任意整理をすると、それ以降ローンが組めないという話を聞きましたが、本当でしょうか?

任意整理をすると、個人信用情報に事故情報が掲載されます。個人信用情報は、ローンの審査時に参照されるので、事故情報が掲載されている間はローンを組むのは難しいのが現実です。

そうなんですね。でも、ローンが組めないと生活に支障が出てしまう可能性もありますよね。なにか方法はないのでしょうか。

事故情報は、一定期間が経過すれば削除されます。ローンが必要な場合は、削除を待てばローンを再び利用できる可能性があります。

もし、掲載期間中にどうしても必要に迫られるのであれば、家族名義での契約や現金一括での購入など、他の方法を検討する必要はあるでしょう。

任意整理をした後、再びローンを組むことができるのか気になる方は少なくありません。

任意整理は、利息をカットし完済にむけて返済期間を見直せるメリットある手続きですが、一方で個人信用情報に事故情報が掲載され、一定期間はローンの審査に通るのは難しくなってしまいます。

一方で、事故情報の掲載期間は、任意整理の場合5年間ですので、掲載期間が終了し事故情報が抹消されれば、これまで通り審査に通る可能性は出てきます。

ただし、あくまで審査に通る「可能性」が出てくるだけで、審査を通過するには、いくつかのポイントを押さえておく必要があります。

この記事では、任意整理後にローン審査に通るための注意点や、事故情報掲載期間の対策について、詳しく解説していきます。ぜひ、最後までご覧ください。

- 任意整理後、5年間が経過し、事故情報が抹消されればローンを組むことは可能

- 事故情報は、3つの信用情報機関がCRINで共有しているため、最後の事故情報が抹消されるまではローンを組むのは難しい

- 事故情報の掲載期間や取り扱いは、信用情報機関によって異なる。掲載期間や抹消の確認は、信用情報を照会して、確認すること

- 事故情報抹消後も、審査に必ず通るわけではない。「頭金を貯める」「優良なクレジットヒストリーを積み重ねる」など審査に通りやすくなるための対策をしておこう

任意整理後ローンが組めない期間はどれくらいなのか?

任意整理をしたからといって、永久にローンが組めなくなるわけではありません。任意整理後5年経過し事故情報が消滅すれば問題なくローンを組めるようになるはずです。

ただし、任意整理後5年間はローンや融資を受けることは極めて難しいです。もし融資してくれるところがあっても闇金など違法な貸付を行っている業者の可能性がありますので、手をださないようにしましょう。

任意整理後、5年経過すればローンを組むことは可能

任意整理後5年が経過すれば、ローンを組むことが可能です。

任意整理すると、個人信用情報に事故情報が登録されます。

住宅ローンや自動車ローン、カードローン、携帯端末の分割払いなどを扱うすべての取扱業者は、ローン審査時に、個人信用情報の参照が義務付けられています。

過去に任意整理を行ったということは、契約通りの返済をできなかったということなので、当然審査に通るのは難しくなります。 これがいわゆる「ブラックリスト入り」と言われる状態です。

しかし、この事故情報は永久に掲載されるわけではありません。

任意整理を含めた債務整理に関する情報や延滞情報などは、情報の掲載期間が定められており、一定期間の経過で抹消されます。

事故情報が抹消されれば、業者側で確認する方法はなくなるため、事故情報前と同じく、審査に通る可能性はあります。

任意整理の対象とした会社は事故情報が消えても審査に通りづらい

事故情報が消えたのが確認できたとしても、任意整理の対象とした会社には申し込まないようにしましょう。

ローンの対象とした会社は、事故情報抹消後も自社で独自に、事故情報を保持しています。この状態は「自社ブラック」と呼ばれています。

業者が独自に保有している事故情報は、当然ながら保持期間などの定めはなく、半永久的に残ります。

自社ブラックの状態になっている業者に審査を申し込んでも、ほぼ通過できないため、別の業者に申し込むようにしましょう。

また、自社ブラックの情報は、任意整理の対象とした会社だけでなく、グループ内の関連会社にも共有されている可能性があります。共有されていた場合、関連会社等でも審査に通るのは難しくなるため、関連会社も含め避けた方が無難です。

任意整理後5年間は事故情報が残りローン審査は通らない

事故情報の掲載期間は、債務整理の手続き別に決められています。任意整理の場合、すべての信用情報期間で掲載期間は5年間です。

5年の期間の取り扱いは個人信用情報機関により異なる

ただし、この5年間がいつからいつまでを指すのか?については、信用情報機関により取り扱いが異なります。

個人信用情報機関は、JICC(株式会社日本信用情報機構)、CIC(株式会社シー・アイ・シー)、KSC(一般社団法人全国銀行協会 日本銀行個人信用情報センター)の3つです。

個人信用情報機関では、個人の氏名や住所、勤務先などの属性や、借金・クレジットカードの申込・契約・借入・返済履歴などを管理されており、各機関に加盟する業者は特徴があります。

| 信用情報機関 | 加盟業者 |

|---|---|

| JICC(株式会社日本信用情報機構) | 消費者金融 クレジットカード会社 |

| CIC(株式会社シー・アイ・シー) | 信販会社 クレジットカード会社 |

| KSC(一般社団法人全国銀行協会 日本銀行個人信用情報センター) | 全国の銀行 |

各信用情報機関は、事故情報の取り扱いや情報の保持期間などについても、それぞれ独自の考え方で運用されています。

任意整理情報は信用情報機関間で共有されている

3つの信用情報機関ではCRINという仕組みで、事故情報などの一部の情報について情報交流を行っています。

CRIN(Credit Information Network)は、JICC・CIC・KSCの3つの信用情報機関が情報を交流するネットワークのことです。CRINでは、本人申告情報の一部と事故情報が共有されており、各信用情報機関の加盟業者は、CRINを利用することで、他の信用情報機関に登録されている情報を確認することができます。

どのような情報が交流の対象となっているかは、開示されていないためわかりませんが、事故情報などの重要な情報は対象となっている可能性が高いでしょう

つまり、3つの情報機関のすべてから事故情報が抹消されるまでは、ローンの審査に通ることは難しいと考えておく必要があるでしょう。

ブラックリスト入り5年のカウントはいつからいつまで?

それでは、実際に任意整理に関わる事故情報については、各信用情報機関でどのように取り扱われているのか、具体的に解説していきましょう。

JICCは任意整理の登録日から5年間

JICCの場合、「任意整理の事実がわかった段階」から5年間、事故情報が保持されます。

任意整理の事実がわかった段階とは、具体的には、弁護士から任意整理に関する受任通知が金融業者に届いた時点のことを指します。

この段階で、任意整理の事実が個人信用情報に記録され、5年間保持されることになります。

実は、任意整理に関する事実がそのまま記録されるのは、JICCだけです。CICやKSCでは、任意整理の事実が登録されることはありません。

では、任意整理の場合は5年間ブラックリスト入りすると言われているのは、なぜでしょうか。それらも踏まえて、他の個人信用情報の取り扱いについても、見ていきましょう。

CICは延滞情報が登録され契約終了後5年間保持される

CICの場合、任意整理の事実に関しては個人信用情報には記録されません。あくまで事故情報が掲載されるのは、延滞情報といった客観的な事実のみです。

任意整理などの情報が直接的に掲載されないことについては、CICの公式ページでも以下の通り、明言されています。

特定調停や民事再生の申請および債務整理を依頼した事実に関するコメントは登録されません。CICに登録される信用情報は、消費者と当社の加盟会員であるクレジット会社等とのクレジットやローン取引に係わる申込内容や契約内容、支払状況などの客観的事実に限ります。また、CICに登録される信用情報には過払い金返還請求や、弁護士等が介入した旨をコメントするような登録項目はありません。

引用元:株式会社CIC

ただし、任意整理の手続きを開始する人は、手続き開始時点で既に延滞していることがほとんどです。つまり、任意整理の事実は掲載されなくても、事故情報の掲載によりブラックリスト入りしてしまうということです。

CICの延滞情報の掲載期間は、契約終了後5年間です。そのため、延滞した債権の完済後5年間は、審査を通過するのは難しくなります。

KSCは代位弁済から5年間情報が保持される

KSCの場合は、代位弁済から5年間事故情報が掲載されます。

代位弁済とは、延滞した債権を保証会社が肩代わりして、債権者(お金を貸した側)に返済する行為のことを指します。代位弁済が行われると、債権は保証会社に移行し、債務者(お金を借りた側)は保証会社に対して返済していくことになります。

KSCに加盟しているのは、銀行が主体です。

銀行が行うローンは、多くの場合保証会社をつけており、延滞時には、代位弁済で貸したお金を回収する仕組みになっています。

そのため、銀行が任意整理に応じるケースは少なく、代位弁済が行われるケースがほとんどです。

つまり、KSCでは任意整理を行うにあたって代位弁済が行われ、代位弁済が事故情報として、個人信用情報が掲載されることになります。

代位弁済にかかる事故情報の掲載期間は、代位弁済がされてから5年間保持されます。

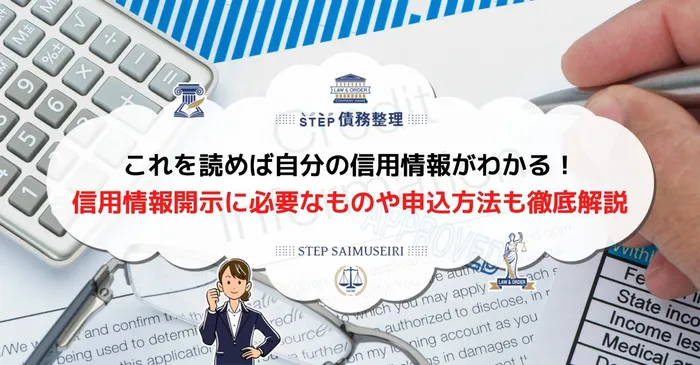

事故情報消滅は個人信用情報の照会で確認可能

これまでご説明した通り、事故情報の取り扱いは信用情報機関によって異なっています。

事故情報消滅後にローンを組む予定があるなら、事故情報の掲載期間がいつからいつまでかを正確に知ることが重要になります。

信用情報機関に、どんな事故情報が掲載され、掲載期間はいつまでなのかは、個人信用情報を紹介すれば正確に知ることができますので、必ず確認しておくようにしましょう。

業者の情報の取り扱い方や、信用情報機関の内部処理によっては、期限通りに消えていないこともあり得ます。

万が一、事故情報が抹消されていない状態で申し込んでも、審査には通りません。それどころか、審査落ちした事実が6ヶ月間保持されてしまうため、今後の審査にも影響を及ぼしてしまいます。

申込前には、事故情報が抹消されているか、必ず自分の目で確認するようにしましょう。

個人信用情報の確認方法については、以下の記事で詳しく解説していますので、参考にしてください。

事故情報抹消後のローン審査のための対策4つ

事故情報が抹消されれば、審査通過が可能な状態にはなりますが、確実に審査に通るわけではありません。むしろ、一般の人に比べれば、審査上は不利な状態です。

事故情報が抹消された直後は、ローンやクレジットカードなどの利用履歴がまったくない、スーパーホワイトの状態です。クレジットカードやローンの利用が一般化している現代では、まったく利用履歴がないのは不自然に思われる可能性があります。

過去の債務整理を疑われたり、利用実績がないため、支払い能力に疑問を持たれたりと、審査に不利に働く可能性が高いでしょう。

事故情報の抹消後にローンを組む予定があるなら、審査を受けるまでに審査に少しでも通りやすくなるよう、準備しておくことが重要です。

ここでは、事故情報抹消後に審査に通りやすくするための対策を4つご紹介します。

- 任意整理の返済は絶対に滞納しない

- 優良なクレジットヒストリーを積み重ねておく

- 年収や勤続年数など審査に有利な属性を身につけておく

- 頭金をできるだけ貯めておく

①任意整理の返済は絶対に滞納しない

任意整理で合意した返済には絶対に遅れないようにしましょう。

任意整理の返済を滞納すれば、和解した内容は取り消され、一括払いを求められたり、再和解に向けた交渉を再度行わなければなりません。

いずれにしても、事故情報が再度掲載されるため、事故情報の抹消までの期間もそれだけ長期化してしまいます。

②優良なクレジットヒストリーを積み重ねておく

任意整理の抹消後、すぐにローンを組む必要がなかったとしても、将来に向けて、優良なクレジットヒストリーを積み重ねておくといいでしょう。

クレジットヒストリーとは、個人信用情報に掲載されているローンやクレジットカードの利用・返済履歴のことです。

正常な形で、利用・返済している履歴は、審査に有利に働きますので、事故情報が抹消されたら、少額のローンやクレジットカードの利用で、優良なクレジットヒストリーを積み重ねておくようにしましょう。

特に住宅ローンといった高額なローンを将来利用する予定があるのであれば、クレジットヒストリーがない状態での審査通過はハードルが高くなります。

事故情報抹消後に、いきなり審査を申し込むのではなく、携帯電話端末の分割払いや少額のクレジットカード利用など無理のない範囲で、優良なクレジットヒストリーを積み重ねてからの方が、審査には通りやすくなるでしょう。

③年収や勤続年数など審査に有利な属性を身につけておく

年収や勤続年数など、審査に有利な属性を身につけておけば、審査に有利に働くでしょう。

ローン審査では、個人信用情報だけでなく、様々な側面から支払い能力を審査します。

審査によく利用されると言われる属性は、以下のようなものです。

- 年収

- 職業・雇用形態

- 勤続年数

- その他の要件

年収

年収は、借金の返済能力を見極めるための重要な指標です。一概にいくらあれば大丈夫というものではなく、借入額とのバランスが重視されます。

法律でも、貸金業法に総量規制という制度で、「年収の3分の1を超える貸付はできない」と定められています。つまり、年収の3分の1を超えるような借金は、返済能力を超えたものであるという認識が一般的だということです。

審査の際にも、重視される項目ですので、年収が高ければそれだけ審査にも通りやすくなるでしょう。

職業・雇用形態

職業や雇用形態は、主に収入の安定性を測る指標として用いられます。

例えば、フリーターや非正規雇用などに比べて、正社員の方が審査には有利に働くでしょう。フリーターや非正規雇用の場合は、雇用自体が不安定な場合もあるので、いくら年収が高くても審査は厳しくなることが予想されます。

また、個人事業主などの場合は、収入が不安定な上、税金対策のために所得を抑えている人も多いため、審査に不利に働くこともあるでしょう。

勤続年数

勤続年数も、収入の安定性を測る指標として用いられます。勤続年数は一般的に、3年が基準と言われており、長ければ長いほど審査には有利に働きます。

転職を考えている場合は、審査に影響がでないように、時期に注意しておく必要があるでしょう。

その他の要件

他にも、家族構成や財産の所有状況、連帯保証人の有無なども審査に影響します。

つまるところ、「長期間に亘って安定的に返済する能力に信頼性があるのか」が大きな基準になります。

④頭金をできるだけ貯めておく

頭金をできるだけ貯めておくことも、審査に有利に働きます。

頭金を貯めておけば、それだけローン金額が抑えられますので、審査のハードルは下がります。また、頭金を貯めていけるだけの余力があるという証明にもなるので、審査には有利に働くでしょう。

審査だけでなく、頭金を多く納められれば、借入額がそれだけ小さくなるわけですから、支払総額も減り支払負担を抑えられることもメリットです。

ブラックリスト期間中にローンが必要な場合の対処方法

これまで事故情報抹消後に審査に通るための方法について解説してきました。

任意整理後は、事故情報の抹消を待つのが原則になりますが、人によっては抹消を待たずに自動車などの購入を迫られる人もいらっしゃるかと思います。

ここでは、そういった場合の対処方法について、ご紹介します。

なお、代表的なローンの対象方法などについては、以下の記事で個別具体的に解説していますので、参考にしてください。

家族名義で契約してもらう

自動車ローンや携帯電話の分割払いであれば、家族名義での契約であれば購入が可能です。

任意整理により、事故情報が掲載されるのは、あくまで本人のみです。家族の個人信用情報には全く影響がありません。

家族が過去に任意整理などを行っていなければ、問題なく審査に通ることができるので、頼んでみるのもいいでしょう。

カーリースの場合、家族名義での契約は規約違反の恐れがある

ただし、カーリースを家族名義で利用するのは規約違反になる可能性があります。

カーリースの場合、主たる利用者が契約をすることが定められているのが一般的です。

自身が利用することを目的に、家族に契約してもらうと規約違反となる可能性があるので、規約を事前に確認しておくようにしましょう。

一括払いで購入する

一括払いで購入するのも方法のひとつです。一括払いであれば、審査などはありませんので、事故情報掲載期間であっても、問題なく購入可能です。

自動車であれば、できるだけ廉価な中古車を探せば、20~30万円程度のものもあります。数ヶ月間、お金を貯めれば購入できる可能性がありますので、ひとまずは凌ぐことも可能でしょう

携帯電話の場合は、中古端末や格安携帯電話会社などであれば、1~2万円程度です。携帯電話会社では、回線契約のみ行えば、利用することができますので、検討してみてください。

自動車なら自社ローンという選択肢も

自動車の購入の場合は、中古車販売会社などで独自の審査を行う「自社ローン」を取り扱っている業者もあります。

自社ローンの審査では、個人信用情報を照会せず、収入や家族構成、勤務先などの属性情報などで返済能力を審査し、貸付を行っていることも少なくありません。

個人信用情報を照会しなければ、過去の債務整理などは関係ないため、収入などの属性情報が基準を満たしていれば、ローンで購入できる可能性もあるでしょう。

ただし、自社ローンの場合は、銀行や信販会社などのローンに比べて金利が高い、中古車しか選べないなどのデメリットもあります。

内容をよく確認して、充分に返済が行っていけるかを検討した上で利用するようにしてください。

「ブラックOK」などの甘い言葉で勧誘する闇金には注意

自社ローンなど、事故情報掲載期間でもローンが組める業者を探す際には、闇金に注意してください。

もちろん、自社ローンなどは企業努力によって、誠実に対応している業者もいます。

しかし、「ブラックOK」などの甘い言葉で、勧誘している業者の中には、法定金利を超える利率を設定する闇金も存在します。

闇金は、貸金業者登録をしていない違法業者で、借りたが最後、財産をなくしてしまうまで、決して離れてくれません。

以下の記事で闇金の恐ろしさについて、詳しく解説しています。参考にしていただき、絶対に利用しないようにしてください。

自動車の場合、利用頻度によってはレンタカーの方がお得

普段の移動は公共交通機関などで済むなど、それほど自動車の利用頻度が高くないのであれば、レンタカーの方が安くなることもあります。

レンタカーであれば、免許証の確認などはあるものの、審査はありませんので、事故情報掲載期間でも利用可能です。

毎回手続きをしなければならない手間はかかりますが、車検や保険代など維持コストがかからないため、有効活用すれば、コストを抑えられます。

レンタカーと同じようなシステムで、最近ではカーシェアリングも人気ですが、こちらは支払いがクレジットカードのみという会社がほとんどです。

事故情報掲載期間は、クレジットカードの作成はできないため利用は難しいでしょう。

まとめ

任意整理から5年が経過し、事故情報が抹消されればローンを組むことは可能です。

ただし、事故情報の取り扱いについては、信用情報機関によって異なりますし、返済状況によっても変わります。事故情報がいつまで掲載されるのかは、個人信用情報を照会することで確認できますから、ローン審査を申し込む際には、必ず確認するようにしてください。

いずれにしても、任意整理をすれば5年間程度はローンを組めなくなりますので、将来設計にも影響が出てきます。かといって、ローンが組みたいからと、今の借金問題から目をそらせば、状況は更に悪化していくばかりです。

将来への影響をできるだけ少なくするためにも、まずは借金問題の解消に向けて速やかに動き出すことが大切です。

任意整理にかかるメリットやデメリットを把握して、スムーズに進めるためにも、まずは借金問題に強い弁護士に相談することから始めてみましょう。

早めに動き出せば、それだけローンを組めるようになるまでの期間も早くなるので、できるだけ早く相談することをおすすめします。

任意整理に関するよくある質問

任意整理後にローンを組むことはできますか?

事故情報が抹消されれば、これまで通り、ローンの審査に通る可能性はあります。

任意整理後、事故情報が抹消されるまでの期間は、いつから計算すればいいのでしょうか?

そもそも任意整理の事実が掲載されるのは、JICCのみで、その他の機関では、延滞情報や代位弁済などの形で事故情報が掲載されます。

機関によって取り扱いは異なるため、実際に個人信用情報を照会して、確認することをおすすめします。

事故情報掲載期間中に、どうしてもローンが必要な場合はどうすればいいですか?

具体的には「家族名義での購入」「現金一括での購入」などの方法があります。

任意整理の途中で返済が難しくなったらどうなりますか?

そのため、返済が難しいと感じたらすぐに担当の弁護士へ相談しましょう。