大学生なのですが、借金を抱えていて返済が大変です。大学生の間は借金をすべきではなかったでしょうか?

確かに、大学生で返済が困難になるほど借金をしてしまうのは、危険な状態といえるでしょう。学生は得られる収入も少ない分、返済負担は社会人より重いといえます。

現状を解決する方法はありませんか?

親への相談ができないのであれば、債務整理も検討するとよいでしょう。弁護士などに相談すれば、借金を減額できる可能性があります。

学費や交際費などのため、借金をする大学生は少なくありません。学生ローンなど、大学生向けの金融業者もあります。

しかし、まだ社会経験の浅い大学生の中には、借金の危険性を十分把握しておらず、安易に借金をしてしまう人も大勢います。

借金の返済ができなくなると、学業にも支障をきたしますし、これからの長い人生で常に借金が付きまとうかもしれません。大学生の内に借金との付き合い方、上手な返済の仕方を見つけましょう。

なお、すでに高額の借金を抱え、返済が厳しい状況であれば、弁護士などに相談することもおすすめします。債務整理を依頼すれば、借金の減額・免除や、取り立てのストップが可能です。

下記のリンクから債務整理で減額可能かシミュレーションできるので、ぜひ活用してみましょう。

- 借入額が年収の1/3を超える場合は「借金しすぎ」の状態。

- 大学生は収入が少ないため返済が難しい。

- 返済不能になった場合は、債務整理も検討してみるのがおすすめ。

大学生で借金を抱えているのはやばい?

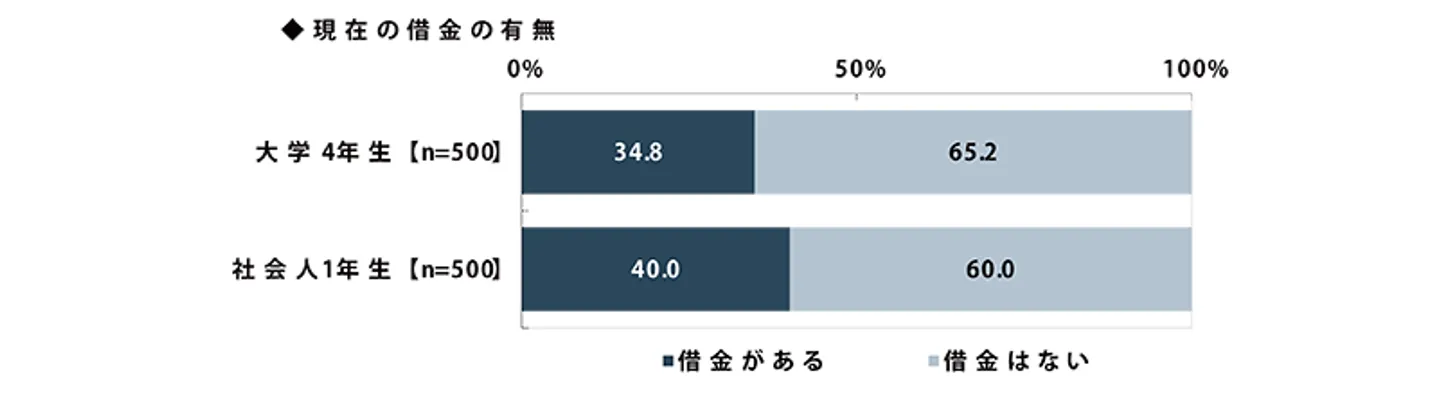

大学生の約3人に1人が「借金(奨学金含む)」を抱えていると言われています。このデータを読み解くと、大学生で借金を抱えていること自体は「普通」と言えるでしょう。

引用元:大学4年生・社会人1年生1000人の懐事情 第2弾マネーに関する調査2020 「収入・支出・投資・借金」 | 調査レポート | 会社情報 | GMOあおぞらネット銀行

しかし、奨学金以外で年収の1/3を超えた借金を抱えているのであれば、借金を抱えすぎの状態と考えられます。つまり、「やばい状態」と捉えられるということです。

また、借金を抱えてしまった理由によっても、やばいか否かの判断材料になるでしょう。

まずは、大学生が借金を抱えているのはやばい状況なのか?」について考えてみましょう。

借入額が年収の1/3を超える場合は「借金しすぎ」の状態

大学生の平均的なアルバイト収入とお小遣いや仕送りを含めた合計額は約8.4万円です。これを年収換算すると単純に100.8万円になります。

参考:GMOあおぞら銀行「マネーに関する調査2020 「収入・支出・投資・借金」」

平均的には、33.6万円以上の借金を抱えている人は「やばい状況」であるといえます。

1/3以上の借金がやばいと言われる大きな理由のひとつに「総量規制」があります。この規制は、多重債務者などを増やさないために、年収の1/3以上を貸し付けることを禁止したものです。

言い換えれば、法律上は「個人が無理なく返済できる限界は年収の1/3まで」と考えられているということです。

ただし、総量規制はあくまで法律上の目安であることに注意しましょう。年収の1/3以下でも、返済が苦しく感じるようであれば危険な状態と言えます。

万が一、大学生で1/3以上の借金を抱えているのであれば、借金の根本解決や生活スタイルの見直し等を始めたほうが良いでしょう。そう遠くない未来に「返済できない状態」に陥る可能性があります。

借金の理由が「遊び」の場合も危険を認識すべき

借金の総額にかかわらず、借金を抱えている理由が下記に該当する場合も、危険な借り方であることを認識すべきです。

- ギャンブルのために借金をしている

- 友人等と遊ぶための交遊費で借金をしている

- 好きなものにお金を使うための趣味娯楽費用で借金をしている

本来、ギャンブルや交遊費、趣味娯楽費用は自分の収入の中で支出すべきお金です。自分の欲求を満たすために借金をしてしまう行為は、なかなか抜け出すことができません。

とくに大学生は社会人に比べて収入が少なく「欲しい物が変えない」「デート代が足りない」「飲み会の会費が足りない」など、お金が不足する場面は多いでしょう。周りとの付き合いも考えれば「多少の無理をしてでも参加したい」と思うこともおかしくはありません。

しかし、生活に必要のないお金を安易に借りてしまうのは危険です。今はかろうじて返済できる状態でも、いずれ資金繰りが破綻する可能性があります。

中には「社会人になってからしっかり返す」と思っている方もいるかもしれませんが、思ったように収入を得られず、返済できなくなるケースが少なくありません。

借金は本当に必要な場面でやむを得ず利用するものであり、自分が返済できる範囲内で借り入れるべきであることを覚えておきましょう。

学生ローンやリボ払いは、基本「やばい」と思って欲しい理由4つ

大学生の借入で多いのが、「学生ローン」と「リボ払い」の利用です。学生ローンは文字通り学生向けに特化したローン、リボ払いはクレジットカードで毎月の請求額を一定にする支払い設定のことです。

どちらも大学生にとって利用しやすい反面、借金が膨らみやすく、返済不能になる人も少なくありません。基本的に「やばい」と思ってほしい借入です。

なぜ学生ローンやリボ払いは「やばい」のか、その理由として下記を見ていきましょう。

- 金利が高いから

- 借金癖がつきやすいから

- リボ払いは借入額が把握しにくいから

- 学生ローンは闇金業者が装っている場合があるから

なお、より詳しい解説を知りたい場合は、下記の関連記事も参考にしてください。

金利が高いから

借金の金利(リボ払いの場合は手数料)は、借入先によって大まかな相場が決まっています。学生ローンは12%~17%、リボ払いの相場は15~18%が相場です。

| 借入先 | 金利(手数料) ※年率 |

|---|---|

| カレッヂ(学生ローン) | 15.0%~17.0% |

| マルイ(学生ローン) | 12.0%~17.0% |

| フレンド田(学生ローン) | 12.0%~17.0% |

| 三井住友カード(リボ払い) | 15% |

| 楽天カード(リボ払い) | 15% |

| JCB CARD(リボ払い) | 8.04%~18.0% |

一方、銀行は利率が安く、たとえば三井住友銀行なら年1.5%~14.5%、みずほ銀行なら年2.0%~14.0%で借りられます。

また、大学生協の組合員が利用できるカードローン「Tuo」では、年率9.0%での借入が可能です。

学生ローンやリボ払いは、審査基準が緩く学生でも使いやすいのですが、金利は総じて高いと言えます。高額の借り入れをしてしまうと、利息がかさみ、元金を中々減らせなくなるでしょう。

借金癖がつきやすいから

学生ローンやリボ払いは審査が緩いことから、収入の少ない学生でも簡単に使えます。しかし、借金は慣れてしまうと抵抗感がなくなり、頻繁に借り入れるようになってしまいます。

次第に感覚が麻痺し、ちょっとしたことでもすぐ借金をするようになるかもしれません。ギャンブル依存症やアルコール依存症、買い物依存症など、医療機関のケアが必要になる恐れもあります。

安易に学生ローンやリボ払いを使うと、借金癖がついて人生を破綻させてしまうかもしれないのです。

なお、借金癖がつきやすい人の特徴として、下記が挙げられます。自分の性格が下記に該当する場合、借金の利用は慎重に考えましょう。

- 計画性がない、何事も行き当たりばったり

- 我慢が苦手、衝動的

- プライドが高い、見栄を張りがち

- 熱中して周りが見えなくなる

- アルコールやギャンブルが好き

リボ払いは借入額が把握しにくいから

リボ払いは毎月の返済額が一定なため、現在の借入額を把握しにくいというリスクがあります。

毎月決まった額を返済していれば何も言われないので、いちいち借入額を確認せず、気付いたときには限度額一杯になっていた、ということが起こりやすくなります。

また、借入額が増えると月々の利息も増えるため、返済金の「利息割合」が「元金割合」を上回るかもしれません。返済金の大部分が利息になってしまい、元金が数百円程度しか減らないという状況もありえるのです。

学生ローンは闇金業者が装っている場合があるから

闇金業者の中には、学生ローンを装って学生に近づき、高金利で貸し付けようとする場合があります。

闇金の利率はトイチ(10日で1割)やトサン(10日で3割)、トゴ(10日で5割)といったケースが多くなります。トイチを年利に換算すると単利で365%、複利で3,142%となるので、いかに恐ろしい金利がわかるでしょう。

返済できずに利息が溜まっていくと、より金利の高い別の闇金業者に借金をさせられたり、犯罪行為を強要されたりするかもしれません。

社会経験の少ない学生にとって、一般業者と巧妙な闇金業者の見分けはつきにくいものです。可能であれば、最初から借金することを避けておいた方が安全でしょう。

闇金業者のリスクについては、下記の記事でも参考にしてください。

周りの人は?大学生に多い借入理由

大学生が借金をする理由としては、次のようなものが挙げられます。

- 学費のため

- 生活費補填のため

- サークル・部活費用のため

- 就職活動のため

- 交際費のため

- 趣味や娯楽のため

- ギャンブルのため

やむを得ない事情を抱えている人から、ある程度の我慢さえすれば借金せずに済むような理由まで様々です。

それぞれの詳しい内容を見ていきましょう。

学費のため

親の経済力に限界があり、自分で学費を賄う学生は少なくありません。

大学の場合、国公立でも入学金に30万~40万円程度、授業料に年50万円程度かかります。また、海外留学をする場合、短期留学でも50万~150万が相場です。

日本学生支援機構の調査では、何らかの奨学金を受給している学生の割合はおおむね半分近くになっています。

| 区分 | 平成28年度 | 平成30年度 | 令和2年度 |

|---|---|---|---|

| 大学(昼間部) | 48.9% | 47.5% | 49.6% |

| 短期大学(昼間部) | 52.2% | 55.2% | 56.9% |

| 修士課程 | 51.8% | 48.0% | 49.5% |

| 博士課程 | 56.9% | 53.5% | 52.2% |

| 専門職学位課程 | 44.4% | 41.1% | 37.1% |

データ引用:日本学生支援機構「令和2年度学生生活調査結果」

親に頼れないなどの理由で、やむを得ず学費を借りている人も多いでしょう。金額も大きくなるので、長期スパンで考えた返済計画を立てる必要があります。

生活費補填のため

一人暮らしをしており、日々の生活費を自分で賄っている人もいます。仕送りやバイト代だけでは足りずに借金をしてしまったり、初めて持ったクレジットカードで買い物をしていたら使いすぎたりといったケースがあるでしょう。

生活費は常に必要な支出のため、借金で賄っていると習慣化してしまい、借金癖がついてしまうという危険性があります。

家計簿をつけるなど、お金の収支をしっかり管理しなければ、いつの間にか多額の借金を抱えてしまうかもしれません。

就職活動のため

就職活動を行うにあたって、多額の出費が発生します。地方在住の学生や、二次、三次と進む選考が多い人は、より費用もかさんでいくでしょう。

交通費や宿泊代のほか、スーツ代や情報収集代、説明会に行ったときの昼食・飲み物代など、様々なものにお金が必要です。株式会社リクルートの系列である就職みらい研究所の調査では、就活にかかる費用は平均して7万5,245円となっています。

参照:就職みらい研究所「【2023年卒 就職活動TOPIC】就職活動費用コロナ禍前と比べ約4割減。前年同水準」

自治体や企業によっては就活費用の援助を行っている場合もあるので、積極的に活用して借金に頼り過ぎないようにしましょう。

サークル・部活費用のため

サークルや部活動に参加している場合、毎月の活動費の他にも道具代、遠征・合宿費用、食事会など、様々な支出が発生します。

場合によっては月に5万円以上の出費になり、学費や生活費にプラスして支払おうとすると、学生にとっては大きな負担です。仲間の目などもあって「支払いできない」とも言えず、借金によって賄う人が少なくありません。

どの程度本気で活動しているかにもよりますが、サークル・部活動のせいで学業や日々の生活に支障が出ないよう、お金をかけ過ぎには注意すべきです。

交際費のため

大学生ともなると、友人や恋人との付き合いも多くなります。遊びや旅行、記念日のプレゼントや飲み会などで、借金に頼ってしまう人も多くいます。

しかし、あらゆる誘いを全て受けてしまっては、いくらお金があっても足りません。借金をしてまで維持する付き合いは、いずれ必ず破綻します。

大学生活で交友関係が一気に広がる分、無理のない人との付き合い方も学んでいきましょう。

趣味や娯楽のため

大学生は自由にできる時間が多いため、様々な趣味・娯楽を始めやすい環境です。しかし、のめり込み過ぎると借金に手を出してしまう場合があるため注意しましょう。

海外旅行やカメラ、車にバイクなど、中には高額費用が必要な趣味も多々あります。また、ファッションや課金ゲームのように、人によっては青天井になる趣味もあります。

趣味・娯楽にお金を使うのは悪いことではありませんが、あくまで生活に支障の範囲ですべきです。借金をしてまで熱中するのは、浪費行為といえるでしょう。

ギャンブルのため

パチンコなら18歳、公営競技なら20歳からできるようになるため、これらのギャンブルで借金をしてしまう人もいます。

節度を持って楽しめる範囲でならよいのですが、ギャンブルは射幸心(偶然の利益を得ようとする気持ち)を煽るため、感情のコントロールが難しい娯楽です。

借金をしてまでギャンブルにのめり込んでいる場合、依存症になっている恐れがあり、カウンセリングが必要な場合があるでしょう。

大学生が借金を返済しようと思っても意外と難しいって本当?

極論として、どれだけ借金をしようと、きちんと返済できるのであれば問題はありません。

しかし、大学生が高額な借金を返そうと頑張っても、思うように返済できないケースが多くなります。それは努力不足ということではなく、制度的な問題も関わってきます。

なぜ返済が難しいのか、詳しい理由を見ていきましょう。

扶養の関係で稼げるバイト代には限界がある場合が大半

大学生であれば親の扶養に入っている方がほとんどかと思います。もしも扶養内に入っているのであれば「収入」に注意しなければいけません。借金を返済するためにただがむしゃらに稼ぎすぎてしまうと、むしろ「損」をしてしまう恐れがあります。

「〇〇万円の壁」という言葉を聞いたことがある方も多いかと思います。扶養されている者が一定の収入を超えることによって、所得控除や健康保険等の扶養から外れてしまう壁のことを指します。

大学生に関係のある壁は3つ、103万円の壁・106万円の壁・130万円の壁です。

| 103万円の壁 | 所得税が発生する |

|---|---|

| 106万円の壁 | 社会保険加入義務が発生 |

| 130万円の壁 | 国民健康保険・国民年金加入義務が発生 |

たとえば、大学生が1年間で103万円以上のお金を稼いだときは、所得税が課税されるため、自身の手取りが少し減ってしまいます。

そして、106万円の壁を超えてしまうと、自分の勤めているアルバイト先等で社会保険に加入しなければいけません。

勤務先での社会保険への加入義務がない場合でも、130万円を超えてしまえば、国民健康保険と国民年金に自分で加入しなければいけなくなります。

上記のケースでは、自分の収入が増えても支出が増えるので、結果的にどちらがプラスなのか?について、しっかり考えておく必要があります。また扶養元でも手続きが必要になる場合があるので、大学生で親の扶養に入っている人は、前もって相談しておくようにしましょう。

参考:日本FP協会「103万、106万、130万、150万円の壁」

アルバイトに専念するほど学業が疎かになっていく

上記は「扶養」という制度的な問題でしたが、「大学生」という身分もネックになります。

言うまでもなく、学生の本分は勉強です。大学に入ったからには、授業に出て、課題をこなし、単位を取得する必要があります。

しかし、アルバイトに専念するほど、勉強に使える時間が少なくなります。借金を返そうと働き詰めになると、大学に行く暇もないかもしれません。

勉強に時間を割けないと、授業に追いつかず、単位が取得できない場合もあります。もしも単位を落として留年してしまえば、余計に学費がかかってさらに困窮するでしょう。

また、アルバイトも学業も頑張りすぎると、今度は体を壊してしまうケースがもあります。楽しいはずの大学生活で、多くの時間を無駄にしてしまうかもしれないのです。

大学生が借金を返せなくなったらどうなってしまう?

大学生で借金を返せなくなってしまうと、今後の長い人生に多大な影響をあたえる恐れがあります。借金の返済が滞ることで起こり得ることは下記のとおりです。

- 親に借金の事実や借金を延滞している事実がバレてしまう

- 社会人になってからもクレジットカードの作成やローンの借入ができない

- 強制執行によって給与や財産が差し押さえられてしまう

数万円程度の借金であっても、返済できなければ上記のことが起こる可能性があります。最近ではネットショッピング等で利用できる「後払いサービス」もありますが、これも借金の1種であることを忘れてはいけません。

あらゆる「借金」を返済できないときのリスクについて詳しくお伝えします。

親に借金の事実がバレてしまう恐れがある

大学生が借金を返せないでいると、借金をした事実や延滞している事実が親にバレてしまう可能性があります。親に借金がバレることによって、詳しく事情を聞かれたり叱咤されたり、嫌な気分になってしまうことも考えられます。

「可能であれば借金を親にバレたくはない」そう思っている大学生も多いかと思いますが、バレないためには「返済に遅れないこと」しか方法はありません。万が一、借金を返せずにいると下記のような理由で親にバレてしまうでしょう。

- ①親が(連帯)保証人になっているときは親に連絡される

- ②自宅あてに支払いを促す「督促状」が届く

- ③自宅の固定電話の電話番号を登録しているときは、自宅あてに電話がかかってくる

クレジットカードや消費者金融等からの借金であれば、(連帯)保証人を設定することはないため、①でバレる可能性はないでしょう。しかし、②や③でバレてしまう可能性が非常に高いです。

また、友人等から借りたお金であっても、自宅に取り立てに来られたり親同士が知り合いであったり等あらゆる場面でバレるリスクがあります。

社会人になってもブラックリスト入りの影響を受け続ける

大学生が借金を返せないでいると、個人の信用情報にキズが付いてしまいます。これによって、社会人になってからもクレジットカードを持てないとか、各種ローン契約の締結が難しいなど不利益を受けることになるでしょう。

最近では、キャッシュレス決済を強く推し進めており、クレジットカードを持っているのが当たり前の時代になりつつあります。そんな中でクレジットカードを持てないのは、ステータス性や利便性を考慮しても、とてもやばい状況と言えるでしょう。

また、借金を返せない状態が続いていると、半永久的にクレジットカードやローン契約が難しくなります。大学生で借金を返せないのであれば、早め早めに根本的な解決を行うべきでしょう。

クレジットカードを持てない期間は、デビットカードで代替可能です。デビットカードは通常のクレジットカードと同じように利用できますが、利用金額を口座から即時引き落としします。つまり、口座にお金が入っていなければ利用できないので、審査等をすることなく発行できます。

将来の車や住宅購入に多大な影響を及ぼす恐れがある

大学生のときに作った借金が原因で、将来、車を買えないとか家を買えない等のやばい状況に陥る可能性もあります。

過去の債務不履行は信用情報に傷をつけ、ローンの審査に通りにくくなってしまうからです。

「将来は自分の好きな車に乗りたい」とか「結婚したら家を建てるのが夢」など、自分の人生を思い描いている方は多いでしょう。借金を返せないだけで、将来の夢がかなわない原因になる恐れもあるのです。

携帯電話本体を自分名義で購入できなくなる

個人の信用情報にキズが付いてしまうことで、携帯電話本体を一括で購入しなければいけなくなります。最近のスマートフォン等は、高性能が故に10万円を超えるのが当たり前になってきています。

一括で購入できない場合は、月々の携帯料金と一緒に、端末代金を分割で支払う「割賦契約」を締結しているはずです。ところが、信用情報にキズが付いてしまうことで「割賦契約」の締結が難しくなってしまうのです。

大学生であれば親の名義で携帯を持っている方が多いかと思いますが、社会人になっても親名義で携帯を持つのは、やばい状況と言えるでしょう。携帯電話会社との契約自体は問題なくできますが、携帯本体代金は一括払いのみと覚えておきましょう。

強制執行によって今後の給与を差し押さえられる可能性がある

大学生で借金を抱え「やばいかも…」と思ったあとに根本的な解決をするための行動に移さなければ、最終的には強制執行を受けることになるでしょう。

債務者が約束どおりにお金を返さないとき、債権者は裁判所の手続きによって、強制的に債務者の財産を差し押さえることができます。裁判の確定判決に基づき強制的に執行されるため、債務者がいくら嘆いたところで差し押さえを防ぐことはできません。

強制執行を受けることによって、給与の4分の1(手取りが月44万円以上の場合は、33万円を超える部分のすべて)が差し押さえられてしまいます。これから社会人になって給与を得られるようになっても、その一部が強制的に奪われてしまうのです。

また、給与が差し押さえられることによって、就職した会社にも借金の事実や借金を滞納している事実がバレてしまいます。自分が会社に居づらくなってしまうことも考えられるため、自分で自分の首を絞めるとてもやばい状況に陥ってしまうでしょう。

「大学生」という短い期間で作ってしまった借金が原因で、今後の長い人生を狂わすきっかけにもなりかねません。数万円の借金、数十万円の借金でも簡単に人生が狂ってしまう。とてもやばい状況であることを再認識しておいてください。

大学生が借金を確実に返済するためのコツ

大学生が借金を確実に返済するためには、次のコツを押さえておきましょう。

- 節約をする

- 無理のない範囲で長期バイトを入れる

- 短期バイトでまとめて稼ぐ

- 親に相談する

- 債務整理を行う

節約やバイトについては、当たり前のことに見えるかもしれませが、当たり前のことを当たり前に実行するのは意外と難しく、それができないからこそ借金を抱えてしまう人も大勢います。自身の生活を見直し、計画的に返済を進めていきましょう。

ただし、借金が高額になると、自分の力では返済しきれない場合があります。そのようなときは、親や「債務整理」という借金救済制度を頼りましょう。自分一人で抱え込まず。他者の力を頼ることも大切です。

節約をする

まずは日々の出費を見直し、節約できる箇所を洗い出しましょう。

たとえば、

- 自炊をする

- サブスクの解約や課金アプリの削除

- デートや飲み会の回数を減らす

- 移動を徒歩や自転車に切り替える

- スマホを格安プランに切り替える

- お金のかからない趣味や娯楽を探す

といった節約方法があります。

苦しみながらより、楽しみながら実行するのが節約のコツです。

無理のない範囲で長期バイトを入れる

定期的に働ける職場に入り、安定した収入を得るようにしましょう。毎月着実にお金が入るため、計画的な返済が可能になります。

とくに、深夜や早朝バイトは時給が高く、授業ともかぶらないのでおすすめです。将来就きたい仕事を踏まえて、スキルアップにつながる職場もよいでしょう。

なお、採用側としてはなるべく多くシフトに入れる人を採用するものです。採用されやすくするためには、「週1日から」「1日1時間でOK」という条件の職場であっても、可能な限り多くシフトに入れることを伝えましょう。

短期バイトでまとめて稼ぐ

夏休みなどの長期休暇を使い、短期バイトで一気に稼ぐのもおすすめです。長期休暇シーズンはどこも忙しくなるので、時給の良い求人も多くなります。

具体例としては、

- リゾートバイト

- イベントスタッフ

- 試験監督や採点スタッフ

- 治験モニター

- 引越しスタッフ

などがあります。

とくに、リゾートバイトや治験モニターはいつもの生活と離れた環境に身を置けるので、浪費しにくく節約しやすいというメリットもあるでしょう。

親に相談する

節約やバイトで到底賄えないような借金は、素直に親へ相談することも考えてみましょう。

親へ借金を伝えるのは、非常に勇気のいることです。事情にもよりますが、親から厳しく叱られる可能性もあるでしょう。

しかし、社会人である親だからこそ、提示できる解決策もあります。将来のための貯金を使ったり、親が借入を行ったりして、返済を肩代わりしてくれるかもしれません。

中々相談できずにいると、状況が更に悪化する恐れもあります。親へ相談するならば、少しでも早くに伝えた方がよいでしょう。

債務整理を行う

債務整理とは、借金が返済できない人のために作られた救済制度です。債権者との交渉や、裁判所での手続きによって借金を減額もしくは免除できます。

やり方によっては借金を帳消しにもできる制度ですが、いくつかのデメリットもあるため、まずは弁護士や司法書士に相談してみましょう。

弁護士・司法書士に相談すれば、債務整理すべきかどうかについて詳しくアドバイスしてもらえますし、実際に債務整理をするときは手続きを代行してくれます※。無料で相談できる事務所も多いので、気軽に相談してみましょう。

※司法書士の場合、対応できるのは1社あたり140万円以内の借入まで

債務整理には3つの種類がある

債務整理には3つの手続きがあり、それぞれで効果が変わります。

| 手続きの種類 | 概要 | 期間 | 費用 |

|---|---|---|---|

| 任意整理 | ・利息をカットし、月々の返済額を圧縮する手続き。 ・債権者との直接交渉なので、対象とする借入を選ぶことも可能。 |

1ヶ月~6ヶ月程度 | 【弁護士費用】 着手金:4万円ほど(1社あたり) 報酬金:10%ほど(減額報酬) |

| 個人再生 | ・借金を最大1/10まで圧縮する手続き。 ・強制ではないが、財産処分をしないと減額幅が小さくなる。 |

6ヶ月~1年程度 | 【弁護士費用】 着手金:30~50万円ほど 【裁判所の手続き費用・その他】 1万~50万円ほど |

| 自己破産 | ・残債の支払い義務を免除する手続き。 ・財産の処分や手続き中の職業制限がある。 |

6ヶ月~1年以上 | 【弁護士費用】 着手金:25~40万円ほど 【裁判所の手続き費用・その他】 3万~30万円ほど |

大学生が利用する場合、最もデメリットが少なく、費用も低い任意整理がおすすめです。ただし、任意整理だと元金の返済は続けなければいけないので、自分の収入や親の援助を受けられるかどうかも検討しましょう。

債務整理でどのくらい借金を減らせるかは、下記の借金減額シミュレーターを使うことでもわかります。簡単な質問に答えるだけで、弁護士から借金の減額幅について教えてもらえるので、ぜひ活用してみましょう。

債務整理のデメリットは学生に重くないか?

債務整理の主なデメリットとしては、以下が挙げられます。

- 信用情報に事故情報が記載される

- 債務が連帯保証人に請求される(自己破産・個人再生の場合)

- 99万円以下の現金および価値が20万円以上の財産はすべて処分(自己破産の場合)

- 手続き中は職業や資格を制限される(自己破産の場合)

- 手続き中は郵便物が破産管財人に転送される(自己破産の場合)

特に重いデメリットは、事故情報の登録です。任意整理なら約5年、個人再生や自己破産は約10年の間、ローンやクレジットカードが使えなくなります。

しかし、逆に言えば5~10年で債務整理のデメリットはなくなるとも言えます。大学生の場合、任意整理ならおおむね20代の内に普通の生活に戻れるのです。

歳を重ねると、結婚や家の購入などで様々なお金がかかります。そのことを考えると、債務整理は早めに行ったほうが良いと言えるでしょう。

債務整理をしても就職活動には影響しない

「債務整理をすると就職活動で不利にならないか?」と不安にいる人もいるかと思います。結論から言えば、債務整理をしても就職活動には影響しないので安心してください。

債務整理をしたことは信用情報を調べればわかりますが、企業が採用にあたって信用情報を見ることはありません。自分から言わない限り、債務整理のことを企業に知られる心配はないでしょう。

また、仮に会社が債務整理の事実を知っても、それを理由に従業員を解雇することはできません。債務整理が失職の直接的原因になることは少ないといえます。

借金を返せないからといってやってはいけないこと

何とか借金を返そうとして、事態を更に悪化させてしまう人は少なくありません。

特に、下記のような行為は絶対に手を出さないようにしましょう。

- 督促を放置する

- クレジットカードの現金化をする

- 借金で借金を返す

- 裏バイトを利用する

それぞれ詳しく解説します。

債権者の督促を放置する

支払いを滞納していると、債権者から電話や手紙で督促が来ます。「対応が怖い・面倒」などの理由で督促を無視する人もいますが、決して放置してはいけません。

滞納を続けていると、年利20%程度の遅延損害金が発生します。滞納を続けるほど高額になり、返済総額が増えてしまうのです。

また、債権者が法的手続きを開始し、財産の差し押さえなどに取り掛かる可能性もあります。「学生だから大した財産はない」と考えるかもしれませんが、強制執行の判決は10年間有効なので、就職後の給与なども差し押さえられるかもしれません。

督促を放置していても何一つメリットがないので、すぐに親や弁護士などに相談しましょう。

借金で借金を返す

当面の返済を乗り越えるために別の金融業者から借り入れる人もいますが、非常に危険な行為です。

借入状況は審査のときに見られるため、すでに借金を抱えている状態での新規借入は、条件が厳しくなります。金利が高くなり、現状より返済負担が増えるかもしれません。

低金利ローンや多重債務者向けのおまとめローンを使えるのなら良いのですが、収入の安定しない大学生だと使えるローンも限られてしまいます。借金で借金を返す行為は、基本的に避けるべきです。

クレジットカードの現金化をする

クレジットカードのショッピング枠を使った「現金化」という手法で、お金を用立てる方法があります。具体的には、下記のように2つのやり方があります。

- 買取式:クレジットカードを使って高額商品などを購入し、それを業者に買い取ってもらう

- キャッシュバック式:業者から安い商品を高額で購入し、その特典としてキャッシュバックをしてもらう

いずれも明確な法律違反とはいえませんが、クレジットカード会社の規約では基本的に違反行為とされています。不正と判断されると、利用停止や解約、利用分の一括返済を請求をされるかもしれません。

また、ショッピング枠はキャッシング枠より高金利である場合が多く、金銭的に損をしています。デメリットやリスクが多いため、クレジットカードの現金化はしないようにしましょう。

闇金や個人間融資の利用は特にNG

借金を返済できない焦りや不安から正常な判断ができず、闇金に手を出してしまう人もいます。

闇金はトイチ(10日で1割)などの高金利で貸し付けるだけでなく、あの手この手で元金の返済を拒否し、利息だけを延々と取り立てるような悪質行為をしてきます。更に、返済できない人に対してドラッグの運び屋や詐欺の受け子、窃盗などの犯罪行為を強要してくる場合もあるため、非常に危険です。

また、近年はSNSで「個人間融資」と称して高金利の融資を持ちかけてくるパターンもありますが、これも違法業者の一種であり、やはり関わるのは危険です。

「ブラックOK」「無審査」などと宣伝している業者や、所在地・連絡先が曖昧な業者、法定金利の上限(年利15~20%)を超えている業者からは、絶対に借りないようにしましょう。

闇金の危険性については、下記の関連記事も参考にしてください。

裏バイトを利用する

近年、SNSなどで「裏バイト」「口座買取」などの投稿が増えていますが、これらは犯罪行為や危険な行為の勧誘なので、絶対に乗ってはいけません。

具体的には、下記のような仕事をさせられる恐れがあります。

- 振り込め詐欺の受け子、出し子

- 運び屋、夜逃げ屋

- 名義貸し

- 口座や携帯電話の買取

- 違法な看板貼り

- パチンコや出会い系のサクラ

- アダルト関連

一度引っかかると、しつこく何度も仕事をさせられ、段々と重い犯罪に加担させられるようになります。借金を返すどころか、犯罪者になって逮捕されてしまう恐れもあるのです。

どうしても借入が必要な場合での、借金との付き合い方

基本的に、借金は最初からしないのが一番です。しかし、状況によってはどうしてもまとまったお金が必要な場合もあるでしょう。

どうしても借金をしなければならない場合、次のポイントに注意することが大切です。

- 借り入れるのは必要最低限の金額に抑える

- 返済シミュレーションをしっかり立てておく

- 余裕があるときは積極的に繰り上げ返済する

各ポイントをしっかり押さえて、上手な借金との付き合い方をしましょう。それぞれ詳しく解説していきます。

借り入れるのは必要最低限の金額に抑える

最も大切なのは、借入額を必要最低限に抑えて、不必要な借金はしないようにすることです。借入上限額に余裕があっても、本当に必要な金額だけ借りましょう。

先述の通り、年収の1/3を超える借金は「やばい状況」と言えます。大学生の場合、アルバイトで稼げる金額を考えたら、余裕を持って返済できる借入額はそれほど高くありません。

「必要な分だけ借りたら追加で借金しない」というように、具体的なルールを守って借り入れるよようにしましょう。

返済計画をしっかり立てておく

安易に借り入れず、事前にしっかり返済計画を立てることも大切です。

月々の返済額や返済期間、アルバイトなどで得られる収入を具体的に書き出し、返済に無理がないか確認しましょう。

最近はWeb上で返済シミュレーションができるサイトもあるので、上手く活用すれば正確な返済計画を立てられます。

余裕があるときは積極的に繰り上げ返済する

月々に払う返済額は「元金+利息」ですが、繰り上げ返済で支払ったお金はすべて元金に充てられます。

月々の利息はその時の借入残高(残りの元金)で決まるため、繰り上げ返済で元金を減らせば利息も減っていき、月々の返済額における元金割合が高くなります。結果、返済期間を短縮し、返済総額を減らすことができるのです。

余裕があるときは積極的に繰り上げ返済を行い、借金の負担を軽減していきましょう。

まとめ

大学生は学費や交際費など、何かとお金がかかるものです。手元のお金に余裕がなく、どうしても借入が必要な場合もあるでしょう。

しかし、借金を抱えたときの返済負担は、想像より重くなるので普通です。安易に借入を繰り返していると、返済が回らず「やばい状況」になってしまいます。事前にしっかりシミュレーションし、計画的な借入をすることが大切です。

また、すでに返済が苦しい状況であれば、弁護士などに相談するのもおすすめです。債務整理を依頼すれば、秘密厳守で、借金問題を解決してもらえます。

せっかくの大学生活を借金で無駄にしないよう、お金とは上手な付き合い方をしましょう。

債務整理のよくある質問

債務整理とは何ですか?

「任意整理」「自己破産」「個人再生」の3つの方法があり、債務者の状況に合わせて弁護士と相談して決めます。

債務整理ではどの手続きが優先されますか?

自分にはどの手続きが合っているのか知りたい場合、弁護士の無料相談を利用して見るとよいでしょう。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

家族に内緒で債務整理することはできますか?

自己破産と個人再生は同居の家族に隠すのは難しいです。

まとまった費用がなくても債務整理できますか?

その際は、債務整理の実績が豊富な法律事務所を選ぶとよいでしょう。

債務者の状況に合わせて、費用に関しても柔軟な対応をしてくれます。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

債務整理をすると就職に影響はありますか?

ただし、自己破産の資格制限に当てはまる職業に就いている方については、一定期間、職務に就けないので注意が必要です。