カードローンの返済ができず、支払いができていません。このまま延滞を放置すると何が起きるのでしょうか?

延滞が発生した1日目から遅延損害金が発生します。また、残債の一括請求が行われるとともに裁判を起こされ、最終的には給料や財産を差し押さえられる可能性が高いです。

カードローンを延滞すると、翌日から遅延損害金が発生します。また、放置を続けるとカードの利用停止やブラックリストへの掲載、そして最悪の場合、給料や財産の差押えに発展してしまいます。

そのため、カードローンを支払えないときは何かしらの対応をとらなくてはなりません。

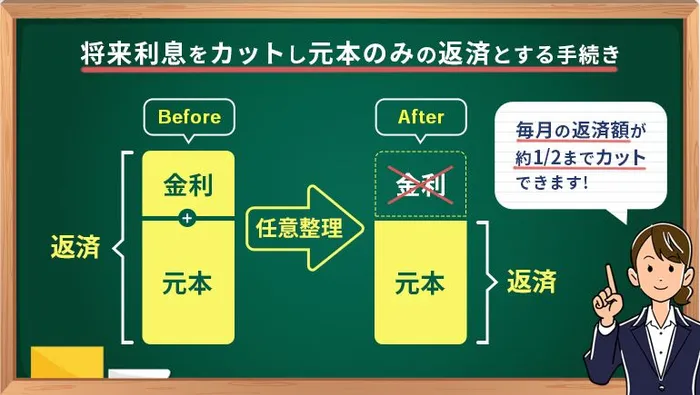

債務整理を行えば、給料や財産の差し押さえを回避できる他、借金の減額も可能です。例えば任意整理なら月々の返済額を約1/2まで減らせます。

返済資金の確保、もしくは今後も返済が厳しい見通しが立っているのなら債務整理を行うことが望ましいでしょう。

「現在の状況でどれぐらい借金が減額できるか?」は借金減額診断チェッカーで簡単に診断できます。希望に応じて弁護士との無料相談もできますので、お気軽にご利用ください。

- カードローンの返済に遅れると延滞1日目から遅延損害金が発生する。

- カードローンの返済が厳しいのであれば、延滞や放置をするのではなく、債務整理で根本的な解決をしたほうがよい。

- カードローンを延滞・放置が5年続けば時効の成立要件を満たす可能性がある。しかし実際には、要件を満たせないことのほうが多い。

カードローンの延滞を放置し続けるのは危険!生じるデメリット5つ

カードローンの延滞を放置し続けることは利用者に不利益が発生します。具体的には次の5つです。

- ①遅延損害金の発生

- ②信用情報にキズがつく

- ③自宅等への取り立ての開始

- ④残債を一括請求される

- ⑤強制執行により給料や財産が差し押さえられる

①延滞1日目から遅延損害金が発生する

カードローンの延滞が始まると、1日目から「遅延損害金(遅延利息)」が発生します。

遅延損害金とは、カードローンの返済に遅れてしまった人に対して課すペナルティのようなもので、延滞利率にしたがって計算・請求されます。

多くのカードローンでは、延滞利率を「20%」に設定しており、返済予定日の翌日から20%の遅延損害金が発生するでしょう。

たとえば、毎月の返済日が1日だとして、Aというカードローンから100万円を借りていたとします。返済日に遅れて2日に返済したとすれば、計算および遅延損害金の額は下記のとおりです。

万が一、カードローンの支払いが難しくて、1か月(30)日間延滞・放置してしまったときの遅延損害金は「16,438円」です。

もちろん、借入金額が多かったり延滞期間が長かったりするほど、遅延損害金の額は膨れ上がります。

②信用情報にキズが付く(延滞から約2ヶ月後)

延滞が一定期間以上発生すると信用情報にキズが付きます。多くの金融機関では、61日以上の延滞が続くと、信用情報に「異動情報」を掲載しています。

これがいわゆる「ブラックリスト入り」という状態であり、おおよそ5年経過するまでは延滞を行った会社だけでなく全てのクレジットカードの利用停止、一切のローン契約審査に通らなくなります。

現在はスマホ決済や通販サイトの決済にクレジットカードを利用している人も多いでしょうから、少なくともそれらの決済において制限がかかる状態になってしまいます。

③自宅訪問などによる取り立ての可能性

延滞を放置し、カード会社からの連絡も無視し続けている状態の場合は、自宅訪問が開始される可能性があります。

同居のご家族がいる場合は、これにより借金の事実が知られてしまう可能性もあるでしょう。

④残債の一括請求が行われる(延滞から2〜3ヶ月経過後)

カードローンの支払いが2〜3ヶ月滞ってしまうと、通常であれば「残債+遅延損害金」の一括請求が行われます。

本来借りていた元金に加えて、現在進行系で加算されている遅延損害金が合計されてしまうため、請求金額は高額になることが予想されます。

仮に100万円の借金を2か月間(60日)放置していたときは、遅延損害金のみで3.3万円の請求、3か月間(90日)の放置で約5万円の請求です。合計すれば103万円~105万円程度の一括請求をされてしまいます。

一括請求をされれば、返済方法は原則一括返済のみしか認められません。

この場合、どうしても支払えないとなると、現実的には債務整理手続きを行い、債権者と分割払いの交渉や、自己破産手続きを検討する必要性があるでしょう。

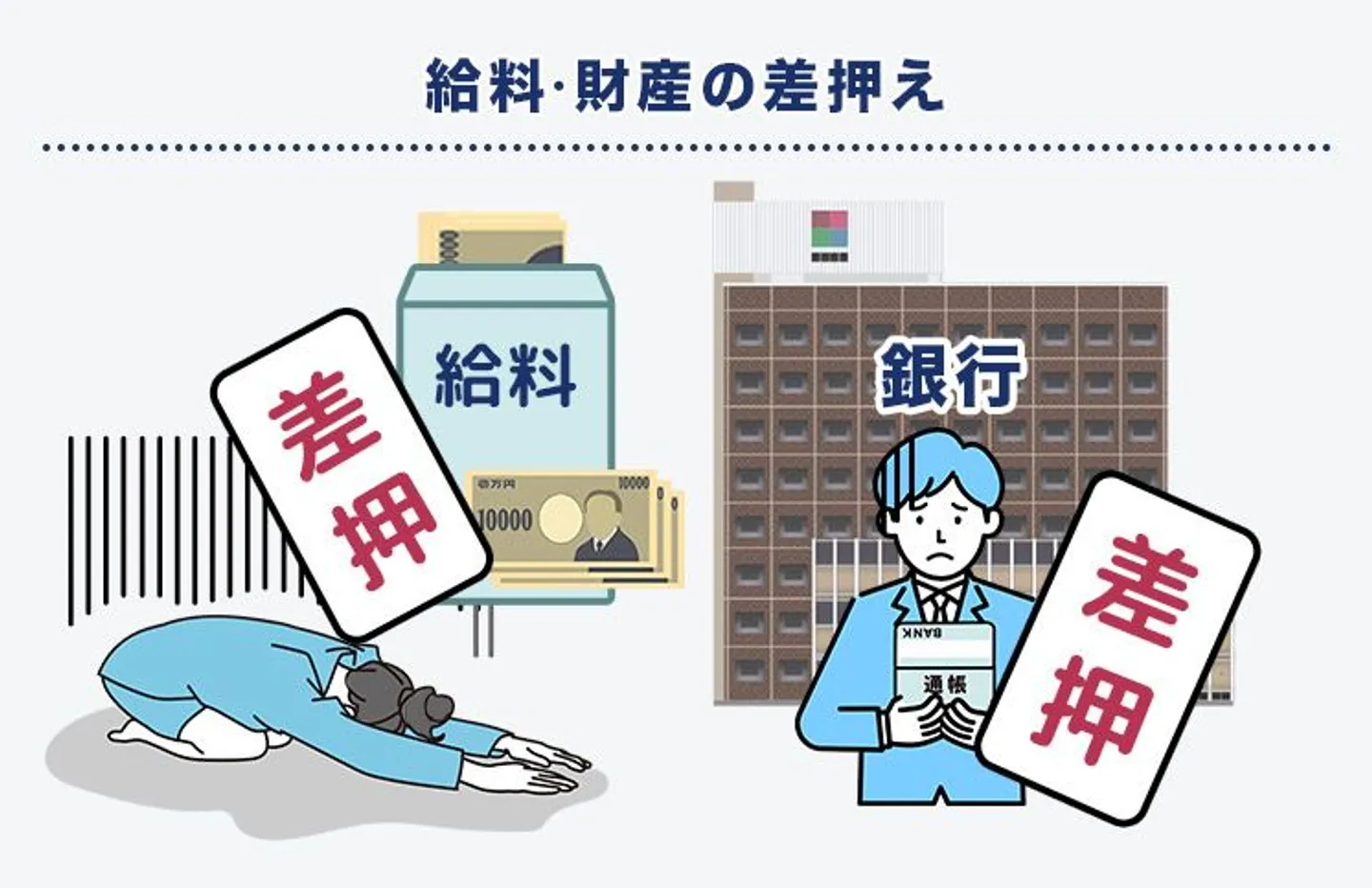

⑤強制執行により給与・財産が差し押さえられる

一括請求さえも放置し続けると、最終的には「強制執行」と言い、給料や財産の差し押さえにより未払いの借金が回収されることになります。

給料が差し押さえられれば、これまで以上に生活が苦しくなる上、会社に借金トラブルになっていたことが知られてしまいます。

強制執行の前には、裁判所からの「督促状」が必ず送付されています。これが届いたら、強制執行一歩手前の最終通告と思ったほうが良いでしょう。

カードローンの延滞を解消できない場合の対処法

カードローンの延滞を放置していれば、最終的には残債の一括請求や給料・財産の差し押さえが行われてしまいます。ですから、返済の目処が立たなくても何かしらの対策をとらなければなりません。

具体的には、以下2つがとりえる選択肢となるでしょう。

- どうしても返済目処が立たなければ債務整理手続きをおこなう

- ケガや病気等での一時的な支払い不能なら行政の貸付制度を利用してもOK

①債務整理で借金の減額、返済計画の立て直しを行う

延滞したカードローンが返済できなくなった場合、有力な選択肢となるのが「債務整理」手続きです。

債務整理とは、債権者との交渉や裁判所での手続きによって借金を減額して、返済計画を立て直す手続きですが、債務整理を行うことで督促や返済を一時的にストップできる効果も併せ持っています。

これにより、一括請求や給料・財産の差し押さえは回避できるでしょう。

債務整理を行うと、信用情報にキズがつく点がデメリットとなりますが、滞納を2〜3ヶ月続けれた場合も信用情報にはキズがつきます。

よって、すでに返済不可能な状態となっているのであれば、信用情報にキズがつく点は実質的なデメリットにはならないでしょう。むしろ、早めに債務整理を行うことで、信用情報が回復する時期を早めることができます(債務整理を行わない場合の信用情報の回復には、完済してから5年程度の時間を要します。)

このような点から、資力がないのに自力返済を目指すよりは、早めに債務整理を行なった方がメリットが大きいといえるでしょう。

債務整理の3つの種類とその効果

債務整理には以下3種類の手続き方法がありますので、債務整理を行おうと考えている方はご希望の手続きに関する記事をご覧になられることをお勧めします。

- 将来の利息をカットして元金のみを返済する「任意整理」

- 借金を最大1/10まで大幅に圧縮できる「個人再生」

- カードローンを含め現在抱えているすべての借金を0にできる「自己破産」

現在の状況でどれぐらい借金が減額できるかは借金減額シミュレーターで簡単に診断できます。希望に応じて弁護士への無料相談もできますので、お気軽にご利用ください。

②一時的な支払不能なら行政を頼るのもひとつの手段

病気やケガなどが原因で「一時的な収入減」によりカードローンを延滞しているのであれば、行政の貸付制度を利用することもひとつの選択肢です。

例えば、「生活福祉資金貸付制度」であれば、カードローンを延滞している方や信用情報に問題のある方でも利用できます。また、カードローンと比較して低金利で借りられることも特徴です。

また、新型コロナウイルスの影響により休業等で収入の減少が見られる方は「緊急小口資金貸付」という制度も利用できます。最大で20万円まで借りれますので、合わせてこちらも検討してください。

滞納を放置していたカードローンの時効消滅の可能性について

カードローンは最終返済日の翌日から「5年」で時効が成立する

民法では債権等に関する消滅時効について、下記のように記載しています。

(債権等の消滅時効)

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。引用元:e-gov「民法(第166条)」

債権等の消滅時効で言う「権利を行使できるとき」とは、約定返済日のことを言います。たとえば、カードローンの返済日が毎月1日なのであれば、1日が「権利を行使できるとき」です。

そして、カードローンは返済日をかならず把握していることから、民法第166条1項「債権者が権利を行使できることを知ったときから5年間行使しないとき」に該当します。つまり、カードローンの約定返済日の翌日から起算して5年経過すれば消滅時効の要件を満たすことになります。

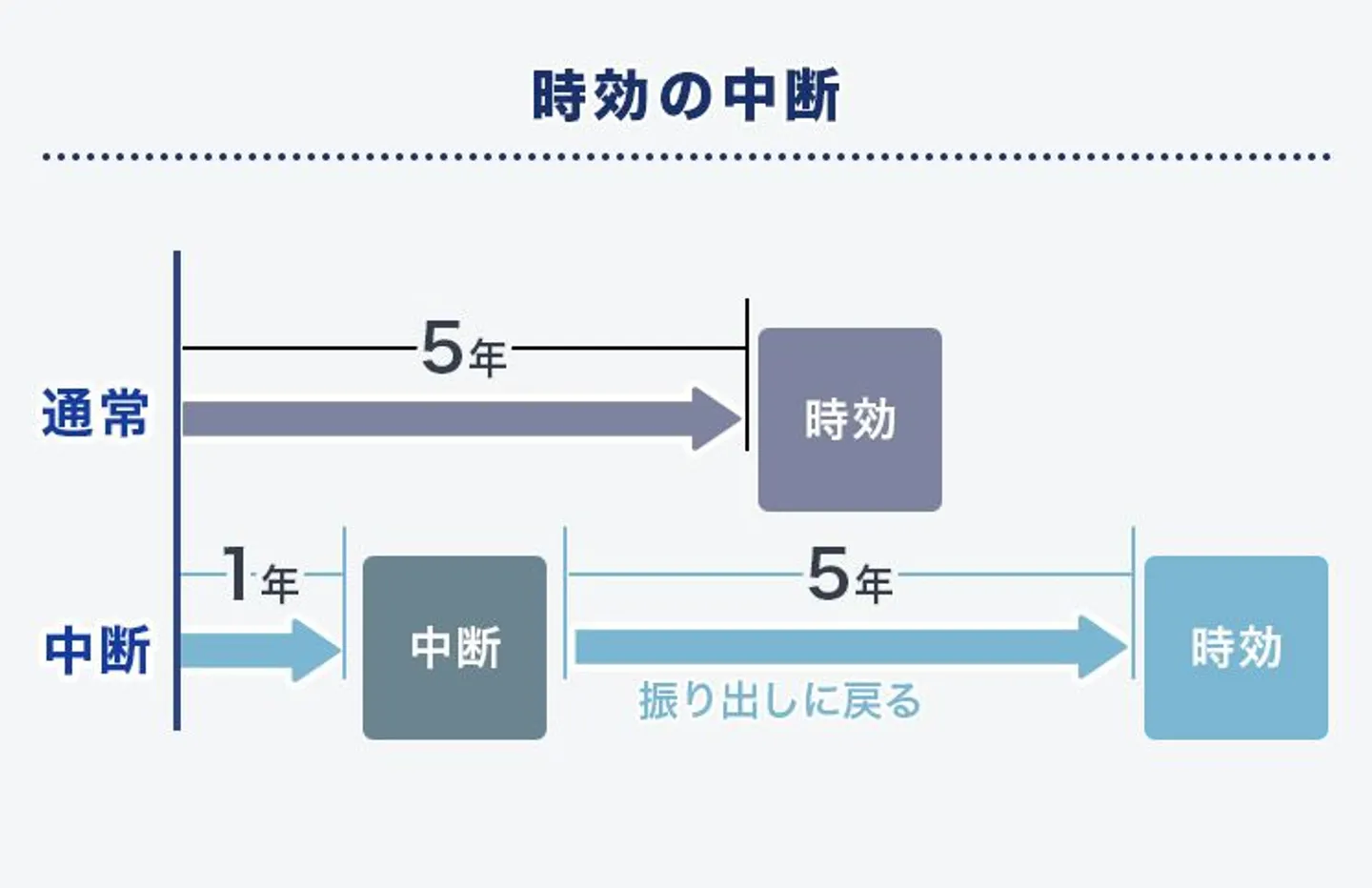

時効の中断がなされたときは、起算日が更新される

通常、権利を行使できることを知ったときから5年間、権利を行使しなければ消滅時効の成立要件を満たします。しかし、債権者(お金を貸した側)は消滅時効によって債権(借金)を消滅させないように「時効の中断」をします。

消滅時効が中断されれば、中断された起算日から5年後に消滅時効の成立要件を満たすことになります。つまり、債権者が諦めない限りは何度でも中断が可能であり、一生カードローンの返済から免れることはありません。

- 法的手続きによる権利の確定

- 強制執行の終了

- 権利の承認

上記いずれかの行為があったときは時効の起算日が更新され、改めて5年間は消滅時効の要件は満たされません。上記3つの時効の中断事由には債権者(お金を貸した側)から行うものと債務者(借りた側)から行うものがあります。

| 債権者側からの行為 | 法的手続きによる権利の確定 強制執行の終了 |

|---|---|

| 債務者側からの行為 | 権利の承認 |

債権者側主導の事由として、法的手続きによる権利の確定や強制執行の終了が挙げられます。これらの行為はあくまでも「裁判所を介して行う法的手続き」でなければいけません。つまり、カードローンを延滞しているときに届く「督促状」では、時効の中断がされません。

債務者側からの行為として「権利の承認」があります。これは、債務者自身が債権(借金)があること認める行為です。たとえば、カードローン会社からの取り立てに対して「◯月◯日までに支払います」と伝えたり、実際に返済をしたりしたときに起算日が更新されます。

つまり、消滅時効を成立させたくないのであれば、債権者からの行為がないことを祈り続け、債務者自身も徹底的な放置を5年間貫くしかありません。万が一、途中で折れて1円でも支払ったり支払いを約束したりしてしまえば、時効の中断をされてしまうので注意してください。

誤って裁判所からの支払督促を処分したり、手元に届いていなかったりして「支払督促を受け取っていないから、消滅時効は成立する!」と主張しても無駄です。支払督促は「特別送達」という送付方法で送られてきます。

万が一、債務者であるあなたが受け取らなかったり、誤って処分してしまったりしても、手元に届いているものとしてみなされます。当然、時効は中断されますし、最悪の場合は強制執行も避けられません。

参照:e-gov「民法(第147条・第148条・第152条)」

「時効の援用」をしなければ時効は成立しない

債権の時効は5年経過すれば自動的に消滅するわけではありません。刑事事件であれば、時間が経過した時点で時効が成立するため混同されがちですが、債権の時効は「時効の援用」が必要です。

時効の援用方法は債権者(カードローン会社)に対して「時効援用通知書」を送付するのみです。ただ、いくつか押さえておきたいポイントがあるので合わせてお伝えします。

- 時効の成立要件を満たしていることを確認する(必要に応じて信用情報の開示請求)

- 時効援用通知書は内容証明書類で送付する

- 確実に時効を援用したいなら弁護士へ相談したほうが良い

5年経過したあとでも債権者から支払督促が届くこともありますし、自らカードローンを清算しようとしたり、支払いを約束したりしてしまうことも考えられます。

もし、カードローンの延滞、徹底的な放置で時効を狙っているのであれば、確実に時効の援用を行いましょう。

住所や名字が変わってもカードローンの返済から逃れることは困難

引っ越しをして住所が変わったり、結婚して名字が変わったりすれば債権者(カードローン会社)も追ってこられないのではないか?時効が成立しやすくなるのではないか?と思われるかもしれませんが、債権者はあなたの新住所や新名字を把握できます。

かならず債権を回収しようとすれば、住民票や戸籍謄本の入手が可能であるため、時効の成立は非常に困難であると思っておいてください。仮に、住所変更の届け出を出さなければ、住民票に記載されないため、債権者も追うことができません。

しかし、住所変更を行わないとあなた自身に「5万円以下の過料」が科されてしまいます。また、住所変更をしないことで、あらゆる手続きに対する不備等が発生する恐れがあるので、引っ越しをされたときはかならず住所変更手続きを行ってください。

カードローンの延滞や放置による消滅時効の成立は非常に困難です。借金を正しく清算したいのであれば、債務整理を検討してください。

時効を延々と待ち続けるよりも効率的かつ確実に借金を減額したり0にしたりできる手続きです。カードローンの返済が厳しいのであれば、時効ではなく債務整理で解決を目指したほうが良いでしょう。

まとめ

今回は、カードローンを延滞したり放置したりしたらどうなってしまうのか?時効が成立するための要件は?についてお伝えしました。

カードローンの延滞が始まった1日目から遅延損害金が発生し、返済日に遅れてしまった事実が信用情報に掲載されてしまうとのことでした。その後も、延滞が続き再三の督促も放置し続けていれば、信用情報に「異動情報」が残ったり自宅への訪問、強制執行が行われたりします。

カードローンの返済が厳しいのであれば、延滞や放置をするのではなく債務整理で根本的な解決を図るべきですが、中には「時効」を狙っている方もいるでしょう。時効は、最終返済日の翌日から5年経過すれば成立要件を満たします。

しかし、5年間で時効の中断事由に該当する事実が発生したときは、起算日が更新されてしまいます。つまり、カードローン会社がその気になれば、一生(完済まで)返済に追われ続けてしまうことになるでしょう。

多くのケースで消滅時効を成立させることは困難であるため「カードローンの借金をとにかく解決したい」と思うのであれば、時効ではなく債務整理を検討すべきです。債務整理であれば、確実に借金を減らしたり0にしたりできます。不確実なことに期待するよりも確実なことに期待をしたほうが自分のためにもなるでしょう。

カードローンの延滞放置に関するよくある質問

カードローンを延滞や放置するとどのような影響がでますか?

延滞期間が長期になれば、遅延損害金や信用情報への情報掲載リスクが発生するでしょう。

また、電話等による連絡を放置していると、自宅への訪問を受けることもあります。

最終的には給料や財産の差押えに発展してしまう可能性があるので、早めに行動しましょう。

カードローンの返済ができないときはどうしたら良いですか?

当サイトでは債務整理に力を入れる弁護士を紹介しています。

ぜひ無料相談を利用してみてください。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

カードローンの支払いを放置し続ければ時効で借金をなくせますか?

しかし、途中で時効の中断が行われれば起算日が更新され、時効の成立要件を満たせません。

カードローンの時効を成立させるのは、非常に難しいといえるでしょう。

カードローンを延滞するとブラックリストに載るのは本当ですか?

一般的には61日以上滞納が続くとブラックリストに掲載され、新規でのローン契約や借入ができなくなります。

カードローンの延滞を放置していたら一括請求が届きました。これも放置するとどうなりますか?

差押えを回避するには一括請求に応じるか、弁護士へ債務整理を依頼するとよいでしょう。