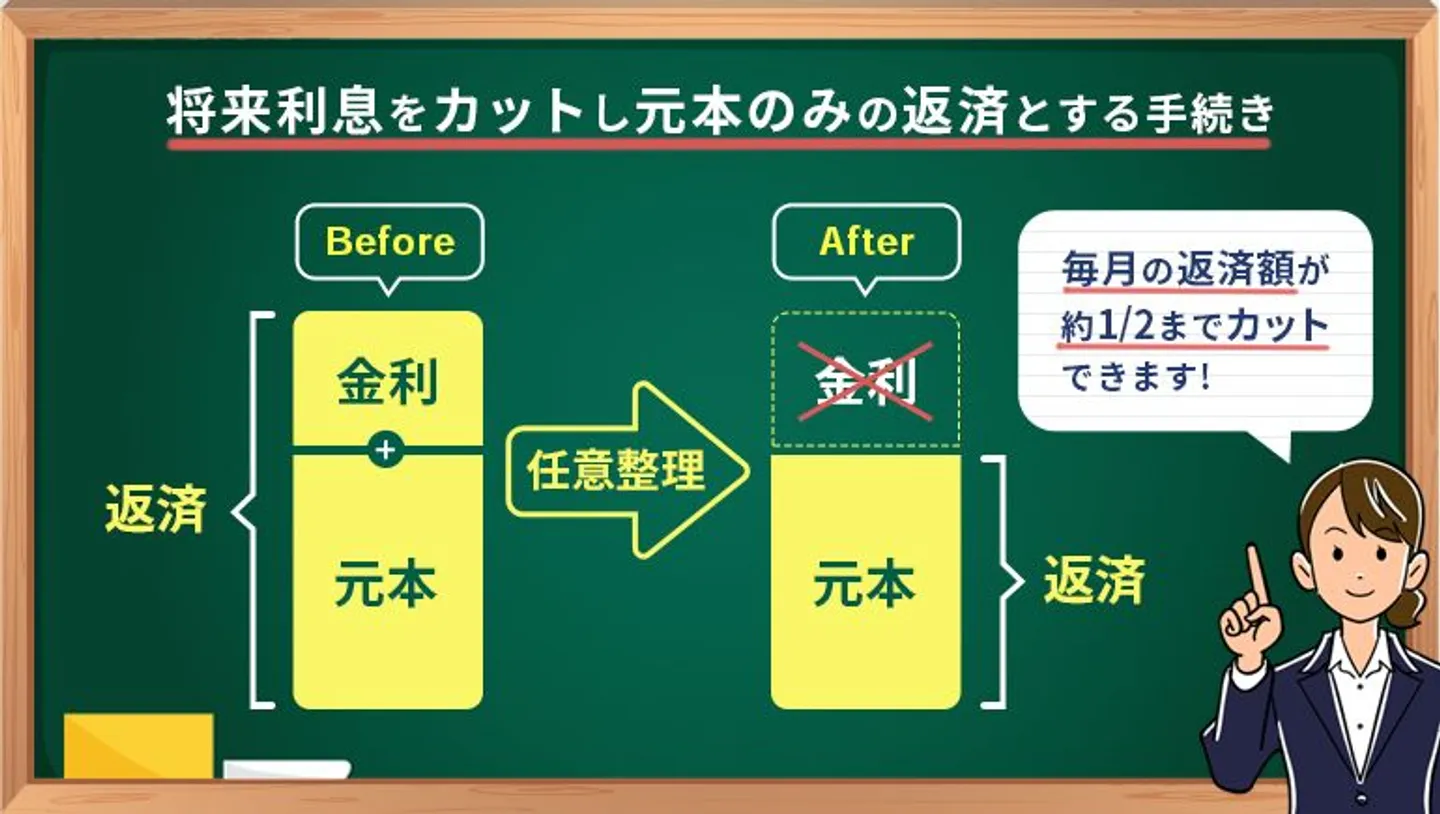

任意整理とは返済条件を見直してもらうために債権者と交渉をすること

任意整理とは、返済条件を見直してもらうために債権者と交渉をすることです。インターネットなどで「借金救済措置」とも呼ばれる債務整理の1つで、個人でも手続きできなくはありませんが、弁護士や司法書士に依頼するのが一般的です。

任意整理はあくまで債権者と交渉する手続きであるため、「手続きをすれば必ず借金を〇〇まで減らせる」のように断言することはできません。とはいえ、将来発生する利息のカットが認められ、元金のみを3年〜5年程度で完済できるような条件に見直してもらえるのが一般的です。

そのため、任意整理によって債権者と和解ができれば、基本的には毎月の返済負担を抑えられます。

なお、任意整理を弁護士や司法書士に依頼する場合、過払い金が発生しているのかどうかも調査してもらえるケースもあります。過払い金が発生していれば、その金額を返還してもらう手続きも同時に行ってもらえます。

任意整理の対象にできるのは借金だけで税金などは対象外

任意整理を検討している人のなかには、「借金返済だけでなく税金の支払いも楽にしたい」と考えている人もいるかもしれません。

任意整理はローンによる借入やクレジットカードの利用分を対象にした手続きであるため、税金などは対象外になります。任意整理の対象になるものとならないものの例をまとめましたので参考にしてみてください。

|

|

具体例

|

|

任意整理の対象になる

|

・カードローンの借金

・クレジットカードの利用残高(ショッピング、キャッシング)

・ショッピングローン

・銀行の各種ローン

・自動車ローン など

|

|

任意整理の対象にならない

|

・税金

・年金

・健康保険料

・養育費 など

|

税金や年金、健康保険料などは任意整理の対象にできません。任意整理を検討している場合には、支払い負担を抑えたい支払いが任意整理の対象にできるのかをまずは確認してみましょう。

任意整理をした場合の毎月の返済額のシミュレーション

ここでは、任意整理をした場合、返済負担がどれだけ抑えられるのかをシミュレーションしていきます。

借金が「100万円」「150万円」「300万円」の3パターンで毎月の返済額がいくらになるのかをシミュレーションしたので、任意整理を検討している場合には参考にしてみてください。

なお、返済シミュレーションの前提条件については下記のとおりです。

- 金利は年15.0%で統一

- 無利息サービスなどの適用はなしとする

- 完済までの期間は「3年」「5年」の2パターンでシミュレーションする

※任意整理によってご自身の返済額がどれぐらい減らせるか気になる方は「借金減額シミュレーター」をご利用ください。

借金100万円の任意整理シミュレーション

ここでは、借金100万円を任意整理した場合の返済額のシミュレーションをしていきます。

|

|

任意整理前

|

任意整理後

|

|

毎月の返済額

|

3万4,665円

|

2万7,777円

|

|

返済総額

|

124万7,940円

|

100万円

|

|

|

任意整理前

|

任意整理後

|

|

毎月の返済額

|

2万3,789円

|

1万6,666円

|

|

返済総額

|

142万7,340円

|

100万円

|

※シミュレーションであるため実際の金額とは異なる場合があります。

シミュレーションをしたところ、返済期間が3年の場合も5年の場合も、任意整理をした方が月々の返済額を7,000円程度減額できる結果になりました。そして、今回のケースでは、任意整理をすることで返済総額も数十万円程度抑えられます。

※より詳細な任意整理シミュレーションについて知りたい人は、以下の記事も参考にしてください。

借金150万円の任意整理シミュレーション

ここでは、借金150万円を任意整理した場合の返済額のシミュレーションをしていきます。

|

|

任意整理前

|

任意整理後

|

|

毎月の返済額

|

51,000円

|

41,000円

|

|

返済総額

|

187万円

|

150万円

|

|

|

任意整理前

|

任意整理後

|

|

毎月の返済額

|

3万5,000円

|

2万5,000円

|

|

返済総額

|

214万円

|

150万円

|

※シミュレーションであるため実際の金額とは異なる場合があります。

シミュレーションをしたところ、返済期間が3年の場合も5年の場合も、任意整理をした方が月々の返済額を1万円程度減額できる結果になりました。そして、今回のケースでは、任意整理をすることで返済総額も数十万円程度抑えられます。

※より詳細な任意整理シミュレーションについて知りたい人は、以下の記事も参考にしてください。

借金300万円の任意整理シミュレーション

ここでは、借金300万円を任意整理した場合の返済額のシミュレーションをしていきます。

|

|

任意整理前

|

任意整理後

|

|

毎月の返済額

|

10万3,995円

|

8万4,000円

|

|

返済総額

|

374万3,820円

|

300万円

|

|

|

任意整理前

|

任意整理後

|

|

毎月の返済額

|

7万1,369円

|

5万円

|

|

返済総額

|

428万2,140円

|

300万円

|

※シミュレーションであるため実際の金額とは異なる場合があります。

シミュレーションをしたところ、返済期間が3年の場合も5年の場合も、任意整理をした方が月々の返済額を2万円程度減額できる結果になりました。そして、今回のケースでは、任意整理をすることで返済総額も数十万円程度抑えられます。

※より詳細な任意整理シミュレーションについて知りたい人は、以下の記事も参考にしてください。

\ どれだけ借金が減るか無料診断! /

実際に任意整理した人へのアンケート結果!返済額はどれくらい減るのか

当サイトでは、実際に任意整理をした人に対してアンケートを実施しました。ここからはこのアンケート結果をもとに、任意整理をすれば返済額がどの程度減るのかを紹介していきます。

今回は、任意整理をした人(81名)に対して、「任意整理後の毎月の返済金額は、任意整理前と比べて大体いくら減りましたか?」とアンケートをとったところ、下記の結果が得られました。

|

減額できた返済金額

|

人数

|

|

1万円未満

|

11人

(うち7人は返済不要のため0円)

|

|

1万円〜5万円

|

45人

|

|

5万円超〜10万円

|

15人

|

|

10万円超

|

7人

|

|

不明

|

3人

|

※調査方法…インターネットアンケート

※調査期間…2024年11月

アンケートを行った結果、1万円〜5万円程度まで毎月の返済額が減った人が最も多いことがわかります。また、10万円以上減額できた人からの結果もみられたため、場合によっては数十万円を減額できる可能性もあるといえます。

なお、「0円」と回答した人のなかには、任意整理によって借金が0円になったために毎月の返済もなくなった人もいました。この場合、借金額を過払い金で相殺できたためだと考えられます。

とはいえ、任意整理で実際に返済額がどれだけ減るのかは、債権者との交渉次第です。アンケート結果は目安にはなりますが、その金額通りに毎月の返済額を減らせるとは限りません。

任意整理にはメリットがさまざまある

任意整理にはさまざまなメリットがあり、借金返済が苦しい場合には検討するべき方法の1つです。具体的には、下記のようなメリットがあります。

- 将来利息のカットで借金の返済負担を減らせる

- 任意整理の対象にした借入先からの督促が止まる

- 一時的な支払い猶予期間が得られる

- ほかの債務整理手続きよりも家族や職場の人など周囲に知られにくい

- 費用負担が比較的少ない

- 裁判所手続きが不要

- 債務整理の対象を選べる

- マイホームや自動車といった財産を手放さずに手続きできる

ここからは、任意整理のメリットについて、それぞれ解説していきます。

将来利息のカットで借金の返済負担を減らせる

任意整理をおこなう最大のメリットは、将来利息をカットできる可能性があることといえます。

必ずとはいえませんが、弁護士や司法書士から債権者に交渉してもらい将来利息のカットが認められれば、カットされた利息の分だけ返済総額を減額できます。

また、任意整理をおこなう際には、同時に過払金がないかどうかも調べることが一般的です。過払金が発生していた場合、過払金請求をおこなうことで払いすぎた利息分が元金から差し引かれ、元金も減る可能性があります。

任意整理の対象にした借入先からの督促が止まる

任意整理を行うことで、督促を一時的にストップできます。

これは、任意整理を依頼すると弁護士や司法書士が債権者に対して送る「受任通知」の効果です。受任通知を受け取った債権者は、それ以降、債務者に対して直接の取立て行為をおこなってはいけないと貸金業法で定められています。

債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士、弁護士法人若しくは弁護士・外国法事務弁護士共同法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

引用元 e-Gov「貸金業法」

これによって、任意整理を始めることで一時的に督促をストップできるという仕組みです。

ただし、受任通知には訴訟による借金の返還請求まで止める効力はないので、稀なケースではありますが任意整理の手続き中に債権者が訴訟を起こし、裁判所から通知が届くこともあります。

その場合は、届いた通知を持って速やかに依頼している事務所に相談することで、弁護士・司法書士が訴訟の対応も含めて手続きしてくれます。

既に借金の支払いを滞納していても諦めず、まずは弁護士・司法書士に相談しましょう。

一時的な支払い猶予期間が得られる

弁護士や司法書士が債権者と交渉している間、一時的に支払いが猶予されることも、任意整理をおこなうメリットといえるでしょう。

支払いが猶予されるのは、弁護士や司法書士に任意整理を依頼してから、交渉がまとまり利息の減額割合や月々の返済額などが決定して、債権者への返済が再開されるまでの間です。債務者の返済状況などにもよりますが、おおよそ3か月〜6か月間と考えておきましょう。

この支払猶予期間に、弁護士や司法書士が一緒に収支の見直しをおこなったり、無理のない返済計画を立て直してくれるので、借金完済までの目処が立てられるようになります。

ほかの債務整理手続きよりも家族や職場の人など周囲に知られにくい

自己破産や個人再生の場合、裁判所に同居している家族などの収入証明書を提出しなければならなかったり、自宅に裁判所からの通知が届いたりすることがあります。そのため、同居している家族などに秘密でおこなうことは難しいとされているのです。

また、自己破産や個人再生の場合には官報に名前が載るため、勤めている会社で官報をチェックしている場合は、職場の人に知られてしまうリスクもあります。

一方で、任意整理は裁判所へ収入証明書を提出したり、官報に名前が載ることはなく、職場の人はもちろん家族にも知られずにおこなえる手続きです。

依頼する事務所からの電話連絡や送られてくる書類の管理などには気をつける必要がありますが、事前に依頼する事務所へ家族に内緒で任意整理をおこないたい旨を伝えておくと、法律事務所からの郵便物とは分からないようにして書類を発送してくれたり、電話で連絡を取り合う時間帯などにも配慮してくれる場合が多いです。

費用負担が比較的少ない

自己破産や個人再生に比べて、費用負担が少ない点も任意整理のメリットといえます。

自己破産や個人再生の費用は、最低でも20万円以上になることが一般的で、高い場合は100万円以上かかることもあります。

一方で、債権者1社を任意整理するためにかかる費用は、安い場合だと2万円程度、高くても10万円以内であることがほとんどです。

比較的少ない費用で利用できることから、収入が少ない人も利用しやすい手続きといえます。

裁判所手続きが不要

任意整理は、弁護士や司法書士が債務者と債権者の間に入り、直接交渉をおこないます。自己破産や個人再生とは異なり、裁判所を介さず手続きをおこなうため、比較的早く借金問題を解決することも可能です。

通常、自己破産や個人再生の手続きにかかる期間は半年〜1年程度ですが、裁判所へ提出する書類が揃わなかったり債務者が資産をたくさん持っていたりすると、さらに長い期間を要する場合もあります。

一方で、任意整理の場合は裁判所へ書類を提出したり、裁判所が債務者の資産を調査することはないため、基本的には半年以内に手続きが完了します。早い場合だと、3ヶ月程度で債権者と和解できるケースも珍しくないのです。

債務整理の対象を選べる

任意整理は、債務整理の対象となる債権者を1社ずつ選べます。

たとえば、ローンの支払いが残っている車やブランド品などがある場合、ローン会社を整理対象から外すことで商品を手元に残せます。

また、借入先の中にお世話になっている取引先や大切な友人などが含まれている場合、貸金業者からの借入だけを整理して取引先や友人にはいままでどおり返済していくことも可能です。

一方で、個人再生や自己破産の場合は、原則としてすべての借入先を整理対象としなければなりません。

とくに、自己破産の場合には特定の債権者だけに返済を行う偏頗行為があると免責許可が出ないため、「一部の借金だけを減らしたい」といった場合、個人再生や自己破産ではなく任意整理を検討してもよいでしょう。

\ どれだけ借金が減るか無料診断! /

任意整理にはデメリットもある

任意整理には借金減額効果がある反面、デメリットがさまざまあります。具体的には、任意整理のデメリットとして下記が挙げられます。

- 任意整理から最長5年はいわゆる「ブラックリスト入り」になる

- 任意整理をしたクレジットカードやカードローンが使えなくなる

- 必ず和解が成立するとは限らない

- 保証人を立てた債務を任意整理をするとその人に返済義務が生じる

- ローン返済中のものは没収される可能性がある

ここからは、任意整理のデメリットについて解説していきます。

任意整理から最長5年はいわゆる「ブラックリスト入り」になる

任意整理のデメリットの1つとして、手続きが完了してから最長5年間はいわゆる「ブラックリスト入り」になることが挙げられます。

「ブラックリスト」というリストの存在について金融機関では公表されておらず、一般的には「信用情報として返済能力を疑われやすい履歴が残っている状態」のことをブラックリスト入りと言われる傾向があります。

消費者金融や銀行などの金融機関は、返済能力がある人にだけ融資をします。返済能力を判断する材料の1つとして信用情報が必ずチェックされる仕組みです。

信用情報には借金の返済だけでなく債務整理の履歴も残ります。任意整理の場合には最長5年間履歴が残るため、いわゆる「ブラックリスト入り」になる期間も最長5年と言えるのです。

そして、ブラックリスト入りになると、返済能力を疑われやすくなり、消費者金融や銀行などの審査に通りづらくなります。具体的には下記などが制限されると考えられます。

- クレジットカードの新規発行

- カードローンの新規契約

- 各種目的別ローンの新規契約

- 携帯電話本体の割賦払い契約

- 保証会社を通した賃貸契約

なお、任意整理の履歴は時間経過によって消えます。少なくとも手続きから5年が経過すれば任意整理によるブラックリスト入りは解消されます。

任意整理をしたクレジットカードやカードローンが使えなくなる

任意整理をする場合、その対象とするクレジットカードやカードローンなどは原則解約されます。そして、任意整理をするとブラックリスト入りになるため、任意整理をした後は対象にしたクレジットカードやカードローンなどを利用することが原則できません。

必ず和解が成立するとは限らない

任意整理はあくまで債権者と交渉をする手続きです。交渉がうまくいかなければ、返済条件を見直してもらえない可能性もあります。

仮に任意整理による和解が成立しなければ、今まで通りの条件で返済を続けるか、ほかの債務整理手続きに切り替えることを検討する必要があります。

なお、法律事務所によって得意としている分野が異なり、債務整理を得意とする事務所も多く存在します。和解成立の可能性を高めるためにも、弁護士や司法書士に任意整理を依頼する場合、債務整理を得意とする法律事務所に依頼をすることも検討してみてください。

保証人を立てた債務を任意整理をするとその人に返済義務が生じる

保証人とは「主債務者(実際にお金を借りた人)が借金を返済できなくなったとき、代わりに返済する義務を負う人」のことです。

保証人がついている借金を任意整理すると、債権者は「主債務者が返済不能になった」と判断するため、保証人へ督促をおこなうと考えられます。

この場合、任意整理の交渉が成立すれば、債権者は主債務者に対して期限の利益を再度認めることになるので、主債務者が和解内容に従って返済を続けている限り、保証人への督促も止まることになります。

しかし、債権者が主債務者との任意整理交渉に応じるより保証人から回収することを選択した場合は、保証人への督促が止まらない可能性もあるのです。この場合、保証人に返済能力がなければ、主債務者と同様に任意整理などの債務整理手続きをおこなう必要があるでしょう。

もしも、保証人に迷惑をかけたくないのであれば、保証人がついている借金については任意整理の対象から外すことです。

やむを得ず、保証人がついている借金を任意整理する場合は、保証人に任意整理する旨をしっかりと伝え、一緒に債務整理をするのかも含めてよく話し合ってから手続きすることをおすすめします。

任意整理をするための条件

任意整理は債権者との交渉であり、応じなかった債権者を罰するような法律もありません。利息カットや分割返済に応じるかどうかは、あくまでも債権者に決定権があるのです。

この項目では、任意整理をするための条件について、詳しく解説します。

- 元金を完済できるほどの安定した収入があること

- 返済実績があること

※任意整理ができる条件については、以下の記事でも詳しく解説しているので参考にしてください。

元金を完済できるほどの安定した収入があること

任意整理をすることで減らせるのはあくまでも利息のみであり、元金は全額残ってしまうことが一般的です。そして、和解が成立した後は、元金を分割で返済することになるため、毎月の返済を問題なく行える程度の安定した収入があることは任意整理の条件となります。

一般的には、3年〜5年程度で完済できるような返済条件に見直されるため、3年〜5年の間毎月返済できることも条件といえます。

任意整理後に支払いが滞ってしまった場合、せっかく費用を払って任意整理を依頼したのに、依頼していた事務所に契約を解消されてしまったり、債権者から残金を一括で支払うよう請求されてしまう恐れがあります。

たとえば、仕事に就いておらず収入がなかったり、現在の収入では任意整理後の返済額も支払っていくのが難しい場合には、依頼する事務所とよく話し合い自己破産や個人再生などの債務整理手続きも合わせて検討するとよいでしょう。

返済実績があること

ある程度の返済実績があることも、任意整理の条件の1つといえます。

任意整理は「利息のカットは認めるから、今後は貸した分だけきちんと返してくれればいいよ」と債権者に譲歩してもらう手続きともいえます。

返済期間が長ければ長いほど支払った利息も多くなるため、債権者は交渉に応じ安くなるとも考えられます。

一方で、借入をしてから一度も返済していないなどあまりにも返済期間が短いと、利息を一部しかカットしてくれなかったり、1年以内など短い期間での返済が迫られたりする可能性もあるのです。

「なるべく利息の減額割合を大きくしたい」「分割回数をできるだけ多くしたい」などの希望がある人は、最低でも3ヶ月以上、できれば半年以上は返済実績がある借金について任意整理することをおすすめします。

任意整理が向かないケースもある

ネット上などで任意整理について調べていると「任意整理はしないほうがいい」「任意整理しなければよかった」という情報を目にしたことがあるかもしれません。そのような情報をみて「自分はやっぱり任意整理しないほうがいいのでは?」と悩んでいる人もいるでしょう。

実は、借金をしていても「任意整理しないほうがいいケース」はたしかに存在します。それは、たとえば以下のようなケースです。

- カットできる利息より手続き費用が高い

- 任意整理をするのが2回目

- 個人からの借入の任意整理を検討している

次の項目から、それぞれのケースについて詳しくみていきましょう。

カットできる利息より手続き費用が高い

弁護士または司法書士へ依頼して任意整理をおこなう場合、必ず費用がかかります。ここで考えなければならないのが「カットできる利息の金額とかかる費用を比べてどちらのほうが高いか?」です。

カットできる利息の金額よりかかる費用が高かった場合、借金の負担を軽くするために任意整理をしたはずなのに、損をすることになってしまいます。

カットできる利息の金額よりかかる費用が高くなるのは、主に以下のようなケースです。

- 借入額自体が少ない

- 奨学金や住宅ローン、車のローンなど利率の低い借金を任意整理する場合

利息は「借入額に対して◯%」という形で計算されるため、借入額が少ないと発生する利息の金額も少なくなります。そもそも利息の金額が少ないということは、カットできる金額も少ないため手続き費用のほうが高くなる可能性が高いです。

また、利率の低い借金も利息の金額が少なくなるため、同様に手続き費用のほうが高くなる可能性が高いでしょう。

借入額が少ない場合は債権者が分割払いに応じてくれる可能性も高いので、まずは自分で債権者と交渉してみることをおすすめします。

任意整理をするのが2回目

任意整理をして一度は債権者と和解したものの、その後に返済ができなくなり、再び任意整理をしようと考える人もいるでしょう。

この場合、債権者からは「見直した条件でも返済ができない人」とみなされる可能性があるため、和解条件が厳しくなったり交渉自体応じてくれないケースもあります。

債権者によっては、1回目と同程度の内容で和解してくれる場合もあるため一概にはいえませんが、あまりにも和解条件が厳しかったり、交渉に応じてもらえない場合は、自己破産や個人再生など他の債務整理手続きを検討するとよいでしょう。

個人からの借入の任意整理を検討している

借金をしている相手が、銀行や消費者金融などの金融機関ではなく個人の場合、弁護士や司法書士が間に入っても交渉に応じてもらえない可能性が高いです。

また、貸金業者であれば、貸金業法で禁止されているような行き過ぎた取り立て行為はおこないませんが、相手が個人の場合、無理に踏み倒そうとすると何をされるかわからない怖さもあります。

もし、身の危険を感じるような取り立て行為があれば、弁護士や司法書士だけでは対処しきれないため、一刻も早く警察に相談してください。

\ どれだけ借金が減るか無料診断! /

任意整理の流れ

任意整理をする場合、基本的には弁護士や司法書士に依頼することを検討することでしょう。その場合、「どのような流れで任意整理の手続きは進むのか」のように考えるかもしれません。

大まかではありますが、任意整理を依頼する場合は下記のような流れで手続きが行われます。

- 弁護士や司法書士に相談する

- 委任契約を締結させる

- 債権者に受任通知が送付される

- 弁護士や司法書士から債権調査が開始される

- 債権者との和解交渉が開始する

- 和解内容が決定し、返済が再開する

ここからは、任意整理を依頼した場合の流れについて、それぞれ解説していきます。

弁護士や司法書士に相談する

まずは弁護士または司法書士の事務所に相談し、任意整理を検討している旨を伝えましょう。

相談の際に弁護士・司法書士は「任意整理をしたらどのような和解内容になりそうか?」「その和解内容で支払っていける生活状況になっているか?」を調べるため、債務者の抱えている借金や生活状況について詳細にヒアリングします。

そのため、あらかじめ以下のような項目について調べてまとめておくとスムーズに手続きを進められるでしょう。

- 合計何社から借入しているか?

- 借入している業者の名前

- 各業者ごとの残債

- 各業者ごとの月々の返済額

- 各業者ごとの借入期間

- 各業者ごとの滞納期間

- 各業者ごとの連帯保証人の有無

- 各業者ごとの担保の有無

- 各業者ごとの裁判所通知の有無

- 裁判所通知を受け取った場合、支払督促か訴状か?

- 裁判所通知を受け取った場合、受取日はいつか?

- 訴状を受け取った場合、期日はいつになっているか?

- 借入理由

- 滞納理由

- 手取り月収

- ボーナスの有無(受取月・金額)

- 副業の有無

- 仕送り・援助などはもらっているか?

- 月々の生活費

委任契約を締結させる

依頼する事務所が決まったら、弁護士または司法書士と委任契約を結びましょう。委任契約を結ぶことで、弁護士・司法書士は代理人として債権者と任意整理の交渉ができるようになります。

債権者に受任通知が送付される

代理人となった弁護士が債権者に対して「受任通知」を送ることで任意整理の手続きがスタートします。

受任通知とは「弁護士が債務者の代理人となって債務整理手続きをおこなうことを、債権者に知らせる通知」です。前述したように、債権者の債務者に対する直接の取立てを停止させる効力があります。

弁護士や司法書士から債権調査が開始される

受任通知を送った後に、まず最初に弁護士・司法書士がおこなうのは「債権調査」です。

債権調査とは、債権者に取引履歴(借入の金額や日付・返済の金額や日付などの情報)の開示を求め、開示された取引履歴に基づいて「引き直し計算」をおこなうことです。

引き直し計算とは、債権者との間でおこなわれたすべての貸し借りについて適切な利率に直して利息を計算し直す作業のことで、これによって過払金があることが判明する場合もあります。

債権者との和解交渉が開始する

債権調査が終わったら、代理人と債権者との間で今後の返済について利息の減額や分割返済の交渉がおこなわれます。

和解内容が決定し、返済が再開する

和解内容が決定したら、任意整理の手続きは完了です。

あとは、和解内容に沿って債務者が債権者に直接または依頼した事務所を通して再び返済をおこなっていきます。

任意整理の手続きで必要なもの

任意整理を弁護士や司法書士に依頼する場合、自身の状況について詳しく説明する必要があります。依頼者の状況を把握したうえで、債権者とどのように交渉を進めるかが決定されるためです。

あくまで一例になりますが、任意整理を依頼する際には下記のような書類が必要になります。

- 本人確認書類(運転免許証、マイナンバーカードなど)

- 印鑑

- 任意整理をするクレジットカードやローンカードなど

- キャッシュカードや預貯金通帳

- 任意整理をする債権者との契約書

- 過去の利用明細がわかるもの

- 督促状などの債権者からの郵便物

- 給与明細や源泉徴収票などの収入証明書類

なお、状況次第ではほかにも書類の提出が求められると考えられます。弁護士や司法書士に相談する際には、任意整理でどのような書類を用意するべきかも尋ねておくようにしましょう。

任意整理にかかる費用は1社あたり5万円〜10万円程度

個人再生や自己破産の場合は裁判所での手続きが必要になるため、裁判所費用もかかりますが、任意整理の場合は裁判所を通さずに手続きが可能です。そのため、任意整理にかかる費用は基本的には依頼した弁護士や司法書士に支払う費用のみとなります。

弁護士や司法書士に任意整理を依頼する場合、さまざまな費用の支払いが必要です。法律事務所によって異なることもありますが、基本的には下記の支払いが必要になります。

- 相談料:1時間につき1万円程度

- 着手金:1社あたり3万円〜7万円程度

- 成功報酬:減額された借金額の10%程度

そして、任意整理にかかる費用は債権者1社あたり5万円〜10万円程度であるのが一般的です。たとえば、クレジットカード会社と消費者金融の1社ずつに任意整理をする場合には、10万円〜20万円程度の費用がかかると考えられます。

ここからは、任意整理にかかる費用についてそれぞれ解説していきます。

相談料:1時間につき1万円程度

弁護士や司法書士に任意整理を依頼する場合、基本的にはまず相談から行われます。相談するだけでも費用がかかるのが一般的で、相談料の金額は法律事務所によって異なります。

多くの法律事務所では「1時間⚪︎円」「30分⚪︎円」のように、時間で相談料が定められており、1時間につき1万円が相談料の相場とされています。

とはいえ、多くの法律事務所では初回のみ無料相談に対応しています。そのため、任意整理にかかる費用を抑えたい場合、無料相談に対応している法律事務所を選ぶのがよいでしょう。

着手金:1社あたり3万円〜7万円程度

弁護士や司法書士に任意整理を依頼した場合、原則的には着手金の支払いが必要です。

着手金とは、弁護士や司法書士に依頼するときに必要になる費用のことです。相談のみであれば支払う必要がありませんが、任意整理を依頼した際に必要となります。

着手金は法律事務所が自由に設定できます。法律事務所によって金額が異なるため、「必ず○円がかかる」のように断言することはできません。

あくまで目安ですが、任意整理を弁護士に依頼する場合は1社あたり3万円〜7万円程度の着手金がかかるのが一般的です。

成功報酬:減額された借金額の10%程度

弁護士や司法書士に任意整理を依頼して和解が成立した場合には、成功報酬を支払うのが一般的です。成功報酬は「報酬金」と呼ばれることもあり、この費用は依頼の難易度などで変動します。

また、法律事務所によっては成功報酬を0円としているため、自己破産をするにあたっての成功報酬を断言することはできません。あくまで目安ですが、減額された借金額の10%程度が任意整理における成功報酬の相場となります。

たとえば、任意整理によって10万円の利息のカットが認められた場合、一般的には成功報酬が1万円程度となります。

任意整理にかかる費用が払えないときの対策

任意整理を検討している人のなかには、「費用を一括で用意できない」という人もいるかもしれません。その場合には、下記のような対策を講じてみてください。

- 法テラスの民事法律扶助で費用を立て替えてもらう

- 分割払いに対応している法律事務所に依頼する

これらの対策を講じることで、任意整理の費用を一括で用意する必要がなくなります。そのため、現状は費用のすべてを用意できない場合であっても、任意整理を依頼できるケースもあります。

ここからは、任意整理にかかる費用が払えないときの対策について解説していきます。

法テラスの民事法律扶助で費用を立て替えてもらう

法テラスとは、国が運営する法律の支援センターのことです。法テラスには法的サポートのためのさまざまな制度が用意されており、そのなかには弁護士や司法書士の費用を一時的に立て替えてもらえる「民事法律扶助制度」もあります。

民事法律扶助制度を利用すれば、任意整理にかかる弁護士・司法書士の費用を法テラスが代わりに支払ってくれます。そして、立て替えてもらった費用は、原則月々5,000円~1万円程度での分割返済をしていく仕組みです。

なお、民事法律扶助制度の要件は下記のように定められています。

- 収入と資産が法テラスの定める資力基準以下であること

- 勝訴の見込みがないとはいえないこと

- 民事法律扶助の趣旨に適すること

これらの要件をすべて満たしていれば、民事法律扶助制度の対象になります。

なお、民事法律扶助制度の要件や手続きの流れについては、法テラスの公式サイト「無料法律相談・弁護士等費用の立替」を参考にしてみてください。

分割払いに対応している法律事務所に依頼する

法律事務所によっては、着手金や報酬金といった費用の分割払いに対応しています。このような法律事務所に依頼すれば、任意整理にかかる弁護士・司法書士の費用を一括で支払えない場合でも依頼が可能です。

分割払いに対応してもらった場合、基本的にはその法律事務所へ月々支払いが必要です。月々の支払額についても法律事務所によって異なるため、まずは無料相談を活用して「分割払いや後払いが可能か」「その場合には月々いくら支払えばよいか」などを聞いてみるのがよいでしょう。

任意整理をしても返済が苦しいならほかの債務整理手続きを検討する

任意整理は債務整理の手続きの1つです。債務整理にはほかにも「個人再生」「自己破産」という手続きもあり、これらは任意整理よりも借金減額効果が大きい手続きです。

そのため、「任意整理では返済が苦しい現状から抜け出せない」といった場合には、個人再生や自己破産も視野に入れて弁護士や司法書士に相談することも検討してみてください。

個人再生と自己破産の特徴については下記のとおりです。

|

|

特徴

|

|

個人再生

|

借金自体を1/5〜1/10程度に減額するための手続き。

|

|

自己破産

|

借金を原則帳消しにするための手続き。

|

ただし、個人再生も自己破産も裁判所を通した手続きであり、任意整理よりも費用や期間がかかりやすいです。ほかにもデメリットがあるため、まずは弁護士や司法書士に相談をして、自身の状況で最適といえる債務整理手続きについてアドバイスをもらうのが得策です。

まとめ

任意整理は返済条件を見直してもらうために債権者と交渉をする手続きのことです。返済条件がどのように見直されるかは交渉次第ですが、利息をカットしたうえで元金を3年〜5年程度で返済するように月々の返済額が変更されるのが一般的です。

そのため、和解が成立すれば、任意整理によって月々の返済負担を抑えられます。また、ほかの債務整理手続きよりも費用や期間がかかりづらく、職場や家族にもバレるリスクが比較的低いのも任意整理のメリットです。

ただし、任意整理にもデメリットがあり、とくに手続きから最長5年はいわゆる「ブラックリスト入り」になる点は今後の生活に悪影響を及ぼしかねません。

また、任意整理は借金自体を減らす手続きではないため、安定した収入がなければ任意整理をすること自体が難しいです。このように、すべての人におすすめできるとはいえない方法であるため、任意整理をする場合にはメリットとデメリットを十分に把握したうえで、自身に適した方法であるかを検討することが大切です。

任意整理のよくある質問

任意整理とはどのような手続きかをわかりやすく知りたいです

任意整理とは今後支払う予定の利息をカットや減額してもらえるよう債権者と交渉する手続きです。

任意整理をするべきか悩んでいます。どこに相談したらよいですか?

任意整理の実績が豊富な法律事務所への相談をおすすめします。

当サイトでも、無料相談可能な法律事務所を紹介しています。

無料相談を利用して、あなたに合った借金の解決方法をアドバイスしてもらうとよいでしょう。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

任意整理は弁護士と司法書士どちらに依頼するべきですか?

借金の金額が絶対に140万円を超えないのなら、司法書士の方が費用は安く済む可能性があります。

しかし、140万円を超える可能性があるなら最初から弁護士へ依頼するのがよいでしょう。

また、債務整理に関しては、弁護士の方が経験が豊富である場合が多いです。