債務整理の流れはどの手続きを依頼するかで変わる

前提として、債務整理には「任意整理」「個人再生」「自己破産」の手続きがあります。いずれの手続きも借金問題の解決につながるものですが、それぞれで工程が変わるため、依頼から完了までの流れも異なります。

そのため、債務整理を検討している場合、自身が検討している手続きに応じた流れを把握しておくのがよいでしょう。

ここからは、任意整理・個人再生・自己破産の手続きの流れをそれぞれ解説していきます。下記の手続き名をタップ・クリックすることで、手続きの流れに関する詳しい解説を確認できます。

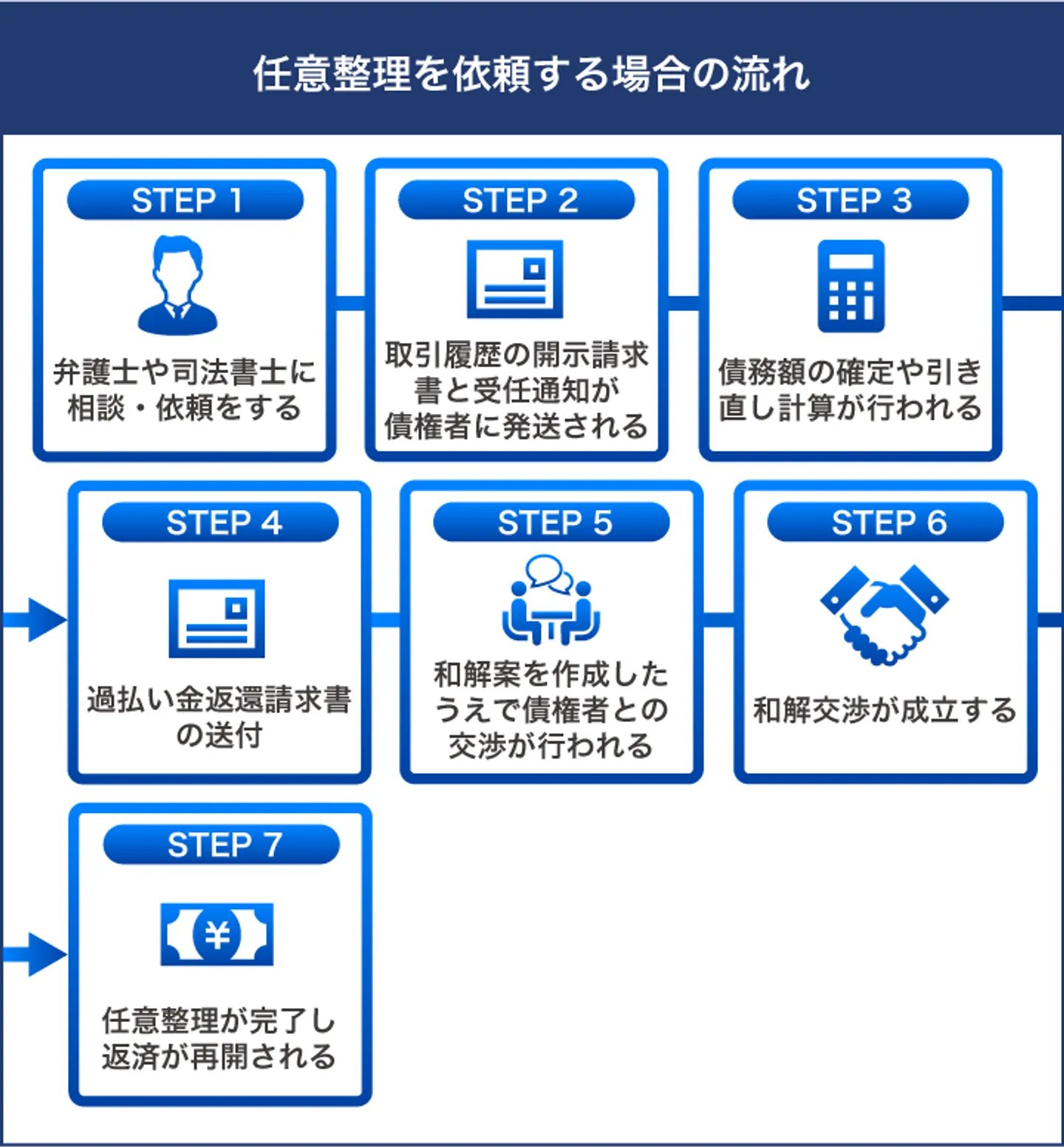

任意整理を依頼する場合の流れ

任意整理とは、返済条件を見直してもらうために、債権者に交渉をする手続きのことです。弁護士や司法書士に依頼するのが一般的で、将来利息のカットや毎月の返済額の減額などを認めてもらうための交渉を代行してもらいます。

あくまでおおまかではありますが、基本的に任意整理をする場合は下記のような流れになります。

|

流れ

|

概要

|

|

弁護士や司法書士に相談・依頼をする

|

インターネットや電話などで、法律事務所に連絡をして、任意整理に関する相談や依頼をする。

実際に依頼することが決定すれば、その弁護士や司法書士と委任契約を締結させる。

|

|

取引履歴の開示請求書と受任通知が債権者に発送される

|

委任契約を結んだ後は、任意整理をする借金の債権者に対して、受任通知と取引履歴が発送される。

|

|

取引履歴をもとに債務額の確定や引き直し計算が行われる

|

債権者から開示された取引履歴をもとに、借金の残債がいくらあるのかを確定させる。

また、利息制限法に基づいた利率に直したうえで利息を再計算する「引き直し計算」も行われる。

|

|

過払い金返還請求書の送付

|

過払い金が発生している場合、その金額の返還を求めるための請求書を債権者に送付する。

|

|

和解案を作成したうえで債権者との交渉が行われる

|

引き直し計算や過払い金も加味したうえで、「現在の状況で1か月にいくら返済できるのか」を相談し、その内容が記載された和解案を債権者に提示して交渉を行ってもらう。

|

|

6. 和解交渉が成立する

|

弁護士や司法書士に交渉を行ってもらい、債権者から合意が得られれば和解が成立する。その場合は和解契約書により和解契約が締結される。

|

|

7. 任意整理が完了し、返済が再開される

|

和解契約書で定められた返済条件で返済が再開される。一般的には、将来利息をカットしたうえで、3年〜5年での分割返済になる。

|

任意整理はあくまで債権者と交渉をする手続きです。そのため、依頼者が望んだとおりの返済条件に見直されるとは言い切れず、場合によっては交渉が決裂してしまう可能性もあります。

任意整理を依頼する場合、自身の状況ではどのように交渉が成立しそうなのかを弁護士や司法書士に事前に尋ねておくのがよいでしょう。

なお、任意整理を依頼する場合に覚えておくべきことがいくつかあります。ここからは、任意整理を依頼する場合に覚えておくべきことについて解説していきます。

任意整理をする場合にはまず弁護士や司法書士に相談をしておく

任意整理に限った話ではありませんが、債務整理を検討する場合は、まずは弁護士や司法書士に相談をしておくのが無難です。

また、債務整理に関する相談をするタイミングは、早ければ早いほどいいです。専門家に相談するタイミングが遅れてしまうと、任意整理以外の債務整理手続きを選ばざるを得ないことも考えられます。

「早い段階で相談すれば任意整理ができたものの、相談が遅れたため自己破産しか選択肢がなかった」というケースも考えられます。任意整理を検討している場合には早めに相談するようにしましょう。

なお、多くの法律事務所では、借金相談を無料で対応しています。「借金返済が苦しく、弁護士や司法書士への相談料が払えない」という場合でも、相談料が無料の法律事務所であれば相談しやすいでしょう。

任意整理を依頼して受任通知を送付してもらった後は返済が一時的にストップとなる

弁護士や司法書士に任意整理を依頼した後は、債権者に対して「受任通知」が発送されます。

受任通知は、債権者が任意整理などの債務整理を行うことを債権者に通知するための書類です。これを受けた債権者は以後、すべての連絡を弁護士や司法書士を通じて行わなければならず、債務者に対して返済請求や督促を行えなくなります。

また、債務整理の手続き中は返済を一時的にストップすることが認められていますので、この受任通知を発送した時点から手続きが終わるまでは返済を行う必要はありません。

そのため、任意整理を依頼した後は、本来債権者に返済するはずだった金額を弁護士や司法書士への費用として残しておくことも可能です。

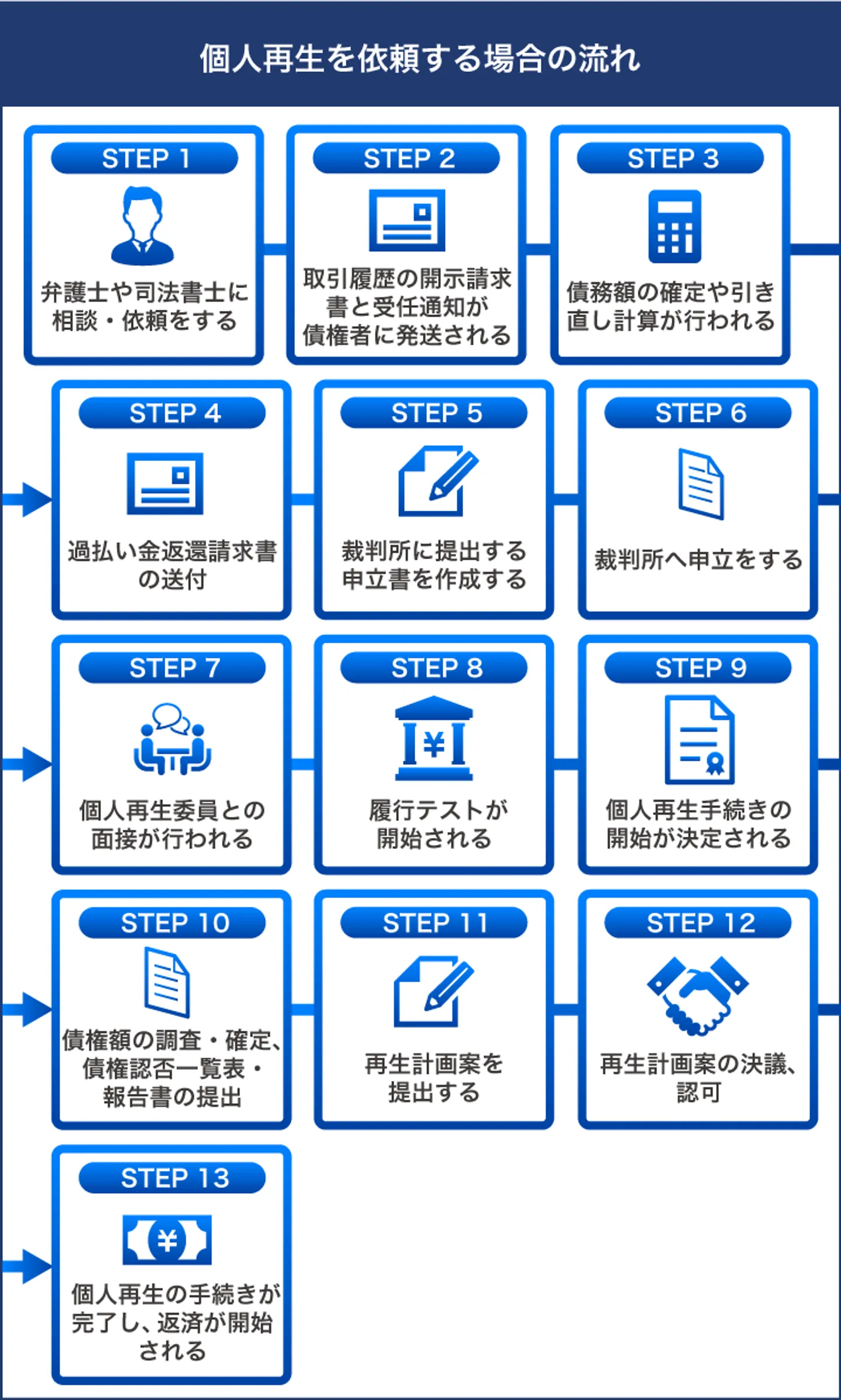

個人再生を依頼する場合の流れ

個人再生とは、借金自体を1/5〜1/10程度に減額するための手続きのことです。任意整理とは異なり、裁判所を通した手続きが必要になるため、その分費用や期間がかかりやすいです。

あくまでおおまかではありますが、基本的に個人再生をする場合は下記のような流れになります。

|

流れ

|

概要

|

|

1. 弁護士や司法書士に相談・依頼をする

|

インターネットや電話などで、法律事務所に連絡をして、任意整理に関する相談や依頼をする。

実際に依頼することが決定すれば、その弁護士や司法書士と委任契約を締結させる。

|

|

2. 取引履歴の開示請求書と受任通知が債権者に発送される

|

委任契約を結んだ後は、債権者に対して、受任通知と取引履歴が発送される。

|

|

3. 取引履歴をもとに債務額の確定や引き直し計算が行われる

|

債権者から開示された取引履歴をもとに、借金の残債がいくらあるのかを確定させる。

また、利息制限法に基づいた利率に直したうえで利息を再計算する「引き直し計算」も行われる。

|

|

4. 過払い金返還請求書の送付

|

過払い金が発生している場合、その金額の返還を求めるための請求書を債権者に送付する。

|

|

5. 裁判所に提出する申立書を作成する

|

個人再生をする条件に該当しているかを確認するため、「収支・家計の調査」「財産・資産の調査」を行います。債務者はこの調査や申し立てに必要な書類を準備する必要があります。

|

|

6. 裁判所へ申立をする

|

依頼者が住んでいる地域を管轄している地方裁判所に申立書類を提出する。

|

|

7. 個人再生委員との面接が行われる

|

裁判所によっては個人再生委員が選任され、個人再生委員との面接が必要になります。

|

|

8. 履行テストが開始される

|

履行テストとは個人再生手続き完了後に再生計画通りに返済が可能か確認するため、指定された口座に1ヶ月当たりの返済予定額を予納金として6ヶ月間振り込む手続きです。

|

|

9. 個人再生手続きの開始が決定される

|

面談や履行テストで問題が無ければ、地方裁判所から個人再生手続きを開始する決定が出される。

|

|

10. 債権額の調査・確定、債権認否一覧表・報告書の提出

|

裁判所から債権者に対して「再生手続開始決定書」と「債権届出書」が送付される。その後、債権者は債権額の届け出を返送し、同時に申立人は債権届出書の金額を認める旨の「債権認否一覧表」を提出する必要がある。

|

|

11. 再生計画案を提出する

|

具体的な再建方法や今後の借金返済の計画を「再生計画案」としてまとめ裁判所に提出します。

|

|

12. 再生計画案の決議、認可

|

小規模個人再生の場合、各債権者に再生計画案が示され書面決議を行います。ここで債権者の数の2分の1以上の反対がなく、かつ反対した債権者の債権額の合計が全体の2分の1を超えなければ再生計画が認可されます。

|

|

13. 個人再生の手続きが完了し、返済が開始される

|

再生計画の認可が確定した翌月から、再生計画で定めた返済計画に従い、各債権者の指定口座への返済がスタートします。

|

個人再生をするには、裁判所からの認可が必要になります。履行テストや個人再生委員との面接などで問題があると判断された場合には、個人再生の認可が得られません。

なお、個人再生のより詳しい流れについては、下記の記事でも解説しているためぜひ参考にしてみてください。

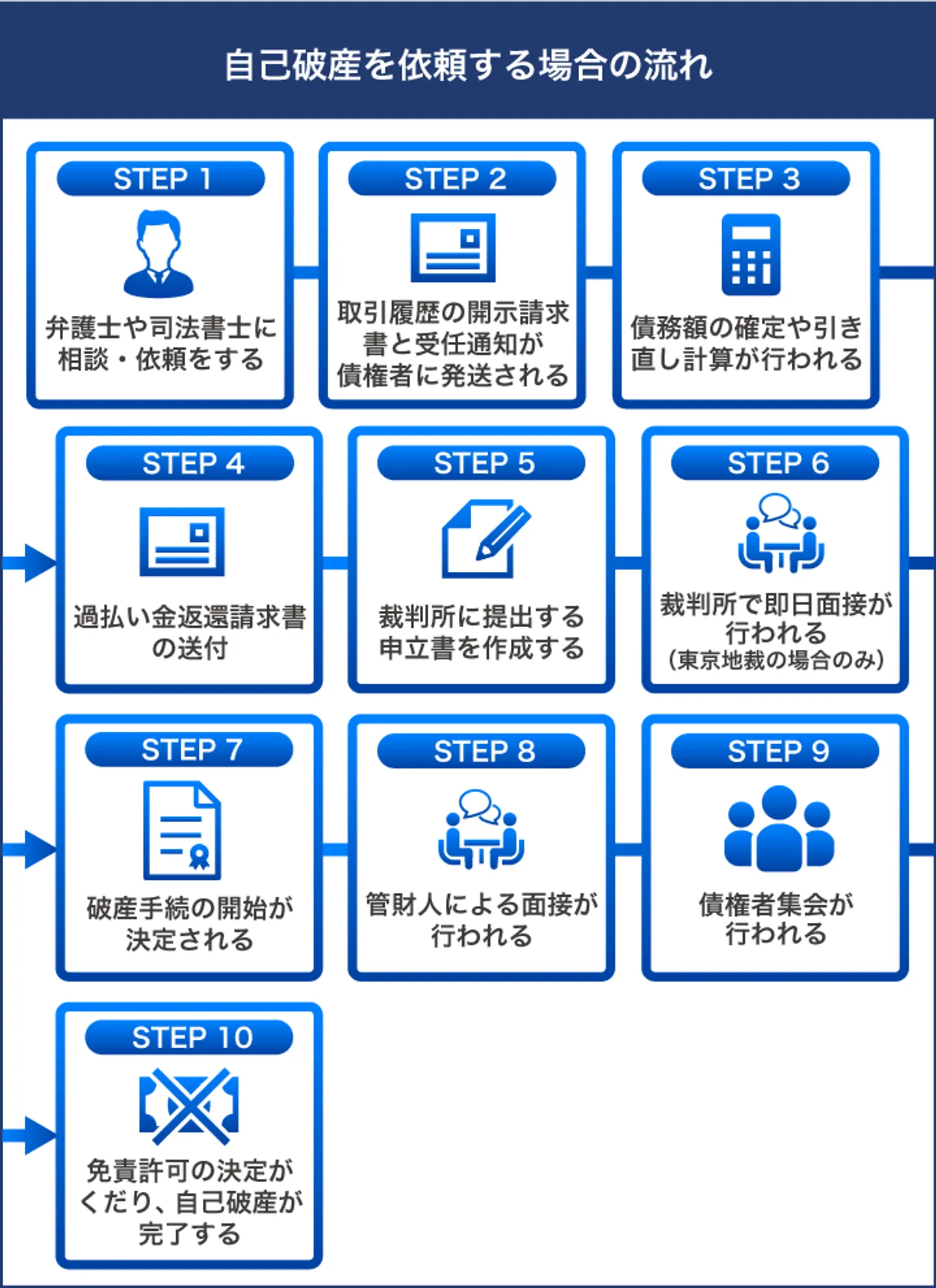

自己破産を依頼する場合の流れ

自己破産とは、原則すべての借金を帳消しにするための手続きのことです。個人再生と同様に裁判所を通した手続きが必要です。

あくまでおおまかではありますが、基本的に自己破産をする場合は下記のような流れになります。

|

流れ

|

概要

|

|

1. 弁護士や司法書士に相談・依頼をする

|

インターネットや電話などで、法律事務所に連絡をして、任意整理に関する相談や依頼をする。

実際に依頼することが決定すれば、その弁護士や司法書士と委任契約を締結させる。

|

|

2. 取引履歴の開示請求書と受任通知が債権者に発送される

|

委任契約を結んだ後は、債権者に対して、受任通知と取引履歴が発送される。

|

|

3. 取引履歴をもとに債務額の確定や引き直し計算が行われる

|

債権者から開示された取引履歴をもとに、借金の残債がいくらあるのかを確定させる。

また、利息制限法に基づいた利率に直したうえで利息を再計算する「引き直し計算」も行われる。

|

|

4. 過払い金返還請求書の送付

|

過払い金が発生している場合、その金額の返還を求めるための請求書を債権者に送付する。

|

|

5. 申立書を作成し、裁判所に提出をする

|

必要書類を準備したうえで、収入・資産状況などを確認する。そのうえで弁護士から申立書・陳述書などを作成してもらう。そして、破産者が住んでいる地域を管轄する地方裁判所で自己破産の申し立てを行う。

|

|

6. 裁判所で即日面接が行われる(東京地裁の場合のみ)

|

裁判所へ申立しその場で裁判官との面接を行います。この面接は弁護士のみで行い、債務者は同席する必要はありません。

|

|

7. 破産手続の開始が決定される

|

破産手続の開始が決定されると破産管財人が選任されます。

|

|

8. 管財人による面接が行われる

|

管財人が、直接債務者本人に質問を行い、借金の内容・時期・理由、収支・財産の内容、免責の問題点等について審問を行います。特に問題がなければ30分ほどで終了します。弁護士に依頼している場合は、弁護士が同席することが多いので、フォローしてもらえます。

|

|

9. 債権者集会が行われる

|

申立から3~4か月後に裁判官・破産管財人とともに債権者集会が行われます。債務者は債権者集会には必ず出席する必要があります。

|

|

10. 免責許可の決定がくだり、自己破産が完了する

|

債権者集会からおおよそ1週間ほどで免責許可決定が下ります。

|

なお、自己破産のより詳しい流れについては、下記の記事でも解説しているためぜひ参考にしてみてください。

債務整理の流れにはどれくらいの期間がかかる?126人へのアンケート結果から傾向を紹介

債務整理の流れは、どの手続きを依頼するかによって変わります。そして、債務整理の種類によって手続き完了までの期間も異なります。

さらにいえば、債務整理の手続きを進めるにあたって、依頼者が行わなければならないことも多数あり、対応が遅れてしまうとその分完了するまでの期間も伸びてしまうのです。

そこで、当記事では実際に債務整理をした経験がある126人に対してアンケートを行い、債務整理の流れにはどれくらいの期間がかかるのかを調査しました。

任意整理・個人再生・自己破産のそれぞれでアンケートを実施しましたので、債務整理の手続きはどれほど期間がかかるのかを知りたい場合には参考にしてみてください。

・調査期間:2024年11月3日〜12月8日

・調査方法:インターネットアンケート

任意整理が完了するまでの期間の目安

任意整理が完了するまでの期間が3か月〜6か月程度と言われていますが、これはあくまで一般的な目安です。

そこで、当記事を作成するにあたって、任意整理の経験がある81人にアンケートを行いました。その質問の1つとして、「任意整理を法律事務所に相談してから大体どのくらいで手続きが完了しましたか?」と質問をしたところ、下記のように回答が得られました。

アンケートをしたところ、任意整理が完了するまでの期間としては3か月以内と回答してもらえた人が最も多い結果となりました。次は「6か月以上」「5か月以内」「4か月以内」「1か月以内」という順番です。

なお、このアンケート結果もあくまで目安に過ぎません。必ず3か月以内に任意整理が完了するともいえませんので、任意整理をより早く完了させたい場合には、弁護士や司法書士と相談をしつつ速やかな対応をとるのがよいでしょう。

個人再生が完了するまでの期間の目安

個人再生が完了するまでの期間が1年〜2年程度と言われていますが、これはあくまで一般的な目安です。

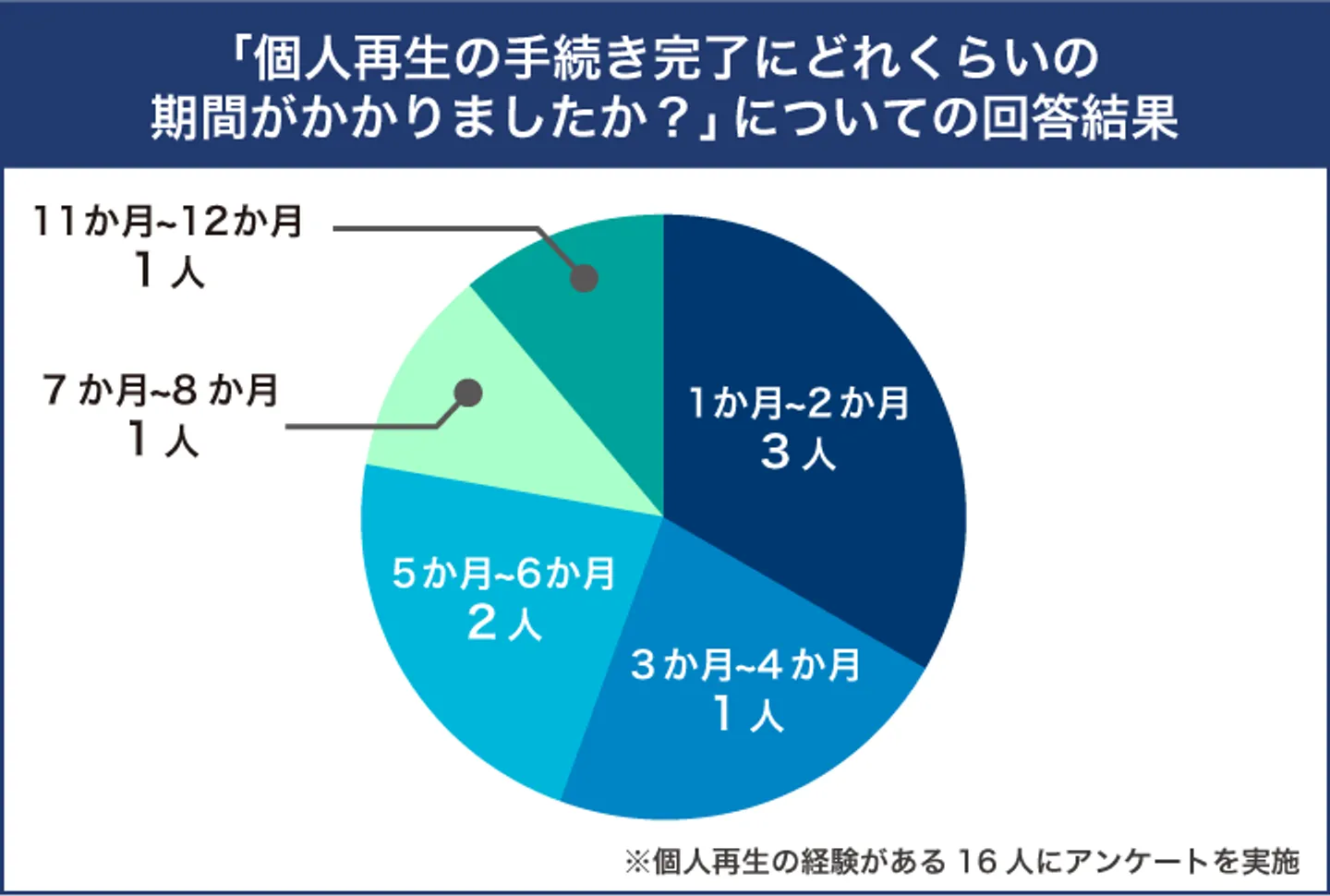

そこで、当記事を作成するにあたって、個人再生の経験がある16人にアンケートを行いました。その質問の1つとして、「個人再生の手続き完了にどれくらいの期間がかかりましたか?」と質問をしたところ、下記のように回答が得られました。

アンケートをしたところ、個人再生が完了するまでの期間としては1年未満と回答してもらえた人が最も多い結果となりました。1年未満と回答してもらえた8人の回答をまとめると、具体的には下記の期間がかかったとのことです。

- 1か月〜2か月:3人

- 3か月〜4か月:1人

- 5か月〜6か月:2人

- 7か月〜8か月:1人

- 9か月〜10か月:0人

- 11か月〜12か月:1人

なお、このアンケート結果もあくまで目安に過ぎません。必ず1年未満で個人再生が完了するともいえません。

また、個人再生は裁判所を通す手続きであるため、任意整理よりも期間は長期化しやすいです。個人再生をする場合には、弁護士や司法書士に相談をする際に「自身の場合はどの程度の期間がかかるのか」を聞いておくのも良いでしょう。

自己破産が完了するまでの期間の目安

自己破産が完了するまでの期間が6か月〜1年程度と言われていますが、これはあくまで一般的な目安です。

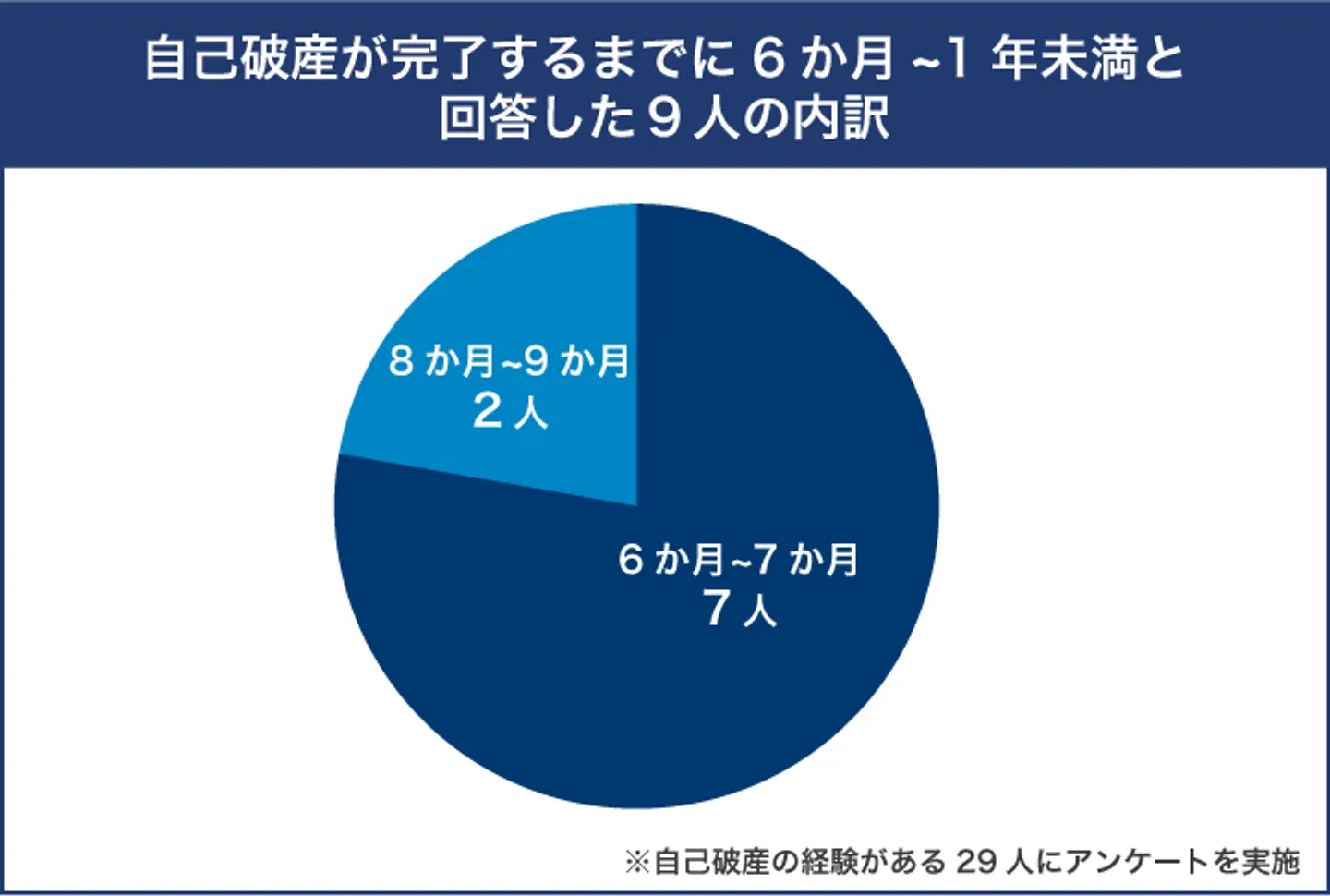

そこで、当記事を作成するにあたって、自己破産の経験がある29人にアンケートを行いました。その質問の1つとして、「自己破産の手続き完了にどれくらいの期間がかかりましたか?」と質問をしたところ、下記のように回答が得られました。

アンケートをしたところ、自己破産が完了するまでの期間としては6か月〜1年未満と回答してもらえた人が最も多い結果となりました。6か月〜1年未満と回答してもらえた9人の回答をまとめると、具体的には下記の期間がかかったとのことです。

- 6か月〜7か月:7人

- 8か月〜9か月:2人

- 10か月〜11か月:0人

- 11か月〜12か月:0人

なお、このアンケート結果もあくまで目安に過ぎず、必ず6か月〜1年程度で自己破産が完了するともいえません。

また、自己破産は個人再生と同様に裁判所を通す手続きであるため、任意整理よりも期間が長期化しやすいです。自己破産をする場合には、弁護士や司法書士に相談をする際に「自身の場合はどの程度の期間がかかるのか」を聞いておくのも良いでしょう。

債務整理をするにはさまざまな書類が必要!債務整理の手続きごとで求められる必要書類

債務整理を依頼してから完了するまでの期間は、依頼者の対応のスピードによっても変わります。債務整理で対応することの1つとして必要書類の提出があり、どの債務整理手続きでもさまざまな書類が求められます。

そのため、債務整理をする場合、どのような書類の提出が求められるのかを事前に把握しておくことも大切です。

ここからは、「任意整理」「個人再生」「自己破産」ごとで、提出が求められる必要書類について解説していきます。

任意整理をするのに必要な書類の例

任意整理をする場合、おおまかには下記のような書類の提出が求められます。

- 本人確認書類

運転免許証、保険証、パスポートなど本人確認できる書類。

- 借入先のキャッシュカードやクレジットカード

任意整理の対象とする業者のキャッシュカードやクレジットカードが必要です。

- 預金通帳

借り入れや返済に利用している金融期間のものです。過去2年分ほどが必要となるため、事前に記帳してきましょう。

- 給与明細、源泉徴収票

直近の給与明細、課税証明書、源泉徴収票など収入が把握できる書類を準備します。

- 不動産の登記簿謄本

不動産を所有している場合は必要になります。法務局で取得できますので依頼されたら取得しましょう。

- 保険証券

保険に加入している場合は保険証券を用意します。

- 退職金の見込み額がわかる書類

勤務先に退職金制度がある場合は退職金見込み額も資産となりますので、状況が把握できる資料を用意します。

任意整理手続きは他の債務整理に比べて用意する書類は少なく、大まかに借金に関する資料(キャッシュカードや預金通帳)と収入・資産に関する資料(給与明細、源泉徴収票)などが必要となります。

個人再生をするのに必要な書類の例

個人再生手続きのために準備する書類は、ほかの債務整理手続きよりも多いです。中には準備の難しい書類もありますので、弁護士に相談しながら確実に準備するようにしましょう。

なお、個人再生で必要な書類を大まかに分類すると、下記のようにわけられます。

- 裁判所から取り寄せる書類

- 依頼者自身で用意する書類

- 申立後に用意する書類

裁判所から取り寄せる書類

自分で手続きを進めようとする場合、以下の書類は裁判所から取り寄せ、内容を記入する必要があります。弁護士に依頼していれば依頼者へのヒアリング内容や資料などを参考に作成してくれます。

依頼者自身で用意する書類

個人再生手続きの申し立てに必要な書類のうち、自分で用意しなければならない書類です。準備する書類は申し立てる裁判所や状況により異なりますので、弁護士の指示を仰ぎましょう。

- 戸籍謄本、住民票

- 給与明細書、源泉徴収票、同居人の給料明細

- 年金通知書、児童手当支給決定書

- 退職金見込額証明書

- 所得課税証明書、確定申告書

- 通帳の写し(2年分)

- 車検証、登録事項証明書、自動車の査定書

- 保険証券、解約返戻金証明書

- 固定資産評価証明書

- 賃貸借契約書、更新契約書、社宅証明書

- 借用書、返済予定一覧表、明細書

- 納税通知書、督促状

- ローンの契約書、返済一覧予定表、間取り図

申立後に提出する書類

個人再生手続き申立後に裁判所に提出する書類は以下の通りです。

- 財産状況等報告書

- 債権認否一覧表、異議書

- 再生計画案

自己破産をするのに必要な書類の例

自己破産に必要な書類は以下の通りです。「自己破産申立書」「陳述書」は裁判所ごとに指定の様式があるので、各裁判所の様式を使用します。

- 自己破産申立書

- 陳述書

破産申し立てに至った事情などを記載します。弁護士が作成する場合は「報告書」と言います。

- 住民票・戸籍謄本

- 給与明細など収入がわかる書類

- 預貯金通帳の取引明細のコピー

- 源泉徴収票・課税(非課税)証明書

- 居住地が分かる証明書

- 資産目録

- 債権者一覧表

- その他事情を説明する上で必要な書類

債務整理を依頼する前にデメリットを十分に把握しておくべき

債務整理は借金問題の解決につながる方法ですが、その反面デメリットもあります。各手続きそれぞれにもデメリットがありますが、債務整理すべてに共通するデメリットもあります。

なかには、今後の生活に影響を及ぼしうるデメリットもあるため、債務整理をする場合にはこれらのデメリットを十分に把握したうえで、手続きをするかを検討するべきです。

ここからは、債務整理すべてに共通するデメリットについて解説していきます。

- 債務整理をするといわゆる「ブラックリスト入り」になる

- 連帯保証人がついている借入を債務整理すると保証人に返済義務が生じる

- 銀行からの借入を債務整理すると口座が凍結されるケースがある

なお、債務整理手続きそれぞれのデメリットについては、下記の記事も参考にしてみてください。

債務整理をするといわゆる「ブラックリスト入り」になる

いずれの債務整理であっても、手続きをするといわゆる「ブラックリスト入り」になるため注意が必要です。

前提として、ブラックリストという存在について、金融機関から公表されていないため、その存在があるのかどうかは断言できません。あくまで一般的には、「信用情報として返済能力を疑われやすい情報が残っている」という状態をブラックリスト入りと表現されています。

信用情報とは、ローンやクレジットカードなどの利用履歴のことです。借りた・返したといった情報だけでなく、返済遅延や債務整理の履歴についても登録されています。

金融機関の審査に通るには、返済能力を認められる必要があります。返済能力が判断される要素の1つには信用情報が挙げられ、返済能力に返済遅延や債務整理といった履歴が残っていると返済能力を疑われる可能性があるのです。

そして、返済能力がないと判断された場合には、金融機関の審査には通りません。したがって、債務整理をするとブラックリスト入りになり、ローンなどの審査に通りづらくなると言われているのです。

ブラックリスト入りになることで、審査に通りづらくなるものの例としては下記が挙げられます。

- カードローン

- クレジットカード

- 自動車や住宅などの目的別ローン

- スマートフォン本体の割賦払い契約

- 保証会社を通した賃貸契約

なお、信用情報として履歴が残る期間は、債務整理の手続きによって変わります。任意整理であれば最長5年間、個人再生や自己破産の場合には最長5年間〜7年間です。

5年間はブラックリスト入りになる可能性があるため、債務整理をする場合にはこの点も踏まえて、本当に手続きをするべきかを判断するのが大切です。

連帯保証人がついている借入を債務整理すると保証人に返済義務が生じる

保証人がついている借金を債務整理する場合、借金の残債の返済義務は保証人に移行します。

たとえば、保証人がついている場合に、借金のすべてが対象になる自己破産・個人再生をすると、その保証人にも影響を与えることになります。返済義務が移行した場合、保証人に対しては一括での支払いが求められるのが一般的です。

経済的に余裕があり、問題なく返済できる人が保証人であれば影響はほとんどないかもしれませんが、原則残債を一括で支払うことになるため、基本的には悪影響を与えてしまうと考えられます。

場合によっては、自身が債務整理をしたことで保証人も債務整理をすることになるケースも否定できません。

銀行からの借入を債務整理すると口座が凍結されるケースがある

債務整理を検討している人のなかには、銀行からの借入も債務整理の対象にすることを考えている人もいることでしょう。その場合、債務整理によってその銀行口座が凍結される可能性があるため注意が必要です。

債務整理によって銀行口座が凍結されるのは、銀行が残高から債権を回収することが理由です。銀行にとっては債務整理をされると不利益となるため、預金で借金を回収する準備をします。

預金口座が凍結されると、預金の引き出しや振替が一切できなくなります。家賃や水道光熱費などの支払い口座に指定している場合には、それらの支払いに遅れてしまう可能性があるため、債務整理の前に支払口座を別に変えておくことも検討してみてください。

まとめ

債務整理の流れは債務整理の方法によって変わりますが、手続きのステップも多く手続きに必要な書類も複雑です。手続き中に法律的な知識が求められることも少なくありません。

弁護士や司法書士に依頼することで手続きのほとんどを任せられ、適切なアドバイスを受けながら進められます。そのため、まずは無料相談等で弁護士や司法書士に相談をしたうえで手続きを進めることをおすすめします。

債務整理のよくある質問

債務整理ではどの手続きが優先されますか?

債務整理では、債務者の状況によって手続きを決めるので、どの手続きが優先されるとは決まっていません。

自分にはどの手続きが合っているのか知りたい場合、弁護士や司法書士の無料相談を利用してみるとよいでしょう。

STEP債務整理「債務整理に力を入れるおすすめの弁護士・司法書士を紹介」

債務整理をすると子供の将来に影響が出ると聞いたのですが、本当ですか?

基本的に進学や就職、結婚などに親が債務整理したことが影響することはないでしょう。

ただし、親がブラックリストに載っている間は子供の奨学金の連帯保証人になれないといったデメリットはあります。

家族に内緒で債務整理することはできますか?

任意整理であれば、家族に知られずに債務整理できる可能性が高いです。

自己破産と個人再生は同居の家族に隠すのは難しいです。