自己破産の必要書類の早見表

必要書類には「どのようなケースでも提出が求められるもの」「自己破産をする状況次第で提出するもの」の2つがあります。自身の状況によって提出する必要書類は変わるため、「自己破産の必要書類は〇〇だけ」などと断言することはできません。

自己破産を検討している場合、自身の状況で提出が求められる必要書類を把握しておくのがよいでしょう。後ほど1つ1つ解説していきますが、まずは自己破産の必要書類を早見表でまとめましたので参考にしてみてください。

|

|

必要書類の具体例

|

|

どのケースでも必須の書類

|

・自己破産申立書

・陳述書(報告書)

・住民票

・家計簿

・収入を証明する資料

・財産目録

・預金通帳の写し1~2年分

・債権者一覧がわかる書類

|

|

賃貸住宅に住んでいる場合

|

・賃貸借契約書

|

|

自身名義の不動産を所有している場合

|

・不動産登記事項証明書

・不動産評価額関係書類

|

|

自身名義の自動車を所有している場合

|

・車検証

・自動車の査定書などの価値がわかる書類

|

|

勤務先で退職金支給制度が用意されている場合

|

・退職金見込額証明書

|

|

保険に加入している場合

|

・保険証書

・解約返戻金計算書

|

|

公的制度によって補助金などを受け取っている場合

|

・受給証明書または支給決定通知書

|

|

株やFXによる収入がある場合

|

・証券会社の取引明細書

|

|

個人事業主として働いている場合

|

・確定申告書の控え

・決算諸表(貸借対照表、損益計算書、諸勘定内訳表 など)

|

|

無職で収入がない場合

|

・所得課税証明書

|

自己破産をする場合に必ず提出が求められる必要書類

ここでは、自己破産をする場合に必ず提出が求められる必要書類について解説していきます。まずは自己破産をする場合に必ず提出が求められる必要書類をまとめましたので、確認してみてください。

- 自己破産申立書

- 陳述書(報告書)

- 住民票

- 家計簿

- 給与明細や源泉徴収票といった収入を証明する資料

- 財産目録

- 預金通帳の写し1~2年分

- 債権者一覧がわかる書類

これらの必要書類は自己破産をする場合に必ず用意しなければなりません。なかには、一から自身で作成が必要な書類もあるため、自己破産を検討している場合には、「どのような書類が必要なのか」「どのようにして書類を用意するのか」を把握しておきましょう。

自己破産申立書

自己破産をする場合、裁判所に申し立てをしなければなりません。その際には、作成した自己破産申立書を提出します。

自己破産の申立は破産法により、書面で行うことが定められています。

自己破産の申立に必要な事項も破産法によって定められていますが、様式内で項目設定されていますので、各項目に従い記載すれば問題ありません。

ただし、申立書は各裁判所によって様式が異なることがあるため、申立する裁判所で入手するようにしましょう。

陳述書(報告書)

自己破産は誰でもすぐにできる手続きではありません。自己破産に至った理由などを踏まえて、自己破産を認めるかどうかを裁判所が判断します。

そして、自己破産の申立てに至った事情などを伝えるためにも、陳述書(報告書)の提出が必要です。自己破産をする人から話を聞いたうえで、手続きを依頼された弁護士が陳述書を作成するのが一般的です。

陳述書は、以下のような内容を記載します。

- 借金をした事情

- 自己破産に至った経緯

- 反省文

- 今後の経済的更生をどのように行うか

陳述書は、裁判所が今後の経済的更生が図れるかを判断する極めて重要な書類です。反省の色が見えなければ、免責後の経済的更生も望めないと判断され、免責されない場合もあります。

しっかりと反省の気持ちと、今後の更生に向けた決意について記載するようにしましょう。

陳述書についても自己破産申立書と同様に、裁判所により様式が定められていますので、申立する裁判所から入手するようにしましょう。

住民票

自己破産を申立てした人が本人であるかどうかを証明するためにも、住民票の提出が必要です。原則的には、世帯全員が記載されており、発行から3か月以内の原本の提出が求められます。

なお、マイナンバーが記載された住民票は裁判所が受領できません。自己破産をする場合には、マイナンバーが記載されていない住民票を用意しておきましょう。

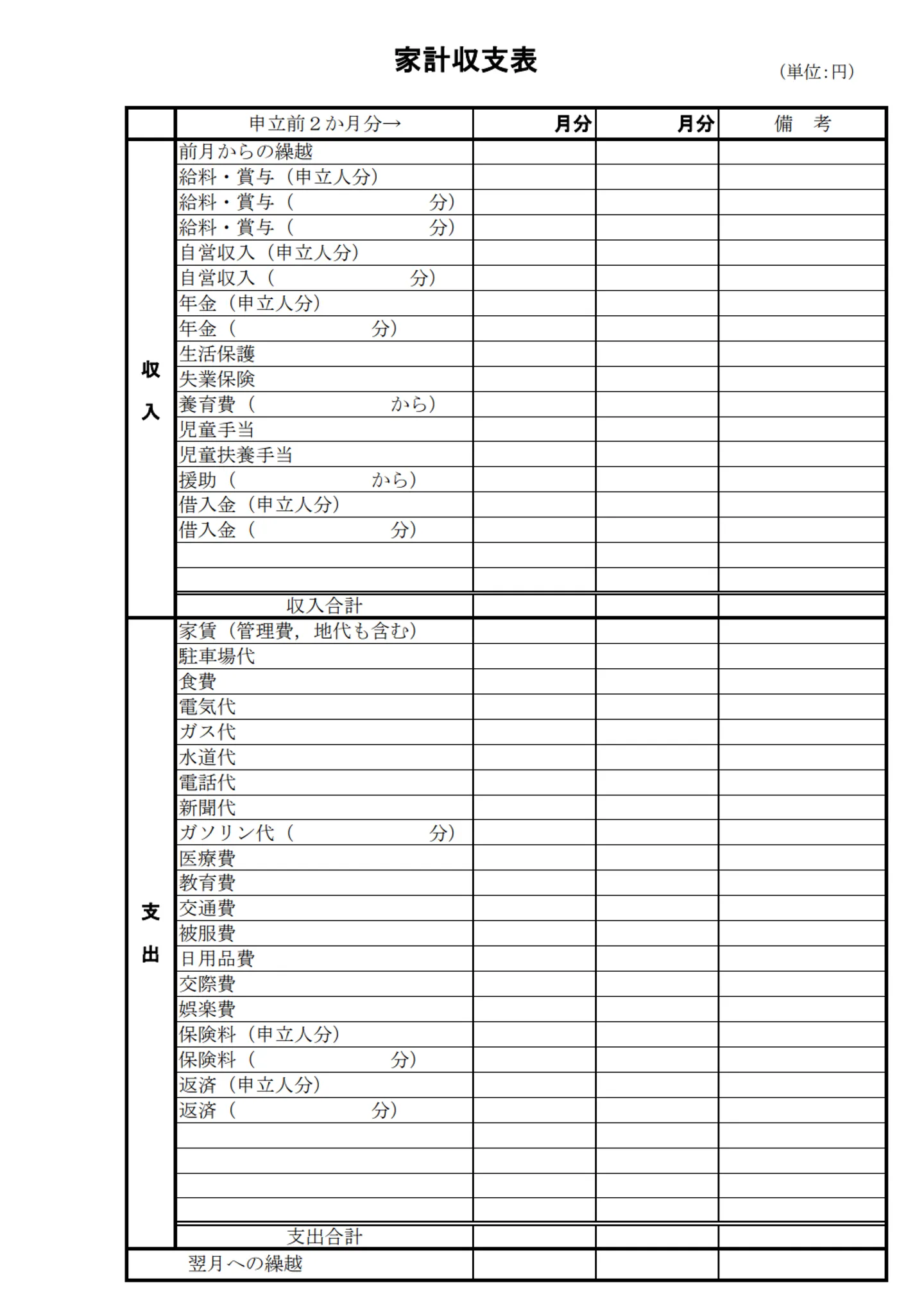

家計簿

破産規則では、破産申立前1か月間の収入及び支出を記載した書面の提出が、定められています。家計簿を普段からつけている場合は家計簿を提出し、ない場合は書面を作成し提出しましょう。

なお、家計簿を作成する際には、下記を参考にしてみてください。

引用元 裁判所「申立て等で使う書式例(家庭収支表)」

家計簿については、多くの場合1円単位で詳細に作成する必要はありませんが、収入や支出がある程度確認できる必要があります。銀行口座からの引き落としなども含め、丁寧に作成しましょう。

給与明細や源泉徴収票といった収入を証明する資料

自己破産の申立てをする際には、給与明細や源泉徴収票といった自身の収入状況を証明する資料の提出が必要になります。

たとえば、給与明細を提出する場合には、数か月分が必要です。1か月分では足りないため、弁護士に相談しつつ給与明細を用意しておきましょう。

なお、給与明細を紛失している場合は、職場に再発行してもらうか、難しいなら振込先の預金通帳の入金履歴などで代替できることもあります。

また、源泉徴収票については直近1年分が必要です。課税証明書・非課税証明書でも代替できます。

このあたりは、代替資料の取り扱いも含めて、裁判所の裁量に依るところが大きいため、弁護士等に事前に確認しておくことをおすすめします。

財産目録

自己破産をする場合、財産目録の提出です。

財産目録とは、自身が保有している資産と負債のすべてを一覧にして、財産状況を明らかにした書類のことです。

自己破産の手続きでは、債務者が保有している資産を処分・換価し、それでも返済できない債務について免責を行います。そのため、破産者の所有している資産を一覧にして提出しなければなりません。

意図的に所有している財産を記載しなかった場合は、免責不許可事由に該当し免責が認めらず、最悪の場合は刑事罰に問われる可能性があるため、正確に記入するようにしましょう。

財産目録に記載すべき主な項目は以下のとおりです。

- 現金

- 預貯金

- 保険

- 積立金

- 賃貸住宅の保証金・敷金、貸付金、売掛金

- 退職金

- 不動産

- 自動車、バイクなど

- 購入価格が20万円以上の貴金属、美術品、着物、電気製品等

- 株券などの有価証券、会員権等

- 過去2年以内の処分した財産のうち、評価額または換価額が20万円以上

- 近日中に取得が見込まれるもの

現金

財産目録には、所有している現金を記入します。預貯金は別の項目にて記載しますので、手持ちのもののみを記載します。

預貯金

財産目録には、預貯金の額をすべて記載します。銀行口座の預貯金だけでなく、証券口座やFX口座等についても記載が必要です。

また、現在は解約していたとしても、過去2年以内に保有していたものであれば、記載が必要です。

保険

保険に加入している場合、解約返戻金は財産とみなされるため、財産目録には解約返戻金の額を記載します。

この場合の保険とは、任意保険を指しますので、国民健康保険や自賠責保険は含まれません。

また、解約返戻金がなかったとしても、加入しているすべての保険の保険証券と返戻金証明書を提出する必要がある点は認識しておきましょう。

積立金

財形貯蓄など積立金がある場合は、申立時点で解約した場合の払戻金を財産目録に記載します。

賃貸住宅の保証金・敷金

賃貸住宅に居住している場合に、敷金など解約時に戻ってくるお金がある場合は財産目録に記載する必要があります。

退職金

勤務している会社に退職金制度がある場合、退職した場合に得られる退職金額を財産目録に記載します。

自身で退職金規程などが参照できる場合は、自分で計算しているもので代替できる場合もありますが、裁判所によって取り扱いが異なるので、確認しておきましょう。

また、すでに退職し退職金を受け取っている場合は受け取った金額を記載します。

不動産

土地や建物など不動産を所有している場合は、不動産の種類と所在地を財産目録に記載します。

自動車、バイクなど

自己破産の申立てをした時点で自動車やバイクを保有している場合は、財産目録に記載が必要です。

購入価格が20万円以上の貴金属、美術品、着物、電気製品等

購入価格が20万円以上の財産を保有している場合は、財産目録に記載する必要があります。

購入年月日や現在の評価額を記載する必要があるため、購入時の領収書や鑑定書などを添付して提出します。

株券などの有価証券、会員権等

株券などの有価証券、ゴルフ会員権等を持っている場合も財産目録に記載します。有価証券や会員証の写し、評価額の根拠も合わせて提出します。

過去2年以内の処分した財産のうち、換価額または評価額が20万円以上

直近2年以内に20万円以上の財産を処分した場合も、財産目録に記載が必要です。

この場合の20万円以上の基準は、換価額または評価額で判断します。換価額が20万円未満であっても、評価額が20万円以上であれば、記載する必要があるので、注意してください。

近日中に取得が見込まれるもの

自己破産を申立てした日以降に取得が見込まれているものがある場合、財産目録に記載する必要があります。相続財産や損害賠償金などがこれにあたります。

預金通帳の写し1~2年分

自己破産をする場合、自身が保有している資産を明確かつ正確に申告しなければなりません。預金状況も申告が必要なため、自己破産をするには預金通帳の写しを用意する必要があります。

自身が保有しているすべての預金口座については、通帳のコピーを1〜2年分提出します。ネット銀行のように通帳がない口座も対象になり、その場合にはインターネットの明細を印刷して提出します。

インターネットの明細などの場合、一定期間より過去のものは入手できない場合もありますので、その場合、銀行から取引明細を入手してみてください。

裁判所は取引明細をもとに、収入や支出の状況を確認します。口座の履歴について、内容を質問される場合もあるので、答えられるように準備しておきましょう。

債権者一覧がわかる書類

自己破産では、「どこからどの程度の借金があるのか」という情報も明確に申告しなければなりません。そのため、債権者すべてが記載されている書類を用意しておきましょう。

債権者一覧表に記載するものの例としては、下記が挙げられます。

- 金融機関、貸金業者などからの借金

- 預貯金口座のマイナス

- 分割払いのローン

- 友人・知人・親族・勤務先などから借りたり立て替えてもらっているもの

- 税金・家賃・学費などの対応

- 自分以外の人の借金の保証

- クレジットカード

自己破産では、すべての債権者を平等に扱う必要があります。そのため、仮に友人であっても、自己破産の際には債権者として扱われ、債権者一覧表にすべて記入しなければなりません。

ワンポイント解説

債権者一覧に記載する債権者は、金融機関や貸金業者だけでなく、家族や友人などからの借入もすべて含まれます。

迷惑をかけたくないなどの理由で、債権者一覧に意図的に記載しないと、免責不許可事由(虚偽の債権者名簿提出)となり、免責を受けられない可能性もあるので注意してください。

自己破産をする状況次第で提出が求められる必要書類

ここでは、自己破産をする状況次第で提出が求められる必要書類について解説していきます。まずは状況ごとに提出が求められる必要書類をまとめましたので、自己破産を検討している場合には確認してみてください。

|

|

必要書類の具体例

|

|

賃貸住宅に住んでいる場合

|

・賃貸借契約書

|

|

自身名義の不動産を所有している場合

|

・不動産登記事項証明書

・不動産評価額関係書類

|

|

自身名義の自動車を所有している場合

|

・車検証

・自動車の査定書などの価値がわかる書類

|

|

勤務先で退職金支給制度が用意されている場合

|

・退職金見込額証明書

|

|

保険に加入している場合

|

・保険証書

・解約返戻金計算書

|

|

公的制度によって補助金などを受け取っている場合

|

・受給証明書または支給決定通知書

|

|

株やFXをしている場合

|

・証券会社の取引明細書

|

|

個人事業主として働いている場合

|

・確定申告書の控え

・決算諸表(貸借対照表、損益計算書、諸勘定内訳表 など)

|

|

無職で収入がない場合

|

・所得課税証明書

|

これらの状況に当てはまる場合、その状況に応じた必要書類を追加で用意しておかなければなりません。そのため、該当する状況が多ければ多いほど、自己破産の必要書類も多くなります。

これらの必要書類は自己破産をする場合に必ず用意しなければなりません。なかには、一から自身で作成が必要な書類もあるため、自己破産を検討している場合には、「どのような書類が必要なのか」「どのようにして書類を用意するのか」を把握しておきましょう。

賃貸住宅に住んでいる場合の必要書類

賃貸住宅に住んでいる場合、家賃の支払い状況についても申告しなければなりません。そのため、自己破産の際には賃貸借契約書の提出が求められるのが一般的です。

賃貸借契約書の提出が難しい場合、家賃支払いの領収書や家賃が引き落とされる銀行口座の通帳の写しなどを代わりに提出します。

自身名義の不動産を所有している場合の必要書類

前述したように、自己破産をする場合には自身の財産についても申告しなければなりません。そのため、自身名義の不動産を所有している場合、自己破産の際にはそれらについて下記のような必要書類が求められます。

ここからは、自身名義の不動産を所有している場合の必要書類について、それぞれ解説していきます。

不動産登記事項証明書

土地や建物といった不動産を所有している場合、不動産登記事項証明書の提出が必要です。

不動産登記事項証明書とは、不動産を所有している人の住所・氏名・所在・不動産の大きさなどが記載されている証明書のことです。

不動産登記事項証明書は、不動産がある地域を管轄する法務局の窓口、またはオンラインで申請することで取得できます。不動産登記事項証明書を発行する場合には500円〜600円程度の手数料がかかるため注意しましょう。

固定資産評価証明書

所有している不動産の価値を申告するためにも、固定資産評価証明書の提出も必要です。

固定資産評価証明書は、所有している不動産がある地域の市町村役場の窓口で取得できます。また、東京23区内の場合には、都税事務所で取得が可能です。

自身名義の自動車を所有している場合の必要書類

自己破産をする場合には自身の財産についても申告しなければなりません。そのため、自身名義の自動車を所有している場合、自己破産の際にはそれについて下記のような必要書類が求められます。

ここからは、自身名義の自動車を所有している場合の必要書類について、それぞれ解説していきます。

なお、自己破産の際に申告するのは、破産者自身が名義人になっている財産です。そのため、自身ではなく家族名義の自動車の場合は申告が不要です。

車検証

自身名義の自動車を所有している場合、自己破産の際には車検証の提出が必要です。原則的には自動車に備えておくべき書類であるため、ダッシュボードなどで収納しているケースが多いです。

自動車の査定書などの価値がわかる書類

自己破産の際には、自動車の価値がわかるような書類も提出しなければなりません。そのため、自動車の査定書などの価値がわかる書類も用意しておきましょう。

査定書は、自動車査定協会や中古自動車買取業者などから入手します。

勤務先で退職金支給制度が用意されている場合の必要書類

退職金が用意されている勤務先であれば、たとえ退職予定がなかったとしても、受け取れる予定の退職金の1/8の金額を資産として申告しなければなりません。そのため、勤務先で退職金支給制度が用意されている場合、その金額がわかる書類を提出する必要があります。

具体的には、退職金の試算書や退職金支給規程の写しが挙げられます。

なお、すでに退職金を受け取っている場合、過去2年以内であれば自己破産の際に申告が必要です。

保険に加入している場合の必要書類

保険に加入している場合に自己破産をする際には、加入している保険についての書類の提出が必要です。具体的には、生命保険や自動車保険などが挙げられ、下記のような書類が求められます。

ここからは、保険に加入している場合の必要書類について、それぞれ解説していきます。

保険証書

保険に加入している場合、加入しているすべての保険について申告が必要です。そのため、加入しているすべての保険の保険証書を用意しておきましょう。

なお、解約返戻金がない保険であっても、自己破産の際には申告が必要です。火災保険や損害保険など、見落としがないように加入している保険すべてを申告するようにしてください。

解約返戻金計算書

解約返戻金が設定されている保険に加入している場合、解約返戻金計算書の提出が必要です。これは保険を解約する予定がなかったとしても、提出が求められます。

解約返戻金計算書は、加入している保険会社に連絡をすることで郵送してもらえるのが一般的です。

公的制度によって補助金などを受け取っている場合の必要書類

国や自治体の公的制度によって補助金などを受け取っている場合、自己破産の際に必要書類を提出しなければなりません。申告が必要なケースの例としては、下記が挙げられます。

- 生活保護を受給している

- 年金を受け取っている

- 児童手当を受け取っている

- 休職中で補助金を受け取っている

ここからは、補助金などを受け取っている場合の必要書類について、各ケースに応じて解説していきます。

生活保護を受給しているケース:生活保護受給証明書

生活保護を受けているケースでも自己破産は可能です。その場合には、生活保護受給証明書の提出が必要になります。

生活保護受給証明書とは、生活保護を受給していることを自治体が証明する公的書類のことです。生活保護の受給が決定した際には、自治体から生活保護受給証明書が送付されます。

紛失してしまった場合でも無料で再発行が可能なため、その場合には住んでいる地域の福祉事務所に連絡をしてみてください。

年金を受け取っているケース:年金受給証明書

国民年金や障害年金、遺族年金を受給している場合、自己破産の際には年金受給証明書を用意しなければなりません。

年金の受給が決定した際には日本年金機構から年金証書が発行されているため、この書類を用意しておきましょう。

年金証書を紛失してしまった場合でも再発行は可能です。住んでいる地域を管轄する年金事務所に連絡をして、再発行を依頼してみてください。

児童手当を受け取っているケース:児童手当受給証明書

児童手当を受け取っている場合、自己破産の際には児童手当受給証明書を提出する必要があります。

児童手当受給証明書は、住んでいる地域の役所にある子育て関連の窓口で発行申請が可能です。申請した日から1週間程度で証明書が郵送されるのが一般的です。

休職中で補助金を受け取っているケース:支給決定通知書

休職している人のなかには、傷病手当金などの補助金を受け取っている人もいることでしょう。その場合には、支給決定通知書の提出が必要です。

支給決定通知書は基本的に住んでいる地域の役所で発行申請が可能です。支給決定通知書を紛失してしまった場合には、住んでいる地域の役所に連絡をしてみてください。

株やFXをしている場合の必要書類

株やFXをしている場合、証券会社の取引明細書を1~2年分提出する必要があります。

なお、2年内に株やFXで収益が出ている場合、裁判所に対して取引明細書などで申告する必要があります。

個人事業主として働いている場合の必要書類

個人事業主として働いている場合、仕事による収入などを裁判所に申告しなければなりません。そのため、自己破産の際には、確定申告書の控えや貸借対照表・損益計算書・諸勘定内訳表といった決算諸表の提出が必要です。

無職で収入がない場合の必要書類

無職で収入がない場合、自己破産の際には収入を得ていないことを裁判所に申告する必要があります。そのため、所得課税証明書などの書類を提出するのが一般的です。

所得課税証明書であれば、住んでいる地域の役所にある税務担当窓口で発行を依頼できます。300円程度の手数料がかかる点に注意しましょう。

自己破産の必要書類の準備などをスムーズに進めるなら弁護士への依頼がおすすめ

自己破産をするにはさまざまな書類が必要になるため、用意をするのにも手間や時間がかかります。また、そもそも自身の状況でどのような書類が必要になるのかを判断するのも難しいかもしれません。

自己破産の必要書類の準備などをスムーズに進めたい場合、弁護士への依頼がおすすめです。弁護士に自己破産を依頼することには、下記のようなメリットがあります。

- 膨大な書類準備をサポートしてもらえる

- 裁判所とのやり取りを代行してもらえる

ここからは、弁護士に自己破産を依頼するメリットについて、それぞれ解説していきます。自己破産を検討している場合には参考にしてみてください。

膨大な書類準備をサポートしてもらえる

自己破産手続きでは膨大な資料を用意しなければなりません。

弁護士に依頼すれば、これらの自己破産の資料準備を問題なく進められるようサポートしてもらえます。

また、提出する資料は債務者の状況により異なる部分もありますし、作成には専門的な知識が必要なケースもあります。また、裁判所によって微妙に取り扱いが変わることも多いので、自分だけで対処すると思うように進まないことも考えられます。

作成方法や準備する書類なども含めて、スムーズに免責を受けるためのサポートをしてもらえる点は弁護士に依頼するメリットといえるでしょう。

裁判所とのやり取りを代行してもらえる

弁護士に依頼すれば、裁判所や債権者とのやり取りの一部は弁護士経由となります。

裁判所からの書類などもすべて、弁護士に送付されます。裁判所への出頭などについても、一部は代行してもらえます。

仮に自分で手続きを進めていれば、裁判所からの出頭命令などがあれば、速やかに対応する必要があり、場合によっては、会社を休まざるを得なくなります。

弁護士に代行してもらうことで、怪しまれるリスクを軽減できる点もメリットといえるでしょう。

>>【自己破産の手続きを任せたい】弁護士の無料相談はこちら!

まとめ

自己破産の必要書類は、自身の状況によって変わります。

とはいえ、自己破産申立書や住民表など、自己破産をする場合には必ず求められる必要書類もあるため、まずはこれらの書類を用意しておきましょう。そして、「賃貸住宅に住んでいる」「補助金を受け取っている」といった状況に合わせて、準備しておくべき必要書類を確認してみてください。

なお、自己破産の必要書類を用意するのは手間がかかるうえに、知識がなければそもそもどのような書類が必要になるのかも判断が難しいです。そのため、自己破産を検討している場合、弁護士に相談をして必要書類を準備するサポートを受けつつ、手続きを進めるのが得策です。