アコムの借金も自己破産の免責対象になる

アコムの借金は自己破産の免責対象になります。

そもそも自己破産とは、裁判所から免責許可が得られれば、抱えているすべての借金の返済義務が免除される手続きです。消費者金融や銀行といった金融機関だけでなく、個人間の借金も免責対象になるため、免責許可が得られればアコムの借金も自己破産が可能です。

ただし、詳しくは「アコムの借金を自己破産するには条件を満たしている必要がある」の見出しで解説しますが、自己破産をしたからといって必ずアコムの借金が免除されるわけではありません。

アコムの借金の資金使途などによっては、裁判所から免責許可が得られないこともあります。その場合には借金が返済免除とならずに、今まで通りアコムに返済をしなければなりません。

アコムの借金の自己破産を検討している場合、まずは自身が免責許可が得られる状況かどうかを判断しておくようにしてみてください。

アコムの借金を自己破産するには条件を満たしている必要がある

アコムの借金を自己破産するには、裁判所からの免責許可を得る必要があります。

最終的には裁判所の判断によって免責許可が出るため、「〇〇な状況であれば必ずアコムの借金を自己破産できる」とは断言できません。とはいえ、少なくとも下記の条件を満たしていなければ、原則的にアコムの借金は自己破産できないといえます。

- アコムを含めた債務に対して返済不能である

- アコムの借金が浪費やギャンブルなど免責不許可事由にあたらない

ここからは、アコムの借金を自己破産するための条件について、それぞれ解説していきます。

アコムを含めた債務に対して返済不能である

アコムの借金を自己破産できる条件の1つは、アコムの借金を含めたすべての借金が返済不能に陥っていることです。

このようなルールが設けられている理由は、返済できるだけの収入や資産があるにもかかわらず、不当に借金から免れようとするのを防ぐためです。

第十五条 債務者が支払不能にあるときは、裁判所は、第三十条第一項の規定に基づき、申立てにより、決定で、破産手続を開始する。

2 債務者が支払を停止したときは、支払不能にあるものと推定する。

引用元 e-Gov「破産法(第15条)」

第三十条 裁判所は、破産手続開始の申立てがあった場合において、破産手続開始の原因となる事実があると認めるときは、次の各号のいずれかに該当する場合を除き、破産手続開始の決定をする。

一 破産手続の費用の予納がないとき(第二十三条第一項前段の規定によりその費用を仮に国庫から支弁する場合を除く。)。

二 不当な目的で破産手続開始の申立てがされたとき、その他申立てが誠実にされたものでないとき。

引用元 e-Gov「破産法(第30条)」

つまり、「返そうと思えば返せるが、返済したくないから自己破産する」ということはできません。一定の収入や資産があると「返済能力がある」と判断されるため、借金の免責が認められない可能性があります。

返済不能と判断されやすい目安としては、以下のとおりです。

- 借金総額が年収の3分の1を超えている

- 収入・資産を超える借金がある

- 資産はあるが現金化は不可能

- 3年以内に返済するのが難しい

たとえば、アコムからの借金が1,000万円ある場合でも、年収が3,000万円以上あると返済能力があると判断される可能性があります。

また、3年以内に返済できそうなときも、個人再生や任意整理といった自己破産以外の方法で解決できる可能性があることから、返済不能と判断してもらえない傾向にあります。

重要なのは、返済不能の状態が今後も継続するといえる状況です。現在返済不能の状態でも、それが失業などによる一時的なものであれば返済不能と判断してもらうことは難しいでしょう。

アコムの借金が浪費やギャンブルなど免責不許可事由にあたらない

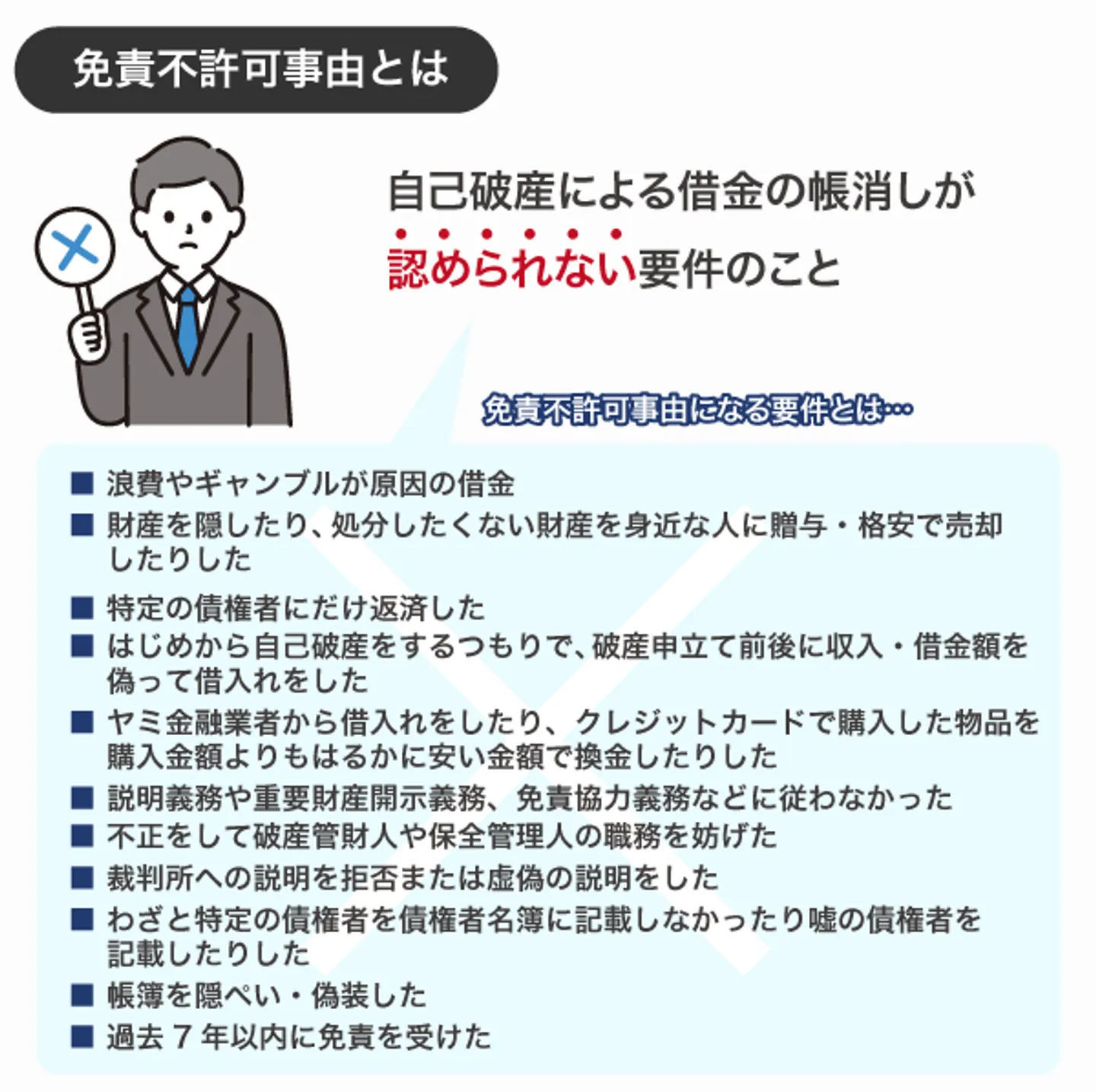

浪費やギャンブルが原因で借金を負ったなど、「免責不許可事由」にあたらないこともアコムの借金を自己破産できる条件としてあげられます。

免責不許可事由とは、自己破産による借金の帳消しが認められない要件のことです。破産法第252条では、免責不許可事由に該当しないケースについて、免責許可の決定をする旨が定められています。

そのため、以下のいずれかに該当する場合、原則的には免責許可が下りずにアコムの借金を自己破産できません。

- 浪費やギャンブルが原因で多額の借金を抱えることになった

- 財産を隠したり、処分したくない財産を身近な人に贈与・格安で売却したりした

- 特定の債権者にだけ返済した

- はじめから自己破産をするつもりで、破産申立て前後に収入・借金額を偽って借入れをした

- ヤミ金融業者から借入れをしたり、クレジットカードで購入した物品を購入金額よりもはるかに安い金額で換金したりした

- 説明義務や重要財産開示義務、免責協力義務などに従わなかった

- 不正をして破産管財人や保全管理人の職務を妨げた

- 裁判所への説明を拒否または虚偽の説明をした

- わざと特定の債権者を債権者名簿に記載しなかったり嘘の債権者を記載したりした

- 帳簿を隠ぺい・偽装した

- 過去7年以内に免責を受けた

参考:e-Gov「破産法(第252条)」

免責不許可事由にあたる例としては、アコムの借金の原因が浪費やギャンブルであるケースがあげられます。浪費やギャンブルには、収入に見合わない大きな買い物や投資なども該当します。

注意点は、免責不許可事由にあたるからといって、裁判所や破産管財人との面談で自己破産に至った経緯を偽らないことです。虚偽の説明も免責不許可事由にあたるため、この場合もアコムの借金を自己破産することはできません。

アコムの借金が免責不許可事由にあたっていても免責許可が得られるケースもある

アコムの借金が免責不許可事由にあたっているからといって、必ずしも免責が許可されないとは限りません。破産法は免責不許可事由を定める一方で、裁判所が本人の態度や事情を考慮して免責を認めるかどうかを判断する「裁量免責」も認めているためです。

2 前項の規定にかかわらず、同項各号に掲げる事由のいずれかに該当する場合であっても、裁判所は、破産手続開始の決定に至った経緯その他一切の事情を考慮して免責を許可することが相当であると認めるときは、免責許可の決定をすることができる。

引用元 e-Gov「破産法(第252条)」

そのため、アコムの借金が免責不許可事由にあたっている場合でも、裁判所による裁量免責によって自己破産できるケースもあるのです。

そのため免責不許可事由がある場合でも、裁量免責によってアコムの借金の免除が認められる可能性があります。

アコムの借金を自己破産するとどうなる?

アコムの借金の自己破産を検討している場合、「自己破産をすると具体的にどのようなことになるのだろう」のように考えている人もいるかもしれません。

アコムの借金を自己破産した場合には、下記のような影響があります。

- アコムを含めたすべての借金が原則免除となる

- 自己破産を依頼した後は一時的にアコムへの返済がストップされる

- アコムへの返済遅延による強制執行を停止させられる

- 強制解約となりアコムから借入ができなくなる

ここからは、アコムの借金を自己破産した場合の影響について解説していきます。

アコムを含めたすべての借金が原則免除となる

裁判所から免責が認められれば、借金の返済義務がなくなります。そのため、アコムの借金はもちろん、アコム以外の借金もすべて帳消しになります。

自己破産以外にも債務整理方法はありますが、いずれも返済義務は残るため、手続き後に返済から解放されるのは自己破産だけです。

そのため、自力では借金問題を解決できないような状況であっても、人生を立て直すチャンスが用意されているといえます。借金問題で精神的に追い詰められている人も、新たな気持ちで再出発できるでしょう。

自己破産をしても免責されない「非免責債権」もある

アコムの借金は自己破産による免責の対象になります。しかし、自己破産しても支払いが免除されない「非免責債権」というものもあるため注意が必要です。

非免責債権に該当する債務は以下のとおりです。

- 税金や罰金

- 健康保険料・年金保険料

- 不法行為に基づく損害賠償金

- 養育費・婚姻費用

- 個人事業主や経営者が支払う給与・預り金

- 債権者名簿に記載しなかった債権

通常、消費者金融であるアコムの借金は非免責債権にはあたりません。しかしそれ以外の債務が非免責債権だった場合、自己破産をしてもアコムの借金以外は支払い義務が残ります。

税金や健康保険料、損害賠償金、養育費などは、支払いを怠ると強制執行によって財産を差し押さえられるおそれがあります。支払えない場合は放置せず、たとえば税金や健康保険料であれば税務署や市区町村役場、養育費なら元配偶者に相談し、今後の支払い方について決め直す必要があるでしょう。

自己破産を依頼した後は一時的にアコムへの返済がストップされる

自己破産の手続きを弁護士や司法書士に依頼した場合、借金の請求や督促が止まります。依頼を受けた弁護士・司法書士が債権者に向けて発行する「受任通知」を受け取った債権者は、それ以降債務者に対して直接連絡できなくなるためです。

賃金業法では、受任通知について以下のように定められています。

(取立て行為の規制)

第二十一条 貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士、弁護士法人若しくは弁護士・外国法事務弁護士共同法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

引用元 賃金業法第二十一条第九項|e-Gov法令検索

債権者が受任通知を受け取ったあとは、依頼を受けた弁護士や司法書士が債権者とのやりとりを含めて行ってくれます。条文にあるように、受任通知によって禁止されるのは電話による催促だけでなく郵便物や直接の訪問もです。

たとえばアコムからの借金を滞納した場合、はじめは「ACサービスセンター」名義で一見普通のDMに見える郵便物が届き、その後滞納が長期化するにつれて「アコム」名義のものや内容証明郵便が送られてきますが、そういった郵便物も届かなくなります。

中には繰り返される督促に疲弊し、いつ電話がかかってくるか、何か送られてこないか気が気でないという人もいるかもしれません。そのような場合でも、専門家に依頼することによって大きなストレスから解放されることでしょう。

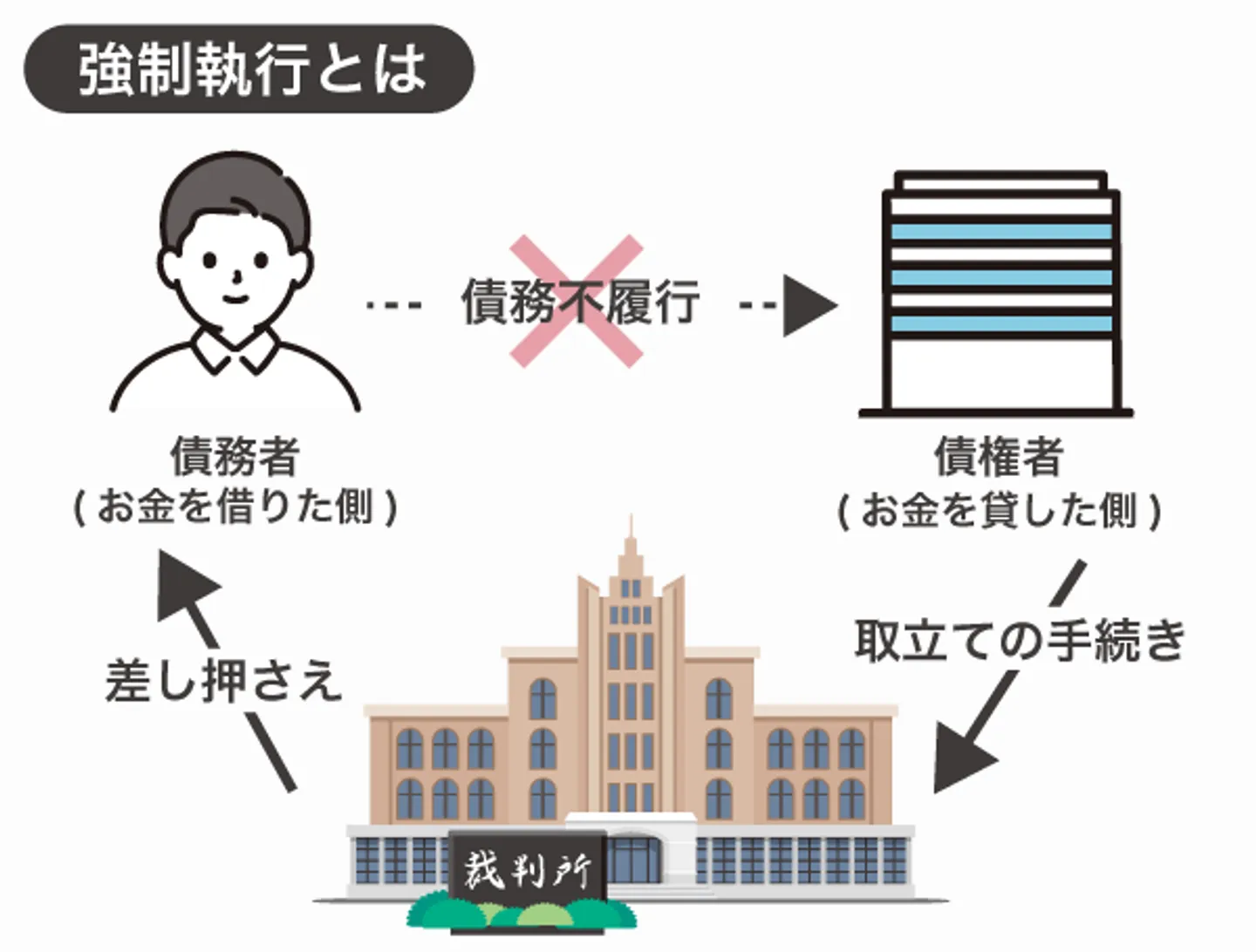

アコムへの返済遅延による強制執行を停止させられる

自己破産をすることによって、アコムへの返済遅延による強制執行を受けるリスクがなくなります。

強制執行とは、債権者が裁判所に申し立てることで、債務者の預貯金や給与といった財産を差し押さえられるようになる手続きのことです。アコムから強制執行を受ける場合としては、長期的な返済遅延を起こしている場合があげられます。

強制執行によって債権を回収するのは債権者の権利であるため、差し止めるのは難しいでしょう。

しかし、自己破産を申し立てて破産手続開始決定が出ると、債権者は強制執行できなくなるため、差し押さえに遭うか心配をする必要がなくなります。

なお、給与を差し押さえられる場合、裁判所から勤務先に「債権差押命令」が送付されるため、アコムからの借金を滞納していることがバレます。強制執行を受ける前に自己破産し破産手続開始決定が出れば、借金していることを勤務先に知られずに済みます。

アコムの借金を自己破産することのデメリット

アコムの借金を自己破産することには、メリットだけでなくデメリットも多々あります。なかには、自己破産後の生活に支障をきたしかねないデメリットもあるため、これらのデメリットを把握したうえで、アコムの借金を自己破産するべきかを慎重に検討することが大切です。

アコムの借金を自己破産することのデメリットとしては、下記が挙げられます。

- 自己破産から最長5年〜7年はいわゆる「ブラックリスト入り」になる

- ACマスターカードの新規契約が難しくなる

- アコムだけでなく三菱UFJ系列から借入などが難しくなる

- マイホームなど一定の価値がある財産を手放すことになる

- 自己破産をした事実が官報に掲載される

- 一部の資格や職業に制限がかかる

- 奨学金などの連帯保証人になれない可能性がある

ここからは、アコムの借金を自己破産することのデメリットについて、それぞれ解説していきます。

自己破産から最長5年〜7年はいわゆる「ブラックリスト入り」になる

アコムの借金を自己破産した場合、いわゆる「ブラックリスト入り」となります。

「ブラックリスト」というのは一般的に使用されている表現であって、アコムなどの金融機関がその存在を公表しているわけではありません。あくまで、「返済能力を疑われうる情報が信用情報に登録されており、ローンなどの審査に通りづらい状態」をブラックリスト入りと一般的には呼ばれています。

信用情報とは、ローンやクレジットカードなどの利用履歴のことです。ローンやクレジットカードなどの審査時に金融機関へ情報共有されます。

端的にいえば、アコムの借金を自己破産すると、その履歴が一定期間残ってしまうことで、ローンなどの審査に通りづらくなってしまうのです。

そして、アコムなどの消費者金融は信用情報を参照しつつ審査を行うため、自己破産後はアコムを含めた消費者金融からの借り入れが難しくなります。ほかにも、下記のような審査に通りづらくなるため注意が必要です。

- クレジットカードの新規作成

- 住宅ローン・カーローンなどのローン契約

- スマートフォンやパソコンの分割購入

- アパート・マンションなどの賃貸借契約

とはいえ、自己破産をしたからといって、永遠にブラックリスト入りになるわけではありません。自己破産の履歴は、5〜7年で消滅するためです。

| 信用情報機関 |

事故情報登録期間 |

| CIC(株式会社シー・アイ・シー) |

免責許可決定から5年程度 |

| JICC(株式会社日本信用情報機構) |

免責許可決定から5年程度 |

| KSC(全国銀行個人信用情報センター) |

破産手続開始決定から7年程度 |

自己破産の履歴が信用情報から抹消された後であれば、新規の借入やクレジットカードの新規作成などができる可能性はあります。

ACマスターカードの新規契約が難しくなる

アコムの借金を自己破産すると、アコムが発行するクレジットカード「ACマスターカード」の新規作成や再契約が難しくなります。前述したように、自己破産後はいわゆるブラックリスト入りになるためです。

アコムの借金を自己破産する場合、ACマスターカードを含めたクレジットカードの作成が難しくなることも考慮しつつ、手続きするべきかを慎重に判断してみてください。

アコムだけでなく三菱UFJ系列から借入などが難しくなる

前述したように、自己破産後はアコムとの再契約が難しくなります。また、一度アコムの借金を自己破産すると、アコムだけでなく三菱UFJ関連の企業からの借入れが難しくなるため注意しましょう。

これは、いわゆる「社内ブラック」として扱われてしまう可能性があることが関係しています。

あくまで一般的に使用されている表現ですが、「金融機関独自の顧客リストに延滞などの情報が載ること」を社内ブラックといいます。信用情報とは異なり、履歴が消えるまでの期間が明確ではないため、社内ブラックの情報は時間が経っても消えることはない可能性があるのです。

仮に自己破産の履歴をアコムの社内で保管している場合には、アコムが所属している三菱UFJフィナンシャル・グループにも情報を提供していることも考えられます。その場合、自己破産の履歴から返済能力を疑われてしまい、三菱UFJ系列とも契約が難しくなると予測されるのです。

三菱UFJフィナンシャル・グループには、以下の金融関連会社が所属しています。

- 三菱UFJ銀行

- 三菱UFJ信託銀行

- 三菱UFJローンビジネス

- auじぶん銀行

- 中京銀行

- 三菱UFJニコス

- ジャックス など

アコムの借金を自己破産する場合、手続き後はこれらの会社からの借り入れも難しくなる可能性も視野に入れておきましょう。

マイホームなど一定の価値がある財産を手放すことになる

自己破産のデメリットとして、一定の価値がある財産を手放す必要があることが挙げられます。価値のあるものは処分され、債権者への配当に充てられるためです。

具体的には、以下のような財産が処分の対象となる可能性があります。

- 自動車

- 持ち家などの不動産

- 相続した遺産

- 退職金

- 預貯金

- 生命保険の解約返戻金

たとえば、マイホームに関しては、競売の申立てから実際に退去するまでには半年から1年程度猶予がありますが、最終的には落札者に引き渡さなければならないため住み続けることはできません。

自己破産をしても生活に必要な最低限の財産は残せる

「自己破産=全財産を失う」というイメージがあるかもしれませんが、アコムの借金を自己破産しても生活に必要な財産は残せます。自己破産後も残せる財産(自由財産)は以下のとおりです。

| 99万円以下の現金 |

ただし33万円以上現金がある場合は「管財事件」になる可能性がある

※裁判所によって基準が異なる場合あり |

| 破産手続開始決定後に新たに得た財産 |

給与など |

| 差押えが禁止されている財産 |

・1カ月分の食料・燃料

・家具

・家電(1台目のテレビ・パソコン・洗濯機・冷蔵庫・電子レンジなど)

・寝具(ベッド・布団など)

・衣類

・事業に必要な財産 など |

| 「自由財産拡張」で残すことを裁判所に許可された財産 |

・20万円以下の預貯金

・解約返戻金20万円以下の保険契約

・時価20万円以下の自動車

・支給見込額の8分の1が20万円以下の退職金債権 |

| 破産管財人が破産財団から放棄した財産 |

換金が難しい財産 |

自己破産をすると、ほとんどの財産が処分されます。財産を換金し、債権者に分配するためです。しかし上記のように、生活するうえで必要と判断された財産は手元に残せます。

「自由財産拡張」とは、本来自由財産にはあたらないものの、破産管財人からの意見や本人からの申立てによって手元に残せる財産を増やしてもらう制度です。拡張が認められると、時価20万円以下の自動車や保険契約を手元に残すことが可能です。

なお、自己破産には以下の2パターンがあります。

| 管財事件 |

債務者が処分すべき財産を所有している場合に行われる。手続きの手間や費用がかかる。 |

| 同時廃止事件 |

債務者が処分すべき財産を所有していないときに行われる。管財事件よりも手間・費用がかからない。 |

どちらの事件になるかは所有している財産の金額によって異なり、たとえば東京地方裁判所では33万円の現金があると管財事件になります。管財事件と同時廃止事件では、裁判所に納める予納金だけでも40〜50万円程度変わってくる場合があります。

自己破産をした事実が官報に掲載される

自己破産すると「官報」に住所・氏名が掲載されるため、周囲に自己破産したことが知られてしまう可能性があります。

官報とは、国が発行する、重要な事項を国民に広く知らせるための機関紙のことです。自己破産をすると、自己破産をした人の住所や氏名が掲載されます。

自己破産をした場合、以下のタイミングで官報に情報が掲載されます。

- 破産手続開始決定の約2カ月後

- 免責決定の約2カ月後

官報に掲載されることは拒否できず、一度掲載されたら削除もできません。

もっとも、官報を日常的にチェックしている人はごく限られた職業の人です。一般の人が趣味で購読しているケースはほとんどないでしょう。

官報を閲覧する可能性のある職業は以下のとおりです。

- 弁護士・司法書士などの士業

- 信用情報機関

- 金融機関の担当部署

- 保険会社の職員

- 市区町村役場の税務担当者

- 警備会社

- 賃金業者 など

身近に上記の業種の人がいる場合、自己破産したことが知られてしまうリスクはゼロではないことを知っておきましょう。

一部の資格や職業に制限がかかる

自己破産をすると、資格・職業によっては一時的に就業制限がかかります。

制限を受ける職業は、たとえば以下のとおりです。

- 弁護士

- 司法書士

- 行政書士

- 土地家屋調査士

- 税理士

- 公認会計士

- 警備員

- 宅地建物取引士

- 公証人

- 生命保険募集人

- 旅行業務取扱主任者

- 貸金業登録者

- 質屋

- 建築士事務所開設者

- 一般建設業

- 特別建設業

- 教育委員会の委員長・委員

- 公正取引委員

- 商工会議所の役員

- 会社取締役・執行役・監査役 など

現在上記の職業に就いている場合、資格によっては市区町村役場や所属している団体への報告が必要です。会社の役員になっている人は、退任しなければなりません。

制限を受けている間はその業務に就けないため、たとえば自分で士業事務所を開業している人や警備員として警備会社に勤めている人などは、資格制限が解除されるまで休職する必要があります。

資格制限が解除されるタイミングは制限を受けてから3〜6カ月程度が多く、免責許可決定確定時に復権が可能になるのが一般的です。ただし資格にもよるため、個別の確認が必要です。資格によっては審査が必要になるものもあります。

奨学金などの連帯保証人になれない可能性がある

自己破産をしてから一定期間は、ローンや奨学金などの保証人になるのが難しくなります。自己破産をしたことによって信用情報として履歴が残り、返済能力を疑われやすくなるためです。

たとえば子どもが進学を希望しており、返済が必要な貸与奨学金を受けたい場合、通常は父母が連帯保証人になり、別生計の親族が保証人になる必要があります。

しかし、自己破産した人は連帯保証人にも保証人にもなるのが難しいです。そのため、破産者の子どもが奨学金を受給しようとしているなら連帯保証人には配偶者がなり、破産者が甥や姪、孫の保証人を頼まれているなら破産者以外の親族がなることが考えられます。

もしくは、連帯保証人・保証人を立てる「人的保証」ではなく、保証機関が保証人の代わりをしてくれる「機関保証」を利用する方法があります。毎月保証機関に対して保証料がかかりますが、機関保証を選択すれば連帯保証人・保証人を立てる必要がありません。

奨学金の連帯保証人になれなくなることを理由に自己破産を迷っているなら、機関保証を検討するとよいでしょう。

参照:第一種奨学金の人的保証制度|独立行政法人日本学生支援機構

アコムの借金で自己破産するときの見極めポイント

自己破産で借金を免除されると、長く苦しんできた返済から解放されます。しかしメリットが大きい分デメリットも多いため、自己破産を選択する際は慎重に判断することが重要です。

アコムの借金で自己破産するときの見極めポイントは以下のとおりです。

- 支払い不能に陥っており、すでに滞納が続いている

- 3〜5年以内の完済が不可能

- 借金の返済どころか、生活していくことすら難しい

- 自己破産以外に借金問題を解決できる方法がない

- 収入を増やせる見込みがない

上記に該当する場合は、自己破産を検討すべきかもしれません。自己破産することを視野に入れ、債務整理を得意としている弁護士に相談しましょう。

なお、支払い不能に陥っているかどうかは裁判所が判断します。目安としては、借金総額を36で割った金額が月の返済可能額を超えているかどうかと言われています。

自分で「もう支払えない」と思っていても、支払い不能であると認められるとは限らない点に注意しましょう。

自己破産以外に借金問題を解決できるならほかの債務整理手続きも検討する

自己破産は借金返済が苦しい時の最終手段とも言えます。デメリットも大きいため、自己破産以外に借金問題を解決できる状況であれば、他の方法を検討するべきといえます。

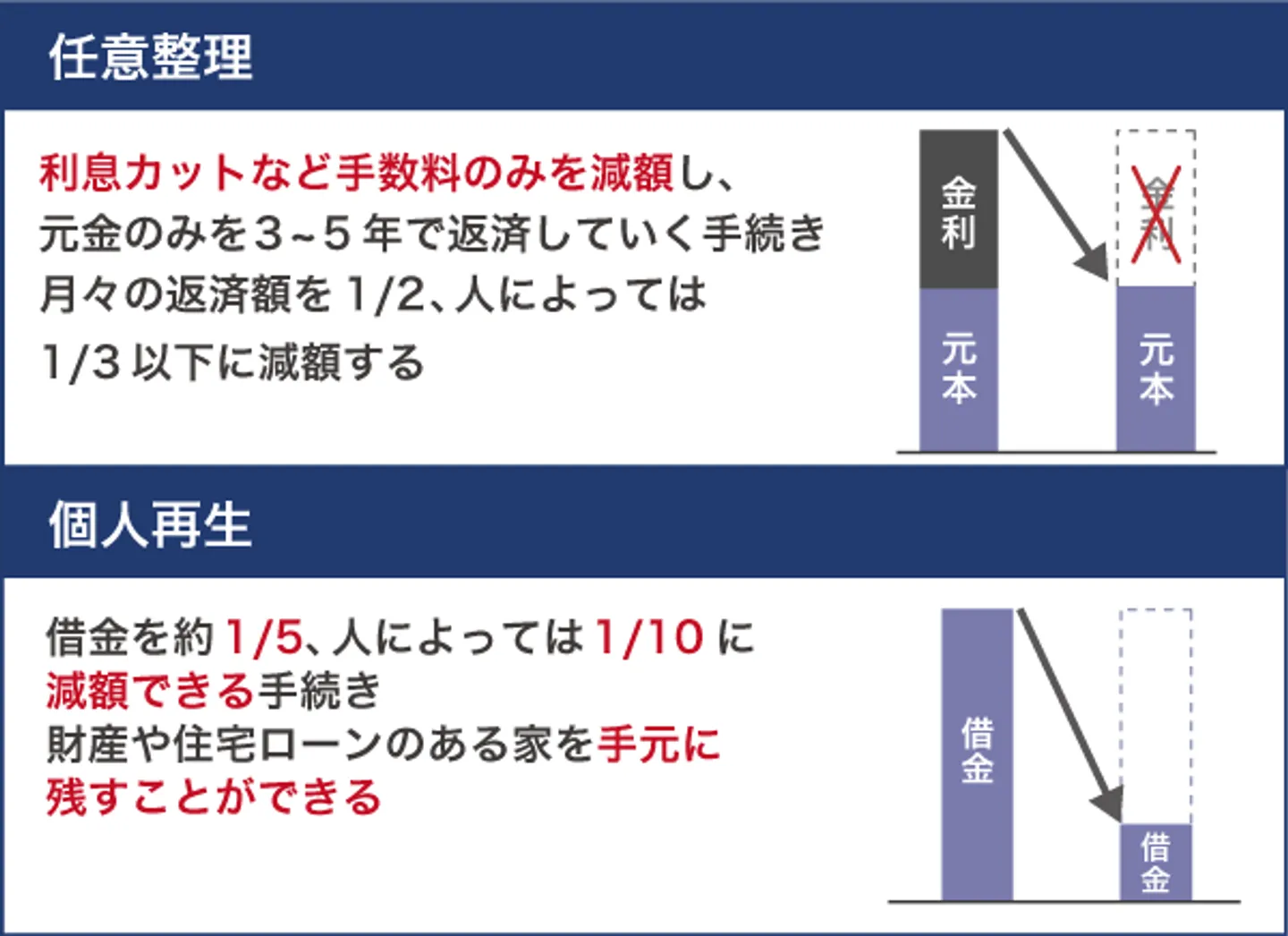

借金問題の解決につながる方法の例としては、任意整理と個人再生が挙げられます。

| 任意整理 |

裁判所を通さない債務整理手続き。債権者と交渉をして、返済条件の見直しを目指す。一般的には将来利息や遅延損害金をカットしたうえで、元金のみを3年〜5年で完済できるように毎月の返済額が見直される |

| 個人再生 |

裁判所を通す債務整理手続き。借金の元本を5分の1〜10分の1程度に減額してもらい、残った借金を原則3年で完済する |

任意整理と個人再生、自己破産はいずれも「債務整理」という手続きです。自己破産は債務整理手続きのなかで最も借金減額効果が大きいですが、財産を手放すなどのデメリットもその分大きいです。

任意整理と個人再生は手続き後に返済が必要になりますが、手続き前よりも返済負担が軽くなります。そのため、「毎月の返済負担が少しでも減れば完済できる」という場合には、自己破産ではなく、任意整理や個人再生も検討してみるのがよいでしょう。

アコムの借金を自己破産した後にどうしても借入が必要なときの対処法

前提として、自己破産は借金問題の最終手段です。そのため、アコムの借金を自己破産した後に新たな借入をすることは推奨できません。

とはいえ、状況によってはどうしても借入が必要になるケースもあるかもしれません。そのような際には、下記のような対処法を検討してみてください。

- 信用情報として自己破産の履歴が残っていないかを確認しておく

- アコムや三菱UFJ系列に申し込みをしない

- 申込先の金融機関は1社のみにする

信用情報として自己破産の履歴が残っていないかを確認しておく

アコムの借金を自己破産した後にどうしても借入が必要な際には、信用情報として自己破産の履歴が残っていないかを確認しておくのがよいでしょう。

前述したように、自己破産をしてから最長5年〜7年は信用情報として履歴が残り、いわゆるブラックリスト入りになります。その間はアコムを含めた金融機関の審査に通りづらくなります。

しかし、自己破産の履歴が抹消された後であれば、自己破産したことが原因で金融機関の審査に落ちることは基本的にありません。そのため、信用情報として自己破産の履歴が残っていないかを確認してから、金融機関に申し込むのがよいでしょう。

なお、信用情報を確認する方法として、個人信用情報機関に開示請求を行うことが挙げられます。開示請求する方法についてまとめましたので、参考にしてみてください。

| 信用情報機関 |

開示請求方法 |

手数料 |

| CIC |

・インターネット

・郵送(簡易書留・親展)

※速達・本人限定郵便も可 |

・インターネット:500円

・郵送:1,500〜2,255円

※支払方法・郵送方法によって異なる |

| JICC |

・スマホアプリ

・郵送(本人限定郵便) |

・スマホアプリ:1,000円

・郵送:1,300円

※速達の場合は+300円 |

| KSC |

・インターネット

・郵送(本人限定郵便または簡易書留) |

・インターネット:1,000円

・郵送:1,679〜1,800円

※「本人開示・申告手数料利用券」を購入するコンビニによって異なる |

開示請求には、申込書や本人確認書類が必要です。申込書のダウンロードや詳しい請求方法については、それぞれの機関のホームページでご確認ください。

なお、開示請求は本人にしかできないのが原則ですが、法定代理人や本人の依頼を受けた弁護士であれば請求できます。

アコムや三菱UFJ系列に申し込みをしない

アコムの借金を自己破産した人は、アコムや三菱UFJ系列への申し込みをしないほうがよいでしょう。前述のとおり、社内ブラックとして扱われてしまう可能性があり、申し込みをしても審査に通らないことが考えられるためです。

逆に言えば、自己破産で免責されていない金融機関であれば審査に通る可能性はあります。どうしても借り入れが必要な場合には、ブラックリスト入りが解消されたうえで、アコムや三菱UFJ系列以外の金融機関を検討してみてください。

申込先の金融機関は1社のみにする

自己破産後にどうしても借り入れが必要な場合には、申込先の金融機関は1社のみにしておきましょう。

前提からお伝えすると、金融機関に申し込みをすると、信用情報として履歴が残ります。そして、申込履歴は金融機関も確認することが可能です。

仮に短期間に複数の金融機関へ申し込みをした場合、「お金に困っているのではないか」と返済能力を疑われてしまう可能性もあり、その場合には審査に通りづらくなってしまいます。これをインターネットなどでは「申し込みブラック」と呼ばれます。

なお、申し込みの履歴は信用情報として最長6か月残ります。そのため、仮に「金融機関に申し込んでも審査に通らなかった」という場合であれば、他の金融機関にすぐ申し込むのではなく、6か月の期間を空けることも検討してみてください。

まとめ

アコムの借金も自己破産の免責対象になります。また、アコムのような金融機関だけでなく、個人間の借金も対象になります。

アコムの借金を自己破産するには、アコムの借金を含めた債務に対して返済不能に陥っていることや「免責不許可自由」に該当しないことなどの条件を満たす必要があります。

3年〜5年で返済できる場合や資産を売却すれば返済できるケースなどは自己破産が認められない可能性があるため、「自己破産を依頼すれば借金が必ず免責される」とは限らない点に注意しましょう。

自己破産をすると、アコムの借金もそれ以外の借金も、非免責債権でなければすべて帳消しになります。また、手続きを弁護士や司法書士に依頼することで借金の請求や督促がなくなったり、強制執行されるリスクがなくなったりといったメリットもあります。

しかしその反面、ブラックリスト入りになることや官報に掲載されることで周囲に自己破産した事実が知られる可能性があること、マイホームをはじめとした高価な資産を手放さなければならないなどのデメリットもあるため、よく検討したうえで実行すべきでしょう。