債務整理をするとブラックリストに最長5年〜7年間載る

債務整理をすると、いわゆる「ブラックリスト入り」の状態になり、クレジットカードやローンの審査に通りにくくなるなど、金融取引にさまざまな制限がかかる可能性があります。

これは、信用情報機関が管理している信用情報に、債務整理の履歴が登録されることが関係しています。信用情報とは、個人がどのような金融取引を行っているかを記録したものです。

日本の信用情報機関は下記の3社で、主にクレジットカードの利用履歴やローンの返済状況、延滞、債務整理の履歴などが登録されています。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

クレジットカード会社やローン会社は、申し込みを受けると信用情報機関で申込者の金融情報を照会し、返済能力があるかを審査します。このときに「債務整理をした」という情報が登録されていると、過去に返済トラブルがあったと判断されやすくなるため、審査に通過しにくくなります。

この状態が、俗に「ブラックリストに載る」と言われるものです。つまり、「ブラックリストに載る」とは、信用情報に返済能力を疑われる履歴が登録されている状態を指す俗称であり、明確なリストがあるわけではありません。

債務整理の履歴は、完済後や免責確定後も最長5年~7年残るため、ブラックリスト入りの期間も最長5~7年であるといえます。

ワンポイント解説

ブラックリスト入りの状態とは、債務整理をしたという事実が信用情報機関に登録されることです。

この期間中は、新たにクレジットカードを作ったり、ローンを組んだりする際の、審査に通りづらくなります。

そのため、債務整理を検討する際には、こうした信用情報への影響も十分に理解しておく必要があります。

ブラックリストに載る期間は債務整理の手続きで変わる

債務整理の履歴は完済後や免責確定後も最長5〜7年登録されますが、手続きの種類によって登録抹消されるまでの期間に違いがあります。

そもそも債務整理には、「任意整理」「個人再生」「自己破産」の3つの手続きがあり、それぞれで履歴の登録期間は下記のように異なります。

契約期間とは、債務整理の事実が登録されてから完済するまでの期間です。それぞれの債務整理が登録されるタイミングは、こちらで詳しく解説しています。

完済後のブラックリスト入りの期間が比較的短いのは任意整理で、最長5年です。

例えば、任意整理の履歴が登録されてから5年かけて借金を返済した場合は、返済期間に加えて完済日から最長5年間信用情報に記録が残ります。そのため、返済期間の5年と完済後の5年を合わせると、ブラックリスト入りの期間は最長10年間です。

個人再生と自己破産は、所定の日から最長7年間ブラックリストに登録されます。

なお、ブラックリスト入りから登録抹消されるまでの期間は、信用情報機関によって異なります。つまり、全ての信用情報機関で一斉に登録抹消されるわけではなく、1つの信用情報機関ではブラックリストから消えても、他では履歴が残り続けることがあります。

「CICでは情報が抹消されたからもう大丈夫」と思って申し込んだのに、実際はKSCに情報が残っていて審査に落ちる可能性もあるのです。

このようなトラブルを避けるには、信用情報が回復したかを確かめる際に、JICC・CIC・KSCすべてに情報開示請求を行うとよいでしょう。

過払い金が発生していればブラックリストに載らないこともある

過払い金とは、貸金業者に法律の上限を超える金利で支払った利息のことで、平たくいえば「払いすぎた利息」です。

過払い金は、債権者への「過払い金返還請求」によって取り戻せます。過払い金との相殺で借金をすべて返済できた場合、債務整理をせずに済むため、いわゆるブラックリストに載る状態も避けられます。特に、下記に当てはまる場合は過払い金が発生している可能性があるので、一度弁護士に相談してみるのがおすすめです。

| チェック項目 |

判断基準・対応 |

| 2010年より前に借入を開始した |

2010年以前に借入があれば、過払い金が発生している可能性がある。特に2007年以前の借入が多い傾向。 |

| 金利20%より高い金利で借り入れたか |

2010年6月17日以前の借入で、年20%を超える利率なら過払い金の対象となる可能性がある。 |

| 最後の借入または返済から10年以内か |

10年の時効前であれば請求可能。過払い金の返還を急ぐ必要がある。 |

| 同じ貸金業者から何度も借入・完済を繰り返していたか |

取引が『一連のもの』とみなされれば、完済が10年以上前でも請求できる可能性がある。専門家に相談を。 |

上表に該当する項目が1つでもある場合は、過払い金が発生している可能性があります。ただし、実際に過払い金が発生しているかは、契約当時の金利や返済状況、貸金業者との取引履歴などを精査しなければ正確にはわかりません。

特に「完済済み」「10年以上前の借入」などは、時効や「一連の取引」として扱えるかどうかが重要な判断ポイントとなります。そのため、自己判断は避け、弁護士や司法書士など専門家に調査を依頼するのが賢明です。

手元に明細書がなくても、専門家であれば取引履歴を取り寄せて診断もできます。過去の借入でも請求できる可能性があるため、少しでも心当たりがあれば、早めに相談することが大切です。

過払い金が発生する理由は「グレーゾーン金利」にある

過払い金が発生するのには、かつて「グレーゾーン金利」と呼ばれる曖昧な金利帯で貸し付けが行われていたことが関係しています。

以前は、貸金業者の金利上限を定めた法律が下記の2つ存在していました。

上記2つの法律の間にあたる、20%を超え29.2%以下の金利帯での貸し付けが行われているケースもあり、これが「グレーゾーン金利」と呼ばれていました。

この金利帯は、完全に合法とされていたわけではありませんが、一定の要件を満たした場合に限って有効とされていました。その結果、借り手が知らない間に法定の上限を超える利息を支払っていたというケースが多数見られました。

しかし、2010年6月に出資法の上限が20.0%に引き下げられたことで、グレーゾーン金利は廃止され、以降は20%を超える高金利の貸し付けが違法と改訂されています。この法改正を機に、過去に払いすぎた利息を取り戻すための「過払い金返還請求」が活発になりました。

過払い金発生の有無は、借入時期や契約金利によって異なります。特に2007年以前から借り入れをしていた場合は、過払い金が発生している可能性が高いため、一度専門家に相談して確認することをおすすめします。

債務整理によってブラックリストに載っても家族や勤務先には直接的な影響はない

「自分がブラックリスト入りしたら家族も一緒にブラックリスト入りするのでは」と不安に思う人もいることでしょう。

結論からいうと、ブラックリストに載るのはあくまで債務整理を行った本人だけなので、家族の信用情報への影響はありません。

他の家族については、これまで通りクレジットカードやローンを利用できます。また、家族名義の財産が差し押さえられることもありません。

ただし、本人はクレジットカードやローンなどの審査が通りにくくなるため、その点で家族に以下のような影響が及ぶことはあるでしょう。

- 住宅や車ローンを借りるときに自身の名義では通りづらく、家族名義でローンを組む必要がある

- 子どもの奨学金で保証人になれない可能性がある

- すでに契約している債務整理者の本人名義の家族カードが使えなくなる

- スマートフォンなどの分割購入ができない可能性があり、家族名義での契約が必要になることがある

また、信用情報は原則として、本人または本人の委任を受けた代理人にしか開示されないため、職場の人が任意で照会をしてブラックリスト入りが発覚する発覚する可能性も低いです。

特に任意整理は官報にも記載されないため、ブラックリストに載ったことを職場に知られる可能性もほとんどありません。

一方で、任意整理後に滞納が長引くと債権者から職場に電話がかかってくることもあるため、ブラックリスト入りを知られる可能性はゼロではありません。

できる限り家族や職場への影響を抑えるには、債務整理をせずに済むよう、地道に借金を返済していくことが大切です。

債務整理によってブラックリスト入りになっても審査に通った人はいる?債務整理をした人へのアンケート

前述のとおり、債務整理でブラックリスト入りすると、クレジットカード・ローンなどの審査に通りづらくなりますが、「ブラックリストに載ったら絶対に審査に通らない」と断言できるわけではありません。

クレジットカード会社やローン会社の審査基準は非公開であり、「ブラックリスト入り=必ず審査落ち」と明記されているわけではないからです。

なかには、債務整理をしたあとでもクレジットカードを作れたり、ローンを利用できたりしたという報告もあります。

つまり、ブラックリスト入りしても審査に通る可能性はゼロではありません。

審査が厳しくなるとは予測できますが、、手続きの種類や信用情報の回復時期などによって通過率は大きく変わる可能性もあります。

このような背景を踏まえ、当サイトでは実際に債務整理を経験した人を対象に、債務整理後にクレジットカードや借入の審査を受けたことがあるか、そしてその結果はどうだったかについてアンケートを行いました。

任意整理・個人再生・自己破産ごとに分けて結果をまとめていますので、ブラックリスト入り後の影響が気になる方は、ぜひ参考にしてください。

任意整理をした人へのアンケート結果

任意整理を行った82人に対して、「任意整理の手続き後にクレジットカードや借入の申し込みをしたことがありますか?」「その結果、審査に通りましたか?」というアンケートを実施しました。その結果は以下の通りです。

|

人数 |

| そもそも申し込んでいない |

62人 |

| 申し込んだ結果、任意整理後も審査に通った |

6人 |

| 申し込んだ結果、任意整理後は審査に通らなかった |

14人 |

調査方法…インターネットアンケート

調査期間…2025年4月

調査人数…82人

審査に申し込んだ20人中14人が審査に落ちており、およそ7割が審査に通っていないという結果となりました。

この数字からも、任意整理後はクレジットカードやローンの審査に通りにくくなる傾向があることがわかります。

一方で、6人は「審査に通った」と回答していますが、これらの方々については任意整理から5年以上が経過しており、ブラックリストがすでに抹消されていた可能性もあります。

そのため、ブラックリスト入りしている状態で審査に通った人は、実際にはさらに少なかった可能性が考えられます。

よって、少なくとも任意整理直後の数年間は、新たな借入やカード契約は難しいと認識しておくのが現実的です。

個人再生をした人へのアンケート結果

個人再生を行った17人に対して、「個人再生の手続き後にクレジットカードや借入の申し込みをしたことがありますか?」「その結果、審査に通りましたか?」というアンケートを実施したところ、次のような結果となりました。

|

人数 |

| そもそも申し込んでいない |

14人 |

| 申し込んだ結果、個人再生後も審査に通った |

2人 |

| 申し込んだ結果、個人再生後は審査に通らなかった |

1人 |

調査方法…インターネットアンケート

調査期間…2025年4月

調査人数…17人

一見すると、個人再生後に3人中2人が審査に通っているため、通過率が高いようにも見えます。しかし、この結果は審査に申し込んだ人が17人中3人と、そもそもの回答者が少数であるため、偏りが発生している可能性もあります。

また、審査に通った2人については、ブラックリスト入り中に審査に通過したとは限りません。個人再生から5年以上が経過し、信用情報がすでに回復していた可能性もあります。

信用情報の登録期間が過ぎてからであれば、審査の通りにくさは解消されますが、個人再生後しばらくの間は「審査には通らないもの」として計画を立てておくことが大切です。

自己破産をした人へのアンケート結果

自己破産を行った30人に対して、「自己破産後にクレジットカードや借入の申し込みをしたことがありますか?」「その結果、審査に通りましたか?」

というアンケートを実施したところ、以下の結果となりました。

|

人数 |

| そもそも申し込んでいない |

23人 |

| 自己破産後も審査に通った |

3人 |

| 自己破産後は審査に通らなかった |

4人 |

調査方法…インターネットアンケート

調査期間…2025年4月

調査人数…30人

審査に通った人が3人いることから、自己破産をした人でも永遠にカードやローンが利用できなくなるわけではないことがわかります。

実際、自己破産に関する情報は、信用情報機関によって最長で5年~7年程度記録された後に削除されるため、その後の審査への通りにくさは解消されるでしょう。

ただし、審査に通った3人についても、自己破産からかなりの期間が経過していた可能性があり、情報がすでに抹消されていたケースも考えられます。

また、自己破産は債務整理の中でも特に債権者への不利益が大きい手段であるため、審査におけるカード会社やローン会社の目も厳しくなる可能性も否めません。

そのため、自己破産手続きの直後に諸々の審査に通過するのは難しいと認識しておくべきでしょう。

債務整理をするといつからブラックリストに載るのかは種類で異なる

債務整理の種類によって、ブラックリストに載るタイミングが異なります。

| 任意整理 |

弁護士・司法書士が送付した受任通知を債権者が受領した時点 |

| 個人再生 |

手続開始決定日 |

| 自己破産 |

免責確定日・破産手続開始日 |

自己破産の場合は免責確定日や破産手続開始日から信用情報に記録され、最長で5年〜7年間履歴が残ります。たとえばCICやJICCでは「免責決定日から最長5年」、全国銀行個人信用情報センター(KSC)では「破産手続開始日から最長7年」とされています。

個人再生は「手続き開始決定日」から信用情報に登録され、JICCでは完済後も最長5年が記録の保持期間となります。任意整理については、裁判所を通さない手続きであるため、「受任通知」が届いた時点で記録が始まるのが一般的です。

受任通知とは、弁護士や司法書士が債務整理の依頼を受けたことを債権者に知らせる通知を指します。以降、完済してからも最長5年は記録が残ります。このように、どのタイミングでブラックリスト入りするかを正しく把握しておくことで、「あと何年で信用情報が回復するか」の目安も立てやすくなります。

債務整理を検討している方は、自身が選ぶ手続きに応じて信用情報への影響期間を理解しておくことが大切です。

ワンポイント解説

なお、ブラックリストに載るのは債務整理を行ったときだけとは限りません。次のような場合も信用情報機関に登録されることがあります。

・滞納期間が2〜3ヶ月以上に及んだとき

・代位弁済・保証債務が履行されたとき

・カード会社がクレジットカードを強制解約したとき

実際のブラックリスト入りの条件は、個々の事情や信用情報機関によって異なります。

長期にわたる滞納といった支払能力を著しく疑われるような事態に直面すると、ブラックリスト入りの確率が高まると認識すべきでしょう。

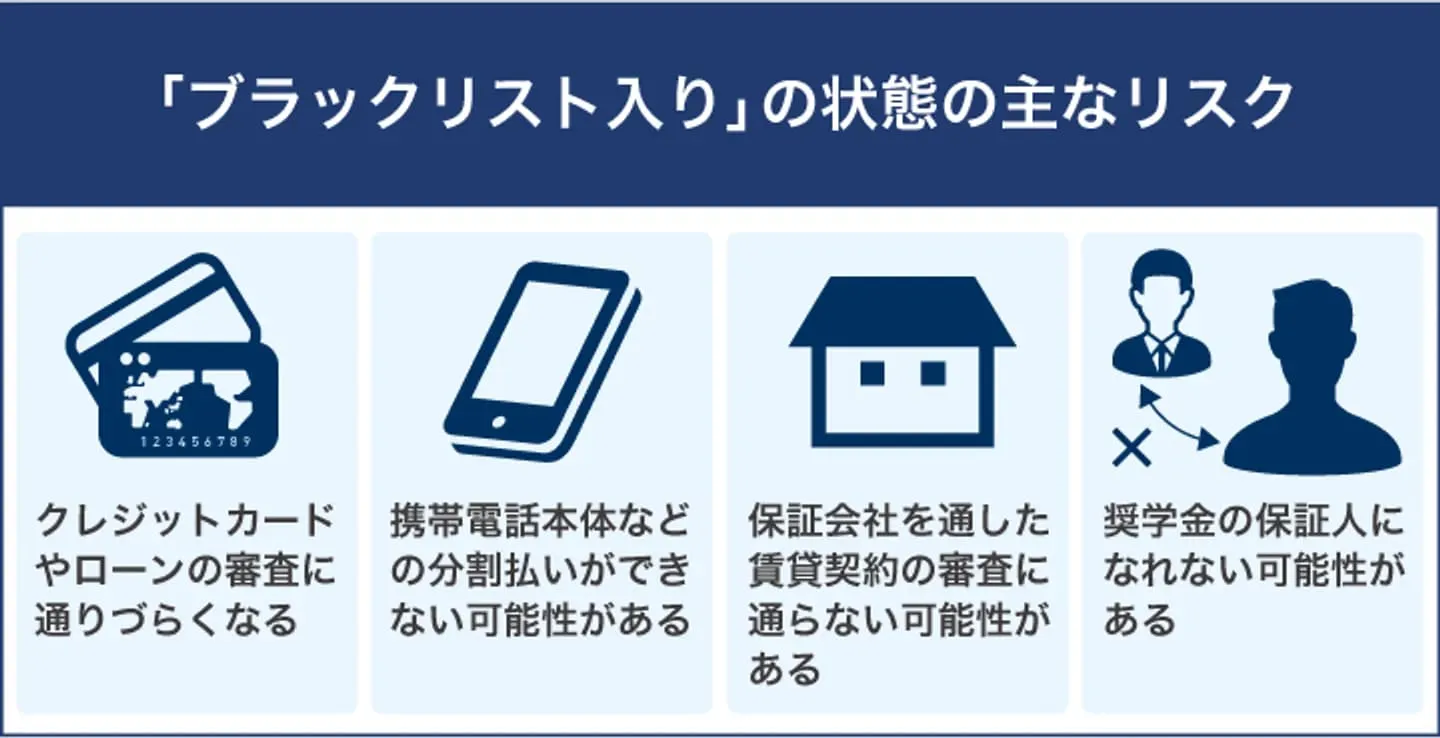

債務整理によってブラックリストに載った場合の具体的なデメリット

債務整理によってブラックリストに載ると、さまざまな制限がかかる可能性があるため、日常生活に支障を来すこともあります。主なデメリットとして、下記の5つが挙げられます。

- クレジットカードやローンの審査に通りづらくなる

- 利用しているクレジットカードやローンが強制解約になるのが一般的

- スマートフォンやパソコンなどを割賦払いで購入しづらくなる

- 奨学金などの保証人になれない可能性がある

- 保証会社を通した賃貸契約ができない可能性がある

それぞれの内容についてみていきましょう。

クレジットカードやローンの審査に通りづらくなる

先にも触れたように、ブラックリストに載るとクレジットカードやローンの審査に通りづらくなります。

これらの審査の際には、クレジットカード会社やローン会社は信用情報機関に申込者の信用情報を照会し、返済能力に問題がないかを確認します。

信用情報に債務整理の事実が登録されている間は、返済能力が低いと判断される可能性があるため、審査には通りにくくなる傾向です。

下記では、ブラックリスト入りの影響でクレジットやローンの審査が通りにくくなることで、具体的な制限やデメリットについてまとめました。

| 具体的な制約 |

日常への影響 |

| 新規のクレジットカード発行 |

・保険料や公共料金のクレカ払いができず、利便性が下がる

・口座振替に切り替える手間が増える

|

| 自動車・住宅の新規ローン |

・車のローンが組めず、通勤や家族の送り迎えなどに支障が出る

・住宅ローンの審査に通らず、家を購入する計画を延期せざるを得ない

|

| スマートフォンの分割払い |

スマートフォンや家電を分割で買えず、一括での支払い負担が大きくなる |

単なる「クレジットカードが作れない」「ローンに通らない」という問題にとどまらず、生活のあらゆる場面で不便や制約が生じる原因となります。

そのため、債務整理を検討している場合は、こうした影響を受ける可能性も事前に理解しておくことが重要です。

利用しているクレジットカードやローンが強制解約になる可能性がある

クレジットカード会社やローン会社などによって対応は異なるものの、債務整理をすると対象となったクレジットカードやローンは強制解約される可能性があります。

これはクレジットカード会社やローン会社ごとに対応が異なるものの、契約時に交わす会員規約などに債務整理が利用停止・契約解除の事由として定められているケースがあるからです。

たとえば、三菱UFJニコス株式会社のNICOSカード会員規約では、以下のように明記されています。

第117条第1項第4号

本人会員につき、以下のいずれかの事由が生じたこと。

⑤破産手続開始または民事再生手続開始の申立てがあったこと。

⑥債務整理のための、和解、調停または裁判外紛争解決手続の申立てがあったこと。

⑦本人会員の債務整理につき、弁護士、弁護士法人、司法書士、司法書士法人その他の者への依頼がなされた旨の通知を受けたこと。

第125条

本人会員に以下のいずれかの事由がある場合には、当社は、何らの催告なくして、本契約を解除し、本人会員およびその家族会員の会員資格を取り消すことができるものとします。

(3)第117条第1項第4号の期限の利益喪失事由欄に掲げるいずれかの事由に該当したこと。

引用元 NICOSカード会員規約・規定集|クレジットカードなら三菱UFJニコス

このように、債務整理を行うと「契約違反」あるいは「会員資格の取り消し」に該当すると判断され、クレジットカードやローン契約が一方的に解約される可能性があるのです。

ただし、すべてのクレジットカード会社やローン会社が同様の対応をとるわけではありません。規約の内容や会社ごとの審査基準によっては、即座に強制解約されない場合や、更新・定期審査のタイミングで解約がなされるケースもあります。

クレジットカードの利用が停止された場合は、カードに付帯しているETCカードなども利用できません。

ローンを強制解約された場合は、残債の一括返済が求められるため、日常生活が立ち行かなくなる可能性があります。なお、ブラックリスト入りしたらすぐに強制解約されるとは限りません。

例えばカードの場合は、金融機関ごとの更新や独自の定期審査などにより債務整理の履歴が発見された時点で、利用停止になることが多いです。

強制解約のタイミングはまちまちですが、いずれにしても、利用中のカードやローンはいずれ使えなくなる可能性があることも頭に入れておきましょう。

スマートフォンやパソコンなどを割賦払いで購入しづらくなる

スマートフォンやパソコンの本体代金を、月々の通信代と一緒に割賦払いしている人も多いでしょう。ブラックリストに載った場合は、ローンの審査に通りにくくなるため、分割払いの1種である割賦払いも利用できなくなる可能性があります。

割賦払いを新規申し込みすると、保証会社が信用情報を確認します。このとき、ブラックリストに載っていると返済能力を疑われて、審査に通らない可能性があります。

その場合、本体代金を一括払いすれば、ブラックリストに載っている場合でも、スマートフォン・パソコンの購入は可能です。ただし、債務整理を行った後は、家計に余裕がない場合もあるため、高額な本体代金を一括で支払うことが負担になってしまう可能性もあります。

奨学金などの保証人になれない可能性がある

奨学金を申し込む際は、原則として保護者などが保証人になる必要があります。保証人は、本人が奨学金を返還できない場合に代わって返還義務を負う立場にあるため、安定した収入や信用力があるかどうかが重要な利用条件です。

日本学生支援機構(JASSO)の定める条件によると、奨学金の保証人となるためには、下記の要件を満たす必要があります。

- 債務整理中ではないこと

- 安定した収入があること

- 原則として65歳未満であること

- 他の奨学生の保証人になっていないこと など

このうち「債務整理中でないこと」という条件が明記されているため、任意整理・個人再生・自己破産のいずれの手続き中である場合は、保証人にはなれません。

また、債務整理の手続きがすでに終了している場合でも、信用情報にその履歴が残っている間は、返済能力に不安があると見なされる可能性があります。その場合、保証人として不適格と判断されるリスクがあることも頭に入れておく必要があるでしょう。

このように、ブラックリストに載っていることで子どもの奨学金の保証人になれない、あるいは別の親族に依頼しなければならないといった不都合が生じる可能性があります。奨学金の申し込みを検討している場合は、債務整理の時期や信用情報の状況を事前に確認しておきましょう。

保証会社を通した賃貸契約ができない可能性がある

法的には、ブラックリストに載っても賃貸契約は可能です。ただし、本人の返済能力が低いことは、契約審査に悪い影響を与える可能性がある点に留意しなければなりません。

特に下記のような信販系の賃貸保証会社は信用情報をもとに審査を行います。そのため、住みたい物件の賃貸保証会社が信販系だった場合、入居前の審査に通りづらくなる可能性があります。

- 株式会社アプラス(新生銀行グループ)

- 株式会社アーク(アーク賃貸保証)

- 株式会社エポスカード

- 株式会社クレディセゾン

- 株式会社ジャックス

- 株式会社セディナ(三井住友フィナンシャルグループ)

- 全保連株式会社

- 株式会社オリエントコーポレーション(オリコフォレントインシュア)

- ライフカード株式会社

債務整理によるブラックリスト入りのデメリットへの対策

債務整理によってブラックリスト入りすると、前述したようにクレジットカードが使えなくなったり、ローンの審査に通りづらくなったりと、日常生活に不便を感じる場面が増える可能性があります。

こうした不便を少しでも軽減するために、以下のような対策を検討しておくとよいでしょう。

- クレジットカードの代わりにデビットカードや家族カードなどを代用する

- どうしても借入が必要なときには公的な融資制度を検討する

- 奨学金については機関保証制度を利用する

- 家や車を購入する場合には家族名義でローンを組むことを検討する

- 賃貸物件については保証会社の利用が義務付けられていない物件を選ぶ

それぞれの内容をみていきましょう。

クレジットカードの代わりにデビットカードや家族カードなどを代用する

デビットカードは、銀行口座にある残高の範囲内でしか利用できない「即時決済型」のカードです。

クレジットカードと異なり、後払いではないため信用情報の照会も不要で、クレジットカードやローンで行われるような審査はありません。

そのため、債務整理をしてブラックリスト入りしている状態でも、それが原因で審査に通らないことはありません。

ネットショッピングやサブスクリプションサービスなど、カード決済が必要な場面では、クレジットカードの代わりとして十分に役立つでしょう。

また、家族にクレジットカードを所有している人がいれば、その家族名義のカードに家族会員として紐付けてもらう「家族カード」も一つの方法です。

ただし、本会員である家族のカードが停止されると、付随する家族カードも同時に使えなくなります。そのため、本会員本人が破産した場合は利用できない点に注意が必要です。

どうしても借入が必要なときには公的な融資制度を検討する

次のような公的融資制度であれば、ブラックリスト入りしている人でも審査に通る可能性があります。

公的融資制度でも与信審査などは行われるため、必ずしも借入できるとは限りません。

ただし、要件を満たしているのであれば債務整理が原因で審査に落ちることはないため、融資が必要な場合は利用を検討してみましょう。

なお、公的融資制度で借入したお金であっても返済は必要です。

また、各制度によって貸付上限額・返済期限・利息の有無などが異なるため、制度ごとの要件をしっかりと理解しておく必要があります。

奨学金については機関保証制度を利用する

奨学金の審査で重視されるのは、主に学業成績や家庭の経済状況です。

そのため、奨学金を受け取る本人がブラックリスト入りしていても、奨学金の審査に悪影響が出ることは少ないでしょう。

一方で、奨学金を受け取るには「人的保証」か「機関保証」のどちらかを選ぶ必要があります。

人的保証では、保護者などが連帯保証人になる必要がありますが、債務整理の履歴がある場合、保証人として不適格とされてしまいます。

その場合は、日本学生支援機構の「機関保証制度」を利用することで対応が可能です。月々数百円から数千円の保証料を支払うことで、保証機関が連帯保証の役割を担ってくれます。この制度を活用すれば、保証人を立てられない事情があっても、奨学金の利用がしやすくなります。

奨学金の機関保証制度には次の2種類があります。

| 項目 |

第一種奨学金 |

第二種奨学金 |

| 利子 |

無 |

有 |

| 上限金額 |

13,800~44,500円 |

20,000~120,000円 |

参照元:給付奨学金と併せて利用する第一種奨学金の貸与月額(併給調整) | JASSO

第二種奨学金の貸与月額 | JASSO

いずれも毎月奨学金から保証料が差し引かれるほか、借りた奨学金は本人が責任をもって返済する必要があります。

家や車を購入する場合には家族名義でローンを組むことを検討する

ブラックリストに載っている本人がローンを申し込むと、信用情報に債務整理の履歴が残っているため、住宅ローンや自動車ローンの審査には通りにくいといえます。

一方で、家族の信用情報には本人のブラックリスト入りの情報は影響しません。

そのため、家族にローンの契約者になってもらうことで、審査に通る可能性が高まる場合があります。

実際に返済能力がある家族がローンを組み、その家族が所有者となることで、購入を実現できるケースもあります。

ただし、この方法を取る際には「名義貸し」とみなされないよう注意が必要です。

名義貸しとは、実際に支払いや所有をする意思のない人が形式上の契約者になる行為で、ローン会社に発覚すると契約解除や一括返済を求められる可能性があります。

このリスクを避けるためにも、ローンは可能な限り同居しており実際に使用・所有する家族を契約者にすることが大切です。

賃貸物件については保証会社の利用が義務付けられていない物件を選ぶ

ブラックリスト入りしている人は、信販系の賃貸保証会社を通すと審査に通りにくくなります。そのため、下記のような方法で、信販系の賃貸保証会社がついていない物件や、保証会社不要の物件を探すのがおすすめです。

- 地域密着型の不動産会社に直接相談し、「保証会社不要の物件を希望」と伝える

- 大手ポータルサイト(SUUMO・HOME'Sなど)で「保証人不要」「保証会社不要」などのキーワードで検索する

- UR賃貸住宅など、保証会社を介さない不動産会社を活用する

もしくは、同居する家族名義で契約するか、連帯保証人を立てるのも選択肢の1つです。まずは不動産会社に相談してみましょう。

債務整理によるブラックリスト入りを確かめる方法

ブラックリスト入りしているかどうかは、信用情報機関への開示請求を行うと確かめられます。債務整理をした人で、新たにカード・ローン・借入の申し込みができるかどうか知りたい場合は、各機関への問い合わせが望ましいです。

クレジットカード会社やローン会社によって加盟している信用情報機関が違うため、債務整理をした金融機関がどの信用情報機関に加盟しているのかを確認しましょう。

また、開示方法には、その場ですぐ結果が分かる「インターネット請求」と、後日結果が郵送される「郵送請求」があります。それぞれ料金も異なるため、自身に合った方法を選択しましょう。

ブラックリストに載るからといって借金問題を放置するのはNG

ブラックリストに載りたくないからといって、借金問題を放置するのは止めましょう。先にも触れた通り、ブラックリストに載るのは債務整理をしたときとは限りません。

借金の滞納もブラックリスト入りの条件であるため、返済せずに放置していても、結局のところブラックリストに載ることになるほか、以下のようなリスクも発生します。

- 遅延損害金が発生する

- 一括請求される可能性がある

- 裁判を起こされる・強制執行される

- 保証人に請求がいく

- 精神的な負担が増す

これらのリスクは、経済的・法的・精神的なさまざまな負担がかかることを意味します。

たとえば、返済が遅れることで遅延損害金が発生し、元の借金よりも返済額が大幅に増えてしまうケースも珍しくありません。また、支払いを怠っていると、分割が認められずに残金の一括返済をするよう求められることもあります。

さらに事態が進むと、裁判を起こされたうえで、給料や預金を差し押さえられるリスクもあります。そして連帯保証人がいる場合には、その人に支払い義務が移るため、家族や友人との関係悪化も避けられません。

こうした問題は、放置すればするほど状況が悪化していくため、返済の見通しが立たないにもかかわらず、自分だけでなんとかしようと抱え込むのは非常に危険です。借金の問題は、状況に応じて適切な対応を取ることが重要であり、その判断には専門的な知識が必要になります。

まずは、借金問題に詳しい弁護士や司法書士などの専門家に相談してみましょう。専門家に相談することで、現状の整理ができるだけでなく、自分にとって本当に必要な対策を冷静に検討できます。早めの相談が、将来の不安を減らす第一歩になるでしょう。

まとめ

ブラックリストとは実際にそのような名簿があるわけではなく、信用情報機関の信用情報に事故情報が登録されている状態です。債務整理をすると完済後も最長5年~7年ブラックリストに名前が載り、その間はカード・ローンや賃貸契約、各種の分割払いの利用が難しくなる可能性があります。

家族の信用情報には影響はないものの、本人名義のカード停止や、賃貸契約が結べなくなることで、間接的な影響が出ることはあるでしょう。なお、債務整理をした場合だけでなく、借金の返済を滞納してもブラックリストに名前が載ります。

どうしても返済が難しい場合は、放置せず、債務整理に詳しい弁護士に相談してみましょう。

ブラックリストに関してよくある質問

債務整理をするとブラックリストに載ると聞いたのですが、載るとどうなるのですか?

主に「新規でのローンや借入ができない」「クレジットカードが使えない」「連帯保証人になれない」といったことが挙げられます。

ブラックリストに載るくらいなら、債務整理はしないほうがよいですか?

自力で返済可能な状況なら、債務整理はしなくてもよいでしょう。

しかし、返済が難しいのなら債務整理は検討するべきです。

ブラックリストに載るよりも、借金を滞納するリスクの方が大きいといえます。

まずは一度、弁護士の無料相談を利用してみてはいかがでしょうか。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

親がブラックリストに載ると、子供の将来に影響は出るのでしょうか?

基本的に進学や就職、結婚などに親がブラックリスト入りしたことが影響することはないでしょう。

ただし、親がブラックリストに入っている間は子供の奨学金の連帯保証人になれないといったデメリットはあります。

ブラックリストに載ると、戸籍などにもその履歴が登録されてしまいますか?

その心配はありません。

ブラックリストに載っているのが照会できるのは信用情報機関のみで、さらに事故情報が登録されている間だけです。

債務整理をすると、一生ブラックリストに載ったままですか?

いいえ、そのようなことはありません。

債務整理の場合は、5~10年で信用情報機関から事故情報は抹消されます。

債務整理をしても、ローンに通ることはありますか?

はい、債務整理をしてもローンに通った人はいます。ただし、債務整理の種類や信用情報の登録状況によって通過率は大きく異なります。

実際に行ったアンケートでは、債務整理をした人のうち11人が審査に通過、19人は通らなかったという結果でした。この結果からもわかるように、債務整理をしてすぐの時期には審査が厳しくなる可能性があります。

ただし、信用情報の登録期間が過ぎて情報が抹消された後であれば、ローンの通りづらさが解消される可能性は十分にあります。審査に通った方の中には、債務整理から5年以上経過していたケースも多いため、「いつローンに申し込むか」も重要なポイントです。

債務整理をすると職場にバレてしまいますか?

任意整理は官報に掲載されず、信用情報も本人か代理人しか確認できないため、基本的に職場に知られることはありません。ただし、返済を滞納すると債権者から職場に連絡が入るケースもあります。

任意整理で失うものはありますか?

任意整理をしても、基本的に財産や生活に必要なものを失うことはありません。裁判所を通さずに債権者と直接交渉する手続きであるため、自己破産のように自宅や車などの財産を処分しなければならないということは原則ありません。

ただし、ブラックリストには登録されるため、次のような点には注意が必要です。

- クレジットカードやローンは使えなくなる可能性がある

- 保証人がついている借金は整理できない場合がある

- クレジットカードやローンが強制解約になる可能性がある

- 保証人になれない可能性がある

つまり、任意整理で「失う」といえるのは、一定期間の信用力とクレジット取引の自由度です。ただし、生活に必要な財産や収入を守りながら借金の負担を軽減できるという点では、他の債務整理手続きと比べてメリットも多い方法といえるでしょう。