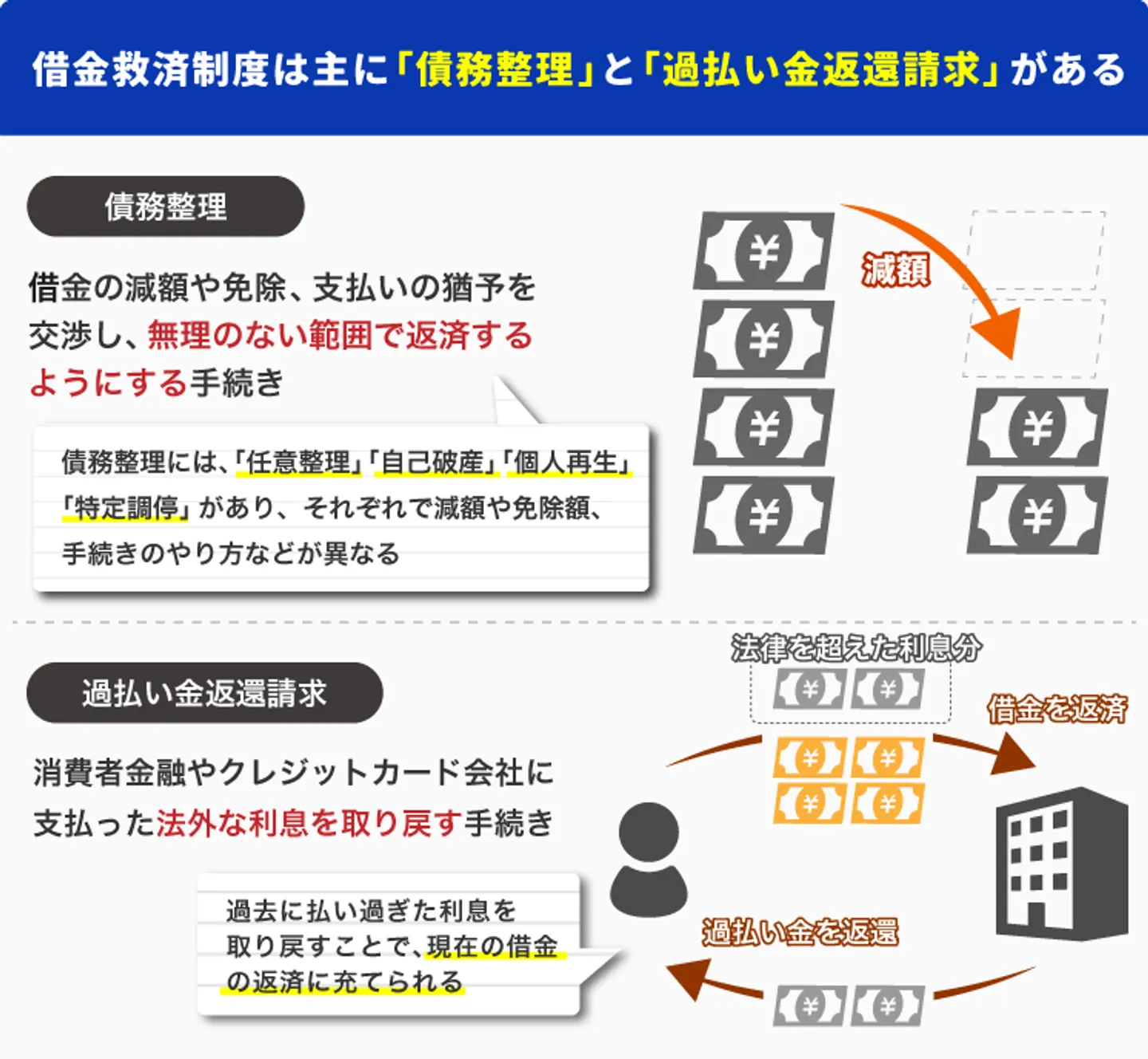

国が認めた借金救済制度とは「債務整理」「過払い金返還請求」のこと

SNSなどでみられる「国が認めた借金救済制度」とは、債務整理や過払い金返還請求のことを指します。SNSの広告などでは「制度」と表現されていますが、債務整理や過払い金返還請求は厳密に言えば制度ではありません。

国が認めた借金救済制度と呼ばれる2つの手続きを簡単に説明すれば、債務整理は「借金問題を解決するための手続き」、過払い金返還請求は「払い過ぎている利息を返してもらうための手続き」と言えます。

どちらも弁護士や司法書士、場合によっては裁判所を介した手続きであるため、決して怪しい方法ではなく、借金問題を解決できる正当な方法です。実際に年間多くの人が債務整理や過払い金返還請求を行っており、債務整理の手続きである「自己破産」「個人再生」については裁判所による具体的な統計が出ています。

令和4年度 自己破産と個人再生の新規受付件数

| 自己破産 |

6万4,833件 |

| 個人再生 |

小規模個人再生 |

8,982件 |

| 給与所得者等再生 |

782件 |

出典:裁判所「司法統計 令和4年 司法統計年報概要版(民事・行政編)」

「国が認めた借金救済って本当?」「なんだか怪しい」などと考えるかもしれませんが、どちらも借金問題を解決できる合法的な手続きです。

なお、SNSなどの広告では、下記のような表現も見られますが、いずれも「債務整理」または「過払い金返還請求」を指しています。

- 国が認める救済措置

- 借金を合法的に帳消し

- 全国返済支援制度

- 借金減額制度

- 借金がすべて0になる

「国が認めた」とは広告表現であって厳密には異なる

国が認めた借金救済制度について知りたい人のなかには、「国が認めたって本当?」のように考える人もいることでしょう。

結論、「国が認めた」とは広告表現であって厳密には異なります。債務整理や過払い金返還請求はあくまで手続きそのものであって、制度ではないからです。

債務整理の手続きである「個人再生」「自己破産」「特定調停」は、裁判所を通した手続きであるため、「国が認めた」とも言えなくはありません。

とはいえ、「任意整理」は債権者と交渉をして利息などのカットを認めてもらうための手続きであるため、裁判所を通した手続きではありません。そのため、厳密に言えば、「任意整理は国が認めた手続き」とは言えないのです。

あくまで「国が認めた」というのは宣伝文句であって、「国民全員が利用できる制度」という意味ではないことに注意しておきましょう。

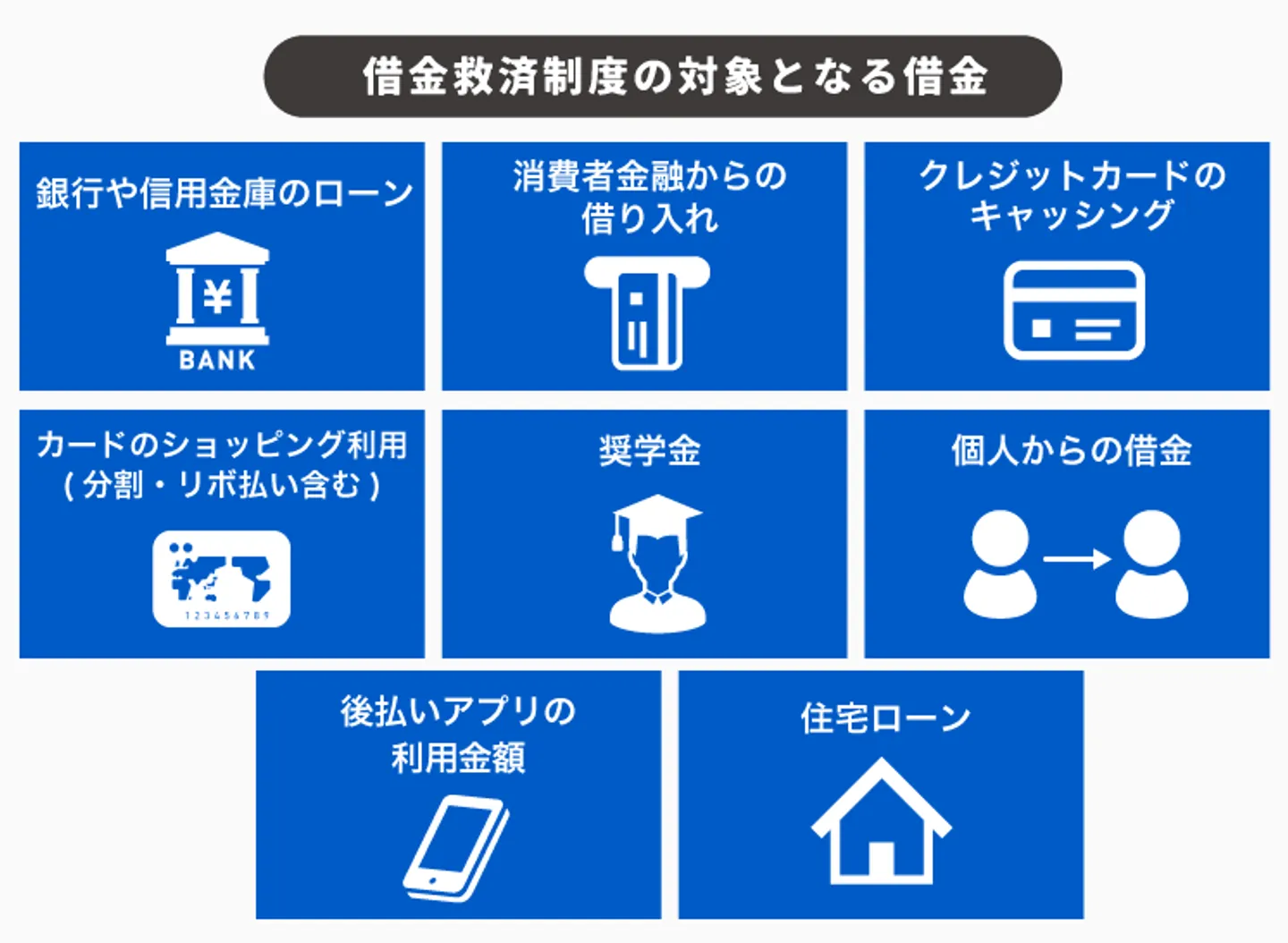

抱えている借金のほとんどは国が認めた借金救済制度の対象となる

国が認めた借金救済制度は、借金やローンについては例外なくほぼ全て対象になります。

|

|

具体例

|

|

対象になるもの

|

・銀行や信用金庫のローン

・消費者金融からの借り入れ

・クレジットカードのキャッシング

・クレジットカードのショッピング利用分(分割払い・リボ払いも含む)

・奨学金

・個人からの借金

・後払いアプリの利用金額

・住宅ローン

・自動車ローン

|

|

対象にならないもの

|

・住民税をはじめ各種税金

・法律違反による罰金など

・慰謝料や損害賠償の一部(重過失など)

・養育費や婚姻費用分担金

|

ただし、税金や公共料金、罰金、慰謝料・損害賠償の一部などは対象にできません。

いわゆる「非免責債権」と呼ばれる債権は、国が認めた借金救済制度を利用しても支払う義務があります。

国が認めた借金救済制度で借金を減らせるカラクリ

国が認めた借金救済制度は、債務整理と過払い金返還請求の2種類と説明しましたが、厳密にいえば債務整理には4種類の手続きがあるため、5種類の手続きにわけられます。

国が認めた借金救済制度ではそれぞれ特徴が異なり、借金を減らせるカラクリも変わります。簡単に国が認めた借金救済制度の種類とその特徴をまとめましたので参考にしてみてください。

|

特徴 |

| 任意整理 |

・将来利息の減額や免除が可能

・毎月の支払い金額が減る

・返済期間を再調整できる

・任意整理する借金を自分で好きに選べる

・家族や会社、世間に知られるリスクはほぼない

|

| 自己破産 |

・借金の返済をほぼ全て免除できる

・一般的な生活は担保される(生活に必要な財産は引き上げられない)

・生活保護受給者や無職、年金のみの人も手続き可能

|

| 個人再生 |

・借金を5分の1〜10分の1程度まで減額できる(ケースにより異なる)

・残したい財産を残せる可能性がある

・住宅ローン特則が認められれば住宅を残せる

|

| 特定調停 |

・将来利息の減額や免除が可能

・毎月の支払い金額が減る

・返済期間を再調整できる

・弁護士費用などが不要

・債務整理の対象とする借金を自分で選べる

|

| 過払い金返還請求 |

・昔の借金で払い過ぎた利息を取り戻せる

・裁判所を通さずに手続きを進められる

|

国が認めた借金救済制度はそれぞれで特徴が違うため、抱えている借金額や収入といった状況に合った手続きを選ぶようにしましょう。ここからは、国が認めた借金救済制度の手続きをそれぞれ解説していきます。

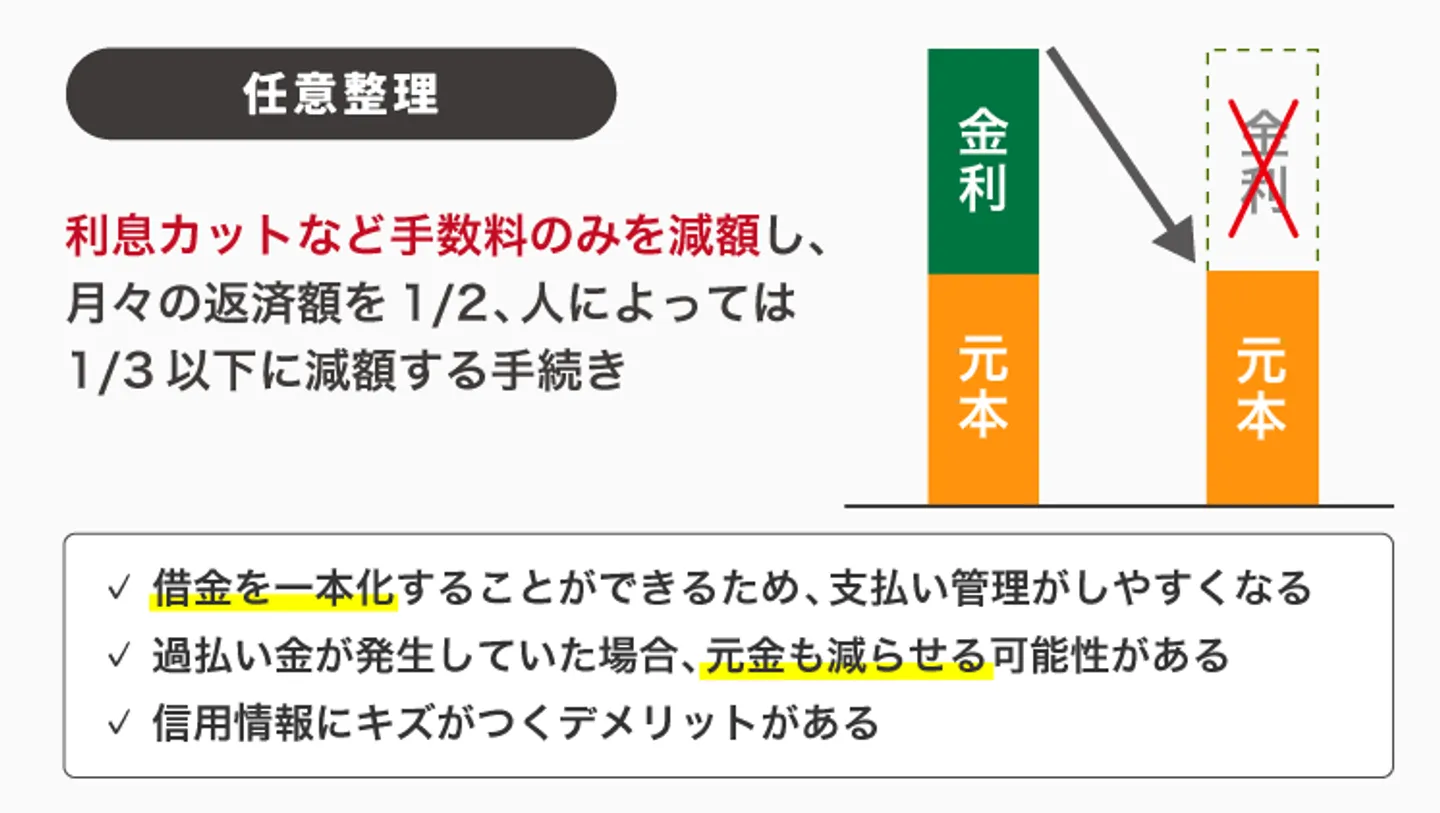

「任意整理」は債権者と交渉をして利息などをカットできる

任意整理とは、債権者と直接交渉をして、将来利息や遅延損害金のカットや減額を認めてもらうための手続きのことです。一般的には、任意整理をすれば3年〜5年の長期分割で完済を目指すことになります。

任意整理のメリットをまとめましたので参考にしてみてください。

■メリット

・将来利息の減額や免除が可能

・毎月の支払い金額が減る

・返済期間を再調整できる

・任意整理する借金を自分で好きに選べる

・家族や会社、世間に知られるリスクはほぼない

任意整理の交渉が成立すれば、今後の返済は借金の元本のみとなるのが一般的です。将来利息や遅延損害金がカットされることで返済総額が減るため、この点が任意整理による借金救済のカラクリと言えます。

具体的には、任意整理をした場合の借金減額効果は下記のようになります。

◯返済シミュレーションの条件

- 借入額:100万円

- 毎月の返済額:5万円

- 適用されている金利:年15.0%

|

|

任意整理後

|

任意整理前

|

|

完済までの年数

|

20か月

|

24か月

|

|

総額

|

100万円

|

1,157,936円

|

※あくまでシミュレーションであるため、実際の金額とは異なる場合があります。

なお、任意整理なら1社ごとに整理する債権者を選べるので、保証人が設定されている借金を対象から外すことで、保証人が督促を受けるリスクも避けられるのです。

他にも、任意整理には「借金を一本化でき、支払いの管理がしやすくなる」「近所や勤務先はもちろん、同居している家族にも知られず手続きできる可能性がある」などのメリットがあります。

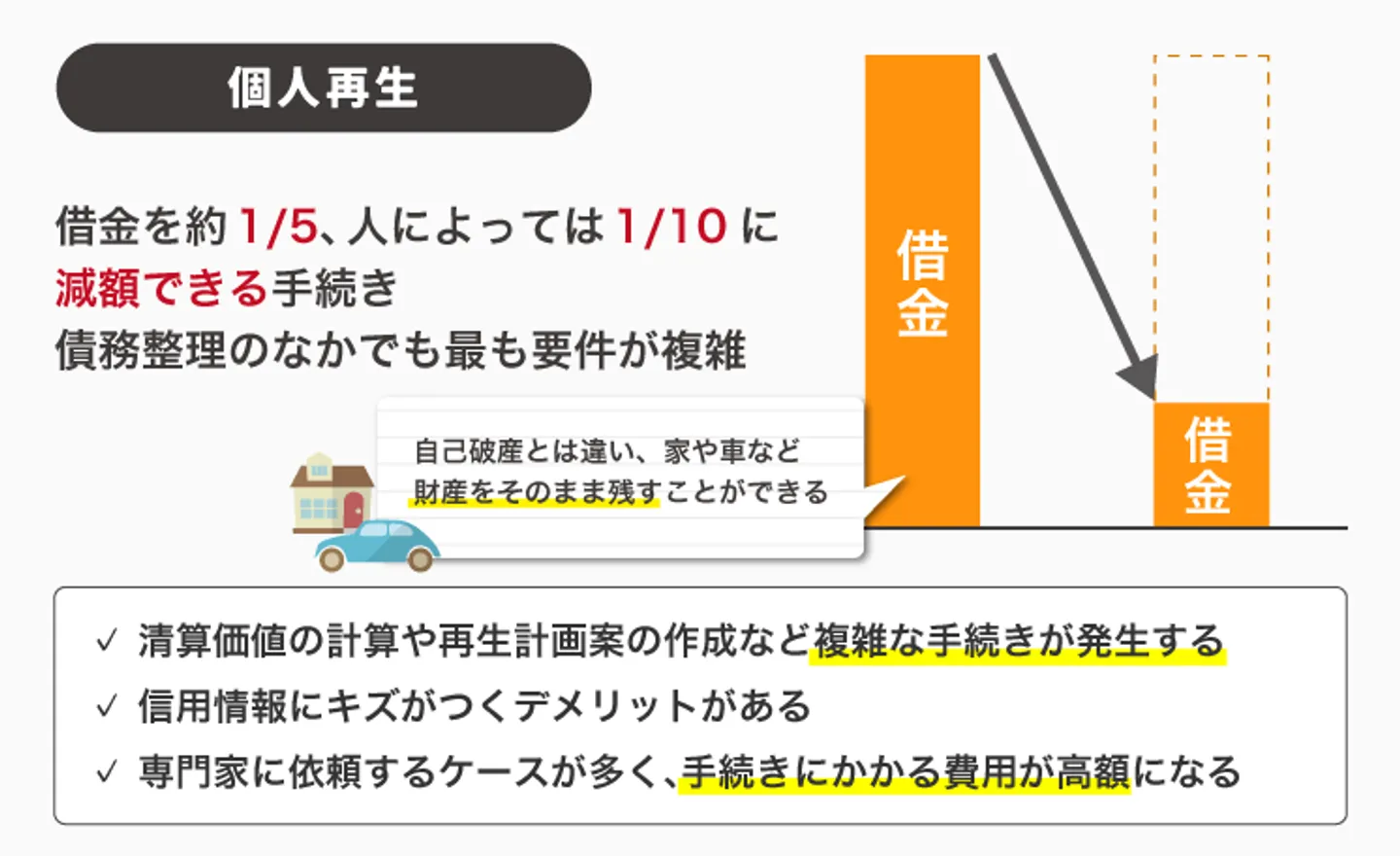

「個人再生」は借金自体を1/5〜1/10程度まで減額できる

個人再生とは、裁判所を介しておこなう手続きで、借金自体を1/5〜1/10程度に圧縮し、3〜5年で分割返済する方法です。借金自体が減る点が個人再生による借金減額のカラクリであり、任意整理よりも大きな借金減額効果を見込めます。

個人再生のメリットをまとめましたので参考にしてみてください。

■メリット

・借金を5分の1〜10分の1程度まで減額できる(ケースにより異なる)

・残したい資産を残せる可能性がある

・住宅ローン特則が認められれば住宅を残せる

なお、個人再生には「小規模個人再生」と「給与所得者等再生」の2種類があります。通常、借金の減額が大きい小規模個人再生で手続きを進めることが多いです。

■小規模個人再生

・個人再生の基本的な手続きで、個人事業主などを対象としています。

・債権者の同意が必要ですが、給与所得者等再生よりも弁済額を抑えられる

・個人再生において多く選ばれる手続き

■給与所得社等再生

・収入が安定しているサラリーマン向けの手続き

・債権者の同意が不要

・小規模個人再生に比べ手続き後の弁済額が多くなるケースがある。

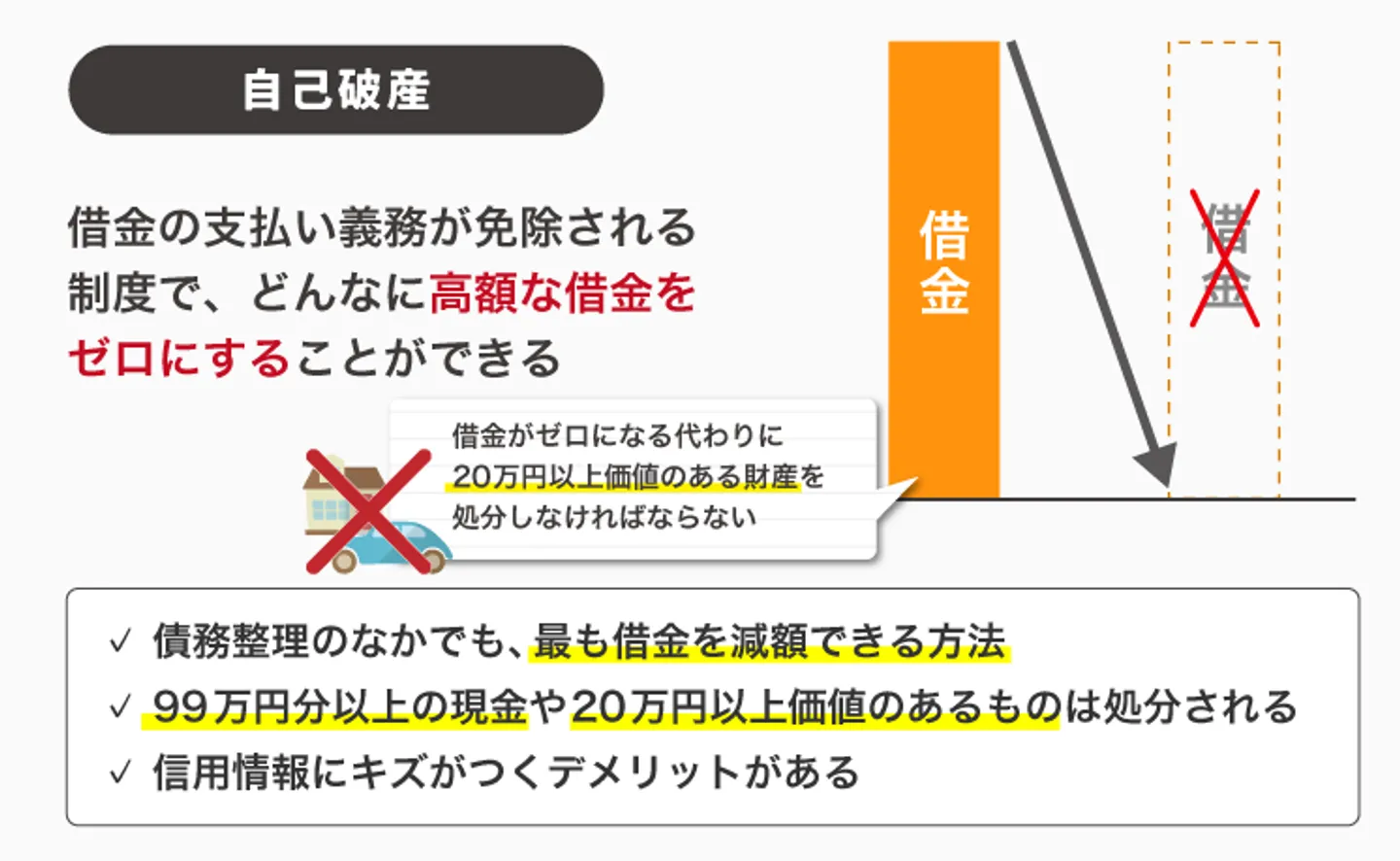

「自己破産」は借金を帳消しにできる

自己破産とは、裁判所を介しておこなう手続きで、20万円以上の価値ある財産をすべて手放す代わりに、借金全額の返済義務を免除してもらえる方法です。すべての借金が帳消しになるため、自己破産は借金返済が苦しい状態から抜け出せる救済措置と言えるでしょう。

自己破産のメリットをまとめましたので参考にしてみてください。

■メリット

・借金の返済をほぼ全て免除できる

・一般的な生活は担保される(生活に必要な財産は引き上げられない)

・生活保護受給者や無職、年金のみの人も手続き可能

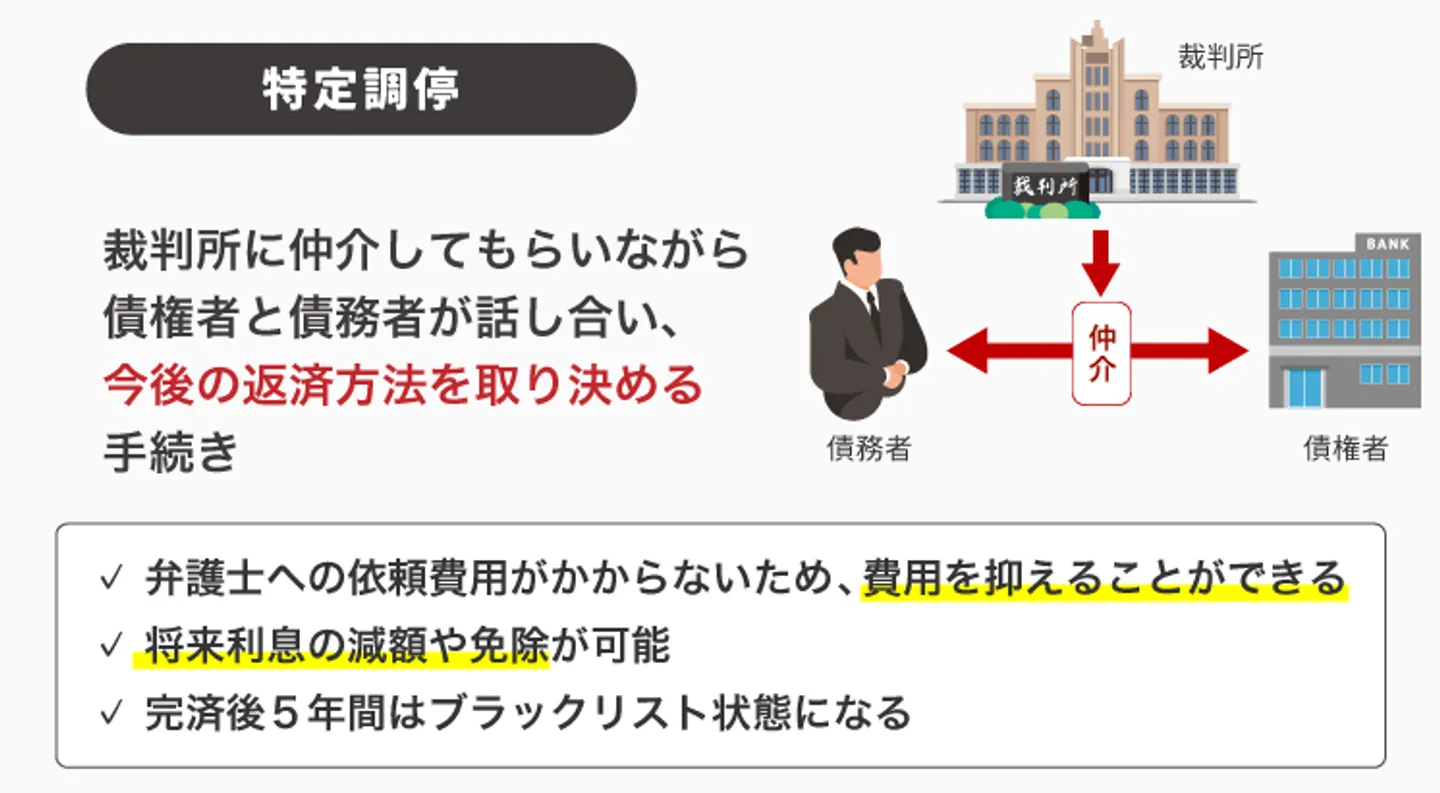

「特定調停」は自身で債権者と交渉をして返済方法を取り決められる

特定調停とは、債権者と債務者が裁判所に仲介してもらいながら話し合い、今後の返済方法などを取り決める手続きのことです。

他の債務整理手続きと違って、債務者自身が手続きや話し合いをする必要があるため、裁判所へ自ら出向く必要があります。「個人でおこなう任意整理」と表現するのが一番分かりやすいでしょう。

交渉によって利息のカットなどが認められれば、返済総額を減らせるため、この点が特定調停による借金減額のカラクリと言えます。

特定調停のメリットをまとめましたので参考にしてみてください。

■メリット

・将来利息の減額や免除が可能

・毎月の支払い金額が減る

・返済期間を再調整できる

・弁護士費用などが不要

・債務整理の対象とする借金を自分で選べる

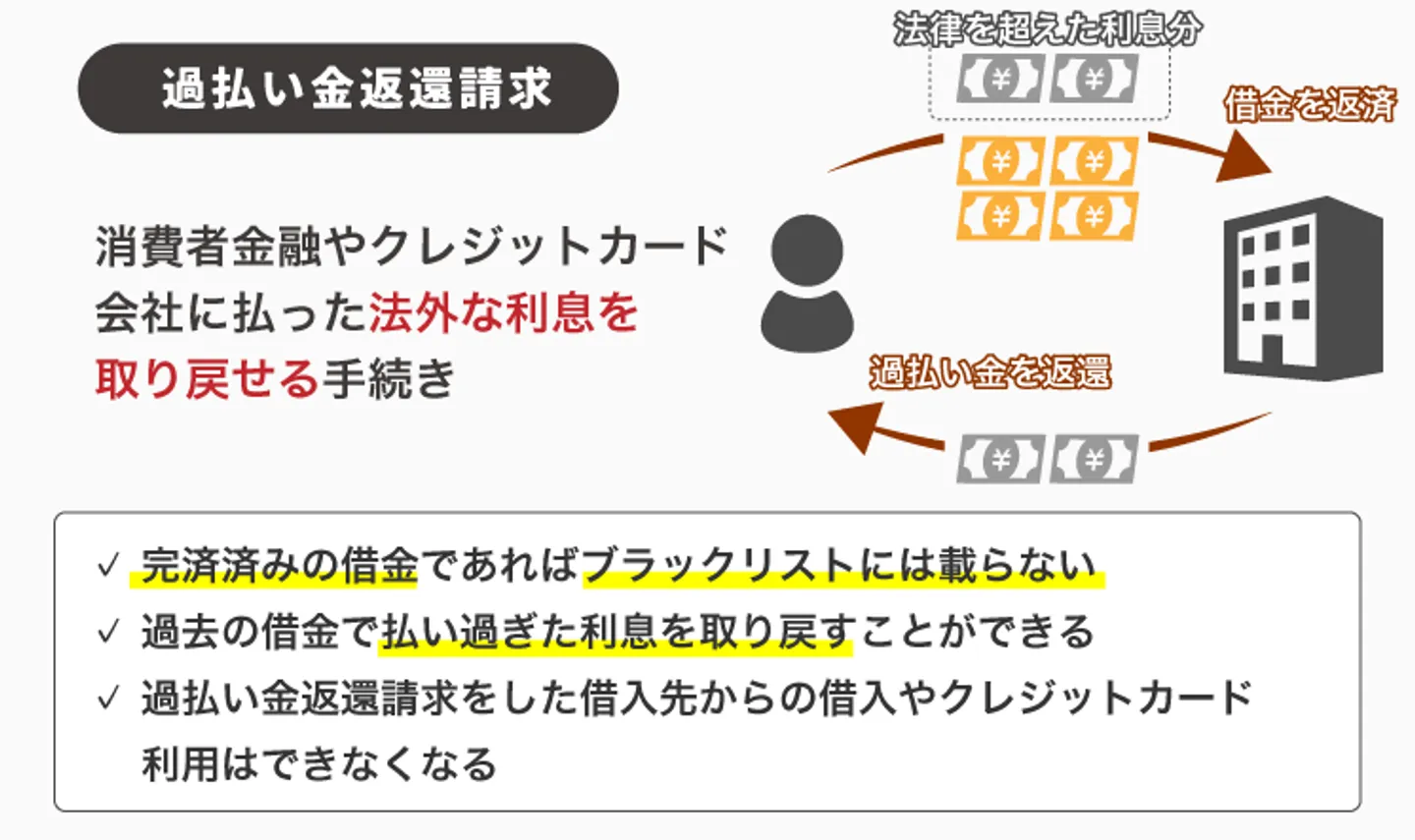

「過払い金返還請求」は払い過ぎた利息を債権者から返してもらえる

過払い金返還請求は、消費者金融やクレジットカード会社へ支払った法外な利息を取り戻す手続きです。

今現在は法律を超えた利息設定自体が違法となっているので、過払い金自体が発生しない状況です。

しかし、2010年6月以前は「グレーゾーン金利(クリックで解説)」と呼ばれる金利で貸し付けが行われており、法外な利息を支払っていた人もいました。

過払い金返還請求は、今ある借金や利息を減らすような手続きではありませんが、その時代に払い過ぎていた場合は利息を取り戻すための請求が可能です。利息が返還されれば借金の返済に充てられ、その分借金元本が減るため、この点を借金減額のカラクリと呼べるでしょう。

過払い金返還請求のメリットをまとめましたので参考にしてみてください。

■メリット

・昔の借金で払い過ぎた利息を取り戻せる

・裁判所を通さずに手続きを進められる

国が認めた借金救済制度には手続きごとにデメリットがある

国が認めた借金救済制度には、借金減額という大きなメリットがある反面、さまざまなデメリットがあります。なかには、今後の人生に悪影響を及ぼしかねないデメリットもあるため、国が認めた借金救済制度を利用するかどうかは慎重な判断が重要です。

国が認めた借金救済制度のデメリットは手続きによって異なります。手続きごとにデメリットをまとめましたので参考にしてみてください。

|

|

デメリット

|

|

任意整理

|

・任意整理で借金を完済してから最長5年は、いわゆる「ブラックリスト入り」となる

・借金の元金自体は減額できない

・返済能力がなければ任意整理ができない

|

|

個人再生

|

・個人再生で借金を完済後、最長5年〜7年は、いわゆる「ブラックリスト入り」となる

・個人再生で圧縮された借金を返済できる収入がなければ個人再生ができない

・国の機関紙「官報」に住所と氏名が掲載される

|

|

自己破産

|

・借金を帳消しにしてから最長5年〜7年は、いわゆる「ブラックリスト入り」となる

・自己破産の手続きには時間がかかる(半年〜1年程度)

・自己破産をすると職業や資格取得に一定期間の制限がかかる

・時価20万円以上の財産を引き上げられる

・国の機関紙「官報」に住所と氏名が掲載される

・自己破産手続き中はお金の流れを厳しくチェックされる

|

|

特定調停

|

・特定調停で借金を完済後、最長5年はいわゆる「ブラックリスト入り」となる

・裁判所への出廷などで手間がかかる

・債務整理の中で、和解交渉の成功率が低め

|

|

過払い金返還請求

|

・過払い金返還請求した借入先からの借入やクレジットカード利用ができなくなる可能性がある

・場合によっては訴訟が必要になり、その分費用や時間がかかる

|

国が認めた借金救済制度のうちの「債務整理」には、手続き後にいわゆる「ブラックリスト入り」となるデメリットがあります。これはデメリットのなかでも特に注意が必要で、ブラック状態の間はクレジットカードやローンなどの審査に通りづらくなります。

ほかにもデメリットがあるうえに、ブラック状態によって生活に悪影響が出る可能性もあるため、リスクを十分に把握したうえで債務整理をするべきかを考えるようにしてください。

なお、以前は過払い金返還請求をした場合も、いわゆるブラックリスト入りになりましたが、現在はこの手続きによってブラック状態になることはありません。

いわゆるブラックリスト状態になるのは借金救済制度をした履歴が残ることにありますが、現在は過払い金返還請求をしてもその履歴が残らないためです。

とはいえ、過払い金返還請求にもデメリットはあるため、安易に利用をするのは避けましょう。

ここからは、国が認めた借金救済制度の手続きごとでデメリットを解説していきます。

任意整理のデメリット

任意整理には、下記のようなデメリットがあります。

- 任意整理で借金を完済してから最長5年は、いわゆる「ブラックリスト入り」となる

- 借金の元金自体は減額できない

- 返済能力がなければ任意整理ができない

任意整理の大きなデメリットは、前述したようにいわゆる「ブラックリスト入り」になることです。利息や遅延損害金のカットによって借金減額を見込める代わりに、完済後の最長5年間はクレジットカードやローン、賃貸契約、スマートフォンの分割購入などが難しくなります。

また、任意整理をしても借金自体が減額されるわけではありません。さらに、任意整理をした後は、借金のみの返済となるのが一般的です。

そのため、「そもそも借りた金額の返済が難しい」「返済できるほど収入がない」という場合には、任意整理以外の方法を検討するべきと言えます。

個人再生のデメリット

個人再生には、下記のようなデメリットがあります。

- 個人再生で借金を完済後、最長5年〜7年は、いわゆる「ブラックリスト入り」となる

- 個人再生で圧縮された借金を返済できる収入がなければ個人再生ができない

- 国の機関紙「官報」に住所と氏名が掲載される

前述したように、個人再生をすると最長5年〜7年の間はいわゆる「ブラックリスト入り」となります。任意整理よりも借金の減額効果が大きいですが、その分ブラックリスト入りとなる最長期間が2年間長いため注意が必要です。

また、個人再生をすると、借金が1/5〜1/10程度に減額されますが、減額された金額を返済できる状況でなければ個人再生ができません。離職などによって収入がない場合、個人再生を利用できないことも考えられます。

さらに、個人再生のデメリットには、内閣府が発行している「官報」に自身の名前や住所といった情報が掲載されることも挙げられます。一般の人が官報を確認しているケースは稀でしょうが、確認された場合には個人再生したことを知られてしまうのもデメリットの1つです。

自己破産のデメリット

自己破産は、債務整理のなかで最も借金減額効果が大きいです。その分デメリットも他の手続きより大きいため、自己破産を検討している場合には慎重に判断をするようにしてください。

自己破産には下記のようなデメリットがあります。

- 借金を帳消しにしてから最長5年〜7年は、いわゆる「ブラックリスト入り」となる

- 自己破産の手続きには時間がかかる(半年〜1年程度)

- 自己破産をすると職業や資格取得に一定期間の制限がかかる

- 時価20万円以上の財産を引き上げられる

- 国の機関紙「官報」に住所と氏名が掲載される

- 自己破産手続き中はお金の流れを厳しくチェックされる

自己破産の大きなデメリットとして、いわゆる「ブラックリスト入り」になること、財産が没収されることの2つあります。

ブラックリスト入りについては個人再生と同様に最長5年〜7年のローンやクレジットカードなどが利用しづらくなります。

もう一方の「財産が没収されること」については、自己破産によって借金をすべて免責されると、原則時価20万円以上の財産を処分しなければなりません。あくまで一例ですが、処分されうる財産の例には、下記が挙げられます。

- 持ち家や土地

- 自動車やバイク

- 現金や預貯金

- 生命保険や株式投資

- 退職金

債務整理をしても直接的に第三者へ影響することはありませんが、持ち家や自動車などの財産が没収されれば、間接的には家族の生活に悪影響を及ぼすことも考えられます。

その他にもデメリットはあるため、自己破産を検討している場合は特に慎重な判断が必要です。弁護士や司法書士などの法律専門家から十分に説明を受けたうえで、自己破産をするかどうかを検討するようにしてください。

特定調停のデメリット

前述したように、特定調停を簡単に説明すれば「個人でおこなう任意整理」と言えます。そのため、特定調停のデメリットは任意整理に近い部分があります。

特定調停には、下記のようなデメリットがあります。

- 特定調停で借金を完済後、最長5年はいわゆる「ブラックリスト入り」となる

- 裁判所への出廷などで手間がかかる

- 債務整理の中で、和解交渉の成功率が低め

任意整理と同様に、特定調停をした場合、最長5年間はいわゆる「ブラックリスト入り」の状態になります。

また、任意整理の場合は弁護士や司法書士に代行してもらえますが、特定調停の場合はその手続きを自身で行う必要があります。裁判所に出廷しなければならないなど、お金以外の苦労や手間が多い点も特定調停のデメリットです。

さらに、債権者との交渉も自分で行う必要があり、専門的な知識がなければ自身が希望する条件での和解が難しいと考えられます。基本的にはあまり利用されない債務整理の手段でもあるため、専門的な知識がない場合には他の債務整理の手続きを検討するのも手です。

過払い金返還請求のデメリット

過払い金返還請求は、債務整理と同じように「国が認めた借金救済制度」と言われることもありますが、厳密には同じ手続きではありません。そのため、「ブラックリスト入りになる」という債務整理の大きなデメリットは、過払い金返還請求にはありません。

とはいえ、過払い金返還請求にも下記のようなデメリットがあります。

- 過払い金返還請求した借入先からの借入やクレジットカーの利用ができなくなる可能性がある

- 場合によっては訴訟が必要になり、その分費用や時間がかかる

一般的に過払い金請求をすると、「社内ブラック」になると言われています。社内ブラックはあくまで一般的に使われる表現ではありますが、「金融機関独自の顧客リストに履歴が残ること」の意味で使用されるのが一般的です。

債務整理のように履歴が登録されるわけではなく、あくまで社内で保管する情報だと考えられており、過払金請求をした会社やそのグループ会社に残る可能性もあります。

その履歴が残るという前提であれば、過払い金請求があったことから社内ブラックとしてみなされて、借入やクレジットカードの利用が難しくなることも否定できません。

また、過払い金請求では債権者が和解しなければ、訴訟を起こす必要があります。その際には訴訟のための費用や時間がかかるデメリットもあります。

国が認めた借金救済制度を利用した人の体験談

当サイトでは、国が認めた借金救済制度である「債務整理」をした人にインターネットでアンケートを実施しました。ここでは、当サイトが独自に取ったアンケートから、任意整理をした人の体験談を紹介していきます。

※調査方法…インターネットアンケート

※調査期間…2024年8月

※調査人数…81人

任意整理をした人の体験談【30代 会社員 男性】

- 借金総額:350万円

- 借入件数:2社

- 毎月返済額:10万円(任意整理前)→4万円(任意整理後)

- 借金完済にかかった期間:7年8カ月

会社員の30代男性に任意整理をした体験談を伺いました。ある時、知人から夜のお店に誘われて一緒に行った際、それまで我慢してきた欲求が爆発してしまい、お金がかかる遊びにのめり込んだことが原因で350万円ほどの借金を抱えてしまったようです。

返済が苦しく、実家に帰るための現金すらない状況のなか、母親に相談して帰省代を工面してもらったタイミングで人生をやり直す決意をし、任意整理することを決めたとのことです。

任意整理をして「楽になったこと」と「つらかったこと」をお聞きしたところ、下記のような回答が得られました。

【任意整理で楽になったこと】

返しても返済しても全く減らない借入残高。なくなったら借り、お金が入ったら返すの繰り返しで、先の見えない借金地獄。

もう、本当に生きた心地がしませんでした。ですが任意整理をしたおかげでこれからの人生の道標がハッキリとして、それだけでも長い暗闇のトンネルに光が射したような感じがして楽になりました。

【任意整理でつらかったこと】

私的には任意整理中はキツイかったというよりは、今後の道標が見えたような感じになったのでポジティブに捉えることができました。

ただ、やはり、全ては自分の責任なんで自責の念に駆られますし、なによりとっても後ろめたい気持ちにもなりました。

現在は任意整理によって借金を完済しており、「背中に背負った重い十字架から解放された感じで、日常がとっても穏やかになりました」とのコメントをいただきました。

「あの時、本当に任意整理をやって良かった。もし、何も行動を起こさなかったら?と思うと怖くもなります」とのコメントももらえたため、この方にとっては任意整理が最適な方法だったとも言えるでしょう。

個人再生をした人の体験談【20代 女性 個人事業主・自営業】

- 借金総額:380万円

- 借入件数:2社

- 毎月返済額:20万円(個人再生前)→5.3万円(個人再生後)

- 借金完済にかかった期間:現在返済中

個人事業主・自営業の20代女性に個人再生をした体験談を伺いました。

この方は、プロのバレエダンサーを目指していた方で、レッスン代として月に最低でも5万円~10万円、発表会の出演に毎年20万~40万がかかるなか、アルバイトの給料だけでは限界があったために借入をして、数年で300万円まで膨れ上がってしまったとのことです。

プロのバレエダンサーになれて独り立ちしてからも借金返済が苦しい状態が続いていたため、個人再生をしようと思ったとのことです。

「個人再生中、楽になったことや厳しかったことは何ですか?」という問いについては、下記のように語ってくれています。

【個人再生で楽になったこと】

毎月の支払いが減り、家計管理がきちんとできるようになったことです。

以前までは、支払いにいっぱいいっぱいだったので、ちゃんと家計管理ができていることが凄く嬉しいです。将来的なことも考えられるようになったのは凄くでかいです。

【個人再生で厳しかったこと】

カード類が使えないことです。どうしても「今月出費が多い…」や「給料前までちょっとお金が厳しい」など、いろいろあると思います。

家計管理をしてから、デビットカードの支出管理などもできるようになったので、クレジットカード類を使っても借金になることはありませんが、やはり使えないのはこういう時に不便です。

現在は個人再生による計画のもとで返済中であり、2026年には完済する予定とのことです。

「自分一人で抱えきれない場合、信用できる人に相談するべきです。それでも難しい場合は、まず相談無料なので弁護士さんに相談してみると、道が開かれます。」とのコメントもいただいているため、個人再生を検討している場合にはまず専門家に相談してみるのもよいでしょう。

自己破産をした人の体験談【40代 男性 会社員】

- 借金総額:250万円

- 借入件数:5社

- 毎月返済額:6.8万円(自己破産前)→0円(自己破産後)

- 手続き完了までの期間:約10か月

会社員の40代男性に自己破産をした体験談を伺いました。

離婚による養育費や毎月の生活費の出費が苦しく、カードローンを利用して借金を抱えたようです。当初は必要最低限で収めていたようですが、「気楽に借入できる」と感じたことで歯止めが効かなくなり、最終的には250万円の借金を抱えてしまったとのことです。

返済不能な状態で誰にも相談できなかった時にテレビで弁護士事務所の紹介が流れてきたことがきっかけで、「何とか助かるかも」と自己破産を含めて弁護士に相談したとのことです。

自己破産をして「楽になったこと」と「厳しかったこと」をお聞きしたところ、下記のような回答が得られました。

【自己破産で楽になったこと】

それまでは借金問題を一人で抱え込んでいて、精神的にとても辛かったです。

ただ、弁護士に依頼したことで、大きな味方を得た気分になりました。日常生活の中でも安心感を覚えるようになり、平穏な時間を過ごせるようになりました。

【自己破産で厳しかったこと】

弁護士がついているとはいえ、必ず自己破産できるとは限りません。安心感はありましたが、少しだけ不安もありました。

周囲には自己破産のことは、内緒にしていました。ただ、自分の中でバレているんじゃないかという気持ちがあって、落ち着かないこともありました。

現在は自己破産によって借金問題を解消でき、「それまでの閉塞感に包まれた生活から、解放された感覚でした。精神的に余裕ができて、すべてにおいて前向きになれました。」とのコメントももらえています。

自己破産は借金問題を解決できる最終手段です。借金返済が苦しく、他に方法がない場合には自己破産を検討するのも手です。

前述したように、大きなデメリットがあるため、まずは弁護士や司法書士に相談したうえで自己破産をするべきかを検討するようにしてみてください。

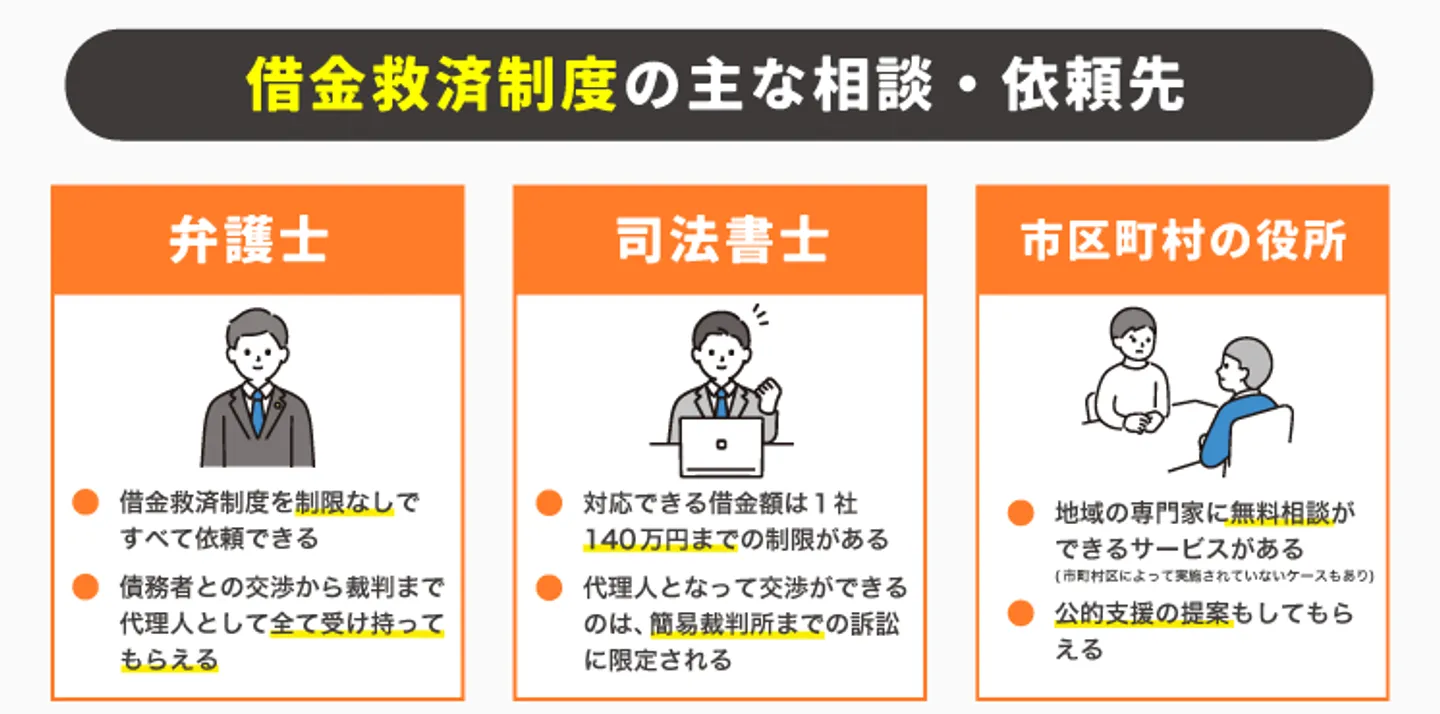

国が認めた借金救済制度に関する相談先

国が認めた借金救済制度を利用する場合、弁護士または司法書士に依頼する必要があります。どちらにもメリット・デメリットがあるため、自身の状況に合わせて依頼先を決めるのが大切です。

|

|

メリット

|

デメリット

|

|

弁護士

|

制限なく借金救済制度の全てを依頼できる

|

司法書士よりも費用が高額になりやすい

|

|

司法書士

|

弁護士よりも費用を抑えられるのが一般的

|

1社140万円までの借金のみ対応可能と制限がある

|

司法書士のほうが弁護士よりも借金救済制度にかかる費用を抑えられるのが一般的です。ただし、司法書士の場合、「1社につき140万円までの借金のみ対応可能」という制限があるため、費用面だけで借金救済制度の依頼先を決めるのは避けるべきです。

弁護士であれば、司法書士よりも費用は高くなりやすいですが、制限なく借金救済制度の全てを依頼できます。

なお、住んでいる地域の役所でも、借金問題に関する相談が可能です。相談自体は無料であり、国が認めた借金救済制度について相談できるため、いきなり弁護士や司法書士に相談することに抵抗がある場合には、住んでいる地域の役所に出向くのもよいでしょう。

弁護士は借金救済制度の全てを依頼可能

弁護士は借金救済制度の依頼すべてを制限なしで受け持つことができます。

弁護士は司法試験に合格して司法修習を終えた専門家なので、法律関係の事務に加えて訴訟行為も行えるのが特徴です。

債権者との交渉から裁判まで、代理人としてすべて受け持ってもらえるため、債務者の負担はかなり軽減されます。

司法書士と比べて依頼時の債務整理費用が若干高めな傾向がありますが、「借金救済制度の手続きなどを代行してもらいたい」といった場合には、弁護士事務所を視野に入れてみるとよいでしょう。

司法書士は依頼内容や手続きに制限がある

司法書士に債務整理を依頼する場合、債務整理の業務に制限があります。基本的に、司法書士が対応できる借金額は1社140万円までという制限があるので、140万円を超えるような高額な借金の場合は、借金救済制度を依頼できません。

加えて、依頼者の代理人となって債権者と交渉等ができるのは簡易裁判所までの訴訟に限定されます。そのため、訴訟がもつれて債権者に控訴された場合は、新たに弁護士へ依頼する形となります。

| 【制限されること】 |

| 任意整理 |

1社あたりの借入額が140万円以下のみ |

| 個人再生 |

書類作成のみで、申し立ては本人が行う(代理人になれない) |

| 自己破産 |

書類作成のみで、申し立ては本人が行う(代理人になれない) |

| 過払い金返還請求 |

過払い金の金額が140万円超えると代理人になれない。簡易裁判所での訴訟のみ取り扱える。

|

ただし、司法書士の場合、弁護士よりも費用が安くなるのが一般的です。「140万円以下の借金を減額したい」という場合には、司法書士に依頼することを検討してみてもよいでしょう。

市区町村の役所でも借金相談ができる

市区町村によってはサービスが実施されていないこともありますが、役所や自治体でも借金の相談ができるのが一般的です。

政策の一環として実施されている「多重債務問題改善プログラム」というものがあり、地域の弁護士会・司法書士会・法テラス等から派遣された法律の専門家に無料相談ができるようなサービスです。

役所や自治体に借金相談をするメリットには、下記が挙げられます。

- 相談する敷居が低い(気軽に相談できる)

- 相談が無料

- 公的支援も同時に提案してくれる

借金で悩んでいる人の中には、借入だけではなく税金や生活基盤における資金で困っている人も数多くいます。借金救済制度では対応できない部分のお金の問題も合わせて相談できるのが、大きなメリットです。

ただし、役所の借金相談は公的なサービスに部類されるので、「弁護士を選べない」「相談可能な時間や回数が限られる」などのデメリットもあります。

国が認めた借金救済制度を利用するためにかかる費用

国が認めた借金救済制度を利用するには、弁護士・司法書士への報酬や着手金といった費用がかかります。具体的な費用相場は手続きの種類によって異なるため、国が認めた借金救済制度を利用する場合には、自身が検討している手続きでかかる費用相場を把握しておくのが大切です。

なお、「返済が苦しいのに費用が必要なの?」と思うかもしれませんが、実際には分割支払いや立替制度もあるので、費用面で心配がある人でも手続きを行える体制は整えられています。

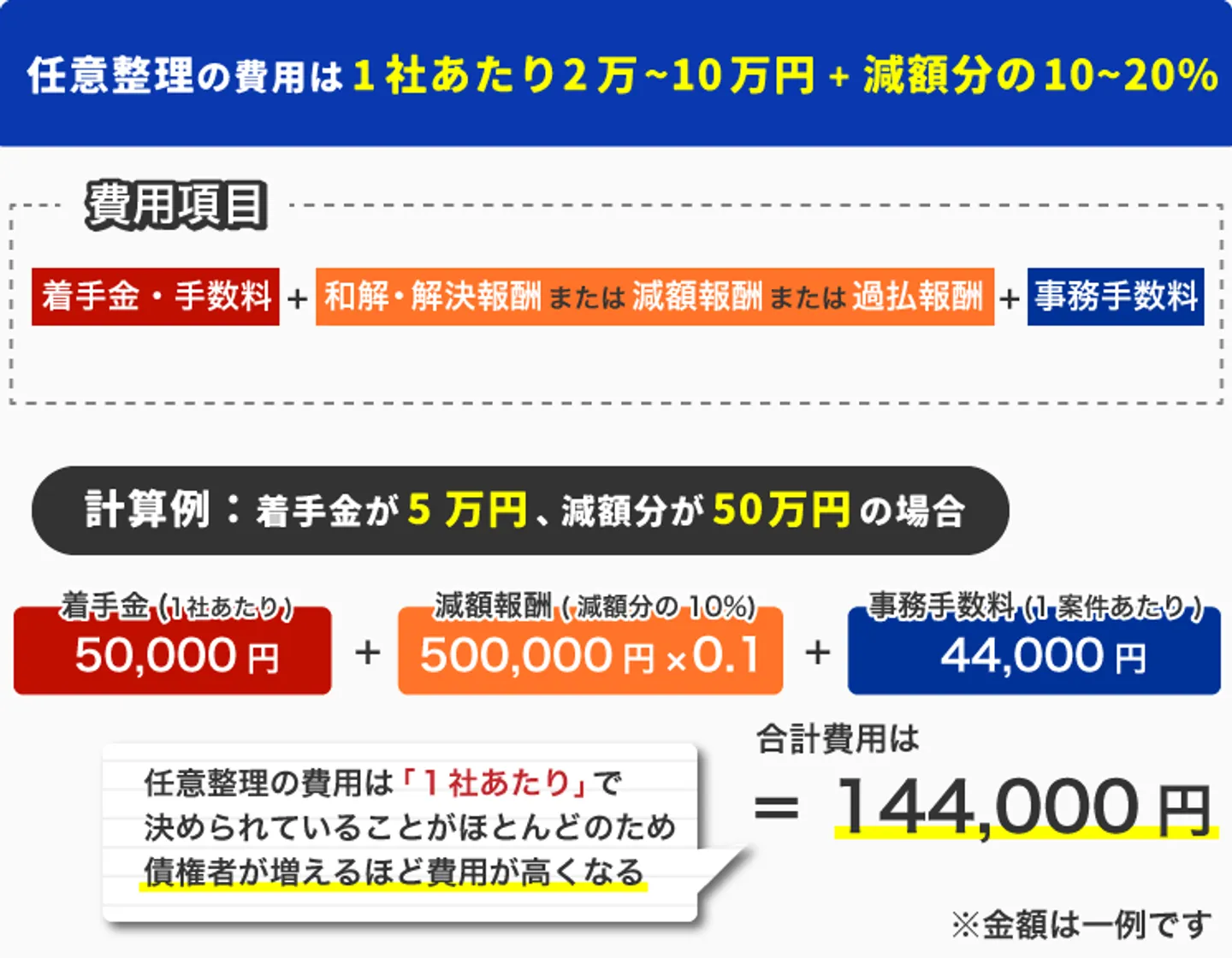

任意整理・・・1社あたり2万〜10万円程度+減額分の約10〜20%

任意整理の場合、1社あたりの借金を減らすのに「2万円〜10万円+減額分の10%〜20%」ほどかかるのが一般的な相場です。

当サイトで紹介している弁護士・司法書士事務所3社を比べると、次のような価格設定となっています。

弁護士事務所の任意整理費用比較

| 費用項目 |

弁護士法人ユア・エース |

アヴァンス法務事務所 |

ベリーベスト法律事務所 |

| 着手金・手数料 |

1社あたり55,000円~(税込) |

1社あたり11,000円~(税込) |

負債額に応じる(10万円未満の負債は0円) |

| 和解・解決報酬 |

11,000円~(税込) |

1社あたり11,000円(税込) |

1社あたり22,000円(税込) |

| 減額報酬 |

減額分の11%(税込) |

減額分の11%(税込) |

減額分の11%(税込み) |

| 過払報酬 |

返還額の22%(訴訟の場合は27.5%)(税込) |

返還額の22%(税込み) |

返還額の22%(訴訟の場合は27.5%)(税込) |

| 事務手数料 |

なし |

なし |

1案件につき44,000円~(税込) |

なお、実際にかかる費用は借金の状況や依頼する専門家によって変わります。法律事務所の多くは初回のみ無料相談に対応しているため、無料相談を活用して任意整理にかかる費用を尋ねておくと良いでしょう。

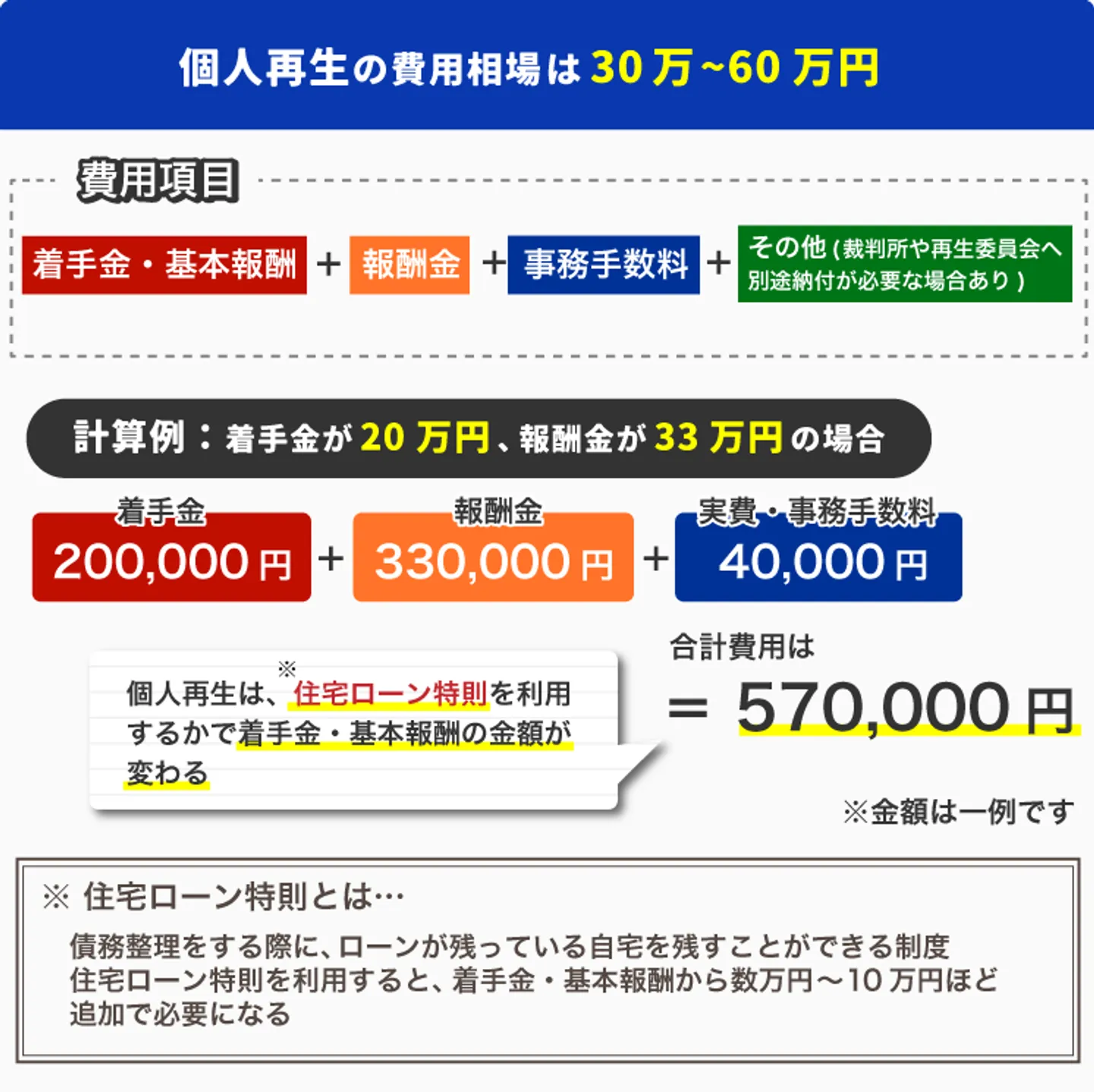

個人再生・・・30万〜60万円程度

個人再生の費用相場は、おおむね30万円〜60万円程度となります。住宅ローン特則を利用するかどうかで価格が変わる傾向があります。

住宅ローン特則とは、住宅ローンを減額対象から除外する代わりにマイホームを処分せずに済む制度のことです。

当サイトで紹介している弁護士・司法書士事務所3社の価格設定は以下の通りです。

弁護士事務所の個人再生費用比較

| 費用項目 |

弁護士法人ユア・エース |

アヴァンス法務事務所 |

ベリーベスト法律事務所 |

| 着手金・基本報酬 |

330,000円~(税込) |

418,000円(税込)

※住宅ローン特則を利用する場合は473,000円(税込) |

495,000円(税込)

※住宅ローン特則を利用する場合は605,000円(税込) |

| 報酬金 |

330,000円~(税込) |

なし |

0円 |

| 実費、事務手数料 |

なし |

40,000円程度 |

44,000円(税込) |

| その他 |

別途、裁判所や再生委員会への納付が必要な場合がある |

個人再生は任意整理よりも複雑な手続きが必要です。裁判所を介して手続きを進める必要があるため、任意整理よりも費用は高くなるのが一般的です。

分割払いや立替制度で支払い負担を抑えられるため、まずは無料の初回相談を使って、費用の見積もりを出してもらいましょう。

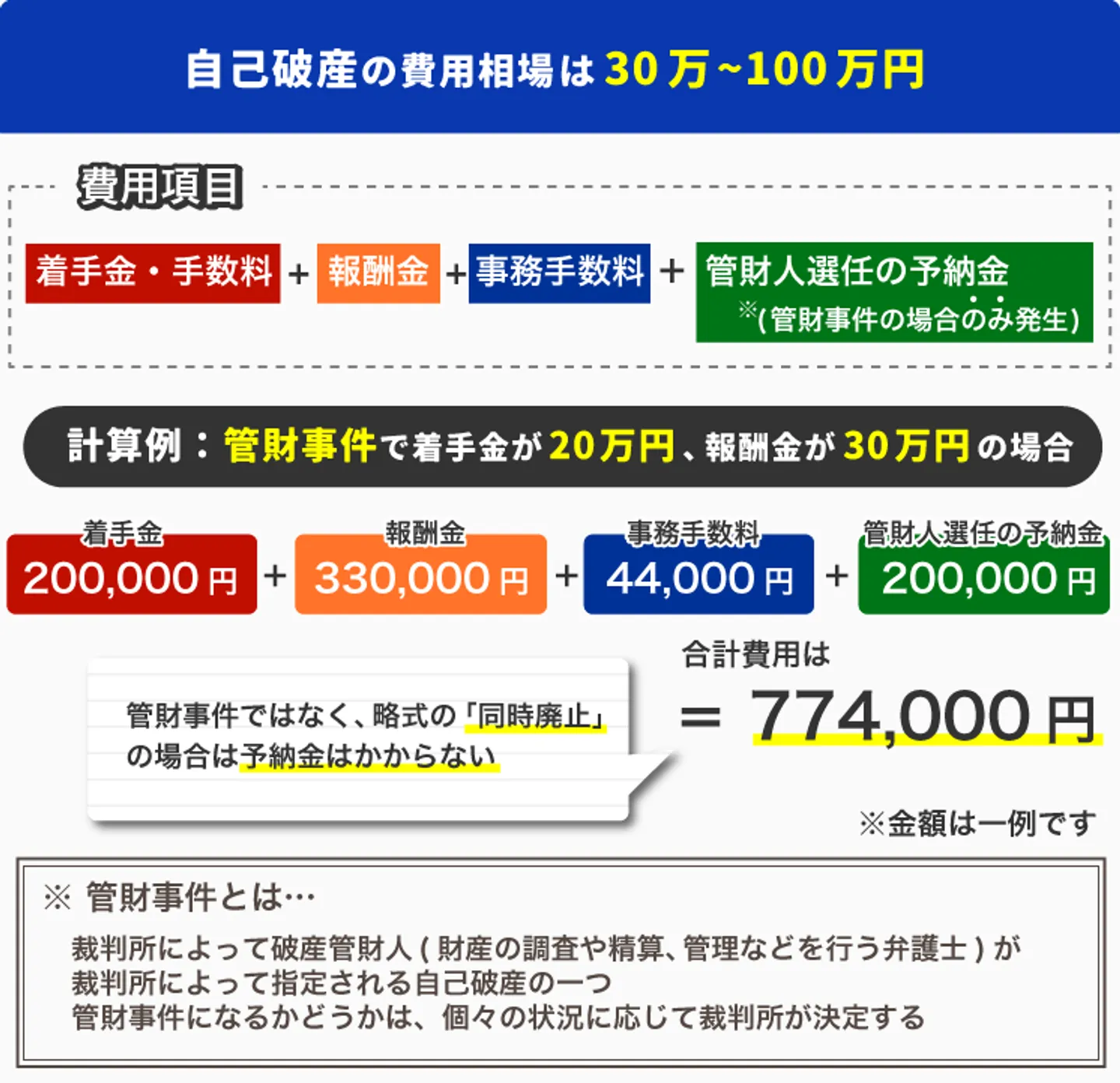

自己破産・・・40万〜80万円程度

自己破産の場合、費用はおおむね40万円〜80万円程度かかります。弁護士・司法書士へ支払う費用は40万円〜50万円程度ですが、管財事件※になった場合は別途20万円〜30万円程度の予納金が必要になります。

※自己破産には正式の「管財事件」と、略式の「同時廃止」という2種類の手続きがある。どちらになるかは、個々の状況に応じて裁判所が決定する。

当サイトで紹介している弁護士・司法書士事務所3社の価格設定は以下の通りです。

弁護士事務所の自己破産費用比較

| 費用項目 |

弁護士法人ユア・エース |

アヴァンス法務事務所 |

ベリーベスト法律事務所 |

| 着手金・基本報酬 |

220,000円~(税込) |

352,000円(税込) |

385,000~495,000円(税込)

※個人事業主の管財事件や法人破産は除く |

| 報酬金 |

330,000円~(税込) |

なし |

0円 |

| 実費、事務手数料 |

なし |

40,000円程度 |

44,000円(税込) |

| 管財人選任の予納金(管財事件の場合) |

20万~30万円程度 |

高額に思えるかもしれませんが、先述の通り、分割払いや立替制度の利用によって、借金返済より負担が少なくなるよう調整してもらえます。詳しくは弁護士や司法書士へ相談してみましょう。

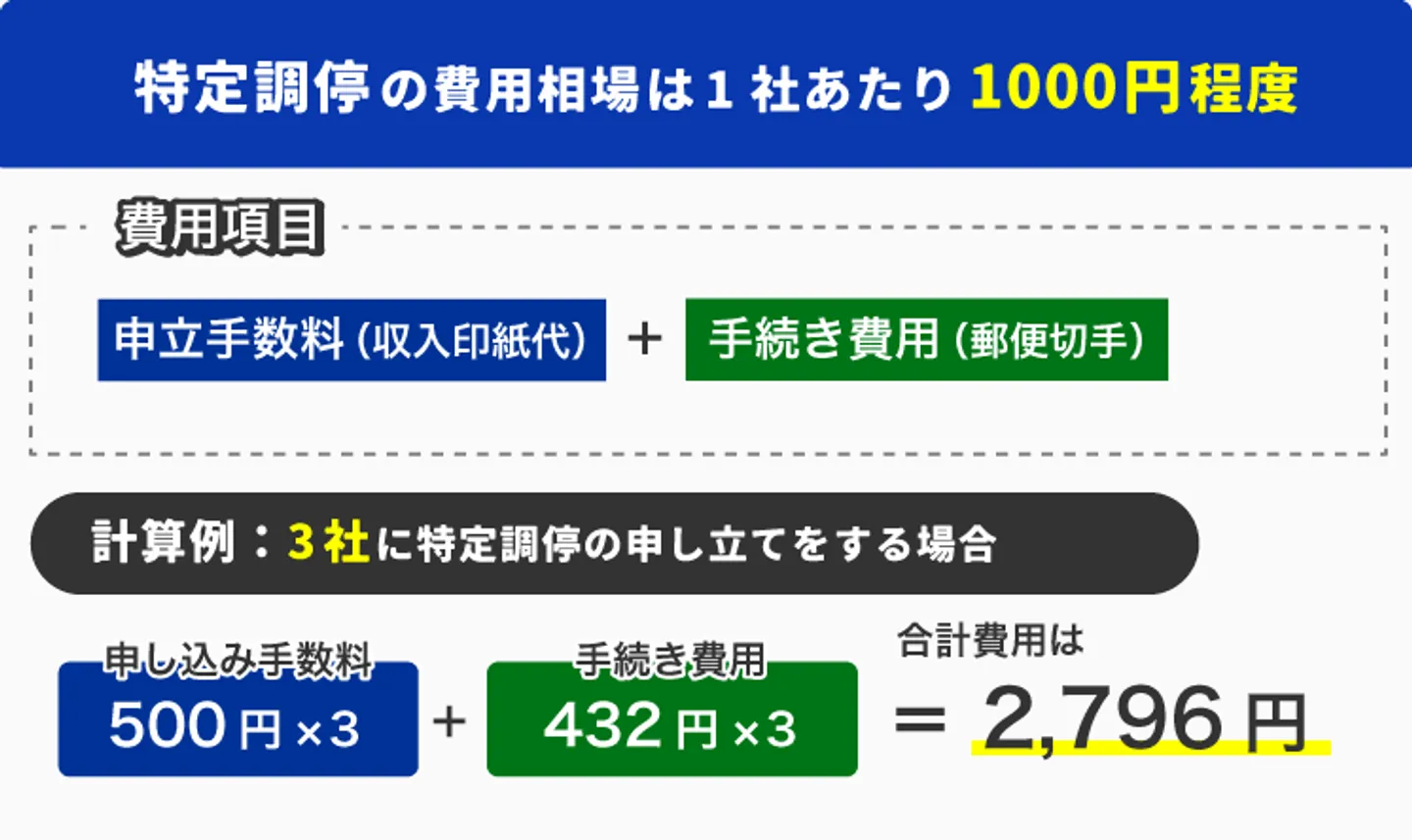

特定調停・・・債権者1社あたり1000円程度

特定調停にかかる費用の目安は、債権者1社あたり1000円程度です。

費用の内訳は以下の2つ。

- 申立手数料(収入印紙代):1社につき500円

- 手続き費用(郵便切手):1社につき432円

参照:裁判所「特定調停申立てQ&A」

特定調停をするには個人での申し立てが必要です。その際には申立手数料として1社につき500円分の収入印紙がかかります。

それに加えて、郵便物の発送にかかる手続き費用として、1社につき432円分の切手が必要となります。

そのため、1社につきおおよそ1000円あれば特定調停の申し立てが可能です。

なお、特定調停は裁判所に出向いて手続きを進める必要があるため、移動費用もかかることを念頭におきましょう。

過払い金返還請求・・・1社につき2万円〜5万円+過払い金回収額の22%程度

過払い金返還請求にかかる費用は、おおよそ1社の報酬が2万円〜5万円で、過払い金回収額の22%程度の報酬金がかかることが多いです。

ただし、過払い金返還請求は費用形態が複雑で、依頼する法律事務所によって大きく異なります。

当サイトで紹介している法律事務所ではおおよそ2〜5万円を報酬金と設定されている傾向がありますが、それに加えて回収した金額からも報酬金が引かれます。

また、過払い金が回収できなかった場合においても、法律事務所によって「着手金などを支払わなくて良い成功報酬ケース」と「回収失敗しても着手金等を支払うケース」がそれぞれあります。

そのため、過払い金返還請求の費用相場というものを一概に言うことはできないといえます。過払い金返還請求の費用を気にする人は、以下を意識して依頼先を選ぶとよいでしょう

過払い金返還請求をする場合、法律事務所の無料相談を活用してどの程度の費用がかかるのかを尋ねておくとよいでしょう。

国が認めた借金救済制度を利用する流れ

借金救済制度の利用の流れは、最初に弁護士や司法書士と面談し、借入状況を確認することから始まります。その際は、収入や家族構成など生活全般の状況を踏まえて、どのような手続きを利用するのがよいかを専門家とともに検討します。

弁護士・司法書士に提示されたプランに納得できれば、委任契約を結びましょう。もちろん、デメリットや費用に納得できなければ、無理に契約する必要はありません。

当サイトでは初回無料で相談可能な弁護士・司法書士を多数紹介しているので、どこに問い合わせるか迷っているときはぜひ参考にしてください。

ここからは、国が認めた借金救済制度の手続き別に流れを解説していきます。

任意整理の流れ

任意整理の一般的な流れは以下のとおりです。

- 弁護士や司法書士に相談をして委任契約を結ぶ

- 債権者に受任通知が送付される

- 債権が調査される

- 専門家に和解交渉をしてもらう

- 和解内容が決定され、その条件で返済を再開する

委任契約を結んだ後、弁護士・司法書士から債権者へ「受任通知」が送付されます。この通知によって、返済や取り立てを一時ストップすることが可能です。

その後、より正確な債権調査を行い、将来利息や遅延損害金をカットしてもらうために債権者との交渉が行われます。交渉がまとまり、和解が成立すれば、利息をカットした状態で返済を再開します。

個々のケースによりますが、法律相談から和解までおおむね3ヶ月〜6ヶ月ほどかかるのが一般的です。

自己破産の流れ

自己破産の場合、おおまかな手続きの流れは以下の通りです。

- 弁護士や司法書士に相談をして委任契約を結ぶ

- 債権者に受任通知が送付される

- 申立用の必要書類を準備・作成する

- 裁判所に申し立てる

- 面接、管財事件か同時廃止かが決定される

- 破産管財人が債権者集会を開催する(管財事件のみ)

- 免責許可がくだる

委任契約、受任通知までは任意整理と同じになります。その後は裁判所での手続きとなりますが、管財事件になった場合のみ、債権者集会で財産の換価処分と分配が行われます。

手続きにかかる期間は、おおむね3ヶ月〜1年程度が目安です。管財事件は手続きが増える分、期間が長くなる傾向にあります。

より詳しい流れは、下記の関連記事で解説しています。

個人再生の流れ

個人再生のおおまかな流れは、以下のようになります。

- 弁護士や司法書士に相談をして委任契約を結ぶ

- 債権者に受任通知が送付される

- 収支・家計・財産などを調査される

- 個人再生申立書を作成して裁判所に申し立てをする

- 個人再生委員との面接・履行テストを行い手続きを認可してもらう

- 再生計画案を作成して認可をもらう

- 再生計画に基づいて返済を開始する

委任契約や受任通知までは他の手続きと同じですが、個人再生手続きをすることに対する認可と、再生計画の認可はそれぞれ分かれている点が特徴です。手続きにかかる期間は、おおむね半年程度が一般的です。

特定調停の流れ

特定調停のおおまかな流れは、以下のようになります。

- 特定調停における申立書類を作成して申し立てをする

- 裁判所から呼び出し状にて調停準備日の通知が来る

- 調停準備日に裁判所へ行く

- 調査期日(裁判所・本人)|調停委員が仲介し交渉する

- 双方合意した内容を「調停調書」として発行される

- 合意内容をもとに返済を開始する

特定調停では、申し立てと必要書類の準備を自身で行わなければなりません。裁判所からの呼び出しにスケジュールを合わせる必要がありますが、基本的に調停委員の指示に従って手続きを進めます。

債権者との交渉成立後に発行される調停調書は、必ず無くさずに保管しておきましょう。

過払い金返還請求の流れ

前提として、過払金請求をすれば、必ず債権者がそれに和解してくれるとは限りません。場合によっては、訴訟により過払い金返還請求をする必要もあります。

そのため、過払い金返還請求の流れは、「債権者と和解した」「和解できずに訴訟が必要」の2パターンによって変わります。

ここからは、過払い金返還請求の流れを2パターンごとに解説していきます。

過払い金返還請求の和解交渉に応じてもらえた場合の流れ

過払い金返還請求の和解交渉に応じてもらえた場合、「借金返済中」と「借金を完済している場合」で流れが一部異なります。

おおまかな流れは、以下のようになります。

【借金返済中の場合における流れ】

- 弁護士に相談・依頼をする

- 債権者への受任通知と、取引履歴の開示を行う

- 過払い金の有無の確認と算出をする

- 債権者へ弁護士が過払い金返還請求をおこなう

- 和解が成立すれば、過払い金が返還される

- 弁護士への報酬が差し引かれ、残りは整理中の借金に充当される

【借金を既に完済している場合の流れ】

- 弁護士に相談・依頼をする

- 債権者へ取引履歴の開示をおこなう

- 過払い金の有無の確認と算出をする

- 債権者へ弁護士が過払い金返還請求をおこなう

- 和解が成立すれば、過払い金が返還される

大きな違いは、借金返済中での過払い金返還請求の場合、任意整理も同時に進めるという点です。完済していれば不要ですが、借金返済中に過払い金返還請求をする場合は任意整理が必要なため、費用や手続きについて弁護士・司法書士へ相談しておくとよいでしょう。

訴訟による過払い金返還請求の流れ

訴訟時の過払い金返還請求の流れはおおまかに以下となります。

- 弁護士に相談・依頼をする

- 過払い金返還請求訴訟を準備する

- 裁判所へ必要書類を提出し、数日後に裁判期日が決定される

- 過払い金返還請求の裁判が行われる

- 判決内容に従って過払い金が返還される

返還された過払い金は、弁護士等への報酬や借金の返済へ充当されます。

訴訟による過払い金返還請求を行なう場合は期間や費用も通常より多くかかるので、確実に過払い金がある場合でないと負担の方が大きくなる点に注意が必要です。

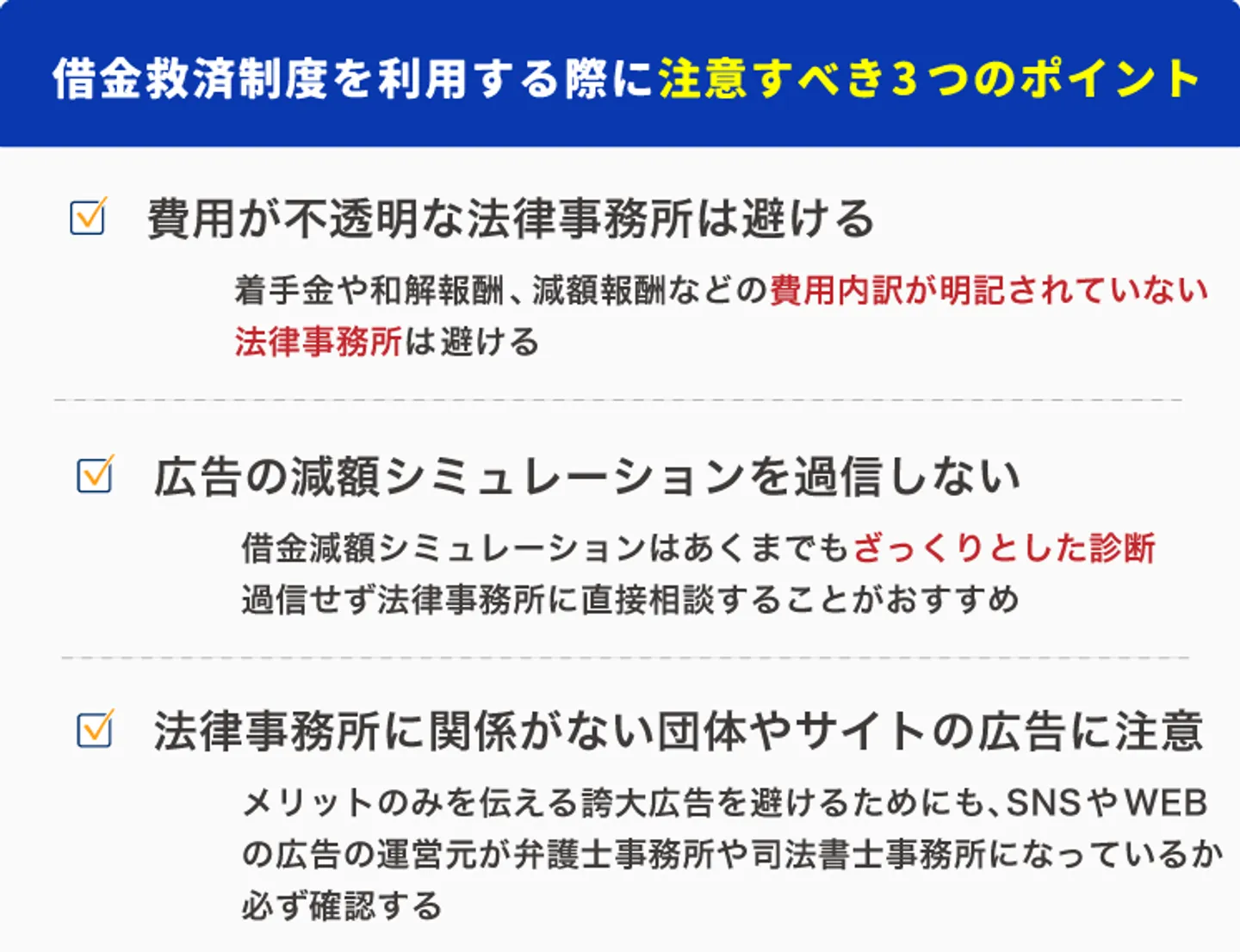

国が認めた借金救済制度を利用する際の注意点

国が認めた借金救済制度を利用する場合、下記には注意をしておきましょう。

- 費用が不透明な法律事務所は避ける

- SNSなどの広告で案内される減額シミュレーションを過信しない

- 法律事務所に関係がない団体やサイトの広告には注意する

費用が不透明な法律事務所は避ける

国から認められた借金救済制度を利用する場合、手続き費用が不透明な法律事務所には注意しましょう。

費用内訳が「案件による」「まずは相談を」などしか書いていない法律事務所に依頼すると、思ったよりも費用の負担が大きかったりなどで手続きがすぐにできず、借金解消までの時間を無駄にしてしまう恐れがあります。

また、SNSなどで広告をしている業者の中には、悪質な業者が潜んでいるリスクも否定できません。そのような業者は自社の利益だけを優先して、高額な費用を請求される可能性があります。

高額な費用がかかることをわかりやすく提示しているとは考えにくいため、悪質な業者の場合は費用を不透明にしていることが予測されます。悪質な業者に依頼することを避けるためにも、費用が明確な法律事務所に依頼するのが大切です。

依頼しても安心な法律事務所には、手続きごとに以下のような費用内訳を明記しています。

- 着手金〇〇円(税込)〜

- 和解報酬〇〇円(税込)〜

- 減額報酬〇〇%

ただし、安心な法律事務所でもホームページのデザイン的に料金が見にくくなってしまっていることもあるので、直接問い合わせて料金を教えてもらうとよいかもしれません。

SNSなどの広告で案内される減額シミュレーションを過信しない

SNSなどでは、「国が認めた借金救済制度で借金を減額できる」のような広告もみられます。その中の多くには、簡単な情報入力だけでどれくらい借金が減るのかを試算できる「借金減額シミュレーション」という簡易診断ページが表示されることでしょう。

国が認めた借金救済制度を検討している人はついシミュレーションしたくなるかもしれませんが、借金減額シミュレーションはあくまで簡易的な診断なので、試算された金額が実際に減るわけではありません。

診断結果を過信してしまうと、実際に手続きを進めた際に「話が違う」となりかねませんので、金額は参考にせず「減るか減らないか」だけを確認する程度がよいでしょう。

借金がどれくらい減るのかを詳しく知りたいなら、借金相談のできる法律事務所に直接相談する方がスムーズです。

法律事務所に関係がない団体やサイトの広告には注意する

WEBやSNSなどでは「国が認めた借金救済制度」という宣伝がみられますが、広告の運営元は必ず確認しましょう。

広告の運営元は弁護士事務所、司法書士事務所になっているのが通常ですが、中には運営元が明記されておらずメリットのみを伝える誇大広告もあります。

申込者の電話番号やメールアドレスだけを抽出し、債務者リストとして営業かけるために活用する仕組みで広告を回している業者が潜んでいる可能性があるので、必ず運営元はしっかりと確認しましょう。

まとめ

「国が認めた借金救済制度」という表現は宣伝文句にすぎませんが、債務整理や過払い金返還請求をすれば、借金問題の解決を図れます。

債務整理には「任意整理」「個人再生」「自己破産」「特定調停」があり、それぞれ特徴が異なります。そのため、国が認めた借金救済制度として債務整理を検討している場合には、自分の状況に合った手続きを選ぶのが大切です。

ただし、国が認めた借金救済制度には、借金を減額できるメリットがある反面、大きなデメリットもあります。特に、債務整理の場合には、いわゆる「ブラックリスト入り」になるデメリットがあるため、今後の生活に悪影響を及ぼしかねません。

国が認めた借金救済制度を利用したい場合、まずは弁護士や司法書士からデメリットなどを十分に説明してもらったうえで、本当に手続きをするべきかを慎重に判断するようにしてください。

国が認めた借金救済制度のよくある質問

国が認めた借金救済制度の怪しい広告は詐欺ではないのですか?

WEBやSNSなどでみられる、借金救済制度の広告の多くは「詐欺ではありません」。真面目で堅苦しいイメージの法律事務所が出す宣伝にしては、少しカジュアルな雰囲気の広告になっていることから「怪しい」「詐欺」などと噂されています。

広告主は弁護士事務所や司法書士事務所になっていることが一般的です。借金に困っている人に債務整理の依頼をしてもらうために広告を依頼しています。

ただし、借金救済制度の広告が100%安心安全だとは言い切れません。「怪しいな」と感じた時は、広告ページのどこかに必ず記載のある運営元会社や提携事務所などの情報をしっかりと確認しましょう。

借金救済制度の手続きはどれが優先されますか?

借金救済制度は債務者の状況によって手続きを決めるので、どの手続きが優先されるなどは決まっていません。

ただし、目安はあり、借金の金額がそこまで多く無いのであれば「任意整理」が推奨される傾向があります。「任意整理」で返済ができないということであれば「自己破産」。残したい住宅や車などがあれば「個人再生」といった流れで提案されます。

「特定調停」はよほどの理由がない限り、推奨されません。

自分にはどの手続きが合っているのか知りたい場合、弁護士や司法書士の無料相談を利用して見るとよいでしょう。

借金救済制度を利用するとクレジットカードはどうなりますか?

債務整理の場合、クレジットカードの返済も対象に手続きをすると「契約が解約扱い」となり、早くて即日中に使えなくなります。家族カードやETCカードなど付随するカードやサービスも同時に使えなくなるので、制度の利用には注意が必要です。

まとまったお金がなくても借金救済制度は利用できますか?

法律事務所では、債務者の状況に合わせて、費用に関しても柔軟な対応をしてくれます。

着手金が0円だったり、和解成立した際に報酬を支払うプラン(成功報酬)だったり、お金がない人が安心して利用できる仕組みになっています。

また、法テラスの制度を利用すれば、債務整理にかかる費用を立て替えてもらえるため、そのような制度を利用するのも手です。

国が認めた借金救済制度は誰でも利用できますか?

借金救済制度は、誰でも利用できるわけではありません。利用する手続きごとの条件を満たした人のみが借金救済制度を利用できます。

例えば、借金が少なすぎる人の場合だと、弁護士等との面談時に「債務整理することによるデメリットの方が大きいからしない方が良い」と諭されることもあります。