債務整理後もカード決済できますか?クレジットカードが使えないと困るのですが…。

債務整理後はブラックリストに登録されるのでクレジットカードは使えなくなります。債務整理後間もなくクレジットが強制解約され、約5年から10年間はクレジットカード決済できません。

ということは、債務整理後はしばらくカード決済ではなく現金払いにしなければいけないということですか?

現金払いは使えるお金を正しく理解しやすいので債務整理後の生活再建に適した決済方法です。ただ、実際に生活する中でカード決済ができなければ不便なことも多いでしょう。デビットカード・プリペイドカード・家族カードならカード決済可能なので、生活スタイルに合わせて活用しましょう。

債務整理後はクレジットカード決済ができなくなります。

なぜなら、債務整理を利用することで信用情報機関にブラックリスト情報が登録され、債務整理の開始をカード会社が知ったタイミングもしくはカード会社による与信審査のタイミングでこの情報が知られてしまうので、クレジットカードが強制解約されるからです。

その結果、どの債務整理手続きを利用するか、債務者の個別事情などによってブラックリスト登録期間は異なりますが、債務整理後約5年から10年間はクレジットカード決済ができなくなります。

ただし、債務整理後のブラックリスト登録期間でも、債務者本人に対する与信審査なしで発行できるデビットカード・プリペイドカード・家族カードを利用すればカード決済ができます。

債務整理後の生活について疑問があれば、あらかじめ弁護士へ確認しておきましょう。当サイトでは無料相談可能な弁護士を紹介しているので、ぜひお気軽にお問い合わせください。

- 債務整理後は約5年から10年間、クレジットカード決済ができなくなる。信用情報機関にブラックリスト情報が登録されるので、カード会社の与信審査に落とされてしまうのが原因。

- 債務整理後でも、デビットカード・プリペイドカード・家族カードを利用すればカード決済できる。ただし、カードごとに使い方に注意点があるので、生活スタイルに合ったものを選ぶことが大切。

- 債務整理後ブラックリストが抹消されるとクレジットカードを再び使用できるようになる。ただし、申込み時には注意点が多く、信用情報機関への開示請求などを忘れないようにしよう。

債務整理後のカード決済を可能にする方法3つ

債務整理後はブラックリストに登録されるのでクレジットカードでのカード決済はできなくなりますが、債務者に対する与信審査なしで発行できるデビットカード・プリペイドカード・家族カードなら債務整理後もカード決済可能です。

ただし、債務整理後の生活では家計管理を適切に行って生活再建を目指すのが重要課題なので、デビットカード・プリペイドカード・家族カードそれぞれの特徴や注意点を押さえたうえで、債務整理後の生活にうまく取り入れる必要があります。

そこで、以下3項目に沿って、債務整理後のカード決済方法について解説します。

- ①デビットカードは口座残高を上限にカード決済できる

- ②プリペイドカードは事前入金分を上限にカード決済できる

- ③家族カードは債務整理前と同じようにカード決済できる

それでは、各カード決済方法について見ていきましょう。

①デビットカードは口座残高を上限にカード決済できる

デビットカードとは、口座残高を上限に支払いができるカード決済方法です。

デビットカードに紐付けられた口座から即時に決済額が引き落とされる仕組みのカードなので、そもそも口座残高を超えるカード決済ができないという運用がなされています。

したがって、返済能力を超えるような借金を背負うリスクを回避できるので、債務整理後の家計管理に役立つと考えられます。

他方、デビットカードには、ETCカードを作れない、公共料金・スマホ使用料金の決済手段に使えないなどのデメリットもあるので、債務整理後の生活に活用する際には注意が必要です。

| デビットカード決済のメリット | デビットカード決済のデメリット |

|---|---|

| ①入会審査不要で発行できる ②口座と紐付けられるので使い過ぎのリスク回避 ③給与の振込口座と統一すれば家計管理が楽 ④各種保険・補償サービスが整っている ⑤近年使える場面が増えている |

①口座残高が不足すると使用できない ②分割払い・リボ払いができない ③クレヒスが育たない ④ETCカードを発行できない ⑤クレジットカードより使える範囲が狭い |

②プリペイドカードは事前入金分を上限にカード決済できる

プリペイドカードとは、前払いした金額分を上限に支払いができるカード決済方法です。

事前にチャージした金額分までしか決済できない仕組みになっているので、債務整理後の生活でお金を使い過ぎる心配がありません。

また、発行店舗ごと、発行業界ごとに特化した還元サービスが豊富なので、普段の買い物がよりお得になるというメリットが得られるので、債務整理後の家計の助けになるでしょう。

他方、クレジットカードに比べると使える場面が少なく、与信審査を前提とする分割払いや自動引き落としができないので、プリペイドカード決済を利用する場面を上手に工夫する必要があります。

| プリペイドカード決済のメリット | プリペイドカード決済のデメリット |

|---|---|

| ①入会審査不要で発行できる ②前払い分が上限なので使い過ぎのリスク回避 ③利用店舗ごとに還元サービスが豊富 |

①頻繁にチャージする必要がある ②分割払い・リボ払いができない ③自動引き落としができない ④ETCカードを発行できない |

③家族カードは債務整理前と同じようにカード決済できる

家族カードとは、メインカードの付帯サービスとして本会員の家族も利用できるカード決済方法です。

家族カードにはクレジット機能が付いているので、債務整理前に使用していたクレジットカードと同じ使い方ができます。

しかも、家族カードを発行する際には債務整理を利用した債務者の信用情報に対する審査は行われないので、ブラックリストに登録されている債務者でも本会員と同レベルのサービスを得られるというメリットが生じます。

ただし、あくまでも家族カードは本会員の信用をもとに利用できるクレジットカードなので、家族カードを使い過ぎてしまった場合の支払い義務は本会員が負担しなければいけませんし、本会員の信用情報に傷が付いた場合には家族カードまで強制解約されてしまいます。

したがって、債務整理後のカード決済方法として家族カードを利用する場合には、本会員の了承のもと、より慎重な家計管理が重要になります。

| 家族カード決済のメリット | 家族カード決済のデメリット |

|---|---|

| ①クレジット機能が付いている ②本会員クラスの付帯サービスを利用可能 ③ポイントを集約できる ④年会費が優遇されている ⑤ETCを使える ⑥家族の信用情報がチェックされない |

①クレヒスが育たない ②本会員が全責任を負担する ③メインカードと利用限度額が共有される ④利用履歴を本会員に知られる ⑤本会員の事情次第で家族カードも取り上げられる |

今使っているクレジットカードはいつ利用停止になる?

債務整理後にはクレジットカード決済ができなくなるので、債務整理を利用する前に、現在使用しているクレジットカードがいつまで使えるのか、いつから使えなくなるのかを押さえておくことが重要になります。

なぜなら、クレジットカード決済は日常のいろいろな場面で使用されているものである以上、クレジットカード決済ができなくなると波及的なデメリットが生じかねないので、債務整理前に対策をとる必要があるからです。

そこで、債務整理を利用するといつからクレジットカード決済ができなくなるのか、クレジットカード決済ができなくなるとどのような問題が生じうるのかについて、以下2項目に沿って解説します。

- クレジットカード決済が利用停止になる時期は債務整理ごとに異なる

- クレジットカード決済が停止すると生じる日常への影響

それでは、クレジットカードの利用停止について、それぞれ見ていきましょう。

クレジットカード決済が利用停止になる時期は債務整理ごとに異なる

クレジットカード決済が利用停止になるタイミングは、どの債務整理手続きを利用するかによって異なります。

また、以下で紹介する各債務整理手続きにおけるクレジットカードが利用停止になる時期はあくまでも目安に過ぎず、債務者のそれまでの返済状況や債務整理手続きの進み具合などによって差異が生じるのでご注意ください。

- 自己破産の場合は裁判所における破産手続きが開始するタイミングで強制解約

- 個人再生の場合は裁判所における個人再生手続きが開始するタイミングで強制解約

- 任意整理の場合はカード会社が任意整理の開始を知ったタイミングで強制解約

それでは、各手続きにおけるクレジットカード決済ができなくなる時期について確認しましょう。

自己破産の場合は裁判所における破産手続きが開始するタイミングで強制解約

自己破産を債務者自身で行う場合には、裁判所における破産手続きが開始するタイミング(債権者が自己破産の開始を知ったタイミング)でクレジットカードが強制解約されます。

他方、自己破産を弁護士に依頼する場合には、弁護士が債権者に対して受任通知をクレジットカード会社が受領したタイミングでクレジットカードが強制解約されます。

「クレジットカードをできるだけ長く使いたい」という希望だけについて注目すると債務者自身で自己破産をした方がメリットがあるように錯覚してしまいますが、いずれクレジットカード決済ができなくなることに違いはありません。

専門性の高い債務整理手続き準備は弁護士に任せて、実生活に必要な生活再建の手段は債務者自身で用意できるような環境を整えるのがおすすめです。

個人再生の場合は裁判所における個人再生手続きが開始するタイミングで強制解約

個人再生を債務者自身で行う場合には、裁判所における個人再生手続きが開始するタイミング(債権者が個人再生の開始を知ったタイミング)でクレジットカードが強制解約されます。

他方、個人再生を弁護士に依頼する場合には、弁護士が債権者に対して受任通知をクレジットカード会社が受領したタイミングでクレジットカードが強制解約されます。

自己破産と同じように、将来的にはクレジットカードが使えなくなることは間違いないので、煩雑な個人再生手続きを進めるのは弁護士に任せたうえで、債務者自身はクレジットカードの代替手段を早期に用意して債務整理後の生活再建準備を進めましょう。

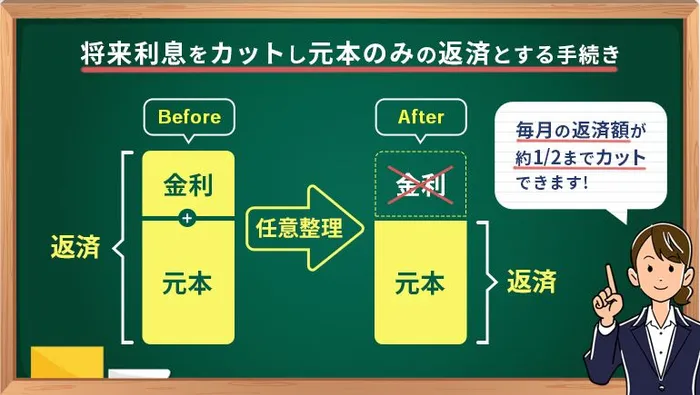

任意整理の場合はカード会社が任意整理の開始を知ったタイミングで強制解約

任意整理でクレジットカード決済ができなくなるタイミングは、カード会社を任意整理の対象に含めるかどうかで変わってきます。

まず、カード会社を任意整理の対象にする場合には、カード会社が任意整理の開始を知ったタイミング(任意整理を弁護士に依頼するケースでは受任通知を受領したタイミング)でクレジットカードが強制解約されます。

次に、カード会社を任意整理の対象から外す場合には、カード会社が利用者に対する与信審査を行ってブラックリスト登録情報を知ったタイミングでクレジットカードが強制解約されます。

「カード会社を任意整理の対象から外せば債務整理後もクレジットカードを使える」というのは間違いです。

なぜなら、任意整理を利用すると信用情報機関に事故情報が登録されますし、カード会社はカード利用者の信用情報を定期的にチェックするシステムになっているので、遅かれ早かれカード会社にブラックリスト情報を知られてしまうからです。

したがって、任意整理を利用する場合もクレジットカード決済は利用停止になるので、カード会社を任意整理の対象に含めるか否かにかかわらず、できるだけ早期にクレジットカード決済の代替手段を用意しましょう。

クレジットカード決済が停止すると生じる日常への影響

現在クレジットカード決済は社会生活に広く深く浸透しているので、以下のように、債務整理の利用によってカード決済ができなくなるといろいろな面でデメリットが生じることになります。

- クレジットカード決済の口座引き落としができなくなる

- ETCが使えなくなる

- ポイントが消滅する

それでは、債務整理後の日常に生じる各デメリットと対処法について、それぞれ見ていきましょう。

クレジットカード決済の口座引き落としができなくなる

債務整理によってクレジットカード決済が利用停止になるので、債務整理前にクレジットカード払いに設定していたものについては早期に決済方法を変更する必要があります。

例えば、光熱費などの公共料金、携帯電話・スマホ使用料金、国民年金、各種保険料金など、毎月の固定費に関する支払いをクレカ決済にしているという人は少なくないでしょう。

債務整理後にクレジットカード決済ができなくなるにもかかわらず決済方法を変更していなければ、利息・遅延損害金・各種サービスの強制解約などの重いデメリットが課されてしまいます。

口座引き落としができなくなると債務整理後の生活再建に支障が出るので、できるだけ早期に支払い方法の変更をご検討ください。

ETCが使えなくなる

債務整理によってクレジットカード決済が利用停止になると、クレジットカードの付帯サービスとして発行されるETCカードも利用停止になります。

メインカードが利用停止になってもETCカードはしばらく使えることもありますが、いざ高速道路を使おうとしたタイミングでいきなり使用不可になってしまうと事故のおそれもあるので、安全面の理由からも早期に代替手段を用意するのが重要です。

したがって、通勤などで有料高速道路を頻繁に使う債務者は、ETCカードが利用停止になる前に、ETCパーソナルカード・家族カード付帯のETCカードなどの準備をしておきましょう。

ポイントが消滅する

債務整理によってクレジットカード決済が利用停止になると、今まで貯めたポイントが消滅してしまいます。

クレジットカードのポイントは支払いに充てたり、還元サービスで利用できたりするので、家計にも役立つものです。

したがって、債務整理でポイントが消滅する前に、今まで貯めたポイントは使い切ってしまいましょう。

債務整理後にクレジットカードが利用できるまでの期間はどれくらい?

債務整理をすると信用情報機関に事故情報が登録されるのでクレジットカードによるカード決済は使用不可になります。

ただし、そもそも債務整理は国に認められた借金減額制度である以上、(要件を充たす限り)誰でも債務整理はできるものです。

合法的な制度を利用したにもかかわらずそのデメリットが一生涯続くというのは不合理でしょう。

したがって、債務整理後のブラックリスト登録期間は一時的なもので、ブラックリスト情報が抹消されたタイミングで再びクレジットカードを利用できるようになります。

そこで、以下2項目に沿って、債務整理後いつからクレジットカード決済ができるようになるのかについて、カード決済申込み時の注意事項と合わせて解説します。

- 債務整理後カード決済ができなくなるのは5年~10年

- 債務整理後にカード決済を希望する際の注意事項

それでは、それぞれのポイントについて見ていきましょう。

債務整理後カード決済できなくなるのは5年〜10年

債務整理後カード決済ができなくなる期間は約5年から10年間だけ、信用情報機関に事故情報が登録されている間です。

以下の表のように、債務整理手続きの種類・信用情報機関ごとにブラックリスト登録期間が異なります。

| 信用情報機関 | 自己破産 | 個人再生 | 任意整理 |

|---|---|---|---|

| 株式会社シー・アイ・シー(CIC) | 約5年 | 約5年 | 約5年 |

| 日本信用情報機構(JICC) | 約5年 | 約5年 | 約5年 |

| 全国銀行個人信用情報センター(KSC) | 約10年 | 約10年 | 約5年 |

以上のように、債務整理手続きごとに信用情報機関に事故情報が登録される期間は異なりますが、さらに、債務整理前に3ヵ月以上滞納があったり、債務整理後の返済が滞ったりするような場合には、別途ブラックリスト情報が登録されることになります。

つまり、債務者個人の事情によってブラックリスト登録期間がさらに延長されるリスクがあるので、これから借金問題の解決を狙う債務者にとって重要なのは、できるだけ早期に債務整理手続きを利用してブラックリスト情報が抹消される時期を早く迎えることが重要だと考えられます。

債務整理後にカード決済を希望する際の注意事項

信用情報機関に事故情報が登録されている間はクレジットカード決済ができないということは、信用情報機関に登録されているブラックリスト情報が抹消されさえすればクレジットカード決済ができるようになるということを意味します。

ただし、債務整理後にクレジットカードの入会申込みをする際には、以下4点の注意点を守る必要があります。

- クレジットカード入会申込み前に開示請求をする

- 債務整理をしたカード会社を避ける

- キャッシング枠を希望しない

- 複数のカード会社に入会申込みをしない

それでは、それぞれの注意点について見ていきましょう。

クレジットカード入会申込み前に開示請求をする

債務整理後にクレジットカードの入会申込みをする際には、事前に信用情報機関に対して開示請求をする必要があります。

なぜなら、ブラックリスト情報が抹消されたとしても信用情報機関側から丁寧に通知がされることはありませんし、債務者の事情ごとに事故情報の登録期間は変わってくるのでいつブラックリスト情報が抹消されたか分からないからです。

「任意整理から5年が過ぎたからクレカの入会申込みをしよう」という姿勢では、まだブラックリスト情報が残っているのに入会申込みをしてしまう結果、さらにブラックリスト登録期間が延長されかねません。

したがって、「任意整理からそろそろ5年が経過するタイミングだからまずは開示請求をしてみるか」という慎重な姿勢をもって、以下のリンク先から開示請求に関する詳細をご確認ください。

| 信用情報機関 | 開示請求方法 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | ・ネット、郵送(手数料1,000円) ・窓口(手数料500円) |

| 日本信用情報機構(JICC) | ・ネット、郵送(手数料1,000円) ・窓口(500円) |

| 全国銀行個人信用情報センター(KSC) | ・郵送(手数料1,000円) |

債務整理をしたカード会社を避ける

債務整理後にクレジットカード決済を希望する場合には、債務整理の対象にはなっていないカード会社を選ぶようにしてください。

なぜなら、信用情報機関の事故情報は5年から10年で抹消されますが、各カード会社が独自に管理しているブラックリスト情報(内部ブラック)はいつまでも抹消されないからです。

つまり、債務整理で整理したクレジットカードについて、債務整理後に再び入会申込みをしても審査に落ちる可能性が高いと考えられます。

したがって、債務整理後にクレカの入会申込みをする際には、債務整理とは無関係のカード会社を選びましょう。

キャッシング枠を希望しない

債務整理後にクレジットカード決済を希望するなら、入会申込みの際にキャッシング枠を希望しないようにしてください。

なぜなら、キャッシング枠はカード入会審査に通るハードルを高める要素でしかないからです。

そもそも、債務整理を利用した債務者にはクレジットカードの入会審査に簡単に通るほどのクレジットヒストリーがないのが大半です。

充分なクレヒスを積んでいない以上、クレジットカードの入会審査に通る基準はできるだけ低くするべきと考えられます。

また、債務整理を利用して借金問題を解決した債務者にとって、ふたたび借金生活に陥りうるリスクがあるキャッシング枠は最初から排除しておくのが適切とも考えられます。

したがって、債務整理後にクレジットカードの入会申込みをする際には、キャッシング枠を希望せずに審査に通りやすい状況を自ら作り出しましょう。

複数のカード会社に入会申込みをしない

債務整理後にクレジットカードの入会申込みをする際には、短期間に複数のカード会社に入会申込みをしないのがおすすめです。

なぜなら、短期間に複数のカード会社にアプローチをかけている申込者に対しては、担当者から「お金に困っている人では?」という疑念を抱かれかねないからです。

もちろん、債務整理後のクレジットカード発行審査を不安に思ってできるだけ多数のカード入会申込みをしておきたいという債務者側の動機は理解できるものです。

しかし、信用情報機関には入会申込みをした履歴も残るので、複数の入会申込みを不審に思われたことが原因で審査に落ちてしまうと多重申込を理由に事故情報が登録されてしまいます。

したがって、債務整理後にカード入会申込みをする際には厳選した1社のみにクレジットカードを申し込むようにしてください。

債務整理後の日常生活に関する不安は弁護士に相談を

債務整理後はクレジットカード決済ができなくなるなどの形で日常生活に影響が生じるので、生活再建を目指す債務者は生じうる問題点を事前に押さえたうえで対策をとるのが重要と考えられます。

なぜなら、自己破産では債務者の財産が処分されますし、個人再生・任意整理では完済を目指して毎月確実に返済を続ける必要があるので、債務整理後の生活再建にはより慎重な姿勢でのぞむべきだからです。

そこで、カード決済への影響や代替手段などを含め、債務整理後へのケアを含めた実効性の高いアドバイスを求めるために弁護士に相談するのがおすすめです。

債務整理を弁護士に相談すれば、以下のメリットが得られます。

- 弁護士に相談すれば債務整理後のカード決済などの不安を解消してくれる

- 弁護士に債務整理を依頼すれば返済督促が止まる

- 借金問題を弁護士に相談すれば適切な債務整理手続きを検討してくれる

それでは、それぞれのメリットについて見ていきましょう。

弁護士に相談すれば債務整理後のカード決済などの不安を解消してくれる

弁護士に相談すれば、債務整理後にどのような問題が生じるのか、債務整理後に生じる問題に対してどのような対策をとればいいのかを丁寧に解説してくれるので、安心した状態で生活再建のステップに踏み出すことができます。

ここまで解説したカード決済に関することを含め、債務整理後の生活には以下のような問題が生じる可能性があります。

- ①クレジットカードが使えなくなる

- ②賃貸物件の入居審査に通りにくくなる

- ③奨学金の保証人になれない

- ④住宅ローンを組めなくなる

- ⑤家族や会社に知られるリスクが生じる

①について、解説してきたように、債務整理を利用するとクレジットカードが使えなくなるという不便が生じますが、デビットカード・プリペイドカード・家族カードの代替手段を利用すればカード決済が可能です。

②について、債務整理を利用すると保証会社との契約が求められる賃貸物件の入居審査に通りにくくなりますが、大家さんと直接契約、あるいは、信販系の保証会社とは関係がない物件を選べば債務整理後も引越しができます。

③について、債務整理後は子どもの奨学金の保証人になれなくなりますが、機関保証制度を活用すれば奨学金を借りられるのでご安心ください。

④について、債務整理後はブラックリストに登録されるので住宅ローンを組めなくなります。これについては代替手段がないので、まずは生活再建に注力して、ブラックリスト明けにマイホームを購入できるような家計状況を作り出しましょう。

⑤について、個人再生や任意整理では債務整理後も返済を継続する必要がありますが、その返済が滞ってしまうと財産・給料が差し押さえられる可能性があるので、家族や会社に知られるリスクが生じます。完済までは家計を整えて滞納しないように注意してください。

以上のように、債務整理を利用するといろいろなデメリット・リスクが生じますが、弁護士に相談すればそれぞれのリスクへの現実的な対応方法をアドバイスしてくれます。

債務整理前に今後の展望を明確にするためにも、ぜひ早期にご相談ください。

弁護士に債務整理を依頼すれば返済督促が止まる

弁護士に債務整理を依頼すれば、債権者側からの督促がすぐにストップします。

なぜなら、依頼を受けた弁護士は債権者に受任通知を送付し、受任通知を受領した債権者は取立て行為ができなくなるからです。

債務者にとって督促は精神的な圧迫感をもたらすものですし、督促から解放されれば債務整理手続きや生活再建の準備に集中しやすくなるはずです。

したがって、現在滞納状況に陥っていて債権者側からの督促に悩まされているという債務者の方は、できるだけ早期に弁護士に相談しましょう。

借金問題を弁護士に相談すれば適切な債務整理手続きを検討してくれる

借金問題に強い弁護士に相談すれば債務者にとって適切な債務整理手続きを検討してくれます。

債務整理手続きには、自己破産・個人再生・任意整理の3種類の手続きが用意されていますが、各手続きにメリット・デメリットがあるので、債務者の個々の事情を踏まえたうえで適切な債務整理手続きを選択する必要があります。

各債務整理手続きの特徴は以下の通りです。

| 自己破産 | 個人再生 | 任意整理 | |

|---|---|---|---|

| メリット | ・借金を帳消しにできる ・無職でも利用できる |

・借金減額効果が大きい ・ローン返済中の自宅を手元に残せる |

・利息や遅延損害金をカット ・返済総額が約1/2になる ・裁判所の手続き不要 ・ブラックリスト期間が約5年で済む |

| デメリット | ・債務者の財産が処分される ・職業制限などが生じることがある |

・裁判所の手続きが複雑 ・ある程度収入がなければ利用できない |

・借金減額効果が弱い |

このように、各債務整理に長所・短所があるので、債務者の状況・希望を踏まえて手続きを選択する必要があります。

例えば、できるだけ債務整理後にクレジットカード決済ができなくなる期間を短縮したいのであれば、ブラックリスト登録期間が短い任意整理がおすすめです。

他方、借金減額効果だけを重視したいのであれば、自己破産で借金を帳消しにするか、個人再生で大幅な減額を狙うのが適しているでしょう。

弁護士に相談すれば、債務者の希望を踏まえたうえで、スムーズに生活再建できる方法をピックアップしてくれます。

相談が早いほどすぐに生活再建のステップに踏み出すことができるので、どうぞお気軽にご相談ください。

なお、自己破産・個人再生・任意整理については、以下の記事でも詳しく解説しているので、債務整理手続きのイメージや影響面などについて詳しく知りたい方は、ぜひご参照ください。

まとめ

債務整理後はクレジットカード決済ができなくなるので、クレジットカードに代わる代替手段を検討する必要があります。

デビットカード・プリペイドカード・家族カードにはそれぞれ特徴があるので、債務整理後の生活再建の中で適したカード決済方法を選択しましょう。

また、各債務整理後5年から10年が経過すれば、ふたたびクレジットカード決済ができる状態になります。

カードの入会審査に通るためには、開示請求やカード会社選びのポイントがあるので、しっかり注意点を押さえたうえで入会申込みをするようにしてください。

以上のように、債務整理後の生活にはいろいろな影響・デメリットが生じるので、債務整理手続きに踏み出す"前"に借金問題のノウハウをもっている弁護士に相談するのがおすすめです。

借金問題については相談料無料、弁護士費用の分割払いにも柔軟に対応してくれる弁護士が多いので、できるだけ早期に相談をして生活再建を目指しましょう。

ブラックリストに関するよくある質問

債務整理後にクレジットカードの代わりとして使える、キャッシュレス決済はありますか?

債務整理してから何年経てば、またクレジットカードが作れますか?

ただし、信用情報機関同士で情報を共有していたり、クレジットカード会社独自の審査基準があるので、債務整理してから何年後であればクレジットカードが作れるという明確な基準はありません。

ブラックリストに載って10年もクレジットカードが使えないくらいなら、債務整理はしないほうがよいですか?

しかし、返済が難しいのなら債務整理は検討するべきです。

ブラックリストに載るよりも、借金を滞納するリスクの方が大きいといえます。

まずは一度、弁護士の無料相談を利用してみてはいかがでしょうか。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

債務整理をすると、一生ブラックリストに載ったままなのですか?

債務整理後、5~10年経つとブラックリストからは削除されるので安心してください。

ブラックリストから削除されたかどうかは、どうやったら確認できますか?

日本信用情報機構、指定信用情報機関、全国銀行協会の3つの機関すべてに情報開示を依頼するとよいでしょう。