贈与税とは1年間で贈与を受けた財産に発生する税金

贈与税とは、個人から無償で財産を分けてもらった際に発生する税金です。

生きている人の財産の授受に対する税金ですので、亡くなったあとに発生する相続税とは異なります。

税額の計算は、毎年1月1日~12月31日までを区切りとし、1年間にもらった金額を基準に行います。

(暦年課税方式と呼びます)

税金を支払うのは、財産を譲渡した側(贈与者)ではなく、受け取った側(受贈者)です。

また、贈与税の対象になる財産は、現金だけではなく、金銭的な価値のあるものに幅広く課されます。

贈与税の対象になるもの

- 現金・預貯金

- 不動産

- 自動車

- 有価証券

- 貴金属・骨董品 など

上記のものを譲り受けた場合は、必ず申告し、贈与税を納付しましょう。

贈与税の申告方法|自分で行う場合の流れ

贈与税を自分で申告するには、以下の4ステップで手続きをします。

- 贈与税額を計算する

- 贈与税申告書を作成する

- 添付書類を集める

- 申告書と添付書類を税務署へ提出する

申告書の書き方や添付書類は、贈与の内容によって異なりますので、ひとつずつ見ていきましょう。

1. 贈与税額を計算する

贈与税は、もらった財産全てにかかるわけではなく、贈与された金額のうち基礎控除110万円を超えた部分に税が課されます。

これが「課税贈与額」です。

ここに決まった税率をかけ、各種控除金額を引いた「贈与税額」が、納付すべき贈与税の金額です。

計算式は以下の3ステップで行います。

- 1年間にもらった財産の合計金額を出す(株や不動産などは時価で計算)

- 課税贈与額=贈与された額-贈与税の基礎控除額(110万円)

- 贈与税額=課税贈与額 × 贈与税の税率 - 税率への控除額

贈与税の税率は、一般税率と特例税率に分かれています。

誰から贈与を受けるかで、どちらが適用されるかが変わります。

一般税率:直系尊属(両親・祖父母など)以外からの贈与

特例税率:直系尊属からの贈与

(例)兄弟から400万円を受け取った場合

適用される税率:一般税率

課税贈与額:400万円ー基礎控除110万円=290万円

贈与税額:290万円 × 一般税率15%ー税率への控除額10万円=33万5,000円

なお、課税金額が上がるほど税率と控除額が上がっていきます。

以下の早見表で確認してください。

一般贈与の税率・控除額早見表

| 課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

ー |

| 300万円以下 |

15% |

10万円 |

| 400万円以下 |

20% |

25万円 |

| 600万円以下 |

30% |

65万円 |

| 1,000万円以下 |

40% |

125万円 |

| 3,000万円以下 |

50% |

250万円 |

| 3,000万円以下 |

55% |

400万円 |

特例贈与の税率・控除額早見表

| 課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

ー |

| 400万円以下 |

15% |

10万円 |

| 600万円以下 |

20% |

30万円 |

| 1,000万円以下 |

30% |

90万円 |

| 1,500万円以下 |

40% |

190万円 |

| 3,000万円以下 |

50% |

250万円 |

| 3,000万円以下 |

45% |

265万円 |

| 4,000万円以下 |

50% |

415万円 |

| 4,500万円以上 |

55% |

640万円 |

2. 贈与税申告書を作成する

課税金額が分かったら、贈与税申告書を作成しましょう。

申告書の提出期間は、贈与を受けた翌年の2月1日~3月15日です。

記入する書類は、国税庁のサイトからPDFでダウンロードできます。

e-taxに登録している方は、インターネットから直接電子申告することも可能です。

参照:贈与税の申告|国税庁

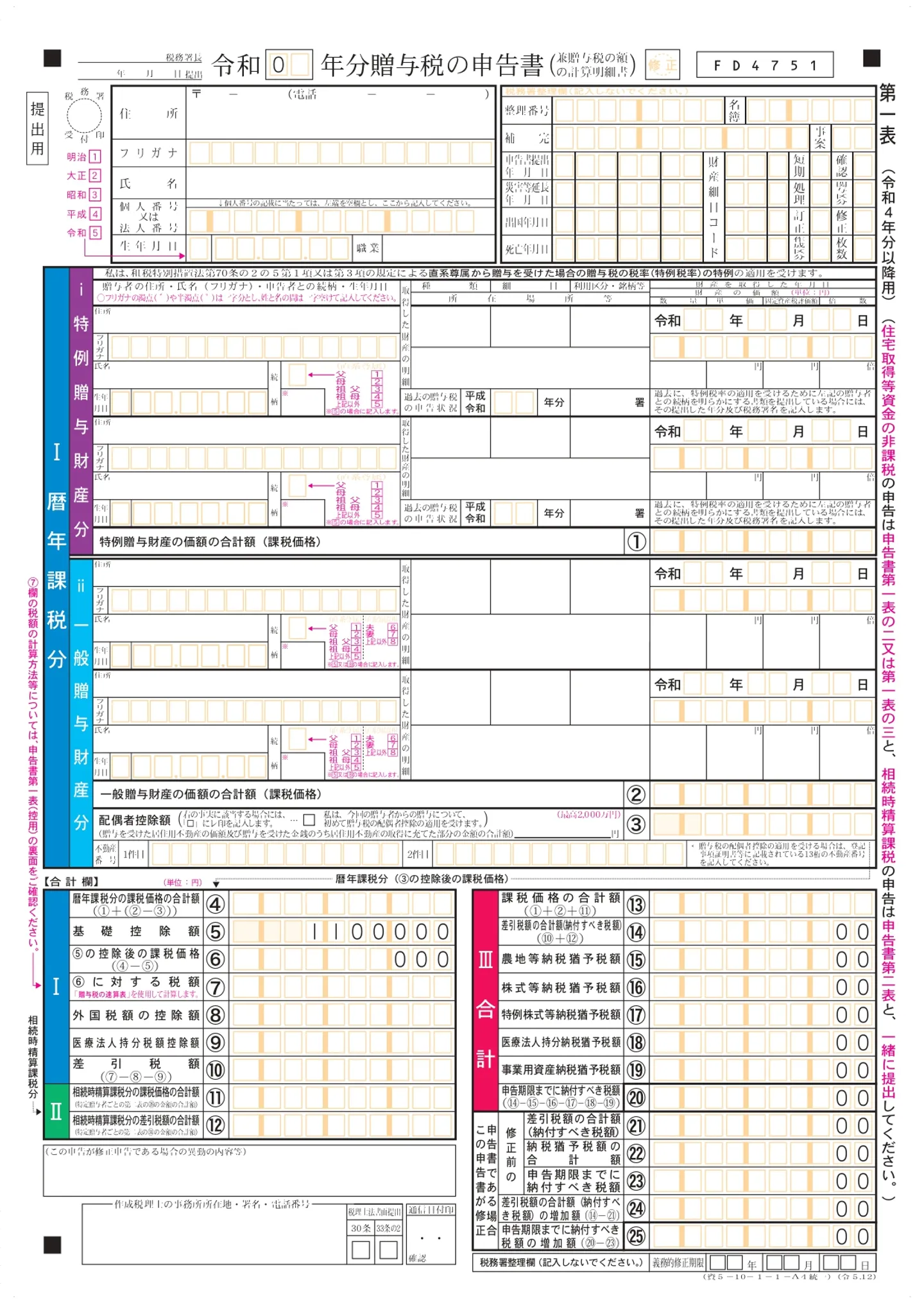

ここからは、全員が作成する第一表と、相続時精算課税の適用を受ける際に記入する第二表の書き方について解説していきます。

第一表は全員が作成する

第一表は、贈与税を申告する方は全員提出必須の書類です。

画像引用元:申告書第1表(兼贈与税の額の計算明細書)(令和4年分以降用)|国税庁

記入すること

- 暦年課税分の贈与財産に関連する明細

(紫:特例贈与/水色:一般贈与)

- 暦年課税分の税額 (4)〜(10)

- 相続時精算課税分の税額 (11)(12)

- 納付税額 (13)〜(20)

※暦年課税とは、1月1日〜12月31日までの1年間に受け取った財産の合計額から課税される方式です。特例などの特別な手続きをしなければ、原則、暦年課税になります。

第二表は相続時精算課税を選択する場合に作成する

相続時精算課税とは、60歳以上の親や祖父母などから、18歳以上の子どもや孫などに財産を贈与した場合に選択できる制度です。

通常、財産を譲り受けた場合は、その都度贈与税が発生します。

しかし、相続時精算課税制度を選択すると、贈与を受けた段階では税金が発生せず、贈与者が亡くなったときに発生する相続税とともに、これまで受け取ってきた財産の贈与税額をまとめて支払うことができます。

画像引用元:申告書第2表(令和4年分以降用)|国税庁

記入すること

- 受贈者の氏名

- 贈与者の情報(氏名・住所・生年月日・続柄)

- 贈与財産の内容と価額

- 控除額と税額の計算 (26)〜(34)

- 過去の相続時精算課税分の申告状況

3. 贈与税申告に必要な添付書類を用意する

申告書が書けたら、次は必要な添付書類を準備します。

適用する控除の種類などによって添付書類が異なるので注意しましょう。

- 全員:本人確認書類

- 特例税率:受贈者の戸籍謄本

- 配偶者の特例:戸籍の附票・登記事項証明書

- 住宅取得資金の非課税:源泉徴収票・対象住居の契約書

- 相続時清算課税制度:制度選択の届出書 など

【全員】本人確認書類

本人確認書類は、マイナンバーカードを持っていれば1枚で本人確認できます。

マイナンバーカードがない場合は、マイナンバーの番号と身元が確認できる書類が1通ずつ必要です。

マイナンバー番号の確認用:マイナンバー通知書・マイナンバーを記載した住民票

身元の確認用:運転免許証・保険証・パスポート・在留カード・障害者手帳

原則、一般税率の場合は特別な書類は不要なので、本人確認書類のみで問題ありません。

※財産の価値を証明する書類が求められた場合は、根拠となる資料を添付する場合があります

【特例税率】受贈者の戸籍謄本

両親や祖父母など直系尊属かつ受贈者が18歳以上である場合、特例税率が適用されます。

特例税率で課税価格が300万円を超える場合は、受贈者の戸籍謄本が必要です。

たとえば、父から18歳以上の子供に500万円の贈与をした場合は、子供の戸籍謄本が必要ということです。

【配偶者控除の特例】戸籍の附票の写しや登記事項証明書など

夫婦間で不動産の贈与をする際、①結婚して20年以上経っている ②居住用不動産(マイホーム)または住居購入のための資金 である場合、配偶者控除が受けられます。

通常の贈与税の基礎控除は年間110万円ですが、不動産の配偶者控除は贈与額から2,000万円が控除になります。

大幅に節税できますので、ぜひ活用しましょう。

必要な書類

- 戸籍の附票の写し

- 対象となる不動産の登記事項証明書または登記簿謄本

【住宅取得等資金の非課税】源泉徴収票や請負契約書など

両親や祖父母などの直系尊属からマイホーム購入のための贈与があった場合、住宅取得等資金の特例を適用すると、最大1,000万円が非課税になります。

必要な書類

- 受贈者の戸籍謄本

- 源泉徴収など受贈者の合計所得金額が分かる書類

(確定申告済みなら不要)

- 対象となる住居の工事請負契約書の写し・売買契約書の写し

その他、対象の住宅に関する書類が必要になる場合があります。

(登記事項証明書や、耐震・省エネといった住宅の性能に関する評価書類など)

何が必要になるかは、国税庁のチェックシートを確認してください。

参照:令和4年分「住宅取得等資金の非課税」のチェックシート|国税庁

【相続時精算課税制度】相続時精算課税制度選択届出書など

相続時精算課税制度は、受贈者(子供や孫)が財産を受け取った時点では贈与税を支払わず、贈与者(親や祖父母)が亡くなったときに発生する相続税と共に一括で支払うという制度です。

暦年贈与との併用ができないため、こちらを選択する場合には届出が必要です。

必要な書類

- 相続時精算課税制度選択届出書

- 受贈者の戸籍謄本・戸籍の附票の写し

- 贈与者の戸籍の附票の写し・住民票の写し

4. 贈与税申告書と添付書類を提出する

書類の準備が整ったら、申告しましょう。

申告方法は3つあります。

- 税務署に申告書を持って行く

- 税務署に郵送

- e-Taxを利用する

それぞれメリットがありますので、申告方法とともにご説明します。

税務署に申告書を持って行く

税務署で申告する場合、2つのパターンがあります。

- 自宅で作成した申告書を提出する

- 確定申告会場で申告書を作成して提出する

直接税務署に行って申告する場合、不明点を職員に質問できるというメリットがあります。

「家にパソコンがない」「自分で作ったけれど、間違っていないか不安」といった場合は、税務署に持って行くのがおすすめです。

提出先は、自分が住む地域を管轄する税務署です。

国税庁のホームページから確認しましょう。

参照:国税局・税務署を調べる|国税庁

郵送で申告書を提出する

自分で作成した申告書を、郵送で提出することもできます。

申告書を国税庁のホームページからダウンロードし、自宅のプリンターやコンビニで印刷して書類を作成しましょう。

この場合も、提出先は管轄の税務署です。

確定申告の時期は税務署が大変混雑します。

「e-Taxには登録していないが、時間が取れず税務署に行けない」といった場合には、郵送がおすすめです。

参照:令和6年分贈与税の申告書等の様式一覧|国税庁

e-Taxを利用する

e-Taxとは、国税庁の電子申告・納税システムの名称です。

自宅のパソコンやスマートフォンから、マイナンバーカード1枚で手続きできるため、税務署に行ったり印刷して郵送したりする手間が省けます。

贈与税の申告をする場合は、国税庁の確定申告書等作成コーナーで、書類の作成から提出まで完了できます。

e-Taxを初めて利用する場合は、開始届出書の手続きが必要です。

開始届出書を提出後、利用開始まで最短1週間程度かかります。

また、e-Taxの利用にはマイナンバーカードが必要なので、持っていない方は、そちらの申請から始めることになります(※通知カード不可)

思いがけず時間がかかって申告時期を過ぎてしまわないよう、十分な準備期間を取りましょう。

贈与税の申告書作成:確定申告書等作成コーナー|国税庁

e-Taxの利用開始届出:参照:開始届出書を作成する|国税庁

贈与税の納付方法

ここからは、贈与税の納付方法について解説していきます。

納付方法は豊富に用意されているので、自分に合った方法を選びましょう。

- 納付書

- e-Tax経由のダイレクト納付

- インターネットバンキング

- クレジットカード

- スマホアプリ

- コンビニ払い

支払い方によって、手数料や上限額が異なりますので、ひとつずつ解説していきます。

納付書を使う

納付書を使う場合は、現金での支払いになります。

税務署・銀行・郵便局に納付書がありますので、記入のうえ窓口で納付します。

記入例は、国税庁ホームページのPDFをご覧ください。

参照:申告所得税の納付書(領収済通知書)の記載例|国税庁

納付書を使う場合は、金融機関まで足を運び、手書きしなければいけないため、手間がかかります。

窓口納付以外で簡単な方法があるので、そちらをお勧めします。

納付書を使わない方法は5通り

納付書を使わない納税方法は5つあります。

- e-Tax経由のダイレクト納付(口座引き落とし)

- 金融機関のインターネットバンキング

- クレジットカード(国税クレジットカードお支払サイト)

- スマホアプリ(スマートフォン決済専用サイト・Pay払い)

- コンビニ(国税庁ホームページで作成したQRコード)

どれも便利な納付方法ですが、それぞれ注意点があります。

まず、(1)ダイレクト納付 (2)ネットバンキングは、e-Taxを通じて利用できるよう、あらかじめ届出が必要です。

申告の際にe-Taxの利用開始手続きをしていたとしても、それとは別に届出が必要なので、注意しましょう。

(3)クレジットカードの場合、納税額に応じた手数料が必要です。

(4)スマホアプリ (5)コンビニ払いでは、納付できるのは30万円以下ですので、高額になる場合は別の納付方法を選びましょう。

贈与税の申告期限は3月15日

ここからは、贈与税の申告と納付の期限についてご説明していきます。

まず申告は、贈与を受けた翌年の2月1日~3月15日内に行います。

申告期限内に手続きができなかった場合、ペナルティが課せられることがあります。

- 無申告加算税:申告が遅れたことに対する課税

- 重課税:隠蔽や偽装をはかり、無申告・過少申告などをした場合

- 遅延税:納税を延滞したことに対する課税

(1)無申告課税は、意図して申告しなかったわけではなく「期間に間に合わなかった」「忘れていた」という場合でも発生します。

その後支払う場合、税務署から指摘を受ける前か後かで、税率が変わります。

自主的に申告すれば贈与税額にかかわらず5%で済みますが、税務調査を受けた後では最大20%かかります。

万が一遅れてしまった場合は、速やかに申告しましょう。

(2)重課税の税率は、無申告・過少申告かで異なり、過去5年以内に前科がある場合は、さらに加算されます。

無申告の重課税:40%(前歴ありなら50%)

過少申告の重課税:35%(前歴ありなら45%)

(3)遅延税は、支払いが遅れた分に利息がかかるイメージです。

納付期限の翌日〜2か月以内:年7.3%

2か月以降:年14.6%

贈与税申告の時効は最長7年です。

うっかり忘れてしまっていたとしても、税務署から指摘される前に自己申告すれば大きなペナルティにはならないので、隠したりせずに必ず申告しましょう。

納付が間に合わない場合は延納を検討する

贈与税の支払い時期は翌年の2月1日〜3月15日で、原則一括払いです。

しかし、税額が大きかったり、生活の都合で一括で支払うことが難しいケースもあります。

そのような場合は、延納申請をすれば、最長5年まで延ばすことができます。

延納ができる条件

- 納付額が10万円以上

- 一括納付が困難であると証明できる

- 担保を提供できる

(延納する税額が100万円未満で、延納期間が3年以下の場合は不要)

なお、延納する場合、通常の税額に加えて利子税が発生します。

利率は6.6%×延納特例基準割合÷7.3%です。

申請方法は、納付期限までに「延納申請書」と「担保提供関係書類」を管轄の税務署に提出します。

国税庁のホームページで、必要な書類がダウンロードできます。

参照:延納・物納申請等 様式集|国税庁

贈与税の申告義務が発生する人

贈与税は受贈者が申告し、納付する義務があります。

申告義務が発生する人は、以下のとおりです。

- 1年間で110万円以上の贈与を受けた人

- 贈与税関係の特例を受けた人

「自分から言わなければバレない」と安易に考えて申告しないでいると、見つかったときにペナルティが課されてしまいます。

不動産の購入時に税務署からの税務調査が入ったり、相続税調査で過去の申告漏れが発覚すると、無申告だった期間分を支払うことになります。

また、控除や非課税の特例を受けるには、自分で申告する必要がありますので、損をしないためにも、申告義務がある方は必ず手続きを行いましょう。

110万円以上の贈与を受けた人

1年間に110万円以上の贈与を受けた方は申告義務が発生します。

これは、贈与税の基礎控除額110万円を差し引いた金額に課税されるからです。

逆に言うと、もらった財産の合計が110万円に至らない場合は、申告不要です。

なお、贈与者が複数人いる場合は、全員分の合計になります。

たとえば、父から100万円・祖母から100万円もらった場合は、合計200万円のうち基礎控除110万円を引いた90万円が課税対象額です。

贈与税関係の特例を受けたい人

贈与の際に、控除や非課税の特例を受ける場合は、申告が必要です。

- 配偶者控除

- 住宅取得等資金の非課税の特例

- 相続時精算課税制度

特例を受けるためには、贈与税の申告が必須です。

控除や特例の適用によって贈与税額が0円になる場合でも、申告しなければその制度は使えませんので、必ず手続きをしてください。

教育資金や結婚・子育て資金は非課税になる

教育資金や結婚・子育てにまつわる資金を贈与するとき、非課税になる場合があります。

子供や孫に対して、学校や習い事にかかる費用を負担したり、結婚式の費用を渡すときなどに適用できます。

教育資金の一括贈与に係る贈与税の非課税措置

非課税枠:最大1,500万円(学校以外への支払いは500万円まで)

適用される例:学校の入学金・授業料・給食費・修学旅行費・習い事など

結婚・子育て資金の一括贈与に係る贈与税の非課税措置

非課税枠:最大1,000万円(結婚費用は300万円まで)

適用される例:挙式披露宴・新居の引越・不妊治療・分娩費用・子供の医療費など

これらを適用したい場合は、「結婚・子育て資金非課税申告書」を管轄の税務署に申請します。

利用する金融機関を通じて手続きを行ってください。

参照:

教育資金非課税申告の手続|国税庁

結婚・子育て資金非課税申告の手続|国税庁

まとめ

以上が贈与税の申告方法でした。

改めて、申告から納税までの要点をまとめてみましょう。

- 1年間に受けた贈与の合計を調べ、110万円を超えていたら申告する

- 申告書類は、国税庁のホームページからダウンロードするか、e-Taxで作成する

- 配偶者・住宅取得・相続と絡む場合は控除があるので、戸籍謄本などの必要書類を揃える

- 税務署に直接または郵送で提出するか、e-taxで申告する

- 納付書やコンビニ払い、ネットバンキングなどで支払う

申告期限は2月1日〜3月15日。

納付期限は翌年の2月1日〜3月15日で、原則一括払いです。

(手続きをすれば延納可能)

贈与税の計算や書類作成は、他の税金に比べるとさほど複雑ではないので、自分で申告できます。

ご紹介した申告方法に沿って申告書を作成しましょう。