【2024年最新版】相続税の税率の仕組み

相続税においては最大55%の税率が適用されます。しかし、遺産の全てに税率がかかるわけではありません。ここでは、2024年最新の税制に基づき、相続税の仕組みを解説します。

相続税の税率は10~55%【税率表あり】

日本の相続税には「超過累進課税」が用いられています。超過累進課税とは、課税対象額の増加に伴い、増えた分に対して高い税率が順次適用される課税方式です。そのため、相続する金額が大きくなるほど適用される税率も高くなります。

相続税の税率は以下の通りです。

| 法定相続分に応じた取得金額 |

税率 |

| 1,000万円以下 |

10% |

| 1,000万円超から3,000万円以下 |

15% |

| 3,000万円超から5,000万円以下 |

20% |

| 5,000万円超から1億円以下 |

30% |

| 1億円超から2億円以下 |

40% |

| 2億円超から3億円以下 |

45% |

| 3億円超から6億円以下 |

50% |

| 6億円超 |

55% |

出典:国税庁「No.4155 相続税の税率」

たとえば、5,000万円が相続税の対象となる場合、1,000万円以下の部分に対しては10%、1,000万円を超えて3,000万円以下の金額に対しては15%、3,000万円を超えて5,000万円以下の金額に対しては20%の税率が適用されるのです。5,000万円に対して20%の税率が適用されるわけではありません。

ここで注意したいのが、相続した遺産すべてに税率がかかるわけではないという点です。詳しくは後述しますが「法定相続分に応じた取得金額」を算出した上で、税率を適用します。法定相続分に応じた取得金額は、正味の遺産総額から基礎控除額を差し引き、法定相続分にしたがって法定相続人で分けることによって求めることが可能です。

なお、法定相続人になれるのは配偶者と血族のみです。優先順位は以下のように民法で定められています。

| 相続順位 |

関係 |

| 第1順位 |

配偶者と子 |

| 第2順位 |

配偶者と両親 |

| 第3順位 |

配偶者と兄弟姉妹 |

相続税には「3,000万円+(600万円×法定相続人の数)」の基礎控除がある

相続税は遺産の全てに対してかかるわけではなく、正味の遺産額(土地や預貯金などプラスの財産から債務や葬儀費用などマイナスの財産を差し引いた金額)から基礎控除を差し引いた金額にかかります。つまり、基礎控除の範囲内での相続であれば、相続税はかからないということです。

相続税の基礎控除は「3,000万円+(600万円×法定相続人の数)」で算出できます。たとえば、法定相続人が妻と子2人のケースにおける基礎控除額は、3,000万円+(600万円×3)=4,800万円です。この場合、正味の遺産額が4,800万円以下なら相続税はかからないことになります。

なお、2015年1月1日の法改正以前は「5,000万円+(1,000万円×法定相続人の数)」という計算式で算出されていました。基礎控除額が引き下げられたことにより、相続税の申告が必要になった人は倍増しています。

相続税の計算方法【シミュレーション】

相続税は以下の手順で計算をします。

具体的な相続税の計算手順は、以下の通りです。

- 相続財産から正味の遺産額を求める

- 正味の遺産額から基礎控除額を差し引き課税対象額を算出する

- 法定相続分に基づいて相続税の総額を計算する

- 実際の相続割合に則った相続税を算出する

以下のモデルケースにおいて、相続税はどのくらいかかるのでしょうか。

・法定相続人

配偶者・長女・長男の合計3人

・遺産

現金:5,000万円

不動産:3,000万円

株式:2,000万円

借入金や未払金などの総額:600万円

葬儀費用:200万円

順を追って解説します。

相続財産から正味の遺産額を求める

亡くなった人の保有財産を明らかにし、相続税の課税対象となりうる正味の遺産額を求めます。後述しますが、相続税の対象となる財産は預貯金や不動産、有価証券などで、借入金や葬儀費用などは差し引くことが可能(債務控除)です。

今回のケースでは、現金5,000万円+不動産3,000万円+株式2,000万円ー借入金や未払金などの総額600万円ー葬儀費用200万円=9,200万円が正味の遺産額になります。

正味の遺産額から基礎控除額を差し引き課税対象額を算出する

正味の遺産額から相続税の基礎控除額を差し引いて、相続税の課税対象額を算出します。

今回のケースでは、配偶者・長女・長男の合計3人が法定相続人であるため、3,000万円+600万円×3人=4,800万円が基礎控除額です。

正味の遺産額9,200万円ー基礎控除額4,800万円=4,400万円が相続税の課税対象額になります。

法定相続分に基づいて相続税の総額を計算する

課税対象額を計算したら、法定相続分に応じた取得金額を求め、仮の相続税合計額を求めます。

今回のケースにおける法定相続分は、配偶者2分の1、長女4分の1、長男4分の1であるため、法定相続分に応じた取得金額は以下の通りです。

・配偶者:4,400万円×2分の1=2,200万円

・長女:4,400万円×4分の1=1,100万円

・長男:4,400万円×4分の1=1,100万円

法定相続分に応じた取得金額を算出した後は「相続税の速算表」を元に、相続税を計算しましょう。

・配偶者:2,200万円×15%-50万円=280万円

・長女:1,100万円×15%-50万円=115万円

・長男:1,100万円×15%-50万円=115万円

相続税の合計額は、280万円+115万円+115万円= 510万円です。

実際の相続割合に則った相続税を算出する

相続税の合計額を、実際の相続割合で按分し、相続人ごとの納税額を計算します。

引き継ぐ遺産の種類や割合は、遺言書や遺産分割協議などで自由に決めることが可能です。遺言書がない場合は、法定相続人全員で遺産分割協議を行い、相続方法を決定することが多くなっています。

今回のケースでは、以下のように相続したとしましょう。

・配偶者:現金3,000万円・不動産3,000万円・株式2,000万円、借入金や未払金などの総額600万円、葬儀費用200万円(課税対象額は7,200万円)

・長女:現金1,000万円(課税対象額は1,000万円)

・長男:現金1,000万円(課税対象額は1,000万円)

相続税の合計額510万円を実際の相続割合に基づいて按分します。

・配偶者:510万円×(7,200万円/9,200万円)=約399万円

・長女:510万円×(1,000万円/9,200万円)=約55万円

・長男:510万円×(1,000万円/9,200万円)=約55万円

この金額に対して、配偶者の税額軽減や障害者控除など、相続税を軽減する制度が適用されると実際の納税額はさらに減る可能性があります。詳しくは「相続税の負担を減らせる制度」で解説します。

相続税の対象となる財産

相続税の計算対象となる財産は以下の通りです。

- 本来の相続財産

- 一定範囲内で生前贈与した財産

- みなし相続財産

これらの財産から葬式費用や被相続人の債務などを差し引くことで、正味の遺産額を求められます。

本来の相続財産

相続や遺贈(遺言による財産の承継)で取得した財産は、基本的に全て相続税の対象になります。以下は、相続税の対象になる財産の一例です。

- 現金

- 預貯金

- 有価証券

- 宝石

- 自動車

- 土地

- 借地権

- ゴルフ会員権

- 貸付金

- 特許権

- 著作権

基本的に金銭価値に換算できるものについては、相続税の対象になると考えておいたほうがよいでしょう。

一定の生前贈与

被相続人から7年以内に贈与を受けた財産については、相続税の課税対象です。以前は「3年以内に贈与された財産」について対象となっていましたが、2023年の税制改正により7年に変更されています。

ただし、以下のように経過措置が設けられているため、当面は以前の制度と同様に運用されます。

| 贈与者の相続開始日 |

相続財産への加算対象期間 |

| ~2023年12月31日 |

相続開始前3年間 |

| 2024年1月1日~2026年12月31日 |

相続開始前3年間 |

| 2027年1月1日~2030年12月31日 |

2024年1月1日~相続開始日 |

| 2031年1月1日~ |

相続開始前7年間 |

また、相続時精算課税制度を選択して年間110万円を超える贈与をした場合、その贈与財産については時期を問わず課税対象になる可能性があるため、注意しましょう。

相続時精算課税制度とは、60歳以上の父母または祖父母などから、18歳以上の子または孫などに対して贈与した場合に選択できる制度です。この制度を選択した場合、贈与額が年間110万円(基礎控除)以内であれば贈与税はかかりません。贈与額が年間110万円を超えた場合でも、贈与額が通算で2,500万円(特別控除)を超えない限り、贈与税は課税されない仕組みになっています。

ただし、年間110万円の基礎控除を超えて贈与した金額については、相続税の計算に関わる相続財産にプラスしなければなりません。

みなし相続財産

みなし相続財産とは、民法上の相続財産ではないものの、税法上は相続によって取得したものとみなされる財産のことです。たとえば、被相続人が保険料を負担していた生命保険の死亡保険金や、死亡退職金などが該当します。

これらは受取人固有の財産となるため、原則として遺産分割の対象に加える必要はありません。しかし、「課税対象にならない」とした場合、財産を全てみなし相続財産にしておくことによって簡単に課税逃れができてしまい、公平性が保たれなくなってしまいます。そのような事態を防ぐため、相続財産とみなすことになっています。

死亡保険金や死亡退職金には「500万円×法定相続人の数」の非課税枠があるため、この範囲内であれば相続税はかかりません。

ただし、法定相続人以外の人が死亡保険金や死亡退職金を受け取った場合、非課税枠の適用は受けられず、相続税も2割加算されます。

債務控除の対象にならないものもある

債務控除とは、相続税の課税対象となる正味の遺産額を求める際に被相続人の借金や葬儀費用などを遺産総額から差し引くことを指します。

以下のように、債務控除の対象になるものとならないものがあるため、注意しましょう。

| 債務控除の対象となる財産 |

債務控除の対象外となる財産 |

・銀行や消費者金融からの借入

・未払いの水道光熱費や医療費

・未払いの税金

・通夜・葬式費用

|

・墓石や墓地、仏壇などの購入費用

・香典返しの費用

・初七日や四十九日法要の費用

・相続財産の調査や遺産分割にかかった弁護士費用

|

相続税の負担を減らせる制度

相続税が高額になる可能性がある場合は、以下の制度を活用すると相続税の負担を軽減できる可能性があります。

- 小規模宅地等の特例:一定要件を満たす宅地の評価額を最大80%減額

- 贈与税額控除:贈与税を課されている場合に対象

- 配偶者の税額軽減:配偶者の生活保障などが目的

- 未成年者控除:相続人が18歳未満の場合に利用できる

- 障害者控除:健常者よりも生活費がかかる障害者に配慮した制度

- 外国税額控除:国外財産に日本と他国の税金が二重課税されることを防ぐ

- 相次相続控除:相続期間による税負担を調整する

- 医療法人持分税額控除:医療法人の持分の取得や放棄をした場合に適用となる

それぞれ詳しくみていきましょう。

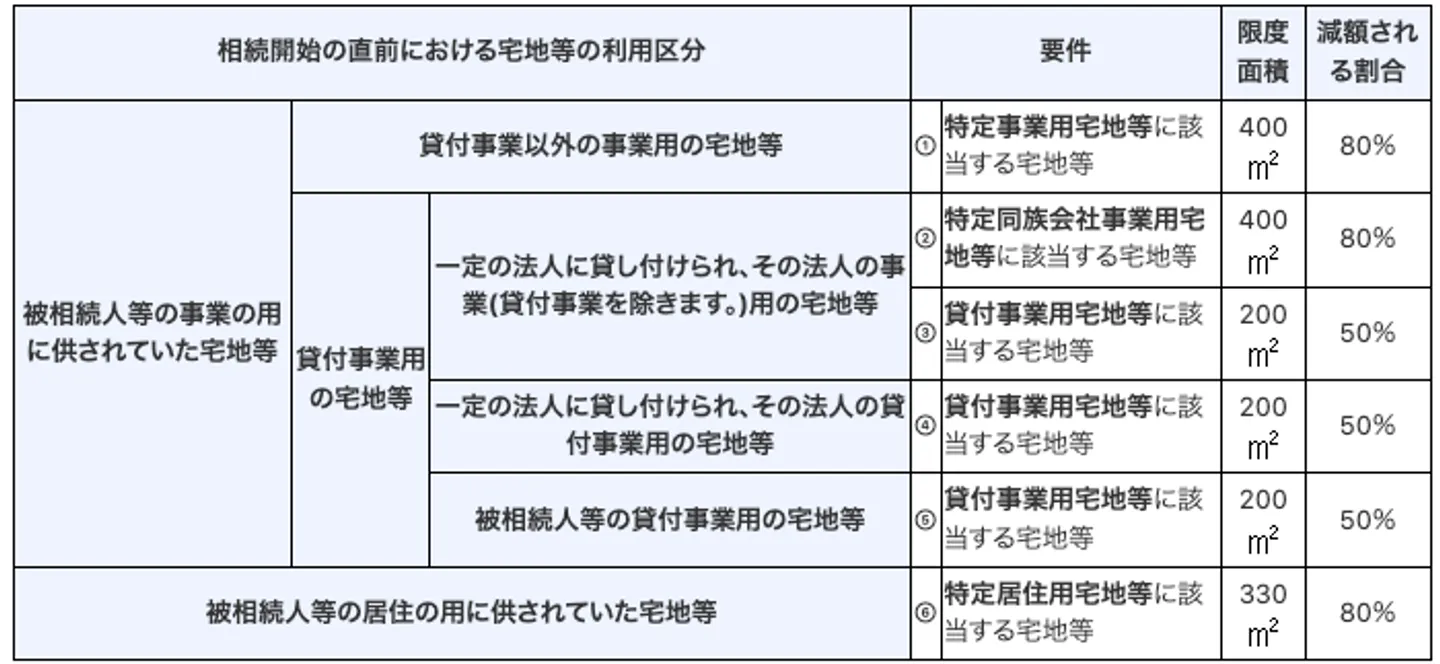

小規模宅地等の特例:一定要件を満たす宅地の評価額を最大80%減額

小規模宅地等の特例とは、被相続人が自宅や事業で使用していた宅地の評価額を最大80%減額できる制度です。

被相続人が自宅や事業で使用していた宅地は、相続人の生活基盤を支える重要な財産です。それに対して通常通りの課税をしてしまうと高額な相続税を支払い切れず、土地を失ってしまう可能性があるため、このような特例が設けられています。

対象となる用途や減額割合は以下の通りです。

出典:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

たとえば被相続人が自宅として利用していた評価額3,000万円・200㎡の宅地に対して小規模宅地等の特例が適用された場合、評価額は80%減の600万円になります。

贈与税額控除:贈与税を課されている場合に対象

暦年課税とは、1月1日から12月31日までの1年間の贈与額に応じて課税額を決定する方法のことです。

年間110万円の基礎控除額を超えて贈与をした場合、贈与税を支払うことになりますが、7年以内の贈与の場合は、贈与された財産を相続税の計算時に足し戻すことになっています。

また、暦年課税ではなく相続時精算課税制度を選択した場合、贈与額が2,500万円を超えた分については一律20%の贈与税が課せられます。しかし、贈与した人が亡くなった場合、贈与した金額については相続時に足し戻さなければなりません。

贈与税額控除は、このように贈与税と相続税が二重に課せられることを防ぐための制度です。相続税からすでに納付した贈与税額を差し引くことができます。

配偶者の税額軽減:配偶者の生活保障などが目的

配偶者の税額軽減とは「 配偶者の法定相続分相当額」もしくは「1億6,000万円」のいずれか大きい金額までの相続であれば、相続税がかからない制度です。

たとえば、配偶者と子の二人が法定相続人となり、10億円の遺産を相続するとしましょう。配偶者の法定相続分は10億円×1/2=5億円となるため、5億円までの相続であれば相続税はかかりません。

ただし、税額軽減が適用されるのは、戸籍上の配偶者のみです(内縁関係は不可)。また、税額が軽減されるからといって配偶者が多額の財産を相続すると、二次相続が発生したときに相続人の負担が重くなる可能性があります。

二次相続とは?

一次相続で相続人となった人が亡くなったときに発生する相続のことです。

未成年者控除:相続人が18歳未満の場合に利用できる

未成年者控除とは、相続人が18歳未満の場合、その人に課せられる相続税を一定額控除できる制度です。

控除額は「10万円 ×(18歳ー未成年者の年齢)」であるため、たとえば12歳の人の場合は相続税から60万円の控除を受けられます。

ただし、控除を受けるためには以下3つの要件を全て満たす必要があります。

- 相続税の無制限納税義務者(被相続人と相続人のどちらかが相続発生前の10年以内に日本に住んでいる)である

- 相続や遺贈で財産を取得したときに18歳未満である

- 被相続人の法定相続人であること

障害者の税額控除:健常者よりも生活費がかかる障害者に配慮した制度

障害者の税額控除とは、相続や遺贈で財産を取得した人が、以下の要件を満たした場合に相続税から一定額を控除できる制度です。

- 日本国内に住所がある

- 相続税の無制限納税義務者である

- 相続や遺贈で財産を取得したときに障害者である

- 被相続人の法定相続人である

- 85歳未満である

控除額は「10万円 ×(85歳ー障害者の年齢)」です。障害の程度が重い特別障害者の場合は、200万円 ×(85歳ー障害者の年齢)」の控除を受けられます。

外国税額控除:国外財産に日本と他国の税金が二重課税されることを防ぐ

外国税額控除とは、相続や贈与によって外国の財産を取得し、国外の財産に外国で相続税に相当する税金が課された場合に、相続税から一定の金額を控除する制度です。

国外財産に対して、その国の法令による相続税と日本の相続税が二重に課税されることを防ぐことを目的として設けられています。

控除額は「国外で課せられた日本の相続税相当額」と「日本の相続税額 × (取得した国外財産の価格 / 取得した財産の価格)」のいずれか少ない金額です。

相次相続控除:相続期間による税負担を調整する

相次相続控除とは、短期間に続けて相続が発生した場合に適用される税金の控除制度です。たとえば、親が亡くなり相続税を支払った後、短期間で子が亡くなり再度相続税が発生する場合、同じ財産に対する二重課税を避けるために設けられています。

一次相続で課税された相続税額に対して、1年につき10%減額した金額を、二次相続で課税された相続税額から控除することが可能です。

相次相続控除は、一次相続と二次相続の間が10年以内の場合に適用できます。

医療法人持分税額控除:医療法人の持分の取得や放棄をした場合に適用となる

相続や遺贈によって取得した医療法人の持ち分を、相続開始のときから相続税の申告期限までに放棄した場合に、放棄した持分の額に対応する部分の相続税額を控除できる制度です。

相続の開始の時から相続税の申告書の提出期限までの間に、出資額に応じた払戻しを受けた場合もしくは持分の譲渡をした場合には適用されません。

まとめ

相続税の税率は10〜55%ですが、遺産総額に対して直接適用されるわけではありません。遺産総額から債務控除や「3000万円+(600万円×法定相続人の数)」の基礎控除を適用して課税対象額を求めた後に相続税の合計額を求め、実際の相続割合に合わせて按分した上で課税額が決定します。

生前贈与を行っている場合や、相続人が配偶者・未成年・障害者などの場合は、税額控除を適用することで、相続税の負担を大きく軽減することも可能です。