生前贈与と相続の基礎知識

土地を生前贈与と相続のどちらで渡すかを決める前に、まずはそれぞれの手続きに関する基本的な知識を理解しておきましょう。

「生前贈与」とは生きている間に財産を渡すこと

生前贈与とは、存命中に親族や第三者に対して、無償で財産を分け与えることです。贈与する人を「贈与者」、贈与を受ける人を「受贈者」と呼びます。

生前贈与には以下のメリットがあります。

- 希望する人に財産を渡せる

- 相続税の対象となる財産を生前贈与することで相続税を減らすことができる

- 家族が早いうちから資産を活用できる

「相続」とは被相続人の財産を受け継ぐこと

相続とは、亡くなった人の財産に関する権利を親族などが引き継ぐことです。相続する人を「相続人」、相続の対象となる人(亡くなった人)を「被相続人」と呼びます。

相続人になれる人の範囲や優先順位は民法で以下のように決められています。

- 必ず相続人になる:配偶者

- 第1順位:直系卑属(子どもや孫など)

- 第2順位:直系尊属(親や祖父母など)

- 第3順位:傍系血族(兄弟姉妹や甥・姪など)

相続が発生した場合は、相続人全員で話し合って遺産の分割方法を決める(遺産分割協議)ことになります。ただし被相続人の遺言書がある場合は、その内容に沿って遺産を相続させることも可能です。

土地の生前贈与と相続はどちらが得か?

土地を譲渡する場合、生前贈与と相続ではどちらが得になるのか、税金面を中心に考えてみましょう。

生前贈与と相続でかかる税金の種類は異なる

生前贈与は被相続人の生存中に行う手続きで、相続は被相続人が亡くなった後に発生する手続きという違いがあり、課税される税金の種類は以下のように異なります。

| 生前贈与 |

相続 |

・登録免許税

・不動産取得税

・贈与税 |

・登録免許税

・相続税 |

登録免許税とは、法務局で不動産の登記手続きをする際に納付する税金です。税率は生前贈与で2%、相続で0.4%です。

不動産取得税は、新たに不動産を購入した場合に都道府県に納付する税金です。相続をした場合には課税されません。税率は不動産の種類によって異なり、土地を購入した場合の税率は3%(令和9年 3月31日まで)です。

贈与税の税率は以下の通りです。

| 課税価格 |

一般税率 |

特例税率 |

| 200万円以下 |

10% |

10% |

| 200万円超~300万円以下 |

15% |

15% |

| 300万円超~400万円以下 |

20% |

15% |

| 400万円超~600万円以下 |

30% |

20% |

| 600万円超~1,000万円以下 |

40% |

30% |

| 1,000万円超~1,500万円以下 |

45% |

40% |

| 1,500万円超~3,000万円以下 |

50% |

45% |

| 3,000万円超~4,500万円以下 |

55% |

50% |

| 4,500万円超~ |

55% |

55% |

相続税の税率は以下の通りです。

| 課税価格 |

税率 |

| 1,000万円以下 |

10% |

| 3,000万円以下 |

15% |

| 5,000万円以下 |

20% |

| 1億円以下 |

30% |

| 2億円以下 |

40% |

| 3億円以下 |

45% |

| 6億円以下 |

50% |

| 6億円超 |

55% |

贈与税と相続税については、課税対象が一定額を超える度に、その超えた分に対して高い税率が適用される「超過累進課税方式」が採用されています。

税率で見ると相続が得だが生前贈与が得になる場合もある

先述したように、税率だけで見れば生前贈与よりも相続の方がお得です。たとえば課税価格が5,000万円の土地を引き継いだ場合、相続税では20%の税率が適用されるのに対して、贈与税では最大税率の55%が適用されます。相続税の課税逃れとして生前贈与が行われることを避けるために、このような仕組みになっているのです。

しかし、相続は亡くなった一時点での財産に対して課税されるのに対して、生前贈与は贈与時点の財産に対して課税されるという違いがあります。そのため、やり方次第では生前贈与をして贈与税を納税した方が得になる場合もあるでしょう。たとえば将来的に土地の評価額が上昇すると予想される場合、生前贈与を行えば20%の税率で済んだものが、相続が発生してから財産を引き継ぐと評価額が上がり、最大税率が適用される可能性があります。

どちらが得かは資産や個々の状況による

結局のところ、土地の譲渡において生前贈与と相続のどちらが得になるかは、ケースバイケースです。たとえば土地の課税価格が相続税の基礎控除額「3,000万円 +(600万円 × 法定相続人の数)」の範囲内に収まる場合は、わざわざ「生前贈与」をするメリットは薄く、通常通り相続した方が良いでしょう。一方、土地の評価額が将来的に上昇すると見込まれるような場合は、生前贈与をしておいた方が税負担を抑えられることもあります。

また、そもそも「得」とは何を指すのか考えてみることも大切です。たとえ税金を低く抑えられたとしても、親族間でトラブルになったり手続きの手間がかかったりするなら得とは言い切れないでしょう。

生前贈与と相続のどちらで土地を譲渡すべきかは、税金面だけではなくさまざまな要素を加味してシミュレーションを行った上で、総合的に判断することが大切です。

5000万円の土地を生前贈与または相続した場合の税金を比較

55歳の父が18歳の子どもへ、5,000万円の土地を生前贈与または相続するケースでかかる税金をシミュレーションしてみましょう。なお、法定相続人は子1人のみとし、土地以外の相続財産や債務は一切ないものとします。

生前贈与と相続のそれぞれでかかる税金は、以下の通りです。

| 税金の種類 |

課税額(生前贈与) |

課税額(相続) |

| 登録免許税 |

100万円(5,000万円×2%) |

20万円(5,000万円×0.4%) |

| 不動産取得税 |

150万円(5,000万円×3%) |

- |

| 贈与税 |

2,049万5,000円((5,000万円−110万円)×55%−640万円) |

- |

| 相続税 |

- |

160万円((5,000万円−(3,000万円+600万円×1人))×15%−50万円) |

| 合計額 |

2,299万5,000円 |

180万円 |

このケースでは相続の方が税金をかなり低く抑えられることがわかります。

土地を生前贈与した方が得するケース

土地を生前贈与した方が得するケースは以下の通りです。

- 土地の評価額が将来的に上昇すると見込まれる場合

- 家族同士が不仲で相続トラブルが起きそうな場合

- 認知症で判断能力が低下するおそれがある場合

- 土地を渡したい相手が決まっている場合

それぞれ詳しく解説していきます。

土地の評価額が将来的に上昇すると見込まれる場合

土地の評価額が将来的に上昇すると見込まれる場合、評価額が上がる前に生前贈与を行うことで、相続税よりも贈与税を低く抑えられる可能性があります。これは、贈与税は贈与時の評価額に基づいて計算されるためです。

たとえば、土地の評価額が現在の5000万円から将来的に3億円に値上がりすることが予想される場合、早めに贈与を行えば相続税よりも少ない税額で済むことがあります。特に、再開発計画が進んでいる地域や新駅の開業が予定されている場所など、今後の利便性向上が見込まれる土地を所有している場合は、早めに生前贈与を検討してみる価値があるでしょう。

家族同士が不仲で相続トラブルが起きそうな場合

家族同士が不仲で、相続時にトラブルが発生する可能性がある場合、生前贈与を選ぶことでスムーズな財産の引き継ぎに期待できます。

相続では、遺産分割協議が必要ですが、親族間の関係が悪いと協議が難航するケースもあります。その結果、相続人の負担が増えたり、財産を譲りたい人に譲れなかったりなど、被相続人が希望する形での相続が実現しないことがあります。

生前贈与なら、贈与する相手や財産の種類を自由に決めることが可能です。これにより、相続トラブルを未然に防ぎ、被相続人の意思を確実に実現することができます。

認知症で判断能力が低下するおそれがある場合

高齢で認知症になるリスクが高い場合には、早めに生前贈与を検討した方がよいでしょう。認知症になると、意思能力がないと判断されることが一般的であるため、財産の売却や贈与などの法律行為が無効とされる可能性があります。

たとえば、老人ホームに入所するために土地を売却しようとしても、認知症を患った後では意思能力がないとみなされ、売却ができないことも少なくありません。これにより、老人ホームの入居費用や介護費用を捻出できなくなることもあるでしょう。

また、不要な不動産を売却できないまま相続が発生すると、資産価値の低い空き家を相続することになり、相続人にとっても負担が増えることがあります。こうしたリスクを避けるためにも、健康なうちに生前贈与を検討することが重要です。

土地を渡したい相手が決まっている場合

土地を渡したい相手が明確に決まっている場合、特に法定相続人以外に土地を渡したいと考えている場合は、生前贈与が有効な手段になるでしょう。親族以外の第三者や法人などに対しても贈与を行うことは可能なので、親族ではなくても普段からお世話になっている人に感謝の気持ちとして財産を渡すこともできます。

もちろん相続においても、遺言書を作成すれば特定の人に財産を譲ることは可能です。しかし、相続人全員が合意すれば遺言書と異なる遺産分割が行われる場合もあります。

希望通りの財産承継を実現したいのであれば、生前贈与を選択した方が確実性は高いでしょう。

土地を相続した方が得するケース

土地を相続した方が得するケースは以下の通りです。

- 土地の課税価格が相続税の基礎控除額より低い場合

- 小規模宅地等の特例を利用する場合

それぞれ詳しくみていきましょう。

土地の課税価格が相続税の基礎控除額より低い場合

土地の課税価格が相続税の基礎控除額より低い場合、相続税が発生しないため、相続で土地を渡した方がよいでしょう。

相続税の基礎控除額は「3000万円 + (600万円 × 法定相続人の数)」で計算されます。相続税の課税価格がこの控除額以内であれば相続税は課されません。

一方で、生前贈与の場合、毎年110万円までの非課税枠があるものの、それを超える部分には贈与税が課されます。

たとえば、法定相続人が3人いる場合、相続税の基礎控除額は4800万円です。この場合、土地の課税価格が4800万円以下であれば相続税はかからないため、あえて非課税になる金額が少ない生前贈与を検討する必要性は低いといえるでしょう。

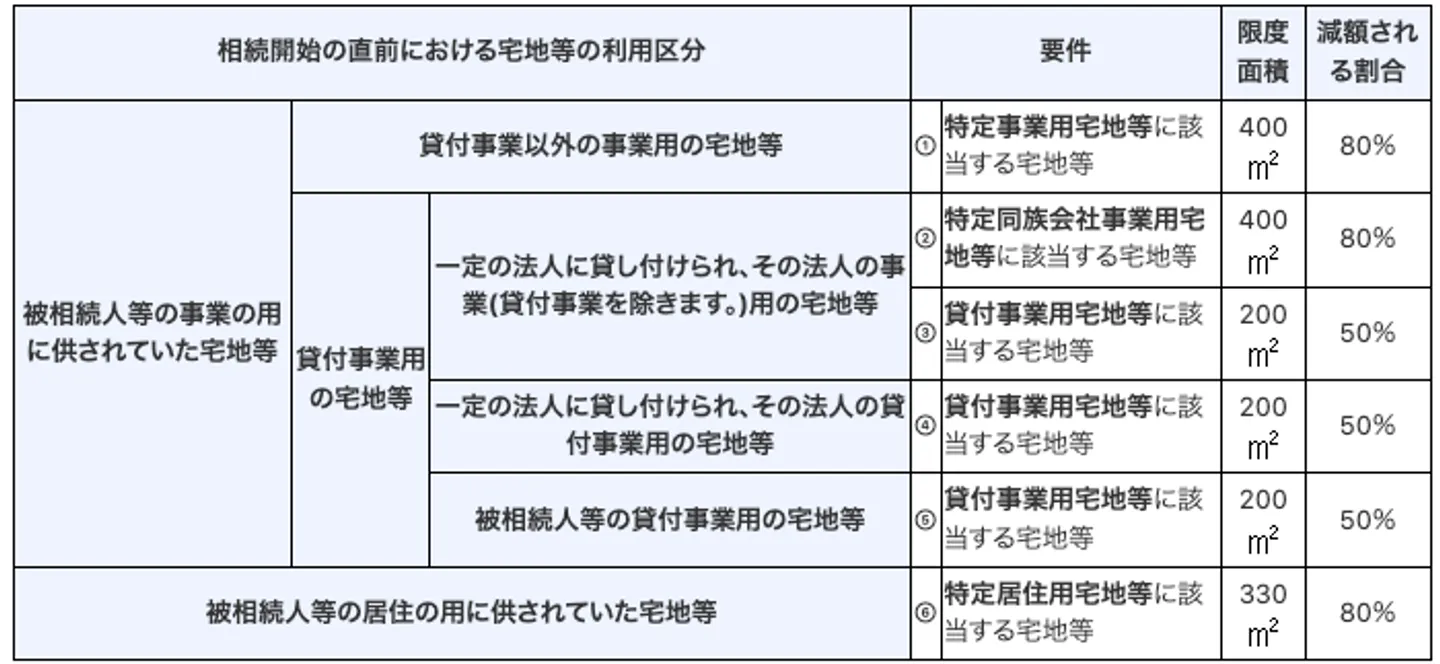

小規模宅地等の特例を利用する場合

小規模宅地等の特例を利用できる場合、土地を相続することで大幅に税負担を軽減できる可能性があります。この特例は、被相続人が居住していた自宅や事業所の土地を相続する際に適用され、土地の評価額を最大で80%減額することができる制度です。

たとえば、相続する土地の評価額が1億円の場合でも、この特例を適用すれば評価額が最大2000万円にまで減少し、その分相続税も大幅に軽減されます。

対象となる用途や減額割合は以下の通りです。

出典:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

小規模宅地等の特例を活用したい場合は、生前贈与ではなく相続を選択しましょう。

土地の生前贈与でトラブルを避けるには?

土地の生前贈与でトラブルを避けるためには、贈与契約書を作成して契約の証跡を残すことが大切です。また、生前贈与の内容が遺留分を侵害額しないように、公平な財産分与を行うことも意識しましょう。

贈与契約書を作成する

贈与は口頭でも成立しますが、トラブルを避けるためにも必ず贈与契約書を作成することをおすすめします。

贈与契約書に記載すべき主な内容は以下の通りです。

- 贈与者と受贈者の氏名・住所

- 贈与する財産の詳細(住所、地番、面積など)

- 贈与の時期(契約締結の日付・贈与を実行する日付)

- 贈与の方法

贈与契約書の信憑性を高めるために、実印を押印し、贈与者と受贈者がそれぞれ1通ずつ保管することも重要です。

贈与契約書がない場合、税務調査で贈与が否認されたり、当事者間で認識の違いが生じたりするリスクがあります。また、相続が発生した際に、他の相続人から贈与内容について疑念を抱かれ、トラブルに発展する可能性も否めません。贈与契約書を作成しておくことは、贈与に関するリスクを減らすために非常に重要です。

遺留分侵害額請求に注意する

遺留分侵害額請求とは、他の相続人に対して、不当に侵害された「遺留分」に相当する金銭を請求する手続きのことです。

遺留分とは、兄弟姉妹以外の法定相続人に認められている「遺産の最低限の取り分」を指します。各相続人に認められている遺留分は以下の通りです。

| 法定相続人 |

遺留分 |

| 配偶者のみ |

2分の1 |

| 配偶者+子 |

配偶者が4分の1、子が4分の1 |

| 子のみ |

2分の1 |

| 配偶者+直系尊属 |

配偶者が3分の1、直系尊属が6分の1 |

| 直系尊属のみ |

直系尊属が3分の1 |

| 配偶者+兄弟姉妹 |

配偶者が2分の1、直系尊属はなし |

多額の生前贈与が行われた場合には、贈与を受けられなかった相続人の取り分が減ってしまうので、遺留分侵害額請求の対象になる可能性があります。

遺留分侵害額請求の対象になる可能性があるのは以下のようなケースです。

- 相続人以外の者に対して相続開始前の1年間にされた贈与

- 相続人に対して相続開始前の10年間にされた贈与

- 遺留分侵害をしていることを認識していながら行われた贈与

生前贈与を行う際は、遺留分の配慮を欠かさず、相続人全員になるべく公平な財産分与を行うことが重要です。

土地を生前贈与する際に使える節税方法

生前贈与をする際にかかる贈与税については「暦年課税」と「相続時精算課税制度」の2種類の課税方式があります。受贈者は適用する制度を選択できますが、使い方によっては贈与税と相続税の合計額を低く抑えることも可能です。

相続時精算課税制度を利用する

相続時精算課税制度とは、60歳以上の父母・祖父母から18歳以上の子や孫に生前贈与を行う際に利用できる制度です。この制度を利用すると一定額までの贈与であれば贈与税がかからず、相続時にまとめて相続税として課税されます。

「(贈与額ー基礎控除110万円)ー特別控除2,500万円」を超えた部分については、20%の贈与税がかかります。相続時精算課税制度は、一般的な贈与(暦年課税)よりも非課税になる金額が大きいため、土地のようにまとまった財産を渡すときに有効です。

たとえば、5000万円の土地を60歳の父から18歳の子どもへ生前贈与した場合、暦年課税では(5,000万円−110万円)×55%−640万円)=2,049万5,000円の贈与税がかかります。

一方、相続時精算課税制度を利用すると、贈与税は(5,000万円-110万円)-2,500万円×20%=478万円、相続税は(5,000万円-110万)×20%−200万円=778万円、合計の税額は478万円+778万円=1,256万円です。このケースでは約800万円節税できたことになります。

暦年課税で土地を分割して贈与する

暦年課税とは、贈与税の課税方式の一つで、毎年110万円までの基礎控除が適用される制度です。一度にまとめて土地を贈与するよりも、土地の持分を細かく分割し、数年間かけて全ての持分を贈与していけば税金を低く抑えられます。

たとえば、1,000万円の土地を10分割して、毎年100万円ずつ贈与すれば、基礎控除の範囲内に収まるため、贈与税が発生しません。

ただし、贈与をして登記申請をするたびに、登録免許税や不動産取得税、弁護士や司法書士などの専門家に支払う報酬などのコストが発生します。また、生前贈与をしている途中で贈与者がなくなると、贈与を終えていない部分を複数の相続人で分け合うことになり、権利関係が複雑になるリスクもあります。

土地を分割して暦年贈与を行う場合は、税金を抑えられる反面、手続きや費用の負担が大きくなる可能性もあるので、本当にメリットが得られるのか吟味したほうがよいでしょう。

まとめ

土地の譲渡方法には「生前贈与」と「相続」があり、どちらが得かは個々の状況によって異なります。

税金面で見ると相続の方が税率は低くなりますが、土地の評価額が将来上昇する場合や親族間の相続トラブルが予想される場合は生前贈与を選択した方がよいでしょう。一方で、土地の評価額が相続税の基礎控除額以下になると見込まれる場合や、小規模宅地等の特例を利用できる場合は、相続を選択する方が有利になります。

最終的に、どちらが得になるかはシミュレーションをしたり、様々な要素を加味したりして総合的に判断することが重要です。自分だけで判断できない場合は、相続に強い弁護士や税理士に相談しながら決めましょう。

生前贈与に関するよくある質問

土地を生前贈与で受けても相続放棄はできる?

土地の生前贈与を受けた後でも、相続放棄は問題なく行えます。

相続放棄とは、資産や負債など、相続財産に関する一切の権利を放棄することです。民法には、「生前贈与を受けた場合に相続放棄は認められない」という制約は存在しません。たとえば、生前贈与を受けた後に相続が発生し、その際に被相続人に多額の債務があることが判明した場合、相続放棄を選択することは可能です。

ただし、注意が必要なのは、生前贈与が詐害行為に該当する場合です。詐害行為とは、債権者を害することを知りながら自らの財産を減少させる行為を指します。たとえば、被相続人が債務を返済できなくなることを承知で、その財産を子供に生前贈与した場合、これは詐害行為と見なされる可能性があります。

このような場合、債権者は「詐害行為取消権」を行使し、裁判所に詐害行為の取り消しを求めることができます。裁判所が詐害行為と判断すれば、贈与を受けた財産を返還しなければなりません。