クレジットカードに過払い金があるって本当?

CMやポスティングチラシなどで言われる「過払い金」とは、借金をしたときに、法律の上限金利を超えて返済していたお金のことです。

かつて、貸金業界全体で法律の上限を超えた金利を設定していた時期があり、そのときに借入をした人は過払い金を取り戻すことが可能です。

クレジットカードのキャッシングも対象で、過去に利用したことがある人は過払い金返還を請求できる可能性があります。

ただし、過払い金が発生するには一定の条件があります。まずは過払い金の仕組みとともに、どのような条件があるのか把握しましょう。

過払い金が発生する仕組み

過払い金の大元は、かつて存在した「グレーゾーン金利」に起因します。

ワンポイント解説

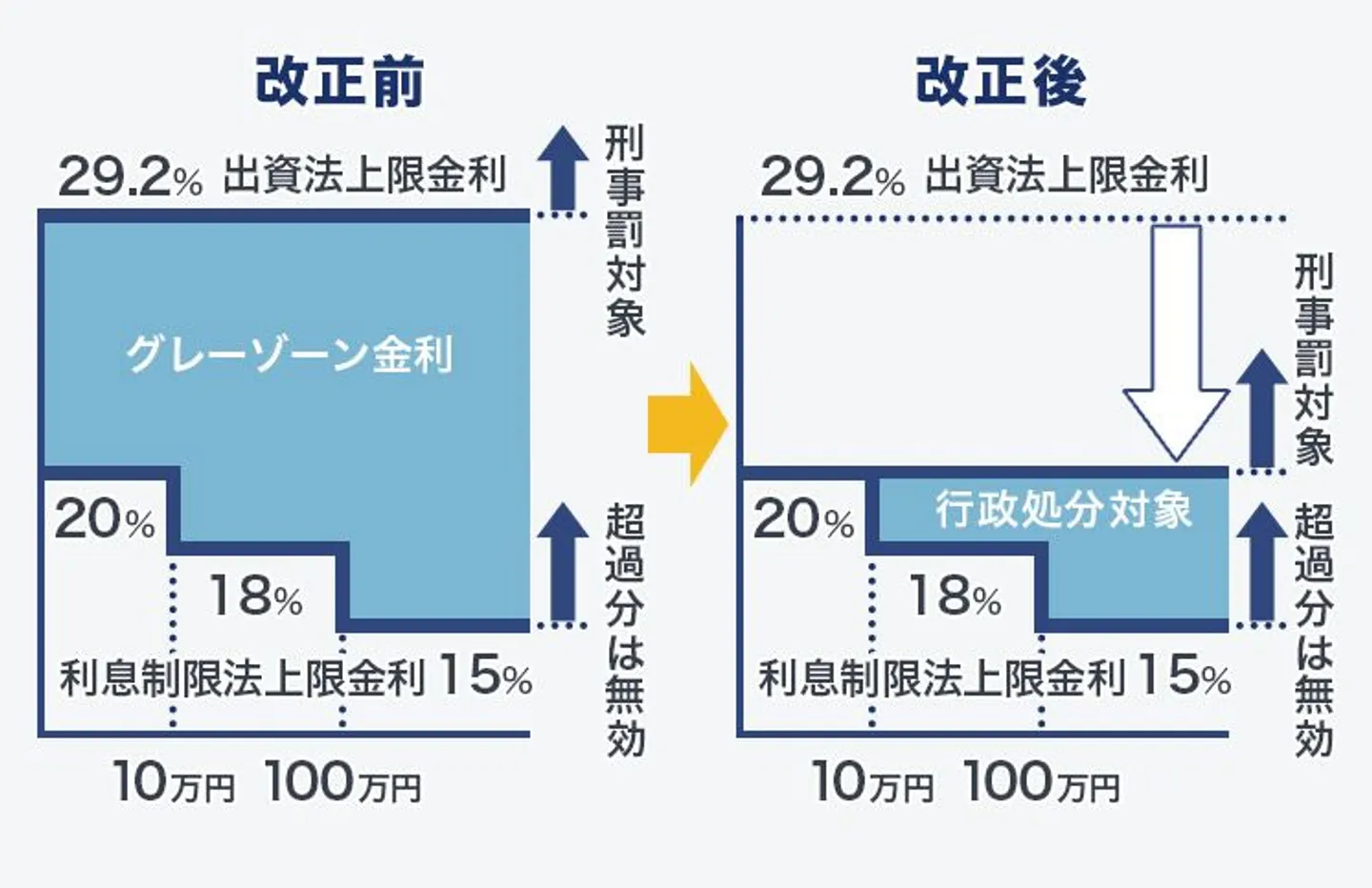

グレーゾーン金利とは?

民事(有効な契約の基準)における上限利息を定めた「利息制限法」と、刑事罰における上限金利を定めた「出資法」にずれがあったことで生まれた金利帯。利息制限法の上限金利は年15~20%なのに対し、出資法では29.2%だった。

さらに、貸金業法という法律で「みなし弁済」という規定があり、本来無効であるはずの利息制限法を超えた金利も、一定条件を満たすと有効であるとされていた。

法改正が行われ、現在の借入でグレーゾーン金利は撤廃されている。

参照:e-Govポータル「利息制限法第1条」

参照:e-Govポータル「出資の受入れ、預り金及び金利等の取締りに関する法律第5条第2項」

グレーゾーン金利は、いわば「違法だが罰則のない金利」であり、かつて多くの貸金業者がグレーゾーン金利での貸付を行っていました。

しかし、最高裁でグレーゾーン金利やみなし弁済を無効とする判決が出たため、「グレーゾーン金利部分の利息」は過払い金として取り戻せるようになりました。

クレジットカードの場合、キャッシング利用で過払い金が発生している可能性があり、返還請求が可能です。

クレジットカードに過払い金が発生する条件

全てのクレジットカード利用で過払い金が発生しているわけではなく、以下のような条件があります。

- ①キャッシングを利用していた

- ②2010年以前に契約した

- ③最後の取引から10年以内

これら3つの条件を満たしていなければ、クレジットカードの過払い金は発生していません。それぞれ詳しく解説します。

①キャッシングを利用していた

クレジットカードには、ショッピング枠とキャッシング枠の2種類の利用方法があります。過払い金が発生するのはキャッシング枠のみで、ショッピング枠は対象外です。

そもそも、ショッピング枠とキャッシング枠は適用される法律が異なります。ショッピング枠で発生するのは「利息」ではなく「分割手数料」という名目です。

ショッピング枠とキャッシング枠の違い

| 利用枠 |

サービスの内容 |

サービスの対価 |

適用法律 |

| キャッシング枠 |

貸金取引(借金) |

利息 |

利息制限法 |

| ショッピング枠 |

立て替え・分割払い |

分割手数料 |

割賦販売法 |

つまり、利息制限法が適用されないショッピング枠を利用しても、過払い金は発生し得ないということです。

ちなみに、割賦販売法のほうに手数料率の上限はありませんが、経済産業省の通達により「出資法と同じ水準であること」という指導がされています。

参照:経済産業省「割賦販売法(後払分野)に基づく監督の基本方針 Ⅱ-2-2-1-3 信用購入あっせんの手数料【信用購入あっせん業者対象項目】」

ワンポイント解説

「リボ払いだと過払い金はどうなるの?」と疑問に思う人もいますが、リボ払いは一括払いや分割払いと同じ「返済方法の種類」であり、過払い金の有無とは直接関係ありません。

あくまで「キャッシングかショッピングか」が、過払い金を判断するポイントとなります。

②2010年以前に契約した

グレーゾーン金利が正式になくなったのは、改正出資法が施行された2010年6月18日以降です。

つまり、2010年6月17日以前のキャッシング利用であれば、過払い金が発生している可能性があります。

ただし、グレーゾーン金利をなくすきっかけになった最高裁判決は2006年のものであるため、多くの貸金業者は改正出資法の施行前から自主的に金利を修正しています。

具体的にどの時期から切り替わったかはカード会社によるため、個別に確認が必要です。

③最後の取引から10年以内

過払い金には時効があり、最後の取引(基本的に完済した日)から10年経過すると請求できなくなります。

ただし、時効のカウントは下記のような事項があると停止(カウントの一時停止)もしくは中断(カウントのリセット)します。

- カード会社への催告(過払い金請求の通知):時効の停止

- 請求(訴訟など):時効の中断

停止では時効の完成を6ヶ月、中断では10年伸ばせるので、「もうすぐ時効になるから・・・」と諦めている人も、過払い金を取り戻せる可能性があります。

ワンポイント解説

民法改正により、2020年4月1日以降に終了した取引の場合は以下のどちらか早い方が時効の完成期間になります。

・取引終了から10年

・過払い金請求ができると知ったときから5年

2020年4月1日以降に完済した場合、5年経つとカード会社から時効を主張される恐れがあります。

例外①同じクレジットカードで再借入をしている場合

例外として、過払い金の時効が伸びるケースもあります。その1つが、同じクレジットカードで再借入したケースです。

同じカード会社で再借入をした場合、前の借入と一連の契約とみなされ、前の借入の時効が再借入の時効完成まで伸びる可能性があります。

例えば、1回目のキャッシングを2010年に完済した場合、時効完成は10年後の2020年です。しかし、その後同じクレジットカードで2回目の借入を行い、2015年に完済した場合、1回目の時効完成が2回目の時効完成(2025年)まで伸びるということです。

ただし、複数の借入が一連の取引としてみなされるかどうかは、契約の同一性や空白期間の長さなどから総合的に判断されます。自分のケースがあてはまるか知りたいときは、弁護士などに相談するようにしましょう。

例外②クレジットカード会社から不法行為を受けている場合

もう1つの例外として、クレジットカード会社から不法行為を受けていたケースが挙げられます。

不法行為による損害を受けた場合、「不法行為を知ったときから3年」もしくは「不法行為があったときから20年」が経過していなければ、最後の取引から10年以上経った取引の過払い金を返還してもらえる可能性があります。

なお、不法行為の具体例は以下の通りです。

- 暴行や脅迫

- 深夜や早朝など非常識な時間帯の取り立て

- 1日に何度も電話や訪問を繰り返す行為

- 法的根拠のない請求

- 取引履歴の開示拒否・不当な遅延・改ざんなど

上記のような不法行為が思い当たる場合は、10年経過している取引でも過払い金請求を検討してみましょう。

過払い金が発生しているクレジットカード会社一覧

2006年の最高裁判決までほとんどの貸金業者がグレーゾーン金利を採用していたため、基本的にどのクレジットカードも過払い金発生の可能性があります。

具体例としては、以下のカード会社が挙げられます。

| クレジットカード会社名 |

カードの名称 |

過払い金発生の可能性がある時期 |

| 三菱UFJニコス |

NICOS(日本信販)

マイベスト(キャッシング専用カード)

DCカード など |

2007年以前 |

| エポス(旧マルイ) |

エポスカード

(マルイカード) |

2007年3月以前 |

ゼロファースト

(エムワンカード) |

2007年4月以前 |

| 三井住友カード |

三井住友VISAカード |

2005年以前 |

| アプラス |

新生VISA

新生アプラス

新生カードVISA など |

2007年以前 |

TSUTAYA Tカードプラス

TSUTAYA WカードJCB など |

2009年以前 |

| オリエントコーポレーション |

オリコカード

アメニティカード(ローン専用カード)

アプティ(リボ払い専用カード)

コジマカード など |

2007年3月以前 |

| クレディセゾン |

セゾンカード |

2007年7月以前 |

| UCカード |

2007年6月以前 |

| セディナ |

OMCカード

CFカード

クオークカード など |

2007年以前 |

ポケットカード

(マイカルカード) |

P-oneカード

マイカルカード など |

2007年11月以前 |

| イオン |

イオンクレジット |

2007年3月10日以前 |

| ニッセン |

マジカルカード |

2007年以前 |

| サンステージ |

ベルーナノーティス |

2007年以前 |

| 日専連 |

日専連ライフサービス |

2006年~2007年前後 |

| 日専連ファイナンス |

2007年5月以前 |

| 日専連ベネフル |

不明 |

| 日専連旭川 |

不明 |

| 日専連静岡 |

2007年8月28日以前 |

| ニッセンレンエスコート |

2007年12月以前 |

| りそなカード |

りそなカード |

2007年7月以前 |

| UCS |

UCSカード |

2010年6月10日以前 |

| 九州日本信販 |

九州日本信販カード |

2008年9月26日以前 |

| ほくせん |

ほくせんカード |

不明 |

| SBIイコールクレジット |

SBIイコールクレジット |

不明 |

| 株式会社めぶきカード |

めぶきカード(旧常陽クレジット) |

2006年9月以前 |

| シティックスカード |

シティックスカード |

2007年3月以前 |

| エムアイカード |

エムアイカード |

不明 |

| ゆめカード |

ゆめカード |

不明 |

| モデルクレジット |

モデルクレジット |

2007年6月以前 |

| 全日信販(現・アプラスインベストメント) |

AJカード など |

2007年以前 |

| イズミヤカード |

イズミヤカード |

2007年12月10日以前 |

| 出光クレジット |

出光カード など |

不明 |

| 株式会社フジ |

エフカード |

不明 |

| 山陰信販 |

山陰信販カード |

不明 |

| しんきんカード |

しんきんカード |

2007年4月以前 |

参照:弁護士法人響「クレジットカードの過払い金が発生する条件とは?調べ方と請求時の注意点を解説」

参照:司法書士法人杉山事務所「クレジットカードを過払い金請求できる条件と発生するリスク」

上記に載っていないカード会社でも過払い金が発生している可能性はありますし、反対に上記に載っていても必ず過払い金があるとは限りません。ケースバイケースなので、正確な情報は弁護士などに依頼して調査してもらいましょう。

クレジットカードの過払い金請求をするデメリット

クレジットカードの過払い金請求で現金が戻ってくるとわかっても、「なにかデメリットがあるのでは?」と不安に思う人が少なくありません。

確かに、クレジットカードの過払い金請求には以下のようなデメリットがあります。

- ブラックリストになる可能性がある

- 過払い金請求をしたクレジットカードは解約・利用不可になる

しかし、これらのデメリットがあっても、生活への影響を抑えることは可能です。具体的なデメリットの内容を解説するので、過払い金請求に対する不安を払拭しましょう。

ブラックリストになる可能性がある

ブラックリストとは、個人の信用情報に傷が付いた状態のことです。過払い金請求をすると、その情報が事故情報として登録される可能性があります。

ブラックリストになると、あらゆるクレジットカードやローンが使えなくなるため、生活に大きく影響します。

ただし、過払い金請求でブラックリストになるケースは、「返済中かつ過払い金が残債より多い状態」に限られます。つまり、戻ってきた過払い金をすべて返済に充てたとしても返しきれないときのみです。

完済後に請求する場合は、そもそも取引が終わっているので事故情報を登録する項目がありません。返済中の場合は、一時的に情報が登録されますが、戻ってきた過払い金で完済できればすぐに削除されます。

ブラックリスト期間中の主なデメリット

ブラックリスト状態になった場合、以下のようなデメリットが発生します。

- クレジットカードが使えなくなる

- ローンが利用できなくなる

- 保証人になれなくなる

- 携帯の分割購入ができなくなる

- 賃貸の入居審査に落ちるケースがある(信販系の家賃保証会社の場合)

特に重要なのは、クレジットカードやローンが使えなくなる点でしょう。日々の買い物や、住宅・車の購入といったライフプランに大きな影響があります。

賃貸の入居審査については、信販系会社(カード会社など)の系列企業が家賃保証会社として設定されている場合に影響します。ただし、信販系以外の家賃保証会社が指定されている物件や、そもそも家賃保証会社が不要な物件なら影響はありません。

ブラックリストの期間は借金完済から5年

ブラックリストは、一定の期間が経過すれば削除されます。過払い金請求の場合、期間はおおむね5年間です。

実際にどのタイミングで消されるかはケースバイケースで、多少前後する場合もあります。

なお、信用情報を確認したい場合は自分で申請するか、弁護士などに依頼すれば取り寄せ可能です。

信用情報機関は3つあるため、自分の借入先が加盟している機関へ問い合わせる必要があります。

ブラックリスト中の対応策

仮にブラックリストになったとしても、生活への影響を最小限に抑えられます。

例えば、クレジットカードの代わりにデビットカードや家族カードを使えば買い物に利用できますし、ローン(借金)も親族・知人などから個人的に借りることが可能です。

また、家族はブラックリストの影響を受けないため、家を買うときは家族名義でローンを組むこともできます。

通常の生活と比べると不自由さはありますが、工夫すれば問題なく日々を過ごせるでしょう。

過払い金請求をしたクレジットカードは解約・利用不可になる

クレジットカードの過払い金請求をした場合、その会社のカードが使えなくなる可能性があります。

金融機関もトラブルになった顧客との取引はなるべく避けたいので、保有しているクレジットカードを解約したり、再発行の審査を厳しくしたりするのです。

また、ブラックリストと違って企業独自の顧客情報は消せないため、「過払い金請求をした顧客」という履歴はカード会社に残り続けます。

結果、過払い金請求をしたクレジットカードは、将来にわたって使えなくなる可能性があります。

他社のクレジットカードやローンには影響しない

上記のように解約・利用不可になるのはあくまで「過払い金請求をしたカード会社」だけであり、他社のクレジットカードやローンに影響はありません。

つまり、ブラックリスト登録さえされなければ、他社のクレジットカードは問題なく発行・利用できるということです。

切り替えに多少の手間はかかりますが、事前に準備しておけば生活への影響は少ないでしょう。

公共料金などの支払いやポイント残高には注意

クレジットカードの解約で注意が必要なのは、公共料金や家賃、サブスクなどの支払いに使っている場合です。

強制解約された後も支払い設定を変えていないと、支払いが滞ることになり、滞納とみなされるかもしれません。滞納しているとブラックリスト登録される恐れがあるため、事前に別のクレジットカードへ切り替えておくようにしましょう。

また、ポイントが残っている場合は解約に併せて消滅してしまうため、過払い金請求前に使っておくことをおすすめします。

自分のクレジットカードに過払い金があるか調べる方法

実際に過払い金があるかどうか確認するには、過去の取引を個別に調べる必要があります。

また、具体的にどのくらいの過払い金があるかは、複雑な計算が必要です。

ここからは、過払い金の有無の調べ方と、金額の計算方法について解説します。

過払い金の有無の調べ方

過払い金の有無を調べる方法は、以下の3つがあります。

- 弁護士や司法書士に調査してもらう

- インターネットのシミュレーションを利用する

- 自分で取引履歴を取り寄せる

基本的には弁護士や司法書士に調査してもらう方法が確実ですが、「いきなり直接相談するのは気が引ける」という場合はシミュレーションもおすすめです。

自分で取引履歴を取り寄せる方法は難易度が高いため、参考程度に押さえておきましょう。

弁護士や司法書士に調査してもらう

弁護士や司法書士への直接依頼は、もっとも確実かつ手っ取り早い方法です。

弁護士や司法書士は、貸金業者から取引履歴を取り寄せて、後述する過払い金の計算を正確に行ってくれます。実際に過払い金が発生していれば、そのまま返還交渉や訴訟などの手続きも代行してくれます。

費用が気になるところですが、相談・調査は無料にしている事務所も少なくありません。初期費用を抑えたい人や、過払い金がなかったときに無駄なコストをかけたくない人は、相談・調査無料の事務所に相談しましょう。

インターネットのシミュレーションを利用する

インターネット上には、弁護士や司法書士が監修・提供するシミュレーションが多く存在します。

これらは借入額や金利、借入期間などの簡単な情報で結果がでるため、手軽に調べたいときに役立つツールです。

代表的なツールとしては、以下のようなものがあります。

ただし、シミュレーションはあくまで簡易診断なので、正確な調査は弁護士・司法書士に直接相談が必要です。

自分で取引履歴を取り寄せる

自分で借入先のカード会社に連絡し、取引履歴を取り寄せることも可能です。

カード会社は開示請求を受けたら原則応じなければいけないので、断られることはありません。

債務者等又は債務者等であつた者その他内閣府令で定める者は、貸金業者に対し、内閣府令で定めるところにより、前条の帳簿(利害関係がある部分に限る。)の閲覧又は謄写を請求することができる。この場合において、貸金業者は、当該請求が当該請求を行つた者の権利の行使に関する調査を目的とするものでないことが明らかであるときを除き、当該請求を拒むことができない。

引用元:e-Govポータル「貸金業法第19条の2」

どのような手順・方法で取り寄せられるかはカード会社によって違うので、詳しくは直接確認しましょう。

なお、取引履歴をもとに過払い金を計算する際は、無料で使えるエクセルの計算テンプレートもあります。

過払い金の金額の調べ方(引き直し計算について)

過払い金の金額を調べるときは、引き直し計算を使います。引き直し計算とは、法的に適切な金利で取引されていた場合、どのような取引になっていたかを計算するものです。

おおまかに計算するだけなら、利息制限法の上限金利で借りたときと、実際の返済総額を比較してみましょう。

【例】

・借入額100万円で借入金利29%の場合

総返済額:1,904,460円(内利息904,460円)

・15%(利息制限法の上限)の場合

総返済額:1,427,340 円(内利息427,340円)

・差額(過払い金)

1,904,460円-1,427,340 円=477,120円

参考:金融広報中央委員会 知るぽると「しっかりシミュレーション」

単純な差額は上記の通りですが、実際は過払い利息を計算する「利息充当方式」を採用することが多いので、もう少し複雑な計算になります。

ワンポイント解説

利息充当方式とは?

民法704条の「悪意の受益者(ここではカード会社)は、不当に得た利益を返還する際は利息を付けなければならない」という法律に基づき、「支払い過ぎた利息に対する利息(過払い利息)」を上乗せする計算方式。利率は借入時期にもよるが、基本的には5%で計算する。

参照:e-Govポータル「民法704条」

過払い利息を無視して計算する「無利息方式」もありますが、取り戻せる金額は当然ながら利息充当方式のほうが多くなります。

ただし、依頼する弁護士・司法書士によっては、無利息方式で手続きする場合もあります。引き直し計算を依頼するときは、「どちらの方式で計算するのか」「利息充当方式を使わない場合、それはなぜか」を確認しましょう。

過払い金の計算例

ここでは、過払い金の具体的な計算例を紹介します。借入条件は次のように設定します。

【借入条件】

・借入元金:100万円

・金利:29%

・返済額:3万1,741円(返済期間5年)

【過払い金計算】

・利息充当方式で計算

・過払い利息の利率:5%

上記の設定でシミュレーションすると、以下のようになります。

| 返済回数 |

弁済額 |

利息 |

借入元金

(マイナスは過払い元金) |

過払い利息

(累計) |

| 1 |

31,741 |

15,245 |

983,504 |

0 |

| 2 |

31,741 |

14,027 |

965,790 |

0 |

| 3 |

31,741 |

14,724 |

948,773 |

0 |

| 4 |

31,741 |

13,998 |

931,030 |

0 |

| 5 |

31,741 |

14,194 |

913,483 |

0 |

| 6 |

31,741 |

13,477 |

895,219 |

0 |

| 7 |

31,741 |

13,648 |

877,126 |

0 |

| 8 |

31,741 |

13,372 |

858,757 |

0 |

| 9 |

31,741 |

12,670 |

839,686 |

0 |

| 10 |

31,741 |

12,801 |

820,746 |

0 |

| 11 |

31,741 |

12,109 |

801,114 |

0 |

| 12 |

31,741 |

12,214 |

781,587 |

0 |

| 13 |

31,741 |

11,948 |

761,794 |

0 |

| 14 |

31,741 |

10,519 |

740,572 |

0 |

| 15 |

31,741 |

11,321 |

720,152 |

0 |

| 16 |

31,741 |

10,654 |

699,065 |

0 |

| 17 |

31,741 |

10,687 |

678,011 |

0 |

| 18 |

31,741 |

10,030 |

656,300 |

0 |

| 19 |

31,741 |

10,033 |

634,592 |

0 |

| 20 |

31,741 |

9,701 |

612,552 |

0 |

| 21 |

31,741 |

9,062 |

589,873 |

0 |

| 22 |

31,741 |

9,017 |

567,149 |

0 |

| 23 |

31,741 |

8,390 |

543,798 |

0 |

| 24 |

31,741 |

8,313 |

520,370 |

0 |

| 25 |

31,741 |

7,955 |

496,584 |

0 |

| 26 |

31,741 |

6,856 |

471,699 |

0 |

| 27 |

31,741 |

7,211 |

447,169 |

0 |

| 28 |

31,741 |

6,615 |

422,043 |

0 |

| 29 |

31,741 |

6,452 |

396,754 |

0 |

| 30 |

31,741 |

5,869 |

370,882 |

0 |

| 31 |

31,741 |

5,669 |

344,810 |

0 |

| 32 |

31,741 |

5,271 |

318,340 |

0 |

| 33 |

31,741 |

4,709 |

291,308 |

0 |

| 34 |

31,741 |

4,453 |

264,020 |

0 |

| 35 |

31,741 |

3,906 |

236,185 |

0 |

| 36 |

31,741 |

3,610 |

208,054 |

0 |

| 37 |

31,741 |

3,180 |

179,493 |

0 |

| 38 |

31,741 |

2,478 |

150,230 |

0 |

| 39 |

31,741 |

2,296 |

120,785 |

0 |

| 40 |

31,741 |

1,786 |

90,830 |

0 |

| 41 |

31,741 |

1,388 |

60,477 |

0 |

| 42 |

31,741 |

894 |

29,630 |

0 |

| 43 |

31,741 |

452 |

-1,659 |

0 |

| 44 |

31,741 |

0 |

-33,400 |

-7 |

| 45 |

31,741 |

0 |

-65,141 |

-144 |

| 46 |

31,741 |

0 |

-96,882 |

-420 |

| 47 |

31,741 |

0 |

-128,623 |

-818 |

| 48 |

31,741 |

0 |

-160,364 |

-1,364 |

| 49 |

31,741 |

0 |

-192,105 |

-2,043 |

| 50 |

31,741 |

0 |

-223,846 |

-2,804 |

| 51 |

31,741 |

0 |

-255,587 |

-3,751 |

| 52 |

31,741 |

0 |

-287,328 |

-4,798 |

| 53 |

31,741 |

0 |

-319,069 |

-6,014 |

| 54 |

31,741 |

0 |

-350,810 |

-7,321 |

| 55 |

31,741 |

0 |

-382,551 |

-8,806 |

| 56 |

31,741 |

0 |

-414,292 |

-10,426 |

| 57 |

31,741 |

0 |

-446,033 |

-12,123 |

| 58 |

31,741 |

0 |

-477,774 |

-14,011 |

| 59 |

31,741 |

0 |

-509,515 |

-15,969 |

| 60 |

31,792 |

0 |

-541,307 |

-18,126 |

取り戻せる金額

(過払い元金+過払い利息) |

559,433 |

シミュレーション参考:名古屋消費者信用問題研究会「利息計算ソフト」

上記のシミュレーションでは、43回目の支払いで本来の返済は終了しており、以降の支払いは過払い金となります。同時に過払い利息も発生し、完済時点での合計過払い額は55万9,433円です。

上記は完済時点で計算を止めていますが、過払い金請求をするまでにタイムラグがあると、その期間分も過払い利息が発生します。例えば、完済から3年後に過払い金請求をする場合、その3年間に発生した利息も上乗せされるということです。

なお、ここでの計算はあくまで簡易的なシミュレーションなので、数値は参考程度に考えてください。実際の引き直し計算は、弁護士や司法書士に依頼して正確に計算してもらいましょう。

クレジットカードの過払い金請求はどこに依頼すればいい?

クレジットカードの過払い請求は、法律の知識や正確な計算力、債権者との交渉力などが必要なので、専門家に代行してもらうことが一般的です。

しかし、「具体的にどんなところへ相談すればよいのか」「費用はどのくらいかかるのか」など、多くの不安を感じる人も多いでしょう。

ここでは、スムーズに過払い請求を依頼できるよう、依頼先の選択肢や選ぶときのポイント、費用相場などについて解説します。

過払い金請求ができる専門家

過払い金請求ができる専門家は、「弁護士」か「司法書士」の2つがあります。

どちらも法律の専門家であり、依頼者の利益を守るために業務を遂行してくれます。

ただし、弁護士と司法書士では対応できる業務の範囲が異なるため、自分の状況に合ったほうを選ぶことが大切です。

①弁護士

弁護士は、法律の専門家として法律事務全般を処理できる専門職です。過払い金請求では、依頼者の代理人としてあらゆる手続きを代行できます。

後ほど解説しますが、司法書士は過払い金請求において業務の制限があります。一方、弁護士に業務の制限はなく、司法書士ができることはすべて対応できるので、基本的には弁護士を選んだほうが確実です。

デメリットとしては、弁護士は司法書士より費用が高くなる傾向にあります。自分の状況や、事務所ごとの料金設定を考慮して選びましょう。

②司法書士

司法書士は、主に登記や供託手続き、法的な書類の作成を行う専門職です。司法書士のなかでも、「認定司法書士」という資格をもつ場合のみ、過払い金請求を取り扱えます。

認定司法書士であっても業務範囲に制限があり、以下のような事例は対応できません。

- 1社に対して140万円以上の過払い金がある場合

- 簡易裁判所以外での訴訟がある場合(書類作成は可能)

過払い金が140万円を超えるケースは珍しくないため、こだわりがなければ弁護士に相談したほうが手続きはスムーズです。

一方、費用は司法書士のほうが安い傾向にあるため、上記の事例に当てはまらない場合は司法書士も検討してみるとよいでしょう。

過払い金請求を相談する弁護士・司法書士の見極め方

相談する弁護士・司法書士を選ぶ際は、以下のポイントに注目しましょう。

- ①借金問題・債務整理の実績が豊富

- ②無料で相談できる

- ③初期費用がかからない

- ④対応が懇切丁寧

- ⑤費用の説明が明確

どの事務所もそれぞれの強みや特色があるので、過払い金請求に適したところに依頼することが大切です。

①借金問題・債務整理の実績が豊富

もっとも大切なのは、その事務所が借金問題・債務整理を専門としているかどうかです。

一口に弁護士・司法書士といっても、それぞれに得意分野があります。「離婚や交通事故は専門だけど、個人の過払い金請求には詳しくない」という事務所も少なくありません。

そのため、事前にホームページなどを確認し、その事務所の取り扱い業務や実績をチェックしましょう。借金問題・債務整理について載っていれば、安心して相談できます。

②無料で相談できる

弁護士や司法書士の料金体系は、事務所によって異なります。最初に相談するにあたって特に重要なのは、相談料がかかるかどうかです。

相談料がかかる場合、1時間5,000~1万円程度に設定しているケースが一般的です。一方で、初回相談料が無料の事務所も少なくありません。

法律相談にハードルの高さを感じる人も多いですが、初回相談無料で門戸を開いている事務所なら、心理的にも金銭的にも相談しやすいでしょう。

③初期費用がかからない

過払い金請求を依頼するときには、初期費用として着手金や基本報酬が発生する場合があります。

これらが前払いだと、依頼前に費用を準備する必要があるため、金銭的な負担が重くなります。

事務所によっては、これらの初期費用が後払いであったり、そもそも無料であったりするため、事前に確認しておくようにしましょう。

④対応が懇切丁寧

過払い金請求は、精神的な負担の大きい手続きです。そのため、対応が懇切丁寧であるかどうかは非常に重要です。

対応が丁寧な事務所は、相談者の悩みや疑問に親身になって答えてくれたり、手続きの進捗や結果を随時報告してくれたりします。

反対に、ぞんざいな対応しかしないような事務所は、利益第一主義で、依頼者の気持ちを無視しがちです。

不安やストレスなく過払い金請求ができるよう、口コミや相談時の印象などで、対応が懇切丁寧かどうかを判断してみましょう。

⑤費用の説明が明確

過払い金請求を依頼するときには、費用の説明が明確であることも重要です。費用の説明が明確な事務所は、依頼前に見積もりや支払い方法について詳しく説明してくれます。

高額な過払い金が戻ってきても、報酬などで大部分を取られてしまうと、後々不満が残ります。

事前に費用総額を説明してもらい、納得のいく形で過払い金請求を依頼しましょう。

過払い金請求を依頼した場合の費用相場

過払い金請求の費用は、依頼する事務所によって異なります。一般的な費用項目と相場の目安は次の通りです。

| 費用項目 |

相場目安 |

| 相談料 |

5,000~1万円程度(無料のケースも多い) |

| 着手金・基本報酬 |

1社につき1万円~4万円程度 |

解決報酬金

(過払い金返還が決まったことに対する報酬) |

1社につき2万円程度 |

過払い金報酬

(過払い金の返還額に応じた報酬) |

和解の場合:返還額の20%程度

訴訟の場合:返還額の25%程度 |

減額報酬金

(残債が残っている状態で過払い金請求をしたときの報酬) |

減額分の10%程度 |

実費

(収入印紙代や通信費など) |

3~5万円程度 |

これらの費用は、過払い金請求の難易度や規模によって変わる場合があります。分割払いなどの対応をしてくれる事務所もあるので、詳しくは公式サイトの情報や相談時に確認しましょう。

過払い金請求を相談するときに用意するもの一覧

過払い金請求を相談するときには、以下のようなものを用意しましょう。

- 過払い金請求するクレジットカード

- 契約書

- 取引の明細がわかるもの

- 支払い証明書(レシートや通帳など)

- 身分証明書

- 印鑑

最低限、身分証明書と印鑑さえあれば弁護士・司法書士への依頼は可能です。

「資料がない」「記憶があいまい」でも相談は可能

借入に関する資料があれば相談はスムーズになりますが、必ずしも用意しなければならないわけではありません。

資料がない場合や記憶があいまいな場合でも、弁護士や司法書士に相談することは可能です。弁護士や司法書士なら、カード会社から取引履歴を取り寄せたり、相談者の状況を聞き出したりして、過払い金の有無や金額を調べられます。

悩んでいても先に進めないので、資料がなくても早めに相談することが大切です。

自分で過払い金請求はできる?

専門家に依頼するのが一般的な過払い金請求ですが、自分で手続きすることもできます。

自分で過払い金請求をすれば、費用を節約できますし、自分のペースで手続きを進められます。

ただし、カード会社との交渉や、裁判所での申請など、煩雑な手続きを自分一人でやらなければいけません。もともと法律に詳しい人でもない限り、時間的にも労力的にも負担が大きいでしょう。

法律知識に自信がない人は、専門家に依頼することをおすすめします。

「過払い金還付詐欺」には要注意

過払い金請求は正当な権利行使ですが、それを悪用した「過払い金還付詐欺」には要注意です。過払い金還付詐欺とは、以下のような手口で相談者から不当にお金をだまし取ろうとする詐欺です。

- 「過払い金が戻ってきます」と言って、反対にお金を振り込むよう誘導する

- 過剰な費用や手数料を請求する

- 依頼を強要して初期費用を払わせ、その後連絡が取れなくなる

特に、電話やメールなどで直接勧誘してくる業者は注意が必要です。弁護士や司法書士は、過去に相談を受けた場合を除き、自分から直接勧誘してくることはありません。

無理やり勧誘されたり、高圧的な態度をとられたりした場合は、相手の名前や所属を確認してきっぱりと断りましょう。実績や対応の仕方から、信頼できる専門家を見極めることが大切です。

クレジットカードの過払い金請求をするときの流れ

過払い金請求の手続きは、交渉で終わる場合と、訴訟に移行する場合で流れが異なります。

いずれにしても手続きは弁護士などが進めてくれますが、自身も把握しておけば、進捗や状況がわかりやすいでしょう。

交渉の場合と訴訟の場合、それぞれの流れを解説します。

交渉の場合

任意交渉の場合、弁護士などに依頼した後の流れは以下の通りです。

- 受任通知・開示請求

- 引き直し計算・過払い金返還請求書の送付

- 返還交渉

- 合意・返還

順を追って説明していきます。

1.受任通知・開示請求

まずは、弁護士・司法書士が過払い金請求を受任したことを、相手方のカード会社に通知します。

これにより、今後の交渉は弁護士・司法書士を通してしかできなくなり、自分に直接なにか言われることはありません。

併せて開示請求を行い、過払い金請求に必要な取引履歴を取り寄せます。個々のケースによりますが、受任から取引履歴が届くまでは1~3ヶ月ほどかかります。

2.引き直し計算・過払い金返還請求書の送付

取引履歴が届いたら、引き直し計算で過払い金の有無や金額を確認して、過払い金返還請求書を送付します。過払い金返還請求書の送付によって、はじめて「返還して欲しい」という意思表示を行ったことになります。

過払い金返還請求書は通常、郵便局が内容を証明する「内容証明郵便」を使うのが一般的です。内容証明郵便を使うことで、相手方へ確実に送付されたことが証明され、訴訟に移行した場合も証拠として扱われます。

3.返還交渉

過払い金返還請求書を送付した後、カード会社との間で返還交渉が行われます。返還交渉では、過払い金の額や支払い方法などについて話し合います。

返還交渉の期間はカード会社の対応や交渉内容によって異なりますが、約1~3ヶ月程度が一般的です。返還交渉で双方が合意できれば、和解成立となります。

4.合意・返還

返還交渉で和解成立したら、過払い金の額や返還方法などを記した「和解契約書」を作成します。

和解後はカード会社から振込で過払い金が支払われますが、直接支払いではなく、依頼した弁護士・司法書士を仲介するケースが一般的です。弁護士・司法書士は、過払い金から手数料や消費税を差し引いた額を相談者に振り込みます。

以上で、交渉による過払い金請求の手続きは完了です。

訴訟をする場合

カード会社が請求内容に納得しない場合、訴訟へ移行する可能性があります。訴訟になると時間や費用も余計にかかるので、できれば避けたいところです。

訴訟に移行するかどうかは弁護士・司法書士から事前に確認されるので、状況に併せて判断しましょう。

訴訟の場合の流れは次の通りです。

- 訴訟提起

- 口頭弁論

- 和解・判決

1.訴訟提起

訴訟提起するためには、「訴状」という文書を作成します。訴状とは、過払い金請求の理由や根拠を記した文書で、裁判所に提出することで訴えを起こすために必要です。

訴状には、以下のような内容が含まれます。

- 被告(カード会社)の住所や名称

- 原告(自分)の住所や氏名

- 請求額(過払い金の額)

- 請求事実(過払い金が発生した経緯や証拠)

- 請求理由(利息制限法や出資法などの法律に基づく説明)

弁護士に依頼すれば、これ以降の流れも含めてすべて代行してもらえるため、自分でやるべきことはほとんどありません。裁判所への出廷も原則不要となります。

2.口頭弁論

訴状提出後、裁判所は口頭弁論という手続きを行います。口頭弁論とは、原告(相談者)と被告(カード会社)の双方が裁判所に出廷して、過払い金請求に関する主張や証拠を述べることです。

口頭弁論では、以下のような内容が話し合われます。

- 過払い金の有無や額

- 利息制限法や出資法などの法律の適用

- 証拠の有効性や信憑性

- 消滅時効の有無や中断・更新

- 和解の可能性や条件

口頭弁論は通常2~3回程度行われ、判決までには約6~12ヶ月程度かかることが一般的です。

3.和解・判決

口頭弁論の過程で、原告と被告が和解に至る場合もあります。和解した後の流れは、交渉の場合と同じです。

和解に至らなかった場合は、裁判官による「判決」で返還の有無や金額、支払い方法が決まります。判決内容には強制力があり、上告しない限り当事者全員は従わなければいけません。

以上で、訴訟による過払い金請求の手続きは完了です。

クレジットカードの過払い金請求をする際の注意点

実際に過払い金請求をする場合、以下の2点には注意が必要です。

- 借入先が倒産している場合は請求できない

- 過払い金があっても全額戻ってくるとは限らない

過払い金請求を適切に進めるためにも、これらのポイントはしっかり押さえておきましょう。それぞれ詳しく解説します。

借入先が倒産している場合は請求できない

カード会社が倒産してしまった場合、交渉する相手が消滅していることになるので、過払い金請求はできません。

倒産時に過払い配当金という形で返還されますが、倒産するということは資金が残っていないということなので、全額返還されることは基本的にありません。

また、なにもせずに戻ってくるわけではなく、債権届出などを提出する必要があります。倒産するときは過払い金対象者に対して裁判所から通知がくるので、見逃さないよう確認しましょう。

なお、吸収合併などで事業が引き継がれている場合は、借り入れたカード会社がなくなっていても過払い金請求が可能です。借入先のカード会社が倒産していても、他の会社名義で対応してもらえる可能性があるので、弁護士などに相談してみましょう。

過払い金があっても全額戻ってくるとは限らない

過払い金請求をすれば必ず全額を返還してもらえると思うかもしれませんが、そうとは限りません。

過払い金請求は、カード会社との交渉や訴訟によって決まります。そのため、カード会社の対応方針や、借入の経緯によっては、過払い金の一部しか回収できない場合もあります。

会社によっては過払い金請求に強硬な姿勢を取る場合もあり、そのようなときは少なめの返還額で和解し、早期解決を優先する場合があります。

クレジットカードの過払い金請求は少しでも可能性があるならするべき

ここまで解説した通り、クレジットカードの過払い金請求には注意点もいくつかあります。

それでも、過払い金が少しでもあるなら請求することをおすすめします。なぜなら、請求しないデメリットより、請求するメリットのほうが基本的に大きいからです。

なぜそう言えるのか、具体的な理由を解説します。

過払い金は本来なら支払う必要のないお金

過払い金は、法律で定められた利息の上限を超えて支払った利息のことです。つまり、本来なら支払う必要のなかったお金です。

そのお金を取り戻すことは、自分の権利を守ることにほかなりません。逆に請求しなければ、カード会社の不当な利益を放置する泣き寝入り状態です。

数万円でも家計の足しになりますし、数十万~数百万円なら大きな買い物や運用に回すこともできます。取り戻せるはずのお金を無駄にしないよう、前向きに過払い金請求を検討しましょう。

完済後なら過払い金請求をしても生活に影響しない

過払い金請求をすると、ブラックリストに登録されたり、クレジットカードが解約されたりする可能性があります。

しかし、先にも解説した通り、完済していればブラックリストに登録されませんし、クレジットカードが解約されても他社のカードなら発行・利用は可能です。

完済後に過払い金請求をするのであれば、生活に大きな支障はないと言えます。

専門家に依頼すれば手間はかからない

過払い金請求をするには、貸金業者や裁判所との交渉や書類作成などが必要です。これらの手続きは、自分で行うと非常に時間や労力がかかります。

しかし、弁護士や司法書士に依頼すれば、手間はほとんどかかりません。引き直し計算も、各種書類の作成やカード会社とのやり取りも一任できます。

自身は必要な情報を提供するだけなので、「面倒くさいから」という理由でためらっている人も、気軽に相談してみることをおすすめします。

まとめ

少しでもクレジットカードに過払い金が発生している可能性があるなら、まずは有無や金額を調べるところから始めましょう。

実際に過払い金がなかったとしても、調査・確認することは無駄ではありません。

実際に請求するかどうかも調べてから決められるので、気軽に相談してみて、状況に応じて判断することをおすすめします。

払い過ぎたお金を取り戻して、家計や運用に有効活用しましょう。

過払い金請求のよくある質問

クレジットカードで過払い金請求ができるのはどんな場合ですか?

以下の条件に当てはまる場合、クレジットカードで過払い金請求ができる可能性があります。

・キャッシングを利用していた

・2010年以前に契約した

・最後の取引から10年以内

一部の業者にだけ過払い金請求することは可能ですか?

複数のクレジットカードに対して過払い金がある場合でも、過払い金請求を一部のカード会社にのみおこなうことは可能です。

過払い金請求をすると起こり得るリスクは?

過払い金請求をすると起こり得るリスクは、以下のとおりです。

・過払い金請求をした業者やそのグループ会社と今後取引できなくなる

・信用情報に事故情報が掲載される可能性がある

ただし、他社のカード会社となら普通に取引できますし、完済後事故情報は登録されません。生活への影響は限定的と言えるでしょう。

過払い金請求を考えているなら早めに手続きを進めるべき理由は?

過払い金請求を考えているなら早めに手続きを進めるべき理由は、以下のとおりです。

・時効の成立により過払い金が取り戻せなくなるから

・請求先の業者が倒産して過払い金が取り戻せなくなるから

過払い金請求を弁護士・司法書士へ依頼するメリットは?

過払い金請求を弁護士・司法書士へ依頼するメリットは、以下のとおりです。

・書類作成や業者との交渉を代行してくれる

・より多くの過払い金を取り戻せる可能性が高い

・より早く過払い金を取り戻せる可能性が高い

・債務者の要望に合わせて最適な方法を提案してくれる