クレジットカードの一括請求の無視は絶対にNG!放置するとどうなる?

クレジットカードの一括請求がきた場合、支払いが難しいほどの高額な請求金額であることが予測されます。そのため、「支払えないから無視するしかないか」などと考えるかもしれません。

クレジットカードの一括請求を無視するのは絶対避けてください。クレジットカードの取立てにおいて、この「一括請求」は裁判になる一歩前の最終通告です。

そのため、クレジットカード会社からの一括請求を無視してしまうと「裁判」や「財産の差押え」に発展するおそれがあります。

| 滞納期間(督促無視期間) |

起こること |

| 1~3日 |

カードの利用停止 |

| 1~4週間 |

電話やハガキでの督促 |

| 2~3ヶ月 |

カードの強制解約

事故情報の登録(ブラックリスト入り) |

| 3ヶ月~ |

カード会社から一括請求(通知書) |

| 3ヶ月~ |

裁判所から一括請求(支払督促) |

| 3ヶ月~6ヶ月 |

強制執行による差し押さえ |

クレジットカード会社から一括請求されたら、まずは債権者に連絡をし、返済について話し合うことが大切です。支払いが難しいからといって放置するのではなく、クレジットカードの一括請求が来た時点ですぐにカード会社に連絡するようにしましょう。

クレジットカード会社からの一括請求を無視すれば裁判になる

クレジットカードの滞納が続くと、カード会社から一括請求の「通知書」が届きます。

この通知書には「一括返済できない場合は法的措置をとる」という旨が添えられていることが多く、そのまま無視するとクレジットカード会社から訴訟を提起されて、裁判に発展してしまうため注意が必要です。

すぐにクレジットカード会社へ連絡をすれば、裁判は回避できる可能性が高いので、一括返済できないとしても返事をすることで返済意思を示しましょう。

裁判所からの支払督促も無視すると給与や財産を差押えられる

クレジットカード会社からの一括請求を無視した場合、今度は裁判所からも一括請求の「支払督促」が届きます。

この裁判所からの支払督促まで無視してしまうと、裁判でクレジットカード会社の主張が一方的に通り、強制執行によって財産などを差押えられてしまいます。

裁判所の強制執行では給与・預貯金といった現金が優先的に差押えられ、家族だけでなく勤務先にもクレジットカードを滞納した事実が知られてしまうリスクがあるため注意が必要です。

強制執行による差押えを回避するためには、裁判所からの支払督促が届いてから2週間以内に「異議申立書」を提出しましょう。

すでに裁判所から支払督促が届いてしまった場合については、こちらの記事で詳しく解説しているので参考にしてください。

クレジットカードの一括請求が払えない時はカード会社と交渉をする

クレジットカードの一括請求が払えない場合、真っ先にカード会社に連絡することを考えてください。現時点では返済が難しいだけで支払いの意思があることさえ示れば、裁判や財産の差し押さえに発展することは食い止められる可能性があります。

また、連絡の際にカード会社と交渉することで、クレジットカードの一括請求に猶予を認めてもらえる可能性もあります。そのため、クレジットカードの一括請求が来た際には、すぐにカード会社へ連絡をして、下記のような交渉をしてみてください。

- 一括払いではなく分割払いを認めてもらえないかを交渉する

- 一括請求の支払い期限を延ばしてもらうための交渉をする

- 請求金額の一部を支払うことで返済の猶予を認めてもらうための交渉をする

ここからは、クレジットカードの一括請求が来た場合の交渉について、それぞれ詳しく解説していきます。

一括払いではなく分割払いを認めてもらえないかを交渉する

クレジットカードの一括請求の金額は、一括で支払えるほどの金額ではないことも多いでしょう。そのため、「支払う意思はあるけど、一括請求の金額を用意できない」という人もいるかもしれません。

その場合、クレジットカード会社に連絡をして、一括払いではなく分割払いを認めてもらえないかを交渉してみてください。必ず交渉に応じてもらえるとはいえませんが、「毎月数万円程度を⚪︎か月で支払う」のように分割払いに変更してもらえる可能性があります。

一括請求を無視された場合、クレジットカード会社は裁判や強制執行のためのコストをかけなければなりません。そのコストをかけずに金額を回収できるため、クレジットカード会社から分割払いを認めてもらえる可能性があるといえるのです。

一括請求の支払い期限を延ばしてもらうための交渉をする

クレジットカードの一括請求が払えない人のなかには、「もう少し支払期日に猶予があればお金を用意できる」という人もいることでしょう。この場合、一括請求の支払い期限を延ばしてもらうための交渉をするのも手です。

当然ですが、交渉をしたからといって、一括請求の支払い期限を必ず延ばしてもらえるとは限りません。クレジットカード会社から支払期日の猶予を認めてもらう交渉をする際には、下記を担当者に伝えてみてください。

- 一括請求の支払期日までにお金を用意するのが難しい理由

- お金を用意できる日にちと確実に用意できるといえる理由

請求金額の一部を支払うことで返済の猶予を認めてもらうための交渉をする

一括請求がきている場合、すでにクレジットカード会社から複数回の督促があったと考えられます。その状況で「もう少し支払いを待ってほしい」とだけ伝えても、クレジットカード会社から猶予を認めてもらえないことも考えられます。

この場合、「請求金額の一部を先に支払い、残りの金額は後日に返済する」などとクレジットカード会社に交渉することも手です。単に待ってほしいと伝えるよりも、一部を支払うことで請求金額を支払う意思をクレジットカード会社に伝えられます。

クレジットカードの一括請求の費用を用意するための対策

仮にクレジットカード会社から一括払いの猶予を認めてもらったとしても、利用金額の支払いが免れるわけではありません。そのため、クレジットカード会社に連絡をした後は、一括請求の費用を用意するための対策を講じてみてください。

- 生命保険の契約者貸付で一括請求の金額を用意する

- 公的融資制度を活用する

- 利用している金融機関が用意するおまとめローンや借り換えを活用する

- 親や親族に頼ってお金を貸してもらう

ここからは、クレジットカードの一括請求の費用を用意するための対策をそれぞれ解説していきます。

生命保険の契約者貸付で一括請求の金額を用意する

生命保険に加入しており、解約時に解約返戻金がある保険商品を契約している場合、契約者貸付制度で一括請求の金額を用意する方法があります。

契約者貸付制度とは、解約時に受け取れる解約返戻金を担保にして、保険会社からお金を借りられる制度のことです。契約者貸付制度で借りられる金額は、解約返戻金の7割〜8割であるのが一般的です。

そのため、生命保険の解約返戻金の7割〜8割がクレジットカードの一括請求額を超えている場合には利用を検討してみてもよいでしょう。

ただし、生命保険の契約者貸付制度は、解約返戻金の範囲内で貸付を受けられる制度です。借りた金額と利息の合計額が解約返戻金を超えた場合、生命保険の契約が失効してしまうため、きちんと返済計画を立てたうえで利用しましょう。

公的融資制度を活用する

国や自治体が用意する制度のなかには、資金使途に応じて融資を受けられる制度があります。

公的融資制度であれば、信用情報にかかわらず融資を受けられるのが一般的であるため、いわゆる「ブラックリスト入り」の状態であっても一括請求の費用を借りられる可能性があります。

公的融資制度の主な例としては、「生活福祉資金貸付制度」が挙げられます。

生活福祉資金貸付制度とは、低所得者世帯・障害者世帯・高齢者世帯を対象にした貸付制度です。総合支援資金・福祉資金・教育支援資金・不動産担保型生活資金の4種類の貸付資金がありますが、クレジットカードの一括請求の費用を借りられるのは総合支援資金に限られます。

そして、総合支援資金にも生活支援費・住宅入居費・一時生活再建費の3種類があり、一時生活再建費は滞納している公共料金等の立て替え費用などに使える費用です。

つまり、クレジットカードの一括請求費用を借りるのであれば、総合支援資金の一時生活再建費の利用を検討するべきということです。

総合支援資金の一時生活再建費の申請は、住んでいる地域の社会福祉協議会で行えます。最寄りの社会福祉協議会を探す際は、全国社会福祉協議会の公式サイト「都道府県・指定都市社会福祉協議会のホームページ(リンク集)」を参考にしてみてください。

利用している金融機関が用意するおまとめローンや借り換えを活用する

クレジットカードの一括請求がきている人のなかには、消費者金融や銀行から借入がある人もいることでしょう。その場合、利用している金融機関が用意しているおまとめローンや借り換えを活用して、クレジットカードの一括請求を支払うのも手です。

おまとめローンとは、複数からの借入を1社にまとめるための返済専用ローンです。また、借り換えとは、現在利用している金融機関から他社に乗り換えることです。

どちらも抱えている金額分を新たに借りて、より好条件で返済していくことを目的としています。そのため、審査に通ればクレジットカードの一括請求分の金額を用意することが可能です。

また、すでに利用している金融機関であれば、今までの返済状況も踏まえて審査が行われる可能性があります。

クレジットカードの一括請求がきている場合、いわゆるブラック状態であると考えられるため新規の金融機関では審査に通らないと予測されます。しかし、すでに利用している金融機関にて返済遅れなどがなければ、その利用履歴によっておまとめローンや借り換えの審査に通る可能性は0ではありません。

必ず審査に通るとはいえませんが、クレジットカードの一括請求の費用を用意する方法が他になければ、おまとめローンや借り換えを検討してみるものよいでしょう。

親や親族に頼ってお金を貸してもらう

自分でクレジットカードの一括請求の費用を用意するのが難しい場合、親や親族に協力してもらうことも視野に入れるべきです。相談しづらい事情があるかもしれませんが、自力で問題を解決するのが難しい状況であれば、第三者の協力が必要不可欠です。

親や親族であれば、自身が困っている状況を細かく説明することで力を貸してくれる可能性はあります。お金の問題を相談するのは勇気がいることですが、現状を改善するためにも親や親族に相談してみることを検討してみましょう。

クレジットカードの一括請求を解決できないのであれば弁護士や司法書士に相談する

クレジットカードの一括請求がきた際に、カード会社へ交渉をしたとしても、必ず交渉に応じてもらえるとはいえません。今までの督促で支払いがなかった状況であるため、むしろ交渉に応じてもらえるケースの方が少ないと考えられます。

また、おまとめローンや公的融資制度などの対策は、すべての人が必ず活用できるものではありません。そのため、「カード会社との交渉も成立せず、一括請求の費用を用意する対策も取れない」という人もいることでしょう。

このように、クレジットカードの一括請求を解決できないのであれば、債務整理を視野に入れつつ弁護士や司法書士に相談することを検討してみてください。

弁護士や司法書士に債務整理を依頼することで借金返済の負担が軽くなるだけでなく、クレジットカード会社と和解しやすくなることがあります。また、貸したお金を回収できる可能性が上がるため、クレジットカード会社も交渉に応じやすい傾向にあります。

さらに、弁護士や司法書士に債務整理を依頼するメリットには、下記も挙げられます。

- 弁護士・司法書士が交渉することで裁判や強制執行による差押えを回避できる

- 弁護士・司法書士に依頼することで一括請求を一旦ストップできる

- クレジットカード会社との和解交渉を弁護士・司法書士に一任できる

- 経済的に厳しい場合は弁護士・司法書士の費用も分割払いできる

弁護士・司法書士が交渉することで裁判や強制執行による差押えを回避できる

弁護士や司法書士に依頼する最大のメリットは、クレジットカード会社との裁判を回避できることです。

弁護士や司法書士であれば、もし訴訟になった場合の結果も想定できているので、それをクレジットカード会社に伝えることで、裁判ではない方法で和解できる可能性が高いです。

裁判が起こらないということは、強制執行による差押えも防げるので、これまで通りの生活を守ることも可能です。

弁護士・司法書士が交渉すれば一括返済ではなく分割返済で和解できる

弁護士や司法書士に依頼する2つ目のメリットは「分割返済」などの方法で返済の負担を減らしてもらえることです。

弁護士や司法書士に相談して交渉することで「債務者には返済する意思がある」という信用が生まれるので、クレジットカード会社も返済条件を譲歩してくれるケースが多いです。

一般的には「分割返済」という方法で、一括請求された金額を数年単位で少しずつ返済していく条件で和解します。

「債務整理」で減額した返済額を、さらに3年~5年分に分けて返済していくため、毎月の返済額も少なくなります。

そのため、現在の返済額では返済が苦しくても、交渉後は無理のない返済プランにできるケースが多いです。

弁護士・司法書士に依頼することで一括請求を一旦ストップできる

すぐにクレジットカード会社からの催促を止めることができるのも、弁護士や司法書士に依頼するメリットの1つです。

「弁護士や司法書士が債務整理を受任した後は、金融機関から債務者本人に対して取立できない」ことが、貸金業法で決められています。

貸金業法第21条第9項

債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

引用元:e-Govポータル「貸金業法第21条第9項」

ですので、弁護士や司法書士に依頼することで数日以内にはクレジットカード会社からの一括請求を一旦ストップできるのが一般的です。

「電話や手紙がしつこいので、今すぐ支払い催促を止めたい」と困っている方は弁護士や司法書士へ相談するとよいでしょう。

\ 債務整理で取り立てストップ! /

クレジットカード会社との和解交渉を弁護士・司法書士に一任できる

一括請求がくるほどの滞納をしてしまうと、「怒られるのではないか・・・」や「どう謝ればよいのか・・・」といった不安もあり、クレジットカード会社に自分から連絡しづらいですよね。

そうした場合でも弁護士や司法書士に依頼して交渉を一任すれば、クレジットカード会社と直接やりとりせずに解決できます。

自らやりとりせずに済むのでストレスが少ないだけでなく、自分より上手に交渉してくれるという安心感もメリットの1つです。

経済的に厳しい場合は弁護士・司法書士の費用も分割払いできる

クレジットカードの支払延滞など借金問題についての依頼では、債務者が金銭的に苦しい事情を理解しているので、費用の分割払いに応じてくれる弁護士・司法書士事務所も多いです。

一般的には6回~12回の分割払いになりますが、ケースによってはそれ以上の回数に対応してもらえることも少なくありません。

債務者の支払い能力に応じて、無理のない範囲で分割払いできるので「そもそも費用を払えるか心配・・・」という方も金銭的負担を気にせず弁護士や司法書士へ依頼できます。

弁護士や司法書士に債務整理を依頼すれば、債務者の事情を聞いてからクレジットカード会社と交渉してくれるので、「毎月数千円ずつ返済していく」といった無理のないスケジュールによる返済が可能になるかもしれません。

\ 債務整理で返済猶予期間をもらおう! /

弁護士や司法書士に依頼できる債務整理の3つの方法

「クレジットカードを使いすぎてしまったので、分割返済でも支払いが難しい・・・」と心配している方もご安心ください。

「債務整理」を弁護士や司法書士へ依頼すれば、借金そのものを減らして返済しやすくできます。

- 利息を減額・解消できる「任意整理」

- 利息と支払残高を減額できる「個人再生」

- 利息と支払残高を帳消しにできる「自己破産」

方法によっては、財産の差押えを受けずに今まで通りの生活を続けながら借金完済することも可能です。

ここでは3種類ある「債務整理」について、それぞれの違いを解説していきます。

「任意整理」すれば3ヶ月以上もの遅延損害金や利息をカットできる

「クレジットカードをあまり利用していないので支払残高は払えそうだけど、遅延損害金や利息のせいで返済が苦しい・・・」という方には、主に遅延損害金や利息をカットする「任意整理」をおすすめします。

一括請求の通知が届くまで3ヶ月以上も滞納を重ねると、遅延損害金だけで数万円単位になってしまうことも少なくありません。

例えば、遅延損害金の利率が年14.6%で、100万円を3ヶ月滞納したとします。

すると、遅延損害金は以下の金額です。・【支払残高100万円】×【年率14.6%】×【遅延した日数90日/365日】=36,000円

こうした場合に任意整理をおこなうと、弁護士や司法書士がクレジットカード会社と交渉して、利息や遅延損害金をカットできる可能性があります。

つまり、任意整理が成立すれば、クレジットカードで実際に利用した支払残高の返済だけで済むこともあるのです。

また、財産の差押えがないので、今まで通りの生活のまま無理なくクレジットカードを分割返済できるのも任意整理の特徴です。

より詳しい任意整理の仕組みについては、こちらの記事を参考にしてください。

\ どれだけ借金が減るか無料診断! /

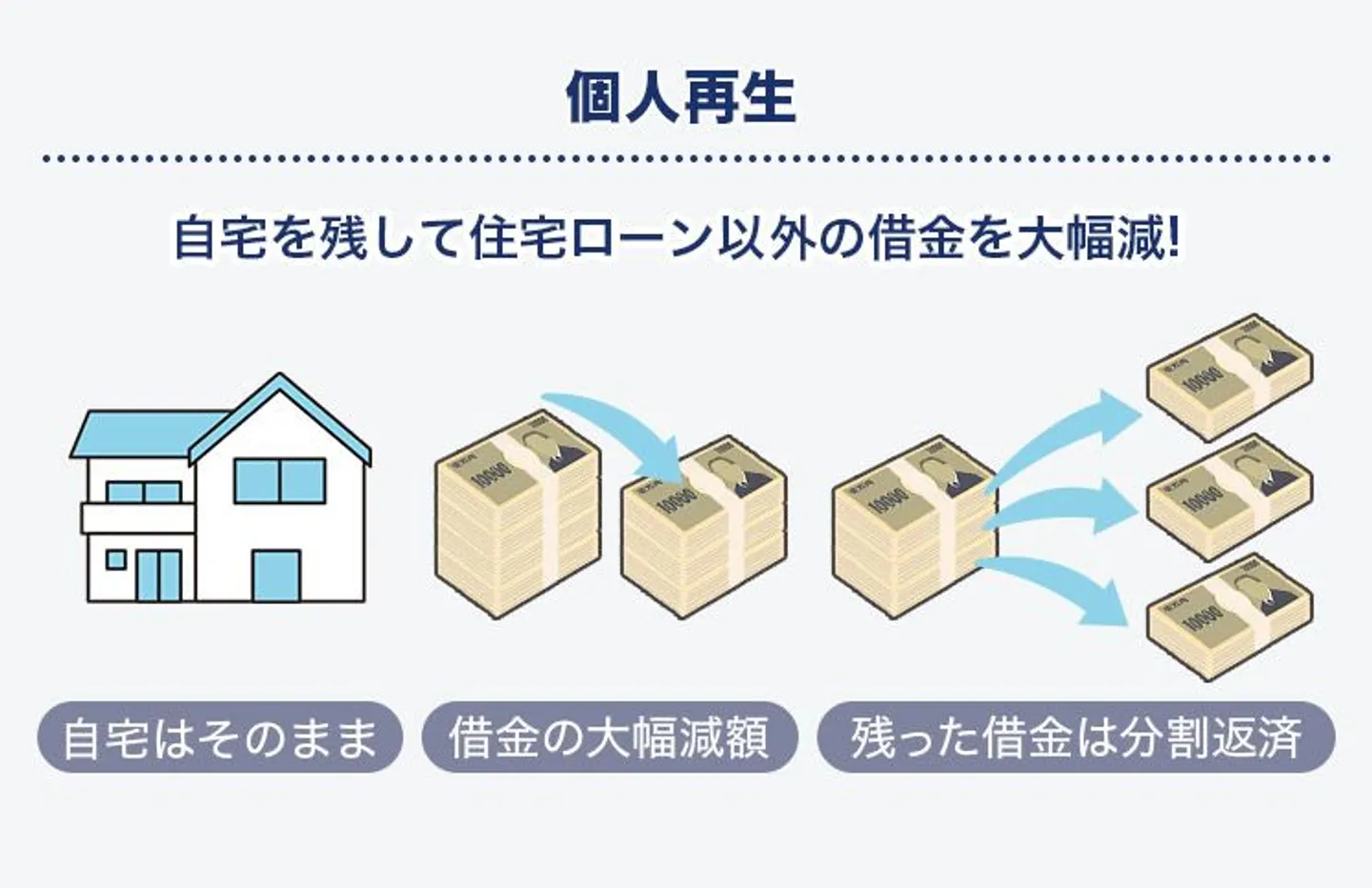

「個人再生」すれば支払残高と利息の両方を減額できる

「クレジットカードを利用しすぎてしまったので、利息を減らしただけでは返済が難しそう・・・」という方には、支払残高と利息をどちらも減らせる「個人再生」がおすすめです。

「現状では返済が難しいが、借金を減額してもらえれば完済できる」ことを弁護士が裁判所へ申請することで、クレジットカードの支払残高と利息の両方を最大1/10に減額してもらえます。

ローンが残っている自動車などは差押えられてしまったり、家族に知られてしまう恐れもありますが、家などの財産はそのまま残しつつ、借金完済を目指せます。

ただし、個人再生の利用には、安定した収入が継続的に見込めることが必須条件となります。アルバイト勤務などの不安定な職業である場合には、個人再生が裁判所に認められないこともあるので注意しましょう。

個人再生ができる条件について、詳しくは以下の記事を参考にしてください。

\ どれだけ借金が減るか無料診断! /

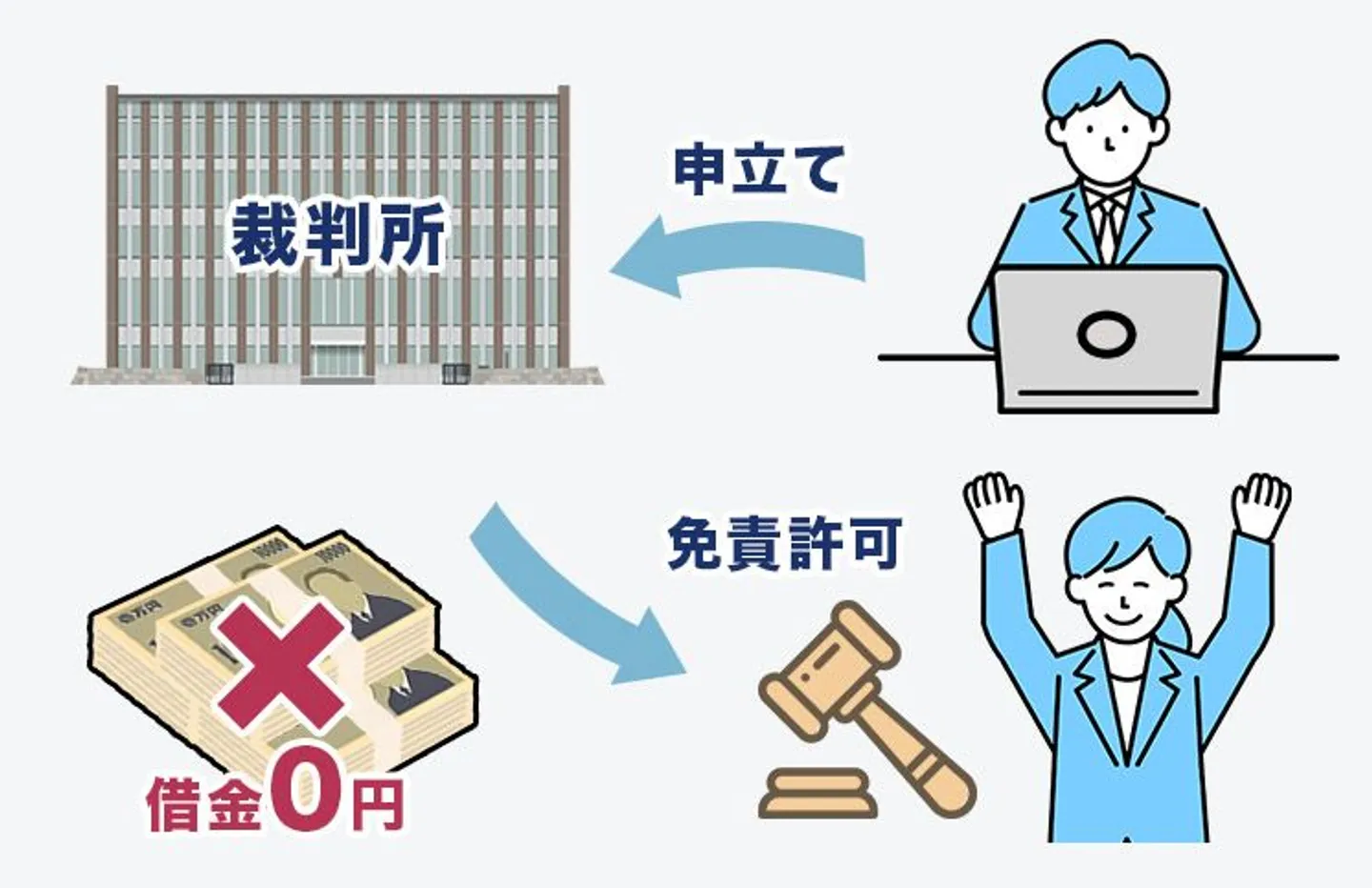

「自己破産」すればクレジットカード以外の返済義務も全て帳消しにできる

「クレジットカード含めて借金が多過ぎるので、どうやっても返済できない・・・」という方には、すべての返済義務を帳消しにできる「自己破産」がおすすめです。

「借金を完済できる支払い能力がない」ことが裁判所に認められると、残りの債務をすべてなくすことができます。

他社借入についても返済義務がなくなるため、借金が多ければ多いほどメリットが大きいです。

家や自動車といった価値の高い財産は処分されてしまいますが、家具・家電・衣類などの生活必需品や20万円以下の財産などは手元に残せます。

裁判所の強制執行では差押えられてしまう給料も全額受け取れるので、世間でイメージされているほどデメリットは多くありません。

ただし、借金の理由によっては「免責不許可事由」に該当し、自己破産が認められないケースがあるため注意しましょう。

自己破産ができる条件について、詳しい条件はこちらの記事を参考にしてください。

クレジットカードの一括請求がきた場合は今後の生活でローンやクレジットカードの利用に制限がかかる

クレジットカードの支払い遅延には、さまざまなリスクがあります。すでにクレジットカードの一括請求がきているのであれば、下記のようなリスクがすでに起きている可能性があるため注意が必要です。

- いわゆる「ブラックリスト入り」であるためローンやクレジットカードの利用は避ける

- 一括請求となったクレジットカード会社は今後利用できない可能性があると考えておく

これらのリスクは、クレジットカードの一括請求の問題を解消できた後の日常生活にも影響を与える可能性があるものです。クレジットカードの一括請求がきている場合、これらのリスクがあることを踏まえておきましょう。

いわゆる「ブラックリスト入り」であるためローンやクレジットカードの利用は避ける

クレジットカードの支払い遅延は、信用情報として登録されます。

信用情報とは、クレジットカードやローンなどの利用履歴のことです。クレジットカードやローンの審査時に、返済能力を調査する目的で必ず確認されます。

一般的に、クレジットカードの支払いを3か月以上延滞すると、事故情報として信用情報に登録されてしまい、いわゆる「ブラックリスト入り」の状態になると言われています。

クレジットカードの一括請求がきている場合、3か月程度の支払い遅延が起きていると予測できるため、ブラックリスト入りになっていると考えられます。ブラックリスト入りになると返済能力を疑われやすくなり、下記の利用が難しくなるので注意が必要です。

- クレジットカード

- カードローン

- 自動車ローンや住宅ローンなどの目的別ローン

- 携帯電話本体の分割払い

- 保証会社を通した賃貸契約

クレジットカードの延滞による履歴は、延滞が解消されてから最長5年間で信用情報から抹消されます。そのため、クレジットカードの一括請求の問題を解決してから最長5年は、ローンなどの利用が難しくなるのです。

一括請求となったクレジットカード会社は今後利用できない可能性があると考えておく

支払い遅延によるブラックリスト入りの状態は、最長5年で解消されますが、いわゆる「社内ブラック」の状態は5年経過しても解消されない可能性があります。

あくまで一般的に使用されている表現ですが、「金融機関独自の顧客リストに延滞などの情報が載ること」を社内ブラックといいます。信用情報とは異なり、履歴が消えるまでの期間が明確ではないため、社内ブラックの情報は時間が経っても消えることはない可能性があるのです。

クレジットカードの一括請求がきているのであれば、長期延滞をしていると予測されます。この長期延滞の履歴がクレジットカード会社で保管されてしまえば、そのカード会社だけでなく、そのグループ会社でも借入やクレジットカードの発行ができなくない可能性があります。

まとめ

クレジットカード会社から一括請求されたら、まずは無視せずに必ずカード会社に連絡しましょう。カード会社との交渉によって、分割払いや支払い期日の猶予を認めてもらえる可能性があります。

また、自力でクレジットカードの支払額を用意できないのであれば、公的融資制度や生命保険の契約者貸付制度などを利用して支払額を工面する方法もあります。

なお、クレジットカード会社から一括請求された時点で、すでに個人での解決は困難なケースも多いです。裁判や差押えを避けたいのであれば、弁護士や司法書士に依頼してクレジットカード会社と交渉してもらいましょう。

もし一括返済が難しい場合でも、「債務整理」で借金そのものを減額し、無理のない範囲で「分割返済」していけるようになる可能性があります。無料相談を実施している弁護士・司法書士事務所も多いので、できるだけ早く相談してみることをおすすめします。

クレジットカード会社の一括請求に関する質問

クレジットカード会社との交渉がうまくできる気がしませんが、それでも連絡をするべきでしょうか?

一括請求がきている場合、まずは必ずクレジットカード会社に連絡をしてください。現状支払える状況ではなくても支払いの意思があること自体を伝える目的で、カード会社への連絡は重要なためです。

債務整理を依頼する場合、どの程度の費用がかかりますか?

事務所ごとに独自の料金体系を設定しているので、一概にはいえません。任意整理なら5万円程度、自己破産や個人再生なら30万円以上する場合もあります。ただし、分割払い・後払いができるため、手持ちの資金がなくても依頼は可能です。

債務整理を依頼する弁護士・司法書士を選ぶときは、どんなポイントを見ればよいですか?

まずは事務所のWebサイトなどを見て、債務整理の実績を公開しているところに相談しましょう。実際に会うときは、対応の丁寧さや質問に対する回答のわかりやすさなど、自分と相性がよいかどうかを見ることが大切です。

利用停止後でも支払いさえ済ませば、もう一度カードを使えるようになりますか?

カード会社によっては、利用を再開できる場合もあります。ただし、過去に何度も滞納を繰り返しているなど、これまでの利用履歴によっては短期間で強制解約になる恐れもあります。