住宅ローンの一括請求を払えない場合の3つのペナルティ

住宅ローンの一括請求を支払えないと、次の3つのペナルティが発生します。

- 自宅が競売にかけられる

- 遅延損害金が発生する

- 信用情報機関にブラックリストとして登録される

それでは、それぞれについて見ていきましょう。

①自宅が競売にかけられる

住宅ローンの一括請求を支払えないと、自宅が競売にかけられます。

競売とは、裁判所が主導する形で自宅などの不動産を強制的に売却する手続きのことです。

したがって、競売手続きが完了すると、自宅が取り上げられてしまいます。

競売にかけられるまでの流れ

自宅が競売にかけられるまでは以下のような流れで進んでいきます。

1.期限の利益喪失通知の送付

住宅ローンを払えない期間が6ヶ月経過した頃、借入れ先の金融機関側から「期限の利益喪失通知」が送付されます。

期限の利益喪失通知の送付によって、住宅購入資金を分割で支払うというローン計画が認められなくなり、住宅ローンの残高(と、遅延損害金を加算した合計額)を一括で支払わなければいけません。

期限の利益喪失通知には、一括請求の期日が指定されているので、この支払い期限までにまとまったお金を用意しなければいけません。

なお、住宅ローンの滞納が六ヶ月続いているのであれば、ほとんどのケースでブラックリストに登録されてしまっていますので、他社から新たに借入れをして住宅ローンの滞納分に充てることはできません。

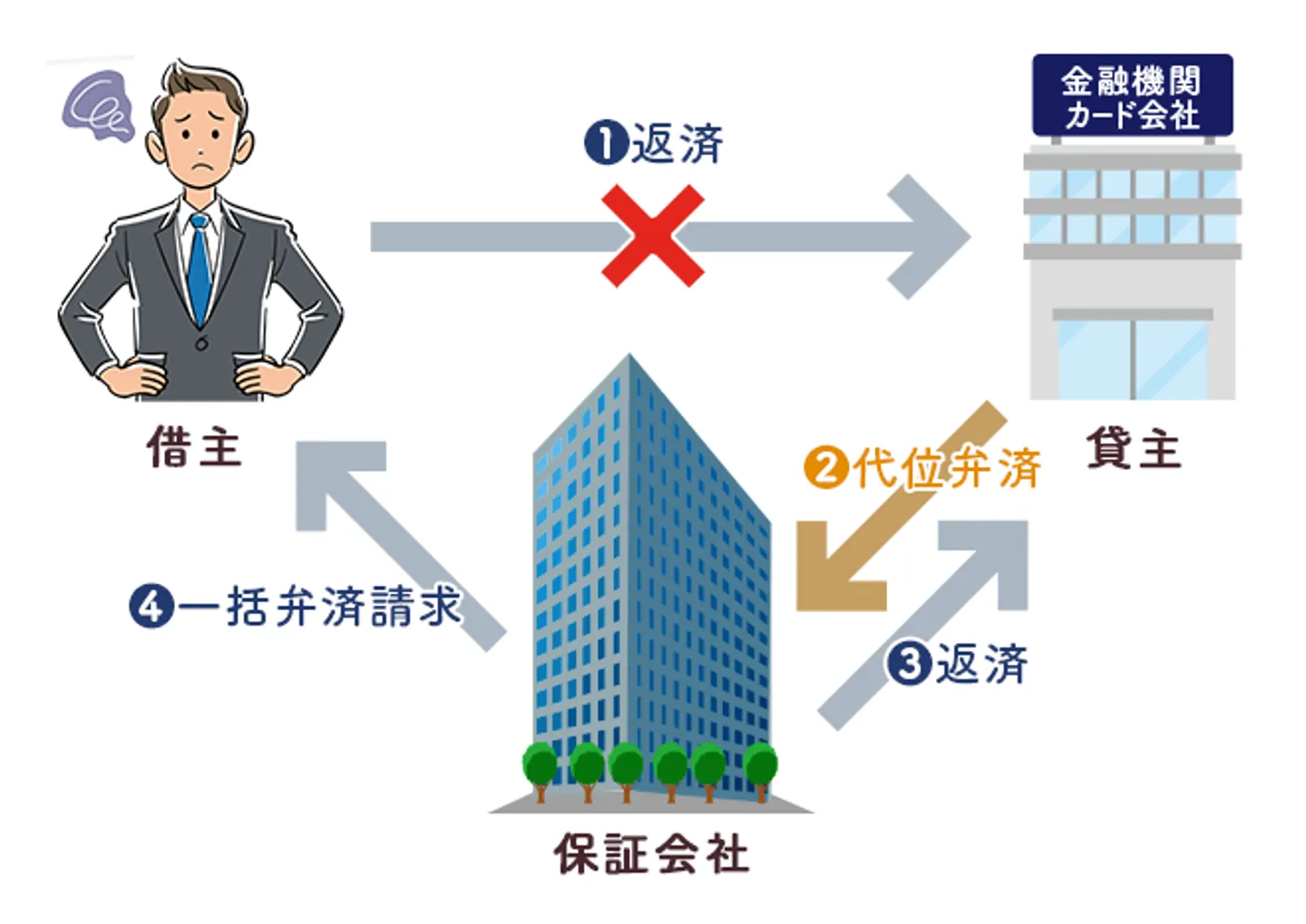

2.代位弁済通知の送付

期限の利益喪失通知に記載されている支払い期日に一括請求された金額を支払えないと、「代位弁済通知」が送付されます。

代位弁済通知とは、債務者が返済しなかった住宅ローンの残高を保証会社が代わりに支払ったことを通知する内容のものです。

代位弁済通知の送付後は、住宅ローンを組んだ金融機関に対してお金を返済するのではなく、代位弁済をした保証会社に対して返済することになります。

債務者側から見ると、住宅ローンの返済相手が金融機関から保証会社に替わるという感覚で捉えましょう。

3.競売手続きの開始

保証会社が住宅ローンの返済を受けられないと判断すると、競売手続きによって自宅が処分されます。

毎月の住宅ローンの支払いさえ追いつかなった債務者にとって、住宅ローン残高の一括返済はほとんど不可能な状況のはずです。

したがって、この段階まで進んでしまうと、多くの場合で自宅に設定されていた抵当権が実行され、自宅を手放すことは避けられなくなってしまいます。

さらに厄介なのが、競売手続きによる自宅の売却価格は市場価格よりも廉価なため、一括請求された住宅購入費用残高をまかないきれるとは限らないということです。

これでは、自宅を手放してまで住宅ローンを返済しようとしたのに、競売手続き終了後も、自宅売却代金で充当しきれなかった住宅ローン残高の支払いを継続しなければいけません。

ブラックリストになっているため他社からの借入れはできず、資金調達も困難でしょう。

結果として、債務整理手続きに頼らざるを得ない状況に追い込まれてしまいます。

②遅延損害金が発生する

住宅ローンの一括請求に含まれているのは、住宅ローンの元本だけではありません。

約定された返済期日の翌日から「毎月の支払い額」を前提に遅延損害金が毎日加算されており、その遅延損害金を含んだ金額が一括請求されてしまっています。

また、遅延損害金は「毎月の支払い額」ではなく、「借入残高」が起点となり計算されることです。

したがって、住宅ローンの一括請求をされた後は、遅延損害金の金額が予想以上に高額になりやすい考えられます。

さて、1日あたりの遅延損害金は以下の利率で計算されます。

【計算例】住宅ローン残債2,000万円、遅延損害金年利14.0%の場合

2,000万円×14.0%÷365日=約7,671円

つまり、住宅ローンの一括請求の支払い期日に間に合わないだけで、毎日7,671円もの遅延損害金が発生します。

- 1ヶ月滞納が続けば、7,671円×30日=230,130円

- 2ヶ月滞納が続けば、7,671円×60日=460,260円

ただでさえ高額の住宅ローン残高の返済で厳しい中、一般的に高利率で算出される遅延損害金は、債務者を余計に苦しめるものです。

③信用情報機関にブラックリストとして登録される

住宅ローンの滞納が数ヶ月続いた段階で、信用情報機関にブラックリストとして登録されています。

住宅ローンの一括請求をされている場合には、ほぼ間違いなくブラックリスト入りしているでしょう。

ブラックリストに登録されてしまうと、その情報はすべての金融機関等に共有されます。

ブラックリストに登録されている今後数年間については、新たな借入れやローンを組むことはできませんし、クレジットカードを使うこともできません。

賃貸物件の契約審査が通りにくくなったり、携帯電話の本体代を分割払いできなくなったりします。

このようなデメリットを避けることはできません。

ただし、ブラックリストにすでに登録されてしまっていることが、逆に住宅ローンの一括請求を払えないときの対処法として債務整理をおすすめする理由にもなります。

というのも、債務整理をすると、どの手続きを利用したとしても、ブラックリストへの登録というデメリットが生じるからです。

ブラックリストに登録されることによって生じるデメリットを嫌って債務整理に踏み出せない債務者は少なくありません。

しかし、住宅ローンの一括請求をされている人は、すでにブラックリストに登録されています。

つまり、今さら債務整理を活用してブラックリスト入りすることをデメリットと感じる必要がありません。

一括請求を払えない場合に考えるべき4つの対策

住宅ローンの一括請求がされているということは、滞納によって科されるペナルティがかなり深刻な段階に進んだことを意味します。

本来であればもう少し滞納状況の浅い段階で対応策を模索して、今後の住宅ローンの支払いについて解決策を見出すべきでした。

ただ、住宅ローンの一括請求をされた以上、悠長に事態の推移を見守る余裕は残されていません。

このような窮状、つまり、住宅ローンの滞納が続いたために一括請求をされるという状況に追い込まれた債務者には、次の4つの選択肢が残されています。

- 借入れ先の金融機関や保証会社と相談し返済を続ける

- 自宅に住み続ける方法を模索する

- 自宅を任意売却し、少しでもローン残債を減らす

- 自己破産手続きを行い、返済義務を免責してもらう

①借入れ先の金融機関や保証会社と相談し返済を続ける

まず、住宅ローンの一括請求の対応策として考えられるのが、借入れ先の金融機関や保証会社と直接交渉する方法です。

住宅ローンの一括請求という法的手段をとってきた相手方ではありますが、それに対して再度交渉を持ち掛けること自体は禁止されていません。

ただし、金融機関や保証会社に、交渉に応じる義務があるわけではないという点にはご注意ください。

そして、債務者側から持ち掛けた交渉内容に応じてくれる可能性はかなり低いという点もご理解ください。

なぜなら、一括請求の段階に進んだということは、すでに住宅ローンの滞納を繰り返している悪質な債務者であると評価されていて当然ですし、債権者側が納得できるような今後の返済計画を根拠づけるほどの資力がないのがほとんどだからです。

したがって、一括請求をされたものの、将来的な収入アップが確約されていることを示すことができたり、少ない回数の分割払いなら対応できるような特殊な事情があったりする場合には、金融機関や保証会社との間で交渉をする価値は0ではありません。

交渉によって競売手続きやその他の法的措置に依らずに状況を改善できるのなら、多くの手間を省略できるというメリットを得られるでしょう。

②自宅に住み続ける方法を模索する

住宅ローンの一括請求を払えず、債権者側が再度の住宅ローン計画にも応じてくれない場合、本来であれば自宅がそのまま競売手続きにかけられてしまうので、自宅を手放さざるを得ません。

ただ、自宅はそう簡単に手放せるものではないはずです。

住む場所を確保するという現実的な意味だけでなく、購入したときの気持ちを汲んだとき、できることならこのまま住み続けたいと考えるのは当然でしょう。

そのような希望を叶えたいのなら、住宅ローンの一括請求に対応しつつ自宅に住み続けるための方策として、以下の三つの方法を検討してください。

- リースバック

- 個人再生の住宅資金特別条項

- 任意整理

それでは、それぞれ具体的に見ていきましょう。

A.リースバックや親族間売買を行うことで自宅に住み続けることが可能

まずは、リースバック業者や親族などに自宅を購入してもらう方法が考えられます。

これによって住宅ローンの一括請求に対する支払いができるので、その後自宅が競売手続きによって処分されずに済むでしょう。

また、自宅を売却した後も賃借することでそのまま住み続けることができるので、今までの生活を大きく変える必要もありません。

将来的に買い戻すこともできるので、再び自宅を所有するという道も残されています。

ただし、親族に買い取ってもらうためには、一括請求に応じられるほど資力に余裕のある親族がいなければいけませんし、これはそう簡単なことではないはずです。

また、リースバック業者に依頼するとしても、賃料相場や買戻し価格が市場相場よりも高く設定されるというデメリットを避けられません。

B.個人再生の住宅資金特別条項を活用することも自宅を残す方法の1つ

次に、債務整理の一種である個人再生の住宅資金特別条項を活用する方法が考えられます。

債務整理には、自己破産、任意整理、個人再生の3つの制度が用意されていますが、個人再生手続きについては、「借金の返済が追い付かない状況にはあるが、住宅ローン返済中の自宅を手放したくない」という人のための特別な配慮が制度設計に組み込まれているのが特徴的です。

個人再生を利用すれば自宅に住み続けられる

そもそも、個人再生とは、借金の返済で困っている債務者が、裁判所によって認められる範囲において今後の返済計画を練り直し、借金返済負担を軽減する債務整理手続きの一つです。

そして、返済義務を課されている借金の中に住宅ローンが含まれている場合には、個人再生の住宅資金特別条項を利用して、住宅ローンだけはそのまま(あるいは、債権者の合意を得られる範囲で修正をした返済計画に則って)返済を続けることが許されています。

つまり、個人再生を利用すれば、自宅を取り上げられずに、住宅ローンを含む借金返済状況を大幅に改善できるのです。

個人再生の住宅資金特別条項は、住宅ローンの滞納状況にかかわらず利用できます。

未だ住宅ローンについては滞納したことがない債務者であっても、住宅ローンの滞納が六ヶ月を超えて一括請求をされてしまった債務者であっても同じです。

しかも、従来通りの住宅ローンの返済計画を維持できることもあれば、滞納して期限の利益を喪失してしまった住宅ローンについて再び返済計画をリスケジュールできることもあります。

個人再生を行うには今後返済を続けていけることが前提となる

このように、住宅ローンの滞納状況にかかわらず利用できるというメリットがある個人再生の住宅資金特別条項ですが、他方で利用条件が厳しいというデメリットがあります。

そもそも、個人再生手続き自体が今後の返済を前提とした債務整理手続きであるため、利用者の収入状況などに厳しい条件を課しています。

これに加えて、住宅資金特別条項を活用するためには、住宅の利用状況や設定されている担保状況などにも条件があります。

したがって、個人再生の住宅資金特別条項を活用して自宅を残すという道は、利用できるとメリットが大きい反面、利用するためには狭き門を突破しなければいけません。

債務者の状況を総合的に判断する必要があるため、ぜひ弁護士などの専門家にご相談ください。

C.任意整理を行うことで分割払いを認めてもらえる可能性も

個人再生は利用条件が厳しいために誰でも利用できるものではありませんが、それに対して、任意整理は住宅ローンを含む借金に困っている人にとって比較的利用しやすい債務整理手続きです。

任意整理を利用すれば、住宅を手元に残したまま借金状況を改善することができます。

任意整理なら債務整理する借金を自分で選べる

任意整理とは、裁判所を利用せずに当事者間で交渉を重ねることによって、債務者の借金返済状況を改善するものです。

個人再生ほど大幅な借金減額を期待できませんが、将来的な返済計画を作り直すことができます。

住宅ローンに関しても例外ではなく、仮に一括請求されるほど滞納状況が進んでいる場合であっても、任意整理を活用することで再度分割払いによる返済計画を交渉できます。

しかも、住宅ローンの滞納が重なっていると遅延損害金まで請求されてしまいますが、任意整理を活用すれば、遅延損害金の支払いが免除され、元本の支払い(場合によっては元本分も圧縮されることも)のみに引き直せます。

任意整理の詳しいメリットや注意点も知りたい方は「任意整理で月返済額を約1/2に!財産を残せて家族にバレずに手続きできる」も併せてご覧ください。

任意整理は必ず応じてもらえるわけではない

ただし、任意整理は裁判所を利用しない形での債務整理手続きなので、債権者に対して交渉に応じる義務を課すものではありません。

したがって、任意整理で債務者側から提案した返済計画に関して債権者の合意を得られなければ、そもそも任意整理をまとめることさえできません。

より有利な条件で任意整理をまとめたいのであれば、住宅ローンの任意整理を熟知した専門家に依頼することをおすすめします。

また、任意整理には個人再生ほど強力な借金減額効果が認められるわけではないので、現在の家計状況をかなり抜本的に見直す必要があります。

任意整理によって再設定された分割払いの返済スケジュールを守ることができなければ、再度交渉する余地はほとんどないと考えてください。

一度住宅ローンを払えない状況に陥った以上、任意整理で分割払いをリスタートするのはかなりの覚悟と生活改善が必要です。

③自宅を任意売却し、少しでもローン残債を減らす

住宅ローンの一括請求への対応策として、自宅を手元に残すことにこだわらないのなら、このまま自宅を競売手続きで売却するのも一つの選択肢です。

ただ、競売手続きで売却すると、自宅が市場価格では売却されないというデメリットがあります。

これでは、一括請求された住宅ローンの残高を返済しきれないリスクもありますし、仮に完済できたとしても手元に残るお金が少なくなってしまいます。

そもそも、今後の生活資金はできるだけ増やすべきですし、また、債務者の状況次第では、他に抱えている借金の状況なども一緒に処遇を決してしまうべきでしょう。

したがって、自宅を手放すことに問題がないのなら、住宅ローンの一括請求への対応策として任意売却検討してください。

任意売却なら自宅を売却できる

任意売却とは、競売手続きで自宅を処分してしまうと住宅ローンを完済できない状況に備えて、市場価格で自宅を売却する方法です。

自宅に設定されている抵当権などの担保権を解除するために債権者の同意を得なければいけませんが、市場価格で物件を売却できるので、経済的なメリットがあると考えられます。

引越し費用などを配慮してもらえるケースもあるので、新生活の立て直しがしやすい売却方法と言えるでしょう。

任意売却を行うには債権者の同意が必要

ただし、任意売却の場合、債権者の同意が必要な点が障壁になるケースが少なくありません。

例えば、任意売却によっても一括請求の代金を大幅に返済しきれない場合、住宅ローンの残高の支払いを再度請求しなければいけません。

もちろん、債務者が素直に返済してくれたら問題は生じませんが、すでに住宅ローンの滞納が続いていた債務者について、将来的な住宅ローンの返済を期待するのは債権回収の観点からリスクが高いと考えられます。

すると、債権者がそもそも任意売却に関する同意を与えてくれない可能性があります。

④自己破産手続きを行い、返済義務を免責してもらう

自己破産とは、自分が所有する財産をほとんどすべて処分する代わりに、抱えている借金を帳消しにするという債務整理の一つです。

一括請求された住宅ローン残高の返済が完全に免除されるため、住宅ローンの一括請求に対する抜本的な解決を目指すことができます。

自己破産をすると、借金をリセットできる代わりに、自分が所有する財産のほとんどを手放さなければいけません。

住宅や自動車などは、競売手続きにかけられたうえで、借金の返済に充てられます。

このとき、「どうせ競売手続きで自宅を処分しなければいけないのなら、わざわざ自己破産をしなくても良いのでは?」という疑問が生じるでしょう。

ただし、自己破産を活用すれば、住宅ローン以外の借金もすべて帳消しにできます。

また、仮に住宅ローンしか借金がない場合であったとしても、競売手続きによる売却価格で充当しきれない住宅ローン残高を消滅させることもできます。

したがって、現在抱えている借金がかなり高額であったり複数の借入れをしてしまっている人にとっては、住宅ローンが一括請求されたのを良いタイミングだと捉え直して、自己破産で抜本的な生活再建をするのがおすすめです。

自己破産を行うにはデメリットを理解しておくことが重要

注意しなければいけないのが、自己破産にもデメリットがあるということです。

裁判所を利用する手続きのため、任意整理ほどスピーディーに行うことはできません。

借金を抱えるに至った理由にギャンブルや過度な浪費が含まれている場合には、自己破産が認められないこともあるでしょう。

また、自己破産の手続き利用のために数十万円の費用がかかり、官報に氏名が掲載されるというリスクもあります。

ただし、自己破産のデメリットとして一般的に挙げられるブラックリストへの登録については特に考慮する必要がありません。

なぜなら、住宅ローンの一括請求をされている時点で、すでにブラックリストに登録されてしまっているからです。

債務者の借金状況や収入事情などを総合的に考慮した場合、自己破産が適切な選択肢ということも充分あり得ます。

幅広い選択肢を模索するという意味でも、まずは弁護士などの専門家にご相談ください。

まとめ

住宅ローンを一括請求されてしまったら、まずは今自分が置かれている状況を正確に理解しましょう。

このまま流れに身を任せてしまえば、競売手続きで自宅が廉価に売却されるのを待つだけです。

滞納を続けてしまった現実を反省しながらも、今後どのような形で生活を続けたいのか、あるいは、今後どうやって生活を再建したいのかを考えてください。

その際、自宅に住み続けるのか、自宅を手放しても良いのかは、大きな分岐点となります。

今後も自宅に住み続けたいときの選択肢は、リースバックの活用、個人再生の住宅資金特別条項の利用、任意整理、他方、自宅を手放しても良いときの選択肢は、任意売却、自己破産です。

どの選択肢が適切かは、債務者の希望と家計・収入・その他の借金などの状況によって異なります。

弁護士などの専門家に相談して、自分の希望を叶えながら生活再建に役立つ選択肢を示してもらいましょう。

住宅ローンの一括請求が払えない場合のよくある質問

住宅ローンを一括請求されましたが、払えません。どのような解決があるか分からず、何から手を付ければよいか分かりません。

住宅ローンの一括請求をされたときに大切なのは、まず「自宅をどうすべきか」を決めることです。自宅を残すかどうかによって取れる解決策は大きく変わります。一括請求に応じられない以上、まずは今後の生活のことを優先的に考え、最善の方法を選択しましょう。

住宅ローンを一括請求され、払える見込みがないのですが、思い出の詰まった住宅を手放すことだけはどうしても避けたいです。

住宅に思い入れのある人は少なくないでしょう。住宅ローンの一括請求に応じられなくても、リースバックや個人再生、任意整理を活用すれば、そのまま自宅に住み続けられる可能性があります。どの方法が最適かは個々の状況によるので、法律事務所へ一度相談してみてください。

住宅ローンを一括請求されましたが、払えません。自宅を手放すことも視野に入れて最善の解決策が知りたいです。

住宅ローンの一括請求に応じるために自宅を手放すのも一つの選択肢です。その場合はできるだけ有利な形で売却できる道を探りましょう。任意売却を選択すれば競売手続きよりも高く売却できますし、自己破産をすれば住宅ローン以外の借金もまとめて帳消しにできます。どの方法が最適かは個々の状況によるので、法律事務所へ一度相談してみてください。

住宅ローンを一括請求されましたが、払えない場合に相談できる窓口はありますか?

借金問題に強い法律事務所の無料相談を利用するとよいでしょう。住宅ローンの一括請求を払えないときは、債務者の状況や希望によって適切な選択肢が変わります。弁護士などの専門家に相談して、進むべき方向性を示してもらうのがおすすめです。

>>【全国対応&24時間無料相談】借金問題に強い法律事務所はこちら

住宅ローンの一括請求が払えない場合、自宅が競売にかけられる以外のペナルティはありますか?

自宅が競売にかけられる以外にも「遅延損害金が発生する」「信用情報機関にブラックリストとして登録される」などのペナルティがあります。