多重債務だとアコムの審査に通りづらい理由

多重債務状態だとアコムの審査に通りづらいといえる理由には、下記が挙げられます。

- 借入件数から返済能力を疑われる可能性がある

- 借入総額が総量規制に抵触している可能性がある

アコムに限らず、消費者金融や銀行などの金融機関は、ローンの審査にて申込者の返済能力を調査しています。返済能力がない人に対して融資をしてしまうと、貸倒れによる損失が出てしまうため、それを防ぐのが目的です。

また、アコムが遵守する法律には、「総量規制」という規制があります。詳しくは後述しますが、総量規制に抵触するほどの借入があると、アコムの審査には絶対に通りません。

多重債務状態だと、「返済能力を危惧されやすい」「総量規制に抵触している可能性がある」といった理由からアコムの審査に通りづらいといえるのです。

ここからは、多重債務状態だとアコムの審査に通りづらい理由について詳しく解説していきます。

借入件数から返済能力を疑われる可能性がある

アコムのような金融機関は、金融庁の方針に則って融資を行っています。金融庁は過去に多重債務者の増加が社会問題になったことを危惧し、銀行や消費者金融などに対して返済能力を超えた融資を制限する方針を立てました。(※)

そのため、アコムから返済能力がないと判断された場合、審査に通ることはありません。

返済能力を判断する基準については明確に公表されていませんが、返済に関わる「借入件数」も重視されると推測されます。借入件数が多ければ多いほど、毎月の返済負担が大きくなるため、基本的には返済能力を疑われやすくなります。

つまり、多重債務とみなされるほどの借入件数があると、返済能力を疑われてしまい、アコムの審査に通らない可能性があるのです。

なお、「何社以上から借入していると審査に落ちる」「借入件数が⚪️社以上で多重債務状態になる」のような基準は公表されていません。そのため、借入先が2社以上あると多重債務としてみなされる可能性があり、その場合はアコムの審査に通らないことも考えられます。

※参照元:金融庁「貸金業法等の改正について」

借入総額が総量規制に抵触している可能性がある

アコムのような貸金業者は、貸金業法という法律を遵守しており、そのなかには「総量規制」という規制が定められています。

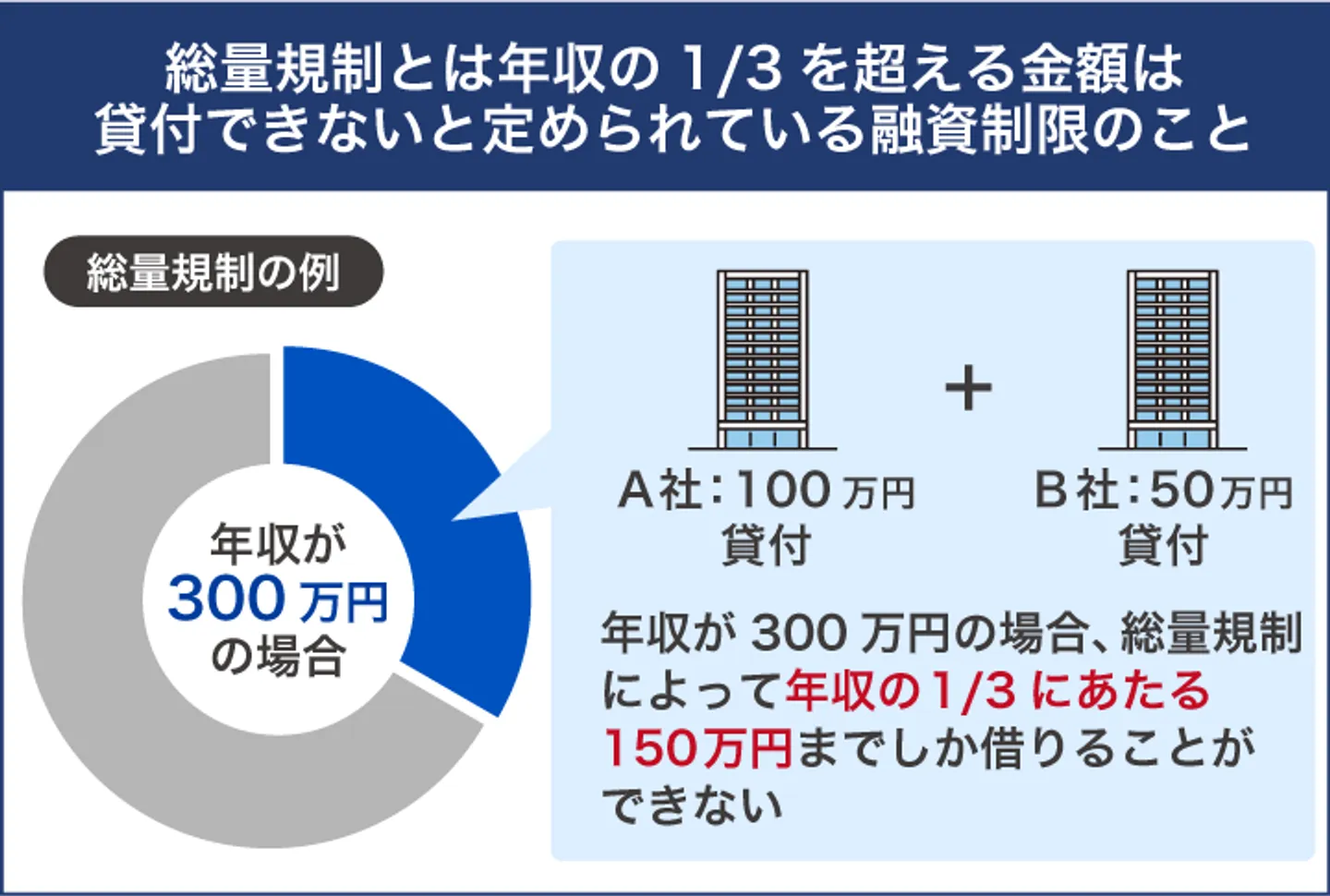

総量規制とは、貸金業者に対する融資制限のことです。具体的には、貸金業者が個人に融資をする際、その人の年収の3分の1を超える金額を融資してはいけないと定められています。

たとえば、年収が300万円の場合、アコムのような貸金業者から借りられる金額は最大でも100万円までとなります。

多重債務状態であれば、すでにいくらかの借入があることでしょう。借入総額が総量規制に抵触しているのであれば、アコムの審査に通ることは原則ありません。

なお、総量規制の対象になるのは、消費者金融やクレジットカード会社などの貸金業者からの借入のみです。銀行からの借入は総量規制の対象外であるため、仮に銀行カードローンから年収の3分の1ほどの金額を借りていても、総量規制には抵触しないため、法律上はアコムから融資を受けられます。

とはいえ、総量規制に抵触していなければ審査に必ず通るわけではないため、たとえ総量規制の対象外であっても、年収の3分の1ほどの借入がある場合はアコムの審査に通りづらいといえます。

多重債務でもアコムの「借換え専用ローン」であれば審査に通る可能性はある

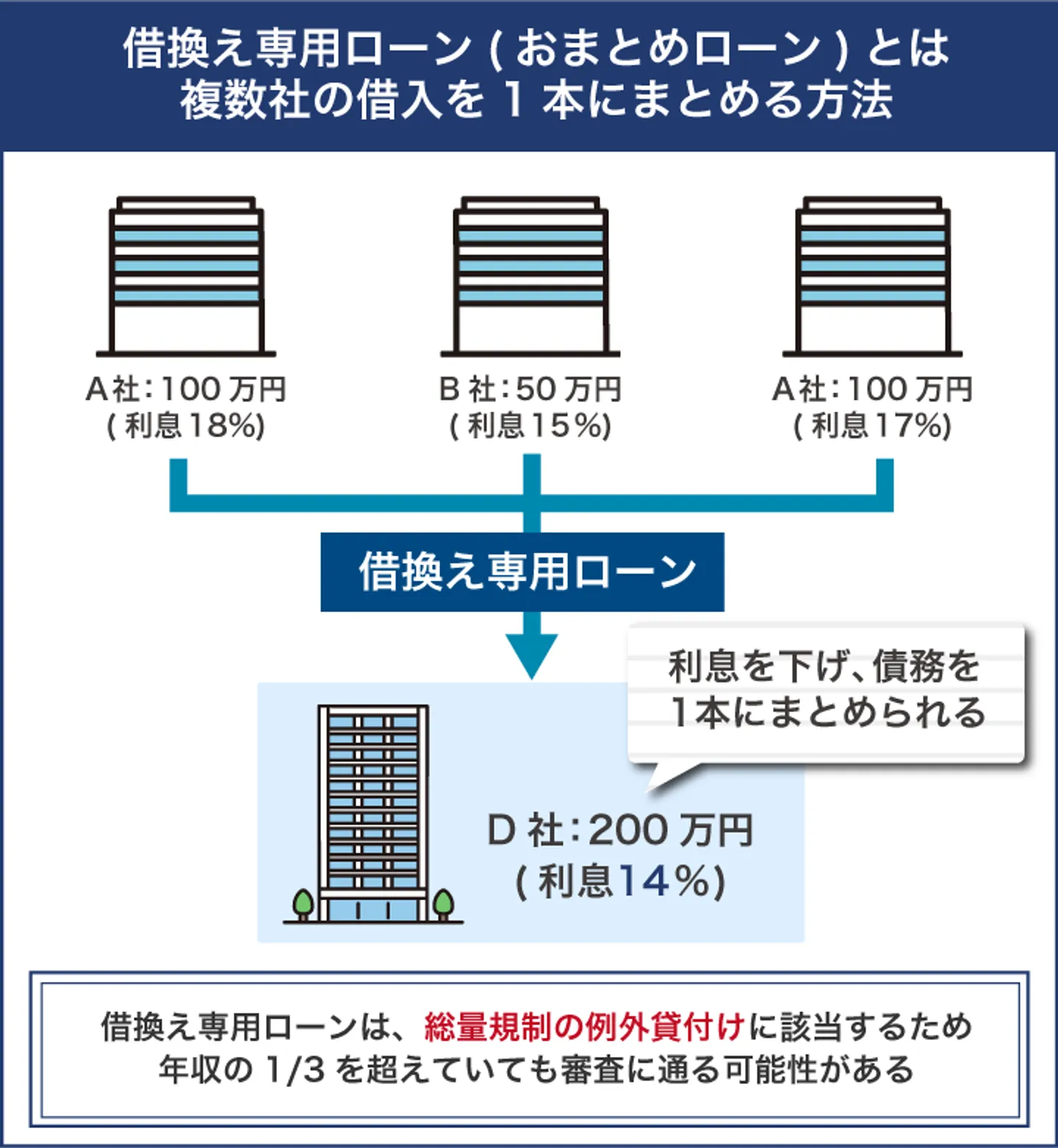

アコムはカードローン以外にも、「借換え専用ローン」も用意しています。

借換え専用ローンとは、金利による利息や毎月の返済額を軽減する目的の返済専用ローンのことです。一般的に「おまとめローン」と呼ばれるローンに該当します。

借換え専用ローンは、返済負担を楽にしたい人に対して用意されているローンです。多重債務状態であれば、少しでも返済を楽にしたいと考える人がほとんどだと考えられるため、商品の目的から考慮すれば多重債務であっても借換え専用ローンの審査に通る可能性はあります。

また、借換えローンは総量規制の例外貸付けに該当するため、年収の3分の1を超えるほどの借入があっても審査に通る可能性があります。

ただし、借換え専用ローンは返済専用の商品であるため、返済以外に借入金を使うことはできません。追加の借入もできないため、「今後借入の予定はなく、とにかく返済負担を減らしたい」という場合以外には向きません。

借換え専用ローンの申込手続きは、アコムの公式サイト「借換え専用ローン(おまとめローン)」から行えます。借換え専用ローンを利用したい場合には、アコムの公式サイトから申し込みを行ってみてください。

アコムの審査基準は?多重債務でも審査に通る可能性がある人の特徴を解説

アコムは、明確な審査基準を公表していません。そのため、「このような人であれば審査に通る」と断言することはできません。

とはいえ、アコムの申込条件や法律などを踏まえれば、ある程度の審査基準を推測することは可能です。下記に該当していなければ、多重債務状態であってもアコムの審査に通る可能性はあります。

- 信用情報に問題がない

- 貸金業者からの借入総額が総量規制に抵触していない

- 問題なく返済ができている

- 安定した収入がある

- 年齢が20歳以上である

ここからは、当サイトで推測したアコムの審査基準を解説していきます。多重債務によってアコムの審査に不安がある場合には、審査に通る可能性があるのかの参考にしてみてください。

信用情報に問題がない

アコムの公式サイト「個人情報取扱いについて」には、「申込者の支払能力や返済能力の調査を目的として信用情報を確認する」という旨が記載されています。

信用情報とは、クレジットカードやローンなどの利用履歴のことです。個人信用情報機関にて保管・管理されており、金融機関での審査時などに情報提供されます。

前述したように、アコムのような金融機関は、返済能力がない人に融資をしません。返済能力の調査を目的として信用情報を確認しているのであれば、返済能力を疑われるような履歴が信用情報として残っているとアコムの審査に落ちる可能性があるといえるのです。

あくまで例ですが、返済能力を疑われる可能性がある信用情報の履歴には、下記が挙げられます。

- クレジットカードやローンの返済遅延

- 携帯電話の割賦払いの支払い遅れ

- 保証会社を通した賃貸物件の家賃滞納

- 債務整理の経験

返済遅延の履歴が信用情報として残っている場合、アコムから返済能力を疑われる原因になり得ます。返済遅延の履歴は最長5年信用情報として登録されるため、過去5年以内に遅延の経験がある場合はアコムの審査に落ちる可能性があります。

また、借金返済の救済措置ともいわれる「債務整理」の履歴も、アコムから返済能力を疑われやすいです。

債務整理の履歴は手続き後から最長5年〜7年間残るうえ、その期間はいわゆる「ブラックリスト入り」の状態になると一般的にいわれているため、その場合はアコムの審査に通るのは難しいでしょう。

個人信用情報機関に開示請求をすることで信用情報を確認できる

「アコムに返済能力を疑われるような履歴が残っているかを確認したい」という場合、個人信用情報機関に開示請求をするとよいでしょう。開示請求をすれば、信用情報として登録された履歴を確認できるため、支払遅延や債務整理などの履歴が残っているかを確かめられます。

なお、個人信用情報機関はそれぞれ加盟している金融機関が異なります。そのため、自身の信用情報を確認したい場合、利用経験のある金融機関が加盟している個人信用情報機関に申請をしましょう。

加盟している主な金融機関を個人信用情報機関ごとでまとめましたので、参考にしてみてください。

※個人信用情報機関名からそれぞれの公式サイトを確認できます。

たとえば、「クレジットカードの支払いに遅れたことがある」という場合、日本信用情報機構(JICC)が開示請求の申請先となります。

信用情報の開示請求は、「インターネット」「郵送」「窓口」の3種類の方法で行えます。

申請手順や必要なものについては、下記の記事で解説しているため、自身の信用情報を確認したい場合には参考にしてみてください。

貸金業者からの借入総額が総量規制に抵触していない

アコムは総量規制を遵守して融資を行います。総量規制に抵触するほどの借入があると、アコムの審査に必ず落ちます。

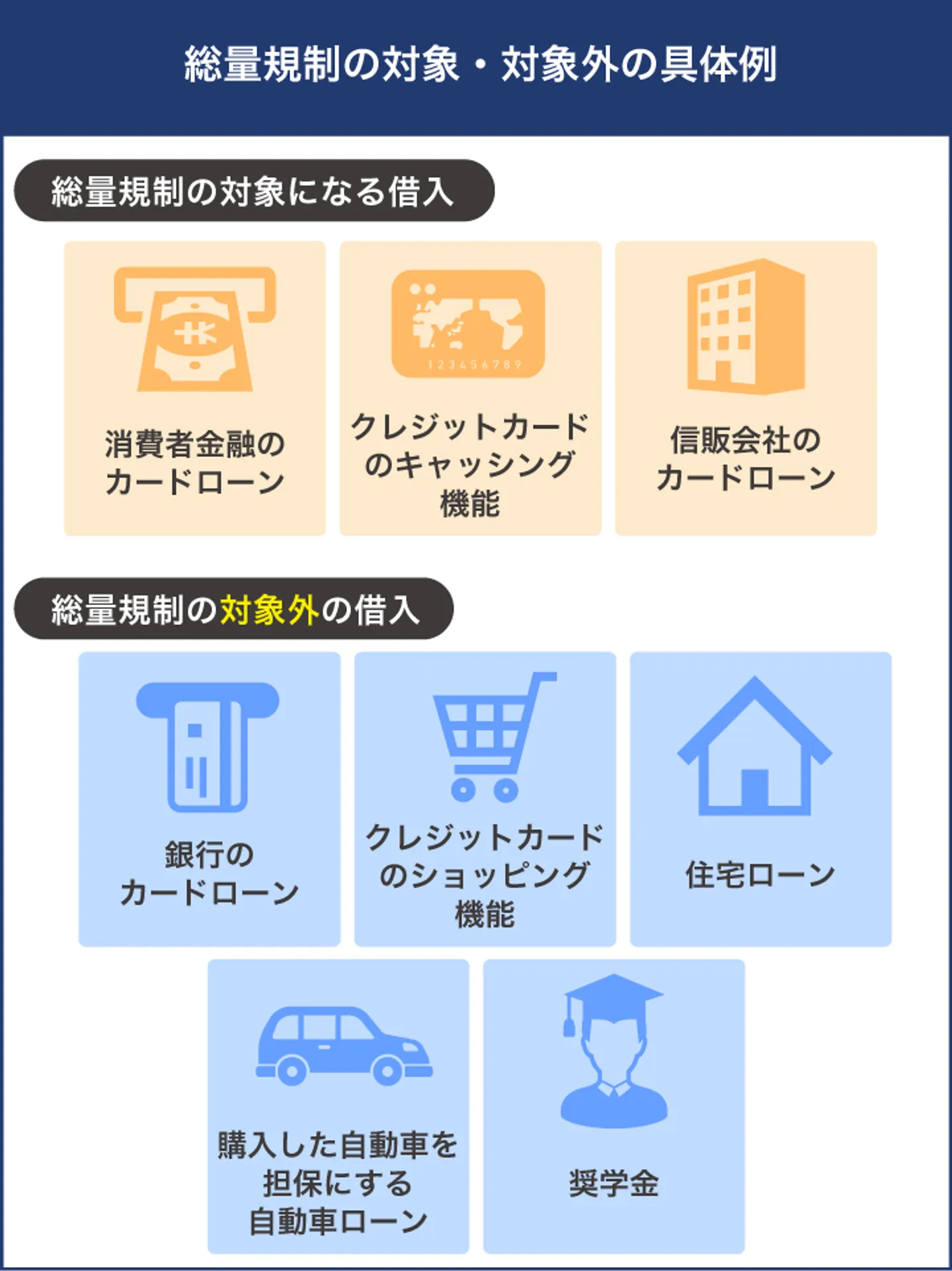

そのため、多重債務によってアコムの審査に不安がある場合、自身が総量規制に抵触していないかを確かめておくことも重要です。総量規制の対象は貸金業者からの借入のみで、具体的には下記が該当します。

|

|

具体例

|

|

総量規制の対象になる借入

|

・消費者金融のカードローン

・クレジットカードのキャッシング機能

・信販会社のカードローン

|

|

総量規制の対象外の借入

|

・銀行のカードローン

・クレジットカードのショッピング機能

・住宅ローン

・購入した自動車を担保にする自動車ローン

・奨学金

|

総量規制の対象は、消費者金融や信販会社のカードローン、クレジットカードのキャッシング機能などからの借入が該当します。そのため、これらからの借入総額が年収の3分の1を超えている、または超えそうであれば、アコムの審査には通りません。

一方、銀行のカードローンやクレジットカードのショッピング機能などは、総量規制の対象外です。これらの利用残高が総量規制に抵触していても、法律上ではアコムから融資を受けられます。

問題なく返済ができている

そもそもですが、多重債務状態に対する明確な基準は法律などで定められていません。

金融庁が公表する「多重債務者対策をめぐる現状及び施策の動向」を見ると、「複数社からの借入がある」「返済できないほどの借入がある」という状態が多重債務とみなされるとわかります。

そのため、借入件数だけではなく、返済が難しい状態にあると判断された場合も多重債務状態にあるとみなされる可能性があるのです。

これまでの返済状況に問題があると、アコムから多重債務状態にあるとみなされて、審査に通らない可能性があります。

逆にいえば、複数社から借入があったとしてもこれまで返済を問題なく行っていれば、多重債務とはみなされずに、アコムの審査に通る可能性も0ではないということです。

多重債務によってアコムの審査に不安がある場合、これまでに返済に遅れた経験がなかったかを基準にして、申込手続きをするべきかを検討してみるのもよいでしょう。

安定した収入がある

アコムの公式サイト「お借入可能か簡単3秒診断」をみると、申込条件の1つに「安定した収入と返済能力を有する方」と定められていることがわかります。そのため、そもそも収入がない場合、アコムの審査には通りません。

また、「安定した」と定められていることから、「不定期で収入を得ている」「毎月収入の金額が違う」といった場合、アコムの申込条件を満たせない可能性があります。

多重債務状態でアコムの利用を検討している場合、安定した収入があるのかどうかを確かめておきましょう。

年齢が20歳以上である

アコムの公式サイト「お借入可能か簡単3秒診断」をみると、申込条件として「お申し込み時に20歳以上の方」と定められていることもわかります。そのため、申込時点で20歳未満の人はアコムを利用できません。

アコムの利用を検討している場合、年齢に関する条件も満たせているかも確認しておきましょう。

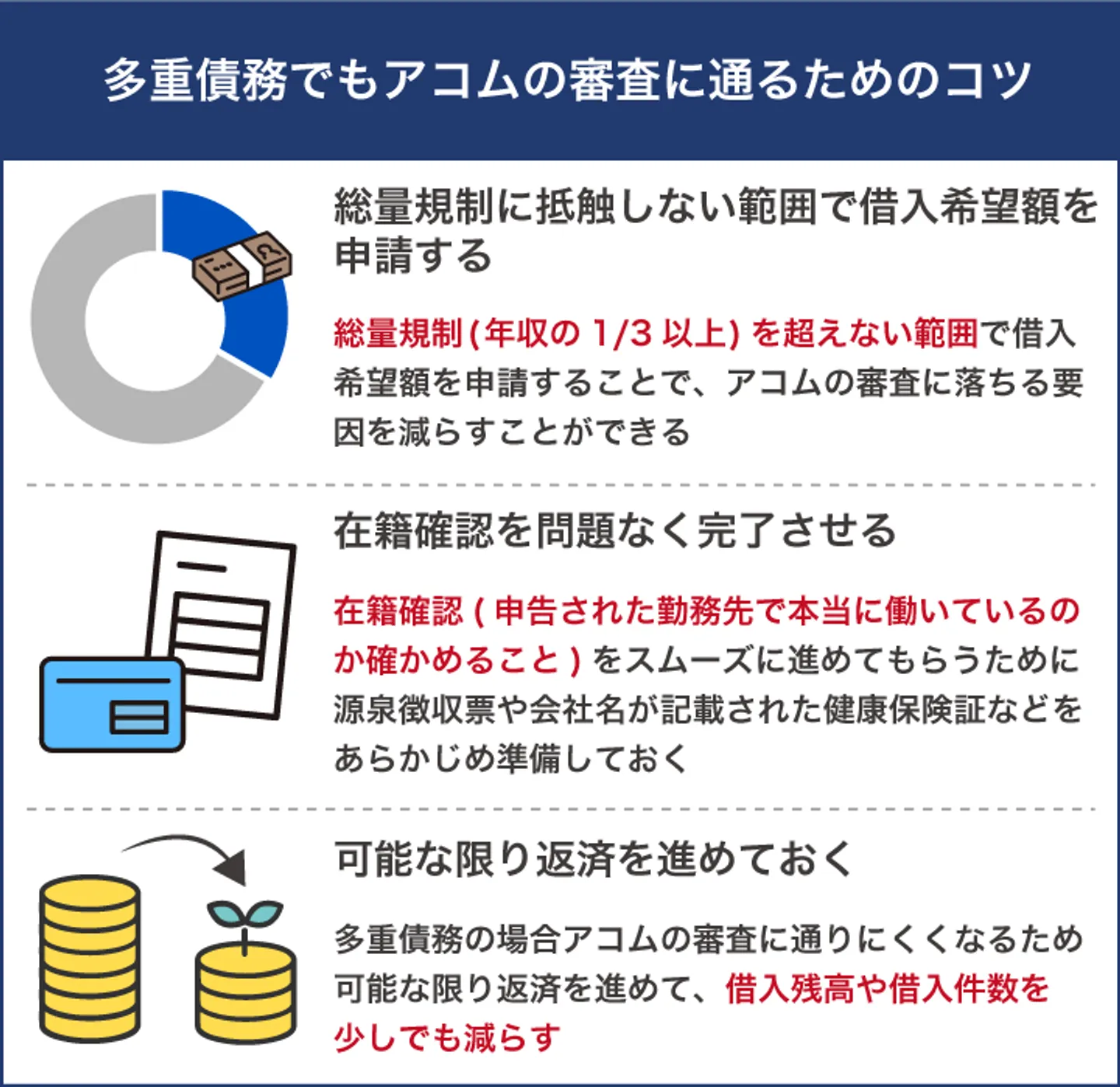

多重債務でもアコムの審査に通るためのコツ

「これをすれば必ずアコムの審査に通る」といったコツはいえませんが、アコムの審査に落ちる原因を減らしておくためのコツは挙げられます。

- 総量規制に抵触しない範囲で借入希望額を申請する

- 在籍確認を問題なく完了させる

- 可能な限り返済を進めておく

ここからは、多重債務でもアコムの審査に通るためのコツをそれぞれ解説していきます。多重債務状態でアコムの審査に不安がある場合、実践できそうなコツがないかを検討してみてください。

総量規制に抵触しない範囲で借入希望額を申請する

貸金業者であるアコムは総量規制を遵守しているため、年収の3分の1を超える融資を行いません。アコムに申し込む際、借入希望額の申請も求められますが、その金額が総量規制に抵触していると、審査に落ちることも考えられます。

そのため、総量規制に抵触しない範囲で借入希望額を申請することで、アコムの審査に落ちる要因を減らせます。

たとえば、年収300万円で、すでに貸金業者からの借入総額が50万円であれば、アコムから借りられる金額は最大でも50万円となります。この場合、総量規制によって50万円を超える融資は受けられないため、借入希望額は最大でも50万円まで抑えるのが得策です。

在籍確認を問題なく完了させる

アコムの審査の過程では、在籍確認が行われます。

在籍確認とは、申込者から申告された勤務先で本当に働いているのかどうかを審査担当者が確かめることです。申告された勤務先で働いているかどうかは返済能力に関わる情報であるため、在籍確認が完了しない限りはアコムの審査に通りません。

アコムの公式サイト「勤務先に在籍確認の電話がかかってきますか?」をみる限り、原則書面などで在籍確認が実施されていることがわかります。

そのため、源泉徴収票や会社名が記載された健康保険証などを提出することで、アコムの在籍確認は完了すると予測されます。

なお、「申込者の同意があれば電話で在籍確認を行う」との旨も記載されているため、書類を用意できない場合は電話で在籍確認を行ってもらうことも1つの手です。

可能な限り返済を進めておく

多重債務状態の場合、「すでに借入がある状態で融資をすると返済不能にならないか」とアコムから危惧されると推測できます。返済不能になると判断されれば、アコムの審査には通りません。

そのため、可能な限り返済を進めて借入残高や借入件数を減らしておくことで、アコムから返済不能になると危惧されるリスクを抑えられるともいえます。

多重債務によって審査に不安がある場合、「毎月の返済を終えてから申し込む」「今月だけでも返済額を増額しておく」のような対策を講じたうえでアコムに申し込むことを検討してみるのもよいでしょう。

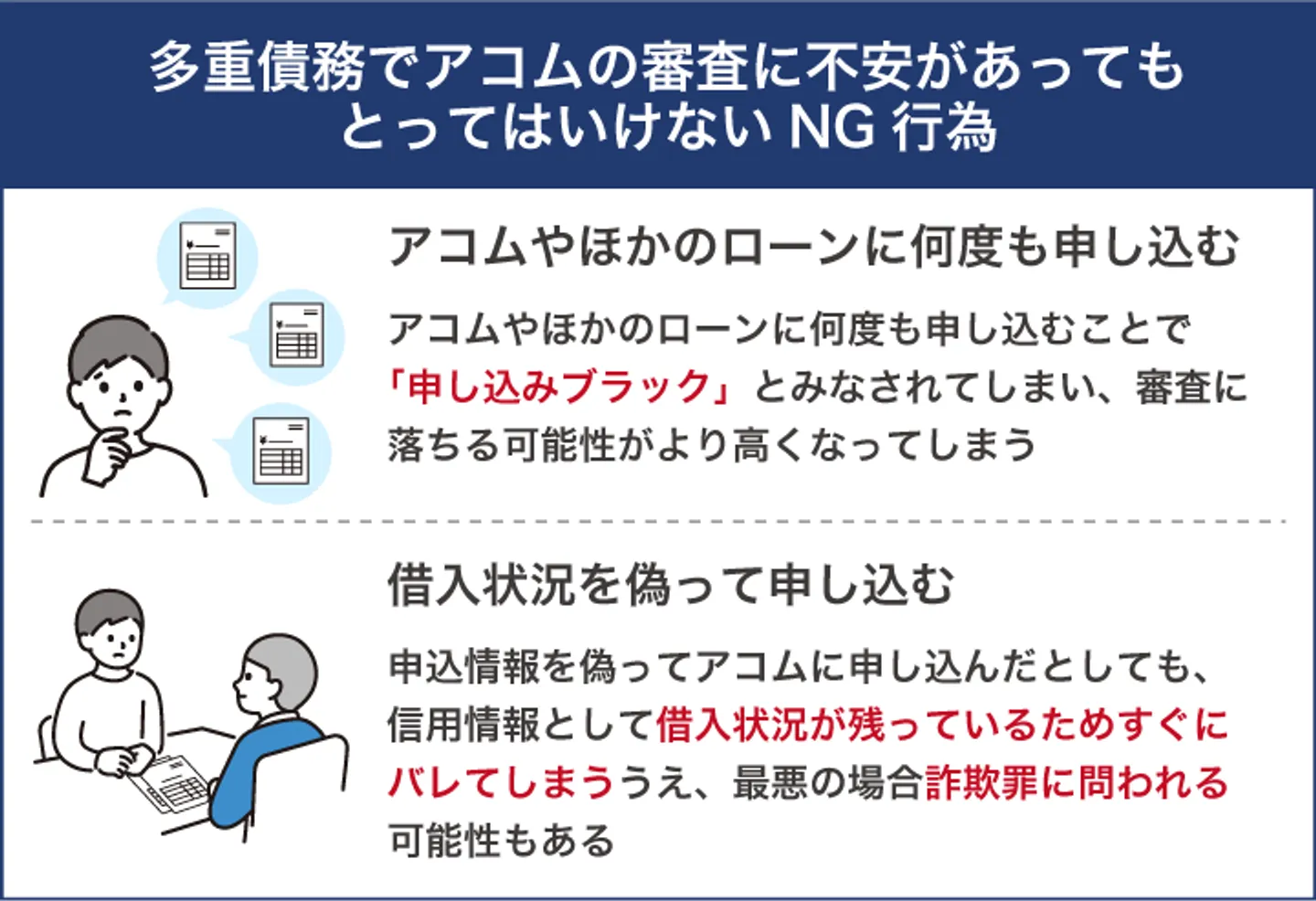

多重債務でアコムの審査に不安があってもとってはいけないNG行為

多重債務状態でアコムの審査に不安がある場合、「なんとしても審査に通りたい」と考えるかもしれません。そのように考えたとしても、下記の行動をとるのは避けてください。

- アコムやほかのローンに何度も申し込む

- 借入状況を偽って申し込む

これらの行動はむしろ状況を悪化させる可能性があるため、当記事ではNG行為として取り上げています。

ここからは、多重債務でアコムの審査に不安があってもとってはいけないNG行為をそれぞれ解説していきます。

アコムやほかのローンに何度も申し込む

どうしても審査に通りたいと考えても、アコムやほかのローンに何度も申し込むのは避けましょう。いわゆる「申し込みブラック」としてみなされてしまい、アコムの審査に落ちる原因がさらに増えてしまう可能性があります。

アコムなどのローンに申し込むと、その履歴が信用情報として残ります。複数の申込履歴が残っていると、「それほどお金に困っているのか」と審査担当者から返済能力を疑われてしまう可能性があります。

申込履歴から返済能力がないと判断されれば、アコムの審査に通りません。

なお、申込履歴は最長6か月信用情報として残ります。時間経過以外に履歴は消せないため、アコムやほかのローンに申し込むのであれば、最長6か月の期間を空けて手続きをすることも検討してみてください。

借入状況を偽って申し込む

多重債務によってアコムの審査に不安がある場合、「借入状況を偽れば審査に通るのでは」と考えるかもしれません。しかし、申込時に借入総額や借入件数を偽ったとしても、信用情報として借入状況は残っているため、アコムの審査担当者には嘘がバレると考えられます。

そもそもですが、申込情報を偽ってアコムに申し込むのは、詐欺未遂に該当しうる行為です。審査に落ちるどころか、罪に問われる可能性もあるため、アコムに申し込む際は正しい情報を申告するようにしてください。

多重債務状態でアコムの審査に通らない場合は中小消費者金融もおすすめできない

インターネットなどでは、「アコムの審査に不安があるなら中小消費者金融の利用を検討してみるとよい」のような情報もみられます。

しかし、当サイトでは、多重債務状態で中小消費者金融の利用をおすすめできません。中小消費者金融も返済能力がない人には融資をしないため、多重債務状態では審査に通るのが難しいと推測できるからです。

また、中小消費者金融を利用すると、アコムよりも高い金利が適用される可能性もあります。アコムは上限金利を年18.0%としていますが、法律上貸金業者が適用できる金利の上限は年20.0%までであるのが理由となります。

たとえば、アコムから年18.0%、中小消費者金融から年20.0%の金利が適用された場合、1年間で発生する利息は借入額によって下記のように変わります。

|

|

アコム(年18.0%)

|

中小消費者金融(年20.0%)

|

|

10万円

|

10,011円

|

11,156円

|

|

20万円

|

20,027円

|

22,317円

|

|

30万円

|

30,044円

|

33,480円

|

|

40万円

|

40,055円

|

44,639円

|

|

50万円

|

50,074円

|

55,803円

|

※あくまでシミュレーションであるため、実際の利息とは異なる場合もあります。

「数千円程度しか変わらない」と考えるかもしれませんが、利息がかさめばかさむほど、借入残高は減りづらくなります。すでに多重債務状態でさらに借入残高が減りづらくなると、いずれ返済不能になるリスクもあります。

つまり、審査に通る保証はないことや返済不能になるリスクがあることから、多重債務状態であれば中小消費者金融の利用はおすすめできません。

なお、借金返済が苦しいのであれば、新たに借入をするのではなく、債務整理を検討するのも1つの手です。詳しくは次の見出しで解説しますが、多重債務状態で返済が苦しい場合はアコムや中小消費者金融の利用ではなく、債務整理をすることも視野に入れてみてください。

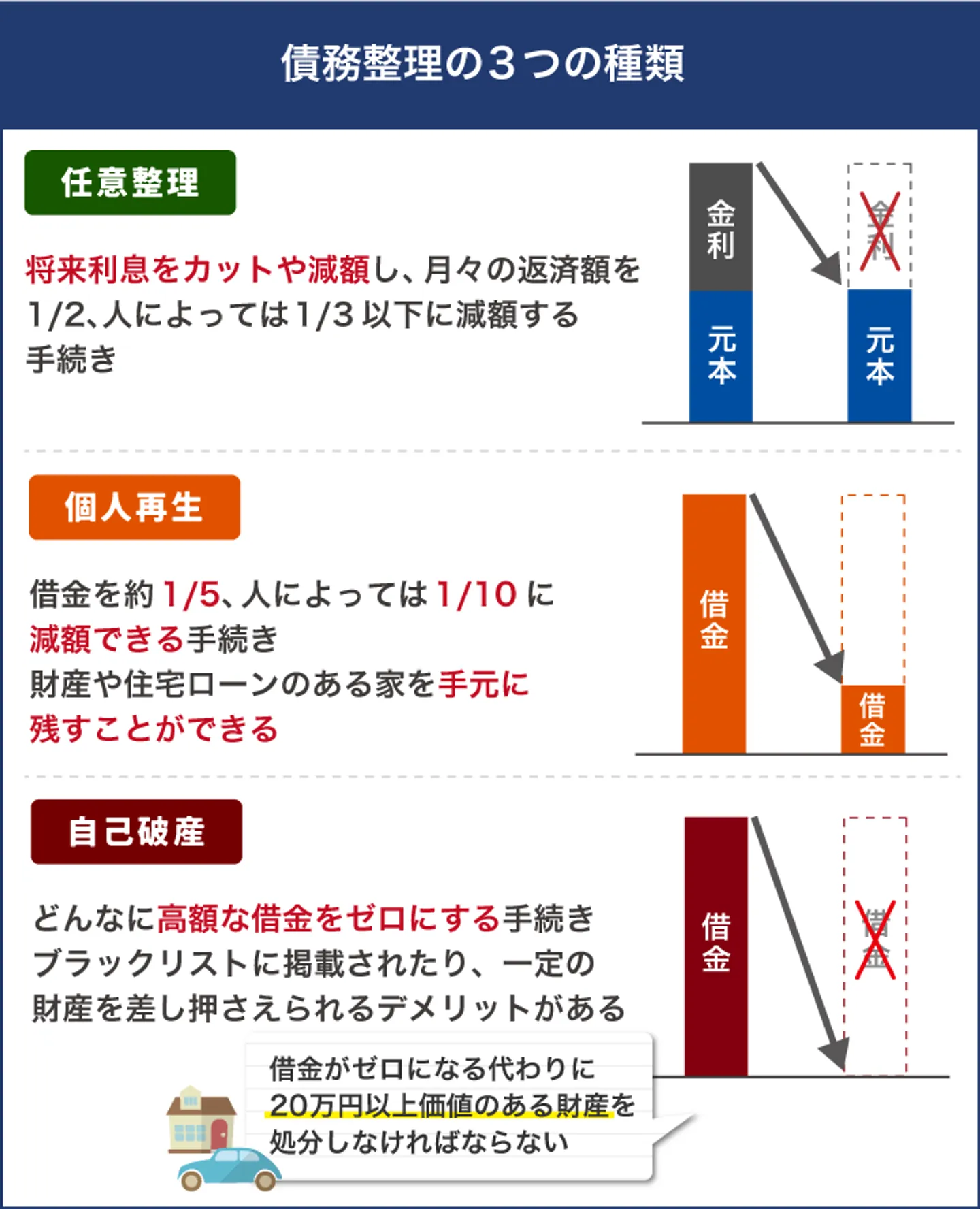

多重債務によって返済が苦しいならアコムではなく債務整理を検討するべき

多重債務によって返済が苦しい場合、アコムを利用するのではなく債務整理を検討してみてください。

債務整理は、借金返済が苦しい場合の救済措置です。国に認められた救済措置と呼ばれる場合もあります。

債務整理には3種類の手続きがあり、それぞれ異なる特徴があります。

|

|

概要

|

|

任意整理

|

将来利息のカットを債権者に交渉して、毎月の返済負担を抑える手続き

|

|

個人再生

|

将来利息をカットしたうえで、借金自体を1/10〜1/5まで減額する手続き

|

|

自己破産

|

抱えている借金を帳消しにする手続き

|

いずれも弁護士や司法書士に依頼するのが一般的な手続きです。そのため、弁護士や司法書士に支払う費用が発生しますが、借金生活から抜け出せるメリットがあります。

ただし、債務整理をする場合、最長5年〜7年の間いわゆるブラックリスト入りの状態となります。メリットだけでなくデメリットもあるため、債務整理をするかどうかは慎重に判断するのが大切です。

ここからは、債務整理の手続きをそれぞれ解説していきます。多重債務によって返済が苦しい場合、自身の状況に向いている手続きがないかを確認してみてください。

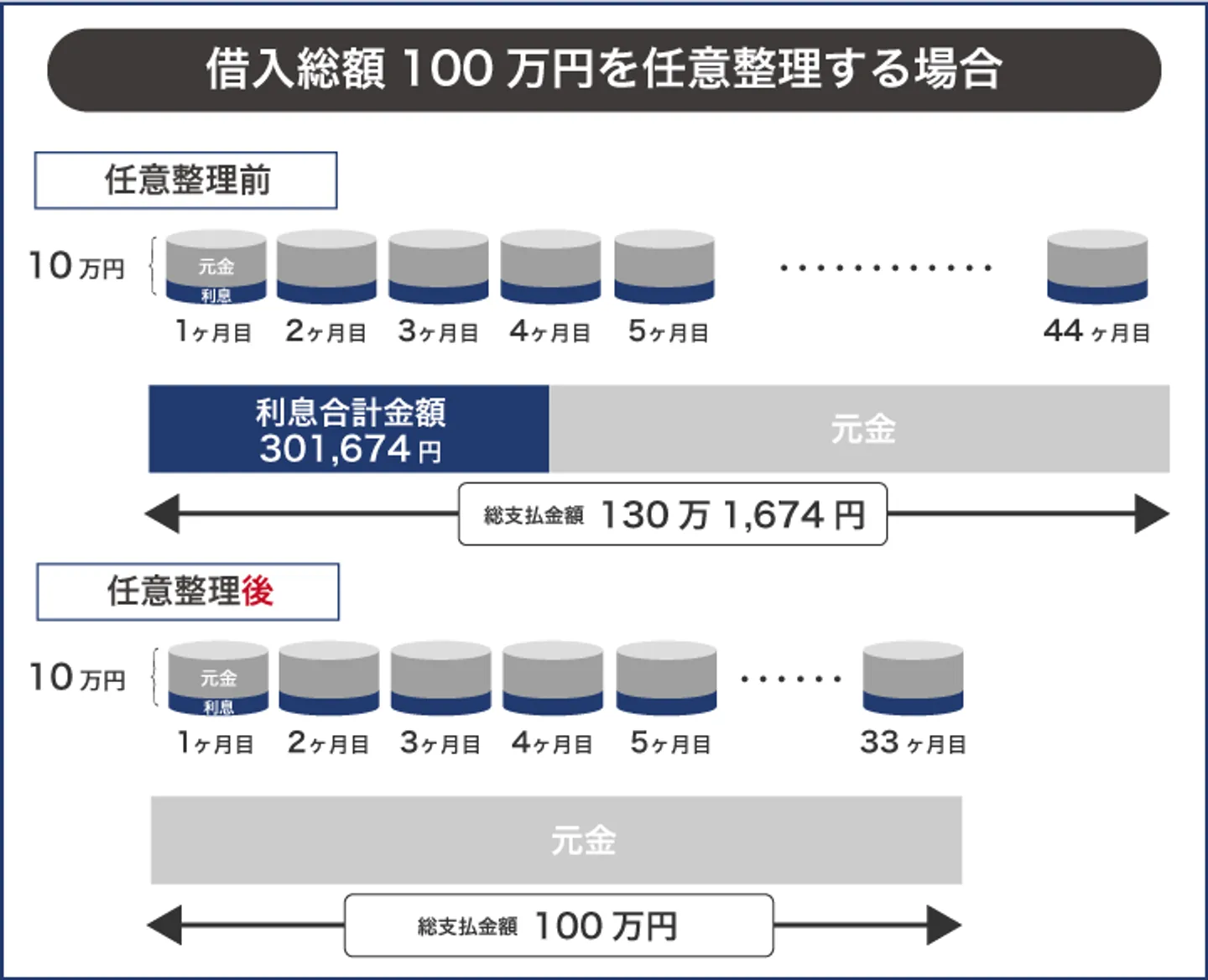

任意整理なら将来利息のカットを期待できる

任意整理とは、弁護士や司法書士に債権者と交渉をしてもらい、今後支払う予定の利息をカットもしくは減額してもらう方法です。任意整理によって利息をカットできれば、その後は元金のみを3年~5年間で返済していくのが一般的です。

利息がカットされる分、金融機関への返済総額を減らせるのが任意整理のメリットです。また、返済額には利息も含まれているため、月々の返済額を減らせるメリットもあります。

たとえば、借入総額100万円を任意整理して4年で完済する場合と、通常どおり返済を続けた場合の支払総額は下記のとおりです。

⚪️返済シミュレーションの条件

- 毎月の返済額:10万円

- 適用されている金利:年15.0%

|

|

任意整理後

|

任意整理前

|

|

完済までの年数

|

33か月

|

44か月

|

|

総額

|

100万円

|

1,301,674円

|

※あくまでシミュレーションであるため、実際の金額とは異なる場合があります。

シミュレーションの結果、任意整理をすることで約30万円の利息を抑えられるうえに、返済期間を29か月短縮できることがわかります。

なお、「借金減額シミュレーター」を利用すれば、自身の状況で任意整理をするとどの程度返済負担が減るのかを診断できます。任意整理するかを検討している場合は利用してみてください。

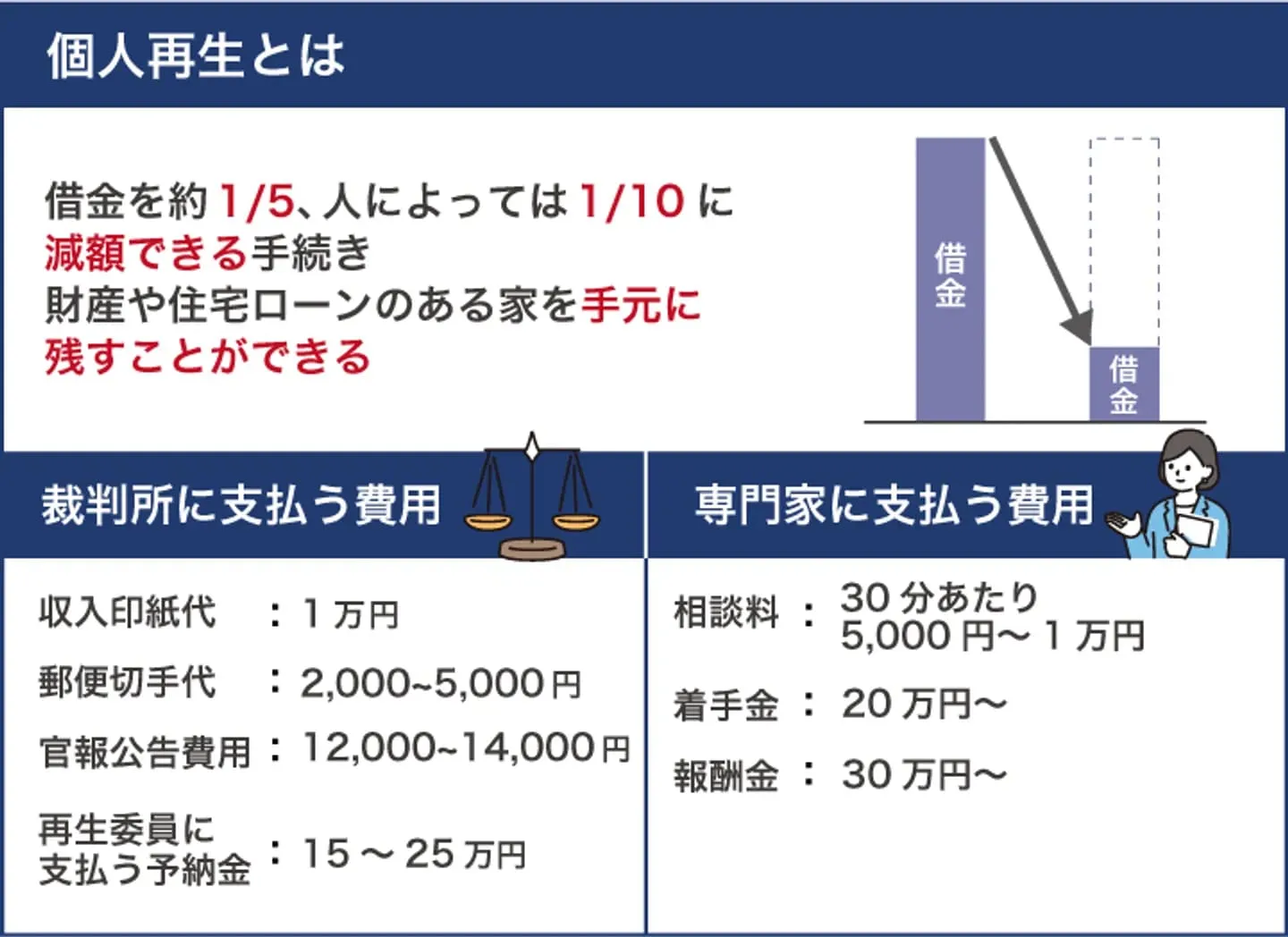

個人再生なら借金自体を1/10〜1/5まで減額できる

個人再生とは、将来発生する利息のカットだけでなく、借金自体を1/10〜1/5程度まで減額できる手続きのことです。任意整理の場合は将来利息のカットのみですが、個人再生では借金自体を減額できるため、任意整理よりも借金負担を軽減できます。

たとえば、300万円の借金があり、年15.0%の金利が適用されている場合、1年間だけでも45万円程度の利息が発生します。この場合で個人再生をした場合、約45万円の利息をカットできるうえに、借金自体が30万円〜60万円程度まで減らせるのです。

ただし、個人再生は裁判所を介する手続きであるため、任意整理よりも費用や時間がかかるのが一般的です。また、個人再生をした後も返済は必要となるため、収入がない、または収入がほとんどない場合には個人再生ができません。

「実際にどのくらいの費用がかかるのか」「自分は個人再生をできるのか」といった点は、自身の状況によるため、まずは弁護士や司法書士に相談したうえで個人再生するべきかを検討するとよいでしょう。

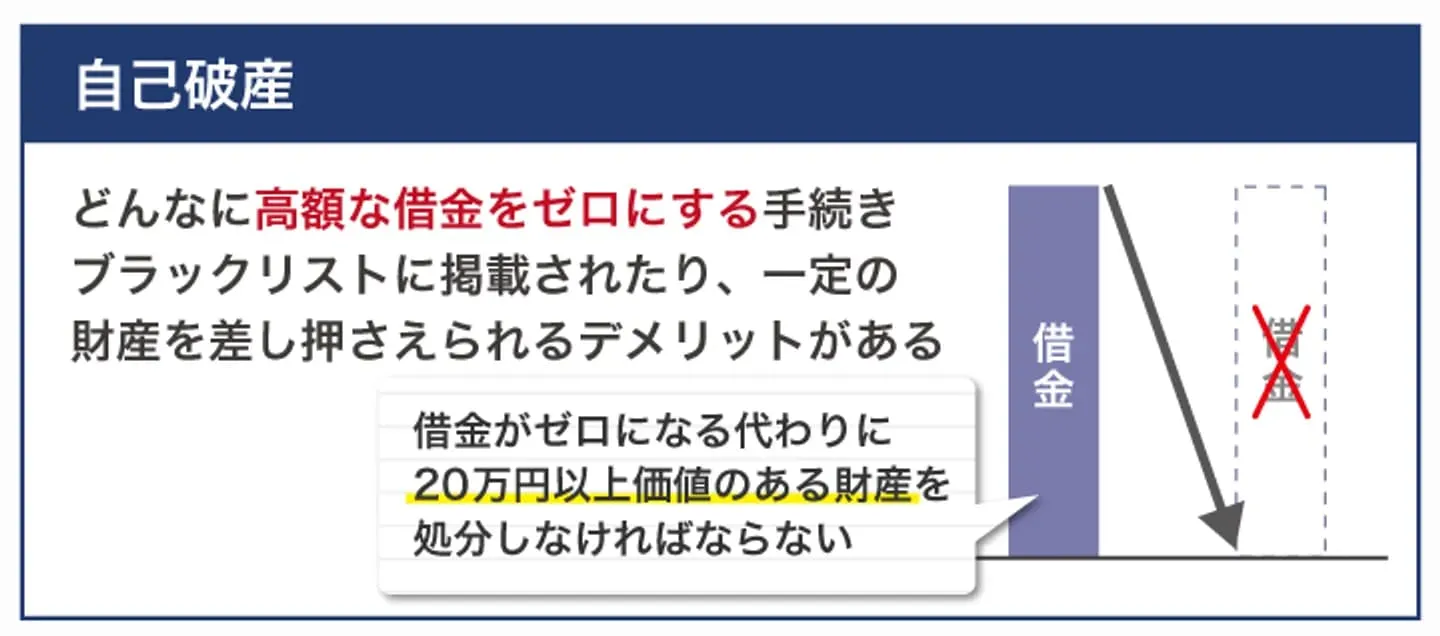

自己破産なら抱えている借金を帳消しにできる

自己破産とは、抱えている借金を帳消しにする手続きのことです。どれだけの借金を抱えていても借金生活から抜け出せるため、借金を返済できないときの最終手段ともいえます。

ただし、自己破産をすると、下記のような財産を手放さなければなりません。

- マイホーム

- 土地

- 99万円を超える現金

- 自動車やバイク

- 株や有価証券

- 生命保険

ほかの債務整理手続きよりもデメリットが大きいため、自己破産をするかどうかは慎重な判断が必要です。

弁護士や司法書士の事務所は、初回のみ無料相談に対応しているのが一般的です。自身の状況で自己破産をするべきかどうかも相談できるため、自己破産を検討している場合はまず弁護士や司法書士に相談してみるのがよいでしょう。

まとめ

過去に多重債務者の増加が社会問題になったことから、金融庁は多重債務者を増やさないために返済能力を超えた融資を制限する方針を立てました。アコムのような金融機関は金融庁の方針に則って融資をするため、多重債務状態では審査に通りづらいといえます。

とはいえ、多重債務状態であっても返済能力を認められれば、アコムの審査に通る可能性はあります。また、総量規制の対象外である借換え専用ローンであれば、審査に通ることも考えられます。

ただし、多重債務によって借金返済が苦しい状態であれば、アコムはもちろん中小消費者金融などの利用もおすすめできません。むしろ、弁護士や司法書士に債務整理を依頼することも視野に入れるべきといえます。

少しでも多重債務が苦しいと感じているのであれば、弁護士や司法書士に無料相談してみることを検討してみてください。

多重債務状態でアコムから借入したい場合のQ&A

多重債務はブラック状態となるためアコムの審査に通りづらいのでしょうか?

いわゆるブラック状態は、信用情報に問題がある状態を指します。具体的には「債務整理の履歴がある」「長期延滞の履歴がある」などの状態が該当します。

多重債務は「これ以上融資をすると返済不能になるのではないか」「すでに返済が難しい状態ではないか」などと返済能力を疑われやすい状態です。そのため、ブラック状態であるため、多重債務だとアコムの審査に通りづらいとはいえません。

多重債務状態でもアコムから借入したいです。アコムの審査に通る方法はありませんか?

アコムは審査基準を公表していません。申込者のさまざまな情報から総合的に融資の可否を判断しているため、「〇〇をすれば必ずアコムの審査に通る」という方法は断言できません。

他社借入があることをアコムに隠せますか?

他社借入の有無は信用情報からも確認できるため、アコムに隠すことはできません。なお、申込時に借入状況の申告が求められますが、虚偽申告に該当するため、他社借入があることを隠すのは避けてください。

アコムの審査に通るかどうかを簡単に確かめられますか?

アコムは公式サイトに「

お借入可能か簡単3秒診断」を用意しています。年齢や年収、他社借入状況を入力することで、アコムの審査結果を簡易的に診断できるため参考にしてみてください。