個人再生で家計簿を提出するのは「返済能力の有無を確認するため」

個人再生をする場合、債務者は自身の収入その他の生活の状況を示す資料の1つとして、裁判所に家計簿を提出しなければなりません。(民事再生規則 第112条2項2号)

個人再生において再生計画が認可された後、再生計画に沿った3~5年の支払いが開始します。

そのため「再生計画に記載されているような継続的な支払いが、本当に可能なのか」という点を裁判所がチェックする際の参考にするため、家計簿の提出が求められるのです。

この項目では、個人再生で提出が必要な家計簿のつけ方について、詳しくお伝えします。

家計簿の入手方法

個人再生で提出する家計簿の書式は、管轄の裁判所によりさまざまです。

裁判所のホームページに掲載されていることもあれば、各都道府県の弁護士会や司法書士会などが運営するサイトに掲載されていることもあります。

最も確実なのは管轄の地方裁判所に電話をして、家計簿の雛形をどこで入手すればよいか尋ねてみることです。

すると「〇〇のサイトに載っています」とか「特に決まっていないので自由です」などと教えてくれます。

もっとも個人再生で裁判所に提出する家計簿の書式に、法律上の明確な決まりはありません。

そのため裁判所が推奨しているものと多少違った書式で申立てをしても、すぐに却下されるわけではありません。

ただし最終的に作直しを求められることもあるので、最初からきちんと確認した方がスムーズです。

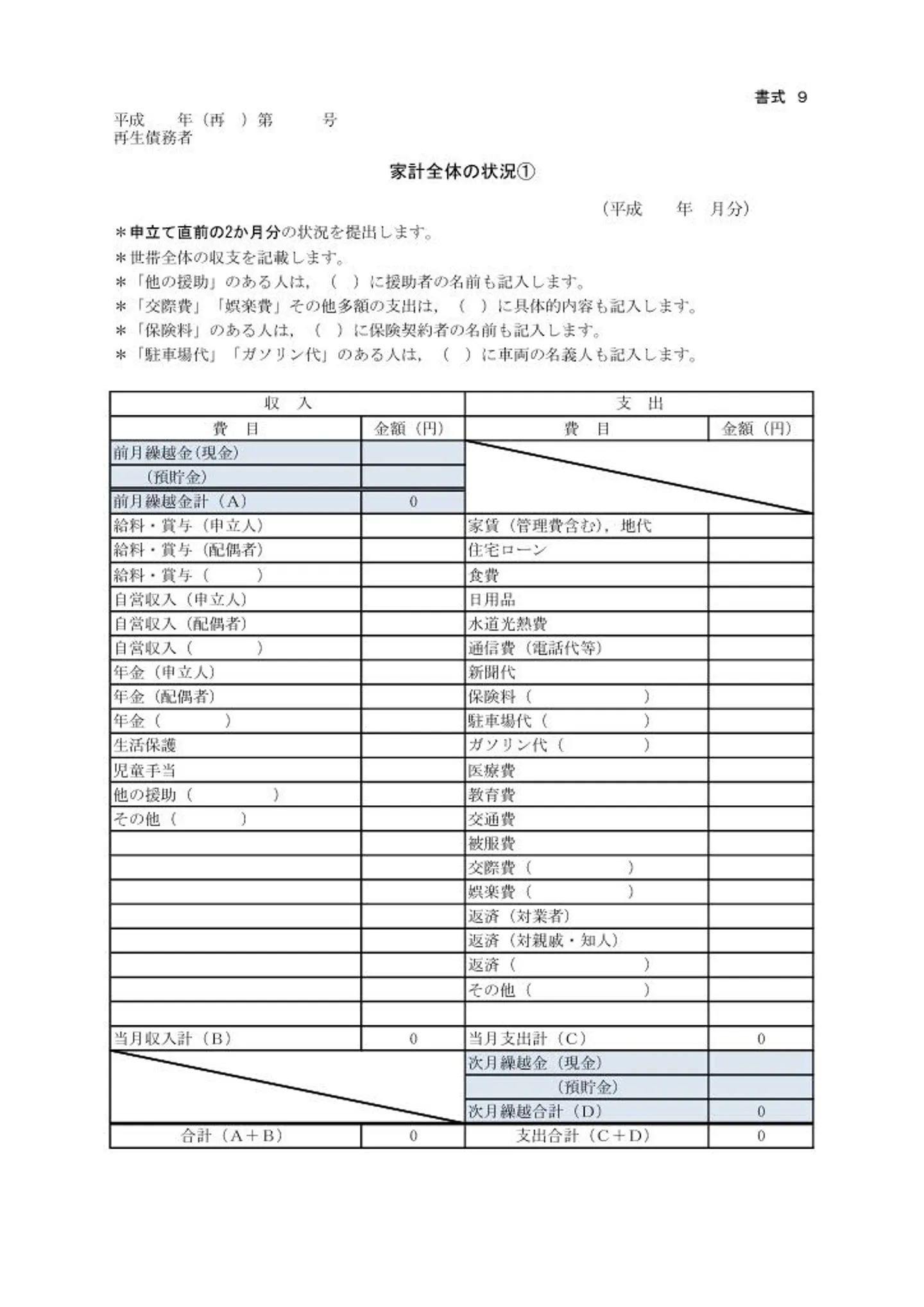

以下では一例として、東京地方裁判所が推奨する家計簿の雛形を紹介します。

日常的に家計簿をつけている人は、その旨を法律事務所へ伝えて一度相談するとよいでしょう。

場合によっては、普段使っている家計簿をそのまま提出すれば事足りる場合もあります。

もし弁護士から違う書式で記入し直すよう指示されたら、その時点で直せば問題ありません。

家計簿に記入する項目例

まずは家計簿の1ヶ月の区切りを決めましょう。

給与が入る25日、あるいは暦どおり1日を開始日にするのが一般的です。

次の項目からは、家計簿の項目例を紹介します。

あくまでも例なので、このとおり記入して提出しなくてはならないわけではありません。

また家計簿を記入する際は、世帯全体分で記入する必要があります。

例えば、配偶者がいて共働きの場合は、配偶者の分の収入・支出も記入します。

収入の項目

■前月の繰越額

家計簿の作成を始める際は、繰越額の欄に口座残高と手持ちの現金を合算した額を記入しましょう。

そうしないと収入・支出の合計に差が出てしまいます。

繰越金は、家計簿作成開始時点で所有している現金の総額だと考えてください。

なお家族や同居人と口座が異なる場合は、同居人の口座残高も合算して記入します。

■給与・賞与、自営収入

会社から給与をもらっている人の場合、給与明細を元に所得税や住民税、社会保険などが給与から控除された後の手取り金額を記載します。

振込支給の場合は、実際に通帳に記載されている振込額を記載してもよいでしょう。

なお家計簿とは別に、給与明細と源泉徴収票のコピーの提出が必要になるので注意してください。

源泉徴収票がない場合は、課税証明などを代わりに提出する必要があります。

複数のところに勤めていて、それぞれ給料をもらっているような場合には、合計金額を記載してください。

また賞与が支給された場合は、その他の項目に記載しましょう。

もし給与以外に個人事業収入がある場合には、給与と個人事業収入を分けて記載してください。

加えて、家計を共にしている配偶者や同居人についても、給与明細や源泉徴収票のコピーを提出する必要があります。

■年金、児童手当、生活保護、失業保険

公的給付も収入として家計簿に記載します。

年金をもらっている場合は2ヶ月に1度、児童手当をもらっている場合は4ヶ月に1度のペースで支給されるのが通常です。

このような場合1ヶ月分を計算して記載する必要はなく、個人再生では実際に支給された月に支給分全額を記載し、支給がなかった月は記載の必要はありません。

そして、年金振込通知書や児童手当支払通知書などの写しを提出してください。

裁判所が実際のお金の流れをそのまま把握できるよう、隔月の収入であっても1ヶ月の平均に手直ししません。

同様に生活保護や失業保険など他の公的給付をもらっている場合も、分けて記載します。

■雇用保険

失業手当などの雇用保険を受けているのであれば記入します。

雇用保険の種類も備考欄などに記載しましょう。

■親類などからの援助

親類や友人から援助を受けている場合は、援助者の氏名と続柄が分かるように収入欄へ記入します。

もしもらったお金ではなく「借りた」お金の場合は、貸した人が債権者となるため債権者一覧表に記載して、個人再生手続き上の処理をしなければならないため注意してください。

援助の形態はさまざまですが、例えば成人した子供がまだ家におり、毎月数万円程度を家賃代わりに親へ収めているケースなどがあります。

■その他の収入

項目にない収入を得た場合には、その他の項目にどのような収入なのかを記載します。

例えば、保険の解約返戻金・定期預金解約・保険給付金などがあるでしょう。

それらの支払通知書などの写しも、一緒に提出してください。

■収入合計

上記すべてを合算した額を記入します。

支出合計との差が開きすぎないのが望ましいです。

なお社内預金や社内積み立て、生命保険料が給与天引きの場合は、その旨も分かるように記載してください。

支出の項目

■家賃

賃貸物件に住んでいる場合には、家賃や地代の記載が必要となります。

また、この家賃には管理費や修繕費も含まれます。

なお家計簿の他に、賃貸借契約書などの写しの提出が必要です。

実家などに住んでいて、親に毎月一定額を収めているような場合や、同棲相手と折半で払っているような場合は、自分が実際に払っている金額を記載してください。

そのうえで別紙にて、その事情をきちんと説明した方がよいでしょう。

■駐車場代、ガソリン代

車やバイクを所有していて駐車場代やガソリン代が発生した場合は、備考欄などに使用者を記入します。

また車検証の提出を求められるので、予め準備しておくとよいでしょう。

さらに駐車場代を記載する場合、駐車場を借りているのであれば、賃貸借契約書の提出が必要になります。

■食費、日用品

金額が大きすぎると、裁判所に家計を見直すよう指示されるので注意してください。

食費や日用品は1円単位まで正確に記入するのが難しいことも多いため、実際には千円単位での概数を記載すれば、裁判所や再生委員から不十分だと指摘されることはほぼありません。

目安として使途不明金は月1万円以下に抑えるようにしましょう。

なお、家族などで外食した際は食費として計上するとよいですが、友人との飲み会などは交際費に記載しましょう。

■水道光熱費、通信費

これらの費用は、裁判所に提出する通帳や領収証から正確な金額がわかります。

そのため、家計簿にもきちんと1円単位で正確な金額を記載することが望ましいです。

また家計簿の他に、通帳や領収証を提出する必要があります。

なお東京では水道代は2ヶ月に1回の支払いですが、実際に支払った月に2ヶ月分を記載し、支払いがなかった月は計算に含めないようにしてください。

ちなみに電話代は金額が高いと、利用明細などの提出を要求され支払の内訳を確認される可能性があります。

1台当たり1万円をちょっと超えるくらいなら何も言われませんが、例えば3万円など過剰な使用と判断される場合には、裁判所から家計を見直すよう指示が入ります。

その際に端末料金の割賦払いが入っていると、それは債務なのではないのかと指摘され、債権者として扱うように指示される場合もあるのです。

■新聞代

通帳や領収証を見ながら記入します。

■医療費、被服費、教育費

これらの費用は、特に詳細に記載する必要があります。

金額が高額になる場合、具体的な支出の内容・金額を記載し、弁護士や裁判所に提出を求められても困らないように領収証やレシートなどを残しておきましょう。

■交通費

電車代などの交通費を記入します。

■交際費、娯楽費

交際費や娯楽費については、その内容を弁護士に説明できるようにしておきましょう。内容の記載あるいは説明が求められます。

交際費、娯楽費は必要最低限に抑えることを心がけましょう。金額が大きすぎると、裁判所から家計の見直しをするよう指示される恐れがあるので注意してください。

■保険料

保険料を支払っている場合には、保険契約者の氏名を記載します。

複数の保険料支払いがある場合には、合計金額を記載してください。

なお家計簿とは別に、保険証書の写しと解約返戻金額証明書を提出する必要があります。

また配偶者や同居人の分も合算して記入し、債務者本人以外が契約している保険料が載っていると、保険証券を提出するよう指示されることがあります。

■その他

上記のほかに支出があれば記入します。

例えば同居人に借金の返済などがある場合は、同居人の債務額を聞かれることが多いのでしっかりと記入しましょう。

また互助会などの積立金の支出がある場合も記載し、証書などの写しと解約した場合の返還金額証明書の提出が必要です。

市県民税・自動車税・固定資産税の支払いについてもその他の欄に記載し、領収証を一緒に提出しましょう。

■支出合計

上記すべてを合算した額を記入します。

収入合計との差が開きすぎないのが望ましいです。

金額は可能な限り正確に記入する

おおよその金額しか記入できなかったり、計算に多少のズレが生じたりするのは許容範囲内ですが、可能な限り正確な家計簿が作成できるようにしましょう。

適当に記載して辻褄があわなくなったり、通帳の引落金額と齟齬が生じたりすると、裁判所から疑いをもたれる原因となってしまいます。

個人再生の手続きに虚偽の申告があると、最悪の場合、申立てが不認可になる恐れもあるので十分注意してください。

もし諸事情があって正確な情報を記入できない場合は、遠慮せず法律事務所へ相談してください。

領収証やレシートなどはできる限り残しておく

食費や日用品、医療費などは、高額でない限り裏付資料を求められることはありません。

ただし家賃や光熱費、通信費や保険料などの固定費は、毎月支払った記録(通帳引落し、払込票など)の提出を求められます。

また数万円単位の高額な支出があった場合も、裏付資料の提出を求められる可能性が高いので領収証などを残しておきましょう。

実際にどのような裏付書類が必要になるかは、法律事務所へ直接相談して確認するのが確実です。

ぜひ無料相談などを利用して、気軽に相談してください。

>>【相談無料】個人再生で必要な家計簿について法律事務所へ相談する

個人再生で提出する家計簿の作成期間は「申立日の直近2~3ヶ月」が目安

個人再生で提出する家計簿の作成期間は、管轄の裁判所によって異なりますが、申立日の直近2~3ヶ月分の家計簿を要求する裁判所がほとんどです。

そのため、申立日の直近2~3ヶ月前から家計簿を作成しましょう。

また早く家計簿を作成すれば、それだけ早く個人再生の申立てができることになります。

そのため早めに手続きを進めたい場合は、個人再生をすることが決まったら、契約前から領収証やレシートを集めたり家計簿を作り始めても問題ありません。

一方で家計簿を作成するのが遅くなると、申立日が遅れてしまう恐れがあるので注意してください。

個人再生の手続期間は一般的に6ヶ月~1年と長いので、早く個人再生を終わらせたい場合は、家計簿も早めに作成しましょう。

当サイトでは無料相談できる法律事務所を紹介しているので、個人再生を検討している人は気軽に相談して早め早めに準備するとよいでしょう。

>>【相談無料】個人再生に強い法律事務所はこちら

まとめ

個人再生で提出する家計簿には特に決まった書式はなく、普段つけている家計簿をそのまま提出すればよい場合もあります。

普段から家計簿をつけている人は、法律事務所へ一度相談しましょう。

また普段から家計簿をつけていない場合は、個人再生の申立日の直近2~3ヶ月前から家計簿をつけ始める必要があります。

個人再生は手続き期間が長く、申立てが遅れると債権者から訴訟を起こされるリスクもあるので、早めに準備することが大切です。

当サイトでは個人再生に強い法律事務所を紹介しているので、ぜひ気軽に相談してくださいね。

個人再生で提出する家計簿のよくある質問

個人再生で家計簿を提出するのはなぜですか?

個人再生は、再生計画認可後、3~5年の長期に渡って借金を返済していく手続きです。そのため、債務者に本当に返済能力があるのか?を裁判所が判断する参考の一つとして、家計簿を提出するのが一般的です。

個人再生で提出する家計簿には、どんなことを書けばよいのですか?

個人再生で提出する家計簿の書式に、法律上の決まりは特にありません。普段から家計簿をつけている人は、そのまま裁判所へ提出しても問題ないか法律事務所へ相談しましょう。普段から家計簿をつけていない場合は、管轄の裁判所に家計簿の雛形をどこで入手すればよいか確認して作成するのが確実です。

個人再生で提出する家計簿は、何ヶ月分必要ですか?

管轄の裁判所によって提出が求められる期間は異なりますが、申立日の直近2~3ヶ月分を要求されるのが一般的です。

個人再生で提出する家計簿は、いつからいつまでつければよいですか?

基本的には提出が求められる申立日の直近2~3ヶ月分の家計簿があれば、個人再生の手続きを進めるうえでは問題ありません。ただし手続き後に借金の返済が始まることを考えると、提出が必要な期間以降も家計簿をつけ続けることをおすすめします。

個人再生で提出する家計簿の雛形は、どこで入手できますか?

裁判所が推奨する家計簿の雛形は、裁判所のホームページに掲載されていたり、各都道府県の弁護士会や司法書士会の運営するサイトに掲載されていたりとさまざまです。管轄の地方裁判所へ、個人再生で提出する家計簿の雛形をどこで入手すればよいか、直接尋ねるとよいでしょう。