「プロミスは任意整理に応じない」は本当?

プロミスは、大手消費者金融の一つである「SMBCコンシューマーファイナンス株式会社」が提供するキャッシングサービスです。プロミスというのは旧社名で、三井住友フィナンシャルグループの傘下に入ったことから、2012年7月にSMBCコンシューマーファイナンスへ商号が変更されました。

「三井住友銀行系列の消費者金融」という抜群の安心感から人気の高いプロミスですが、そんなプロミスから借入をして、気がついたら返済しきれないほど借金が膨らんでしまったという人は少なくありません。

プロミスの返済が苦しい状況なら、弁護士や司法書士へ依頼して任意整理をするのがおすすめです。任意整理をすることで利息がカットされたり、長期の分割払いへ変更できるため、借金の返済が格段に楽になる可能性があります。

ところが、Web上などでプロミスの任意整理について調べていると「プロミスは任意整理に応じない」という情報が掲載されていることがあります。

「プロミスは任意整理に応じない」という情報は本当なのでしょうか?

次の項目から、詳しく解説します。

プロミスは任意整理に協力的な業者

結論からいうと、プロミスは比較的任意整理に協力的な業者であり、交渉にまったく応じてくれないということはまずありません。

むしろ、任意整理への対応は柔軟ですし、交渉にもスムーズに応じてくれます。

ただし、最近の傾向として、以前は任意整理に協力的だった業者が、徐々に厳しい和解条件を提示するようになってきています。その点はプロミスも例外ではありません。

取引内容が悪いと和解条件が厳しくなる傾向がある

近年では、金融業界全体を通して日に日に和解条件が厳しくなっていく傾向が見られます。

プロミスの場合も、取引内容が悪いケースでは「将来利息が一部しかカットされない」「返済期間が短くなる」など、和解条件が厳しくなる傾向があるため注意が必要です。

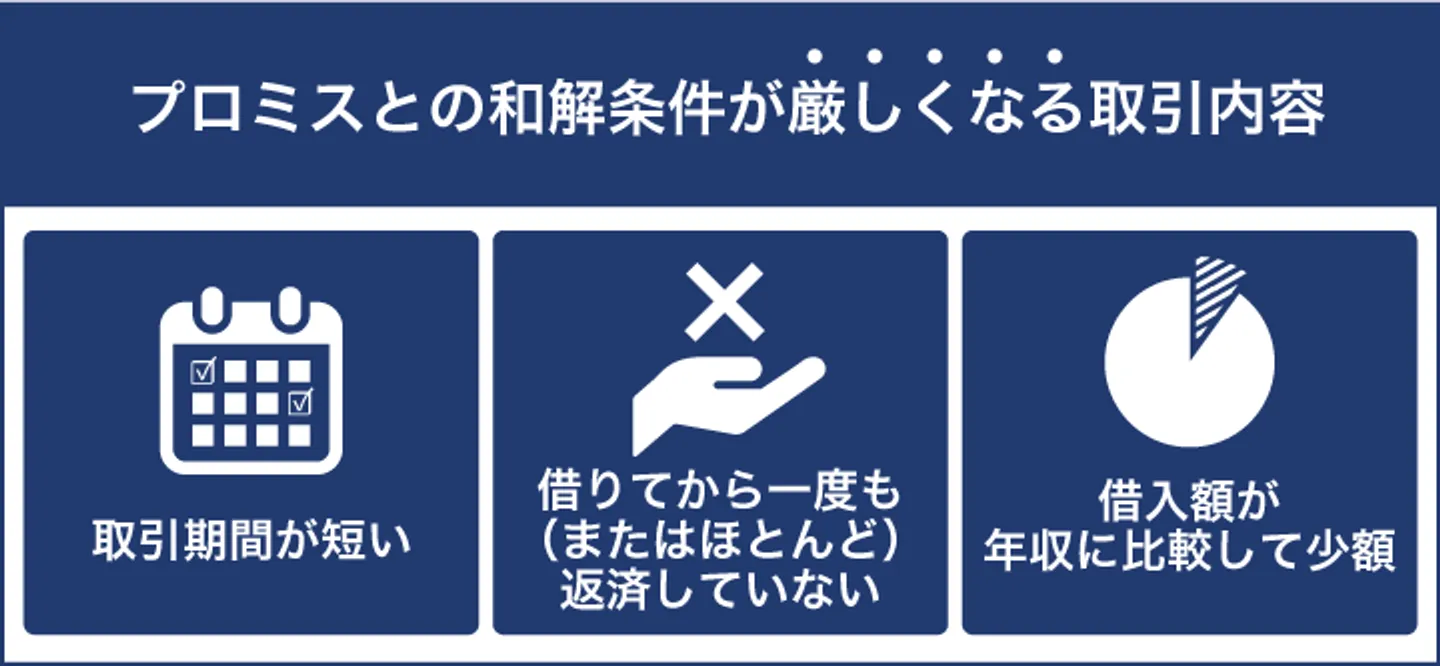

なお、取引内容が悪いケースとは、主に以下のような場合です。

- 取引期間が短い

- 借りてから一度も(またはほとんど)返済していない

- 借入額が年収に比較して少額

プロミスを任意整理した場合の一般的な和解条件

ここからは、プロミスを任意整理した場合の和解条件について、具体的な傾向を見ていきましょう。

実際にプロミスを任意整理した経験のある弁護士・司法書士が公開している情報をもとに分析した結果、以下のような傾向にあることがわかりました。

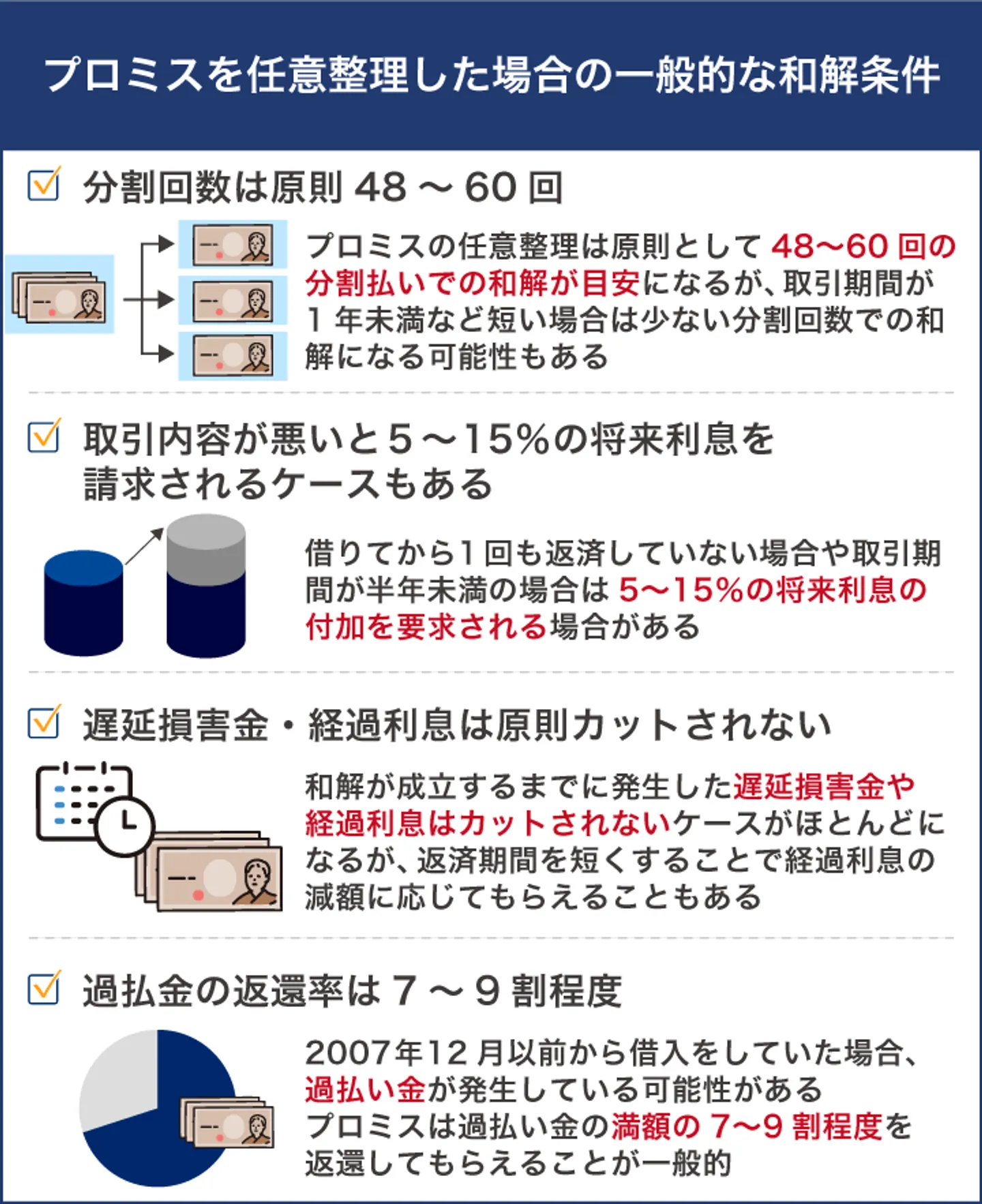

- 分割回数は原則48~60回

- 取引内容が悪いと5~15%の将来利息を請求されるケースもある

- 遅延損害金・経過利息は原則カットされない

- 過払金の返還率は7~9割程度

分割回数は原則48~60回

プロミスを任意整理した場合、取引期間の長さなどにもよりますが、原則として48〜60回の分割払いでの和解が目安となります。

任意整理の分割回数は原則60回まで

引用元:プロミスの滞納時の任意整理や裁判対応について!債務整理専門黒川事務所の解説

分割返済の回数に関しては、原則60回が最長となります

引用元:プロミス(SMBCコンシューマーファイナンス)の債務整理|中野債務整理手続きセンター(東京)

原則は60回以内

引用元:プロミスの任意整理(残債交渉)に対する対応

②分割回数

48回~60回(分割回数は、返済期間の長さ等によって変化します)

引用元:債務整理できない会社もある!?川口の弁護士が解説します!❘川口,蕨,戸田,さいたまの債務整理(任意整理)は川口の弁護士へ

取引期間が短いと24~36回程度の分割払いになることも

取引期間が1年未満など短い場合は、少ない分割回数での和解を迫られるケースが少なくありません。

この場合は、24〜36回程度の分割払いにまとまる可能性が高いようです。

3年未満の取引の場合、最長でも3年36回程度までしか応じてもらえないケースも増えています。1年未満の取引しかないようなケースでは、3年36回すら応じられないと言われたケースもあります。

引用元:プロミス(SMBCコンシューマーファイナンス)の債務整理|中野債務整理手続きセンター(東京)

※状況により24~36回の場合あり

引用元:プロミス(SMBCコンシューマーファイナンス)の債務整理|中野債務整理手続きセンター(東京)

事情により60回以上の分割払いに応じてもらえることも

プロミスを任意整理した場合の分割回数は、以下のような要素により増減する傾向にあるようです。

個々の状況によっては60回以上、最長90回程度の分割払いにも応じてもらえる可能性があります。

借入金額と本人の収入次第では60回以上にも応じていただける場合があります。

※61回〜63回位は受けて頂ける場合がほとんどです。

※特別な事情があれば90回くらいまで可能です。

引用元:プロミスの任意整理(残債交渉)に対する対応

取引内容が悪いと5~15%の将来利息を請求されるケースもある

プロミスの特徴として、個々の状況により将来利息込みでの和解を求めてくるケースが増えている傾向にあります。

とくに「借りてから一度も返済していない」「取引期間が半年未満」などの場合は、5〜15%の将来利息を付加するよう要求されるケースもあるようです。

取引の内容が悪い場合(ほとんど返済していないなど)や債務総額が年収に比較して少額の場合は、利息を完全にカットできないケースがあります。

引用元:プロミスの滞納時の任意整理や裁判対応について!債務整理専門黒川事務所の解説

取引状況によっては、今後将来利息を付加する可能性を示唆するようになってきました。

引用元:プロミス(SMBCコンシューマーファイナンス)の債務整理|中野債務整理手続きセンター(東京)

※令和1年9月時点

将来利息の付加をついに要求してきました。

但し、以下のような特殊な場合です。

①借り入れ後に1度も返済をしていない場合

②お取引期間が半年にも満たない場合

※1年未満は対象となる可能性あり

取引がお借り入れで終わっている場合、特に印象が悪いそうです。

上記の場合、和解後も利息を5%〜15%付ける必要があります。

利息のパーセンテージは返した回数等を考慮して決定します。

1度も返済していない場合は、15%もあり得るそうです。

引用元:プロミスの任意整理(残債交渉)に対する対応

遅延損害金・経過利息は原則カットされない

最近では、弁護士や司法書士が介入するまでに付加された遅延損害金や、介入してから和解が成立するまでの経過利息について、カットしない方針の業者が多くなっています。

プロミスも例外ではなく、和解成立までに発生した遅延損害金や経過利息については、カットされないケースがほとんどのようです。

以前は応じてくれた遅延損害金のカットについては、カットできるケースもありますが、現在はほとんどできないと思っていただいた方が良いでしょう。

(中略)

現在は、損害金を全額カットしてもらえるケースの方が珍しく、専門家が受任するまでの利息損害金は勿論のこと、受任してから和解するまでの経過利息もカットしてもらうのが難しくなっているのが現実です。

引用元:プロミス(SMBCコンシューマーファイナンス)の債務整理|中野債務整理手続きセンター(東京)

経過利息は全額要求してきます。

※和解日までの経過利息(利息・損害金) を1円単位まで乗せることが和解の条件です。

引用元:プロミスの任意整理(残債交渉)に対する対応

③利息

将来利息はカットされるのが原則

ただし、受任通知を送って支払いが停止している期間(3~4か月)の利息を請求されることは多いです。

引用元:債務整理できない会社もある!?川口の弁護士が解説します!❘川口,蕨,戸田,さいたまの債務整理(任意整理)は川口の弁護士へ

返済期間を短くすることで経過利息のカットに応じてもらえることも

前項では、和解成立までに発生した遅延損害金や経過利息は、原則カットされないとお伝えしました。

しかし、少ない分割回数で早めに返済するという条件なら、経過利息の減額に応じてもらえることもあるようです。

令和4年2月時点

(中略)

変 更 点:和解日までの経過利息

今までは和解日までの経過利息を1円単位まで要求されました。

経過利息分をある程度減額して頂けるようになりました。

分割回数が短くなればなるほど減額幅は増えます。

※最終取引日後、和解日までの経過利息

引用元:プロミスの任意整理(残債交渉)に対する対応

過払金の返還率は7~9割程度

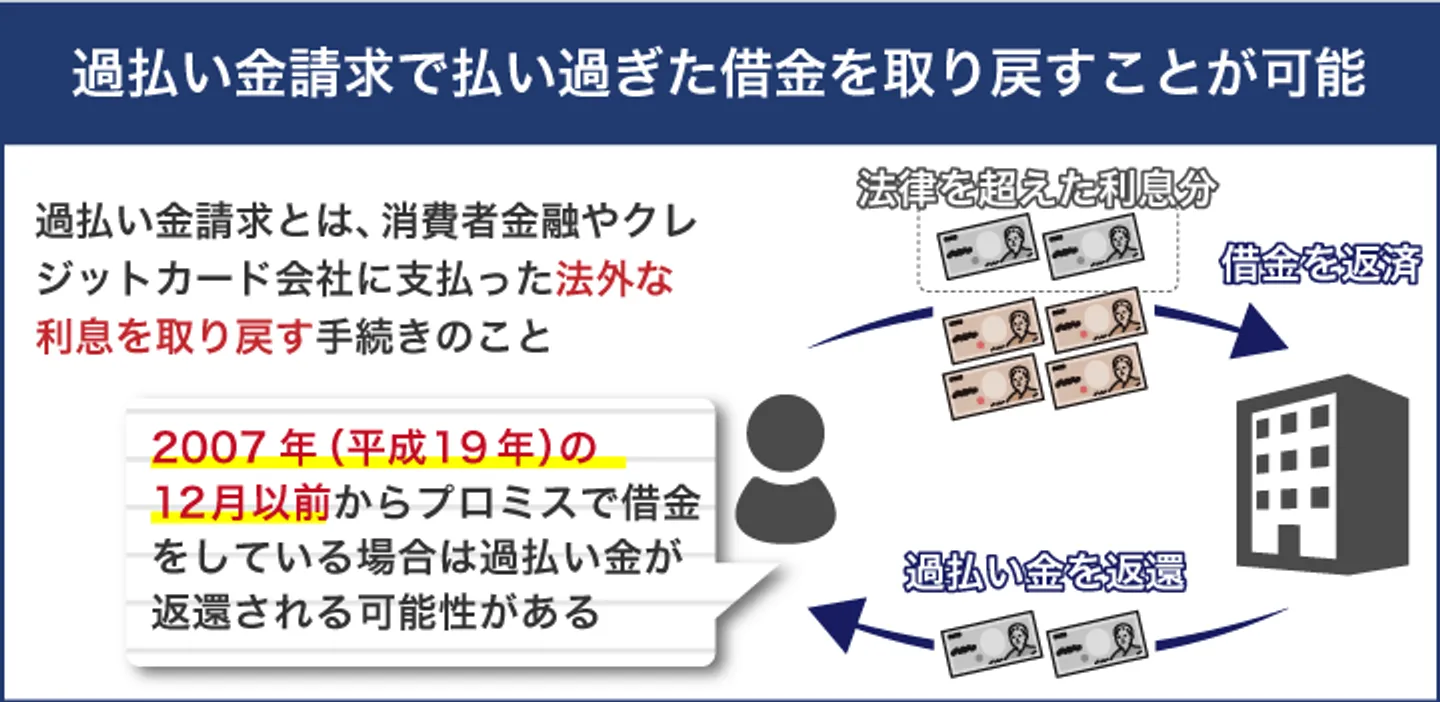

利息制限法により、貸金業者が設定できる金利には上限が設けられています。この上限を超えて支払った利息のことを「過払金」といい、任意整理と同時に過払金請求をおこなうことで取り戻せたり、今ある借金の残金から差し引くことが可能です。

プロミスに関しては、2007年(平成19年)12月以前から借入をしていた場合、過払金が発生している可能性が極めて高いといわれています。

プロミスとの取引については、平成19年12月よりも前から借入れしていたようなケースでは過払金が発生しているケースが多いです。

引用元:プロミス(SMBCコンシューマーファイナンス)の債務整理|中野債務整理手続きセンター(東京)

もし、2007年12月以前からプロミスで借入をしているなら、弁護士や司法書士へ相談して過払金がないか一度確認してみるとよいでしょう。

ただし、過払金は過払金請求をすれば必ず全額取り戻せるわけではなく、業者によって「過払金満額のうち何割まで返還してもらえるか?」が異なるため注意してください。なお、プロミスの場合は過払金請求の交渉も比較的スムーズに進むことが多く、過払金の返還率は満額の7〜9割程度が一般的です。

プロミスの過払金返還率ですが、話し合いのみによって交渉を行なう場合、過払金の7割から金額が少額の場合9割前後で提案されるケースが多く、返還時期は和解後3~5ヶ月ほどとなっています(平成30年4月現在)。

引用元:プロミス(SMBCコンシューマーファイナンス)の債務整理|中野債務整理手続きセンター(東京)

過払金満額の9割以上を取り戻したい場合は、訴訟による過払金請求をおこなう必要があります。「時間がかかってもより多くの過払金を手にしたい!」という場合は、訴訟による過払金請求を検討してみるのもよいでしょう。

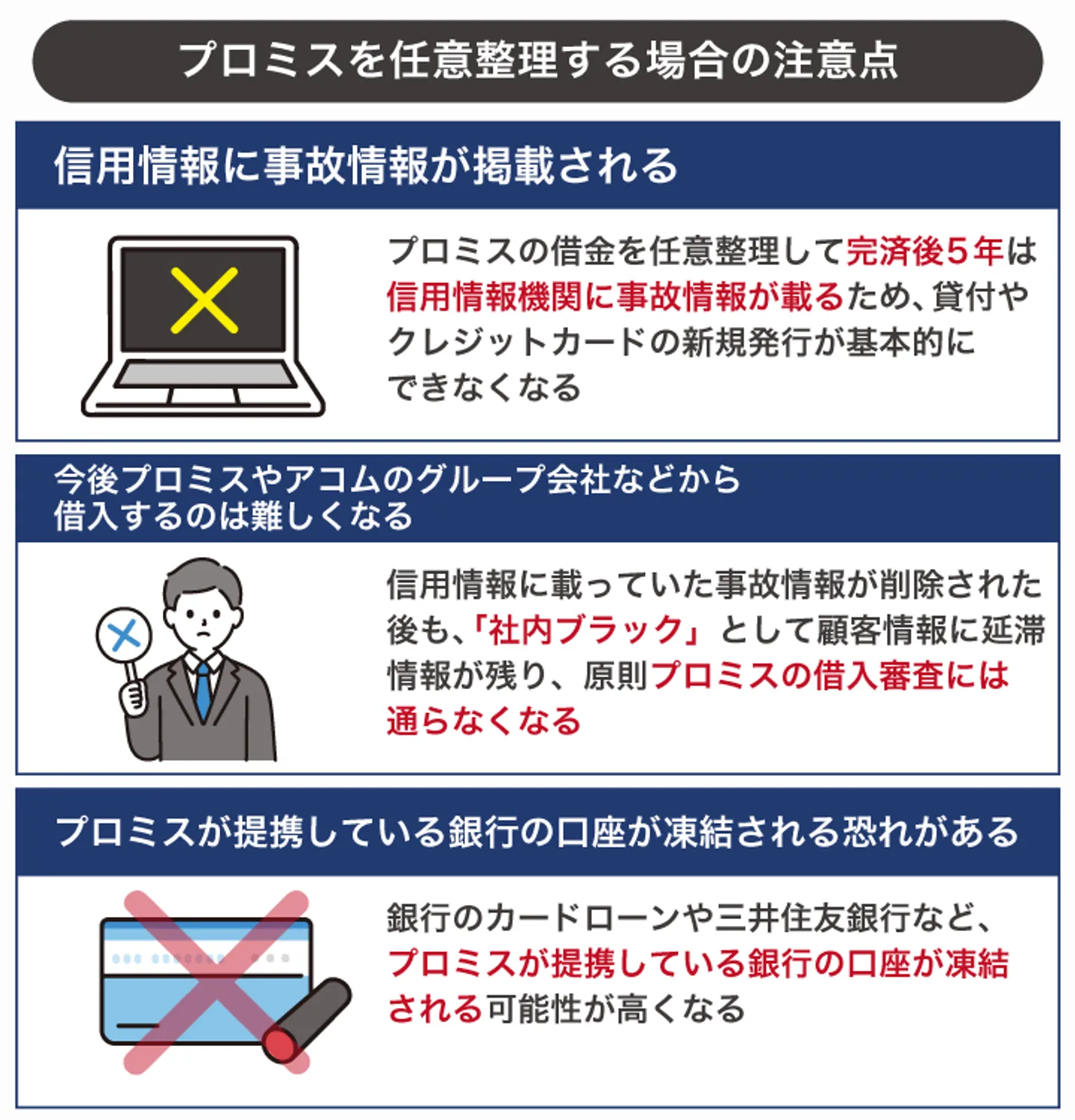

プロミスを任意整理する場合の注意点

プロミスの返済が厳しい場合、任意整理は有効な解決策となり得ます。

ただし、実際に任意整理をおこなう際にはいくつか注意点もあるので、しっかりと抑えたうえで慎重に検討する必要があるでしょう。

プロミスを任意整理する場合の注意点は、以下のとおりです。

- 信用情報に事故情報が掲載される

- 今後プロミスやプロミスのグループ会社とは取引できなくなる

- プロミスが提携している銀行の口座が凍結される恐れがある

次の項目から、それぞれの注意点について詳しくみていきましょう。

信用情報に事故情報が掲載される

プロミスは信用情報機関の加盟会員なので、任意整理をした場合、その情報を信用情報に登録すると考えられます。

信用情報・・・ローンやクレジットカードの借入金額や支払状況、滞納の有無などについて記録された情報。CIC・JICC・KSC(全銀協)の3つの信用情報機関によって管理されている。

信用情報に登録される任意整理の情報は「事故情報」と呼ばれ、延滞情報と同じく過去に金融機関と交わした契約どおり返済できなかったことを表しています。

この事故情報が掲載されている間は、債務者の生活にさまざまな影響が生じます。

具体的には以下のとおりです。

- クレジットカードの更新・作成・利用が難しくなる

- キャッシングやローンなどの借入が難しくなる

- スマホの本体代分割払いが難しくなる

- 賃貸契約を断られる可能性が出てくる

- 保証人になれなくなる

なお、信用情報に掲載された事故情報はずっと残り続けるわけではなく、任意整理した借金を完済してから5年経過すれば削除されるのが一般的です。

※任意整理などの債務整理をすることによる信用情報への影響について、詳しく知りたい場合は以下の記事を参考にしてください。

今後プロミスやプロミスのグループ会社とは取引できなくなる

信用情報に載った事故情報が削除されても、プロミス独自の顧客情報に記録された延滞情報は、残り続けるといわれています。

このような状態を「社内ブラック」といい、たとえ事故情報が削除されて他の金融機関では借入ができる状態になったとしても、原則としてプロミスの借入審査には通りません。

また、社内ブラックの情報は、グループ会社とも共有されていることが一般的です。

たとえば、プロミスは三井住友フィナンシャルグループの傘下にあるため、三井住友フィナンシャルグループ系列であるSMBCモビットなどの金融機関からも借入が難しくなると考えられます。

プロミスが提携している銀行の口座が凍結される恐れがある

プロミスの借金を任意整理した場合、一部の銀行口座については凍結される恐れがあります。

たとえば、プロミスは三井住友銀行カードローンの保証会社です。そのため、仮にプロミスと三井住友銀行の両方から借りている状態でプロミスを任意整理した場合、三井住友銀行の口座が凍結される可能性が高いです。

三井住友銀行以外にも、プロミスは以下のようなさまざまな銀行のローン商品において保証会社に設定されています。

- 三井住友銀行

- ジャパンネット銀行

- 住信SBIネット銀行

- PayPay銀行

- 横浜銀行カードローン

- 福岡銀行カードローン

- 福島銀行「ニューフリーライフ」

- 筑波銀行「アスジョイ」

- 福井銀行カードローン

- 大垣共立銀行「ザ・マキシマム」

- 但馬銀行カードローン

- 中国銀行「コ・レ・カ」

- 広島銀行カードローン

- 鳥取銀行カードローン

- 十八親和銀行カードローン

- 鹿児島銀行「かぎんカードローン」

- 琉球銀行「しあわせのカードローン」

- 沖縄銀行「チェキット」

そのため、プロミスが保証会社に設定されている銀行のローンを組んでいる場合は、任意整理による口座凍結に備えて無関係の銀行口座へ預金を移すなど準備を整えておきましょう。

プロミスからの借金を任意整理で解決するのが難しい場合の対処法

任意整理は決まった形の手続きではなく任意の交渉事であるため、プロミスを任意整理しても思うような結果が得られない場合もあります。

そこで、この項目では、プロミスからの借金を任意整理で解決するのが難しい場合の対処法について詳しく解説します。

具体的には、以下のとおりです。

- プロミス以外の借金を任意整理する

- 個人再生をする

- 自己破産をする

次の項目から、それぞれの方法について詳しくみていきましょう。

プロミス以外の借金を任意整理する

プロミスへの借金返済に苦しんでいる人は、他の業者からも借入をしていることが多いです。そのような場合は、プロミス以外の借金を任意整理することも検討してみてください。

前述したように、プロミスは任意整理に協力的な業者ではありますが、個々の状況によっては和解条件が厳しくなる傾向にあります。また、プロミスより取引期間の長い業者があれば、和解交渉がしやすい可能性もあります。

他社との任意整理がまとまれば、毎月の支払いや支払総額を減らせるため、今後の返済負担を軽減できるでしょう。

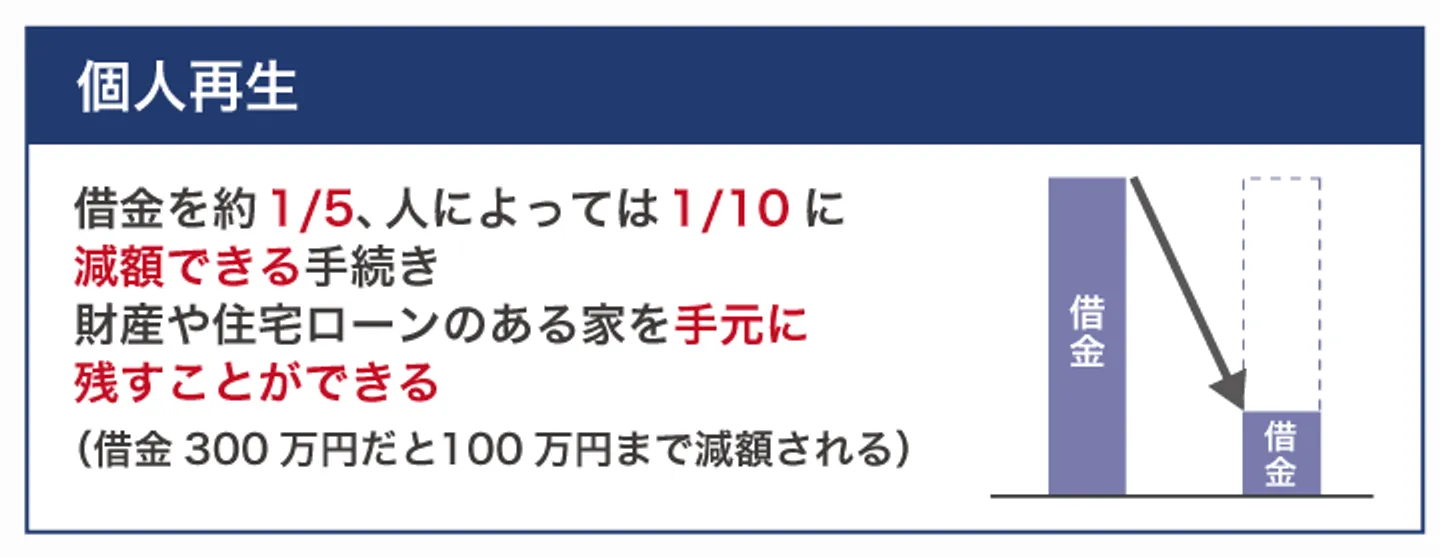

個人再生をする

任意整理ではどうしても返済負担を軽減できない場合は、個人再生を検討してみましょう。

個人再生とは、裁判所を介しておこなう手続きで、借金を約1/5(人によっては1/10)に減額して原則3年(最長5年)で返済する方法です。任意整理とは違い、借金の元金そのものも減額できるため、返済負担を大幅に軽減できます。また、自己破産とは違い、財産や住宅ローンのある家も手元に残せるという特徴があります。

ただし、個人再生には以下のようなデメリットもあるので注意してください。

- 安定かつ継続した収入が見込めることを証明する必要がある

- 住宅ローン以外に保証人付きの借金がある場合は保証人が返済を求められる

- 高額な資産がある場合は返済額が増える恐れがある

- 官報に個人再生をした事実が掲載される

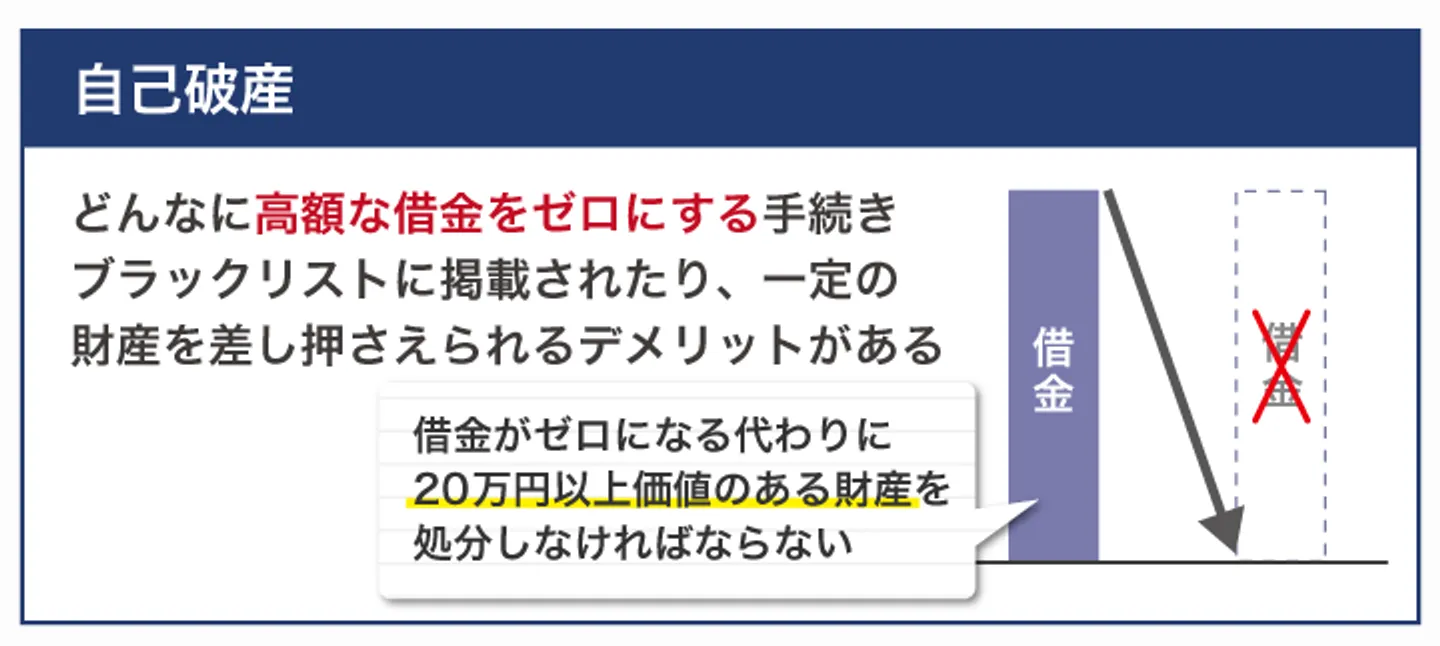

自己破産をする

任意整理や個人再生でも返済が難しい場合には、自己破産も検討してみてください。

自己破産は、裁判所を介しておこなう手続きで、借金全額の返済義務を免除してもらえる方法です。任意整理や個人再生の場合は手続き後も借金が残りますが、自己破産なら借金をゼロにして再スタートを切ることが可能です。

ただし、自己破産には以下のようなデメリットがあるため注意してください。

- 借入理由がギャンブルや浪費などの場合は返済義務が免除されない恐れがある

- 一定額を超える財産は没収される

- 保証人付きの借金がある場合は保証人が返済を求められる

- 手続き中は就ける職業に制限がかかる(保険外交員・警備員・宅地建物取引士など、就労できない職業がある)

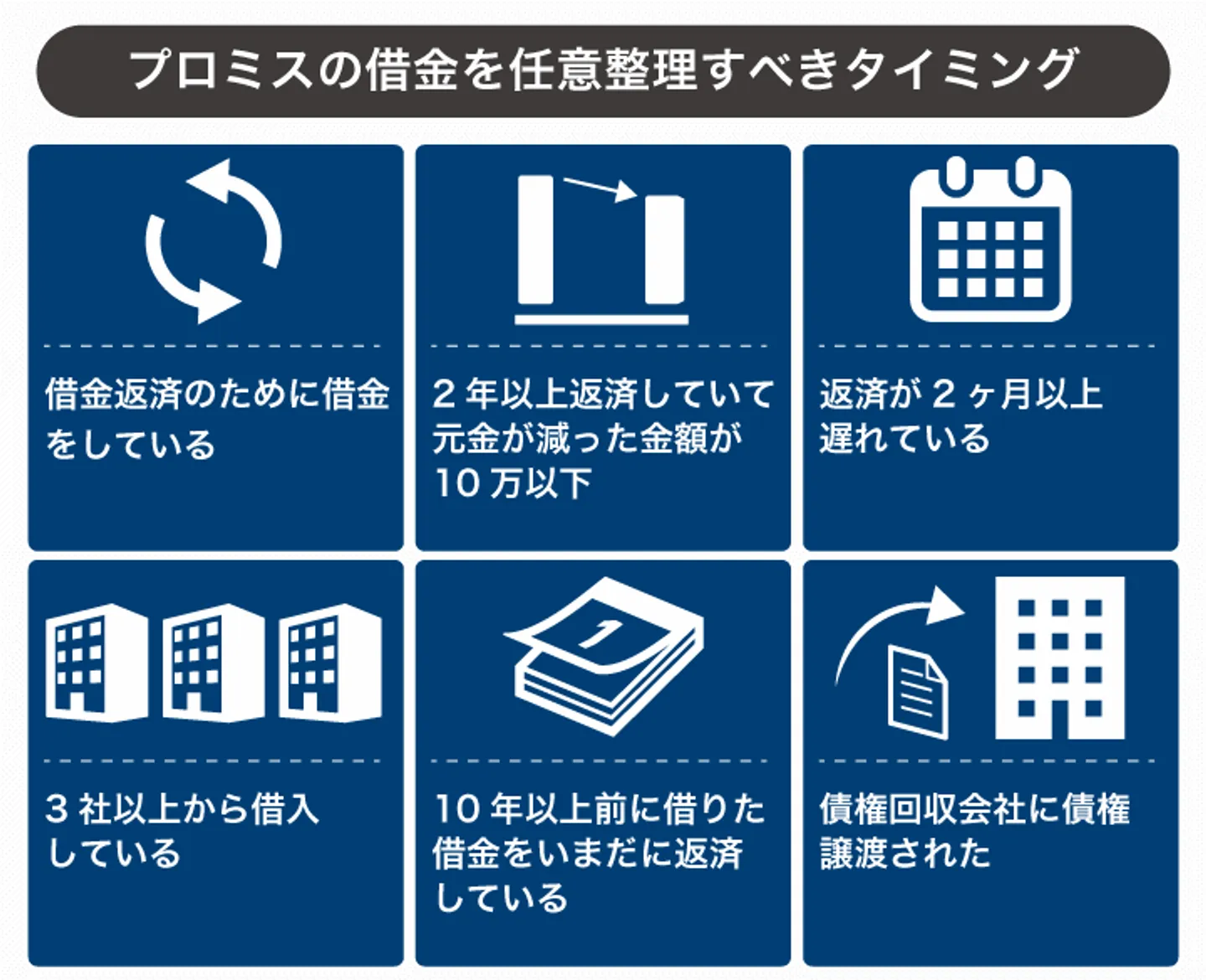

プロミスの借金を任意整理すべきタイミング

「プロミスの借金返済がきつくなってきたけど、任意整理するにはまだ早いのでは・・・」

「任意整理すれば支払いが楽になる気がするけど、プロミスに悪いと思って躊躇している・・・」

このように考えて、苦しい状況にもかかわらず、プロミスへの返済を続けている人がたくさんいます。

そこで、この項目では、プロミスの借金を任意整理すべきタイミングについて解説します。

もし以下の条件に一つでもあてはまるなら、任意整理を検討すべきタイミングがきているといえるでしょう。

- 借金返済のために借金している

- 2年以上返済していて元金が減った金額が10万以下

- 返済が2ヶ月以上遅れている

- 3社以上から借入している

- 10年以上前に借りた借金をいまだに返済している

- 債権回収会社に債権譲渡された

次の項目から、それぞれ詳しく解説します。

借金返済のために借金している

借金返済のために借金をする、いわゆる自転車操業の状態になっているのであれば、自力で借金返済は困難な状況だといえるでしょう。

自転車操業してしまう人は、月収から月々の生活費と返済額を引いたときマイナスになってしまうため、足りない分を新たな借金で補っています。そして、新たに借りた借金もまた月々分割で返済していくため、月々の借金返済に充てる金額は次第に増えていき「雪だるま式」に借金が増えていくのです。

もし、借金返済のために借金しなければならない状況になってしまったら、早めに弁護士や司法書士へ相談することをおすすめします。

2年以上返済していて元金が減った金額が10万以下

月々の返済額に対して元金の割合が少ないと、なかなか借金が終わらない状況に陥ります。

仮に、月返済額が1万円でそのうち半分(5千円)以上が元金の返済に充てられていれば、2年以上返済している場合、元金は少なくとも12万円は減っているはずです。

もし、2年以上は返済しているのに元金が10万も減っていないのであれば、現在支払っている返済額のうち、ほとんどが利息の支払いに充てられている可能性が高いです。

その場合、借金を早く完済するには、月々の返済額をいまより高く設定するか、任意整理などの債務整理をする必要があります。たとえば、任意整理をおこない将来の利息がカットされれば、今後は払った分がすべて元金の支払に充てられるため、借金を早く完済できるでしょう。

返済が2ヶ月以上遅れている

返済が2ヶ月以上遅れると、債権者から一括返済を求められる恐れがあります。

いままでは電話やハガキで「返済が遅れているので早めに払ってくださいね」と度々連絡がくる程度だったのが、滞納が2ヶ月を超えると物々しい封書で督促状が届くようになります。督促状には「残金を一括で返済してください。できなければ裁判を起こします。」などと書かれているケースがほとんどです。

一括返済の要求に応じられないと、次の手段として債権者が訴訟を起こすケースも珍しくありません。

訴訟を起こされた場合、最終的に財産を差し押さえられることが多く、そうなる前に弁護士や司法書士へ相談して、任意整理などで債権者と和解することをおすすめします。

3社以上から借入している

3社以上から借入している多重債務の状態になっている場合、月々の返済額の合計がかなり高額になっていて、生活を圧迫していることが多いです。

また、債権者ごとの借金残高や返済日などが分からなくなり、うまく管理できなくなっているケースも珍しくありません。

このように複数社から借入をしている場合も、任意整理などの債務整理をすることが有効な解決策となります。任意整理などの債務整理をすれば、月々の返済を減らせたり、依頼する事務所に返済をまとめて管理してもらえるようになります。

3社以上から借入している多重債務の状態に陥っている人は、弁護士や司法書士へ相談して状況に合わせたアドバイスをもらうとよいでしょう。

10年以上前に借りた借金をいまだに返済している

10年以上前に借りた借金をいまだに返済している場合、過払金が発生している可能性が非常に高いといえるでしょう。

その場合、任意整理をすれば将来利息のカットや減額の交渉だけでなく、同時に過払金が発生していないかも調べてもらえます。

弁護士や司法書士へ相談すると、過払金の可能性があるかだけでも簡単に教えてもらえるので、一度相談してみることをおすすめします。当サイトで紹介している法律事務所は無料相談を受付けていますので、ぜひ気軽に相談してください。

>>債務整理・過払金の相談ができる弁護士・司法書士はこちら【相談無料】

債権回収会社に債権譲渡された

すでにプロミスからの借金を長く滞納して、債権回収会社に債権譲渡されている人もいるかもしれません。

プロミスが債権譲渡をする場合、譲渡先はアビリオ債権回収株式会社であることが多いです。アビリオ債権回収株式会社はプロミスのような金融機関と違い、借金の取立てに特化した専門業者です。

債権譲渡された後も借金を放置していると、自宅訪問による督促を受け、隣近所に借金の事実を知られる恐れが出てきます。また、アビリオ債権回収株式会社は、持ち家などの財産を所有していないか調べたうえで訴訟を起こし、財産を差押えようとしてくる場合も多いです。

アビリオ債権回収株式会社に債権譲渡されたと分かったら、できるだけ早く法律事務所へ相談しましょう。

なお、プロミスの借金を任意整理すべきタイミングは、人によってさまざまです。詳しくはこちらの記事でも紹介しているので、参考にしてください。

まとめ

「プロミスは任意整理に応じない」という情報を目にしたことがある人もいるかもしれませんが、プロミスはむしろ任意整理に協力的な業者です。

ただし、取引内容が悪いと「将来利息が一部しかカットされない」「返済期間が短くなる」など、厳しい条件を提示される可能性が高いので注意してください。

なお、自分の場合どのような条件で和解することになるのか気になる場合は、弁護士や司法書士へ相談して自身の状況を詳しく説明し、具体的なアドバイスを受けるのがおすすめです。

当サイトでは任意整理に力を入れる弁護士・司法書士を多数紹介しているので、ぜひ無料相談を利用してみてください。

プロミスの任意整理についてよくある質問

「プロミスは任意整理に応じない」は本当?

プロミスは任意整理に協力的な業者です。ただし、取引内容が悪いと和解条件が厳しくなる傾向があります。

プロミスを任意整理した場合の一般的な和解条件は?

実際にプロミスを任意整理した経験のある弁護士・司法書士が公開している情報をもとに分析した結果、以下のような傾向にあることがわかりました。

・分割回数は原則48~60回

・取引内容が悪いと5~15%の将来利息を請求されるケースもある

・遅延損害金・経過利息は原則カットされない

・過払金の返還率は7~9割程度

プロミスを任意整理する場合の注意点は?

プロミスを任意整理する場合の注意点は、以下のとおりです。

・信用情報に事故情報が掲載される

・今後プロミスやプロミスのグループ会社とは取引できなくなる

・プロミスが提携している銀行の口座が凍結される恐れがある

プロミスからの借金を任意整理で解決するのが難しい場合の対処法は?

プロミスからの借金を任意整理で解決するのが難しい場合の対処法は、以下のとおりです。

・プロミス以外の借金を任意整理する

・個人再生をする

・自己破産をする

プロミスの借金を任意整理すべきタイミングは?

もし、以下の条件に一つでもあてはまるなら、任意整理を検討すべきタイミングがきているといえます。

・借金返済のために借金している

・2年以上返済していて元金が減った金額が10万以下

・返済が2ヶ月以上遅れている

・3社以上から借入している

・10年以上前に借りた借金をいまだに返済している

・債権回収会社に債権譲渡された