自己破産申立のときに提出する書類の中に「資産目録」というのがあったのですが、これは何ですか?

資産目録とはその名の通り、破産者が持っている資産を目録にした書類です。とくに持っている資産がなくても、かならずひとつひとつチェックして記入してください。

資産目録を提出して何になるのでしょうか?ざっくり適当に書いても良いのですか?

資産目録は、裁判所が「あなたが自己破産をしなければいけないほど支払い能力がないのか?」を確認する目的で必要となる書類です。できる限り詳細に書くべきですが、不明な点はおおよその金額等でも構いません。

自己破産を申し立てるときにはいくつもの書類を準備して提出しなければいけません。その書類の中には債務者(お金を借りた側)の資産状況を記した「資産目録」という書類があります。

この書類は、債務者の資産状況を把握して「支払不能」であることを証明したり確認したりするために利用します。また、自己破産の手続きを同時廃止事件で進めていくか、管財事件として進めていくかを決定するためにも必要な書類となります。

資産目録では資産状況を事細かく問われますが、正直に答えたところで不利益を受けることは一切ありません。むしろ、虚偽の申告をすることで免責不許可になったり詐欺破産罪になったりなど、多くのデメリットを受けることになるでしょう。

この記事では、自己破産申立時に提出する資産目録とは何?と疑問を抱えている人に向けて、資産目録の概要や意義等についてお伝えしています。ぜひ参考にしてください。

ただし、各裁判所によって運用が違う場合もあるため、詳細は弁護士に確認することをおすすめします。自己破産に強い弁護士であれば、裁判所ごとの運用の違いも把握しているので、安心して手続きを任せられます。

当サイトでは、全国対応&24時間無料相談できる弁護士を紹介しているので、ぜひ気軽に相談してくださいね。

>>【自己破産をお考えの方へ】弁護士への無料相談はこちら

この記事でわかること

- 資産目録は債務者の資産状況を目録にした書類。一覧と詳細に分かれており、資産状況について詳細に問われる

- 資産目録に虚偽の記載をすると、免責不許可に該当したり詐欺破産罪として刑事罰の対象になったりするので慎重に記入したほうが良い

- 資産目録は、裁判所が債務者の資産状況を把握し、本当に自己破産をしなければいけない状況なのかを判断するために必要

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-

自己破産をするときに提出する「資産目録」とは?

自己破産の申し立てをするときは、いくつかの書類を提出しなければいけません。その中の1つに「資産目録」という書類があります。これは、破産者となるあなたの資産状況を把握するための書類であり、自己破産をするためにはとても大切な書類です。

資産目録を元にあなたに借金の返済能力があるのか否かを判断するため、正確に記した資産目録の提出が求められるでしょう。まずは、資産目録とはどのような書類なのか?何をどのように記載すれば良いのか?についてお伝えします。

資産目録は債務者の資産状況を記載した目録のこと

資産目録とはその名の通り「資産状況を目録にした書類」です。自己破産という法的手続きでは、債務者(お金を借りた側)が「支払い不能に陥ったため借金の返済を免除してください」と、申し立てる手続きです。

そのため、債務者が持つ財産をすべて借金の返済に充ててもなお、借金の完済が難しいことを証明しなければいけません。債務者に返済能力がないことを証明するためには、債務者自身の資産状況を明らかにしなければいけず、資産目録の提出が求められるのです。

資産目録に記載する事項は債務者が持つ財産のすべて

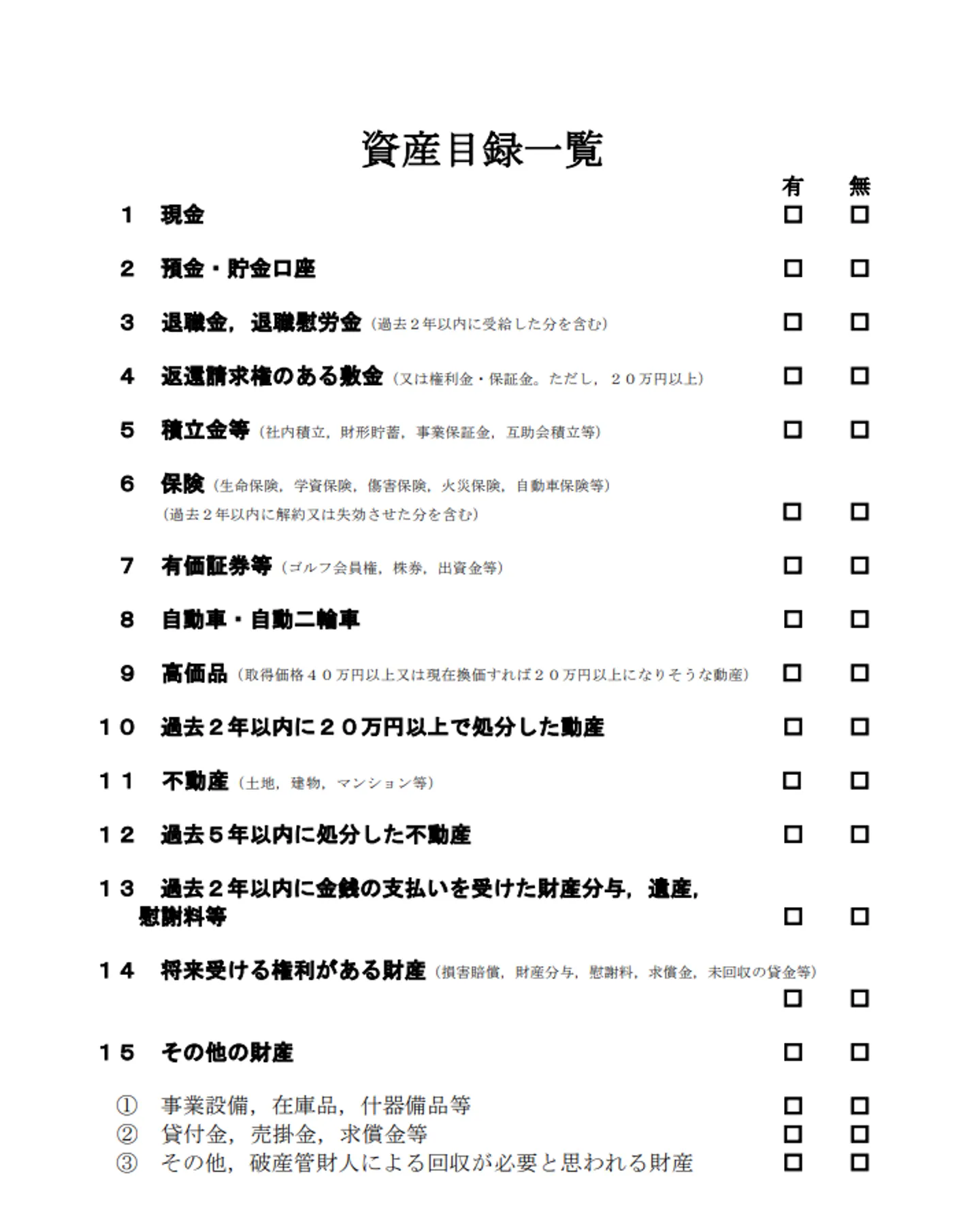

資産目録として提出する書類は「一覧」と「詳細」の2種類に分かれています。まずは一覧でざっくりした資産状況の有無を回答し、一覧で「有」にした資産についてその内容を詳細で詳しく記載します。

例:資産目録(一覧)

引用元:裁判所「資産目録」

上記画像にあるように、まずは資産目録一覧で資産状況の有無を記載します。たとえば、現金を持っていれば「有」にチェックをすれば良いです。

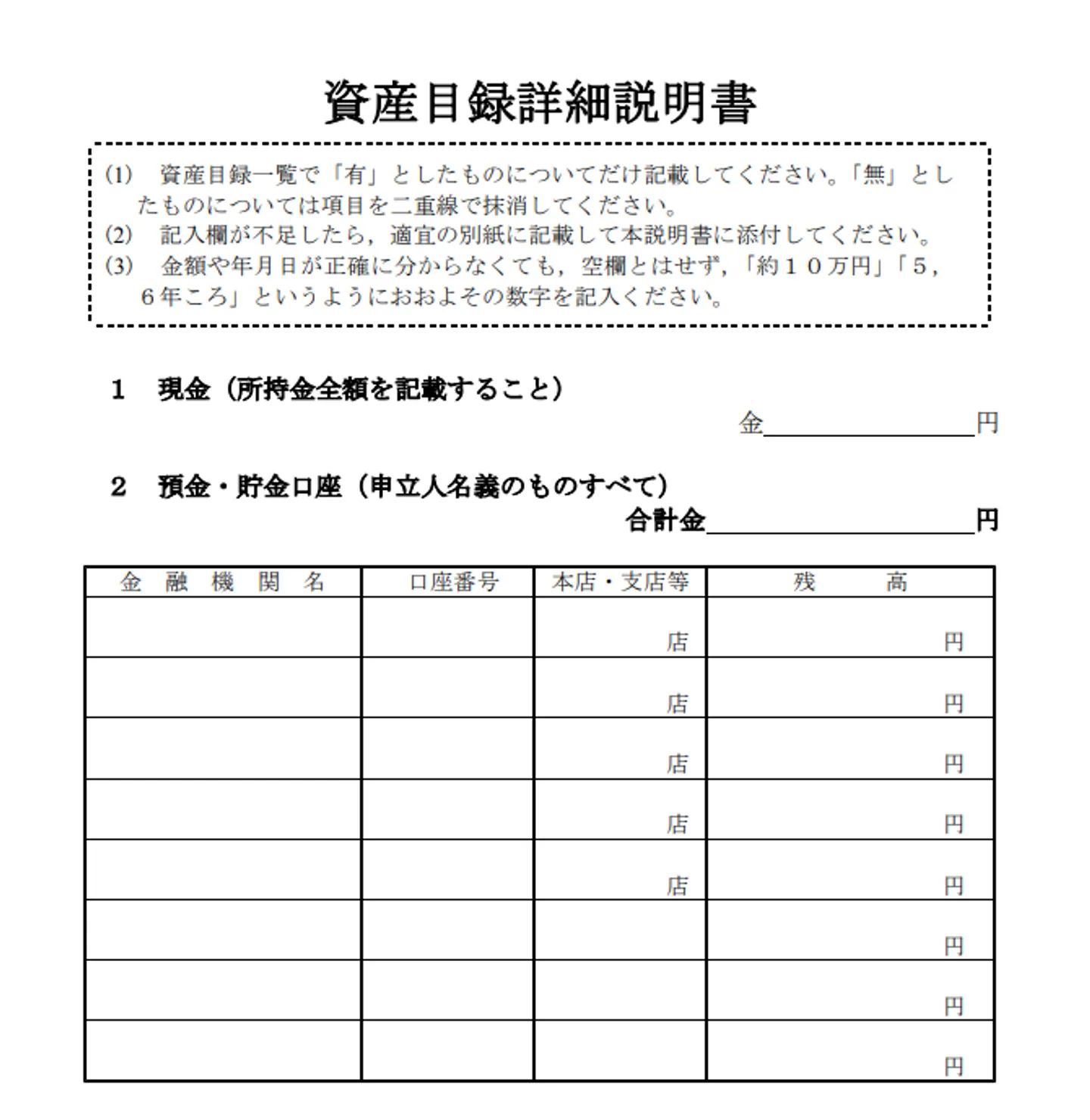

例:資産目録(詳細)

引用元:裁判所「資産目録」

上記画像は現金や預貯金等の詳細を記す書類の例です。他にも、退職金や保険解約返戻金、不動産や動産等、資産状況に応じて詳細に書かなければいけない書類がいくつかあります。

資産目録一覧・詳細の書類例(※裁判所によって書式が異なるため、こちらでダウンロードした書類は利用できない可能性があります)

資産目録で記載が必要な品目一覧

| 資産目録 |

該当品目 |

注意事項 |

| 現金 |

自分自身が持つ現金(銀行に預けている預貯金は除く)、財布に入っているお金やタンス預金等を含む |

金額に関わらず、破産申立時に所有する現金の記載が必要 |

| 預金・貯金口座 |

破産申立人が破産申立時に持っている口座すべての残高状況 |

口座残高が0円でもすべて記載 |

| 退職金・退職慰労金 |

自己破産申立時に退職したときに得られる退職金を記載(退職を強いられるわけではありません) |

会社等から退職金証明書の発行、添付が必要 |

| 返還請求権のある敷金 |

20万円以上の敷金請求権 |

|

| 積立金等 |

財形貯蓄、社内積立、事業補償金等が該当。破産申立時の積立金を記載 |

実際の受取金額ではなく、手数料等を差し引いた金額(ざっくり)で良い |

| 保険 |

任意で加入している保険(自賠責保険や健康保険は除く) |

解約返戻金の有無に関わらず記載が必要。2年以内に解約した保険、失効した保険も記載(時期が曖昧なときはざっくりで良い) |

| 有価証券等 |

手形、小切手、株式、社債、ゴルフ会員権等 |

評価額の根拠となる書類も添付 |

| 自動車・自動二輪車 |

車・バイク等が該当 |

|

| 高価品 |

購入時に40万円以上したものや換価処分(現金に変えたとき)に20万円以上になりそうなものを記載 |

|

| 過去2年以内に20万円以上で処分した動産 |

2年以内に20万円以上で処分した「動産」を記載(不動産は含まない) |

処分時期や処分価格が曖昧なときはざっくりで良い |

| 不動産 |

破産申立人が持つ土地や建物、マンション等 |

評価額に関わらず記載 |

| 過去5年以内に処分した不動産 |

過去5年以内に処分した不動産があれば記載 |

|

| 過去2年以内に受けた財産分与、遺産、慰謝料 |

過去2年以内に受け取った相続財産等があれば記載 |

|

| 将来受ける権利のある財産 |

損害賠償、慰謝料、未回収の賃金等 |

未回収の賃金は、毎月の給与を記載する必要はない(ただし、給与未払い等で将来受け取れる可能性があるときは記載) |

| その他財産 |

売掛金、事業設備、その他破産管財人が回収が必要と判断した財産 |

|

上記の通り、自己破産の資産目録はとても幅広く資産状況を記載しなければいけません。漏れがあると破産手続きに遅れが発生したり、最悪の場合財産隠しを疑われたりする恐れがあります。

「正直に答えたら何か不利益を受けるのではないか?」などと、あまり心配する必要はありません。破産手続きを円滑に完了するには、正直な回答が求められるので、必要事項を詳細に記すよう心がけてください。

一定金額以上の解約返戻金が見込める生命保険契約等は換価処分の対象になる

自己破産の資産目録では、解約返戻金の有無に関わらず加入している保険の詳細状況を記さなければいけません。これは「保険料を支払えるお金があるなら借金の返済に回しなさい」と言われているわけではないので安心してください。

ただし、解約返戻金の額が20万円を超えるときは、換価処分の対象になります。いわゆる「貯蓄型保険」に加入されている方は、保険契約の解約をしなければいけません。

なお、破産手続き中でも保険への加入が制限されることはありません。保険契約の解約を受けて不安な方は、掛け捨て型保険などへの加入し直しを検討すれば良いでしょう。

退職金・社内積立があるときは会社から必要書類を準備してもらう必要がある

退職金や退職慰労金、社内積立があるときは、会社からその金額を証明する書類を発行してもらわなければいけません。このとき、会社側から「何に使うの?」などと問われてしまえば、自己破産がバレてしまうかもしれません。

何に使うのか問われても答えられるよう、前もって答えを準備しておくと良いでしょう。なお、会社側に退職金証明書や社内積立金証明書の書類発行を求める際、使途を伝える必要はありません。

自ら「破産手続きに必要」と言わない限りは、バレる心配は少ないので安心してください。どうしても不安なときは、担当弁護士へ相談すると良いでしょう。

\ 自己破産の無料相談OK! /

資産目録に虚偽の記載をすると「免責不許可事由」に該当する

資産目録に虚偽の申告をすると免責不許可事由(※)に該当し、免責許可がおりない可能性があります。免責許可がおりなければ、最長で10年間は破産者として制限を受けた生活を送らなければいけないうえに、借金を返済し続けなければいけません。

※財産を隠す行為もしくは裁判所や破産管財に協力しなかったに該当

また、自分から積極的に虚偽の申告をしようとしたわけではなくても、漏れがあって悪質と判断されたときは免責許不可事由に該当する恐れがあります。仮に免責許可決定を受けたあとに、免責不許可事由が発覚したときは「免責許可決定の取り消し」もあり得ます。資産目録の作成時にはかならず、弁護士等に確認をしてもらうなど、徹底した対策を行うようにしてください。

参考:裁判所「免責不許可事由」

ワンポイント解説

免責不許可事由とは?

免責不許可事由とは「自己破産によって借金を0にするべきではない事由」が該当します。資産目録で虚偽の申告をすれば「この期に及んで自分の財産を守ろうとする自分勝手な人」とみなされてしまい、免責許可決定を受けられません。

自己破産は、債権者(お金を貸した側)が相当な不利益を受けます。それなのに、債権者に残るわずかな権利すらも踏みにじろうとする行為は断じて許されませんので注意してください。

虚偽記載は「詐欺破産罪」としての処罰対象にもなり得る

資産目録に虚偽の資産状況を記載すると「財産隠し」を疑われる恐れがあります。万が一、財産隠しが認められてしまったときは、免責不許可事由に該当するのみならず「詐欺破産罪」として、処罰対象になるので注意してください。

詐欺破産罪の法定刑は「10年以下の懲役もしくは1,000万円以下の罰金」です。借金が0にならないうえに、厳しい処罰を受ける恐れがあるので、記載事項にはくれぐれも気をつけてください。

参考:e-GOV「破産法(第265条)」

\ 自己破産の無料相談OK! /

自己破産のときに資産目録を提出する目的とは?資産次第で受けるデメリットはある?

自己破産申立時に資産目録を提出するのは、債務者(お金を借りた側)であるあなたにどの程度の資産があるのかを把握するためです。仮に、債務者に多額の資産があり、資産を換価処分すれば借金を完済できる場合、わざわざ自己破産をする必要はありません。

このような不必要な破産申立てを排除するために、資産目録の提出が求められています。

また、たくさんの資産を持っているから自己破産ができないとか、資産を持っている人は自己破産時に不利益を受けるといったことはありません。

破産法第253条では自己破産について下記のように記載されており、資産の金額にかかわらず免責が認められることがわかるでしょう。

免責許可の決定が確定したときは、破産者は、破産手続による配当を除き、破産債権について、その責任を免れる。

引用元:e-GOV「破産法(第253条)」

資産目録は「債務者に支払い能力がないことを証明するための書類」

資産目録の目的のひとつに「債務者に支払い能力がないことを証明するため」があります。たとえばあなたが300万円の借金を抱えていて、借金の返済が厳しい(支払い能力がない)から自己破産を申し立てたとしましょう。

ところが、あなたの資産状況を確認したところ、500万円で売却できる車を所有していた場合。車を売却すれば借金の完済ができるため「支払い能力がある」と判断され、自己破産の要件を満たしません。

そもそも自己破産という手続きは、債務者(お金を借りた側)が持つ財産を換価処分して債権者に分配し、それでも返せなかった借金を0にする手続きです。逆に言えば、債務者が持つ財産を処分してもなお借金が残るときには、債務を全額弁済すべきです。

つまり、自己破産申立者本人に換価処分できる財産がない、もしくは財産すべてを処分してもなお借金が残ることを証明するために資産目録が必要です。単に「失業したから返済能力がない」ではなく、自分の資産を犠牲にしてもなお借金を返しきれないことが自己破産の最低条件であるためです。

借金の合計額と資産状況によって自己破産できるか否かの判断をする

自己破産は「○万円以上の資産を持っている方はできない」とか「○万円以下の借金の人は自己破産ができない」といった、下限上限の設定がありません。同じ法的手続きである「個人再生」では、借金額の下限上限(下限はありませんが、100万円以下の借金は個人再生による減額が認められません)を設けられているため、混同されがちなので注意してください。

極端な話ですが、借金が10万円の方でも自己破産はできますし、借金額が10億円の方でも自己破産はできます。自己破産が成立するか否かはあくまでも「支払い能力の有無」で決まるからです。

破産法第2条第11項では「支払不能」について下記のように定義づけています。

この法律において「支払不能」とは、債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態(信託財産の破産にあっては、受託者が、信託財産による支払能力を欠くために、信託財産責任負担債務(信託法(平成十八年法律第百八号)第二条第九項に規定する信託財産責任負担債務をいう。以下同じ。)のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態)をいう。

引用元:e-GOV「破産法(第2条11項)」

支払不能は、破産手続開始の要件とされています。

つまり、借金の金額や資産の状況等を鑑みて、支払い能力がないことを認められるときに、はじめて自己破産ができるのです。

自己破産を同時廃止・管財事件どちらで進めるかを決定するために資産目録が必要

自己破産には大きく分けて「同時廃止事件」と「管財事件」の2つの種類があります。どちらの手続きで自己破産手続きを開始するかは、下記の2つの項目によって判断されます。

- 破産者に財産があるか否か

- 免責不許可事由に該当するか(疑いがあるか)否か

破産者が換価処分(換金して債権者へ分配)できる財産を有するとき、または、免責不許可事由に該当するときは「管財事件」として自己破産手続きを進めていくことになります。つまり、資産目録を提出するもうひとつの目的は「どちらの手続きで自己破産を行うか」を判断することにあります。

特定管財事件は予納金が高額になる

自己破産を申し立てる際に必要となる、裁判所に納付する予納金は【同時廃止事件<少額管財事件<管財事件】の順番で高額になります。

| 自己破産の種類 |

予納金 |

| 同時廃止事件 |

数万円程度 |

| 少額管財事件 |

20万円程度 |

| 特定管財事件 |

50万円程度~ |

万が一、管財事件や少額管財事件になったことを理由に弁護士費用や裁判所へ支払う予納金の準備ができなかったときは、下記のことを検討してください。

- 弁護士に自己破産を依頼した時点から積立を行う

- 法テラスの民事法律扶助制度の利用を検討する

民事法律扶助制度についてはこちら

まとめ

今回は、自己破産申立時に提出する資産目録とは何か?についてお伝えしました。資産目録とは、破産申立者が持っている資産・財産を明らかにして、支払い不能状態に陥っていることを証明するための書類とのことでした。

自己破産の手続きを円滑に進めたり、債権者(お金を貸した側)の当然の権利を守ったりするためにもとても大切な書類です。万が一、資産目録に虚偽の申告等をしてしまえば免責許可がおりないうえに最悪の場合、詐欺破産罪として処罰対象になり得ます。

自己破産の申立時はいくつもの書類準備が必要になるため、つい面倒臭さが出て詳細内容を適当に書いてしまう方もいるかもしれません。しかし、資産目録はあなたが自己破産をするためにはとても大切な書類です。

破産手続を円滑に完了するためにも、資産目録は嘘偽りなく、正しく正確に記すことを心がけましょう。

今回お伝えしたことを参考に、自己破産手続きを円滑に進めてみてください。

\ 自己破産の無料相談OK! /

自己破産をするときに提出する「資産目録」についてよくある質問

自己破産をするときに提出する「資産目録」とは?

資産目録は債務者の資産状況を記載した目録のことです。

資産目録にはどのような内容を記載するのですか?

資産目録には債務者が持つ財産のすべてを記載する必要があります。

資産目録に虚偽の記載をするとどうなりますか?

資産目録に虚偽の記載をすると「免責不許可事由」に該当するため、免責が認められない恐れがあります。虚偽記載は「詐欺破産罪」としての処罰対象にもなり得るので絶対にやめましょう。

自己破産のときに資産目録を提出する目的は?

自己破産申立時に資産目録を提出するのは、債務者にどの程度の資産があるのかを把握するためです。仮に、債務者に多額の資産があり、資産を換価処分すれば借金を完済できる場合、わざわざ自己破産をする必要はありません。このような不必要な破産申立てを排除するために、資産目録の提出が求められています。

提出した資産目録に記載の資産次第でデメリットを受けることはありますか?

たくさんの資産を持っているから自己破産ができないとか、資産を持っている人は自己破産時に不利益を受けるといったことはありませんので安心してください。破産法第253条では資産の金額にかかわらず免責が認められることが定められています。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-