不動産投資のリスクが高い理由

「副収入を増やしたい」「老後のために資金を用意したい」などの理由から、不動産投資をしている人も多いでしょう。

ただし、不動産投資は「必ず儲かる」わけではなく、リスクが非常に高いです。

不動産投資には以下のようなリスクが付き物です。

- 初期投資の資金を用意するため多額の借入をしてしまう

- 空室・滞納によって収益化ができない恐れがある

- 赤字になっていても投資物件を手放す決心ができない

以下の項目から、詳しく解説します。

初期投資の資金を用意するため多額の借入をしてしまう

不動産投資には物件や土地を購入するために、多額の初期投資が必要です。

「数年後には黒字にできる」という考えのもと、億単位の借金をする人もいます。

初期投資を超える黒字を出せれば、借金を返したうえで収入を増やせるかもしれません。

しかし、投資がうまくいかず投資した資金を回収できなければ、多額の借金を抱えることになります。

空室・滞納によって収益化ができない恐れがある

不動産投資の収入源は「家賃収入」がほとんどです。

ですので、空室・家賃の滞納があると、収入が得られなくなります。

駅近くや主要施設が近ければ入居希望者も多いです。

一方で「地方にある」「物件が老朽化している」など、需要が低ければ空きが増え収益化することは困難になるでしょう。

赤字になっていても投資物件を手放す決心ができない

不動産投資で最も、赤字を加速させるのが「物件を手放すタイミングを見失っている」ことです。

借金をして投資をしたにもかかわらず、思うように収益を上げられないと、物件を手放す決心ができない人も多いです。

また、不動産投資をすると築年数に応じて家賃収入は減り、修繕費・管理費用は増えていきます。

投資用不動産投資を長期間、運用していると支出が収入を上回るタイミングがきます。

赤字になったタイミングで、不動産を手放すことが重要です。

不動産投資によって多額の借金を抱えてしまったときの対処法

前の項目で解説しましたが、不動産投資は初期投資にお金がかかる割に、収益を回収できない可能性が高いため借金が膨らみやすいです。

不動産投資によって収益をあげられれば、簡単に返済できるかもしれません。

しかし、収益が思ったように上がらなければ、投資用不動産を手放して借金を返済する必要があるでしょう。

以下の項目から、不動産投資によって抱えた借金の返済方法を紹介していきます。

投資用物件を任意売却する

不動産を売却するときは原則、住宅ローンを完済している必要があります。

しかし、住宅ローンが残っていても「任意売却」であれば、不動産を売却できます。

任意売却・・・住宅ローン借入先の金融機関の許可を得ることで、住宅ローンが残ったままでも不動産を売却する方法

また、任意売却のメリットは以下2つです。

- 住宅ローンが残っていても売却できる

- 競売よりも高く売却できる

競売は、債権者が強制的に不動産を売却する制度なので、相場価格よりも売却価格が安くなります。

そこで、任意売却であれば相場価格と変わらず売却できます。

投資用の不動産を手放すことにはなりますが、任意売却で得た資金をもとに借金を返済できるでしょう。

弁護士に相談して債務整理を検討する

前の項目でも説明しましたが、任意売却することで不動産投資によって抱えた借金を完済できるかもしれません。

しかし、不動産を任意売却しても、多額の借金が残る場合は「債務整理」を検討しましょう。

債務整理には下記3つの種類があります。

以下の項目から、それぞれの手続きについて詳しく解説します。

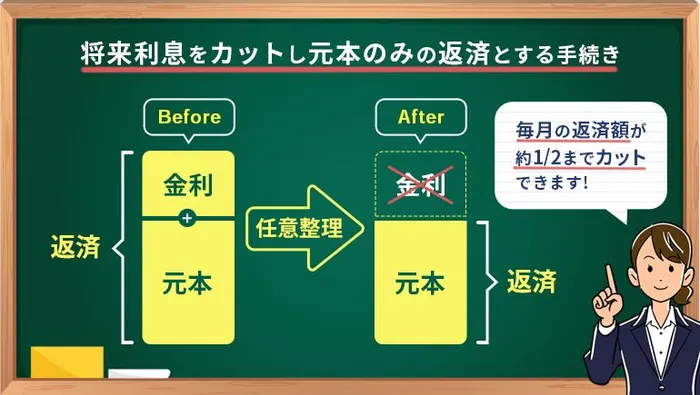

任意整理とは「財産を失わずに毎月の返済額を約1/2にできる」手続き

任意整理とは、依頼を受けた弁護士が貸主と交渉をおこない、利息をカット・減額してもらい、毎月の返済額を減らす手続きです。

任意整理をおこなうことで、利息の支払い負担をなくせるため、確実に完済を目指せます。

ただし、任意整理をおこなえるのは「3~5年」で借金完済の見込みがあるときだけです。

安定した収入と返済意志が求められます。

また、投資用の不動産に住宅ローンが残っている場合は、投資用の不動産を手放す必要があるかもしれません。

住宅ローンの他にも借金がある場合は、その借金だけを任意整理することも検討しましょう。

「投資用の不動産を担保に借りてるローン」を任意整理すると、その不動産は手放す必要があります。

ですので、投資用の不動産を担保に借りてるローンの返済は続け、それ以外の借金を整理することで投資用の不動産を残せます。

個人再生とは「居住中の住宅を残しながら借金を1/5に減額できる」手続き

個人再生とは、裁判所の手続きをもとに、借金を1/5程度に減額する手続きです。

任意整理と比べると、より多くの借金を減額できます。

また、個人再生には「免責不許可事由」がないため、借金の理由がどのようなものであっても利用できます。

つまり、借金の原因が投資だと自己破産が認められない恐れもあります。

免責不許可事由・・・自己破産手続きが認可されない条件のこと

なお、個人再生では、投資用不動産を手放す必要はありますが、自分が居住している不動産はそのまま所有できます。

個人再生は自分の生活を守りながら、借金を減額できる制度です。

自己破産とは「一定の財産を失うが借金をゼロにする」手続き

自己破産とは、マイホームや車などの財産を手放す代わりに、借金をゼロにできる手続きです。

投資用の不動産も、自己破産をおこなうと手放す必要があります。

ただし、すべての財産が処分されるわけでなく、生活の維持に必要な財産は残せます。

自己破産では残せる財産については、以下の記事を参考にしてみてください。

なお、不動産投資が原因の借金は「免責不許可事由」によって、自己破産の手続きが認められない恐れもあります。

そのような場合でも、弁護士に相談しサポートを受けることで、自己破産手続きをおこなえる可能性があります。

自己破産の手続きがを確実におなこうためにも、弁護士に相談することが大切です。

基本的に借金完済のためには投資用の物件を手元に残せない

投資用の不動産を手放す決心は、なかなかできないかもしれません。

しかし、不動産投資によって膨らんだ借金を返済するには、投資用の不動産を手放す必要があります。

債務整理をおこなう際は、基本的に居住用の住宅以外を手放さなければなりません。

任意整理のみ「投資用の不動産を担保に借りてるローン」を整理しないことで、投資用の不動産を手元に残せます。

また、なかには投資用の不動産を手元に残すため、債務整理前に不動産の名義を変更する人もいます。

そのような行為は「財産隠し」とみなされ、債務整理の手続きを受けられなくなるため、絶対にやめましょう。

不動産投資で失敗しないためには

不動産投資には「空室・滞納によって収益化ができない」「投資物件を手放す決心ができない」といったリスクが付き物です。

ですので、不動産投資で失敗しないためには、これらのことを意識する必要があります。

以下の項目から、それぞれについて詳しく解説します。

家賃収入・空室率を保守的にシミュレーションする

投資用の不動産を購入しても入居者が集まらなければ、収益化できません。

また、家賃を滞納される恐れもあります。

ですので、家賃収入や空室率は保守的にシミュレーションすべきでしょう。

営業マンの話を真に受けず、自分でシミュレーションすることが重要です。

なお、家賃収入をシミュレーションする際は「年月による家賃の低下」「空室率」を高めに設定しておきましょう。

厳しい目でみても、収益化できるかどうかが重要です。

投資物件を売却することも想定しておく

投資用の不動産を購入しても、思うように収益を上げられないと、物件を手放す決心はなかなかできないでしょう。

しかし、投資用の不動産は一度「赤字」になってしまえば、黒字に戻る可能性は下がります。

収支が赤字になったら、その物件は売却するのが不動産投資の鉄則です。

不動産投資はシミュレーションのように、うまくいくとは限りません。

購入時から投資用不動産の売却を想定しておくことが重要です。

まとめ

不動産投資で借金ができてしまえば、投資用の不動産を手放す必要があります。

赤字になってしまった不動産を運営していても、黒字になることはほとんどないからです。

不動産投資で作った借金を返済する方法は、主に以下の2つです。

- 任意売却をして売却金額で借金返済する

- 債務整理をおこない借金そのものを減額してもらう

債務整理や任意売却には、法的な知識が必要になります。

少しでも返済が苦しいと感じたら、早めに弁護士に相談するとよいでしょう。

不動産投資で作った借金についてよくある質問

不動産投資で失敗して、借金が膨らんでしまいました。どうすればよいですか?

まずは投資用物件を任意売却し、任意売却によって得た資金で借金を返済できないか考えましょう。任意売却しても借金が残ってしまう場合は、債務整理で借金を減額できないか検討するとよいでしょう。

不動産投資で作った借金も、債務整理の対象になりますか?

はい、債務整理の対象になります。ただし、自己破産を選択する場合は、借入理由が不動産投資だと免責不許可事由に該当し、免責が認められない恐れもあります。とはいえ、絶対に自己破産できないとは限らないので、弁護士に一度相談し自分に最適な債務整理を提案してもらうのがよいでしょう。

不動産投資で作った借金を債務整理した場合、投資用の物件はどうなりますか?

不動産投資で作った借金を債務整理する場合、基本的に居住用の住宅以外は手放さなければなりません。ただし、任意整理だけは「投資用の不動産を担保に借りてるローン」を任意整理の対象から外すことで、投資用の不動産を手元に残せます。

不動産投資で借金が膨らんでしまうのはなぜですか?

不動産投資には、

・初期投資の資金を用意するため多額の借入をしてしまう

・空室・滞納によって収益化ができない恐れがある

・赤字になっていても投資物件を手放す決心ができない

などのリスクがあり、投資がうまくいかず投資した資金を回収できなければ、多額の借金を抱えることになります。

不動産投資で失敗しないためにはどうすればよいですか?

不動産投資には「空室・滞納によって収益化ができない」「投資物件を手放す決心ができない」といったリスクが付き物です。そのため、不動産投資で失敗しないためには、

・家賃収入・空室率を保守的にシミュレーションする

・投資物件を売却することも想定しておく

などを意識することが大切です。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-