大学生で100万円の借金は危険?学生が抱える平均額はいくら?

大学生であれば、大学に通いながらアルバイトとして収入を得ているのが一般的です。借金100万円であれば月々の返済額も高額になると推測されるため、アルバイトの収入のみで返済を続けているのであれば、とても危険な状況であると言えます。

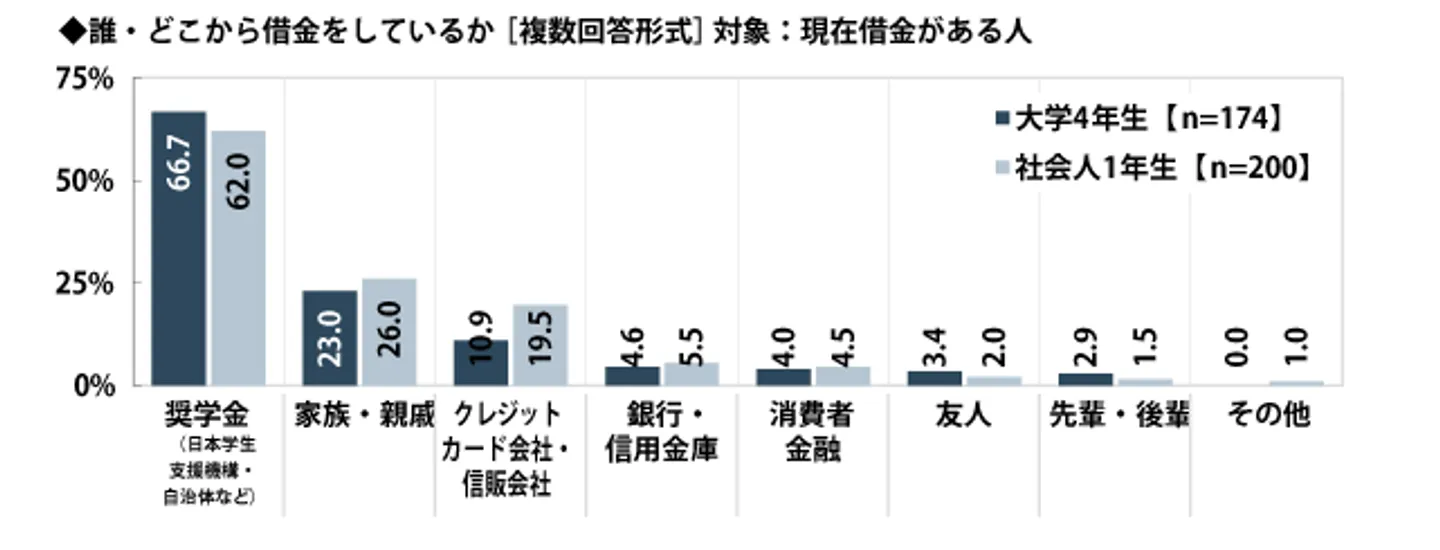

ちなみに、GMOあおぞらネット銀行が公表する「調査レポート」によると、大学4年生で借金を抱えている人の割合は約35%と結果が出ており、3人に1人が「借金」を抱えている数値です。

また、大学4年生の借金の平均額については「198万円」とも結果が出ています。しかし、この金額には奨学金も含まれるため、キャッシングやカードローンなどのみに絞れば、実際の平均額はさらに低くなると考えられます。

引用元:GMOあおぞらネット銀行「大学4年生・社会人1年生1000人の懐事情」

大学生で借金があると答えた方のうち、消費者金融やクレジットカード会社(信販会社等)からの借金がある方は「15%程度」です。この数字を考慮すると、奨学金以外で100万円もの借金があることの危険性は理解いただけるのではないでしょうか。

奨学金以外で100万円以上の借金は返済が難しくてかなり危険

奨学金の返済は貸与が終了した翌月から数えて7か月経過したときからです。一般的には卒業後の返済開始となるため、社会人として確実に収入を得ながら返済できます。そのため、奨学金で100万円以上の借金を抱えている方はここで「危険」とは判断しません。

あくまでも奨学金以外の借金が100万円以上あり、現時点で返済義務が発生している借金が「危険」と言えるでしょう。

仮に奨学金以外での借金が100万円あったとして、返済率を3%と仮定したときの毎月返済負担額は「3万円」です。大学生のアルバイト収入の平均は「4.7万円」で仕送りを考慮しても総収入は「8.4万円」が平均です。

8.4万円から大学生の支出を考えると自由に使えるお金が3万円前後になるでしょう。つまり、一切遊びに行かず返済に専念するのであれば「ギリギリ返済可能」と、一般的には言えます。ただ、ギリギリの状態で返済を続けていれば、つまずいたときにかならず返済計画が崩れてしまいます。

「ギリギリ返済できるから大丈夫」ではなく「ギリギリでしか返済できないからとても危険な状況」と考えるべきでしょう。社会人になれば返済していけるなどと考えているかもしれませんが、現実はそう簡単にはいきません。余裕を持った生活を心がけるべきです。

もし、あなたが既に奨学金以外で100万円の借金を抱えているなら、早めに弁護士へ相談して適切に対処することで、借金問題を解決できます。まずは無料相談を利用して、一度専門家である弁護士へ相談してみてはいかがでしょうか。

奨学金以外の借金は卒業まで待ってもらうことはできない

大学生で100万円の借金を抱え、返済できない状態に陥っても返済を待ってもらうことはできません。「どうしても返済が厳しい」と思うのであれば、消費者金融やカード会社等に相談することで1週間~10日程度であれば待ってもらえる可能性はあります。

しかし、消費者金融やクレジットカード等で積み重ねた借金の返済を、卒業後まで待ってもらえる可能性はほぼ0でしょう。「社会人になって安定した収入を得られるようになれば返済できる」と思っていても、今、借金の返済が厳しいのであれば債務整理等の根本的な解決をするしかないでしょう。

闇金からの借入がある場合はすぐにでも弁護士に相談するべき

そもそもですが、大学生がカードローンやキャッシングなどの無担保ローンから100万円を借りるのは難しいです。例外もありますが、基本的には年収の3分の1までが借りられる金額の最大額となるためです。

つまり、無担保ローンから100万円を借りられる大学生であれば、基本的には「年収が300万円以上ある」ということになります。アルバイトだけで大学生のうちに年収300万円を稼ぐのは難しいことでしょう。

そのため、借金100万円を抱えている大学生のなかには、闇金のような違法業者から借入している人もいるとも考えられます。仮に闇金との関わりがあるのであれば、すぐに弁護士に相談するようにしてください。

闇金から借入すると、法外な金利による利息の請求や悪質な取り立て行為といった被害に遭う可能性があります。また、返済が滞れば、自分だけでなく家族やアルバイト先、学校に取り立て行為が及ぶリスクも否定できません。

闇金被害を弁護士に相談することで、取り立て行為を止めてもらえます。また、そもそも闇金からの借金には返済義務がないため、弁護士に相談することで返済の必要がなくなることもあります。

弁護士事務所は、初回相談を無料で受け付けているのが一般的です。闇金とかかわりがあるのであれば、1人で問題を抱え込まず、弁護士に相談することも検討してみてください。

大学生が100万円の借金を完済するための期間と返済額は?

大学生の収入で100万円の借金を完済するのは容易とはいえません。

消費者金融やクレジットカード会社は、借入金額の3%以上を最低返済額としている傾向があります。1社から100万円の借金がある場合、最低でも毎月3万円ずつの返済をしなければいけません。

仮に毎月1~2万円の返済が認められていたとしても、返済期間や総支払金額を考えれば、大学生のうちに完済するのは難しいでしょう。

ここからは、年率15%・18%で100万円を借りたときの返済期間や総返済金額についてお伝えします。具体的な返済イメージの参考にしてください。

年率15%で100万円を借りているときの返済期間と総返済額

大学生が年率15%で100万円の借金を抱え、毎月1万円・2万円・3万円で返済したときの返済回数、総返済金額、利息の金額は下記のとおりです(元金均等返済)。

毎月の返済額が1万円のシミュレーション

| 返済回数 |

100回(8年4か月) |

| 総支払金額 |

1,631,250円 |

| 利息合計 |

631,250円 |

毎月の返済額が2万円のシミュレーション

| 返済回数 |

50回(4年2か月) |

| 総支払金額 |

1,318,750円 |

| 利息合計 |

318,750円 |

毎月の返済額が3万円のシミュレーション

| 返済回数 |

33回(2年9か月) |

| 総支払金額 |

1,212,482円 |

| 利息合計 |

212,482円 |

大学生の一般的な収支を考えれば、3万円の返済が厳しいことは前述のとおりです。

仮に、毎月2万円ずつ返済をしたとすれば、30万円超の利息が発生するうえに返済期間も4年を超えます。在学中に完済することは難しく、社会人になってからも借金の返済を継続していかなければいけません。

年率18%で100万円を借りているときの返済期間と総返済額

本来、利息制限法という法律によって、100万円を超える借金の利息制限は「15%まで」と定められています。しかし、複数社からの借り入れがあるときはそれぞれで上限金利が適用されるため、100万円の借金に対して18%の金利になることがあります。

次に、100万円の借金を年率18%で借りていたときの返済回数や総支払金額、利息についてお伝えします(元利均等返済)。

毎月の返済額が1万円のシミュレーション

| 返済回数 |

100回(8年4か月) |

| 総支払金額 |

1,757,500円 |

| 利息合計 |

757,500円 |

毎月の返済額が2万円のシミュレーション

| 返済回数 |

50回(4年2か月) |

| 総支払金額 |

1,382,500円 |

| 利息合計 |

382,500円 |

毎月の返済額が3万円のシミュレーション

| 返済回数 |

33回(2年9か月) |

| 総支払金額 |

1,254,981円 |

| 利息合計 |

254,981円 |

元金均等返済の場合、元利均等返済と比べて、完済までの期間に差はありません。しかし元金均等返済は、元利均等返済よりも総支払金額(利息)が大きくなります。たとえば毎月の返済額を2万円にしていたとすれば、利息の差は約63,000円です。

借金100万円を大学生のうちに完済するのは難しい

前述したシミュレーションからもわかるように、借金100万円を大学生のうちに完済するのは難しいです。とくに、親の扶養に入っている場合、さらに返済が困難になると予測されます。

大学生の場合、親の扶養から外れないためにもアルバイトなどの年収を103万円までに抑えている人も多いでしょう。年収103万円までであれば、ひと月の収入を約8.6万円までに抑える必要があります。

消費者金融やクレジットカード会社は、借入金額の3%以上を最低返済額としている傾向があるため、毎月最低でも3万円程度は返済が必要です。つまり、学生生活を送るうえで、ひと月の最大収入金額のうち約1/3を返済に回し続ける生活が強いられるのです。

また、大学生の場合は授業やサークル活動、就職活動などがあるため、毎月必ず約8.6万円を稼げるとはいえません。場合によっては、ほとんど働けない期間もあるため、その場合は最低返済額を用意することすら難しくなることも予想されます。

基本的には大学生のうちに自力で返済するのは難しいため、借金100万円を抱えているのであれば、親や知人に協力してもらうことを検討するべきといえます。

借金100万円の返済が苦しいならまずは親に相談をするべき

大学生で100万円の借金を抱えている事実は、可能であればバレたくない。そう思うのは当然ですが、現状を変えなければ何も変わることはありません。しかし、大学生で100万円もの借金を抱えているのであれば、親に相談することを検討するべきです。

そもそもですが、借金をした場合は自力で返済するのが前提です。返済できないほどの借金を抱えるのは当然避けるべきです。

自力での返済が困難な場合には、後述する債務整理などの解決策もありますが、いずれにもデメリットがあります。そのデメリットを回避できるため、まずは親に相談をするべきといえます。

ただし、親に子供が作った借金を支払う義務はありません。「親なんだから借金を肩代わりして当たり前」という態度で相談すれば、借金を肩代わりしてもらえない可能性もあるでしょう。

自分が作った借金に対してしっかり向き合うこと。今後は同じことを繰り返さないようライフスタイルの見直しを行うこと。なぜ借金を抱えてしまったのか、なぜ借金を返済できなくなってしまったのかしっかり説明すること。これらのことをしっかり実行し、叱咤される覚悟で親に相談してください。

ワンポイント解説

借金の肩代わりは贈与税の対象になる恐れがある

通常、借金を肩代わりする行為は「現金の贈与」に該当するため贈与税が課税されます。しかし、今回のケースでは贈与税が課税されることはありません。その理由は「基礎控除」と「贈与税の対象」が大きく関わってきます。

贈与税の基礎控除は1年間で110万円です。親が100万円の借金を肩代わりしても、基礎控除内で収まるため課税されません。仮に、110万円を超える場合であっても、大学生本人が明らかに返済不能な借金を抱えているときは、親が肩代わりをしても課税されないことになっています。この2つの理由から、今回のケースでは贈与税の対象外となる可能性が高いでしょう。

大学生が借金100万円を自力で返済するための対策

「どうしても親にいえない事情がある」「そもそも親には頼れない」という場合もあることでしょう。その場合、次は自力で借金100万円を返済することを検討しましょう。

大学生が借金100万円を自力で返済するための対策には、下記が挙げられます。

- 収入を増やして借金を完済する

- 低金利なローンに借り換える<

上記の方法は、「現時点でかろうじて返済はできているけど正直厳しい」と感じている場合に有効な対策です。

ここからは、自力返済の対策をそれぞれ解説していくため、「とにかく借金の返済が厳しい」と感じている大学生は参考にしてみてください。

収入を増やして返済額を増やす

当然の話ですが、いまよりも収入が増えれば、その分返済に回せるお金も増えます。そのため、アルバイトの時間を増やしたり時給の高いアルバイトに変えたりすれば、100万円の借金を現状よりも早期で完済できるでしょう。

大学生の本業は「勉学」ですが、毎月1~2万円程度の収入を増やす場合、大きな影響をあたえる危険sねいは低いと考えられます。もしも、アルバイトの時間を増やしてしまうことで勉学に影響が出てしまうのであれば、収入を増やして完済を目指す方法はおすすめできません。

あくまでも、学校とアルバイトの両立ができる範囲内での収入増で100万円を完済しましょう。お金を稼いだり借金を返済したりすることに集中して、本来行うべきことを見失ってしまっては意味がないので注意してください。

ワンポイント解説

闇バイトには要注意

短期間・短時間で高報酬を得られる闇バイトには注意してください。最近では、SNSを介して簡単に闇バイトができる時代になってしまいました。知らぬうちに犯罪に加担させられてしまう恐れがあり、今後の人生にも多大な影響をあたえる恐れがあるので絶対にやめてください。

扶養内外を考慮したうえで収入を増やすようにする

大学生であれば親の扶養に入っているケースがほとんどであるため、扶養から外れるほど働くことには注意してください。扶養から外れるほどお金を稼いでしまうと、結果的に損をしてしまう恐れがあります。

いわゆる「〇〇万円の壁」と呼ばれるもので、103万円・106万円・130万円・150万円の壁があります。それぞれの壁を超えた収入を得ることで下記のような影響が発生します。

| 103万円の壁 |

所得税が発生する |

| 106万円の壁 |

社会保険加入義務が発生(一定以上の規模の会社の場合) |

| 130万円の壁 |

国民健康保険・国民年金加入義務が発生(社会保険加入義務がないところでアルバイトしているとき) |

| 150万円の壁 |

配偶者特別控除額が減少 |

参考:日本FP協会「103万円、106万円、130万円、150万円の壁」

もしも親等の扶養内に入っているのであれば、扶養元としっかり話し合ってどこまでの壁を供するか決定してください。

ワンポイント解説

勤労学生控除を利用すれば最大130万円まで所得税が発生しない

納税者自身が勤労学生として認められる要件をクリアしているとき、一定の所得控除を受けられる制度です。アルバイト先に所定の書類を提出することで利用でき、27万円の所得控除を受けられます。これによって最大で130万円まで稼いでも所得税が発生しません。

詳しくは国税庁「勤労学生控除」を参考にしてみてください。

低金利なローンに借り換える

毎月の返済額には、借りたお金の返済に充てられる金額だけでなく、利息の支払額が含まれています。利息が減れば減るほど、元金が減りやすくなったり、毎月の返済負担が減ったりといったメリットがあります。

利息は借入先が定める金利によって発生するため、いまよりも低金利なローンに借り換えることで、毎月の返済負担を減らしつつ返済を進められます。

借り換えとは、ほかの金融機関から融資を受けて、そのお金で現在利用している金融機関からの借金を精算することです。

たとえば、金利15.0%のA社から金利10.0%のB社に借り換えた場合を想定します。下記の条件で完済した場合、借り換え前後の利息総額と毎月の返済額は下記のとおりです。

借り換えをした場合(年15.

|

|

借り換えをした場合(年10.0%)

|

借り換えをしない場合(年15.0%)

|

|

利息総額

|

161,599円

|

247,934円

|

|

毎月の返済額

|

32,267円

|

34,665円

|

※あくまでシミュレーションであるため、実際の金額とは異なる場合があります。

今回のシミュレーションでは、借り換えをしたことで約8万円の利息を抑えられるうえに、毎月の返済額も2,000円程度抑えられるとわかりました。

なお、実際に適用される金利は、契約時になるまでわからないのが一般的です。そのため、今よりも低金利なローンを探す際は、金利の上限が現在よりも低い商品を探してみると良いでしょう。

自力で返済が難しい場合は最終手段として債務整理を検討する

親に頼れないうえに、自力での返済が難しい場合、債務整理を検討するのも1つの手です。

債務整理とは、借金返済ができない場合の救済措置のことです。弁護士や司法書士に依頼をして、法的に借金問題を解決できるため、いわば「国に認められた救済措置」ともいえます。

債務整理には3種類の手続きがあり、それぞれ特徴が異なります。

|

債務整理

|

概要

|

|

任意整理

|

手数料をカットし、元本のみの返済にできる。

|

|

自己破産

|

借金をゼロにできる

|

|

個人再生

|

借金が約1/5〜1/10に減る

|

ただし、債務整理には借金問題を解決できるメリットがある反面、最長5年〜7年いわゆる「ブラックリスト入り」の状態となるデメリットがあります。

ブラックリスト状態となれば、住宅や自動車のローンやクレジットカードの審査に通りづらくなるリスクがあります。大学卒業後にまで悪影響を及ぼすおそれがあるため、債務整理はあくまで「借金がどうしても返済できない時の最終手段」として考えるようにしてください。

任意整理なら将来利息のカットで毎月の返済額を減らせる

任意整理とは、弁護士や司法書士が金融機関と交渉をおこない、今後支払う予定の利息をカットもしくは減額してもらう方法です。任意整理によって利息をカットできれば、その後は基本的に元金のみを3年~5年間で返済することになります。

任意整理の大きなメリットには、月々の返済額を減らしたうえで、完済までの期間も短縮できることが挙げられます。たとえば、借入総額100万円を任意整理して4年で完済する場合と、通常どおり返済を続けた場合の支払総額は下記の通りです。

⚪️返済シミュレーションの条件

- 毎月の返済額:3万円

- 適用されている金利:年15.0%

|

|

任意整理後

|

任意整理前

|

|

完済までの年数

|

33か月

|

44か月

|

|

総額

|

100万円

|

1,301,674円

|

※あくまでシミュレーションであるため、実際の金額とは異なる場合があります。

シミュレーションの結果、任意整理をすることで約30万円の利息を抑えられるうえに、返済期間も11か月短縮できることがわかります。

なお、「借金減額シミュレーター」を利用すれば、自身の状況で任意整理をすればどの程度負担が減るのかを診断できます。任意整理するかを検討している場合は利用してみてください。

個人再生なら借金100万円を減額できる

個人再生とは、将来発生する利息のカットだけでなく、借金自体を1/5〜1/10程度まで減額できる手続きのことです。任意整理の場合は将来利息のカットのみですが、個人再生では借金自体を減額できるため、任意整理よりも借金負担を軽減できるメリットがあります。

ただし、個人再生は裁判所を介する手続きであるため、任意整理よりも費用や時間がかかるのが一般的です。また、個人再生をした後も返済は必要となるため、アルバイトなどの収入がなければ基本的には利用できません。

さらに、個人再生をするにはさまざまな書類を用意する必要があり、その過程で親の協力が必須な場合もあります。その場合、借金をしていることや個人再生をする事実を知られてしまいます。

個人再生は親に知られる危険性が高いため、「親に内緒で債務整理をしたい」という場合には不向きな方法と言えます。

自己破産なら借金100万円を帳消しにできる

借金を返済できないときの最終手段である「自己破産」も債務整理手続きの1つです。

自己破産をすることで、抱えている借金をすべて帳消しにできます。カードローンやキャッシングからの借金だけでなく、場合によっては奨学金も対象となります。

ただし、自己破産をすると、下記のような財産を手放さなければなりません。

また、個人再生と同様に、自己破産も裁判所を介した手続きであるため、親に内緒で手続きをするのは難しいです。

このようにデメリットが大きいため、自己破産はほかに解決策がない場合に検討するべき方法と言えます。

なお、法律事務所では、債務整理に関する無料相談が可能です。「自己破産するしかない」という場合であっても、ほかの解決策を提示してもらえる可能性があるため、まずは弁護士や司法書士に相談することを検討してみてください。

ワンポイント解説

債務整理はメリットが多い

債務整理は大学生でもできますし、大学生であることを理由に不利益を受けることはありません。また、場合によっては親や学校にバレることなく手続きを進められる可能性もあります。

「借金を親にバレたくない」と考えている大学生は、まず弁護士に相談してください。返済滞納によって送付される恐れがある「督促状」などの書類も止められます。

まとめ

大学生でクレジットカードや消費者金融などからの借金が100万円ある場合、自力で返済するのは難しい危険な状態にあるといえます。仮に、毎月元金を3万円ずつ返済できたとしても3年以上の返済期間が必要になるうえに多額の利息も発生してしまいます。

現時点で「借金の返済が厳しい」と少しでも感じているのであれば、今すぐに解決しなければいずれ破綻してしまう可能性があります。「今から少しずつ返済をして就職してから完済を目指そう」などと考えるかもしれませんが、利息で倍近くまで膨れ上がる恐れもあるでしょう。

そのため、大学生で借金100万円がある場合、まずは親に相談をして金銭的な援助をしてもらうことを検討してみてください。

なお、借金返済の救済措置として債務整理がありますが、あくまで最終手段であるため、「親に頼れない」「他に方法がない」といった際に初めて検討するべきです。

まずは親に相談したうえで、それでも借金返済が難しければ弁護士や司法書士に相談することを検討してみてください。

大学生の借金100万円についてよくある質問

大学生で100万円の借金を抱えているのはやばいのでしょうか?

奨学金以外の借金で100万円あるのであれば、かなり危険な状況と言えるでしょう。中には自動車ローン等の借金を抱えている大学生もいるかと思いますが、収支のバランス次第では危険な状況です。

100万円の借金をギリギリ返していけそうなのですが、このままでも大丈夫でしょうか?

「ギリギリ返済」なのであれば、今すぐに借金問題を解決したほうが良いです。何かあったときに返済できない状態に陥る恐れがあるので、ギリギリはかなり危険な状況と言えるでしょう。

債務整理の相談をしたいのですが、学生のためお金がなく相談料が用意できないのですが・・・。

それなら、債務整理に強い法律事務所へ相談しましょう。債務整理に強い法律事務所なら、無料相談を受付けている場合がほとんどです。当サイトでも、無料相談可能な法律事務所を紹介しているので、ぜひ気軽に利用してくださいね。

>>【学生も相談可】債務整理に強い法律事務所への無料相談はこちら

借金100万円でも大学卒業後なら完済できる気がします。今するべきことはありますか?

大学生のうちは返済を続けて、社会人になってから返済ペースを上げて完済を目指すのも1つの手です。しかし、それは問題を先送りにしているだけとも言えます。少しでも借金返済に不安があるのであれば、親や弁護士に相談することを検討してみてください。