自己破産後5〜10年は原則住宅ローンは組めない

「自己破産をすると、5~10年は住宅ローンを組めない」と聞いたことがある人は多いのではないでしょうか。

過去に自己破産したことがあり、これから住宅ローンを組みたいと考えている人は、以下のような疑問を抱いていることでしょう。

- なぜ、自己破産をすると住宅ローンを組めなくなるのか?

- 自己破産後、住宅ローンを組めるようになるのはいつからか?

次の項目から、それぞれ詳しくお伝えします。

自己破産後は信用情報に事故情報が載る

自己破産をすると、その情報が信用情報に事故情報として掲載されます。

信用情報とは、申込内容・契約内容・支払状況・残高などで構成されており、主に信用情報機関に加盟するクレジットカード会社や銀行などの金融機関から登録された情報です。

住宅ローンを組む審査の際、借入先の金融機関は必ず信用情報を確認し、事故情報が載っている人には基本的に融資しません。

なぜなら、事故情報は、延滞や債務整理など過去に金融機関と交わした契約どおり返済できなかったことを表しており、事故情報が載っている人に融資すると貸倒れの恐れがあると判断するからです。

しかし、事故情報は一生残るわけではなく、自己破産後何年か経つと削除されるのが一般的です。

事故情報が消えるまでの期間は、信用情報機関によって異なります。

事故情報の掲載期間はJICCとCICは約5年・KSCは約10年

信用情報機関には「JICC」「CIC」「KSC(全銀協)」の3つの機関があります。

3つの信用情報機関に事故情報が掲載される期間は、以下のとおりです。

| JICC |

自己破産の申立てがあった日から5年 |

| CIC |

免責が下りてから5年 |

| KSC(全銀協) |

自己破産手続き開始決定の日から10年 |

自己破産の申立てがあってから免責が下りるまでの期間は、自己破産の手続きが同時廃止事件か管財事件かによって大きく変わります。

同時廃止事件の場合、早ければ申立て後すぐに免責が下りることもありますが、管財事件の場合は、申立てから免責が下りるまで長くて1年程かかることもあります。

そのため、CICの場合は、自己破産後5~6年で事故情報が消えると考えておきましょう。

債権譲渡されていると譲渡日の1年後からローンが組める場合もある

借金を長い間滞納すると、元々借りていた金融機関から第三者に債権譲渡されることがあります。

実は、3つの信用情報機関の中でJICCだけは債権譲渡されると1年で事故情報が削除されます。

債権譲渡先の第三者は債権回収会社であることがほとんどですが、債権回収会社は信用情報機関の加盟会員ではないため信用情報に情報が掲載されることはありません。

つまり、借入している金融機関がJICCにしか加盟していない場合は、債権譲渡から1年経つとローンが組めるようになる可能性があるのです。

債権譲渡されると、信用情報の元々借りていた金融機関のところに「譲渡」や「移管」などと登録されるので、気になる場合は確認してみるとよいでしょう。

なお、債権譲渡と混同されやすいものとして代位弁済があります。

代位弁済とは、保証会社が元々借入していた金融機関に対し、債務者の代わりに残金を一括返済することです。

代位弁済の場合は信用情報に「保証履行」「代位弁済」などの情報が事故情報として5年間掲載されます。

自己破産後に住宅ローン審査を通りやすくする方法

前述したとおり、自己破産をしたら住宅ローンを申し込むのは5~10年待つのがおすすめです。

他にも、自己破産後に住宅ローンを組むためには、気をつけるべきポイントがたくさんあります。

手当たり次第に複数の金融機関に審査を申し込むと、余計に審査が通りづらい状況に陥る恐れもあります。

次の項目から、自己破産後に住宅ローン審査を通りやすくする方法について紹介しますので、参考にしてください。

信用情報を確認してから審査を申し込む

前の項目で、自己破産後5~10年の間住宅ローンが組めなくなるのは、信用情報に事故情報が残っているからだとお伝えしました。

信用情報は加盟する金融機関から提供された情報が基になっており、どのタイミングで信用情報機関に情報を提供するかは金融機関によって異なります。

そのため、自分の信用情報から事故情報が削除されているか確認するには、自分で信用情報を取り寄せるのが一番確実です。

また、掲載期間を過ぎても事故情報が残っている場合は、事実と異なる内容が掲載されているとして、訂正・削除の申立ても可能です。

訂正・削除の申立てをする場合は、各信用情報機関に問い合わせるとよいでしょう。

信用情報の取り寄せ方はこちらの記事で詳しく解説していますので、参考にしてください。

自己破産時に借金していなかった金融機関に審査を申し込む

自己破産の対象となった金融機関とは、信用情報から事故情報が消えた後も借入などの取引ができなくなる、いわゆる「社内ブラック」となるのが通常です。

金融機関は信用情報とは別に会社独自の顧客リストを持っており、そのリストに自己破産の事実を登録しているからです。

また、この顧客リストはグループ会社とも共有されていることが多く、自己破産後はグループ会社からも借入するのは難しいでしょう。

よって、自己破産後に住宅ローン審査を申し込む場合は、自己破産した際に整理対象だった金融機関やそのグループ会社を避けて申込先を選ぶとよいでしょう。

使っていないクレジットカードやローンのカードは自己破産前に解約しておく

自己破産の時に使っていないクレジットカードやローンのカードなどがあった場合は、代理人の弁護士と相談のうえ、整理対象から外せます。

しかし、自己破産後の更新や途上与信などの際に金融機関が信用情報を確認すると、自己破産の事実が知られてしまいます。

整理対象ではなかったとしても、過去に自己破産をしたことがあると知られてしまうと、金融機関独自の判断で社内ブラックとなってしまう可能性が高いです。

そのため、使っていないクレジットカードやローンのカードなどは、自己破産前に自ら解約しておくことをおすすめします。

一度審査に落ちたら半年空けて審査を申し込む

住宅ローンなどの借入をする際、借入先の金融機関は必ず審査のために信用情報を照会します。

実は、金融機関が信用情報を照会した事実も、一定期間は信用情報に掲載されてしまうのです。

掲載される期間はどの信用情報機関も同じで、半年間となります。

そのため、一度審査を申し込んでから半年以内に他の金融機関へ申し込むと、以前他の金融機関で審査を申し込んでいる事実が知られてしまいます。

直近で他の金融機関に審査を申し込んでいるということは、その金融機関には融資を断られたということであり「何か貸せない理由があったに違いない、うちも貸すのはやめておこう」と思われてしまうでしょう。

そのため、住宅ローン審査を申し込んで融資を断られた場合、半年以上間を空けてから他の金融機関に申し込むことをおすすめします。

頭金を用意してから審査を申し込む

金融機関の中には、信用情報に事故情報が載っている状態でも、ある程度の頭金が用意できれば審査に通るところもあります。

ただし、そのような金融機関でローンを組む場合は、金利が相場より高めに設定されていることも多く、よく検討したうえで住宅ローンを組むとよいでしょう。

金利を安く抑えて住宅ローンを組みたいのなら、信用情報から事故情報が消えるのを待ってから、複数の金融機関の金利を比較して審査に申し込むことをおすすめします。

事故情報が消えるのを待っている間に頭金も用意できれば、さらに住宅ローン審査に通る確率が高まるでしょう。

パートナーの名義で住宅ローンを組む

自己破産をして信用情報に事故情報が掲載されるのは、あくまでも自己破産をした本人だけです。

そのため、妻などパートナーに名義人になってもらえば、住宅ローンを組めます。

ただし、パートナーにそれなりの収入がないと、住宅ローン審査に通るのは難しいです。

とはいえ、住宅ローンの審査基準は各金融機関によって異なりますし、収入だけでなく職業や雇用形態、信用情報などを総合的に判断するので、収入が少なくてもすぐに諦める必要はありません。

もし、パートナーの収入が少なく不安であれば、資金力のある親族に連帯保証人や連帯債務者になってもらうなどすると、審査に通る確率が高まるでしょう。

自己破産した本人は連帯保証人になれない

住宅ローンを組む際は連帯保証人が必要になるケースが多いですが、自己破産をした本人は保証人になることもできないので、注意しましょう。

保証人になれない期間は、住宅ローンを組めない期間と同じ自己破産後5~10年で、信用情報から事故情報が消えれば保証人になることが可能になります。

もっとも、最近では連帯保証人なしで住宅ローンが組める金融機関も増えてきています。

気になる人は、審査前に各融機関へ問い合わせてみるとよいでしょう。

住宅ローン返済中に自己破産すると家はどうなる?

今現在、住宅ローン返済中だけど他にも借金がある場合や、住宅ローンの返済が苦しくなって自己破産を検討している人もいるかもしれません。

そのような人の中には「自己破産をすると家を残せないのでは?」と気になっている人も多いでしょう。

- 住宅ローン返済中に自己破産すると家は残せないの?

- 自己破産以外で家を残したまま借金の負担を軽減する方法はないの?

次の項目から、それぞれ詳しくお伝えします。

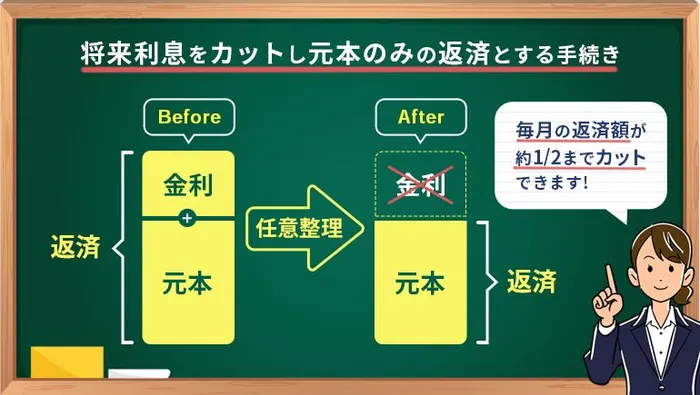

住宅ローンはなくなるが家も残せない

自己破産は、国が認めた借金救済制度である債務整理の方法のひとつです。

住宅ローンも含めて借金すべての返済義務をなくせるため、他の債務整理の方法に比べて借金の負担を大幅に軽減できます。

しかし、代わりに住宅ローンで購入した家は手放さなければならないのが原則です。

所有している家を手元に残したまま借金の負担を減らしたい場合は、任意整理や個人再生など、他の債務整理の方法を検討するとよいでしょう。

ただし、住宅ローンが残っている家を残したい場合は、どちらの方法で借金を整理するにしても、住宅ローンは滞納せず支払っていけることが前提です。

任意整理・個人再生についてさらに詳しく知りたい場合は、こちらの記事を参考にしてください。

また、住宅ローン以外に借金はないが、今現在、住宅ローンの返済が苦しい人は、まずは借入先の金融機関に相談しましょう。

親族間売買で家に住み続けられる場合もある

前述したように、自己破産をすると家は手放さなければならないのが原則です。

ただし、個々の状況によっては家に住み続けたまま自己破産できる場合もあります。

家に住み続けたまま自己破産する方法のひとつが、親族間売買です。

親族間売買は、親族の誰かに家を購入してもらい、親族に家賃を払いつつ家に住み続ける方法です。

ただし、親族間売買の際には、相手が親族であっても相場の適正価格で売買する必要があります。

また、住宅ローンの債権者から合意を得る必要がある点も注意が必要です。

リースバックで家に住み続けられる場合もある

家に住み続けたまま自己破産するもうひとつの方法が、リースバックです。

リースバックとは、所有する家を第三者(投資家や不動産業者など)に売却し、売却先と賃貸借契約を結んで住み続ける方法です。

利用するには、契約で合意した期間中、賃料を払い続けられる安定した収入があることが条件です。

また、住宅ローンが残っている場合、抵当権を外すために売却額がローン残高を上回る必要があります。

さらに、リースバックの場合は、債権者だけでなく破産管財人の許可が必要になります。

加えて、リースバックは、購入者となる第三者(投資家や不動産業者など)に利益が生じないと成り立ちません。

そのため、相場より家賃が高く設定されたり、買い戻し額が売却額より高くなることが多いです。

なお、親族間売買やリースバックが利用できるかどうかは個々の状況によるため、法律事務所へ相談のうえ検討することをおすすめします。

また、法律事務所へ相談すれば、任意整理や個人再生など自己破産以外の借金解決方法についても提案してくれるので、より自分に合った解決策が見つかる可能性もあります。

気になることがあれば、ぜひ気軽にご相談ください。

まとめ

自己破産後に住宅ローンを組む場合は、自己破産から5~10年経過するのを待って、信用情報に事故情報が載っていないことを確認してから、審査に申し込みましょう。

また、その際は自己破産時に借金していなかった金融機関を選んだり、審査に落ちてしまった際は、次の審査を申し込むまで半年以上待つようにしてください。

事故情報が消えるまでに頭金を貯めておけば、より審査に通りやすくなります。

どうしても事故情報が消えるまで待てない場合は、パートナーの名義で住宅ローンを組むことも考えましょう。

もし信用情報や住宅ローン審査のことで不安があれば、法律事務所へ相談するとよいでしょう。

当サイトでは無料相談を受け付けている法律事務所を紹介しているので、ぜひ気軽にご活用ください。

自己破産と住宅ローンについてよくある質問

自己破産とはなんですか?

自己破産とは、財産のほとんどを手放す代わりに、借金をすべて免除してもらう手続きです。弁護士に自己破産を依頼することで、支払督促を止めることもできます。

住宅ローン返済中に自己破産すると、家はどうなりますか?

高額な資産は基本的に差押えられるため、家も手放すことになります。

家を手放さず借金問題を解決する方法はありますか?

自己破産ではなく、借金を1/5~1/10まで減らす「個人再生」なら家を残せる可能性があります。

自己破産後、どれくらいの期間で住宅ローンを組めるようになりますか?

自己破産の手続き開始後5~10年の期間が経てば、新たにローンを組めるようになります。

自己破産を相談できる弁護士を知りたいです。

当サイトで、自己破産の実績が豊富で借金問題に強い弁護士を紹介しています。どの弁護士も親身になって相談にのってもらえるので、ぜひ参考にしてください。→

【相談無料】厳選された「債務整理に力を入れる弁護士」はこちら

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-