個人間融資を検討している場合、「個人でも出資法違反になるのか」「そもそも個人間融資は違法ではないのか」のように考える人もいることでしょう。

結論、たとえ個人であっても出資法や貸金業法といった法律が適用されます。法律で定められた範囲での貸付であれば違法にはなりませんが、違反行為があれば刑事罰の対象になります。

具体的にいえば、出資法では年109.5%を超える金利での貸付は処罰の対象になると定められています。そのため、年109.5%を超える金利で貸付をすると、個人間融資であっても出資法違反となるのです。

なお、個人間融資で処罰対象になるのは債権者である貸し手です。借り手は処罰対象になりませんが、さまざまなリスクがあるため安易に個人間融資を利用するのは避けるべきです。

当記事では、個人間融資も出資法違反になるケースや個人間融資を利用するリスクについて解説していきます。個人間融資を検討している場合には参考にしてみてください。

年109.5%を超える金利での個人間融資は出資法違反となる

たとえ個人間であったとしても、お金の貸し借りには「出資法」という法律が適用されます。相手が知人や家族であったとしても同様です。

出資法では貸付の金利に関して上限が定められており、年109.5%を超える金利での契約は罰則の対象となります。

金銭の貸付けを行う者が、年百九・五パーセント(二月二十九日を含む一年については年百九・八パーセントとし、一日当たりについては〇・三パーセントとする。)を超える割合による利息(債務の不履行について予定される賠償額を含む。以下同じ。)の契約をしたときは、五年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

引用元 e-Gov「出資の受入れ、預り金及び金利等の取締りに関する法律」

そのため、年109.5%を超える金利で個人間融資が行われた場合は出資法違反となり、懲役や罰金の処分がくだります。

ワンポイント解説

金利の上限を定める法律には、出資法以外にも「利息制限法」もあります。出資法では年109.5%を超える金利が違反とされていますが、利息制限法では最大でも20.0%を上限としています。

利息制限法で定められた上限を超えた金利で貸付が行われた場合、その部分は無効となり、法律上で支払義務はありません。

簡単にいえば、出資法の上限金利は年109.5%で、違反した場合には刑事罰の対象になります。一方で、利息制限法の上限金利は年15%~20%で、違反しても罰則はありませんが、支払義務はなくなります。

業として個人間融資を行う場合には年20%を超えた金利での契約が出資法違反になる

出資法の上限金利は年109.5%と説明しましたが、業として金銭の貸付を行う場合には金利の上限が年20.0%に変わります。

前項の規定にかかわらず、金銭の貸付けを行う者が業として金銭の貸付けを行う場合において、年二十パーセントを超える割合による利息の契約をしたときは、五年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。その貸付けに関し、当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

引用元 e-Gov「出資の受入れ、預り金及び金利等の取締りに関する法律」

出資法の「業として」については明確な基準は定められておらず、どのような貸し借りが業としての貸付に該当するかを断言することは難しいです。あくまで一例として、東京高等裁判所の判例では「反復継続の意思をもって預り金をすること」と定義されています。

そのため、個人間融資を継続して行っている場合、業として金銭の貸付をしているとみなされると考えられ、年20.0%を超えた金利の適用は出資法違反となる可能性があります。

そもそも個人間融資自体が違法となる可能性もある

前提として、友人や家族とのお金の貸し借りが違法になることはほとんどありません。しかし、インターネットなどを通じて知り合った人との個人間融資は、その行為自体が違法になる可能性があります。

たとえ個人であっても、業として金銭の貸し付けを行う場合には「貸金業法」という法律を遵守しなければなりません。貸金業法では、「貸金業を営む場合には内閣総理大臣または都道府県知事の登録を受ける必要がある」のように定められています。

貸金業を営もうとする者は、二以上の都道府県の区域内に営業所又は事務所を設置してその事業を営もうとする場合にあつては内閣総理大臣の、一の都道府県の区域内にのみ営業所又は事務所を設置してその事業を営もうとする場合にあつては当該営業所又は事務所の所在地を管轄する都道府県知事の登録を受けなければならない。

引用元 e-Gov「貸金業法」

登録を受けずに業として金銭の貸し付けを行う場合、貸金業法に違反します。そのため、無登録で個人間融資を継続して行っているような業者であれば、違法業者であると言えるのです。

なかには、いわゆる「闇金」と呼ばれるような違法業者が潜んでいる可能性もあるため、安易に個人間融資に手を出すのは避けるべきです。

SNSを介した個人間融資は出資法違反やトラブルに要注意

金融庁の「個人間融資に要注意」でも注意喚起がされているように、最近はSNSを介した個人間融資が横行しています。

個人での融資は、出資法違反や貸金業法違反等に抵触する可能性が高いです。また、利息を受け取らない代わりに体の関係を強要される「ひととき融資」も横行しています。

SNS等での個人間融資はトラブルに発展する可能性があります。改めて「高金利貸し付けは出資法違反」「無営業なのに営利目的・反復継続的に行う融資は貸金業法違反」であることを再認識し、絶対に関わりを持たないでください。

借り手は処罰対象にならなくても個人間融資にはさまざまなリスクがある

たとえ個人間融資であっても出資法違反に抵触をすれば罰則の対象になります。

しかし、罰則の対象になるのはあくまでも「債権者(お金を貸した側)」のみです。個人間融資の借り手が罰則を受けることはありません。

ただし、個人間融資でお金を借りることにはさまざまなリスクがあります。

- 法外な金利による利息を請求される可能性がある

- 悪質な取り立て行為の被害に遭う可能性がある

これらのリスクがあることから、処罰の対象にならないからといって、安易に個人間融資を利用するのは避けてください。ここからは、個人間融資に潜むリスクについて、それぞれ解説していきます。

法外な金利による利息を請求される可能性がある

個人間融資を行う業者のなかには、闇金が潜んでいる可能性があります。闇金は出資法や利息制限法を遵守しないため、法外な金利による利息を請求してくると考えられます。

たとえば、漫画やドラマなどでみられる「トイチ」「トゴ」は闇金の金利を表す言葉です。これらを年利で換算すると、トイチの場合は「年約3,000%」、トゴの場合は「年約15,000%」と出資法で定められた上限を大幅に超えた金利となります。

このように法外な金利による利息を支払うことになりかねないため、安易に個人間融資を利用するのは避けるのが無難です。

悪質な取り立て行為の被害に遭う可能性がある

貸金業者が取り立てを行う場合、貸金業法で定められた範囲内で督促などを行わなければなりません。

しかし、闇金は法律を遵守しないため、債務者を精神的に追い込むように悪質な取り立て行為を行います。たとえば、「玄関先で大声で借金を返すよう叫ぶ」「扉を蹴って大きな音を出す」といった行為が挙げられます。

場合によっては家族や勤務先に取り立てが行われることも否定できません。自分や周囲の人に悪影響を及ぼす可能性があるため、個人間融資には安易に手を出すべきではありません。

個人間融資における出資法違反の相談先

個人から借りたお金に関する出資法違反については、下記の相談窓口が用意されています。

- 弁護士や司法書士:安全に闇金との関係を断てる

- 消費者ホットライン「188」:無料で借金相談ができる

- 「#9110」:警察の専門相談員が対応してくれる

個人間融資におけるトラブルの相談窓口はいくつか用意されていますが、今すぐ「解決」を目指すのであれば、弁護士や司法書士へ相談することを検討してみてください。

次に、個人間融資のトラブル相談先について見ていきましょう。

弁護士や司法書士へ相談すれば安全に闇金との関係を断てる

個人間融資の貸し手が闇金である場合、自身だけで問題解決するのは難しいです。

そもそも、闇金からの借金には返済義務がありません。そのため、法律上は闇金から督促がきても無視することは可能です。

とはいえ、闇金の場合、精神的に追い詰められるような取り立てを行ってくる可能性があります。その場合、自分だけでなく周囲の人にも悪影響を及ぼすことも否定できません。

「個人間でのトラブルなので自分たちで解決したい」「弁護士・司法書士に支払う費用がもったいないので自分で解決したい」と思っても、法的な主張を適切に行うためには弁護士や司法書士へ相談し、安全に問題解決を図るべきです。

>>【相談無料&全国対応】闇金被害救済の専門家はこちら!

消費者ホットライン「188」では無料で借金問題の相談ができる

消費者ホットラインとは、借金問題の相談ができる窓口です。借金問題を解決するためのアドバイスをもらえます。

「借金問題で怖い思いをした」「とにかく誰かに相談したい」というときに利用を検討してみてください。

ただし、消費者ホットラインでは相談ができるのであって、実際に問題解決のための手続きをしてくれる窓口ではありません。そのため、「出資法違反に関する問題を解決したい」「現在進行系のトラブルを解決したい」という場合、やはり弁護士や司法書士に相談するべきです。

消費者庁「消費者ホットライン」についてはこちら

「#9110」に電話をかければ警察の専門相談員が対応してくれる

警察への相談は「#9110」へ電話してください。専門の相談員が借金問題を聞き、その問題に合った相談先を紹介してくれます。

「110番」と違うのは、緊急の対応が必要かどうかという点です。110番は緊急の専用ダイヤルですが、「#9110」は警察に対して相談ができる窓口です。

「個人間融資でトラブルが起きそう」「緊急度は低いがすでにトラブルが起きている」という場合には、「#9110」で警察に相談することを検討してみてください。

個人間融資ではなくても安全にお金を借りられる方法はある

個人間での融資は出資法違反や返済トラブル、友人関係のもつれなどあらゆるトラブルの可能性を秘めています。個人からの借金は避けるべきですが、どうしてもお金が必要なときは下記の方法も検討されてみてはどうでしょうか。

- 生活福祉資金貸付制度の利用

- 一般の消費者金融等からの借入

- 生命保険の契約者貸付制度の利用

ここからは、個人以外から安全にお金を借りる方法について解説していきます。

生活福祉資金貸付制度なら信用情報に問題があっても借入の可能性がある

生活福祉資金貸付制度とは、低所得者・高齢者・障がい者の生活を支援するための公的な貸付制度のことです。使途や上限金額等は細かく定められていますが、生活で必要な資金を比較的低金利で借入できるのが特徴です。

貸付資金には、「総合支援資金」「福祉資金」「教育支援資金」「不動産担保型生活資金」の4種類があり、それぞれで貸付の上限額や条件が異なります。全国社会福祉協議会「福祉の資金(貸付制度)」で各貸付資金について詳細を確認できます。

なお、生活福祉資金貸付制度では、消費者金融や銀行とは異なる基準で貸付にあたっての審査が行われます。公式サイト等では「審査時には信用情報を確認する」とは公表されていないため、信用情報に問題があるからといって借入できないとは限りません。

貸付の条件に該当しているのであれば、信用情報に問題があるために金融機関からの借入が難しい場合でも生活福祉資金貸付制度の利用を検討してみても良いでしょう。

信用情報・収入に問題がないなら一般消費者金融からの借入も手

信用情報や収入に問題がないのであれば、消費者金融等からの借入を検討することも手です。出資法に違反している業者からの借入にはリスクがあるため、そのような業者を利用するよりかは消費者金融のような貸金業者から借入するのが得策です。

少なくとも営業許可を受けて貸金業を行っている会社のほとんどは、出資法や利息制限法の範囲内で営業をしています。安全かつ確実に現金を入手したいのであれば、検討する余地は十分にあるでしょう。

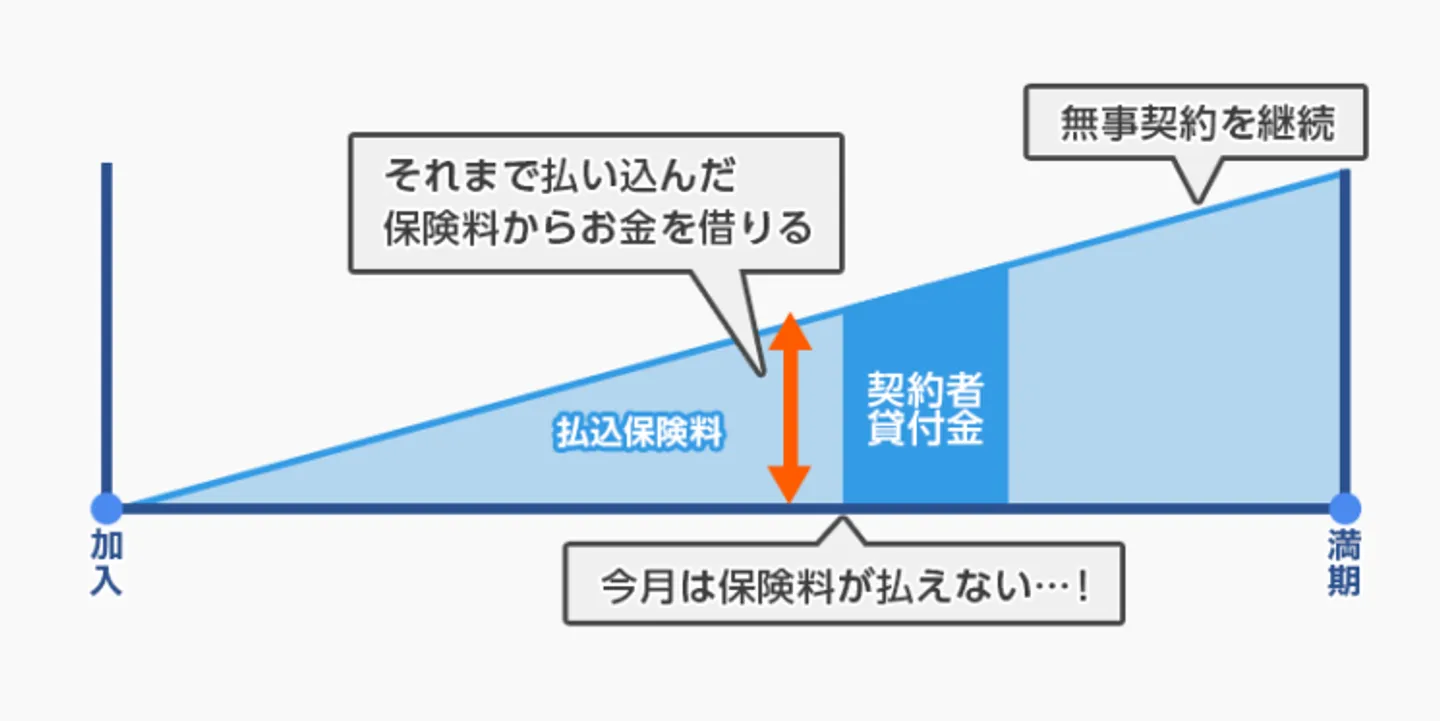

生命保険の契約者貸付なら

貯蓄型の生命保険に加入されている方であれば、契約者貸付制度を利用できるケースがあります。この制度は、解約返戻金の70~90%以内で借入ができるのが一般的で、保険契約を継続したままでお金の用意ができる特徴があります。

万が一、契約者貸付制度の返済が厳しくなっても、保険契約の解約等をすれば返済をしなくても済みます。制度の条件については保険会社によって異なるため、まずは加入している生命保険の会社に問い合わせてみるとよいでしょう。

ワンポイント解説

解約返戻金があれば貸付制度を利用できる

最近の保険商品は生命保険に限らず、がん保険や医療保険等でも「貯蓄型」が増えてきています。いわゆる貯蓄型の保険商品に加入されている方で、一定以上の解約返戻金請求権を有する方であれば、契約者貸付制度が利用できる傾向があります。

借金返済が苦しい場合は債務整理を視野に入れて弁護士や司法書士に相談をする

すでに借金を抱えており、その返済が苦しいために個人間融資の利用を検討しているのであれば、債務整理を視野に入れて弁護士や司法書士に相談することを検討してみてください。新たに借金を抱えたり、怪しい業者から借入したりせずとも、借金問題の解決を見込めます。

債務整理とは、借金問題を解決するための手続きのことです。インターネットなどでは、「国が認めた借金救済措置」などと呼ばれることもあります。

債務整理には「任意整理」「個人再生」「自己破産」の手続きがあり、それぞれで借金の減額効果が異なります。

|

手続き

|

概要

|

|

任意整理

|

返済条件を変更してもらうために債権者と交渉をする手続き。利息や遅延損害金がカットされ、借金の元本のみの返済になるのが一般的。

|

|

個人再生

|

借金自体を1/5〜1/10程度に減額するための手続き。裁判所を介した手続きが必要。

|

|

自己破産

|

借金を帳消しにするための手続き。裁判所を介した手続きが必要。

|

※手続きの名称をタップ・クリックすることで、詳しく解説しているページを確認できます。

ただし、債務整理には借金問題の解決を図れるメリットだけでなく、デメリットもあります。特に、いわゆる「ブラックリスト入り」になるデメリットは今後の生活に悪影響を及ぼしかねないため、債務整理をする際には慎重な判断が重要です。

法律事務所の多くは無料相談に対応しているため、まずは弁護士や司法書士に相談をすることから始めるのがよいでしょう。

まとめ

たとえ個人であっても出資法は適用されます。出資法では年109.5%を超えた金利の貸付は禁止されており、違反した場合には刑事罰の対象になります。

また、そもそも個人間融資を業として行うには内閣総理大臣または都道府県知事から登録を受けなければなりません。登録をせずに業として個人間融資を行なっているのであれば、その行為自体が違法行為といえます。

なお、出資法に違反した個人間融資が行われた場合、貸し手が処罰の対象となります。借り手は処罰対象になりませんが、安易に個人間融資を利用するのは避けるべきです。

「安全な方法で借入をする」「借金返済が苦しいのであれば弁護士や司法書士に相談をする」など、個人間融資を利用せずとも問題を解決できる方法を利用するように検討してみてください。

個人間融資や出資法違反に関するFAQ

友人から借りたお金も出資法が適用されますか?

友人等、個人から借りたお金も出資法や利息制限法といった法律の適用を受けます。利息制限法の上限金利を超える利率の定めは無効であり、さらに出資法違反の金利設定は刑事罰の対象です。

出資法に違反した貸し付けは違法だから返済しなくて良いと聞いたのですが、本当ですか?

本当です。民法708条の不法原因給付の規定により、貸付契約自体が無効となる可能性が高いと考えられます。過去の最高裁判例を見ると、元金を含めて返済する義務を負わない旨の判示がなされています。詳しくは本文をご覧ください。

出資法に違反している人から誤って借入をしてしまったのですが、どうしたら良いですか?

ただちに弁護士や司法書士へ相談してください。今のままでは、厳しい取り立てをされたり法外な利率でのお金を要求されたりする恐れがあります。安全に関係を断ち切るためにも、今すぐ弁護士や司法書士へ相談してください。

借金の返済が苦しく、出資法違反でも個人間融資で補填するしかないと考えているのですが、何かよい解決策はありますか?

借金の返済ができず生活が苦しくなっているなら、債務整理を検討しましょう。債務整理には任意整理・個人再生・自己破産の3つの方法があり、それぞれ減額できる金額や手続き方法、かかる費用が異なります。自分の借金のレベルに合った債務整理手続きを検討することで、スムーズに生活を立て直せるでしょう。