自己破産したくない!その場合の借金解決方法5つ

自己破産以外で借金問題を解決しようと思った場合、以下のような方法が考えられます。

- 自己破産以外の債務整理手続きを選ぶ

- おまとめローンを行う

- 住宅ローンの借り換えで利息を減らす

- 親族に立て替えてもらう

- 国の制度を利用し、家計改善を図る

①自己破産以外の債務整理手続きを行う

自己破産以外の債務整理手続きは、主に以下2つです。

A.任意整理

「任意整理」とは、弁護士などが裁判所を通さず任意で債権者と交渉することで債務を減額する手続きです。遅延損害金と将来利息をカットした内容で債権者と和解し、支払総額の減額を目指します。

特に消費者金融業者からの借金やリボ払いなど高い利率で取引をしている場合には、利息がなくなるだけでも支払いはずっと楽になるでしょう。

任意整理を利用できる条件

任意整理を利用できる条件は、下記の2点です。

- 3年程度(長期5年)で分割返済を終わらせることができること

- 返済を継続できるだけの継続収入があること

任意整理でカットできるのは、今までに発生した遅延損害金と、将来発生する利息なので、他の手続きと比べると、圧縮できる債務額は少なくなります。

3年または長くて5年返済を継続できるだけの収入があることが、任意整理を利用できる条件となります。

任意整理のメリット

任意整理のメリットとしては、以下の3点があります。

- 整理する借金としない借金を分けることができる

- 財産を維持できる

- 周囲に知られずに借金を整理できる

任意整理では、例えば車のローンには手を付けず返済を続けることで車を手元に残し、カードローンのみ整理するという方法を選択することもできます。

また、任意整理は債権者との任意交渉なので、周囲に知られずに借金を整理することもできます。弁護士が代理人となることで債務者本人への直接取り立てが止まるため、電話や手紙の督促で周囲に借金を知られてしまう心配もなくなります。

ただし、うまく和解がまとまらず債権者に訴訟提起されてしまった場合、裁判所からの訴状は直接債務者宛てに送られてしまうので注意が必要です。

任意整理のデメリット

任意整理のデメリットとしては、下記の2点があげられます。

- 減額できる額に限界があること

- 信用情報機関に登録され、5年から7年程度新規の借り入れができなくなること

上記で述べたとおり、任意整理で減額できるのは遅延損害金と将来利息程度です。特別な事情がない限り、元金の減額には応じてもらえません。そのため結局債務が思ったほど減らず、任意整理では解決できないこともあります。

また、弁護士などが任意整理を受任すると、金融事故情報として信用情報機関に登録されてしまうため、新たな借り入れをしたり、新規でカードを作ったりすることが一定期間できなくなってしまうというデメリットもあります。

B.個人再生

個人再生とは、主に住宅を守って債務整理をしたい方のための制度といえます。裁判所に申し立てることで、住宅ローン以外の債務を5分の1程度に圧縮することを認めてもらう手続きです。

任意整理では圧縮しきれなかった借金を大幅に減額しつつ、住宅ローンだけは変わらず返済を続けることで住宅を守ることができます。

個人再生を利用できる条件

個人再生手続きには、債務整理の原則である「債権者平等」に反する手続きなので、厳格なルールが設けられています。

利用するためには、以下の条件をクリアする必要があります。

個人再生のメリット

個人再生を選択するメリットは、住宅ローンを残して他の債務を圧縮できることでしょう。再生計画が認められれば、任意整理よりも大きな減額措置を受けることができます。

また、自己破産では生命保険外交員や警備員など、手続き中に制限を受ける職業がありますが、個人再生には職業制限はありません。

個人再生では浪費やギャンブルなどの、自己破産では認められない理由による借金でも手続きを利用することができます。

- 住宅ローン以外の債務を5分の1程度まで圧縮できる

- 自己破産にある職業制限が個人再生にはない

- 自己破産では免責されない浪費やギャンブルなどによる債務も、個人再生で整理することができる

【個人再生の最低弁済額】民事再生法第231条2項

| 借金総額 |

最終弁済額 |

| 100万円以上500万円以下 |

100万円 |

| 500万円以上1500万円以下 |

借金総額の5分の1 |

| 1500万円以上3000万円以下 |

300万円 |

| 3000万円以上5000万円未満 |

借金総額の10分の1 |

個人再生のデメリット

個人再生のデメリットは、以下のとおりです。

- とにかく手続きが複雑で専門家の関与なしに申し立てることが難しい

- 基本的に住宅ローンは減額されない

- 信用情報機関に登録される

個人再生の一番のデメリットは、とにかく手続きが難しいことです。提出書類や手続き方法などが細かく定められており、専門家の関与なしに申し立てることは不可能でしょう。

また、基本的に住宅ローンの減額を受けることはできませんので、住宅ローンの支払いが厳しい場合は個人再生を選択することができません。

信用情報機関に事故情報が登録されるのは、個人再生も同じです。

個人再生は、債務整理手続きの中でも利用が少なく、裁判所の統計でみても、再生事件の申し立ては破産事件の約7分の1程度の件数にとどまります(令和2年司法統計年報概要版 1民事・行政編)。そのため、法律事務所の中でも申し立て経験が十分ではない事務所もあります。

住宅ローンを残して債務整理をしたいという希望がある場合には、個人再生手続きに精通した、経験豊富な法律事務所を選ぶ必要があるでしょう。

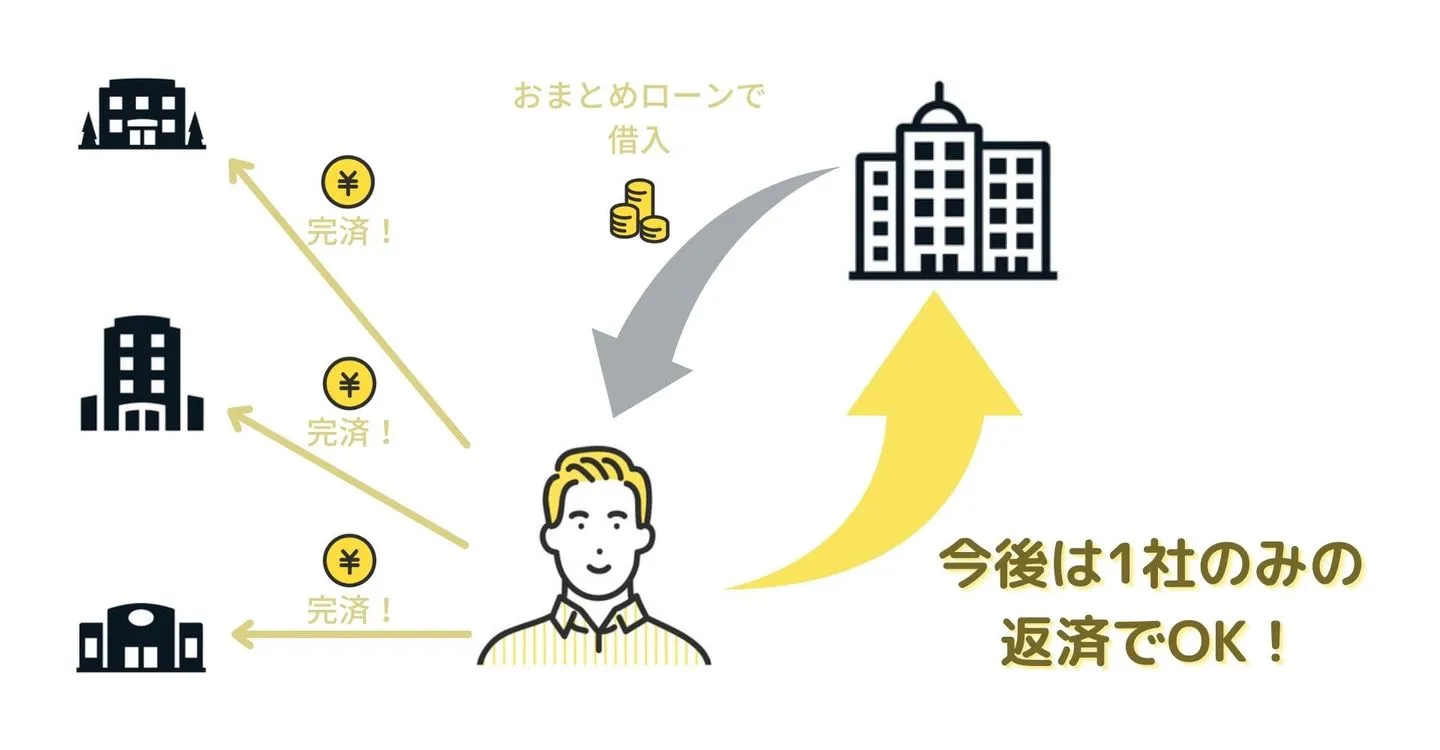

②おまとめローンで借金を一本化して利息を減らす

おまとめローンとは、多重債務者に向けて銀行や消費者金融などの金融機関が扱うローン商品で、はじめに金融機関が借金総額を一括返済できる金額を融資してくれるので、以降は融資を受けた金融機関1社だけの返済で済みます。

おまとめローンで複数の消費者金融からの借入やクレジットカードの支払をまとめるメリットは以下のとおりです。

- 1社からの借入額が大きくなるため、金利が下がる可能性がある

- 借金を一本化することで支払いの管理がしやすくなる

- 自分の信用情報に事故情報が載ることがない

じつは利息制限法という法律によって、債権者が設定できる金利には元本額に応じて上限が設けられています。

上限となる利率は以下のように区分されています。

- 元本額が10万円未満の借金 → 年20%まで

- 元本額が10万円以上100万円未満の借金 → 年18%まで

- 元本額が100万円以上の借金 → 年15%まで

このように借金をまとめて元本額を大きくすると、金利を下げられる可能性が高いです。

また、借入先を1社にまとめると支払日も統一されるので、支払の管理がしやすくなるというメリットもあります。

債務整理とは違い、いわゆるブラックリスト状態になることもありません。

一方で、借入額の大きいおまとめローンの場合、債務者が返済できなくなった時の金融機関側のリスクが大きいため、通常のカードローンやクレジットカード以上に審査が厳しく借入が難しいです。

また、何度も審査に落ちることで「申込ブラック」と呼ばれる状況になる恐れもあります。

実は金融機関が融資などの審査をおこなう際に確認する信用情報には、申込者の過去の申込履歴も載っています。

そして、短期間に複数の金融機関へ融資を申込んだことが分かると、不正利用をしようとしていると誤解されたり、何か問題があるのではないかと判断される可能性があるのです。

このように、おまとめローンで借金を一本化するには厳しい審査を通過する必要がありますが、信用情報に事故情報が掲載されずに借金を一本化したい人には向いているといえるでしょう。

③住宅ローンを抱えている人は住宅ローンの借換えで利息を減らす

住宅ローンの支払が大きく、月々の返済が厳しいと感じている場合は、住宅ローンの借換えを検討してみるとよいでしょう。

いま現在より低金利の住宅ローンに借換えできれば、月々の返済額を減らせたり、返済期間を短縮できます。

また現在、変動金利で住宅ローンを借りているのであれば、長期固定金利へ借換えることで将来の金利上昇リスクを抑えられます。

一方で、住宅ローンの借換えには以下のような諸費用がかかるので注意が必要です。

- 全額繰上返済手数料

- 抵当権抹消費用

- 保証料

- 事務手数料

- 抵当権設定費用

- 印紙税

すべて合わせると数十万円単位になることも多く、諸費用を支払ってまで借換えをするメリットがあるか、しっかりと検討してからおこなうことをおすすめします。

また、借換えには住宅ローンを新規で組む時と同じように審査が必要になるので、審査書類を準備しなければなりません。

また契約手続きなども必要になるので、相応の時間と手間がかかります。

住宅ローンの負担を減らしたい人は、かかる諸費用と軽減できる利息の負担を計算した上で、住宅ローンの借換えを検討するとよいでしょう。

④親族に借金を立て替えてもらえないか相談する

自分では借金を返済していくのが難しいと感じたら、家族や親戚に借金を立て替えてもらえないか相談してみましょう。

家族に秘密で借金をしている場合、言いだしづらい話題ではありますが、自力で解決しようとして借金返済のために借金を重ねても、いずれは総量規制により借りて返しての自転車操業もできなくなります。

そして、借金の金額が大きくなればなるほど、家族や親戚に打ち明けることも借金問題を解決することも難しくなります。

人によって事情はそれぞれですが、家族や親戚を頼れるなら、できるだけ借金の金額が少ないうちに相談するとよいでしょう。

⑤国の支援制度を利用して給付金を受給する

いま現在の収入では借金の返済が厳しかったり、そもそも病気などの理由で仕事に就くことが難しい場合、国の支援制度を利用して給付金を受給するのも一つの手です。

自分の状況に合わせて、以下のような国の支援制度に申請してみましょう。

- ひとり親世帯の場合、児童手当や児童扶養手当の申請をする

- 障害をお持ちの場合、障害年金の申請をする

どの制度で何が受給できるのか、次の項目でそれぞれ詳しくお伝えします。

ひとり親世帯の場合、児童手当や児童扶養手当の申請をする

ひとり親世帯で借金の返済が苦しく、児童手当や児童扶養手当をまだ申請していない人は、役所の窓口へ相談することをおすすめします。

「児童手当」とは、国内に住んでおり中学校を卒業するまでの子供がいる家庭が受けられる手当てです。

児童手当は、地方自治体から2・6・10月の年3回、4ヶ月分ずつ支給されます。

ただし、児童手当では親の収入に応じて、以下のような「所得制限」が設けられています。

- ひとり親世帯で子供1人の場合、875万6,000円未満

- 子供2人の場合、917万8,000円未満

- 子供3人の場合、960万円未満

子供の年齢に応じた児童手当の支給月額は、以下のとおりです。

- 子供が0~3歳未満の場合、一律1万5千円

- 子供が3歳~小学校卒業までの場合、2人目までは1万円、3人目以降は1万5千円

- 子供が中学生の場合、一律1万円

- 収入が所得制限の金額以上の家庭の場合、一律5千円

また「児童扶養手当」とは、ひとり親世帯が受けられる手当ての一つです。

高校3年生を卒業するまでの子どもを育てている家庭が支援対象ですが、子供に障害がある場合は20歳まで支援を受けられます。

児童扶養手当は奇数月(1・3・5・7・9・11月)の年6回、2か月分ずつ支給され、支給月額は以下のとおりです。

■子供一人の場合

- 収入160万円未満の場合、全部支給(月額4万3,160円)

- 収入160万円~365万円未満の場合、一部支給(月額1万180円~4万3,150円)

- 収入365万円以上の場合、支給なし

■子供2人の場合

- 収入215万7,000円未満の場合、全部支給(1人目:月額4万3,160円 2人目:月額1万190円)

- 収入215万7,000円~412万5,000円未満の場合、一部支給(1人目:月額1万180円~4万3,150円 2人目:月額5,100円~1万180円)

- 収入412万5,000円以上の場合、支給なし

子供3人以上の場合、3人目以降1人につき全部支給は月額6,110円、一部支給は月額3,060円~6,100円となり、所得制限の金額は子どもの人数によって変動します。

児童手当や児童扶養手当を受給するには所得計算をする必要がありますが、役所の窓口へ相談に行けば申請方法などを質問できるので、まずは一度相談するとよいでしょう。

障害をお持ちの場合、障害年金の申請をする

障害を抱えていて借金の返済が苦しく、障害年金をまだ申請していない人は、役所の国民年金課や年金事務所へ相談することをおすすめします。

「障害年金」とは、病気やケガによって生活や仕事などが制限される場合に、現役世代の人も含めて受け取れる年金です。

障害年金には「障害基礎年金」と「障害厚生年金」があり、病気やケガで初めて医師の診療を受けたときに国民年金に加入していた場合は「障害基礎年金」、厚生年金に加入していた場合は「障害厚生年金」が受け取れます。

障害等級の1級・2級に該当する場合に受け取れる障害基礎年金の金額は以下のとおりです。

- 1級の場合、781,700円×1.25

- 2級の場合、781,700円

また、高校卒業までの子供や、20歳未満で障害等級の1級または2級にあたる子供がいる場合は、子供の人数により以下の金額が加算されます。

- 子供が1人または2人の場合、一人につき224,900円

- 子供が3人以上の場合、一人につき75,000円

一方、障害厚生年金は、障害等級の1級・2級・3級に該当する場合に受け取れます。

厚生年金に加入していた期間や払っていた保険料の額などで異なりますが、障害厚生年金の支給額は以下のとおりです。

- 1級の場合、報酬比例の年金額×1.25

- 2級の場合、報酬比例の年金額

- 3級の場合、報酬比例の年金額(最低保障額586,300円)

配偶者がある場合は上記金額に224,900円が加算され、3級の場合も支給額が低くならないように最低保障額が設けられています。

また、障害厚生年金に該当する状態よりも軽い障害が残った時は、障害手当金(一時金)を受け取れる制度があります。

障害手当金(一時金)の支給額は、報酬比例の年金額×2年分(最低保障額117万2,600円)です。

障害年金を受け取るには年金の納付状況などの条件があるので、役所の国民年金課や年金事務所に相談の上、申請するとよいでしょう。

自己破産でよくある勘違い!正しいメリットとデメリット

「自己破産」について、どのようなイメージをもっていますか?テレビや映画のイメージなどから、「自己破産したら人生終わり」のイメージが強いかもしれません。

しかし、自己破産は終わりではなく、人生を再スタートするための手続きです。以下で、よくある間違ったうわさの真実について解説します。

自己破産でありがちな間違った認識

自己破産しても全財産を失わない

自己破産をしても、家財道具を含めたすべての財産を没収されるわけではありません。

自己破産はあくまでも借金を免除して生活を立て直すための手続きなので、3ヶ月程度生活していけるだけの資金として、99万円までの財産は手元に残すことができます。

また、差し押さえ禁止財産である生活必需品は没収されないため、テレビや衣服などが処分されることはありません。

債務を免除してもらう代償として、自宅や車、生命保険などの大きな財産は失うことになりますが、生活を立て直すために必要な財産は手元に残すことができます。

自己破産は解雇・懲戒理由にはならない

会社は自己破産を解雇・懲戒理由にすることはできません。

自己破産をしても、今の会社に継続して勤務を続けることはできますし、申し立て前に給料差し押さえなどを受けていなければ、会社に破産を知られることもないでしょう。

ただし、会社に退職金規定がある場合には、自己破産申し立ての際に、現時点の退職金見込額を提出する必要があります。

職業制限を受ける可能性には注意

自己破産自体が懲戒理由にはなりませんが、破産手続き中には制限を受ける職業があるため、注意が必要です。

よくある職業としては、警備員や保険外交員など、現金を取り扱う業務です。これらの職業についている場合は、手続き期間中だけその業務に携わることができないため、会社に事情を説明し、手続き期間中だけ別部署に配置してもらったり、休職させてもらったりする必要があります。

自己破産したことを知られるリスクは低い

自己破産をしても、友人や同僚に知られるリスクはほぼありません。

ただし、自分名義の自宅に家族と同居している場合は、同居の家族には自己破産したことを知らせなければなりません。自己破産により、自分名義になっている自宅は処分を免れないからです。

自己破産しても戸籍には残らず選挙権も失わない

自己破産が戸籍に載ることはありませんし、選挙権がなくなることもありません。

平成16年以前の旧法では、自己破産すると市町村の作成する「破産者名簿」(非公開)に掲載されていたため、このうわさが立ったのではないかと思われますが、昔も今も、自己破産が戸籍に載ったことはありません。

また、参政権は日本国憲法で保障された国民の三大権利ですので、自己破産をしたからといって奪われることはありません。

自己破産した場合に被る本当のデメリット

ここまで自己破産によくある事実ではないうわさについてお伝えしましたが、自己破産には当然デメリットもあります。

以下で、自己破産した場合に被る本当のデメリットについてお伝えします。

信用情報に10年程度キズがつく

自己破産をすると、信用情報機関に金融事故情報として登録されます。この情報は自分で削除申請することはできず、破産の場合は10年程度残り続けます。いわゆる「ブラックリストに載る」という状態です。

ブラックリストに載ると、新しく借り入れをしたり、クレジットカードを発行したりすることができません。新規の借り入れの際には金融機関側は必ず加盟している信用情報機関に、金融事故の記録がないか照会をかけて審査するからです。

破産の情報が見つかると、返済能力が低いと判断され、審査が通らなくなります。

ただし、登録される事故情報は自己破産だけではありません。任意整理や個人再生も登録されますし、債務整理の手続きをしていなくても、数回滞納を繰り返すことでも登録されてしまいます。

一定の財産処分を受ける

自己破産は、自分の財産を処分する代償として、債務の免除を求める手続きです。そのため、一定の財産処分を免れることはできません。

生活必需品や99万円までの財産は処分されませんが、預貯金や住宅、生命保険、車などの大きな財産は、借金免除の代償として処分されてしまいます。

官報に掲載される

自己破産をすると、その事実が官報に掲載されます。官報は、国が発行する新聞のようなもので、自己破産や個人再生の開始、終結は官報に掲載され、債権者に知らされることとなります。

ただし、官報に日常的に目を通す職種は限られており、これをきっかけに自己破産をしたことが周囲の同僚や友人に知られる可能性は低いでしょう。

職業制限がある

自己破産手続き中には、下記の職業や業務を行うことができません。

【破産手続き中に制限を受ける職業の一例】

- 弁護士・司法書士・行政書士・社会保険労務士など

- 税理士・公認会計士・宅地建物取引士・不動産鑑定士など

- 保険外交員

- 警備員

- 銀行の取締役 など

ただし、制限を受けるのは破産手続き開始決定から、終結または廃止決定が出るまでです。そのため、開始と同時に廃止決定がでる同時廃止事件の場合、ほとんど影響はありません。

移動制限を受ける可能性がある

破産開始決定を受けると、終結または廃止決定が出るまで、引っ越しや長期の旅行などの制限を受けます。

破産手続き中に引っ越しや旅行をする際には、破産管財人に許可をもらい、裁判所に提出しなければなりません。

これは破産手続き中に破産者が逃げてしまわないための措置ですので、誠実に破産管財人に協力する姿勢をみせているかぎり、許可されないことはないでしょう。

ただし、旅行の場合、その内容が破産手続き中であることにふさわしくない豪華なものであったり、破産管財人の業務に協力できないほど長期間だったりする場合には、許可がおりない可能性もあります。

郵便物を管理できない

破産管財人が選任される管財事件では、破産開始決定と同時に裁判所書記官より郵便局に対し、破産者あての郵便物を管財人の事務所あてに転送するよう指示が出ます。それにより、破産手続き中の郵便物はすべて、破産管財人の検閲を通ることになります。

これは財産隠しを防ぐための処置です。郵便物から申立書にない保険や株式取引などが見つかることが多いことから取られるようになりました。

破産手続き終結(廃止)決定と同時に郵便物の転送は解除され、一週間程度のタイムラグはありますが、自分宛てに届くようになります。

連帯保証人に債務が移行する

自己破産をすると、破産者自身の債務は免除されます。しかし、連帯保証人の債務は免除されませんので、債権者は今後連帯保証人に請求することになります。

また、主債務者である破産者が自己破産をしたことで、債務者側は期限の利益を喪失しますので、連帯保証人には遅延損害金を合わせた残債務が一括で請求されてしまいます。

負担する債務の金額によっては、連帯保証人も弁護士に相談したほうがいいでしょう。

自己破産を選択すべき4つのケース

借金がいくらあったら自己破産、という単純な目安はありません。人によって事情は異なるため、破産事件は一つとして同じ道筋をたどるものはありませんが、いくつかのパターンに分けることはできます。

ここでは、自己破産を選択すべき代表的な4つのケースについて解説します。

大きな財産を所有していない

財産を所有していない人にとっては、自己破産をしても比較的ダメージは少なく済みます。

不動産や車、生命保険など、自分名義の大きな財産を所有していない場合は、失う財産もなく、自己破産はただ債務を免除してもらうための手続きになるからです。

お金に換える財産がほとんどない場合は破産管財人も選任されず、自己破産の開始と同時に廃止が言い渡されます。

同時廃止事件の場合は、郵便物の転送も移動の自由の制限も受けることはありません。

ただし、ブラックリストに10年間載るため、今後住宅ローンを組む予定などがある人は注意が必要です。

3年、または最長5年での返済が難しい

将来利息を除いても、3年から5年で債務を返済することが難しい場合は、任意整理では対応できません。安定して返済を継続できるだけの収入を証明できなければ、個人再生の申し立ても難しいでしょう。

任意整理でも個人再生でも債務整理ができない場合は、自己破産を選択することになります。自分の債務が任意整理や個人再生によってどれだけ圧縮できるか、一度チェックしてみましょう。

住宅ローンの支払いさえ厳しい

現在住宅ローンの支払いさえ厳しいと感じている場合は、個人再生を申し立てることは難しいでしょう。個人再生手続きは、住宅ローン以外の債務を圧縮する手続きだからです。

また、住宅ローンは金利が低いため、任意整理で減額することはできません。弁護士が任意整理を受任した時点で、抵当権を行使されて土地建物を差し押えられてしまう可能性もあります。

ローンを支払うことができない場合、自己破産を選択しなかったとしても、競売手続きにより住宅を失うことになるでしょう。

安定した収入がない

任意整理や個人再生は、3年程度の長期返済計画を組むことになります。そのため、安定・継続した収入が必要です。

生活保護受給中だったり、失業手当受給中の場合など、安定した収入の見込みがない場合は、自己破産を申し立てることで債務の免除を受け、生活を立て直すことを優先した方がよいでしょう。

自己破産したくないと思ったら早めに相談を

自己破産をしたくないと思ったら、まずは弁護士や司法書士などの専門家に相談しましょう。早めの相談ほど選択肢も多くなります。

主な相談機関

債務整理は、主に以下のような窓口から相談することができます。中には無料相談を受け付けている窓口もありますので、一度相談だけでもしてみるといいでしょう。

弁護士・司法書士

弁護士会または司法書士会が定期的に開催している借金相談会があります。無料もしくは30分5000円程度で、弁護士や司法書士が相談を受け付けています。

自分の住所地のある県(都・府)弁護士会の各支部や司法書士会の支部より予約をしたうえで相談を受けることができますので、詳しくは各弁護士会・司法書士会に問い合わせてみましょう。

また、無料相談を受け付けている弁護士や司法書士もいます。各事務所によって申し込み方法は異なりますが、インターネットから受け付けているところもあるため、比較検討して決めることもできるでしょう。

法テラス

法テラス(日本司法支援センター)は、法務省の所轄する法人で、必要とするすべての人に司法サービスを提供することを目的としています。

法テラスでは、定期的に無料相談会を実施しており、法テラスと契約している弁護士や司法書士が、1つの案件につき3回まで無料で相談を受け付けています。

ただし、法テラスの法律援助を受けるためには、一定の資力・収入以下である必要があります。

()内は東京・大阪などの基準

| 人数 |

手取月額の基準 |

資力合計額の基準 |

| 1人 |

18万2,000円以下(20万200円以下) |

180万円以下 |

| 2人 |

25万1,000円以下(27万6,100円以下) |

250万円以下 |

| 3人 |

27万2,000円以下(29万9,200円以下) |

270万円以下 |

| 4人以上 |

29万9,000円以下(32万8,900円以下) |

300万円以下 |

法律扶助の収入・資力基準

引用元:日本司法支援センター

市町村の相談窓口

市役所などでも、多重債務相談を受け付けている自治体があります。各市町村が嘱託する弁護士や司法書士が、借金の相談を無料で受け付けています。

住民票を置いている市町村であれば無料で相談できるところが多く、最も身近な相談窓口といえるでしょう。

早めの相談のメリット

債務整理の相談は早いほどメリットが大きくなります。まだなんとか支払っていけるかもしれないと思っているうちに一度相談だけでもしてみて、債務整理を行うリスクと、軽減される負担とを比較・検討してみましょう。

債務整理の選択肢が増える

早めに相談することで、債務整理の選択肢が増えます。

借金は残元金が増えるほど利息の負担が重くなり、滞納リスクが上がってしまいます。滞納に課される遅延損害金は通常の利息よりも高利に設定されていますので、滞納が始まると借金はあっという間に大きくなります。

借金が膨らむ前なら任意整理や個人再生でも返済できたとしても、大きく膨らんでしまってからでは、自己破産しか選択肢がないということにもなりかねません。

利息のカットで支払い総額を減らすことができる

任意整理を選択した場合、早ければ早いほど支払い総額をカットできます。

任意整理は今までに発生した遅延損害金と、和解後の将来利息をカットする手続きですので、早期に任意整理を始めた方が、将来利息分だけ支払い総額が減額されることになります。

早めの相談により、利息0%の返済回数が増えるため、負担が楽になります。

まとめ

債務整理の方法は、自己破産以外に任意整理と個人再生があります。

どの手続きを選択するかの大まかな基準として、任意整理は3~5年で返済できるか、個人再生は借金が減額できれば住宅ローンを安定して払えるかで判断します。

自己破産には財産すべてを失う、戸籍に破産の記録が載る、選挙権がなくなるなど、極端なマイナスイメージを持つ方がいます。

しかし、自己破産は人生の再スタートのための制度です。また、すべてを失うわけではなく、再スタートを切るために必要な最低限度の財産を手元に残すことができます。

どの債務整理手続きにもメリットとデメリットがありますので、自分の収入、生活状況にはどの手続きをとるべきか、専門家に相談してみることをおすすめします。

債務整理の手続きについてのQ&A

任意整理・個人再生・自己破産は、どれも家族に内緒で手続きすることはできますか?

任意整理は家族に内緒で手続きすることは可能です。個人再生も、場合によっては家族に伝えずに手続きすることもできるでしょう。

ただし、自己破産は同居の家族に知らせないまま手続きを行うことはできません。自宅を所有していれば引っ越しすることになりますし、同居の家族に収入がある場合には、その家族の収入も明らかにする必要があるからです。

任意整理は、弁護士や司法書士に依頼せず自分で交渉することはできますか?

自分で債権者と交渉し、任意整理をすることは不可能ではありません。ただし、弁護士や司法書士が交渉しない場合、どれだけ債権者から譲歩を得られるかはわかりません。

債権者によっては、再契約などのプランをいくつか提案してくれる場合もありますが、弁護士が交渉した場合と同じように将来利息を0%にしてもらうことは難しいでしょう。

個人再生と自己破産、どちらにするか迷っています。基準はありますか?

個人再生にするか、自己破産にするかは、住宅ローンの支払いを継続できるかで判断しましょう。他の債務を圧縮できれば住宅ローンの支払いを継続できるのであれば、個人再生により自宅を守ることができます。

しかし、個人再生をしても、基本的に住宅ローンは減額されないため、現在住宅ローンの支払いさえ厳しいという状況であれば、住宅を諦めて自己破産を申し立てざるを得ないかもしれません。

住宅を残して自己破産をする方法はありませんか?

自己破産は自分の財産と引き換えに支払いきれなくなった債務を全額免除してもらう手続きなので、自分名義の自宅を失わずに破産することはできません。

ただし、配偶者などの持ち分がある場合、持ち分相当額で配偶者に買い取ってもらい、その売却額を破産財団に組み入れることで自宅を配偶者名義にしたり、自宅を落札した人に、賃料を払って継続して居住させてもらえないか交渉したりすることで、住み続けられる可能性もあります。

認められるとしても、自宅に高齢の両親や障害のある家族がいて転居が難しいなど、ごく特殊なケースに限られ、基本的には破産によって住宅を失うことになります。

また、破産申し立て前の財産処分には裁判所や破産管財人の厳しいチェックが入りますので、必ず申し立て後に、選任された破産管財人に相談しましょう。

債務整理をすることで、職場にバレてクビになることはありませんか?

任意整理・個人再生・自己破産のどの手続きを選択しても、それが理由で懲戒免職を受けることはありません。ただし、自己破産の場合は手続き中には従事できない業務がありますので、職場に相談して部署変更や一時休職手続きなどを検討しましょう。