クレジットカードが払えないときは債務整理をすべき?

クレジットカードを払えないときは「債務整理で解決しようかな?」と思う方は少なくないでしょう。

もちろん、返済が厳しいときは債務整理も選択肢のひとつになります。しかし、返済不能だからと言ってすぐに債務整理をすることが得策とは言い切れません。

あくまでも債務整理は最終手段として考えておき、まずは自分の生活の見直しや返済方法の変更等を検討してください。まずは、クレジットカードを払えないときに検討すべき解決方法についてお伝えします。

債務整理の前に検討すべきこと2つ

クレジットカードの返済に厳しいときはまず、下記2つの解決方法を検討してください。

- 生活の見直し

- 返済金額軽減・分割払いへの変更を検討

それぞれの解決方法について詳しくお伝えします。

債務整理の前に「生活の見直し」をしてみよう

「クレジットカードを払えない」と感じているときは、まず先に生活の見直しを行ってください。今まで無理なく返済を続けられていたのに、突然返済が厳しくなってしまった原因を自分で知らなければいけません。

たとえば、「収入が減ってしまった」「クレジットカードを使いすぎた」「支出が増えてしまった」等々…。

まったく思い当たる節がないのにクレジットカードが払えないのは問題です。自分の収入と支出をすべて紙に書き出し、返済が難しい理由を突き止める努力をしてください。

その結果、収支バランスが崩れていて収入<支出のバランスになっているならば、支出を減らさなければいけません。たとえば、食費や光熱費、通信費を抑える努力をしたり、使っていないサブスクを解約したり等々。やれることはたくさんあるはずです。

もしも、今以上に支出を減らせない状況ならば、債務整理を検討するべきでしょう。おそらく、目の前の返済をクリアできてもいずれ返済に行き詰まります。早い段階で債務整理をして解決をしておいたほうが今後のためになるでしょう。

毎月の返済金額を軽減・分割に変更できないか交渉してみる

クレジットカードの支払いが厳しいときは、カード会社に分割払いやリボ払いに変更できないか相談してください。各カード会社では、無理なく返済を続けられるよう、柔軟な対応を行っているため相談してみる価値はあるでしょう。

また、現時点で分割払いやリボ払いを利用しているけど、カード利用代金を払えない。という方は、毎月の返済額を軽減できないか相談してみれば良いでしょう。残債に応じて毎月の返済金額を軽減してもらえる可能性があります。

ただし、分割払いやリボ払いを利用してしまうと、利息(カード会社へ支払う手数料の役割)が発生するため、総支払金額が高くなってしまいます。毎月の返済金額は軽減できても、最終的に支払う金額は一括払いよりも格段に多くなるので、その点に十分注意してください。

一括払いからリボ払いに変更した場合はどうなるの?

たとえば、クレジットカード利用代金5万円を一括払いで支払う場合は、当然5万円の支払いで済みます。一方、一括では払えないことを理由にリボ払いに変更し、毎月5,000円ずつ支払った場合の総支払金額は「53,435円」です(元金均等返済・年率15% ※購入日や締日によって多少の前後あり)。

もちろん、借り入れ金額等が大きくなればなるほど、総支払金額も大きくなります。たった5万円の借金であっても、3,000円以上の利息がつくので、その点を十分に理解したうえでリボ払いを利用してください。

今後も支払いができない見通しなら早めに債務整理を

失業や収入減でクレジットカードを払えない方は、無理をせずに債務整理を選択してください。「生活の見直しをすればギリギリ支払える」という方であっても、無理をしたくない方は債務整理を検討すれば良いでしょう。

債務整理は、クレジットカードのみでも可能ですしだれでも手続きができます。債務整理はあなたの借金問題を根本から解決するための制度です。少しでも返済が厳しいと感じているなら検討してください。

なお、債務整理には下記3種類あります。それぞれで手続きや効果が異なるため、自分に合った債務整理手続きを検討されてみてはどうでしょうか。

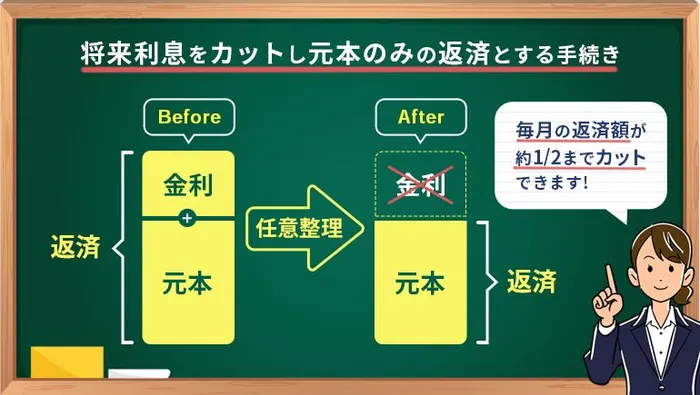

任意整理とは、債権者(カード会社等)に対して「このままでは借金の返済が厳しいから、残債の分割や借金の一部(利息等)をカットしてもらえないか?」と交渉をする手続きです。

任意整理で和解が成立することによって、利息等をカットできるため総支払金額を軽減でき、残債は3年〜5年程度でかけて完済を目指せます。また、ひとつの債務から手続きができるため、当該クレジットカードだけを任意整理する。ということも可能です。

個人再生とは、借金の返済が困難であることを裁判所に申し立てて、借金を大幅に減額してもらう債務整理手続きです。個人再生がうまくいけば、最大で100万円まで借金を減額できるため、多額の借金を抱えている方にはおすすめの手続きです。

一方、個人再生は任意整理と異なり、クレジットカードだけを手続きする」といったことができません。住宅ローンは省けますが、それ以外はすべてまとめて整理手続きをしなければいけなので注意してください。

自己破産とは、裁判所に対して借金の返済が困難であることを申し立て、あなたが抱えているすべての借金を免責(免除すること)にしてもらう債務整理手続きです。

免責許可がおりればクレジットカードの残債はもちろんのこと、すべての借金を精算できます。

借金をすべて解決したうえでもう一度やり直したいと考えている方は、自己破産がおすすめです。

支払いが厳しいときはとりあえず弁護士へ相談したほうが良い

クレジットカードを払えないときは、まず弁護士へ相談してください。弁護士へ相談したからといって、かならず債務整理をする必要はありません。

「債務整理をしようか悩んでいる」

「クレジットカードが払えないけど、債務整理は避けたい。何か良い方法はないだろうか?」

「借金返済が厳しいけど誰に相談すれば良いのだろう?」

などの疑問を持っている方は、まず弁護士へ相談されることをおすすめします。債務整理も選択肢のひとつにはなり得ますが、あなたの借金問題を根本的に解決すべく、さまざまなアドバイスやサポートを行います。

「今は債務整理をするつもりはないけど…」や「債務整理するかわからないけど…」と言った曖昧な状況でも大丈夫です。まずは相談して現状をどう変えていけば良いか、プロの視点からアドバイスをもらうべきでしょう。

クレジットカードが払えないときに債務整理をするメリット・デメリット

正直「クレジットカードが払えないからって債務整理はするべきなの?」と思っている方は多いでしょう。確かに、債務整理は借金に行き詰まった際の最終手段というイメージがあり、高額な借金に対して行うもの。と考えている方は多いです。

そのため、数十万円〜100万円程度(一般カードの平均利用限度額)のクレジットカード利用代金に対して、債務整理を選択するべきではないと感じている方も多いです。

とはいえ、クレジットカードが払えないならば債務整理も選択肢のひとつになり得るでしょう。次に、クレジットカードの利用代金に対して債務整理をするメリットやデメリットには何があるのか?についてお伝えします。

現状でクレジットカードが払えずに債務整理を検討されている方は、これからお伝えするメリットやデメリットを参考にしてください。

債務整理を行うメリット

クレジットカードの利用代金を払えないとき、債務整理をするメリットは下記の通りです。

- 厳しい取り立てや返済義務が一時的に止まる

- 無理のない返済計画で完済を目指せる

まずは、債務整理をするメリットから見ていきましょう。

厳しい取り立てや返済義務が一時的に止まる

債務整理を弁護士等に依頼した時点で取り立てと返済義務が一時的に停止します。

クレジットカードの利用代金を払えずに滞納をしてしまうと、滞納開始日から電話やメール等で状況確認の連絡が入るでしょう。その後、しばらく支払いをしなければ、自宅への督促状送付や登録してある番号へ電話をかけられることもあります。

正直、このような取り立てが「鬱陶しい」と思う方は少なくないでしょう。もちろん、自分がクレジットカードを滞納していることが原因ではありますが、厳しい取り立てを受けるとだれでもストレスを感じるものです。

しかし、弁護士等に債務の処理(債務整理)を依頼することによって、カード会社はあなたに直接連絡をしたり、借金の取り立てをしたりできなくなります。これは、貸金業法第21条(取立て行為の規制)によって定められているものです。

参考:貸金業法「第21条(取立て行為の規制)」

万が一、あなたが弁護士等に債務整理を依頼したにもかかわらず、カード会社から連絡がきたり督促を受けたりすれば、貸金業法違反として罰せられます。もちろん、営業にも影響が発生するため、かならず取り立てを止められるでしょう。

そして、債務者(あなた)自身もカード会社に対して利用代金の支払いを一時的に免れます。というのも、債務整理には任意整理・個人再生・自己破産の3種類があることは前述のとおりですが、いずれの手続きも返済期間・金額の変更が行われるためです。

最終的に和解、あるいは裁判所の決定に応じて返済を開始すれば良いため、借金問題が解決するまでは返済義務が止まります。もちろん返済をしなくても取立てを受けることはないので安心してください。

債務整理をすれば無理のない返済計画を立てられる

債務整理をすることで、あなたにあった返済方法に変更をできます。

たとえば、利息等をカットして完済を目指せるのであれば、任意整理をして利息をカットしたうえで元金を3年〜5年かけて返済していけば良いです。もし、分割での返済も厳しいなら自己破産を検討すれば良いでしょう。

今まではカード会社側から請求された金額をかならず支払わなければいけない状況でした。ところが債務整理をすることで、債権者側(カード会社)が債務者(あなた)に寄り添うような形になります。

あなた自身が確実に返済できる金額まで減額したり返済期間を延長したりできるのが債務整理手続きです。現状で「払えない」と思っていても、債務整理をすれば「払える」という状況に変わっていくのでメリットになり得るでしょう。

債務整理を行うデメリット

クレジットカードの利用代金を払えないときに、債務整理をするデメリットは下記の通りです。

- 信用情報機関に債務整理をした事実が掲載される

- 債務整理の種類次第であなたの財産を換価処分されてしまう

次に、債務整理をするデメリットについてみていきましょう。

信用情報機関に債務整理をした事実が掲載される

債務整理をするとそのカード会社が加盟している信用情報機関に、「債務整理をした」という事実が掲載されてしまいます。この事実はいわゆる金融事故(ブラックリスト)と同じであるため、今後のローン契約等に影響が出てしまうでしょう。

日本の信用情報機関

| 信用情報機関 |

主な加盟会員 |

| CIC |

主に消費者金融や信販会社 |

| JICC |

主に消費者金融や信販会社 |

| KSC |

主に銀行系 |

加盟会員検索

CICはこちら

JICCはこちら

KSCはこちら

ただし、債務整理後一定期間経過すれば情報が消滅します。情報消滅後は新たにクレジットカードを持ったり、各種ローン契約を締結したりできるようになるので安心してください。

債務整理情報掲載期間

| 信用情報機関 |

掲載期間 |

| CIC |

5年 |

| JICC |

5年 |

| KSC |

5年(個人再生・自己破産は10年) |

なお、掲載期間の起算日は当該事実発生日からという見方もありますが、借金完済後からという見方もあり曖昧な部分です。そのため、いつから5年経過すれば情報が消えるのか?についての正確な答えはありません。

ただひとつ言えることは、自己破産の場合は借金をすべて免責(0になる)になるため、完済扱いになります。よって、免責許可決定後(正確にはカード会社が信用情報機関に完済を登録してから)5年あるいは10年で情報が消えます。

ワンポイント解説

事故情報は長期の滞納でも掲載される

信用情報機関に掲載される事故情報は、61日以上もしくは3か月以上滞納している時点で掲載されています。そのため、クレジットカードが払えない状況が続けば、必然的に事故情報が掲載されてしまうでしょう。そうなるのなら、早めに債務整理で解決しておいたほうが今後のためになるでしょう。

債務整理の種類次第では財産を換価処分される

債務整理のうち自己破産を選択された方は、一定以上の財産をすべて処分しなければいけません。

自己破産によって処分しなければいけない財産

- 99万円以上の現金

- 20万円を超える預貯金

- 20万円を超える解約返戻金がある生命保険契約

- 自動車(評価額が20万円以下の場合は処分の対象外)

- その他評価額が20万円を超える資産・財産等

たとえば、マイホームを持たれている方はほとんどの場合20万円以上の財産になってしまうため、処分しなければいけません。その他、生命保険契約や自動車等も処分の対象になってしまいます。

ただし、自動車の場合は初年度登録から5年経過している場合には、原則処分されることはありません。そのため、ローンが残っていない中古車等は手元に残しておける可能性は高いです。

ワンポイント解説

マイホームがある方は自己破産前に弁護士へ相談を

マイホームを持ったまま自己破産をしてしまうと、さまざまな不利益が生じます。そのため、まずは任意売却をして引越し資金等を確保しながら確実に自己破産を目指しましょう。まずは、弁護士へご相談ください。

個人再生を選択された場合も財産を処分しなければいけませんが、処分したくない財産は手元に残しておくこともできます。その代わり、残しておいた財産と同額の借金は残ります(清算価値保障の原則)。

たとえば、500万円の高級腕時計だけは絶対に処分したくない。というときは、これと同額である500万円(以上)の借金はかならず残るという仕組みです。借金を減らそうと思えば必然的に財産を処分しなければいけないので注意してください。

なお、任意整理は一切財産を処分することなく手続きを開始できますし、借金を減額できます。残しておきたい財産がある方や、クレジットカードのみを解決したい方は、任意整理を選択されればデメリットは少なくなるでしょう。

クレジットカードの滞納は早めに解消すべき理由

クレジットカードを払えない状況が続くと、一括請求や給料・財産の差し押さえ等が発生してしまいます。そのため債務整理も含め、早めに解決をしておいたほうが良いでしょう。

最後にクレジットカードの滞納が長引くと発生し得るリスクについてお伝えします。

①滞納が長引けば一括請求が行われるから

クレジットカードを払えない状況が2か月〜3か月程度経過すると、残債の一括請求が行われます。これは、期限の利益の喪失によるもので、一括請求をされた時点で原則一括返済しか認められません。

この時点で、クレジットカードの支払い方法を分割払いに変更するためには、債務整理しか無くなってしまいます。

また、一括請求と同時期に信用情報への事故情報掲載、クレジットカードの強制解約が発生します。滞納が2か月〜3か月経過したあたりでバタバタと、悪影響が発生し始めるので早めな対応が必要です。

そして、一括請求をされる際にはクレジットカードの利用代金に加え、遅延損害金(遅延利息)も同時に請求されます。遅延損害金は滞納日(約束の返済の翌日)から発生するもので、クレジットカードの場合は年率14.6%に設定されているケースが大半です。

仮に100万円の利用代金を2か月〜3か月滞納した場合には、遅延損害金だけで24,000円(60日の場合)〜36,000円(90日の場合)です。もちろんクレジットカードの利用代金が高額であればあるほど、滞納期間が長ければ長いほど、遅延損害金が高額になります。

一括請求や信用情報掲載リスク、遅延損害金等を考慮すれば、できるだけ早い段階で解決しておいたほうが良いのは明らかです。クレジットカードが払えないと分かった時点で対応するように心がけましょう。

②給料や財産が差し押さえられるから

クレジットカードを払えない状況が続き、一括請求すらも対応できなければ、最終的にはあなたの財産や給料が差し押さえられてしまいます。これを「強制執行」とも言いますが、あなたの意思に関係なく強制的に差し押さえをされてしまうため、生活等にも著しい影響をあたえる恐れがあります。

クレジットカード会社から一括請求が来ている時点で、それは最終通告です。「このまま放置したり払えない状況が続いたりすれば、法的手続きに移行します」というサインであるため、とにかく早めに対応しなければいけません。

万が一、強制執行まで至ってしまうと、あなたの財産を強制的に差し押さえられる状況になるため、任意整理の選択肢もなくなります。債務整理の中でも比較的安易で安価に始められる手続きですが、対応が遅れてしまうことによって選択肢が減ってしまうでしょう。

ワンポイント解説

強制執行後も債務整理で差し押さえを止められる

差し押さえが開始されたあとであっても、個人再生や自己破産なら手続きをできますし、差し押さえを止められます。本来でしたら、強制執行前に対応するべきでしたが、万が一にも強制執行に至った場合には、すぐに弁護士へ相談してください。

まとめ

今回は、クレジットカードが払えないときは債務整理を検討するべきなのか?債務整理をするメリット・デメリットとは?についてお伝えしました。

クレジットカードの返済が厳しいときは、まず先に生活の見直しを行ってください。そのうえで抑えられる支出はないかを考え、難しいなら分割払いやリボ払いへの変更を検討しましょう。

分割等に変更をしてもなお返済が厳しいときには、最終手段である債務整理を検討するべきです。債務整理は決して悪いことや後ろ向きな行為ではなく、借金問題を解決させて前を向くための手続きです。むしろ、積極的に検討すべき手段とも言えるでしょう。

万が一、クレジットカードが払えないのに、債務整理等を含めた対応が遅れてしまうと、一括請求や強制執行が起こり得ます。とにかく早めの対応をすることで、債務整理の選択肢が広がったり、現状の早期解決を目指せたりするでしょう。少しでもお困りのことがあるときは、弁護士へご相談ください。

クレジットカードと債務整理についてよくある質問

クレジットカードの支払いが遅れた場合、どのようなことが起こりますか?

滞納した日数に応じて遅延損害金が発生し、やがてカードが利用停止・強制解約となります。また、滞納の事実が信用情報機関に共有されるため、他社のクレジットカードやローンなども利用できなくなります。

滞納してから何日くらいで利用停止・強制解除になりますか?

個別のケースによりますが、おおむね翌日以降に利用停止、2~3ヶ月後に強制解約となります。

支払いが困難な場合、どうすればよいですか?

なるべく早めにサポートセンターへ連絡し、具体的にいつまでなら支払えるか相談しましょう。また、債務整理で借金の減額・免除をしてもらう方法もあります。

債務整理とはなんですか?

債務整理とは、債権者との交渉や公的制度によって、借金を減額・免除する方法です。弁護士に債務整理を依頼することで、支払督促を止めることもできます。

債務整理におすすめの弁護士を知りたいです。

当サイトでは、債務整理の実績が豊富で、借金問題に強い弁護士を紹介しています。相談無料の法律事務所ばかりなので、気軽に問い合わせてみましょう。→

厳選された「債務整理に力を入れる弁護士」はこちら

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-