年収以上のおまとめローンは審査に通るのか?

借金が年収以上にまで膨らんでしまうと、毎月の返済額はかなりの負担になっているはず。借入先が複数社に及んでいることも多く返済手続きもかなり手間がかかります。おまとめローンで借入先を1つにまとめられれば月々の返済額も軽減され、返済手続きも効率的です。

ただ、年収以上に借金があるとなるとおまとめローンの審査通過はかなり厳しい状況にあるでしょう。しかし厳しいとはいえ、可能性は「0」ではありません。

適切な対応をすれば、条件次第では審査に通る可能性もあります。まずは年収以上のおまとめローンの審査に通るのが厳しい理由と対策方法を知り、審査に通る可能性を少しでも高めていきましょう。

総量規制の対象外だが審査は厳しいのが実情

年収以上の借金の借り換えとなると気になるのは総量規制の問題です。

ワンポイント解説

【総量規制とは?】

総量規制とは2006年の貸金業法改正の際に設けられた法律です。貸金業者による過剰貸付の規制と、多重債務者の救済を目的に「貸金業者が行う貸付は、本人の年収の3分の1を超えてはならない」と定められています。この総量規制は貸金業法で定められており、銀行以外の貸金業者が対象で銀行からの借入は対象外になります。また特定の条件の借入は対象外となっています。

おまとめローンの場合は、「顧客に一方的に有利になる借り換え」のため、総量規制からは除外されています。そのため法的には年収以上であっても借入は可能です。

総量規制の対象外ではありますが、返済能力の限界であると言われている年収の3分の1を大きく超える貸付となるため、審査はより厳しくなるのが一般的です。

そもそもおまとめローンは複数の金融機関からの借入が膨らみ、返済が厳しい人を救済するための商品ではありません。あくまで対象は返済能力が十分にある人で、借入の一本化により借金を返済しやすくするためのものです。

おまとめローンはすでに複数業者から借入をしており、返済が厳しい人が多く利用します。また、複数社の借入を1つにまとめるため貸付金額は高額になり、返済期間も長くなりがちです。そういった利用者に対する金融商品であるおまとめローンは、金融機関にとってリスクの高いものです。そのため、収入面や安定性、返済能力について通常の貸付よりも厳しく審査します。

おまとめローンを申し込む場合には審査が厳しいことは念頭において置く必要があるでしょう。

以下、具体的に審査に通りづらい理由を詳しくお伝えします。

【理由1】利用者側が有利になっていないと総量規制の対象外とはならないから

おまとめローンが総量規制の対象外となるのは「利用者側が一方的に有利になる場合」です。

一般的におまとめローンを利用する場合、「月々の返済額が下がる」「金利が下がる」などのメリットを受けるために行います。これらはすべて利用者にとってメリットとなることばかりですので、おまとめローンは総量規制の対象外となっています。

これは裏を返せばおまとめローンの利用によって、利用者が不利になってしまう場合は総量規制の対象外にはならないということです。

例えば銀行系のカードローンを利用している場合は、消費者金融のローンよりも金利の設定が低いはずです。この場合、消費者金融のおまとめローンへ借り換えると金利面で不利になってしまいます。

借り換えにより金利があがれば利用者が一方的に有利な契約ではないため総量規制の対象となります。年収以上の借金は総量規制の上限を超えているため、利用できなくなってしまいます。

【理由2】普通の借入よりも審査基準が厳格になるから

先程ご説明した通り、おまとめローンの審査は通常のものよりも厳しくなる傾向にあります。審査では以下のような事項がポイントとなります。

- 借入件数

- 収入と返済のバランス

- 勤続年数

- 信用情報機関の情報

借入件数

おまとめローンの審査では他社からの借入件数が重要な審査項目となっています。

明確な基準はありませんが、3社以上から借入をしている場合、審査は非常に厳しくなるでしょう。4社以上であればほぼ通らないといえます。複数社から借入をしている場合は、すでに返済能力を超え、返済金のために借金を繰り返している可能性が高いとみなされるのが厳しい理由です。

例えば「4社から50万円」と「2社から100万円」であれば「2社から100万円」のほうが審査に通りやすくなります。少額の借入があるなら、申込前に返済しておくと良いでしょう。

収入と返済のバランス

収入と返済のバランスも審査の重要なポイントです。年収以上の金額での借金は返済期間も長期に渡るため、収入の安定性が重要視されます。収入に対して月々の返済額が大きくなる場合は審査に通りにくくなるでしょう。

一般的に収入と返済の比率は20%以内が適正だと言われています。すでにこれを超えている場合は審査を通過するのは厳しくなるかもしれません。

ただしこれはあくまで一般的な話です。年収や毎月の支出内容、家族構成などにより適正な返済比率は異なります。それらも含めて審査でチェックされることになりますので、単純に20%以下なら大丈夫だと思わないようにしてください。

勤続年数

現在の年収だけでなく、勤務先や勤続年数なども審査を行う上で重要な情報となるでしょう。勤続年数が短い場合は、年収などの条件をクリアしていても審査に通らない可能性が高くなります。

明確にどの程度の期間という基準は明示されていませんが、1年未満の場合はかなり厳しいと言われています。

もし転職を考えている場合、年収や勤務先の属性が転職後に改善したとしても、勤務年数が短い場合は審査で不利にはたらく可能性が高くなるため、注意が必要です。おまとめローンを考えているのであれば、転職前に申し込むなど工夫するようにしてください。

信用情報機関の情報

おまとめローンの審査でも他の借入審査と同様、他社の借入状況や返済状況を確認することが義務付けられています。これらの項目で当てはまるものがあれば審査に通過するのは難しいといえるでしょう。

信用情報機関の情報確認では以下が主なチェックポイントになります。

- 申込時に申告した借入状況が正しいかどうか

- 延滞している借入はないか

- 過去に事故情報や延滞記録はないか

信用情報の照会で審査に通らない場合、見落としがちなのが「申告した借入状況と異なる場合」です。

申込する際に記載した借入状況と個人信用情報の情報が異なる場合、「自分の借入状況も把握できていないルーズな人」という印象を持たれ、審査に通らない場合があります。

必ず申込書類には正確な情報を記載するようにしてください。

年収以上でも審査が通る場合もある

これまでご説明したとおり、年収以上ある借金をおまとめローンで1本化することは現実的にはかなり難しいのが実情ですが、絶対に不可能というわけではありません。

年収以上の借金を1本化した場合、高額な借金を長期間に亘って返済していくことになります。返済を確実に継続できるかどうかが審査の大きなポイントです。先程のチェックポイントを意識して申込時の対策を行うことで審査に通過する可能性を上げられるでしょう。

おまとめローン審査を通りやすくするために注意すべきこと

おまとめローン審査を少しでも通りやすくするために以下の点に注意しておきましょう。

A.借入件数はできるだけ減らすこと

審査において借入件数は重要なチェックポイントとなります。借入件数が多いほど審査通過は難しくなり、4件以上であればまず審査には通りません。

たとえ借金総額が同じでも、借入件数が多くなるだけで審査に通る可能性は下がってしまいます。まだ借入枠に余裕があれば、少額のものを返済しまとめてしまうなど、件数を減らす対策をしておくことで審査に通りやすくなるでしょう。

B.延滞などは絶対にNG

先程ご説明したとおり、おまとめローンは多重債務に苦しんでいる人を助けるためのものではありません。個人信用情報を照会し、既存の借入に延滞情報がある場合、審査に通る可能性はないと思ったほうがいいでしょう。

また同時期に複数の会社へおまとめローンの申込をするのもやめましょう。個人信用情報には事故履歴だけではなく、照会履歴が残ります。複数の会社へ申し込んだ場合、借入に伴う照会の履歴が残ります。

同時期に申込履歴が複数社あると、金策に困っていると思われて審査に通らなくなる可能性があります。申込は1度に1社のみとして、他の会社に申し込む場合は6ヶ月あけて申し込むようにしましょう。

年収以上の借金をおまとめローンするとどのくらい減額できる?

年収以上の借金に対しておまとめローンを利用したとき、実際にいくら減額できるのかについてお伝えします。

おまとめローンは、商品によって金利が大きく異なるため、大手消費者金融の商品3種類を参考に比較してみました。おまとめローンの利用を検討されている方は、自分の借金額と照らし合わせながらどのくらい減額できるのか参考にしてください。

各社おまとめローン商品の金利

| 金融業者名 |

金利 |

商品名 |

| アイフル |

3.0%~17.5% |

かりかえMAX |

| アコム |

7.7%~18.0% |

借換え専用ローン |

| プロミス |

6.8%~17.8% |

おまとめローン |

※各消費者金融の金利は、顧客状況や借入金額等によって変動します。下記シミュレーションでお伝えする金利は、各消費者金融の基準をもとに参考としてご確認ください。

おまとめローン金利参考

アイフル

アコム

プロミス

※もともとの借入金利は15%、返済期間は5年間で計算しています。

借金総額300万円の場合

借金総額300万円を年率15%、5年間で完済しようとしたときの返済期間や総利息は下記のとおりです。

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 71,370円 |

37,500円 |

4,282,200円 |

1,282,200円 |

金利13.5%でおまとめローンを利用したとき

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 69,030円 |

33,750円 |

4,141,800円 |

1,141,800円 |

金利13%でおまとめローンを利用したとき(金利13.5%で計算)

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 68,259円 |

32,500円 |

4,095,540円 |

1,095,540円 |

年収以上の借金に対しておまとめローンを利用したときの差額

| 金利 |

毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 借り換え前(15%) |

71,370円 |

37,500円 |

4,282,200円 |

1,282,200円 |

| 13.5% |

69,030円 |

33,750円 |

4,141,800円 |

1,141,800円 |

| 13.0% |

68,259円 |

32,500円 |

4,095,540円 |

1,095,540円 |

仮に年収以上の借金300万円をおまとめローンで13%まで引き下げられたとしても、その差はわずか186,660円です。毎月の返済額も3,000円程度の減額しか見込めません。

借金総額400万円の場合

借金総額400万円を年率15%、5年間で完済しようとしたときの返済期間や総利息は下記のとおりです。

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 95,160円 |

50,000円 |

5,709,600円 |

1,709,600円 |

金利13.0%おまとめローンを利用したとき

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 91,012円 |

43,333円 |

5,460,720円 |

1,460,720円 |

年率12.5%でおまとめローンを利用したとき

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 89,992円 |

41,667円 |

5,399,520円 |

1,399,520円 |

年収以上の借金に対しておまとめローンを利用したときの差額

| 金利 |

毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 借り換え前(15%) |

95,160円 |

50,000円 |

5,709,600円 |

1,709,600円 |

| 13.0% |

91,012円 |

43,333円 |

5,460,720円 |

1,460,720円 |

| 12.5% |

89,992円 |

41,667円 |

5,399,520円 |

1,399,520円 |

400万円程度の借金に対しておまとめローンを利用し、金利を2%~2.5%程度引き下げられれば、最大30万円程度の利息差が発生します。条件次第では、12.5%以下まで引き下げられるため、経済的メリットは大きくなる可能性が高いでしょう。

しかし実際には、年収以上の借金400万円をおまとめローンでまとめられるのか?といえば、そう簡単なものではありません。個人に対して400万円の融資を行うのはなかなかリスキーです。借りられる可能性は低いと思っておいたほうが良いでしょう。

借金総額500万円の場合

借金総額500万円を年率15%、5年間で完済しようとしたときの返済期間や総利息は下記のとおりです。

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 118,950円 |

62,500円 |

7,137,000円 |

2,137,000円 |

12.0%でおまとめローンを利用したとき

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 111,222円 |

50,000円 |

6,673,320円 |

1,673,320円 |

11.5%でおまとめローンを利用したとき

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 109,963円 |

47,917円 |

6,597,780円 |

1,597,780円 |

年収以上の借金に対しておまとめローンを利用したときの差額

| 金利 |

毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 借り換え前(15%) |

118,950円 |

62,500円 |

7,137,000円 |

2,137,000円 |

| 12.0% |

111,222円 |

50,000円 |

6,673,320円 |

1,673,320円 |

| 11.5% |

109,963円 |

47,917円 |

6,597,780円 |

1,597,780円 |

借金総額が大きくなればなるほど、おまとめローンの金利は優遇される傾向にあります。上記金利はあくまでも例ですが、実際に500万円程度の借金をおまとめしようとすれば、10%前後の金利が相場です。

仮に、15%→11.5%に金利を引き下げられれば、利息だけで50万円以上の差が発生するでしょう。毎月の返済額も1万円弱軽減できるため、おまとめローンを利用するメリットは大きいです。

借金総額600万円の場合

借金総額600万円を年率15%、5年間で完済しようとしたときの返済期間や総利息は下記のとおりです。

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 142,739円 |

42,739円 |

8,564,340円 |

2,564,340円 |

10.0%でおまとめローンを利用したとき

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 127,482円 |

27,482円 |

7,648,920円 |

1,648,920円 |

9.0%でおまとめローンを利用したとき

| 毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 124,550円 |

24,550円 |

7,473,000円 |

1,473,000円 |

年収以上の借金に対しておまとめローンを利用したときの差額

| 金利 |

毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 借り換え前(15%) |

142,739円 |

42,739円 |

8,564,340円 |

2,564,340円 |

| 10.0% |

127,482円 |

27,482円 |

7,648,920円 |

1,648,920円 |

| 9.0% |

124,550円 |

24,550円 |

7,473,000円 |

1,473,000円 |

おまとめローンを利用する際の金額が600万円前後になると、金利も大幅に優遇される可能性が高いです。消費者金融でも10%を切ることも珍しくはありません。

しかし、年収以上の借金600万円を貸し出す業者は少ないでしょう。ただでさえ貸し倒れリスクが高いのにも関わらず、600万円もの大金を融資してもらえる可能性はとても低いです。ただし、仮に600万円のおまとめローンを契約できたとすれば利息的なメリットはとても大きくなるでしょう。

おまとめローンで引き下げられる金利はわずか

おまとめローンを利用したところで引き下げられる金利はわずか数%です。ひとつひとつの借金に対する金利が高額なら、おまとめローンを利用するメリットは大きいでしょう。

しかし、利息制限法という法律によって利息の上限が定められており、年収以上の借金の場合は最大でも15%程度であることが通常です。仮に、借入金利が15%で複数社からある借金をひとつにまとめたところで、引き下げられる金利は気休め程度でしょう。

金利的優遇が少ない中でわざわざおまとめローンを利用するメリットと言えば「返済をまとめられる」「返済手数料(ATM手数料)を抑えられる」程度です。もちろん、メリットが皆無とは言いませんが、おまとめローンを利用するメリットは限定的です。

毎月の返済額が特別安くなるわけではないので、年収以上の借金をまとめたところで返済に行き詰まってしまう可能性が高いでしょう。

任意整理なら将来発生する利息をすべてカットできる

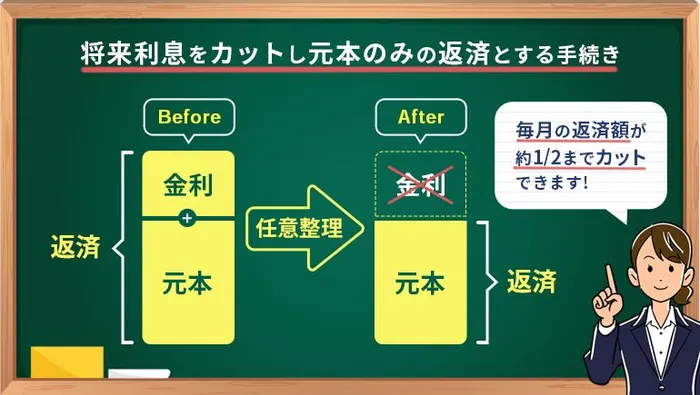

年収以上の借金を抱えているのであれば、おまとめローンではなく任意整理を検討されてみてはどうでしょうか。任意整理とは、現在までに発生している利息、将来に発生する利息等をすべてカットして、元金のみの返済を認めてもらう債務整理手続きです。

任意整理の交渉がうまくまとまれば、これから発生する利息をすべてカットできるため、経済的なメリットは絶大です。おまとめローンではわずか数%程度の金利引き下げしか見込めませんでしたが、任意整理であれば現在適用されている金利の全カットも可能。

現在の借り入れに対する平均金利が15%なら、最大で15%(実質0%まで)引き下げることができます。たとえば、年率15%で借金総額400万円を抱えている方が、おまとめローンを利用して金利を13%まで引き下げられたときの経済的メリットは下記のとおりです。

| 状況 |

毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 借り換え前 |

95,160円 |

50,000円 |

5,709,600円 |

1,709,600円 |

| 13.0% |

91,012円 |

43,333円 |

5,460,720円 |

1,460,720円 |

| 借り換え前との差 |

4,148円 |

6,667円 |

248,880円 |

248,880円 |

一方で、年収以上の借金400万円を任意整理で実質年率0%まで引き下げられた場合は下記のとおりです。

| 状況 |

毎月の返済額 |

毎月の利息 |

総支払金額 |

総利息 |

| 任意整理前 |

95,160円 |

50,000円 |

5,709,600円 |

1,709,600円 |

| 任意整理後 |

66,666円 |

0円 |

4,000,000円 |

0円 |

| 任意整理前との差 |

28,494円 |

50,000円 |

1,709,600円 |

1,709,600円 |

※5年完済で計算

おまとめローンで数%程度金利を引き下げても、カットできる利息はわずか25万円程度でしたが、任意整理をすることで170万円以上の利息カットを見込めます。実際は、借金総額や借入金利等によって大きな差が発生しますが、借金総額が高額であればあるほど、任意整理をするメリットはとても大きいでしょう。

ワンポイント解説

任意整理は信用情報にキズがつく

任意整理は債務整理の一種であるため、信用情報にキズがついてしまいます。和解成立後、5年経過すれば回復しますが、一定期間クレジットカードを持つことができない、ローンの契約ができないなどのデメリットを受けることになるので注意してください。ただ、借金を支払えない状態が続けば、半永久的に信用情報に事故情報が残り続けます。自分の状況を考慮したうえでどちらが懸命か検討してください。

年収以上の借金返済が「厳しい」と感じるなら他の整理も要検討

年収以上の借金を抱えていて、少しでも返済が厳しいと感じるのであれば、個人再生や自己破産を検討してください。任意整理ではかならず元金の返済は続けていかなければいけないため、現時点で返済が厳しいと感じている方にはあまりおすすめができません。

一方で、個人再生や自己破産をされると、借金を大幅に減額(最大100万円まで)もしくは現在抱えている借金のすべてを0にできます。現状で借金の返済が厳しいとか、少しでも返済負担を軽減したいと思われている方は、今すぐ弁護士や司法書士へ相談してください。

おまとめローン以外で年収以上の借金を返済していく方法は?

年収以上の借金がある場合、これまでご紹介した点に注意したとしてもおまとめローンの審査に通過することは難しいのが現実です。その場合の解決策について解説していきます。

不動産などの資産があるなら有担保ローンを検討

不動産などの資産を所有している場合、有担保ローンも検討してみましょう。有担保ローンは、不動産などの資産を担保として借入をするローンのことです。

もし返済ができなくなった場合でも担保となっている資産を処分することで貸付金を回収できるため、担保のない場合と比べて大きな金額でも借入が可能です。また利率も低い場合が多いのも特徴です。

ただし不動産の評価額によって借入できる金額は変わります。一般的には不動産の評価額の50%が上限の商品が多いので、希望する金額が借りられない可能性もあります。また返済を滞納した場合は資産を差し押さえられるリスクがあることも頭に入れておきましょう。

最近では住宅ローンが残っている不動産でも利用可能な商品や、おまとめローンとして利用できる商品もでてきていますので、不動産などをお持ちの場合は検討対象としてみてください。

任意整理手続きを利用すれば返済計画を再調整してもらえる

年収以上の借金で返済が厳しいと思うのであれば、任意整理も選択肢の1つです。

任意整理とは債務整理という法的な手続きの1つで、債権者(お金を貸した側)と個別に交渉し、利息をカットし返済を元金のみとすることで返済負担を軽減し、完済を目指す手続きです。

任意整理することで、月々の返済額は概ね1/2程度になるため、返済が厳しい場合でも立て直しを図ることができるでしょう。

任意整理することで返済は元金のみになり総返済額が圧縮される

任意整理では、一般的に利息部分のカットが交渉の対象となります。交渉が成立すれば、以降の返済は元金部分のみとなるので、返済総額が圧縮され月々の返済額が軽減されます。

おまとめローンの場合、金利が低くはなりますが返済期間が長期化すると発生する利息も多くなり、総返済額は増えてしまいがちです。

任意整理であれば手続き後に利息がかかることがないため、総返済額も抑えられ返済した分だけ元金を減らすことができるのは大きなメリットです。

デメリットはブラックリスト入りすることで新規借入ができなくなることだけ

任意整理をすると、個人信用情報に事故情報が掲載(ブラックリスト入り)されます。ブラックリスト入りすると、新規の借入やクレジットカードの作成ができなくなる点はデメリットとなります。

確かに新規の借入ができないことはデメリットですが、借入に頼らないように生活水準を見直すきっかけにもなります。また自己破産や個人再生と異なり、資産を失ったり手続きに高額な費用がかかったりしないため、手続き後の生活に与える影響も最小限です。

返済がすでに厳しい状況であれば、延滞してしまうと結局はブラックリスト入りしてしまうため、デメリットといえどそれほど状況は変わりません。デメリットばかり気にして債務整理が遅れれば、更に状況は悪化しデメリットや制約の多い自己破産や個人再生を選択せざるを得なくなることもあり得ます。

返済が難しいと思ったのなら、早めに検討を開始することをおすすめします。

手続き後の返済のため安定した収入が必要

任意整理は利息をカットし完済を目指す手続きなので、返済できるだけの安定した収入が必要です。そのため、無職の人や収入が借金に対して少ない人は交渉がうまくいかないかもしれません。

任意整理の場合、自己破産や個人再生のように借金自体は大幅に減額されません。一般的に3~5年で完済を目指すため、年収以上の借金をしている場合は毎月の返済額が大きくなってしまう可能性があります。5年以上の長期での交渉も可能ですが、返済期間が長期に渡る場合交渉をまとめるのは至難の技です。

任意整理はあくまで債権者と債務者の個別の交渉ですので、債権者が認めない場合は手続きできない点には注意しておきましょう。

任意整理が難しい場合は自己破産や個人再生をする選択肢もある

任意整理の交渉に応じてもらえない、収入が安定せず返済の目処が立たないという場合は自己破産や個人再生が選択肢になります。

自己破産は借金の返済を全額免除してもらうことができ、個人再生は借金自体を概ね1/5程度に減額できます。借金の減額という意味では、任意整理と比べ大きなメリットがあります。ただしその分、デメリットや手続き後の生活への影響は大きくなってしまいます。

自己破産や個人再生は裁判所を介した手続きのため、手続きも複雑になり手続き費用も数十万円と高額です。また任意整理と違い、すべての債権者が手続き対象となるため、保証人がついている場合、保証人に迷惑をかけることになります。

加えて自己破産の場合は少額のものを除き資産はすべて処分することになりますし、手続き中は特定の職業に就けない、引っ越しや長期の旅行が制限されるなどの制約があります。

しかしながら、デメリットを許容できるのであれば借金を大幅に減額できる点で返済負担を楽にする有効な手続きであるといえます。

大事なのは債務整理手続きのメリット・デメリットを正確に把握し、最適な手続きを選択することです。以下の記事で自己破産や個人再生について詳しく解説していますので、参考にしてください。

弁護士・司法書士に相談して自分にあった返済方法を検討しよう

ご紹介した通り債務整理は手続きにより、メリットやデメリットが異なり、利用者の状況によって最適な手続きも違ってきます。

状況に合わせた手続きを選択しなければ手続きが認められなかったり、受けなくてもよいデメリットを受けることになったりする可能性もあります。

弁護士や司法書士に相談すれば、これらのメリットやデメリットをご自身の状況に合わせて具体的に説明してもらえ、債務整理に関する不安も払拭できるはずです。

またご自身の状況に合わせて最適な手続きについてもアドバイスしてもらえるでしょう。自分にあった手続きのメリット・デメリットを正確に把握することで、借金返済にどう対処していくかを検討していくことができるはずです。また手続きを依頼すればスムーズに進むよう支援してもらうことも可能です。

弁護士や司法書士に依頼するというと費用面が気になる方もいますが、最近では初回相談を無料としている事務所も多いですし、手続きを依頼する費用についても柔軟に対応してくれるところがほとんどです。債務整理が不安で迷っているのであれば、まずは気軽に相談してみることをおすすめします。

まとめ

年収以上の借金をおまとめローンで1本化することは非常に厳しいのが現実です。

年収以上の借金があるということはすでに返済能力の限界を超えている可能性が高く、返済できなくなるリスクも高いため、金融機関の審査もそれだけ厳しくなるからです。

ただ審査のポイントを抑え、返済していけることを示すことができれば可能性はゼロではありません。審査を通過したいのであれば、借入件数をできるだけ減らすなど本記事でご紹介した対策を参考にしてみてください。

またおまとめローンの審査が通らない場合でも、任意整理であれば大きなデメリットを受けずに返済負担を軽減し、完済にむけて進むことも可能です。

年収以上の大きな借金をそのままにしていれば、いずれ返済は厳しくなり状況が更に悪化する可能性もあります。大切なのは返済に向けて前向きに対策していくことです。本記事を参考にして、完済に向けた一歩を踏み出してください。

おまとめローン・年収以上の借金についてよくある質問

年収以上の借金がありますが、おまとめローンで一本化できますか?

年収以上の借金をおまとめローンで1本化することは非常に厳しいのが現実です。ただし、おまとめローンは総量規制の対象外となるため、年収以上の借金であっても利用できる可能性は0ではありません。

年収以上のおまとめローン審査に通るのが厳しいのはなぜですか?

金融機関としては、いわゆる多重債務者と呼ばれる人への貸付となるためリスクが大きく、それだけ収入面や安定性、返済能力について通常の貸付よりも厳しく審査するからです。

おまとめローン以外で年収以上の借金を返済していく方法はありますか?

不動産などの資産があるなら有担保ローンを検討するという方法もありますが、返済負担を軽減できる債務整理がおすすめです。返済計画を再調整してもらえたり、利息や元金を減額して総返済額を圧縮できます。

おまとめローンと債務整理どちらを利用する方が得ですか?

おまとめローンは金利を安くすることはできても全額カットすることはできません。その点、債務整理なら利息を全額カットしたり、元金すら減額できる可能性もあります。そのため、借金の負担軽減効果は、おまとめローンより債務整理の方が高いといえるでしょう。

債務整理とはどのようなものですか?

債務整理は、利息や元金をカットし返済総額を大幅に減らせる国が認めた借金救済制度です。債務整理には複数の方法があり、主に「任意整理」「自己破産」「個人再生」を用いて借金問題を解決します。どの方法が適しているかは個人によって異なるので、弁護士・司法書士事務所へ直接相談して確認するとよいでしょう。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-