じつは、借金を借金で返済することが多くなってきていて「まあなんとか生活できるからいいや」と思っていたら、借金総額が年収の額を大幅に超えていました…。この状況、かなりまずいですよね?

借金の総額が年収の額を超えてしまったのであれば、とても危険な状態であり、このままでは状況が悪化する一方でしょう。現時点でかろうじて生活をできているかもしれませんが、借金は雪だるま式に膨らみ、いずれは返済ができない状態に陥ってしまいます。

やっぱりそうですよね。だけど、「まあそのうち」「今はまだ生活できるから」と言って、現実から目を背けてきてしまっていました。今さらなのですが、現状を解決できる方法はありますか?

正直言うと、年収以上まで借金が膨れ上がってしまったなら、状況はかなりきびしいですが、今からでもできる根本的な解決方法はあります。まずは弁護士の無料相談を利用して、あなたの状況に合わせたアドバイスをもらうとよいでしょう。

年収とは、1年間で得た総所得金額であり、最低限、1年間生活をするためのお金です。

もしも年収の金額を上回った借金があるのであれば、とても危険な状態です。

年収以上の借金をしていると、毎月返済に追われてどう解決すればよいのか分からなくなっているのではないでしょうか。

年収以上の借金は自身での解決はむずかしく、債務整理での解決をおすすめします。当サイトでは、債務整理に精通した弁護士を紹介しています。

無料で相談を受け付けているので、年収以上の借金を抱えているのなら早めに相談をして、借金問題を解消することをおすすめします。

>>【年収以上の借金は危険!】債務整理に詳しい弁護士に相談する

この記事でわかること

- 年収以上の借金は完済することは相当むずかしい。

- 現状を解決するために今すぐできる4つの方法を紹介。

- 自身での返済がむずかしいと感じたら、弁護士へ相談するのが借金問題解決への近道。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-

年収以上に借金を抱えているのはどれだけやばい状態か?

年収以上の借金を抱えているのは“相当危険な状態です。おそらく、ほとんどの方が自分の危険な現状に気付いているはずですが、“見て見ぬ振りをしているのではないでしょうか。

きっとこのままでは、借金の完済を目指すこともむずかしく、現状が良くなるどころか悪くなる一方でしょう。まずは自分の“現実を知り、受け止め、今何をすべきかなのかを一緒に考えていきましょう。

根本的な解決をしなければ完済を目指すことはむずかしい

年収を超えた借金を抱えているのであれば、債務整理等の根本的な解決を行わなければ完済を目指すことはむずかしいでしょう。ここでいう“借金は、クレジットカードのリボ払いや分割払い、カードローンなどの借金であり、住宅ローンやマイカーローンは含みません。

そもそも借金は“総量規制という規制によって、年収の1/3を超えた借入を行うことができません。しかし、クレジットカードのショッピング枠や銀行系カードローンなどは、総量規制の対象外であり、年収以上の借金を抱えてしまうこともあり得ます。

もしも気付かぬうちに借金総額が膨れ上がり、年収を超えた借金を抱えてしまったのであれば、今すぐに債務整理を含めた根本解決が必要でしょう。根本的な解決を行わなければ、ほぼ100%完済することはできません。

例えば、年収440万円(日本人の平均年収)の方が500万円(年率15%)の借金を抱えていた場合、10年間で完済するためには年間約96万円(毎月約8万円)の返済費用が必要です。年収440万円の方の手取り年収は350万円前後ですので、10年間での完済はあまり現実的ではありません。

平均年収や平均支出を鑑みれば、単身世帯は35年で完済、2人以上の世帯では100年以上の期間をかけて完済を目指さなければいけません。とくに、2人以上の世帯になると生きているうちに完済を目指すことは極めてむずかしいでしょう。

では、年収440万円の方が年率15%で500万円の借金を抱えていた場合、完済できるまでの期間について計算式をもとに詳しく解説します。

【単身世帯】

| 可処分所得(手取り年収) |

347万円(月額約29万円) |

| 単身世帯の平均支出 |

年間約276万円(月額約23万円) |

| 返済に充てられる費用 |

年間72万円(月額約6万円) |

毎月、3千円程度捻出し、6.3万円を返済に充てることで35年後には完済が可能です。ただし、総支払金額は2,600万円超となり、元金の5倍以上の支払いを行わなければいけません。

【2人以上の世帯】

| 可処分所得 |

350万円~360万円(月額29万円~30万円 人数によって住民税・所得税が異なる) |

| 世帯の平均支出 |

年間約324万円(月額約27万円) |

| 返済に充てられる費用 |

24万円~36万円(月額約2万円~3万円) |

毎月2~3万円程度の借金を返済していった場合、利息のみの返済もしくは数百円~数千程度しか元金に充てられません。その結果、完済までにかかる期間は100年を超えるため、生きているうちに完済することは、現状でほぼ不可能でしょう。

支出参考:総務局統計局

年収の30%を超えてくると根本的な解決を検討したほうが良い

総量規制によって年収の1/3を超えた借入を行うことができませんが、逆に言えば、年収の1/3までの借入が可能です。総量規制で定める1/3は、あくまでも“税込み年収で考えられるため、年収440万円(可処分所得で350万円程度)の方は最大で146万円の借入が可能です。

手取り収入で見れば、350万円の収入に対して146万円の借金を背負うこととなります。この数字は、手取り年収の42%の借金を抱えていることを意味しているため、年収の1/3以上の借入はとても危険な状態と言えるでしょう。

そして、単身者が5万円の返済を続けた場合には、3年総支払金額は187万円で完済できます。しかし2人以上の世帯では、毎月5万円もの支出はとてもきびしいはず。先にお伝えした支出を参考にすれば、2~3万円が限界でしょう。

仮に、毎月3万円の返済費用が用意できたとしても、完済までに要する期間は、6年間総支払金額は222万円です。毎月2万円しか返済できないのであれば、完済までに15年総支払金額は367万円です。

総量規制によって年収の1/3以上の借入を行うことはできませんが、1/3までであれば“安心であるわけではありません。単身世帯で平均的な年収を得ている方であれば完済を目指せるかもしれませんが、世帯状況によっては年収の30%を超えたあたりから債務整理を含めた根本的な解決が必要でしょう。

なお、こちらの記事では年収と同じくらいの借金をしてしまったケースを分かりやすくシミュレーションしています。

年収と同じ借金はかなり危険?返済が厳しいときの対処法を紹介

年収300万・400万・500万・600万といったように、それぞれの年収別に利息の金額や対処法を解説しているので、参考になるかと思います。

年収以上の借金を抱えた状態を解決するための4つの方法

年収以上の借金がとても危険な状況であることをご理解いただけたかと思いますが、根本的な解決をするためには、どうしたら良いのか?についてもお伝えします。

現状を解決する方法として有効な手段は4つ

- 収入を増やす

- おまとめローンの活用

- 債務整理を検討

- 親族からの借入

いずれかの手段を選択することで、現在の危険な状態から脱することができるでしょう。それぞれの根本的な解決方法について詳しく見ていきましょう。

①転職・副業などを行い収入を増やす

現状を解決するためにもっとも簡単な方法が“物理的に収入を増やしてしまう方法です。収入を増やせば必然的に返済費用を捻出できるため、年収以上の借金を完済することも夢ではないでしょう。

もっと言えば、現時点で年収以上の借金を抱えていたとしても、転職や副業によって年収を上げ、借金額を年収額以下にしてしまってください。現在では、多くの企業で副業を認め、国全体としても副業を推奨しています。

もし、現在お勤めされている会社で副業が認められていないのであれば、副業を認めている会社に転職するのもひとつの手段でしょう。どのような形であれ、“年収を増やすことができれば、年収以上の借金完済も見えてくるでしょう。

②おまとめローン

銀行や消費者金融等で行っているおまとめローンを利用することで、借金の元金は減らなくても“利息を大幅にカットできる可能性があります。とくに、複数社からの借入がある方や、高金利での借金を抱えている方は、おまとめローンの検討をしてみても良いでしょう。

おまとめローンを利用することで金利が3%前後まで引き下げられる可能性もあります。100万円を超える借金の金利は15%程度が相場であるため、おまとめローンのメリットはとても大きいです。

仮におまとめローンを利用して金利が3%に引き下がった場合、毎月6万円弱の返済であれば8年で完済が目指せます。また、世帯人数が多く、毎月2~3万円程度しか返済できない方も20年前後での完済が目指せます。少額返済であれば、返済期間こそ長くなってしまいますが、確実に“完済を目指せるようになるでしょう。

年収以上の借金もおまとめローンで解決できる可能性がある

先にもお伝えしましたが、原則、年収の1/3を超えた借入を行うことはできません。これは、消費者を生活破綻から守るための規制である“総量規制によるものです。

しかし、総量規制にも例外があり、おまとめローンのような債務者のメリットが多い場合には、“総量規制の対象外とされています。そのため、「年収以上の借金を新たに借り換えることはできないでしょ?」と思っている方も安心してください。

ただ、おまとめローンであっても必ず“審査が行われるため、絶対に利用できるわけではありません。とくに、年収以上の借金を抱えている方に対しては、シビアに審査を行うことでしょう。

③債務整理

年収以上の借金を抱え、少しでも「返済がきびしい」と思うのであれば、思い切って債務整理を行ってみても良いでしょう。きっと、年収以上の借入があってもなんとかやりくりをして、返済費用を捻出されている方がほとんどではないでしょうか。

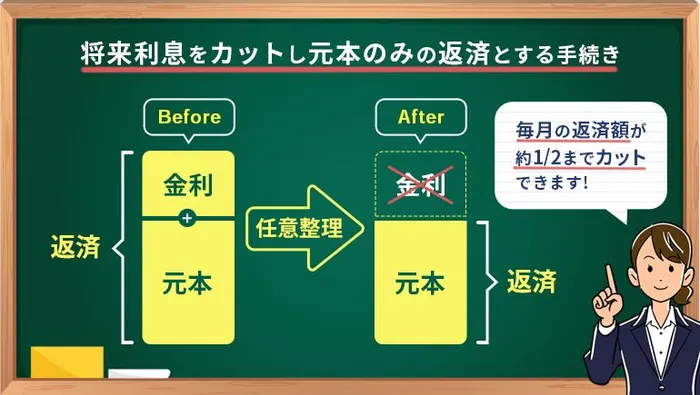

債務整理で根本的な解決を目指すと言っても、自己破産をおすすめしているわけではありません。債務整理の中でも比較的安価で手続きを行いやすい“任意整理でも、大きなメリットを得られます。

任意整理は、債権者と債務者の間で行う“交渉であり、最終的には将来の利息をカットし、元金の完済を目指す債務整理手続きです。

債権者は貸したお金である“元金の返済は約束され、債務者は総支払金額を大幅にカットできるため、お互いメリットが大きいでしょう。ただひとつ懸念すべき点は、“完済までの期間です。

任意整理は一般的に3~5年以内の完済を目指します。将来の利息がカットされるとは言っても、3年間で完済を目指すのであれば毎月14万円弱の返済費用が必要。5年間での完済を目指すには8.3万円程度の返済費用が必要です。

5年以上の返済期間で交渉を行うこともできますが、返済期間が長期になってしまうと交渉がうまくいかない可能性が高くなります。もしも任意整理での完済がむずかしいのであれば、自己破産等他の債務整理も検討してみてください。

弁護士に債務整理を依頼した場合、主に3つの方法で借金減額の利息や元金を減額できます。

以下それぞれの記事で債務整理の方法を詳しく解説しています。

借金が返せないと思ったら、ここから無料相談してみましょう

④親族に借金を立て替えてもらう

親族に借金を立て替えてもらう方法も根本的な解決として有効ですが、“税金に注意しなければいけません。親族間でのお金の貸し借りであっても、年収以上の金額ともなれば、“税金が発生する可能性があります。

例えば、親族に借金を肩代わりしてもらった場合、110万円を超えた部分に対して贈与税が課税されます。「いやいや、あくまでも借りただけだよ。ちゃんと返済するよ」という方も、場合によっては税金が課税されますので要注意。

例えば、親族に“利息を支払った場合、親族は利息を“所得として申告し、所得税や住民税を支払わなければいけません。

一方で「親族間だから利息は取らないよ。元金だけ返済してね」と言った場合、債務者が本来支払うべき“利息を免れています。そのため、免れた分の利息については“贈与とみなされて贈与税の課税対象となります。

親族からの借入であっても税金が発生する可能性が高いので、贈与であれば110万円を超えない範囲で行うようにしましょう。もしも不安が残るのであれば、税務署で相談も受け付けていますので、相談してみてください。

まとめ

今回は、年収以上の借金を抱えている人がどれほど危険な状態なのかについてお伝えしました。

今回お伝えしたことを振り返ると、年収440万円の方が年率15%で500万円の借金を抱えていた場合、完済までに最短35年。2人以上の世帯になれば生きているうちの完済はむずかしいとのことでした。

また、単身世帯の方が35年間でしっかりと完済を目指そうとした場合には、総支払金額が2,600万円となり、元金の5倍以上となります。単身世帯で住むマンションや戸建て住宅を購入できるほどの金額であるため、完済を目指していたとしても根本的な解決を目指したほうが良いでしょう。

2人以上の世帯になれば完済までに100年以上の年月が必要となり、人生100年時代と呼ばれる時代になっても完済がむずかしいです。借金は後世まで残ってしまうため、なるべく早い段階で根本的な解決を目指したほうがよいでしょう。

債務整理のよくある質問

まとまった費用がなくても債務整理できますか?

はい、可能です。

その際は、債務整理の実績が豊富な法律事務所を選ぶとよいでしょう。

債務者の状況に合わせて、費用に関しても柔軟な対応をしてくれます。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

年収以上の借金があっても債務整理できますか?

はい、可能です。

年収以上の借金を抱えているのは、かなり危険な状態ですので早めに弁護士へ相談することをおすすめします。

債務整理で督促や返済が止まると聞きました。弁護士に依頼してからどれぐらいで止まりますか?

債務整理を依頼すると、弁護士があなたの代理人として債務整理手続きをおこなうことを各債権者に知らせます。

その通知である受任通知の発送は依頼を受けてから遅くとも2〜3日以内には発送することがほとんどです。

債権者のもとに受任通知が届き次第、督促は止まりますので、概ね1週間程度と考えてよいでしょう。

債務整理中に弁護士費用を払えなくなったらどうなりますか?

無断で滞納すると弁護士に辞任されて債務整理画失敗する可能性があります。

事前に相談すれば、支払いを待ってもらったり月々の支払いを減額するといった対応をしてもらえることがほとんどです。

家族に内緒で債務整理することはできますか?

任意整理であれば、家族に知られずに債務整理できる可能性が高いです。

自己破産と個人再生は同居の家族に隠すのは難しいです。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-