年収と同じ借金は危険?年収の何割までなら確実に返済できる?

年収と同じ借金を抱えている状況は、一般的に見てとても危険です。

おそらく、年収と同じ金額の借金を抱えている方が、いわゆる「普通の生活」を送ることはほぼ不可能でしょう。

もし、通常通りの生活ができているのであれば、そもそも借金の返済ができていないはずです。自分が「借金の返済ができている」と勝手に思っているだけで、返済額のほとんどが利息のみに充当されている可能性が高いでしょう。

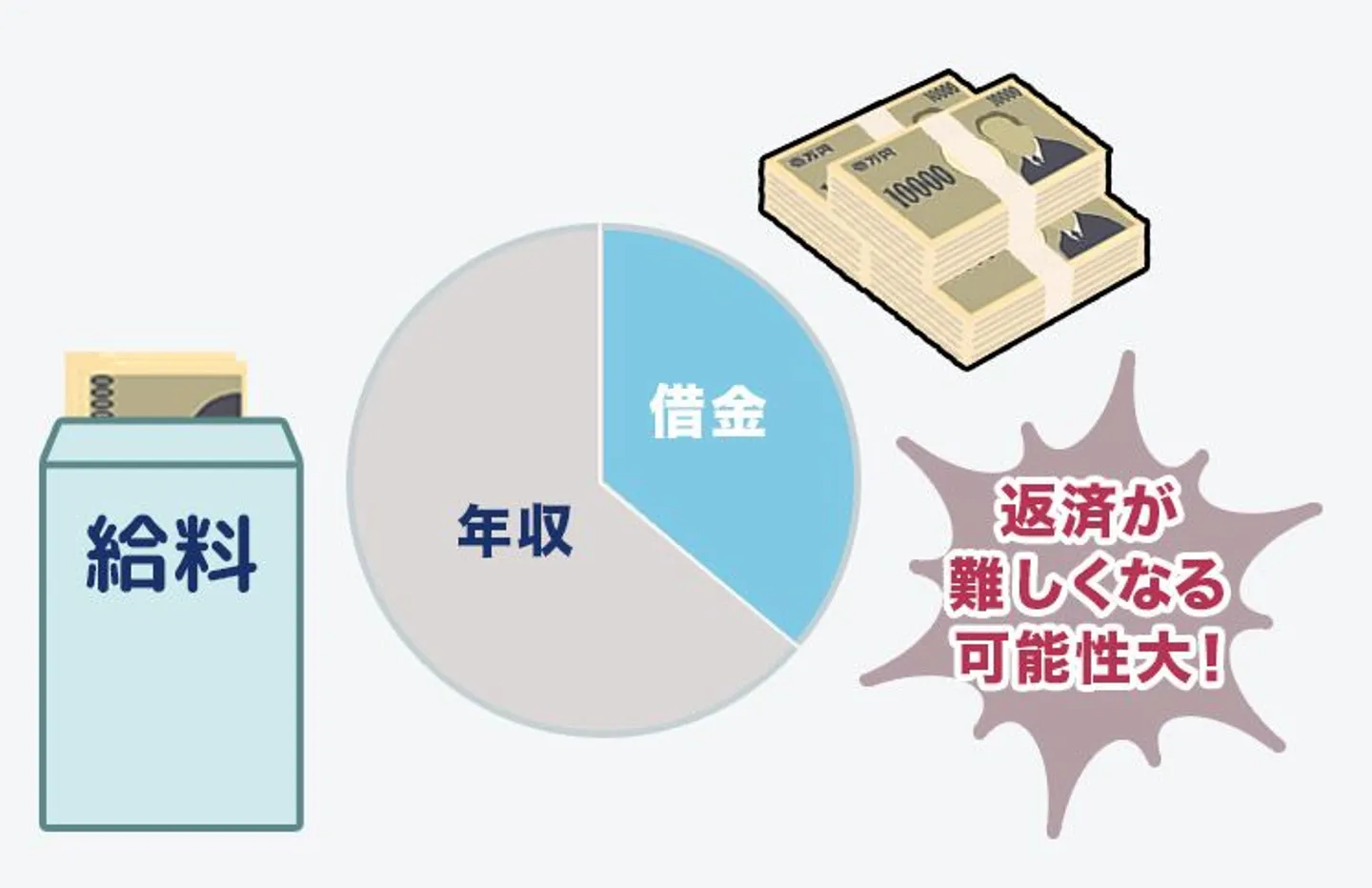

一般的に、年収の1/3を超えてしまうと「返済が厳しい」と感じる方が多く、ひとつのボーダーになっています。ただ、すべての人に対して「年収の1/3」という基準が適当なわけではありません。

まずは、年収と同じ借金がどれほど危険なのか?年収の1/3という基準の根拠は何か?についてお伝えします。

年収と同じ借金は返済不能に陥る可能性がきわめて高い

日本人の平均年収は440万円前後で推移しています。仮にあなたが440万円の借金を抱えていたとしたら、毎月の利息のみで約54,000円以上(30日・年率15%で計算)の返済をしなければいけません。

毎月、利息以上の返済をしなければ借金は永遠に減らないため、確実に完済を目指すなら最低でも10万円ずつは返済したいところです。年収440万円の方であれば手取額は350万円前後、毎月で見れば約29万円です。

単身世帯の方であれば、10万円の返済をしてギリギリ生活ができるレベルでしょう。ただ、今後のライフスタイル次第では、返済ができない状態に陥る可能性が高いです。

とくに、結婚等の大きなライフイベントが発生したときや、病気やケガで働けなくなってしまったときは、絶対に返済が難しくなります。単身世帯で毎月10万円の返済をしていれば、貯金や保険加入は非常に困難でしょう。

総合的に考えれば、たとえ単身世帯であっても年収と同じ借金の返済は困難であることがわかります。今は良くても、何かしらのことが発生したときには絶対に返済が厳しくなると思っておいたほうが良いでしょう。

年収の1/3が借金の整理を検討し始めるべきボーターライン

自動車ローンや住宅ローン等の借金を除いて、年収1/3を超える借金を抱えていると返済が難しくなります。年収440万円の方であれば146万円前後がギリギリ返済できるボーダーラインと言えるでしょう。

年収の1/3の根拠は「総量規制」という法律に従ったものであり、一般的には「総量規制以上の借り入れ=危険」と判断します。

総量規制とは

総量規制とは、年収の1/3を超える貸し付けを禁止する法律です。過度な借り入れや貸し付けを規制して多重債務や破産を防止する目的で制定されています。基本的には「債務者を守るための法律」です。

総量規制がなかった頃は、借金の返済ができなくなるほどお金を借りたり貸したりしてしまい、多重債務者や破産が社会問題となりました。このことから新たに年収の1/3を超える貸し付けや借り入れは原則禁止という規制ができました。

つまり、年収の1/3を超える借り入れは多重債務に陥ったり、借金を返済できずに破産せざるを得ない状況になったりする可能性が高い。と、国が認めているのです。

年収と同じ借金を抱えているのであれば、単純に総量規制の3倍の借金を抱えていることになります。この状況がいかに危険なのかは、総量規制の意味を知ればわかったはずです。今すぐに解決しておかなければ、かならず返済ができなくなるでしょう。

参考:日本貸金業協会「お借入れは年収の3分の1までです」

ワンポイント解説

総量規制以上の貸し付けも返済義務あり

通常は、年収の1/3以上の借り入れや貸し付けをすることは禁止されています。しかし、何かしらの事情で総量規制以上の借金を抱えてしまうこともあります。このとき「総量規制以上の貸し付けは違法だから、返済しなくて良い?」と思われるかもしれませんが、返済義務はあります。

あなたに総量規制以上の返済能力が認められなかったとしても、返済義務は負うので注意してください。少しでも返済が厳しいと感じるのであれば、弁護士へ相談して債務整理を検討したほうが良いでしょう。

年収の1/3以下でも「返済が厳しい」と感じたら危険なサイン

総量規制によって年収1/3を超える貸し付けは禁止されています。逆に言えば、年収の1/3以下であれば安心なのか?と思われた方、そうではないので注意してください。

同じ年収であっても、家族構成やお住まいの地域、生活環境等によって返済ができるか否かは異なります。

「〇〇万円までの借金なら安心」などの基準はありません。少しでも「借金の返済が厳しい」と感じた時点で、危険なサインです。すぐに債務整理等で借金の根本的な解決を目指したほうが良いでしょう。

年収と同じ借金の返済が難しいときに検討すべき3つの対処法

年収と同じ借金は世帯人数や年収額によって厳しさが異なります。複数人世帯であれば、年収と同じ借金額を確実に完済するのはとても難しいでしょう。少しでも「返済が厳しい」と感じたら下記のことを検討してください。

- 債務整理で借金を減額もしくは0にする

- 収入を増やして毎月の返済額を増やす

- おまとめローンで金利を引き下げる

上記の対処法はすべて「現実的な順」になっています。これから3つの対処法について詳しくお伝えしますが、自分の状況に照らし合わせながら参考にしてください。

①債務整理で借金を減額もしくは0にする

債務整理手続きには下記3つの種類があり、いずれかの手続きをすることで借金を大幅に減額もしくは0にできます。

- 主に利息をカットできる任意整理

- 借金を最大1/10まで減額できる個人再生

- 現在抱えているすべての借金を0にできる自己破産

年収と同じ借金を抱えている方が任意整理をすると、元金のみを3~5年かけて完済します。たとえば、年収・借金が440万円の方であれば、毎月の返済額を73,000円(5年返済の場合)に抑えられます。

仮に、440万円の借金を5年で返済しようとしたときの利息や毎月の返済額は下記のとおりです。

| 毎月の返済額 |

利息合計 |

総支払金額 |

| 104,676円 |

1,880,560円 |

6,280,560円 |

※年率15%で計算

毎月の返済負担が3万円ほど減額されるうえに、利息分の188万円をカットできる計算です。

また、年収と同じ借金額が440万円の方が個人再生をすると、最大で100万円まで借金を圧縮できます。自己破産をすれば借金をすべて0にできるため、債務整理をするメリットはとても大きいでしょう。

現在の状況でどれぐらい借金が減額できるかは借金減額シミュレーターで簡単に診断できます。希望に応じて弁護士や司法書士への無料相談もできますので、お気軽にご利用ください。

\ 無料診断!簡単3クリック!/

②収入を増やして毎月の返済額を増やす

今までは年収と借金の額が同じだったとしても、毎月の収入を増やせれば「借金<収入」の形になるため、無理なく返済ができるでしょう。

ただし、年収と同じ借金を抱えている方であれば、毎月数万円の収入を増やしたところで気休め程度にしかならないでしょう。

長い目で見て、少しずつでも確実に完済を目指したい。自分で借りた借金はしっかり自分で返済する。といった確固たる意志がある方は収入を増やして完済する方法を検討してください。

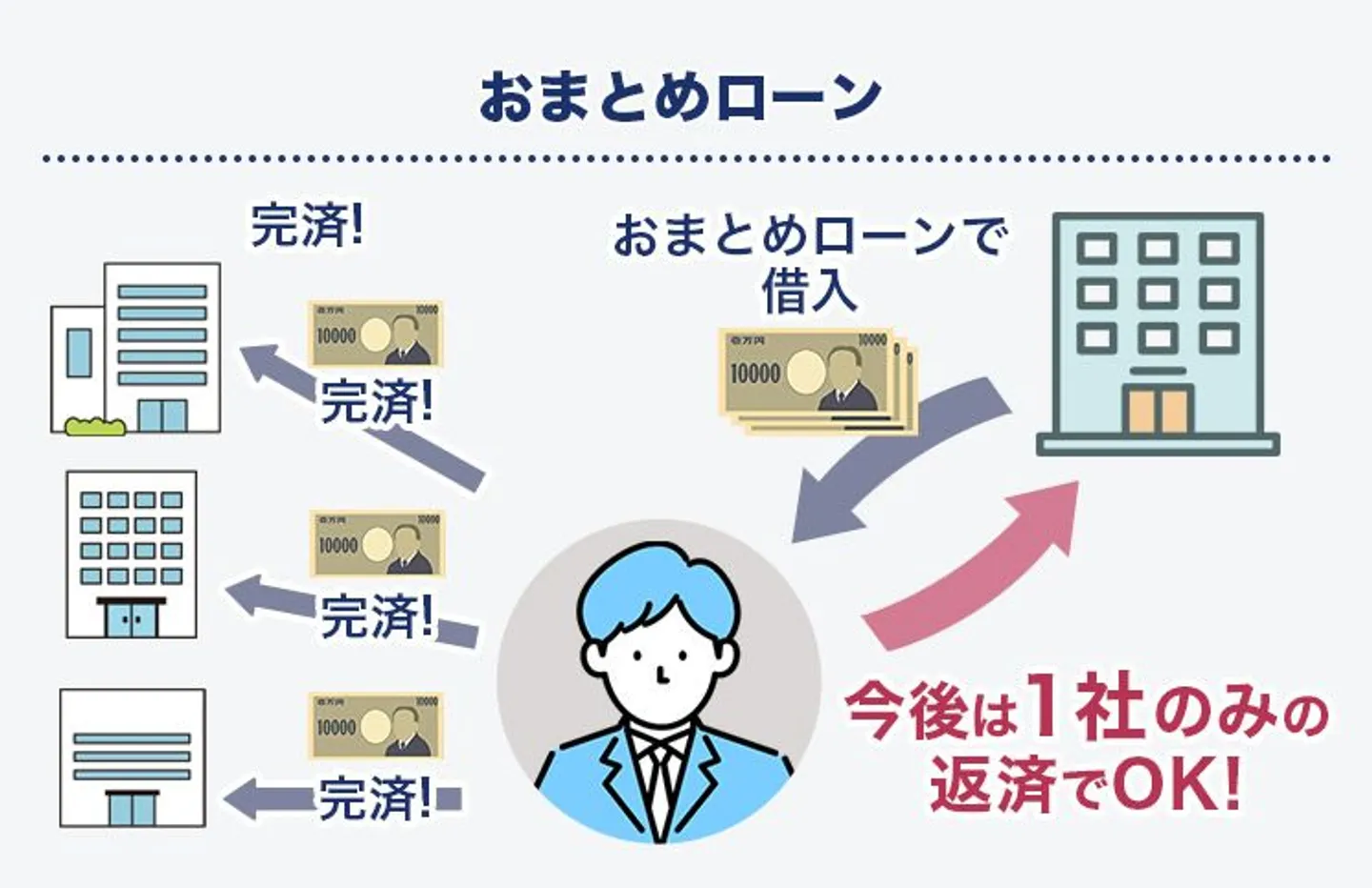

③おまとめローンで金利を引き下げる

おまとめローンを利用すれば金利を引き下げられるため、今よりは返済負担が軽減できるでしょう。また、おまとめローンは総量規制の対象外であるため、年収と同じ額の借金があっても法律的には利用できます。

ただ、年収と同額のおまとめローンを融資してもらえる可能性は極めて低いです。なぜなら、貸したお金が返ってこないリスクが非常に高いからです。

仮に、金利15%で借入をしており、おまとめローンを利用して金利を10%程度まで引き下げられたときに、軽減できる利息額は下記のとおりです。

| 年収 |

10% |

15% |

10%~15%の差額 |

| 300万円 |

824,460円 |

1,282,200円 |

457,740円 |

| 400万円 |

1,099,280円 |

1,709,600円 |

610,320円 |

| 500万円 |

1,374,100円 |

2,137,000円 |

762,900円 |

| 600万円 |

1648,920円 |

2,564,340円 |

915,420円 |

※5年で完済したときの例

借入額が600万円以下の場合、おまとめローンで金利を5%引き下げられても、経済的なメリットは100万円に届かない可能性が高いでしょう。一方で、債務整理であれば、さらに大きな減額を実現することも可能です。年収と同じ借金を効率的かつ確実に返済していくのであれば、やはり債務整理がもっとも良いでしょう。

年収と同じ借金の返済シミュレーション

年収と同じ借金を抱えている方が平均的な生活を送ったとき、借金返済に充てられる費用はいくらなのか?についてシミュレーション結果をお伝えします。

日本人の平均年収が440万円前後であるため、年収および借金総額を300万円~600万円で計算をします。また、世帯人数について単身世帯から3人世帯でお伝えしています。ご自身の年収と家族構成にもっとも近い環境でのシミュレーションを参考にしてください。

| 世帯人数 |

平均支出 |

| 単身世帯 |

約16万円 |

| 2人世帯 |

約25.5万円 |

| 3人世帯 |

約30万円 |

参考:総務省統計局「家計調査」

※これからお伝えする手取額について、家族構成によっても大きく異なるため参考程度でご確認ください。

年収・借金総額300万円の返済計画

年収300万円の方の手取額は年間約240万円、毎月に換算すると約20万円です。

単身世帯の場合

単身世帯の平均支出は16万円であるため、毎月借金の返済に充てられる費用はわずか「4万円」です。

20万円-16万円=4万円

年収と同じ300万円の借金を毎月4万円前後ずつ、返済しようとしたときの返済期間や利息は下記のとおりです。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 40,731円 |

17年(204か月) |

約530万円 |

約830万円 |

※年率15%で計算

年収および借金総額300万円、単身世帯の方が一般的な生活をしようとすれば、借金完済までに17年かかります。さらに、利息のみで500万円以上支払わなければいけません。

単身世帯であれば、上記の返済計画のもとで完済も目指せますし普通の生活も送れます。しかし、利息のみで500万円以上返済したり、17年間も借金生活を送ることはしたくないと思うのが普通です。たとえ単身世帯であっても、年収と同じ借金は返済が厳しいと言えるでしょう。

2人世帯以上の場合

年収300万円の方で世帯人数が2人以上になると、年収と同額の借金返済はほぼ100%不可能です。徹底的に支出を抑えれば完済も目指せるかもしれませんが、債務整理で借金を根本的に解決したほうが家族のためです。

年収・借金総額400万円の返済計画

年収が400万円であれば、年間の手取額は310万円~320万円、間を取った315万円を毎月換算すると約26万円です。

単身世帯の場合

単身世帯の平均支出額は16万円なので毎月返済に充てられる費用は「10万円前後」です。

26万円-16万円=10万円

年収と同じ400万円の借金を毎月10万円前後ずつ、返済しようとしたときの返済期間や利息は下記のとおりです。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 99,749円 |

4年8か月(56か月) |

約158万円 |

約558万円 |

※年率15%で計算

単身世帯で日本人の平均年収程度の収入があれば、年収と同じ程度の借金も返済できるでしょう。ただ、単身世帯とは言っても収入が高い人ほど生活水準も高いため、支出が増える傾向にあります。

仮に毎月の支出が20万円で毎月の返済に6万円程度しか充てられない人であれば、下記のようになるでしょう。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 60,035円 |

12年(144か月) |

約464万円 |

約864万円 |

単身世帯で必要最低限の生活を送っていれば、400万円程度の年収と同じ借金も完済を目指せるでしょう。しかし、平均よりも少し支出の多い生活を送ってしまえば返済が苦しいと感じてしまうはずです。

自分がどの程度許容できるのか、借金返済を優先させるべきか自分の生活を優先させるべきか、悩ましい部分ではあるでしょう。思い切って債務整理をすれば、借金を大幅に減額できるので生活も借金も両立させられます。

2人世帯の場合

2人世帯の平均支出は25.5万円なので、返済に充てられる費用はわずか5,000円程度です。400万円の借金を1か月間(30日)借りていたときの利息(15%計算)が「49,315円」なので、利息すら返済できない状態が続きます。

節約に節約を重ねて、2人世帯での支出を20万円まで抑えられたとしても、毎月返済できる金額は6万円程度です。先程、単身世帯でお伝えした例を挙げれば、返済期間は長期にわたり、総利息金額も多額です。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 60,035円 |

12年(144か月) |

約464万円 |

約864万円 |

2人世帯で年収および借金総額が400万円の方は、借金の完済は難しいでしょう。

3人世帯の場合

3人世帯の平均支出は約30万円なので、自分たちの生活費のみでいっぱいいっぱいです。借金返済に充てられる費用はほとんど残っていないでしょう。

また、年収と同じ借金額400万円であれば、毎月の利息のみで約5万円です。毎月最低でも5万円以上の借金を返済しなければいけないため、世帯人数が3人以上になると借金返済はかなり難しいでしょう。

現状で世帯人数が多く、年収と同じ借金を抱えているのであれば、今すぐ弁護士や司法書士へ相談してください。

年収・借金総額500万円の返済計画

年収が500万円であれば、年間の手取額は390万円前後、毎月換算すると約32.5万円です。

単身世帯の場合

単身世帯の平均支出額は16万円なので毎月返済に充てられる費用は「16.5万円前後」です。

32.5万円-16万円=16.5万円

年収と同じ500万円の借金を毎月16.5万円前後ずつ、返済しようとしたときの返済期間や利息は下記のとおりです。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 166,099円 |

3年2か月(38か月) |

約131万円 |

約631万円 |

※年率15%で計算

単身世帯で年収500万円ある方であれば、たとえ年収と同じ借金500万円を抱えていても難なく返済可能です。とくに気にすることなく、一般的な生活を送りながら借金の返済もしていけるでしょう。

ただ、生活スタイルによっても借金返済に充てられる費用は大きく異なります。仮にあなたが、毎月10万円しか返済できないとなれば、下記のような返済計画になるでしょう。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 99,749円 |

4年8か月(56か月) |

約158万円 |

約558万円 |

10万円程度の返済でも約5年間での完済が目指せます。総利息金額が少し高額ですが、許容範囲である方が多いでしょう。

2人世帯の場合

2人世帯の平均支出は25.5万円なので、借金返済に充てられる費用は毎月7万円前後です。年収と同じ借金500万円を毎月7万円ずつ返済したときの返済計画は下記のとおりです。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 69,979円 |

15年(180か月) |

約759万円 |

約1,259万円 |

借金額が500万円になると毎月(30日)の利息だけでも62,000円弱を支払わなければいけません。毎月7万円ずつ返済できたとしても、ほとんど利息に充当されてしまうため、総利息金額や総支払金額がとても高額になります。

長期的な返済計画であれば、年収と借金が500万円でも完済は可能ですが、あまり現実的ではないでしょう。

3人世帯の場合

3人世帯の平均支出は約30万円なので、毎月の返済に充てられる費用はわずか2.5万円程度です。年収と同じ500万円の借金は利息だけで62,000円弱発生するので、最低でも62,000円以上支払えなければ借金が減りません。

よって、年収および借金が500万円、3人世帯の方が一般的な生活を送りながら借金の完済を目指すのは難しいでしょう。今すぐに債務整理等を利用した根本的な解決を目指してください。

年収・借金総額600万円の返済計画

年収が600万円であれば、年間の手取額は約460万円、毎月に換算すると約38万円です

単身世帯の場合

単身世帯の平均支出額は16万円なので毎月返済に充てられる費用は「22万円前後」です。

38万円-16万円=22万円

年収と同じ600万円の借金を毎月22万円前後ずつ、返済しようとしたときの返済期間や利息は下記のとおりです。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 217,703円 |

2年9か月(33か月) |

約140万円 |

約740万円 |

※年率15%で計算

単身世帯の方で年収と借金が同じ600万円ある方は、平均的な生活を送っていれば難なく借金の完済が可能です。利息額が100万円を超えているのが気になる点かと思いますが、600万円の借金は1か月(30日)借りただけでも約74,000円なので当然の範囲内でしょう。

あなたが一般以上の生活を送り、毎月の返済額を「15万円程度」で計画しているのであれば、下記のような返済計画になります。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 149,624円 |

4年8か月(56か月) |

約237万円 |

約837万円 |

一般的な生活水準よりも少し上でも単身世帯であれば難なく返済可能です。

2人世帯の場合

2人世帯の平均支出は25.5万円なので、毎月の返済に充てられる費用は12.5万円です。

38万円-25.5万円=125,000円

年収と同じ借金600万円に対して毎月12.5万円の返済をしたときの返済計画は、下記のとおりです。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 124,752円 |

6年2か月(56か月) |

約323万円 |

約923万円 |

2人世帯でも年収が600万円あれば、一般的な生活を送りながら借金の完済も目指せます。ただ、少しでも返済計画がずれたり、収入が減ってしまったりして毎月の返済額が減ると、返済が厳しくなるギリギリの状態であると思っておいてください。

3人世帯の場合

3人世帯の平均支出は約30万円なので、毎月の返済に充てられる費用は8万円です

38万円-30万円=8万円

年収と同じ借金600万円に対して毎月8万円の返済をしたときの返済計画は、下記のとおりです。

| 毎月の返済額 |

返済期間 |

総利息金額 |

総支払金額 |

| 79,691円 |

19年(228か月) |

約1,216万円 |

約1,816万円 |

借金額が600万円になると、1か月(30日)借りただけで利息が「73,972円」です。3人世帯で平均的な生活を送り、毎月8万円ずつ返済できたとしても、元金に充当される金額は約6,000円であり、完済が非常に難しい状態です。

「少しずつでも確実に借金が減れば良い」と思っている方がいるかもしれませんが、借金額が高額になればなるほど利息が膨れ上がります。毎月返済できる金額も少なければ少ないほど完済までの期間が延長されます。今一度、自分がどうするべきかどうしたいのかを検討されてみてはどうでしょうか。

まとめ

今回は、年収と同じ借金は危険なのか?について、返済シミュレーションとともにお伝えしました。

そもそも、住宅ローンや自動車ローン等の目的別ローンを除いて、年収の1/3を超える貸し付けは禁止されています。その理由は、多重債務や借金の返済不能による破産等を懸念しているためです。逆に言えば、年収の1/3以下でしっかり返済計画を立てられれば確実に借金の完済も目指せるとのことでした。

年収と同じ借金を抱えているのであれば、単純に総量規制の3倍の借り入れがある計算です。誰が聞いても「明らかに危険である」ことはわかるはずです。

各々の状況を考慮したうえで個別に判断し、少しでも「返済が厳しい」と感じることがあれば、今回お伝えした対処法を検討してください。もっとも、効果的かつ確実に借金問題を解決できる方法は「債務整理」です。お困りのことがあれば、弁護士や司法書士へ相談されてみてはどうでしょうか。

借金の返済に関するよくある質問

年収と同じ借金を抱えているのですがやばいですか?

住宅ローンや自動車ローン等、目的別ローンで年収と同じ借金を抱えているのであれば、そこまで心配する必要はないでしょう。

ただ、クレジットカードや消費者金融等からの借り入れが年収と同じなら、危機感を持ったほうがよいです。

返済が難しいと感じたら、すぐに弁護士や司法書士へ相談しましょう。

STEP債務整理「債務整理に力を入れるおすすめの弁護士・司法書士を紹介」

年収と同じ借金は返済不可能ですか?

年収および借金の額や、債務者の生活スタイルによって大きく異なります。

ただ、一般的には年収と同じ借金を抱えている方は、返済不能に陥る可能性が高いです。

年収と同じ借金の返済が厳しくなったらどうすればよいですか?

借金の返済が厳しいと少しでも感じたら、債務整理を検討してください。

その際は、債務整理に力を入れる弁護士や司法書士へ相談することをおすすめします。

借金返済のために他社から借金をしても大丈夫ですか?

借金返済のために他社から借入れするのは止めましょう。

他社からの借入れで一時的に返済を間に合わせたとしても、そのしわ寄せが翌月にやってきます。

その後も利息負担により雪だるま式に借金が増えるケースが多いので、他社から借りる前に弁護士や司法書士へ相談することをおすすめします。

おまとめローンなら利用しても大丈夫ですか?

おまとめローンなら毎月の返済額を抑えて家計管理が容易になるので選択肢の1つとしては間違いではありません。

ただし、借金総額が減るわけではないので返済が長期化する場合が多く、そうなると最終的な支払総額は大きくなってしまいます。

そのため、事前に返済シミュレーションをしてから利用を検討しましょう。