2回目の残高不足だけが原因で「ブラックリスト入り」するとは言い切れない

クレジットカードで2回目の残高不足を起こした場合「ブラックリスト入りになってしまうのか」と不安を抱えている人もいるでしょう。

結論からいえば、クレジットカードで2回目の残高不足を起こしても、いわゆる「ブラックリスト入り」になるとは言い切れません。

「ブラックリスト」とは、信用情報機関に事故情報が登録されている状態を指します。

信用情報とは、クレジットカードやローンなどの利用履歴です。カード会社や消費者金融などが審査を行う際、その人の返済能力を調査する目的で使用されます。

残高不足によりクレジットカードの支払い遅延を起こすと、たとえ1日の遅延であっても信用情報に登録されます。そのため、残高不足が2回目なのであれば、信用情報へ2回支払い遅延履歴が残っている可能性があるのです。

この情報から返済能力がないと判断されてしまえば、いわゆる「ブラックリスト入り」となってしまう可能性はあります。

ただし、支払い遅延に対するペナルティは、支払い遅延の回数だけではなく、滞納している期間や督促への対応などによって発生します。

そのため残高不足が2回目だからといって、必ずブラックリスト入りになるとは言えません。

とはいえ、支払い遅延が続けば続くほどリスクは大きくなるため、支払い遅延を起こしたのであれば、できるだけ早く支払いをすべきでしょう。

クレジットカードで2回目の残高不足を起こした場合のリスク

クレジットカードで2回目の残高不足を起こした場合には下記のようなリスクがあります。

- クレジットカードが一時的に利用停止となる

- 遅延損害金が発生する

- 利用限度額が引き下げられる可能性がある

- クレジットカードが強制解約になる可能性がある

- 最終的には財産の差し押さえに発展する

ここからは、クレジットカードで2回目の残高不足を起こした場合のリスクについて解説していきます。

遅延損害金が発生する

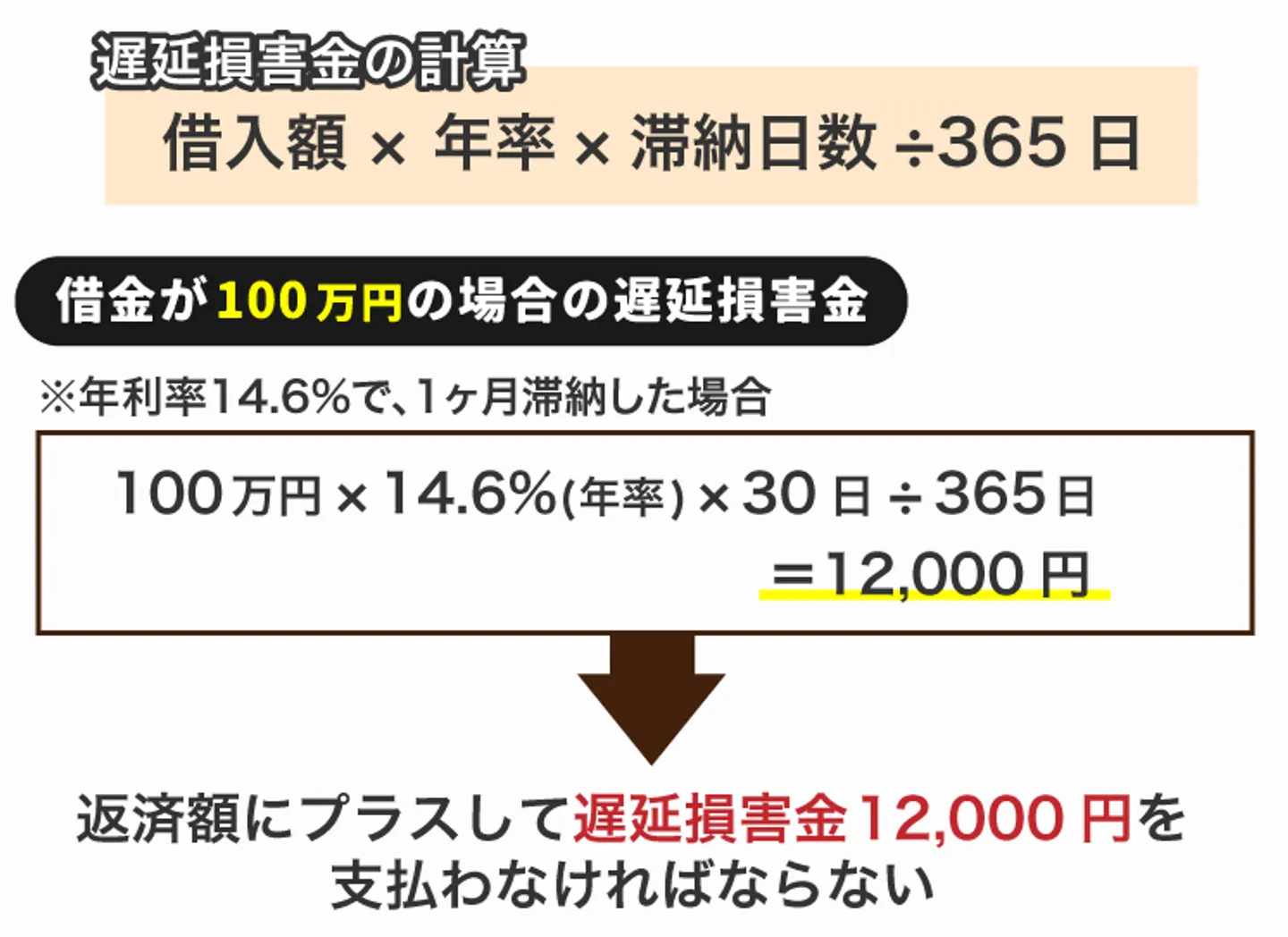

残高不足が原因でクレジットカードの支払いに遅れた場合、支払いが遅れた翌日から遅延損害金が発生します。

遅延損害金とは、支払いが遅れた期間に対して発生する損害金です。簡単にいえば「クレジットカードの支払いに遅れたペナルティ」です。

遅延損害金は、支払い期日の翌日から発生します。契約時に取り決められていない場合もありますが、契約で決められていない場合でも支払うべきと法律で定められています。そのため契約書に記載がない場合でも、支払わなければなりません。

遅延損害金は、支払い遅延が解消されるまで発生するため、滞納期間が長引けば長引くほど、支払額もかさんでしまいます。

滞納期間が短ければ遅延損害金も最小限に抑えられるため、できるだけ早く支払いを済ませましょう。

クレジットカードが一時的に利用停止となる

残高不足によって支払い遅延が起きると、クレジットカードが一時的に利用停止となります。利用停止になるまでの期間はカード会社の判断にもよりますが、一般的には3日〜1週間程度の支払い遅延で措置を取られることが多いです。

カード会社からすれば、現時点で支払いができない人がさらにカードを利用すると、その金額の返済もできなくなるのではと危惧します。これ以上の損失を避けるためにも、支払い遅延が起きるとクレジットカードの利用を停止するのです。

なお一時的な利用停止は、残高不足による支払い遅延の回数で起きるわけではありません。1回目でも3回目でも、支払い遅延が続いている状況であれば、滞納が解消されるまではクレジットカードが利用停止となります。

普段の買い物や固定費をクレジットカードで支払っている人は、日常生活に影響がでる場合もあるため、早急に滞納状態を解消させましょう。

利用限度額が引き下げられる可能性がある

クレジットカードの利用限度額は、契約者の支払い能力をもとに設定されます。支払い能力は、さまざまな情報から総合的に判断されますが、クレジットカードの支払い状況も要因の1つだと考えられます。

そのため、クレジットカードで2回目の残高不足を起こした場合「複数回の遅延があるため、支払いに問題がある」と判断されるリスクもあるのです。その場合、支払い能力を危惧されてクレジットカードの利用限度額が引き下げられることも考えられます。

カード会社によっては滞納が解消された後も、利用限度額の制限を一定期間続ける場合もあるため、残高不足で支払いができないという事態にならないよう心がけましょう。

クレジットカードが強制解約になる可能性がある

残高不足によってクレジットカードの支払いに遅れた場合、そのカードが強制解約になるリスクもあります。

カード会社は支払い能力がある人とのみ契約を成立させてクレジットカードを発行します。「支払い遅延が複数回ある」「長期間滞納が続いている」といった場合、支払い能力を疑われ、クレジットカードが強制解約になることも考えられるのです。

強制解約になる明確な基準は公表されておらず、カード会社の判断によります。支払い遅延の回数や日数は強制解約になる原因と予測できるため、2回目かつ長期間の延滞をすると、クレジットカードが強制解約となる可能性があります。

なお「⚪︎日延滞すると強制解約になる」とは断言できませんが、一般的には延滞が2か月程度続くと強制解約になるといわれています。今後カードを使えなくなるリスクもあるため、2回目の残高不足を起こした場合は、できるだけ早く滞納を解消させましょう。

カード会社からクレジットカードの利用金額を一括請求される可能性がある

残高不足によってクレジットカードの支払いに遅れた場合、カード会社から利用金額を一括請求される可能性があります。一括請求となるまでの期間は断言できませんが、一般的には3か月程度の延滞といわれています。

一括請求の金額には、遅延損害金も含まれます。たとえば、10万円の支払いを残高不足によって滞納した場合、すでに5,000円の遅延損害金が発生していると、一括請求では105,000円を支払わなければなりません。

カード会社からの一括請求を無視するのは、絶対やめてくださいクレジットカードの取立てにおいて「一括請求」は裁判になる一歩前の最終通告です。

一括請求が届いたら、すぐにカード会社に連絡し、返済が遅れている理由を正直に話したうえで、返済期日の延長ができないか相談しましょう。一括返済ができなくても、カード会社に連絡して返済する意思を示すことが大切です。

最終的には財産の差し押さえに発展する

残高不足によるクレジットカードの支払い遅延を放置しつづけると、最終的には強制執行が実行されます。

強制執行とは、債権者が取得した「債務名義」に基づいて、債務者の財産を取り上げて借金などの返済に充てる法的措置です。強制執行となれば、以下のような財産が差し押さえの対象となります。

差し押さえの対象になった財産は、取り戻すことができません。

差し押えが行われると、給与の一部が没収されるため、借金を滞納している事実が会社にバレるリスクもあります。

なお、どうしても借金の返済ができない場合は、弁護士に債務整理の依頼を検討しましょう。債務整理については、クレジットカードの支払いが苦しいなら債務整理を視野に入れるで解説します。

クレジットカードで2回目の残高不足を起こした場合はすぐにカード会社へ連絡する

クレジットカードで2回目の残高不足を起こした場合、すぐにカード会社へ連絡するようにしてください。

支払い遅延を起こした場合、カード会社に支払いの意思を伝えることが重要です。支払いの意思がみえない場合、カード会社は利用者に対して督促を行います。

最終的には前述のとおり一括請求や差し押さえとなるため、まずはカード会社に連絡を入れて、担当者に支払いの意思があることを伝えましょう。

なお、カード会社に連絡をする際は、残高不足で支払えなかったクレジットカードの請求額をどのように支払えばよいかも確認しておくとよいでしょう。場合によっては、口座振替では対応してもらえず、銀行振込やコンビニ払いなどの支払い方法になる可能性もあります。

すぐに支払いが難しい場合は支払い期日の猶予をカード会社に相談する

残高不足によるクレジットカードの請求額をすぐに用意できない場合であっても、すぐにカード会社へ連絡をしてください。支払いの意思を伝える目的もありますが、カード会社の判断によっては支払い期日の猶予を認めてもらえる可能性があります。

「少し待てば振り込めるのだから、わざわざ連絡する必要はないのでは?」と思うかもしれませんが「滞納時に債務者側から自主的に連絡があるかどうか」は、カード会社に与える印象がまったく異なります。

必ず自分から連絡をして返済意思があることを示し、いつなら支払えるのか、具体的な日時を提示しましょう。

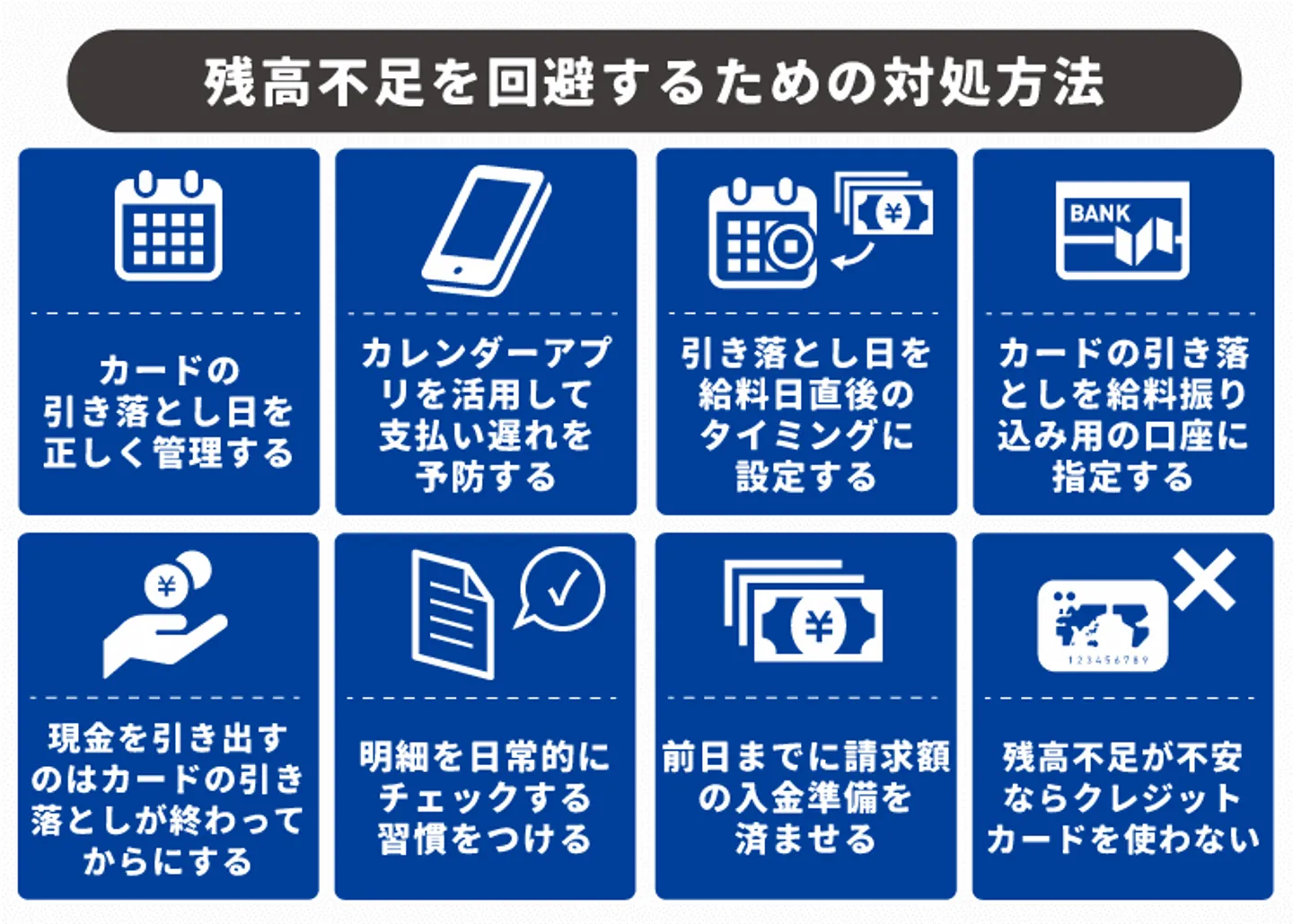

残高不足によるクレジットカードの支払い遅延を防ぐための対策

残高不足によるクレジットカードの支払い遅延には、さまざまなリスクがあります。うっかりしていたのが原因であれば、事前に対策を講じて3回目の残高不足が起きないようにすることが大切です。

残高不足によるクレジットカードの支払い遅延を防ぐための対策には、以下の7つがあります。

- ①クレジットカードの引き落とし日を正しく管理する

- ②カレンダーアプリの通知設定などを活用して支払い遅れを予防する

- ③会員専用ページやアプリなどから引き落とし額を事前に把握しておく

- ④引き落とし日を給料日直後に設定する

- ⑤クレジットカードの引き落としを給料が振り込まれる口座に指定する

- ⑥クレジットカードの引き落としが終わるまで口座からお金を下ろさない

- ⑦引き落としの前日までにクレジットカードの請求額を入金しておく

それぞれ解説します。

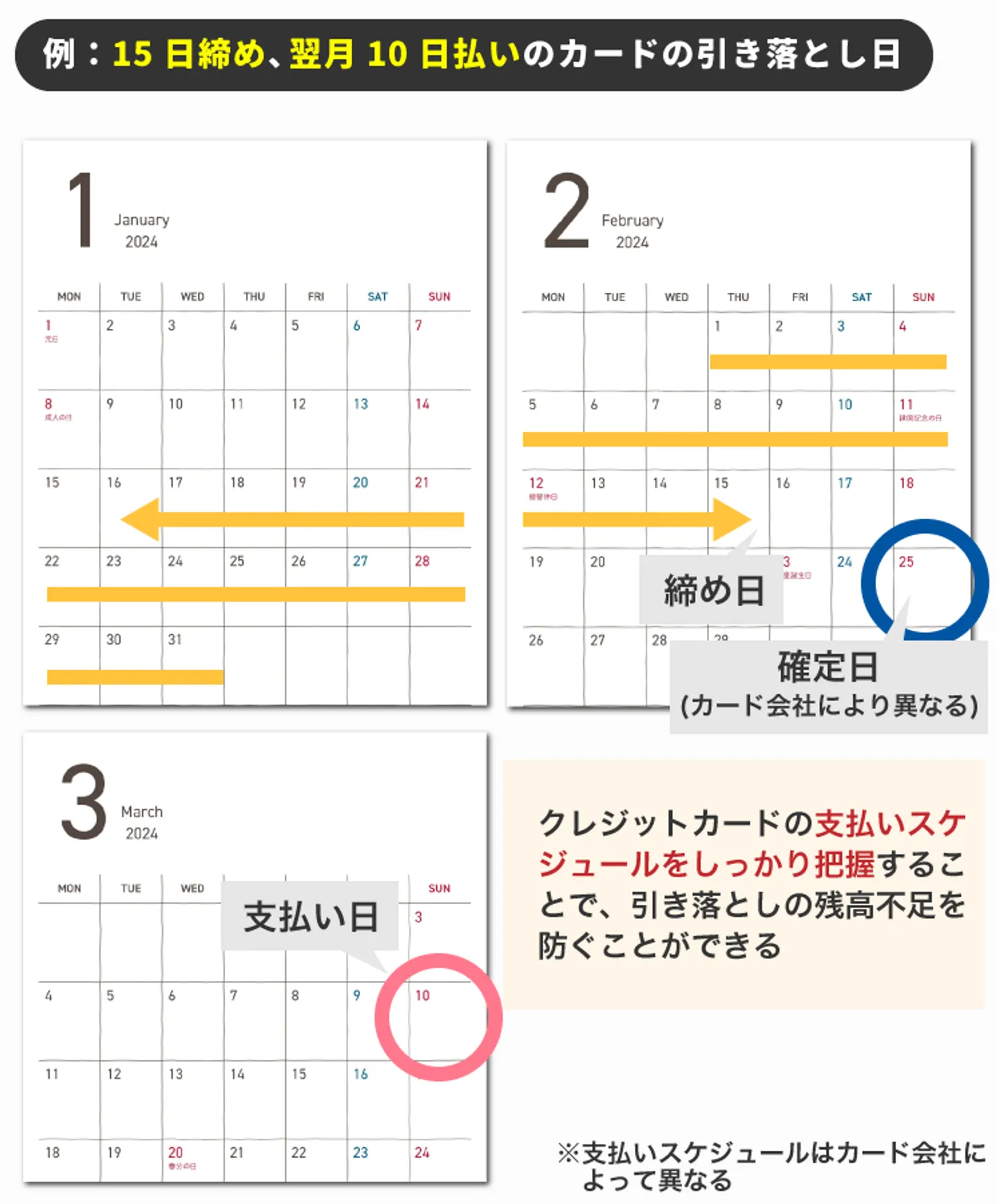

①クレジットカードの引き落とし日を正しく管理する

何より重要なのが、クレジットカード関係の支払い日を正確に把握して家計管理に組み込むことです。返済日のうっかり忘れを防止するためには、正しくスケジュールを理解するのが大前提となるのは当然のことでしょう。

クレジットカード引き落としが残高不足になるのを防ぐためには、特に次の3つを意識してください。

- 締め日:クレジットカード利用の締め切りのこと。前月の締め日の翌日から当月の締め日までのカード利用額を集計して「1か月分の利用額」を計算するために活用される。

- 支払い日:カード会社からの請求額が実際に引き落とされる日時のこと。この日に口座残高が不足していると引き落としができない。

- 確定日:加盟店がカード会社に請求した内容が確定する日時のこと。この時点でカード会社からカード所有者への請求額も正式に確定する。加盟店の請求が遅れると、所有者への請求は翌月以降にずれ込むこともある。

「15日締め、翌月10日払い」のクレジットカードの場合、前月16日〜当月15日までの合計利用額が翌月10日に引き落とされます。たとえば、1/16〜2/15までのカード決済額は、3/10が支払い日になります。

このようにクレジットカードの支払いは、決済日と支払い日の間隔が1〜2か月程度空くため、残高不足が頻発する可能性があるのです。

家賃・光熱費・クレジットカードの引き落としなどの支払い日は、毎月固定されています。1か月単位でお金の出入りがあるタイミングを正確に把握して、「うっかり忘れ」が生じない習慣を定着させましょう。

②カレンダーアプリなどで通知設定を行う

一般のカレンダーアプリ・消費者金融等の専用アプリの通知サービスを利用するのも効果的な方法です。支払い日の数日前にスマートフォンに通知・メールが届くので、残高不足で引き落としできないリスクを回避できます。

とくにクレジットカードの引き落とし日は、土・日・祝日が重なると翌営業日にズレることが多いです。通知設定をしておけばこのようなイレギュラーにも対応しやすいでしょう。

③会員専用ページやアプリなどから引き落とし額を事前に把握しておく

残高不足を回避するには「できるだけ早く請求額を知る」ことが重要です。

Webの会員ページ・各社の専用アプリを閲覧すれば、紙の明細書が郵送されるよりも早い段階で請求金額が判明します。

おおよその請求額が事前にわかっていれば、支払い日直前に焦って資金調達に奔走する必要がなくなるので、クレジットカードと計画的に付き合いやすくなるでしょう。

普段からこまめに会員専用ページやアプリで利用明細をチェックする習慣を身につければ、引き落とし額を事前に把握できるだけでなく、不正利用の早期発見にもつながります。

④引き落とし日を給料日直後に設定する

5日・10日・15日・月末など、クレジットカード会社によって締め日・引き落とし日は異なりますし、利用者側で自由に支払い期日を変更できることも少なくありません。

そこで、口座の残高不足を回避するために、引き落とし日を給料日直後に設定する方法が有効だと考えられます。請求額がよほど高額でない限り、給料が振り込まれたタイミングでカードの引き落としが実行されても残高不足にはならないでしょう。

なお、クレジットカードの問い合わせ窓口では、支払い方法の変更について相談できるのが一般的です。引き落とし日の変更もできる可能性があるため、まずはカード会社に連絡をしてみるとよいでしょう。

⑤クレジットカードの引き落としを給料が振り込まれる口座に指定する

残高不足のリスクを回避したいのなら、給与の振り込み用口座とクレジットカードの支払い用口座を一緒にする方法が効果的です。

クレジットカードの支払い用口座を別に用意している人もいるでしょう。支払い先ごとに口座を用意しておけば、各支出の明細が通帳ごとにわかれているため、別途家計簿を作成しなくても支出管理がしやすいというメリットがあります。

ただし、このような家計管理の方法が通用するのは「お金の管理が得意な人」「こまめに入出金をする時間の余裕がある人」に限られます。

むしろ、家計管理が苦手で几帳面に入出金するのが向いていない人が複数口座を用意すると、支払い遅れ・残高不足を生じるリスクを増長させる原因になりかねません。

したがって、クレジットカードの残高不足の経験がある人は「できるだけ管理する口座の数を減らす」という方向で支払い遅延の回避対策を実施しましょう。

⑥クレジットカードの引き落としが終わるまで口座からお金を下ろさない

残高不足を回避するなら、口座から現金を引き出すタイミングにも注意するべきです。

たとえば、生活費を通帳から引きだすタイミングを「カード利用額の引き落としが終わった後」に決めておくのです。このような対策を講じておけば、口座の残高に余裕がある状態でカードの支払い日を迎えることが可能でしょう。

⑦引き落としの前日までにクレジットカードの請求額を入金しておく

クレジットカードの残高不足を回避するには、前日までに入金を済ませて引き落としに備えることが大切です。当日にお金を用意するという人も少なくありませんが、万が一のことが起こった場合に対応しにくいからです。

口座残高が請求額に1円でも足りなければ「残高不足」が原因で引き落としができません。「期限に間に合えばそれでよい」ではなく、「期限前に余裕をもって入金を済ませる」という慎重な姿勢が必要でしょう。

ただし引き落とし日前日の遅い時間に入金した場合、金融機関によっては間に合わない可能性もあるため、引き落としが正常に行われたかカード会社に確認する必要があります。

入金がどうしても当日にしかできない場合は、できるだけ早く入金したうえで、カード会社に連絡して状況を説明しましょう。

残高不足が不安ならクレジットカードを使わないのも選択肢のひとつ

「過去に何度も支払い遅延の経験がある」「収入が不安定で毎月確実にお金を用意できるか不安」といった場合、思いきってクレジットカードを使わないのも選択肢の1つです。

一度クレジットカードと距離をとって「現金払い」メインの生活を過ごせば「手元にあるお金の範囲で堅実に生活する」習慣を身につけることが期待できます。

しかし、ネットショッピングをする機会が多い人にとってはクレカが使えないのは不便でしょう。また、キャッシュレス決済が普及した現代においてクレジットカードと距離をとると、ポイント還元などの点でもデメリットを強いられる可能性があります。

そこで「家計管理が複雑にならず、かつ、キャッシュレス決済の利便性を享受したい」という人は、次のサービスを検討するとよいでしょう。

- 決済時に登録口座から即時引き落としがされる「デビットカード」

- 事前チャージした金額の範囲で決済できる「プリペイドカード」

家計管理が難しいクレジットカードを利用しなくても、便利に日常生活を過ごせるサービスは多様に用意されています。自分と相性の良い取引手法を積極的に活用してください。

「デビットカード」なら決済時に登録口座から即時引き落としがされる

デビットカードとは、カード決済と同時に銀行口座から引き落としが行われる仕組みのカードです。

クレジットカードのように利用した金額を引き落とし日に支払うのではなく、決済時に銀行口座から引き落とされるため、支払い遅延が起きることはありません。

また、クレジットカードやローンで行われるような審査が不要のため、信用情報に不安がある場合でも作成できます。

近年では、さまざまな場面でデビットカードが使えるため、クレジットカードの代替案として活用できるでしょう。

「プリペイドカード」なら事前チャージした金額の範囲で決済できる

プリペイドカードとは、利用者が事前に支払った金額を上限として使えるカードです。

使い切り型の図書カードやQUOカード、チャージ型のWAONやSuica、VISAなどの国際ブランドがついたものなど、多様なサービスが展開されています。

事前に入金したうえで買い物などを行うため、支払い遅延が起きるリスクは一切ありません。クレジットカードの場合は「いつの間にか使い過ぎていた」というケースもありえますが、これを防げるのもプリペイドカードのメリットでしょう。

クレジットカードの支払いが苦しいなら債務整理を視野に入れる

「クレジットカードを使いすぎた」「ローンの返済もある」など、クレジットカードの支払いが苦しい状態の人もいるでしょう。その状態を何の対策もせずに放置してしまうと、残高不足による支払い遅延が再度起きるリスクがあります。

クレジットカードの支払いやローンの返済などが滞り、最終的に財産を差し押さえられてしまう可能性も否定できません。そのため、クレジットカードの支払いが苦しい場合は債務整理を視野に入れてみてください。

債務整理とは、借金やクレジットカードの支払いが苦しい場合に取れる救済措置です。「国から認められた救済措置」などと呼ばれることもあります。

弁護士や司法書士に依頼をするのが一般的で、債務整理後はクレジットカードの支払額を減額・免除できます。債務整理には「任意整理」「個人再生」「自己破産」の手続きがあり、それぞれ特徴が異なります。

|

手続き種類

|

概要

|

|

任意整理

|

クレジットカード会社などの債権者と交渉をして、手数料や利息をカットしてもらうための手続き

|

|

個人再生

|

クレジットカードの利用金額や借金を減額するための手続き

|

|

自己破産

|

借金やクレジットカードの利用金額のすべてを帳消しにするための手続き

|

ただし、債務整理には借金やクレジットカードの支払いを楽にできるメリットがある反面、債務整理から5〜7年間程度は「ブラックリスト入り」の状態となり、クレジットカードの申込や利用、ローン契約などができなくなってしまいます。

そのため債務整理を検討する際は、無料相談を活用して弁護士や司法書士から債務整理のデメリットを十分に説明してもらったうえで、手続きを取るべきか慎重に判断するようにしてください。

任意整理:手数料や遅延損害金をカットするための交渉をする手続き

任意整理とは、弁護士や司法書士が債権者と交渉を行い、将来利息のカットや3〜5年の分割返済などといった和解を成立させ、支払いを楽にする手続きです。任意整理には、以下のメリットとデメリットがあります。

| メリット |

デメリット |

| 整理する債権を選べる |

借金の元金を返済しなければならないため、安定した収入が必要 |

| 返済期間の延長や将来利息・遅延損害金のカットが可能 |

債権者と交渉し、和解が成立しないと利用できない |

| 家族にバレる可能性が低い |

「ブラックリスト入り」の状態となるため、整理後5年程度はクレジットカードやローンなどの契約、スマホ本体の分割払いができない |

手数料や遅延損害金をカットする方向で交渉が進むのが一般的なため、任意整理をすればクレジットカードで利用した実際の金額のみになると期待できます。

とくに「リボ払いを利用していて元金が全然減らない」という場合には、任意整理を検討してみるとよいでしょう。仮に200万円のリボ払い(手数料:年利15%)を任意整理して4年で完済する場合と、リボ払いのまま月4万2,000円を支払う場合の支払総額を比べてみました。

|

|

任意整理

|

リボ払い

|

|

月々の支払額

|

約4万2千円

|

4万2千円

|

|

完済までの年数

|

4年

|

6年1か月

|

|

総額

|

200万円

|

305万7906円

(内手数料105万7906円)

|

シミュレーションの結果、任意整理を行えば、リボ払いのまま支払う場合と同じ金額で返済しても105万円以上得をするうえ、2年以上早く返済が終わる結果になりました。

「リボ払いの支払いが苦しい」「クレジットカードだけでなくカードローンの返済もある」という場合には、任意整理を視野に入れて現状を改善することも検討してみてください。

個人再生:クレジットカードの利用金額や借金を1/5〜1/10まで減額する手続き

個人再生とは、借金を返済できない恐れがあることを裁判所に認めてもらい、大幅に減額された借金を3〜5年で返済していく手続きです。一般的には、抱えている負債を1/5〜1/10程度に減額されるといわれています。

個人再生のメリットとデメリットは、以下のとおりです。

| メリット |

デメリット |

| 借金を10分の1から5分の1ほどに減額できる |

信用情報に事故情報が5〜7年ほど掲載される(掲載期間は、信用情報機関で異なる) |

| 免責不許可事由がないため、どのような理由の借金にも利用できる |

借金に保証人がいる場合、保証人へ返済請求される |

| ローン返済中の自宅を残した状態で借金を大幅に減額できる |

一定以上の財産が持てない |

| 資格制限がない |

官報に載る |

任意整理とは異なり、裁判所を介する手続きのため、その分手間や費用はかかります。しかし手数料や遅延損害金をカットできるだけでなく元本自体を大幅に減額できるため、任意整理以上に減額効果を期待できるでしょう。

ただし、今後も返済を続けることが前提となるため、無職や収入が低い人は個人再生を利用できません。

また税金や健康保険料などの公租公課は、個人再生の手続き上では優先的な債権として取り扱われるため、個人再生の手続きをしても罰金や税金は支払う必要があります。

自己破産:クレジットカードの利用金額や借金を帳消しにする手続き

自己破産とは、裁判所を介してクレジットカードの利用金額を含めて、現在抱えている借金の返済を帳消しにできる手続きです。

自己破産のメリットとデメリットは、以下のとおりです。

| メリット |

デメリット |

| 借金の返済が免除される |

信用情報機関に事故情報が5〜7年ほど掲載される |

| 官報に掲載される |

| 20万円以上の財産は処分される |

| 職業制限があるため定められた職業につけない(宅建士や警備員など) |

| 自己破産の手続き中は郵便物や移動が制限がされる |

| 市町村役場の破産者名簿に登録される |

| 破産者が借金を返済できなかった場合は、保証人に請求される |

自己破産をすると、税金や養育費などを除いて、抱えているすべての負債の支払義務が免責されます。

ただし自己破産は債務が少ない場合や、返済能力がある場合は利用できません。また、借金やリボ払いが膨らんだ理由がギャンブルや過度な浪費にある場合、そもそも自己破産が認められない可能性もあります。

なお自己破産をすると、ほとんどの借金は免責されますが、20万円以上の財産は処分する必要があります。そのため、ほかの債務整理ではどうしても返済できない場合の最終手段と考えるべきでしょう。

まとめ

クレジットカードで2回目の残高不足を起こしても「ブラックリスト入り」になるとは言い切れません。

クレジットカードで2回目の残高不足を起こした場合、すぐにカード会社へ連絡し、カード会社に支払いの意思を伝えることが大切です。

残高不足でクレジットカードの支払いができない場合、クレジットカードを強制解約されたり、一括請求を求められたりするリスクがあります。最終的には財産の差し押さえられてしまうため、早急に滞納状態を解消しましょう。

そのうえで、3回目の残高不足が起きないように、カレンダーアプリの通知設定を活用したり引き落とし日を給料日直後に設定したりといった対策を講じておくことが大切です。

なお、どうしてもクレジットカードの返済ができない場合は、債務整理を検討しましょう。

ただし債務整理を行うと、整理後5~7年間ほどは信用情報に事故情報が掲載され、クレジットカードやローン契約などができなくなってしまうため、最終手段と考えるべきです。

債務整理を検討する際は、弁護士や司法書士に債務整理のデメリットを十分に説明してもらったうえで、慎重に判断するようにしてください。

2回目の残高不足でクレジットカードの引き落としができないときのQ&A

うっかりしていて残高不足でクレジットカードの支払いに遅れてしまいました。すぐに支払えば問題ないでしょうか?

原因がうっかりであっても支払い遅延には違いないので、その履歴が信用情報として登録されます。また、たとえ1日であっても支払い遅延はマイナスな印象を与えてしまうリスクはあるため、問題ないとは言い切れません。

1回目よりも2回目の方が残高不足の支払い遅延はリスクが大きいでしょうか?

信用情報に支払い遅延の履歴が2つ残っていることも考えられるので、1回目よりリスクが大きい可能性は高いです。しかし一般的にも「数日程度の遅延であれば大きなペナルティはない」といわれているため「急にカードが利用停止になった」「強制解約になった」といったことがなければ、過度な心配は不要でしょう。

残高不足でクレジットカードの支払いができなかった際はどのように再支払いをすれば良いでしょうか?

一般的には「後日再引き落としになる」「利用者自身で銀行振込をする」といった方法で再支払いを行います。ただしクレジットカード会社によって異なるため、利用しているカード会社に問い合わせるとよいでしょう。