楽天カードで支払い遅延したときは真っ先に再支払いを済ませるべき

楽天カードの支払い遅延を起こした場合、滞納が続けば続くほどペナルティが増えてしまいます。最終的には訴訟や財産の差し押さえに発展する可能性もあり、1日でも早く支払い遅延の状態を解消することが重要です。

そのため、楽天カードで支払い遅延したときは真っ先に再支払いを済ませることを考えましょう。楽天カードで支払い遅延をしたときには、下記の手順に沿って行動してみてください。

- ①再支払いの方法を確認する

- ②資金を工面して入金する

- ③カードの利用停止に対処する(支払いが難しい場合)

なお、経済的理由で楽天カードの支払いが困難な場合は、利用停止に備えた動きが必要です。支払いが難しい場合の動きもあわせて解説していくため、楽天カードの支払い遅延が起きている場合は参考にしてみてください。

①再支払いの方法を確認する

楽天カードで支払いに遅れた場合、後日再支払いが必要です。楽天カードの再支払い方法には下記の4種類があります。

- 再引き落とし日の前日までに口座へ入金(自動再引き落とし)

- 指定口座へ銀行振込

- スマートフォンのバーコード表示でのコンビニ支払い

- 振込依頼書を使って振込

基本的には登録している引き落とし口座からの再振替が翌営業日以降に行われるケースが多いです。登録している銀行口座によっては再引き落としが行われないため、その場合には振込やコンビニ支払いで再支払いが必要です。

なお、上記の方法で再支払いができても、楽天カードに支払いが必要な「遅延損害金」は発生します。また、早ければ支払い日翌日からカードが利用停止となり、再支払いができるまで復活しないため、1日でも早く再支払いを完了させましょう。

再支払い方法1.再引き落とし日の前日までに口座へ入金(自動再引き落とし)

登録している銀行口座が下記に当てはまる場合、支払い日の翌日以降に自動で再引き落としが行われるサービス(再振替サービス)が適用されます。

- 楽天銀行

- みずほ銀行

- 三井住友銀行

- 三菱UFJ銀行

- りそな銀行

- 埼玉りそな銀行

- 北海道銀行

- 北陸銀行

- 横浜銀行

- 千葉銀行

- 広島銀行

- 福岡銀行

- 熊本銀行

- 十八親和銀行

- 常陽銀行

- 肥後銀行

- 八十二銀行

- ゆうちょ銀行

再引き落とし日は、ゆうちょ銀行が月末最終日(土日祝の場合は翌営業日)、ゆうちょ銀行以外は支払い日の翌日から4営業日までとなります。

■例1:1月27日(月)の支払い日に遅れた場合

・ゆうちょ銀行の場合…1月31日(金)に再引き落とし

・ゆうちょ銀行以外の場合…1月28日(火)、1月29日(水)、1月30日(木)、1月31日(金)に再引き落とし

■例2:6月27日(木)の支払い日に遅れた場合

・ゆうちょ銀行の場合…月末(6月30日)は日曜日のため、7月1日(月)に再引き落とし

・ゆうちょ銀行以外の場合…6月28日(金)、7月1日(月)、7月2日(火)、7月3日(水)に再引き落とし

再引き落とし日の前日までに口座へ入金しておけば、何もしなくても自動で再引き落としが行われます。

参照:楽天カード「お支払いについて>Q.再振替サービスについて知りたい。」

再支払い方法2.指定口座へ銀行振込

登録口座が再引き落としの対象外の場合、もしくは再引き落とし日を過ぎている場合は、自身で楽天カードに再支払いが必要です。自身で再支払いする方法の1つが指定口座への銀行振込となります。

振込先口座は一人ひとり異なるため、自動音声専用ダイヤル(0120-30-6910)もしくは楽天e-NAVIで確認する必要があります。

自動音声専用ダイヤルでの振込は、引き落とし日から翌月10日まで受け付けてもらえます。ただし、再振替サービスの対象者は再引き落とし日の経過後は受け付けてもらえません。

楽天e-NAVIでの振込は、引き落とし日から2~6営業日以降にトップ画面上部に「ご入金が確認できておりません」と通知が出てくるので、そのリンクから手続きを行います。

なお、銀行振込にあたって必要な振込手数料は自己負担となります。また、振込依頼者名は楽天カードの契約名義(フルネーム)にしないと支払いが反映されないので注意しましょう。

参照:楽天カード「お支払いについて>Q.銀行振込による支払いについての注意事項」

再支払い方法3.スマートフォンのバーコード表示でのコンビニ支払い

自身で楽天カードへの再支払いをする方法には、スマートフォンのバーコード表示でのコンビニ支払いもあります。

銀行振込の場合、「振り込みが可能なATMが近くにない」「すぐに入金したいけど翌営業日になるまでは送金がされない」といったことも考えられます。その場合にはスマートフォンのバーコード表示でのコンビニ支払いがおすすめです。

スマートフォンのバーコード表示でのコンビニ支払いの流れは、下記の通りです。

- 引き落とし日から2営業日〜6営業日までにスマートフォンから楽天e-NAVIにログインをする

- トップページ上部に「入金の確認ができておりません」のように表示されている赤色のバーをタップする

- リンク先の「お支払のお願い」をタップし、支払い金額などを確認する

- 表示されたバーコードをコンビニエンスストアの店員の方に見せて支払いを行う

参照:楽天カード「3月お支払い分の引き落としができなかった場合のお支払い手続きを知りたい」

なお、支払い金額が30万円以上の場合はコンビニでの支払いはできず、振込依頼書に記載された口座へ銀行振り込みする必要があります。

再支払い方法4.振込依頼書を使って振込

再振替サービスや銀行振込での支払いをしなかった場合、あるいは口座情報を登録していない場合は、楽天カードから振込依頼書が郵送されます。郵送時期は、支払い日翌月の7日~13日前後となります。

振込依頼書を持ってコンビニに行けば、レジで支払いが可能です。支払いには別途手数料がかかり、金額は店舗と支払い額によって異なります。

|

~1万円未満 |

1万円以上~5万円未満 |

5万円以上 |

| ローソン、ファミリーマート、デイリーヤマザキ、セイコーマート、ミニストップ |

110円 |

220円 |

550円 |

| セブンイレブン |

110円 |

220円 |

440円 |

| ポプラ |

66円 |

110円 |

330円 |

ただし、バーコードでのコンビニ支払いと同様に、支払い金額が30万円以上の場合はコンビニでの支払いができません。そのため、30万円以上の再支払いの場合は振込依頼書に記載された口座へ銀行振り込みする必要があります。

また、「振込依頼書の郵送は支払い日翌月の7日~13日前後」と解説しましたが、その期間も遅延損害金は発生します。損失を抑えるためには、銀行振込で速やかに再支払いを済ませましょう。

参照:楽天カード「引き落とし口座の照会・変更>引き落とし口座を登録していない場合のお支払い方法について」

②資金を工面して入金する

楽天カードへの再支払い方法を確認したら、必要な金額を用意して口座に入金(もしくは振込)を行います。

資金がないときの工面方法ですが、他社からの借入を利用するのは可能な限り避けましょう。借金で借金を返すようになると、利息が積み重なって債務が膨らんでしまいます。

長期的な計画のもと低金利ローンに借り換える方法もありますが、完済するまで一切の借入・カード利用を行わないなど、強い意思が必要です。

リスクを増やさないためには、次のような方法で資金を工面することをおすすめします。

- 家族や友人に借りる

- 不用品を売却する

- 短期・単発バイトで稼ぐ

③カードの利用停止に対処する

先述の通り、楽天カードで支払い遅延をすると翌日には利用停止になる可能性もあります。そのため、利用停止で生活に支障をきたさないよう対処しなければいけません。

具体的には、楽天カードで支払っている各種料金の支払い方法を変更しましょう。家賃や各種サブスク、公共料金やNHKなどを滞納してしまうと、サービス停止・解約などの問題に発展します。

各種料金の支払い日までに利用再開ができれば問題ありませんが、1日のズレで滞納となってしまうかもしれないため、注意が必要です。

楽天カードの支払い遅延で起こる7つのペナルティ

「支払いが少しぐらい遅れても、カードの一時利用停止前ならまだ大丈夫だろう」「一時停止されても強制解約される前までなら利用復活できるからたいしたことない」

ネット上にはこのような書き込みもありますが、実際のところ支払い遅れには以下のようなデメリットがあります。

- カードの利用が一時停止される

- 遅延損害金が発生する

- 催促の連絡が来るようになる

- 信用情報に延滞した情報が登録される

- カードが強制解約になる

- 支払督促や訴訟を起こされる

- 給料や財産を差し押さえられる

支払い遅延は1日でも早く解消すべきであり、経済的な事情から支払えない場合は後述する「債務整理」も検討しましょう。ここからは、上記のペナルティを流れに沿って解説します。

①カードの利用が一時停止される(支払い遅延の翌日~)

楽天カードの支払いが遅れると、カードの利用が一時停止される場合があります。早ければ支払い日の翌日には利用停止となる可能性もあるので、十分ご注意ください。

また、先にも解説した通り、楽天カードの利用が一時停止されると紐づけられている料金の支払いも滞納することになる点にも注意です。

その場合、楽天カードの利用が一時停止されれば家賃や公共料金、サブスクなど、いちいちすべての支払い方法を変更しなければなりません。

一時停止を繰り返すと利用再開も難しくなる

楽天カードが一時利用停止になっても、強制解約となる翌月11日より前に支払いを済ませれば、基本的には利用を再開できます。

しかし、何度も滞納を繰り返すと、次第に楽天カードから「問題ありな顧客」として認識され、再支払いをしても利用を再開できなくなるおそれがあります。

毎月一定日に支払う契約で楽天カードを利用している以上、再支払いはあくまで例外的な対処といえます。本来の支払い日を守らなければ楽天カードからの信用低下は免れないため、再支払いに慣れて遅延が常習化しないよう注意しましょう。

②遅延損害金が発生する(支払い遅延の翌日~)

先にも解説しましたが、支払いに遅れた日数分だけ遅延損害金が発生します。

返済時には、本来の返済日に支払うはずだった金額に加えて、実際に返済した日までに発生した遅延損害金も支払わなければなりません。

なお、遅延損害金の金額は、以下の式で計算できます。

遅延損害金=借入残高×遅延損害金利率÷365日×滞納日数

※楽天カードの遅延損害金利率はショッピング枠の利用なら年率14.6%、キャッシング枠の利用なら年率20%

※うるう年は366日で計算

たとえば、楽天カードのキャッシング枠を利用して、借入残高が50万円で返済日の30日後に支払った場合、遅延損害金の金額は以下のとおりです。

500,000×0.2÷365×30=8,219円

楽天カードの通常利息の利率はショッピングの利用なら2回払いまで手数料不要、キャッシングの利用なら年率18.0%(借入金額100万円未満の場合)となっており、遅延損害金利率のほうが高く設定されています。そのため、数日遅れただけでも高額な遅延損害金が発生してしまうのです。

③催促の連絡が来るようになる(支払い遅延から1週間後~)

支払いが遅れて1週間程度たつと、楽天カードから支払いの催促が始まります。

催促は、電話や手紙、ショートメールなどで届きます。請求の文言も、最初は支払いの確認を促す優しいものです。

しかし、催促を無視し続けていると、時間が経つにつれて厳しい表現に変わっていき、最終的には訴訟をにおわせるような内容になっていきます。

④信用情報に延滞の情報が登録される(支払い遅延から2ヶ月後~)

支払い遅れが2ヶ月を超えると、信用情報に事故情報(滞納歴)が登録されます。

■信用情報とは

個人の金融取引歴や年収、勤務先などをまとめた情報。国が指定する信用情報機関で管理され、金融機関や貸金業者が審査の際に照会する。

信用情報に事故情報が登録されてしまうと、以下のようにさまざまな影響が生じる可能性があります。

- 新規借入やキャッシングの利用、ローンを組むことができなくなる

- クレジットカードの新規発行やすでにあるカードの使用ができなくなる

- スマホや携帯電話の分割払いができなくなる

- 奨学金などの保証人になれなくなる

- 賃貸物件の審査に通らない場合がある

事故情報は一生残るわけではなく、借金完済後の一定期間が経過すれば削除されます。しかし、借金を返済できないまま放置してしまうと、いつまでも滞納が解消されず事故情報が残ってしまいます。

なお、信用情報への影響については下記の関連記事も参考にしてください。

⑤カードが強制解約になる(支払い遅延から2ヶ月後~)

支払い遅れが2ヶ月程度続くと、カード会社から強制解約されます。

強制解約されると一時利用停止の時のようにカードの復活はできず、二度と楽天カードを利用することはできません。

なお、時期の目安は支払い日の2ヶ月後ですが、支払い遅延が常習化している場合は1ヶ月程度で解約されてしまう可能性もあります。2ヶ月以内に支払えばいいと考えるのではなく、できるだけ早く支払い遅れを解消しましょう。

⑥支払督促や訴訟を起こされる(支払い遅延から半年後~)

支払い遅延から半年後~1年間経つと、楽天カード側は支払督促もしくは訴訟に移行します。

■支払督促

簡易裁判所が書面で支払いを命じる手続き。支払督促で和解しなかった場合、訴訟に移行する。

■訴訟(貸金返還請求訴訟)

簡易裁判所か地方裁判所で裁判を行う。訴訟を起こされると、被告として裁判所に出頭する必要がある。

いずれの場合も、無視していると申立人(楽天カード)の言い分が全面的に認められ、財産の差し押さえになってしまいます。交渉や裁判中の審理を通じて、なるべく自分の求める形で問題を決着させなければいけません。

対応には法的な知識が必要になるため、支払督促の通知や訴状が届いたら、弁護士や司法書士に相談しましょう。また、下記の関連記事でも対応方法を解説しています。

⑦給料や財産を差し押さえられる(支払督促・訴訟から数ヶ月後~)

支払督促や訴訟によって楽天カードの請求が全面的に認められると、それまでに発生した遅延損害金も含め、全額を一括請求されます。

一括請求に応じない場合、裁判所は強制執行を命じる事が可能です。強制執行では、給料や預金、その他資産がすべて強制的に回収され、一括請求の支払いに充てられます。

一括請求が決まった段階で支払い拒否は不可能であり、強制執行も止めることはできません。このような事態にならないためにも、早めに弁護士や司法書士に相談し、債務整理などの手を打つ必要があります。

楽天カードの支払い遅延を起こさないためのポイント

楽天カードの支払いに遅れないためには、次のポイントを意識しておきましょう。

- 支払い日と支払い金額をあらかじめ確認する

- 口座残高をこまめにチェックする

- 分割払いやリボ払いを計画的に活用する

いずれも基本的なことですが、普段から気をつけていれば自然と支払い管理能力が上がります。それぞれ詳しく見ていきましょう。

支払い日と支払い金額をあらかじめ確認する

普段からクレジットカードを使っている人は、支払い日や支払い金額を意識しなくなるケースが少なくありません。結果、支払い日を忘れて浪費してしまい、資金を用意できなくなります。

支払い日を忘れないためには、スマホのカレンダーアプリなどに支払い日を登録しておくと良いでしょう。1週間前など早めに通知するよう設定しておけば、支払い日の資金不足を防げます。

楽天カードの場合、締め日は毎月末日、支払い日は翌月27日で固定されています。月初めに会員サイトなどで支払い金額を確認し、最後の週に口座の残高を確認するというルーティーンを作れば、資金不足を防げるでしょう。

口座残高をこまめにチェックする

先述の「支払い日・支払い金額の確認」と重なりますが、登録している口座の残高をこまめにチェックすることも大切です。

別のクレジットカードを使っていたり、他のサービスで口座引き落としを設定していたりすると、うっかり残高不足になってしまう恐れがあります。

例え理由がうっかりミスでも、楽天カードにとっては支払い遅延に変わりありません。支払い日に返済資金を用意しておくことはユーザー側の責任なので、残高不足にならないよう注意を払いましょう。

分割払いやリボ払いを計画的に活用する

高額な買い物をする際に、分割払いやリボ払いを活用するのも1つの選択肢です。支払いを分散することで、毎月の資金が不足する事態を避けられます。

分割払いは文字通り支払いを分割する制度で、楽天カードでは最大36回まで分割可能です。2回払いまでは手数料不要、3回払いからは実質年率12.25%~15.00%がかかります。

リボ払いは利用額に関わらず毎月の支払いを一定額にする制度で、例えば「利用額が10万円でも20万円でも月々の支払い額を1万円に固定する」という返済方法です。実質年率15.00%が付きます。

楽天カードの場合、パソコンやスマートフォンで手続きできる「あとから分割払い」「あとからリボ払い」というサービスもあります。

参照:楽天カード「分割払い」

参照:楽天カード「あとからリボ払い」

分割払いもリボ払いも、計画的に使えば1ヶ月分の支払いを大幅に抑えられます。ただし、「利息が付く」「浪費の意識が薄くなる」といったデメリットもあるため、乱用は厳禁です。

特にリボ払いの危険性については、下記の関連記事も参照してしっかり把握しておきましょう。

楽天カードの支払いができないときは「債務整理」を検討する

すぐに滞納を解消できる見通しがない場合は、弁護士や司法書士に相談して債務整理を検討しましょう。

債務整理とは、借金の利息や元金をカットや減額したり、一括請求を長期の分割払いに変更できる手続きのことです。

単なる節約とは違い、借金自体の負担を減らせるので、返済が格段に楽になる効果が期待できます。

次の項目から、債務整理をおこなうメリットや減額効果などについて詳しく解説するので、ぜひ参考に自分も債務整理をおこなうべきか検討してみてください。

債務整理の種類とメリット・デメリット

債務整理には「任意整理」「自己破産」「個人再生」という3つの方法があります。

債務状況や収入などによって適切な方法は異なるため、弁護士や司法書士にアドバイスをもらいながら検討しましょう。

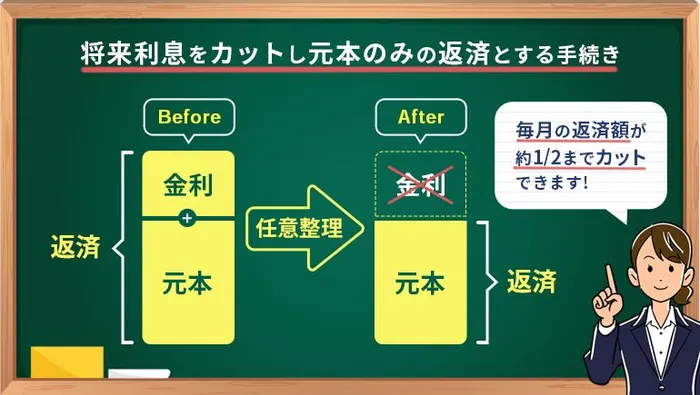

| 任意整理 |

将来利息をカットや減額し、月々の返済額を約1/2、人によっては1/3以下に減額できる手続き。 |

手続きの詳細はコチラ |

| 自己破産 |

どんなに高額な借金もゼロになる手続き。代わりに20万円以上価値のある財産を手放す必要がある。 |

手続きの詳細はコチラ |

| 個人再生 |

借金を約1/5、人によっては1/10に減額できる手続き。自己破産と違い、財産や住宅ローンのある家も手元に残せる。 |

手続きの詳細はコチラ |

任意整理・・・将来利息をカットできる

| 減額効果 |

将来利息をカットし、月々の支払い額を減額する |

| 費用 |

5~10万円程度×債権者数 |

| メリット |

・借金を減額できる

・督促を止められる

・一時的な支払い猶予期間が得られる

・家族や職場の人など周囲に知られにくい

・費用負担が比較的少ない

・裁判所手続きが不要

・債務整理の対象を選べる |

| デメリット |

・事故情報が3~5年掲載される

・ローン返済中のものは没収される恐れがある

・保証人がついている場合は督促がいく可能性がある

・担保を処分される可能性がある |

任意整理とは、弁護士や司法書士が債権者と直接交渉して将来利息(これから発生する予定の利息)をカットし、残った元金分を3~5年の長期分割で返済していく方法です。

返済総額を減らせるのはもちろん、借入状況次第では月々の支払いが半額程度にもなります。

また、任意整理は「任意整理する会社・しない会社」を1社ごとに決められる点もメリットです。保証人が設定されている借金を対象から外すことで、誰にも迷惑をかけずに借金を減らせます。

ただし、任意整理をすると、一定期間は信用情報機関に事故情報が登録されてしまうので注意してください。また、元金分は返済が必要なので、返済能力がある人向けの方法です。

自己破産・・・残債の返済義務を免除できる

| 減額効果 |

借金の支払い義務が免責される |

| 費用 |

30~100万円程度 |

| メリット |

すべての借金やカード残高を帳消しにできる |

| デメリット |

・ブラックリストに掲載される

・一定の財産しか手元に残せない

・手続きには約20万円以上の費用がかかる

・官報に掲載される

・資格が制限される

・移動が制限される

・郵便物を管理できない

・市町村役場の名簿に登録される

・連帯保証人に債務が移行する |

自己破産とは、裁判所に申し立てて借金の返済義務を免除してもらう制度です。いま抱えている借金やカードの支払い残高を帳消しできるので、債務整理の中ではもっとも減額効果の高い方法です。

しかし、20万円以上の価値ある財産をすべて処分する必要があり、家や車などの財産を所有している場合は手放すことになります。また、任意整理と同じく一定期間は信用情報機関に事故情報が登録されます。

「借金が高額」「失職などで返済能力が0」といったケースではおすすめですが、それ以外の場合はリスクのほうが大きくなってしまうため、申し立ては慎重な検討が必要です。

個人再生・・・残債を最大1/10まで減額できる

| 減額効果 |

残債を最大1/10まで減額 |

| 費用 |

35~80万円程度 |

| メリット |

・居住中の自宅を守ったまま借金を大幅に減額できる

・免責不許可事由がない

・資格制限がない

・手元の資産を処分する必要がない

・裁判所を介した手続きのため強制力がある |

| デメリット |

・手続きが難しく書類も多いため手続きに時間がかかる

・費用が高額になりやすい

・個人信用情報機関に事故情報が登録される

・官報に個人再生手続きをした事実が掲載される

・借金に保証人がついていると保証人に返済請求される |

個人再生とは、裁判所に申し立てて残債を最大1/10まで減額してもらう制度です。残った分は3~5年で分割返済していきます。

自己破産のように借金がゼロにはならないものの、家や車などの財産を手元に残せるというメリットがあります。

ただし、手元に残す財産の価値が高いほど、減額効果も小さくなるので注意が必要です。また、他の債務整理と同様、一定期間は信用情報機関に事故情報が登録されるます。

債務整理を行うべきかどうかの判断基準

債務整理はデメリットも多々あるため、実行するかどうか悩む人も多いでしょう。

細かい事情や状況にもよるため一概にはいえませんが、以下の要素に当てはまる場合は債務整理をおすすめします。

- 高い利息が発生している(月々の支払いがほとんど利息に充てられている)

- 元金が一向に減らない

- 他社から借り入れないと返済が回らない

- 返済の影響で生活に支障が出ている

- 支払い残高や借金の合計が年収の1/3を超えている

- 債務整理にかかる費用より減額できる金額のほうが高い

上記に当てはまる場合、支払いを継続しても完済は困難です。さらなる負債の増加を防ぐためにも、早めに債務整理を検討してみましょう。

まとめ

楽天カードの支払いに遅れた場合、登録している口座によって対応が変わります。

再振替サービスの対象口座なら、再支払い日までに入金することで自動で再引き落としが行われます。一方、対象外の口座なら銀行振込やコンビニでの支払いが必要です。

いずれの方法であれ、大切なのはなるべく早く再支払いを完了させることです。滞納した分だけ遅延損害金が発生しますし、滞納の長期化や繰り返しは強制解約にもつながります。

支払えないからといって放置したり、他社から借金したりしても、事態は悪化するだけです。どうしても楽天カードへの支払いができない場合は、なるべく早く弁護士・司法書士に相談しましょう。

楽天カードの支払い遅延についてよくある質問

楽天カードの引き落とし日に口座残高がなく、支払いが間に合いませんでした。当日中に再度の引き落としはしてもらえるのでしょうか?

再引き落としは当日の19時ごろに行われます。再振替サービスの対象口座であれば、後日に自動で再引き落としをしてもらえます。

楽天カードの再支払いには別途手数料がかかりますか?

再支払いの方法によって金額は変わりますが、別途手数料として110円(税込)〜550円(税込)がかかります。たとえば、再振替であれば220円(税込)の手数料が上乗せでかかります。

カードの利用停止後、再支払いを済ませたらすぐに使えるようになりますか?

通常は再支払いから約2~4営業日の時間差があります。

楽天カードの再引き落としは何時ごろ行われますか?

再引き落とし日の午前5時頃から処理が行われます。なお、あくまで再引き落としの処理を開始する時間であるため、必ず5時に行われるわけではありません。

楽天カードの支払い遅れが2回目になってしまいますが、利用に問題はありませんか?

再支払いを済ませて、実際にカードを使えるようになっていれば、利用面に関してはほぼ問題ありません。ただし、何度も支払い遅れを繰り返すと、期間が短くても「問題のある顧客」とみなされ、いずれ利用再開できなくなる恐れがあります。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-