ブラックリストだとおまとめローンの審査に通るのが難しい

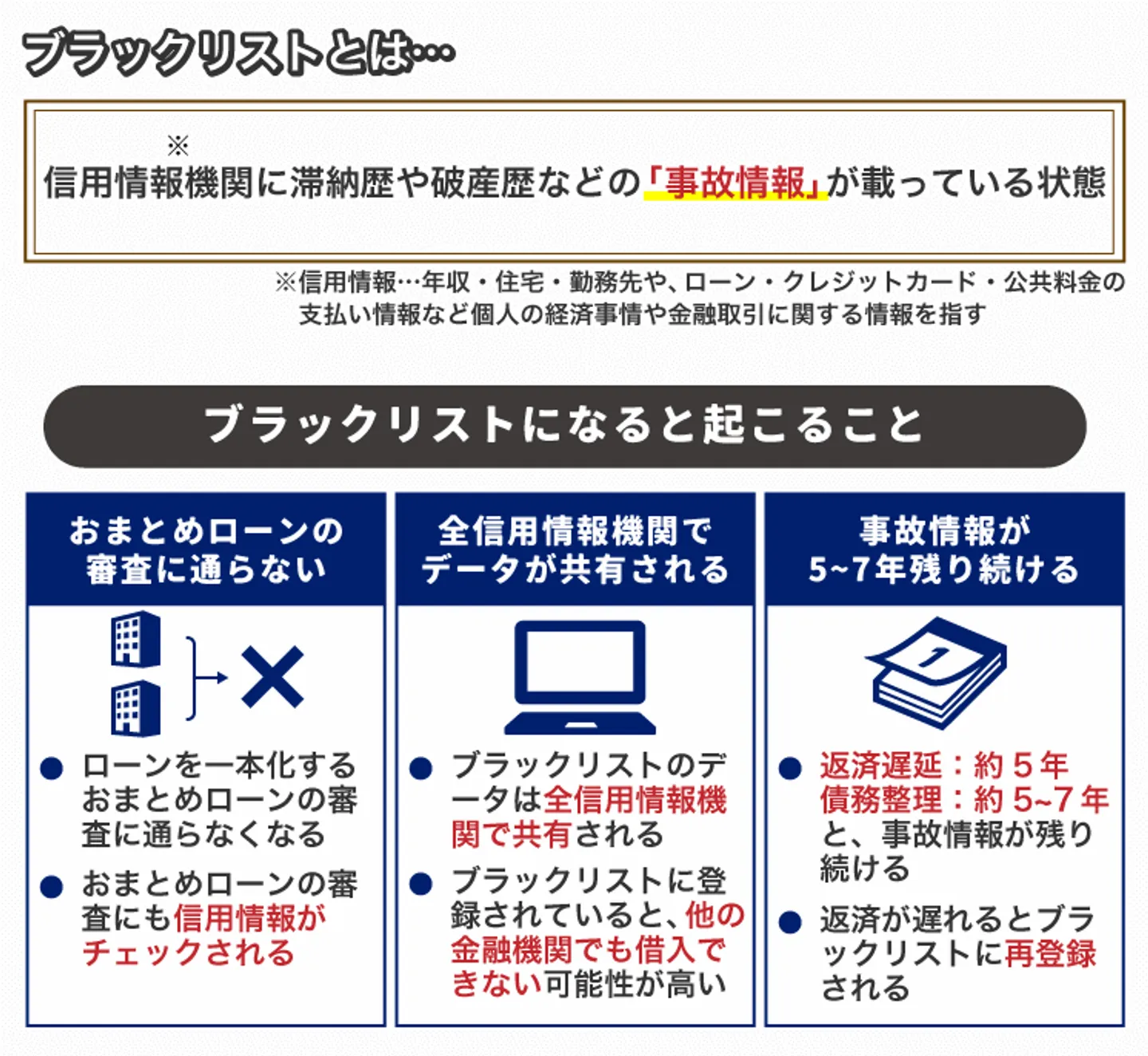

「ブラックリスト」とは一般的には、「信用情報に滞納歴や破産歴などの事故情報が載っている状態」というニュアンスで使用されています。

信用情報とは?

個人の経済事情や金融取引に関する情報のこと。年収・住宅・勤務先や、ローン・クレジットカード・公共料金の支払い情報などを指す。

国が指定する信用情報機関で管理され、ローンやクレジットカードの審査で照会される。

おまとめローンを提供している金融機関は、申込者に返済能力があるのかを審査時に調査しています。当然ですが、返済できない人に融資をすれば貸したお金は返ってこないため、返済能力があると判断した場合のみ審査を通過できます。

審査時には申込者の信用情報も確認され、登録された利用履歴も返済能力を判断する重要な要素となります。そのため、いわゆるブラックリスト状態である場合、延滞などの事故情報から返済能力を疑われやすく、その結果おまとめローンの審査に通るのが難しいといえるのです。

おまとめローンには債務者の救済的な効果があるため、ブラックリストでも利用できそうに感じるかもしれませんが、提供している金融機関の最終的な目的は利益です。そのため、基本的には審査に落ちてしまうことを念頭においておき、他の方法で借金問題を解決することを検討してみてください。

ブラックリストのデータは全信用情報機関で共有されている

ブラックリストのデータは全ての信用情報機関でシェアされているため、「一度審査に落ちても他社の審査には通る」ようなケースは基本的には難しいと考えておきましょう。

たとえば、すでに借金を滞納している人に他の会社がお金を貸したくないと思うのは当然です。

そのため、既にブラックリストに登録されていると、他の金融機関でも借入できない可能性が高いです。

参照:信用情報の交流|信用情報とは|指定信用情報機関のCIC

ブラックリスト入りしてから5~7年間はおまとめローンの審査に通りづらい

信用情報機関にあるブラックリストのデータは数ヶ月や半年単位で消えるものではなく、一般的に約5~7年間は残り続けます。

2022年11月以前は手続きから5~10年で個人再生と自己破産の登録情報が抹消されていましたが、現在は5〜7年に変更されました。これは、KSC(全国銀行個人信用情報センター)が登録期間を短縮(10年から7年)したためです。

ただし、2022年11月以前に個人再生や自己破産をしていた方は適用(7年に短縮)されないほか、任意整理は今まで通り5年なので変更点はありません。

したがって、現時点でブラックリストに登録されている方は、今後5~7年はおまとめローンを利用できない可能性が高いです。

さらに返済に遅れるとブラックリストに再登録されてしまうため、解除までの期間が余計に伸びてしまいます。ブラックリストの情報を消すには早く借金を完済するしかないため、返済が難しい場合は債務整理などの対策が必要でしょう。

参照:個人情報の取扱い | 全国銀行個人信用情報センター | 一般社団法人 全国銀行協会

金利が低いおまとめローンほど審査は厳しい

金利とは、借りたお金に対する利息の割合のことです。利息は借金の債権者に対して支払う利用料のことで、債権者は、「利息」により利益を得ています。

返済の際は、借り入れた金額とは別で借入先ごとに決められた利息を支払わなければなりません。金利が低ければ返済の負担も低くなりますが、返済できない債務者が発生した場合に債権者の儲けが少なくなってしまいます。

金利が高ければ、ほかの債務者から支払われた利息でまかなえる可能性があるため、債権者にとっては低金利の貸付はリスクが高いです。そのため、金利が低いおまとめローンほど審査が厳しくなっています。

銀行以外のおまとめローンなら審査に通る可能性がある

消費者金融や信販会社のおまとめローンは、銀行と比較すると金利が高く設定されていますが、その分審査が緩い傾向にあります。

金利が高いほど融資した元本を回収できるまでの期間が短くなり、貸し倒れのリスクが小さくなるためです。

そのため、返済は少々負担になりますが、ブラック状態の人でも審査に通る可能性は高いです。審査が通るか不安な人は、銀行以外のおまとめローンの利用を検討してみましょう。

おまとめローンで借金を一本化するメリット

おまとめローンで借金を一本化するメリットとしては、主に以下の3つが挙げられます。

- 借金の管理がしやすくなる

- 利息が下がりトータルの借金を減額できる

- 利用してもブラックリストに載ることはなない

ここからは、上記のメリットについてそれぞれ詳しく解説していきます。

借金の管理がしやすくなる

複数社から借金をしている場合、業者によって返済額や返済期日、引き落とし口座などが異なるため、返済の管理が複雑になりやすく、返済の見落としも起こりやすくなります。

返済が遅れるとペナルティとして遅延損害金が発生してしまうため、しっかりと借金を管理しないとトータルの返済額が膨らむ可能性が高いです。

おまとめローンを利用すれば借入先を1つにまとめられるので、管理に手間がかからず、返済の見落としも防止できます。

利息が下がりトータルの借金を減額できる

おまとめローンの多くは、一般的なキャッシングやカードローンよりも金利が低く設定されています。今よりも低い金利の業者に乗り換えれば、利息が下がった分だけトータルの返済額を抑えることが可能です。

また、おまとめローンで借入先を1社にまとめれば、業者が定める金利は変わらなくても今より低い金利で借り入れができる可能性があります。利息制限法では、借入金額によって金利の上限が異なります。

| 借入額 |

利息の上限 |

| 10万円未満 |

年20% |

| 10万円以上100万円未満 |

年18% |

| 100万円以上 |

年15% |

たとえば、4社から50万円ずつ借り入れるよりも、1社から200万円借り入れた方が適用される上限金利が低くなります。今よりも低い金利の業者に乗り換えなくても、借入額によっては借金を一本化するだけで利息の負担を軽減でき、トータルの返済額を抑えられる可能性が高いです。

利用してもブラックリストに載ることはなない

おまとめローンを利用しても、信用情報機関のブラックリストに載ることはありません。任意整理や個人再生などの債務整理を行えば、借金の返済額を減額できますが、信用情報機関のブラックリストに載ってしまいます。ブラックリストに載ると、主に以下のような制約が生じます。

- 住宅ローンやマイカーローンなどのローンが組めなくなる

- キャッシングが利用できなくなる

- クレジットカードの使用や新規作成ができなくなる

- スマホの分割払いが利用できなくなる

- 他人の借金の保証人になれなくなる

- 賃貸マンションやアパートへの入居が難しくなる

特に、将来ローンを組んで家や車を購入する予定がある人や結婚する予定のある人は、ブラックリスト入りによってかなりの悪影響を及ぼすことになるでしょう。

おまとめローンを利用すればブラックリストに載ることなく、無理のない計画で徐々に借金を減らしていけます。

おまとめローンで借金を一本化するデメリット

おまとめローンで借金を一本化するデメリットとしては、主に以下の4つが挙げられます。

- ブラックリストでなくても審査が厳しい

- 基本的に追加の借金ができない

- 毎月の返済額によっては返済期間が長期化しやすい

- 借金を繰り返してしまいやすい

ここからは、上記のデメリットについてそれぞれ詳しく解説していきます。

ブラックリストでなくても審査が厳しい

おまとめローンは複数社からの借り入れを1社にまとめるため、借入額も高額になります。貸付を行う業者にとって、貸付額が大きくなるほど貸し倒れのリスクも大きくなるため、本当に返済できる能力があるのか慎重に審査を行っています。

そのため、非正規で働いている人や転職を繰り返している人など、収入や雇用が不安定な人はブラックリストに一度も登録されたことがなくても審査に通らない可能性が高いです。おまとめローンで借金を減額したいと思っても、誰でも利用できるわけではないので注意しましょう。

基本的に追加の借金ができない

おまとめローンは借金の返済に特化した商品なので、キャッシングやカードローンとは違って追加で借金できないのが一般的です。基本的に返済をするのみになるため、急な出費に対応するのが難しくなります。

おまとめローン利用中にどうしても追加で借金したい場合は、別のローンに新規で申し込んで審査を受ける必要があります。ただし、おまとめローンによっては他社からの借入が禁止されている場合もあるので、契約内容をしっかりと確認しておきましょう。

毎月の返済額によっては返済期間が長期化しやすい

おまとめローンの利用によって金利を下げれば、毎月の利息負担が軽減されて毎月の返済額も抑えることが可能です。しかし、毎月の返済額を下げすぎると、返済期間が長期化してしまう可能性があります。

利息は借金の返済が終わるまでかかり続けるため、返済期間が延びると利息の支払い額も増えます。その結果、完済までのトータルの支払い額が増えてしまうケースもあります。

おまとめローンを利用する際は、毎月の返済額や利息負担だけでなく、返済期間やトータルの支払い額もチェックすることが大切です。

借金を繰り返してしまいやすい

おまとめローンで借金を一本化すると、これまで借りていた業者の借金は一度完済することになります。完済した会社からは再び借金できるようになるため、ちょっとした気の緩みから安易に借金を繰り返してしまうリスクが高いです。

借金を繰り返すことで返済が困難になって借金がどんどん膨らみ、おまとめローンを利用する前よりも深刻な状況に陥ってしまうケースもあります。完済した会社からの新たな借入の勧誘には安易にのらないようにし、おまとめローンで借金を完済することを優先しましょう。

ブラックリスト状態でおまとめローンに申し込んだ人の体験談

ここでは、当サイトが独自に取ったアンケートから、ブラックリスト状態でおまとめローンに申し込んだ人の体験談を紹介していきます。

※調査方法…インターネットアンケート

※調査期間…2024年4月

- 20代(男性)

- 年収300万円(契約社員)

- 支払い残高(調査時点)…100万円程度

- 月々の返済額…5万円程度

- 用途…趣味代・生活費

- 返済している会社数…3社

カードローンやクレジットカードのキャッシングから合計150万円の借金がある人からお話をいただきました。

3社から借り入れがあり、毎月5万円程度は返済しなければならないため、「どうにか返済額を抑えたい」と考えておまとめローンの利用を検討したそうです。労働金庫や銀行のおまとめローンを中心に合計5社に申し込んだところ、いずれも審査に通らなかったようでした。

原因は解明できなかったようですが、クレジットカードやカードローンの支払い遅れが頻繁にあったらしく、これが原因でブラックリスト入りしてしまい、おまとめローンの審査に落ちたのではないかとのコメントをいただいています。

現在はおまとめローンの利用は考えず、収入を増やして借金の完済を目指しているようです。

なお、「当時はおまとめローンの利用で返済負担を楽にすることだけ考えていたが、今思えばそれは問題を根本から改善できるものではなかった」とのコメントもいただきました。

確かにおまとめローンを利用すれば毎月の返済負担は減りますが、その分元金の返済に充てられる金額が減ることもあり、借金の完済が近づく方法とも言い切れません。

借金問題を根本から解決するには、返済額を増やして完済期間を早めることが大切となるため、安易におまとめローンを利用するのではなく、「収入を上げて返済額を増やす」などと借金問題を解決するための対処が重要になるでしょう。

なお、借金問題を根本から解決させたい場合、弁護士などへ相談することも検討してみてください。借金問題を解決するためのアドバイスをもらえるうえに、1人で抱えがちな金銭トラブルも親身になって相談に乗ってもらえます。

本当にブラックリスト入りしているか確認する方法

前述したように、ブラックリストはその存在すらあいまいなものであるため、「支払い遅れがあったけどブラックリスト状態ではなかった」といったケースも考えられます。

そもそもブラックリスト状態でなければ、おまとめローンの審査に通る可能性があるため、「ブラックリストに登録されるような経験がないかを確かめる」「ブラックリスト状態かどうかを実際に調べてみる」を実践してみると良いでしょう。

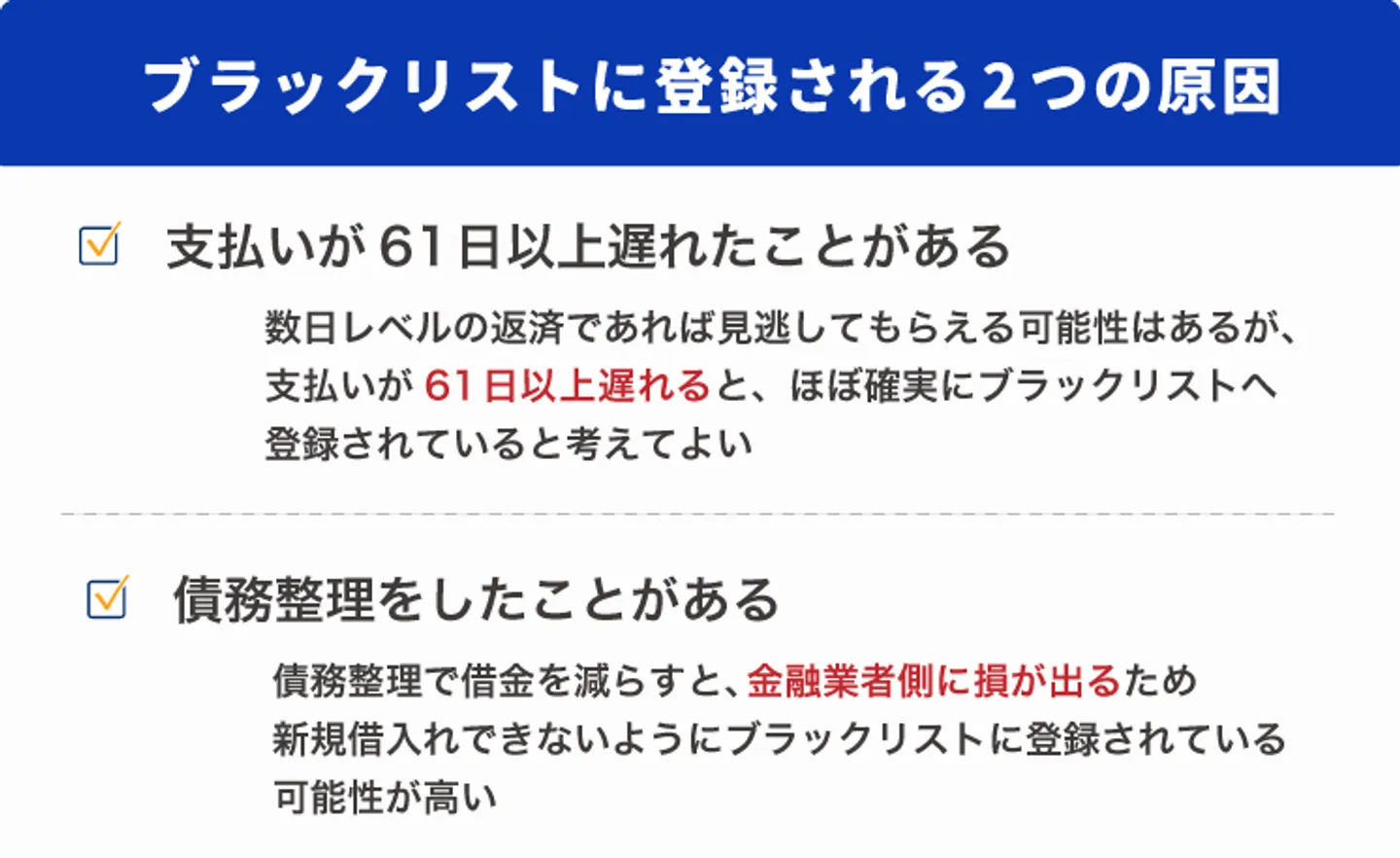

まず、ブラックリストの登録原因となる要素は以下の2つです。

- 支払いが61日以上遅れたことがある

- 債務整理をしたことがある

「支払いの延滞」か「債務整理」のどちらかを行っていると、ブラックリスト状態となる可能性があります。

数日レベルの遅延であれば見逃してもらえるケースもありますが、支払いが61日以上遅れたことがあれば、ブラックリストへ登録されていると考えてよいでしょう。なお、この「支払い」には下記のようなものが該当します。

- ローンの返済

- クレジットカードの支払い

- 家賃の支払い

- スマホや携帯電話本体の割賦払い

- パソコンなどの分割払い

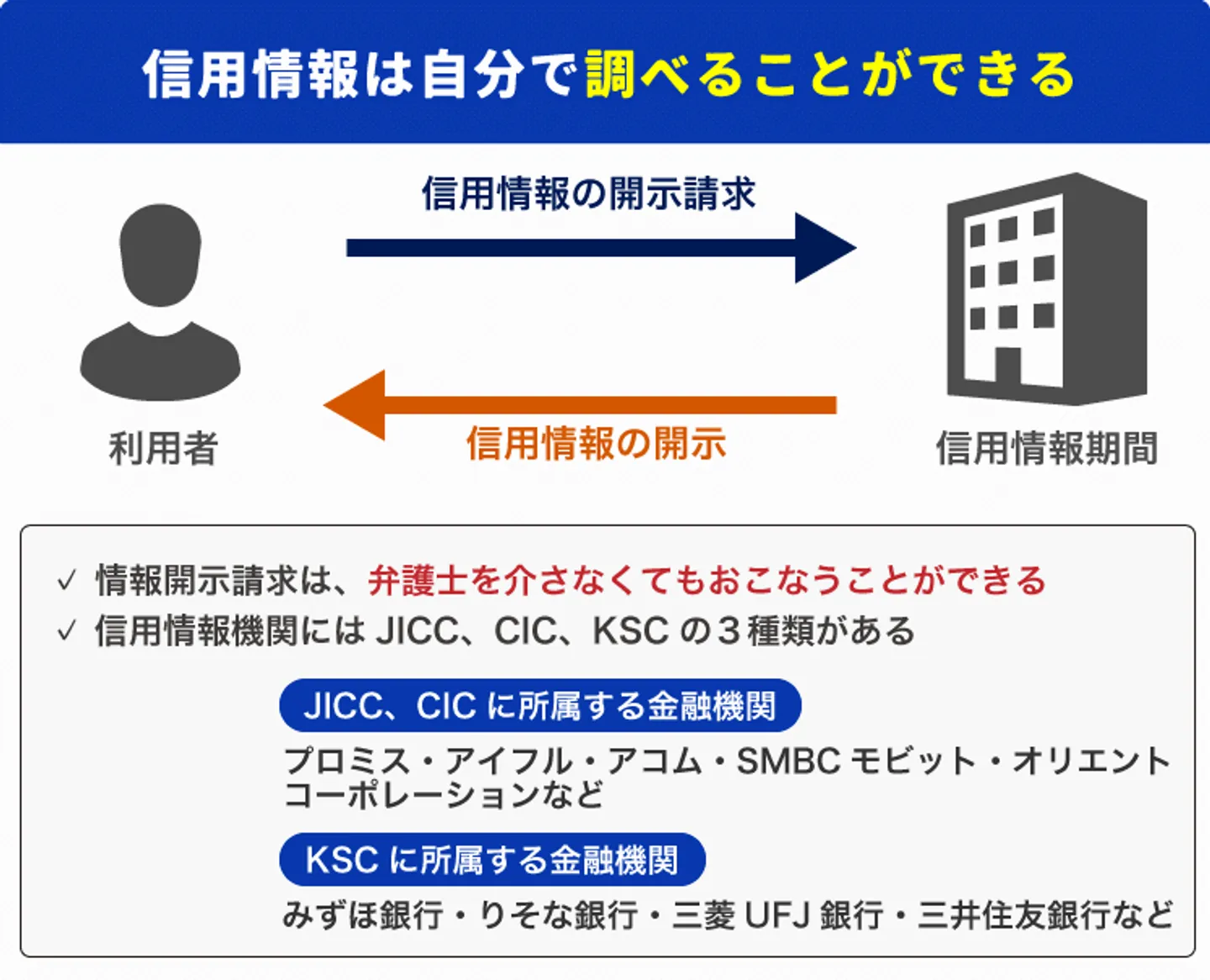

登録原因になるような要素に当てはまるかわからない場合は信用情報を保有している「信用情報機関」に直接問い合わせするのが確実です。

あまり知られていませんが、弁護士などを介さなくても、自ら開示請求をおこなうことで自分の信用情報をチェックできます。

ただし信用情報機関には「CIC」・「JICC」・「KSC」の3種類があるため、自分の利用していた金融機関が所属しているところへ開示請求する必要があります。

【JICCとCICに所属している金融機関】

主に消費者金融やクレジットカード会社

例】・プロミス

・アイフル

・アコム

・SMBCモビット

・オリエントコーポレーション など

【KSCに所属している金融機関】

主に銀行や信用金庫

例】・みずほ銀行

・りそな銀行

・三菱UFJ銀行

・三井住友銀行 など

信用情報機関によってはスマートフォンから開示請求できるので、自分の信用情報が気になるようであれば、一度確認してみるとよいでしょう。

【CICで信用情報をチェックする方法】

- ホームページへアクセス

- 電話で受付番号を取得

- 必要事項を入力して送信

- クレジットカードで手数料を支払う

- 信用情報をダウンロードできる

参照:株式会社株式会社シー・アイ・シー(CIC)ホームページ

【JICCで信用情報をチェックする方法】

- 専用アプリをインストール

- メールでパスワードを取得

- 必要事項と本人確認書類を送信

- クレジットカードやキャリア決済などで手数料を支払う

- スマホアプリで開示結果を受け取る

参照:株式会社日本信用情報機構(JICC)ホームページ

【KSCで信用情報をチェックする方法】

- メールアドレスの登録

- 必要情報を入力して送信

- WEBカメラ付きスマートフォン等を利用し本人確認書類を送信

(公的個人認証または顔写真付きの本人確認書類)

- クレジットカード・デビットカードキャリア決済などで手数料を支払う

- メールに記載のURLから開示報告書をダウンロード

参照:一般社団法人全国銀行協会(KSC)ホームページ

ブラックリストでおまとめローンの審査に申し込むときの注意点

ブラックリストに登録されている人がおまとめローンの審査を申し込む際は、以下の3点に注意が必要です。

- 同じ会社に複数回申し込むのは避ける

- 短期間で複数の会社に申し込むのは避ける

- 好条件なおまとめローンは闇金の可能性がある

ここからは、上記の注意点についてそれぞれ詳しく解説していきます。

同じ会社に複数回申し込むのは避ける

同じ会社へ複数回申し込むと、その会社が独自で管理しているブラックリストに載ってしまう可能性があります。社内ブラックリストは信用情報機関のブラックリストとは違い、一定期間経過したら事故情報が削除されるわけではありません。

会社が自発的に削除しない限り半永久的に残り続けるため、一度社内ブラックリストに載ってしまうと、その会社での審査は二度と通過できなくなります。

また、社内のブラックリストは関連するグループ会社と共有される場合があるため、複数の業者の審査にも通らなくなってしまう恐れがあります。さらに状況が悪化してしまう恐れがあるため、同じ会社に複数回申し込むのは絶対にやめましょう。

短期間で複数の会社に申し込むのは避ける

短期間で複数の会社におまとめローンの審査を申し込むと、申し込みブラックと呼ばれる状態になってしまい、おまとめローンの審査が通らなくなってしまう恐れがあります。

申し込みブラックとは、短期間で複数のローンやクレジットカードに申し込んだ情報が信用情報機関のブラックリストに登録されている状態です。

申し込みブラックの状態だと、「資金繰りに困っているのではないか」「返済能力に問題があるのではないか」と判断されやすいため、新たなローンやクレジットカードの審査に通るのが難しくなります。

目安としては、半年以内に3社以上のローンに落ちたことがある場合、既に「申込みブラック」状態であると考えておきましょう。

信用情報機関に登録された申し込み情報は6ヶ月程度で削除されるため、複数の会社に申し込む場合は最低でも6ヶ月以上は期間を空けましょう。

好条件なおまとめローンは闇金の可能性がある

あまりにも好条件すぎるおまとめローンは闇金業者である可能性が高いので、安易な利用は避けましょう。

「誰でもおまとめローンが組める」「審査なし」「ブラックでもOK」といった謳い文句で勧誘してきますが、一度契約してしまうと法外な高金利を請求されたり法律に違反した取り立てをされたりするなどの被害に遭う危険があります。

おまとめローンを利用する際には、業者が国や都道府県から認可を得て貸金業を営んでいるかどうか、金融庁の公式ホームページで事前に確認しておきましょう

ブラックリストでおまとめローンの審査に通らないなら任意整理がおすすめ

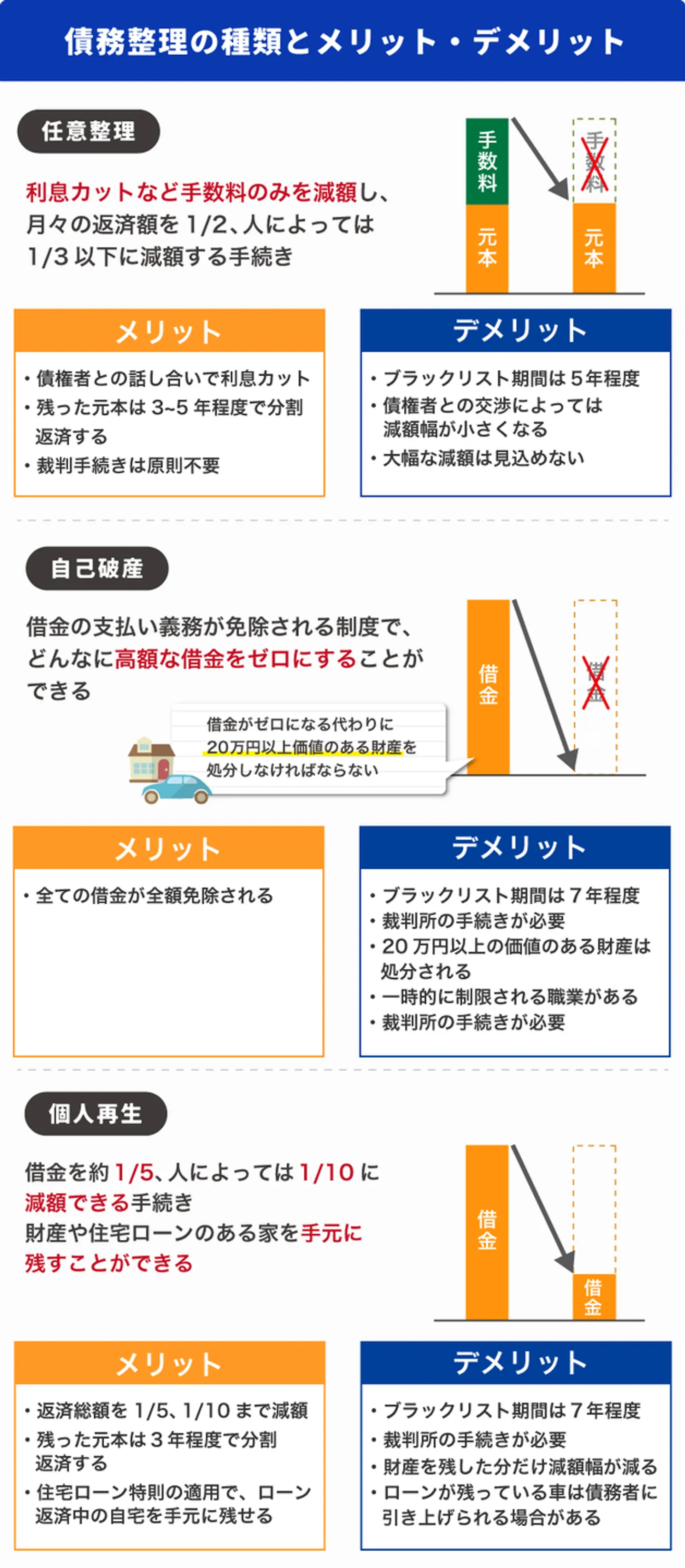

先述した債務整理には、下記のようにいくつかの種類があります。

|

主なメリット(減額効果) |

主なデメリット |

| 任意整理 |

・債権者との話し合いで利息をカット

・残った元本は3~5年程度で分割返済する

・裁判手続きは原則不要

・財産処分がない |

・大幅な減額はできない

・債権者との交渉によっては減額幅が小さくなる

・ブラックリスト期間は5年程度 |

| 自己破産 |

・全ての借金を全額免除 |

・裁判所の手続きが必要

・生活に最低限必要な財産以外は全て処分

・一時的(申し立て手続き中)に制限される職業がある(宅建士や警備員など)

・保証人に一括請求される

・ブラックリスト期間は7年程度 |

| 個人再生 |

・返済総額を1/5程度まで減額

・残りは3年程度かけて分割返済する

・住宅ローン特則の適用で、ローン返済中の自宅を手元に残せる |

・裁判所の手続きが必要

・財産の強制処分はないが、残した分だけ減額幅が減る

・ローンが残っている自動車は債務者に引き上げられる場合がある

・保証人に一括請求される

・ブラックリスト期間は7年程度 |

この中でも、任意整理はメリットとデメリットのバランスが良く、最初に検討する債務整理としておすすめです。生活への影響を最小限に抑えつつ、借金の金利負担を抑える方法として、一度検討してみましょう。

ここからは、任意整理について詳しく解説していきます。

任意整理はブラックリストでも手続可能

任意整理は、債権者との直接交渉で借金を減らす制度でブラックリストの有無は関係ありません。

ブラックリストでおまとめローンを利用できない人でも、任意整理なら手続きできます。更には利息を減らせるため、おまとめローンより返済負担を軽減可能です。

また、任意整理は弁護士や司法書士に依頼して手続きをするのが基本ですが、事務所によっては手続き後の返済代行も行っています。

返済代行を使えば、依頼した弁護士・司法書士事務所に入金するだけで全債権者へ返済してもらえるため、実質的に借金を一本化したときと同じ効果を得られます。

月々の返済額は1/2程度まで減額可能

任意整理で減額するのは、これから発生する利息部分です。たとえば、月々5万円の返済を行っており、内2万円が利息なら、その2万円が今後カットされるということです。

ただし、ただ利息がカットされるだけではなく、返済期間の再設定も行われます。3~5年の期間で設定されるのが一般的で、長ければ長いほど月々の返済額も減ります。

例えば、以下のような借入状況があったとします。

- 借入金:100万円

- 年利:15%

- 月々返済額:5万296円(元利均等方式※)

※元利均等方式…月々の返済額が一定となる返済方式。返済が進むほど、月々の返済額における元金の割合が増え、利息の割合は減っていく。

上記の返済をシミュレーションすると、返済期間は1年11ヶ月、返済総額は115万6,808円です。

| 月数 |

月々の返済 |

元金残高 |

| 返済額 |

元金分 |

利息分 |

| 1 |

50,296 |

37,796 |

12,500 |

962,204 |

| 2 |

50,296 |

38,269 |

12,027 |

923,935 |

| 3 |

50,296 |

38,747 |

11,549 |

885,188 |

| 4 |

50,296 |

39,232 |

11,064 |

845,956 |

| 5 |

50,296 |

39,722 |

10,574 |

806,234 |

| 6 |

50,296 |

40,219 |

10,077 |

766,015 |

| 7 |

50,296 |

40,721 |

9,575 |

725,294 |

| 8 |

50,296 |

41,230 |

9,066 |

684,064 |

| 9 |

50,296 |

41,746 |

8,550 |

642,318 |

| 10 |

50,296 |

42,268 |

8,028 |

600,050 |

| 11 |

50,296 |

42,796 |

7,500 |

557,254 |

| 12 |

50,296 |

43,331 |

6,965 |

513,923 |

| 13 |

50,296 |

43,872 |

6,424 |

470,051 |

| 14 |

50,296 |

44,421 |

5,875 |

425,630 |

| 15 |

50,296 |

44,976 |

5,320 |

380,654 |

| 16 |

50,296 |

45,538 |

4,758 |

335,116 |

| 17 |

50,296 |

46,108 |

4,188 |

289,008 |

| 18 |

50,296 |

46,684 |

3,612 |

242,324 |

| 19 |

50,296 |

47,267 |

3,029 |

195,057 |

| 20 |

50,296 |

47,858 |

2,438 |

147,199 |

| 21 |

50,296 |

48,457 |

1,839 |

98,742 |

| 22 |

50,296 |

49,062 |

1,234 |

49,680 |

| 23 |

50,301 |

49,680 |

621 |

0 |

この借り入れに対して任意整理を行い、元金100万円を5年で返済するようにした場合、月々の返済額は1万6,666円まで下がります。

| 月数 |

月々の返済 |

元金残高 |

| 返済額 |

元金分 |

利息分 |

| 1 |

16,667 |

16,667 |

0 |

983,333 |

| 2 |

16,667 |

16,667 |

0 |

966,666 |

| 3 |

16,667 |

16,667 |

0 |

949,999 |

| 4 |

16,667 |

16,667 |

0 |

933,332 |

| 5 |

16,667 |

16,667 |

0 |

916,665 |

| 6 |

16,667 |

16,667 |

0 |

899,998 |

| 7 |

16,667 |

16,667 |

0 |

883,331 |

| 8 |

16,667 |

16,667 |

0 |

866,664 |

| 9 |

16,667 |

16,667 |

0 |

849,997 |

| 10 |

16,667 |

16,667 |

0 |

833,330 |

| 11 |

16,667 |

16,667 |

0 |

816,663 |

| 12 |

16,667 |

16,667 |

0 |

799,996 |

| 13 |

16,667 |

16,667 |

0 |

783,329 |

| 14 |

16,667 |

16,667 |

0 |

766,662 |

| 15 |

16,667 |

16,667 |

0 |

749,995 |

| 16 |

16,667 |

16,667 |

0 |

733,328 |

| 17 |

16,667 |

16,667 |

0 |

716,661 |

| 18 |

16,667 |

16,667 |

0 |

699,994 |

| 19 |

16,667 |

16,667 |

0 |

683,327 |

| 20 |

16,667 |

16,667 |

0 |

666,660 |

| 21 |

16,667 |

16,667 |

0 |

649,993 |

| 22 |

16,667 |

16,667 |

0 |

633,326 |

| 23 |

16,667 |

16,667 |

0 |

616,659 |

| 24 |

16,667 |

16,667 |

0 |

599,992 |

| 25 |

16,667 |

16,667 |

0 |

583,325 |

| 26 |

16,667 |

16,667 |

0 |

566,658 |

| 27 |

16,667 |

16,667 |

0 |

549,991 |

| 28 |

16,667 |

16,667 |

0 |

533,324 |

| 29 |

16,667 |

16,667 |

0 |

516,657 |

| 30 |

16,667 |

16,667 |

0 |

499,990 |

| 31 |

16,667 |

16,667 |

0 |

483,323 |

| 32 |

16,667 |

16,667 |

0 |

466,656 |

| 33 |

16,667 |

16,667 |

0 |

449,989 |

| 34 |

16,667 |

16,667 |

0 |

433,322 |

| 35 |

16,667 |

16,667 |

0 |

416,655 |

| 36 |

16,667 |

16,667 |

0 |

399,988 |

| 37 |

16,667 |

16,667 |

0 |

383,321 |

| 38 |

16,667 |

16,667 |

0 |

366,654 |

| 39 |

16,667 |

16,667 |

0 |

349,987 |

| 40 |

16,667 |

16,667 |

0 |

333,320 |

| 41 |

16,667 |

16,667 |

0 |

316,653 |

| 42 |

16,667 |

16,667 |

0 |

299,986 |

| 43 |

16,667 |

16,667 |

0 |

283,319 |

| 44 |

16,667 |

16,667 |

0 |

266,652 |

| 45 |

16,667 |

16,667 |

0 |

249,985 |

| 46 |

16,667 |

16,667 |

0 |

233,318 |

| 47 |

16,667 |

16,667 |

0 |

216,651 |

| 48 |

16,667 |

16,667 |

0 |

199,984 |

| 49 |

16,667 |

16,667 |

0 |

183,317 |

| 50 |

16,667 |

16,667 |

0 |

166,650 |

| 51 |

16,667 |

16,667 |

0 |

149,983 |

| 52 |

16,667 |

16,667 |

0 |

133,316 |

| 53 |

16,667 |

16,667 |

0 |

116,649 |

| 54 |

16,667 |

16,667 |

0 |

99,982 |

| 55 |

16,667 |

16,667 |

0 |

83,315 |

| 56 |

16,667 |

16,667 |

0 |

66,648 |

| 57 |

16,667 |

16,667 |

0 |

49,981 |

| 58 |

16,667 |

16,667 |

0 |

33,314 |

| 59 |

16,667 |

16,667 |

0 |

16,647 |

| 60 |

16,647 |

16,647 |

0 |

0 |

このように、任意整理では返済総額を減らすだけでなく、月々の返済額を減らすことも可能です。

すでにブラックリストなら任意整理を行うデメリットは少ない

任意整理のデメリットは信用情報に傷がつくこと、つまりブラックリストに登録されることです。しかし、返済滞納などで既にブラックリストになっている場合、実質的なデメリットは少ないといえます。

返済滞納が長引いたり借入額が増えたりすると、自己破産や個人再生といったデメリットの大きい方法を取らざるを得なくなります。なるべく早く借金問題を解決するためにも、早期の任意整理を検討してみましょう。

財産の差押えを受けずに借金を減らせる

3種類ある「債務整理」のうち「任意整理」にしかないメリットが、今ある生活を続けながら借金完済を目指せることです。

他の「個人再生」や「自己破産」では、借金そのものを大幅に減額できる代わりに、家や自動車といった高額な財産を手放さなければならない恐れがあります。

つまり、「個人再生」や「自己破産」をする場合は今までの生活スタイルを改めなければなりません。

それに対して「任意整理」であれば、家や自動車はもちろん、財産を一切手放す必要がありません。誰かに知られる恐れもないので、これまで通りの生活スタイルのままで借金を効率よく返済していけます。

借金を完済してしまえば5~7年後にはローンを組める

「自己破産」や「個人再生」など、任意整理以外の債務整理は完済してからローンを組めるようになるまで5~7年かかります。

任意整理なら完済から5年程度でローンが組めるようになる可能性が高いため、住宅の購入など思い描くライフプランをなるべく崩さずに借金返済を目指せます。

むしろ、ブラックリストに登録されている人であればノーリスクで利息をカットできるので、ピッタリな方法といえるでしょう。

新規借入できない以上、5~7年間は借金が増えることもなくなるため、「借金から足を洗いたい!」という人にもおすすめです。

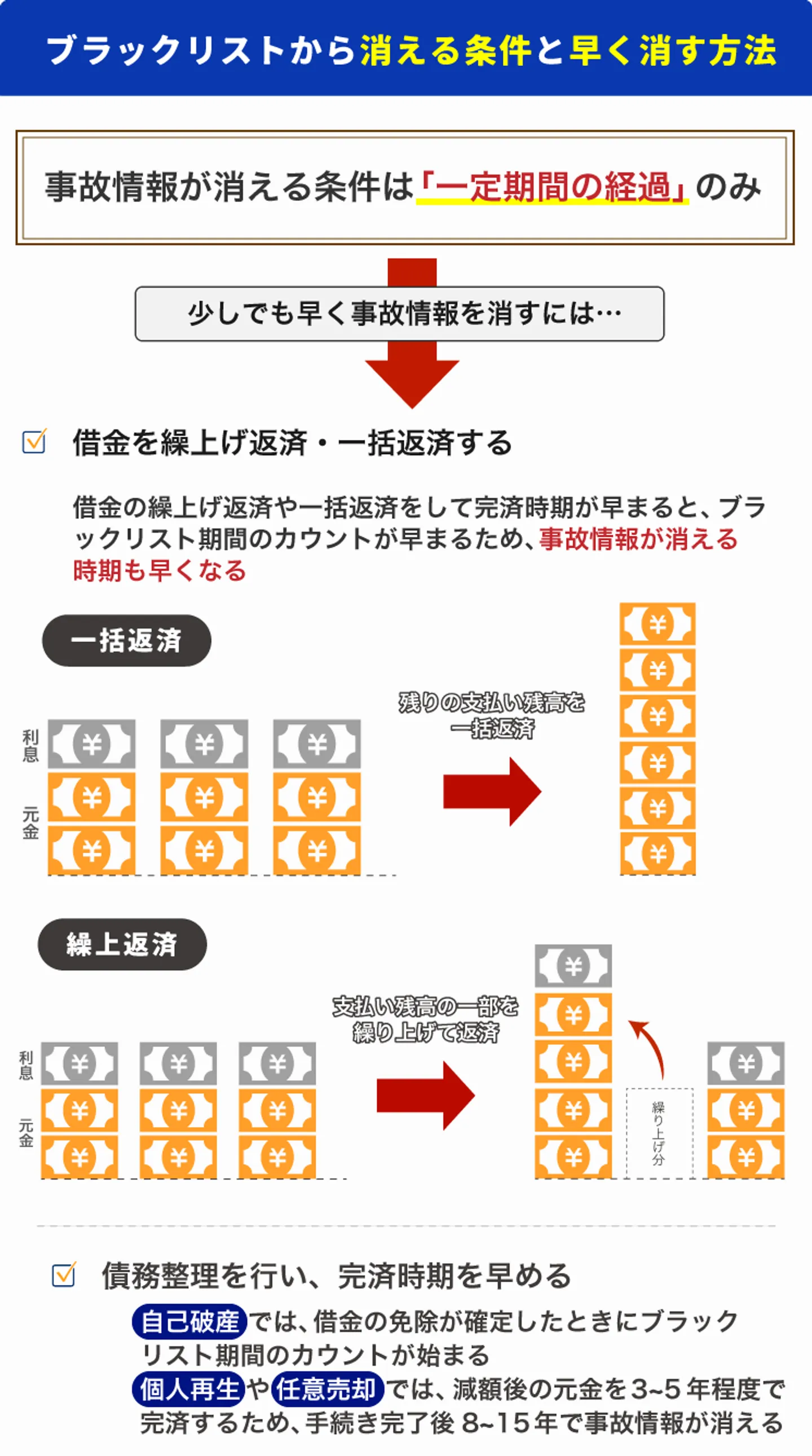

ブラックリストから抜け出すには一定時間の経過を待つしかない

結論からいうと、事故情報が消える条件は「一定期間の経過」しかありません。先にも解説した通り、5~7年は待つ必要があります。

ここで注意すべきなのが、事故情報が消えるのは「金銭貸借契約の終了後から5~7年」であることです。契約終了とは、完済するか、自己破産で全額免除が決定したときを指します。

つまり、任意整理や個人再生で借金を減額できても、その後の返済を終わらせなければカウントがスタートしないということです。

例えば、任意整理の手続き後、5年間かけて元金を返したとします。返し終えたときからブラックリスト期間のカウントが始まるため、任意整理の手続き時から数えると事故情報が消えるのは10~12年後です。

具体的な年数を聞くとためらいたくなるかもしれませんが、借金問題の解決を後回しにすればするほど、苦しい状況は続きます。返済の当てがないのであれば、なるべく早く根本的な解決に乗り出しましょう。

事故情報を少しでも早く消す方法

前述の通り、ブラックリストの期間を短縮できない以上、事故情報が早く消えるようにするには、なるべく早く借金をなくすしかありません。

つまり、なるべく早くブラックリスト期間のカウントをスタートさせ、事故情報が早い時期に消えるようにするということです。そのための方法として、以下の2つが挙げられます。

- 借金を繰上げ返済・一括返済する

- 債務整理を行い、完済時期を早める

借金の繰上げ返済や一括返済をすれば、完済時期が早まる(ブラックリスト期間のカウントが早まる)ため、事故情報が消える時期も早くなります。しかし、すでにブラックリスト状態の人が繰上げ返済や一括返済をするのは、現実的に難しいでしょう。

考えられる方法としては、親族や知人などに借りる方法です。事故情報をチェックされるのは金融機関が審査する場合なので、親族や知人から個人的に借りる分には問題になりません。

ただし、個人的な関係性で借りる分、信頼が失われると元に戻すことはできません。そのため親族や知人に借りる場合もトラブルとならないように、しっかりと借用書を用意して備えておくのがおすすめです。債務整理も、完済時期を早めるためには有効です。

自己破産の場合、免責許可(借金の免除)が確定したときからブラックリスト期間のカウントが始まります。自己破産の手続きは1ヶ月~1年程が一般的で、自己破産の申し立てから事故情報が消えるまでは5年1ヶ月~8年ということになります。

任意整理や個人再生の場合、減額後の残りを3~5年程度で返済するので、手続き完了から事故情報が消えるまで8年~12年です。長く感じるかもしれませんが、なにもせずにダラダラと返済を続けるだけでは、いつまで経っても問題は解決しません。

大切なのは完済の目処を立てることなので、それが自力でできない場合は、任意整理や個人再生を検討しましょう。

借金を確実に完済するためにも債務整理を活用しよう

ここまで解説した通り、債務整理は借金問題の解決に有効な方法です。

しかし、「借金を減額するなら3種類ある債務整理のどれを選ぶべき?」と悩んでしまう方も少なくないと思います。

メリットとデメリットを踏まえ、生活への影響を最小限に抑える必要があるため、慎重な検討が必要です。

手続きに迷ったら任意整理を優先で考える

本当に借金を返せる見込みがなければ「自己破産」で債務をゼロにする必要がありますが、おまとめローンを考えていたのであれば、リスクの少ない「任意整理」をおすすめします。

先述した通り、おまとめローンと任意整理は共通したメリットがあるためです。

- おまとめローンのメリット=元金が増えることで適用される金利が下がる

- 任意整理のメリット=利息をカットしてもらえる

おまとめローンを考えていたということは、ある程度は返済できる余力があるということです。任意整理は債務整理の中ではデメリットが少ない分、減額効果も比較的小さいので、手続き後の返済が可能かどうかがポイントとなります。

まとめ

おまとめローンの審査に落ちたら、まずは「自分がブラックリストに登録されていないか?」をチェックしましょう。

もし自分がブラックリストに登録されている場合、なるべく早く「債務整理」を検討するとよいでしょう。

「任意整理」をおこなうことで、差押えなどを受けずに今まで通りの生活を続けながら、利息を減らして借金返済の負担を軽くできます。

弁護士や司法書士に相談すれば、債権者とうまく交渉して、借金の利息を全てゼロにしてもらうことも可能です。

無料相談を実施している弁護士・司法書士事務所もあるので、「いま、どれくらい借金があって・・・」など自分の状況を一度相談してみるとよいでしょう。

ブラックリストとおまとめローンについてよくある質問

ブラックリストとはなんですか?

信用情報機関に事故情報(返済の遅延や滞納などの情報)が登録されることを「ブラックリストに載る」といわれます。事故情報はすべての金融機関・貸金業者に共有されるため、新たな借入ができなくなります。

ブラックリスト状態でおまとめローンを利用する方法はありますか?

ブラックリスト状態が解除されるまでは5〜7年かかり、その間はおまとめローンも利用できません。

「ブラックでもOK」とは本当ですか?

基本的にブラックリスト状態だとおまとめローンなどの審査に通るのは難しいです。「ブラックでもOK」などと大々的に謳っている業者は闇金などの違法業者であるとも考えられます。利用したくなるかもしれませんが、悪質行為の被害に遭う可能性があるため、絶対に利用は避けてください。

おまとめローン以外に、借金をなくす方法はありませんか?

債権者との交渉や公的制度によって借金を減額・免除する「債務整理」という方法があります。弁護士に債務整理を依頼することで、支払督促を止めることも可能です。特に、債務整理のなかでも「任意整理」という方法は、デメリットが少なく、おまとめローンと似た効果(返済額の減額、弁護士などの「返済代行」を使った窓口の一本化)があります。

債務整理におすすめの弁護士を知りたいです。

当サイトでは、債務整理の実績が豊富で借金問題に強い弁護士を紹介しています。相談無料の法律事務所ばかりなので、気軽に問い合わせてみましょう。→

厳選された「債務整理に力を入れる弁護士」はこちら

おまとめローンを利用したらブラックリストに載りますか?

おまとめローンを利用しただけでは信用情報機関のブラックリストに載らないため、新規の借入やローンの利用、クレジットカードの利用や作成なども問題なく行えます。ただし、おまとめローンの返済が一定期間遅れた場合は、通常のローンと同様にブラックリストに載ってしまうので、無理のない計画で借金を確実に返済していくことが大切です。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-