自己破産における免責とは?

免責とは、借金の返済義務が免除されることです。

自己破産手続きが滞りなく進めば、最終的に裁判所から免責許可決定が下されます。これによって、債務者は借金返済から完全に解放されます。

ただし、債務者にとっての最終目標である免責については、免責を獲得するまでの期間や免責不許可になる可能性など、注意すべき点も少なくありません。

そこで、自己破産における免責とはどのようなものなのかについて、以下4項目に沿って解説します。

- 自己破産の免責許可で借金返済から解放される

- 自己破産の手続き次第で免責までの期間は異なる

- 自己破産しても免責されない場合がある

- 自己破産には免責されない債権がある

それでは、免責の各ポイントについて見ていきましょう。

自己破産の免責許可で借金返済から解放される

自己破産は、破産手続きと免責手続きの2つからなっています。

前者の破産手続きでは、債務者の財産を調査して現金に換えて、債権者に平等に配分するという作業が行われます。

これに対して、後者の免責手続きとは、債務者の借金返済義務を免除しても良いかどうかの判断が行われるものです。

確かに、借金を返済できないことは責められるべきことです。

しかし、どうしても借金返済を継続できず、とても完済を目指せないような状況なら、債務者を借金から解放して経済的更生のチャンスを与える方が適切な場合もあるはずです。

そこで、裁判所が経済的更生の機会を与えるにふさわしいと判断した債務者に対して免責許可を与え、自己破産という救済措置によって債務者を現状から救い出すという免責制度が用意されています。

以上のように、自己破産では、破産手続き・免責手続きという長いプロセスを経なければ免責許可というゴールにはたどり着けません。

ですので、これから自己破産で借金問題を解決したい場合は、債務整理に関する経験が豊富な弁護士に相談するようにしましょう。

自己破産の手続き次第で免責までの期間は異なる

自己破産は管財事件と同時廃止事件の2種類に分類され、どちらの事件に分類されるかによって、免責許可を得るまでの流れや期間が異なります。

管財事件とは、債務者が所有する財産を調査・処分するなどの目的で破産管財人が選任される事件で、自己破産の原則類型とされるものです。免責許可に至るまで半年から1年以上かかる場合もあります。

同時廃止事件とは、債務者が所有する財産がほとんど存在しないので破産管財人の選出が不要とされる事件で、破産手続きがすぐに終了し、免責手続きだけが行われるものです。免責許可に至るまで2ヶ月から4ヶ月程度です。

自己破産で早期に免責許可を得たい債務者にとっては、「同時廃止事件の方を利用して免責許可までの期間を短くしたい」と希望するのは当然ですが、残念ながら、管財事件と同時廃止事件のどちらに振り分けられるかは裁判所が決定するものです。

そして、債務者が一定の財産を所有していたり、免責判断に慎重な判断を要するような事情があったりする場合には、破産管財人が選出されて慎重に手続きが進められるので、必然的に免責許可を得るまでの期間が長くなります。

即日面接を利用すれば破産手続き開始までの期間が短縮

一般的に、自己破産手続きの開始を申し立ててから破産手続きの開始決定がされるまでには2,3週間~1ヶ月の期間がかかるのですが、即日面接などの短期間で面談できる制度を利用すれば、面談後すぐに破産手続きの開始決定が行われます。

つまり、即日面接などの制度運用を利用するだけで、免責許可を得るまでの期間が1ヶ月近く短縮されるということです。

ただし、これには以下2点の注意点があります。

- ①即日面接・短期面接の運用が行われているかどうかは裁判所による。

- ②即日面接等を利用できるのは弁護士に依頼している場合のみ。

このように、即日面接等で免責許可までの期間を短縮するためには、「管轄の裁判所が運用をしているか」「弁護士に依頼しているか」がポイントになります。

したがって、できるだけ免責までの期間を短縮したいのなら、自己破産を申し立てる前の段階から弁護士に依頼するのがおすすめです。

弁護士に依頼すれば少額管財事件として扱われる

債務者に処分すべき財産がある場合には管財事件に分類されるので同時廃止事件よりも手続きに時間がかかりますが、弁護士に依頼をすれば、例外的に「少額管財事件」として扱われることがあるので、免責許可までの期間を短縮できます。

少額管財事件とは、本来なら破産管財人が債務者の財産調査などの業務を担当する必要があるところ、受任した弁護士が代わりに業務を担当するという事件類型です。

つまり、少額管財事件では破産管財人の仕事が大幅に減るので、破産手続きをスピーディーに進められ、免責許可までの期間が3ヵ月から半年程度にまで短縮できます。

以下の表は、自己破産手続きの3類型の特徴をまとめたものです。期間だけでなく費用面にも違いが生じる点にご留意ください。

|

同時廃止事件 |

管財事件 |

少額管財事件 |

| 費用 |

・予納金:1~3万円程度

・弁護士費用:約30万円 |

・予納金:50万円~

・弁護士費用:30万円~ |

・予納金:20万円~

・弁護士費用:30万円~ |

| 期間 |

2ヶ月~4ヶ月 |

半年~1年以上 |

3ヶ月~半年 |

少額管財事件を利用するためには弁護士への依頼は必須です。

したがって、免責許可までの期間をできるだけ短縮するには、弁護士に依頼をして即日面接等を利用し、少額管財事件で迅速に破産手続きを進めるのがポイントとなります。

自己破産しても免責されない場合がある

自己破産で免責を狙う場合に注意しなければいけないのが免責不許可事由についてです。

免責不許可事由とは、破産法で定める一定の事情が認められる場合には、仮に借金を完済できないような経済状況であるとしても免責許可を得られないとするものです。

免責不許可事由として規定されているのは以下の項目です。

- ①債権者に配当する財産を隠匿・損壊・不利益処分など、価値を不当に減少させる行為をしたこと

- ②クレジットカード現金化などの不正な取引履歴があること

- ③特定債権者にだけ弁済すること(偏頗弁済)

- ④浪費・ギャンブル・射幸行為などが原因で借金を作ったこと

- ⑤破産手続きの中で管財人等に対して虚偽説明や職務妨害をしたこと

- ⑥帳簿等の書類を隠滅・偽造・変造したこと

- ⑦7年以内に免責許可を得ていること

多くの債務者にとって重要なのは、④⑦の2点です。

ギャンブルや株式取引・為替取引などが原因で借金を背負ってしまった場合には、借金を背負った債務者の責任が大きいと考えられるので、免責不許可に当たるとされています。

また、過去7年以内に自己破産で免責許可を得た経験がある人が再び借金を返済できない状況に追い込まれた場合も、簡単に返済を免除してしまうと債権者側の利益が害され債務者が不当に利益を受けると考えられるので、やはり免責不許可事由に該当します。

免責不許可事由があっても裁量免責で免責を目指せる

免責不許可事由があると免責が許可されないのが原則ですが、一定の場合には、裁判所の判断で免責の許可が下されることがあります。これを裁量免責と呼びます。

裁量免責を得られるかどうかは、「裁判所が自己破産を申し立てるに至った経緯や諸般の事情を考慮したうえで免責を与えるのが相当と考えるかどうか」にかかっています。

したがって、裁量免責の判断が行われる免責審尋の中で、裁判官に対して反省の態度を示したり、反省文を提出したり、家族などの支援により生活を再建するサポート体制が整っていることなどをアピールして、裁判官の納得を得られるような働きかけをするのが重要です。

免責不許可事由があるため、裁量免責を認めてもらいたい場合、債務整理のノウハウがある弁護士に相談するようにしましょう。

自己破産には免責されない債権がある

免責不許可事由と並んで自己破産の免責の際に注意を要するのが、そもそも自己破産には免責されない債権があるという点です。これを、非免責債権と呼びます。

破産法で定められている非免責債権には、以下のようなものがあります。

- ①税金・滞納保険料・罰金

- ②悪意で加えた不法行為に基づく損害賠償請求権

- ③故意または重大な過失で加えた人の生命・身体を害する不法行為に基づく損害賠償請求権

- ④養育費・生活費・婚姻費用

- ⑤従業員の給料

免責許可で借金の返済義務が免除されるのは非免責債権以外の借金です。

例えば、債務者の借金の大半が非免責債権なら自己破産で借金問題を解決するのは適当でありません。また、どこまでの損害賠償請求権が非免責債権に含まれるのかを判断するのも簡単な作業ではありません。

したがって、債務者が抱えている借金状況を客観的に分析して、「自己破産で借金問題を適切に解決できるのか」を判断してもらうために、自己破産手続きに踏み出す前に弁護士に相談するようにしてください。

自己破産で免責許可を得れば生活再建がスタートする

免責許可によって債務者の借金問題は解決されるので、免責とは債務者のゴールと考えられます。

ただし、自己破産には各種デメリットが生じるのも事実ですし、そもそも免責許可が下されないこともあります。

そこで、自己破産の免責判断が下された後に債務者の生活にどのような変化が生じるのか、免責許可が得られないケースでどのような形で次なる対策を採るべきかを、以下3項目に沿って解説します。

- 自己破産の免責許可が確定するタイミング

- 自己破産で免責許可が確定したときに訪れる変化

- 自己破産で免責許可を得られなかったら次の策を考えるべき

それでは、それぞれのポイントについて見ていきましょう。

自己破産の免責許可が確定するタイミング

借金が帳消しになるのは免責許可が確定するタイミングです。

免責許可が下されると2週間後に官報に掲載され、官報掲載から2週間経過した日に免責許可が確定します。

免責許可が確定しても裁判所から何の連絡もされないので、免責許可を確認したいという場合には、裁判所に対して免責許可確定証明書の発行を申請してください。

自己破産で免責許可が確定したときに訪れる変化

免責許可が確定して債務者が新生活を送るに当たっては、以下6項目に留意しておく必要があります。

- 自己破産の免責で借金がなくなる

- 自己破産の免責後も手元に残せる財産がある

- 自己破産の免責後には新たな借金はできない

- 免責で自己破産のデメリットが終了するものがある

- 自己破産で免責されると官報に掲載される

- 2回目の自己破産は簡単ではない

いずれも債務者の新生活にとって重要なポイントになるので、ぜひチェックしてください。

自己破産の免責で借金がなくなる

免責許可の確定により、債務者が抱えていた借金の返済義務が帳消しになります。

借金返済義務の免除は自己破産の最大のメリットですが、非免責債権を抱えている場合には返済を継続しなければいけない点にご注意ください。

返済を継続するにあたっては、家計をしっかりと管理し、再び滞納して窮状に追い込まれないように心がけましょう。

自己破産の免責後も手元に残せる財産がある

自己破産では、債務者の借金を帳消しにするかわりに、債務者が所有する一定の財産は破産手続きの中で取り上げられて処分されてしまいます。

自宅などの財産が処分される結果、債務者の生活環境が大幅に変わることもあるはずです。金銭的な余裕がない状況で新生活がスタートするので、家計管理にはいっそうの注意が必要です。

自由財産は手元に残せるので弁護士に尽力してもらおう

ただし、処分される財産の範囲には一定の制約があり、免責許可が確定した後も、「自由財産」と呼ばれる財産を手元に残すことが許されています。

自由財産とは、以下のものです。

- ①新得財産(自己破産手続き開始決定後に取得した財産)

- ②差し押さえ禁止財産

- ③99万円以下の現金

- ④拡張された自由財産(裁判所が許可したもの)

- ⑤破産管財人の放棄分

形式的には①~⑤のような形で自由財産は規定されていますが、例えば、債務者の今後の生活に必要なものだと申し立てをして④自由財産の拡張を求めることも可能ですし、個人事業主である債務者の売上げが給料と同一視できるとして②差し押さえ禁止財産への該当性を主張することも許されます。

このように、なるべく多くの財産を手元に残しつつ自己破産をおこなう方法もあるので、実績豊富な弁護士に依頼することをおすすめします。

自己破産の免責後、新たな借金はできない

自己破産を利用して免責を得た後の生活では、新たな借入れをなどできなくなります。

なぜなら、信用情報機関の事故情報(ブラックリスト)に5〜10年間登録され、その間は新規ローンなどの審査に通らなくなるからです。

債務整理の必要に迫られるほど窮状に追い込まれた以上、免責審尋の際に誓ったように、二度と無理な借金をせずにすむように生活を整えてください。

なお、ブラックリストに登録されることによるデメリットは新たな借金ができないことだけではなく、以下のように、日常生活のいろいろな場面に影響が生じます。

- 新たな借金ができない

- 賃貸物件の契約審査に通らない可能性

- クレジットカードが使用できない

- 携帯電話・スマホの分割払いができない

- 奨学金の保証人になれない

確かに、これらのデメリットは債務者の生活に不自由を強いるものです。

しかし、むしろ、新たな借金ができないので借金をせずにすむように家計を整える、クレジットカードを使用できないなら普段の買い物は現金払いにして手元にあるお金だけで生活をやりくりするというように、生活改善のためにポジティブに捉えてみましょう。

免責で自己破産のデメリットが終了するものがある

自己破産のデメリットの中には、免責許可が確定するタイミングで解消されるものもあります。

例えば、自己破産手続きの開始が決定すると、その時点で一定の職業・資格については制限がかかるので、当該職業・資格に基づく仕事ができなくなってしまう場合があります。

しかし、免責許可の確定によって職業制限が解除される(これを「復権」と言います)ので、自己破産手続きが開始する前と同じように仕事をリスタートすることができます。

免責許可の確定によって解除されるのは職業制限だけではなく、移動制限・郵便物の管理制限も同様です。

自己破産で免責されると官報に掲載される

免責許可が確定するためには官報掲載から2週間が経過することになりますが、ブラックリストへの登録とは異なり、官報掲載は抹消されることがないので、自己破産した事実が公表された状態で新生活を送ることになります。

ただし、普段から官報を確認している人はほとんどいませんし、過去の官報情報は簡単には検索できないようになっています。

したがって、あくまでも形式上は官報に記録が残った状態ではありますが、官報掲載がきっかけで知人や会社に自己破産をしたことが知られることはありません。

2回目の自己破産は簡単ではない

自己破産に回数制限はないので、免責許可が確定した後に借金を抱えてしまった場合には、再び自己破産で借金問題を解決することは不可能ではありません。

ただし、前回の免責許可から7年以内なら免責不許可事由に抵触するうえ、裁量免責の審査も厳しくなります。

したがって、2回目の自己破産は簡単ではないので、一度自己破産で生活を再建すると決めた以上、収入に見合った生活を続ける努力を怠らないようにしてください。

なお、中にはどうしても2回目の自己破産を検討せざるを得ないという債務者もいるはずです。

その場合には、初めての自己破産よりも免責までの難易度が高くなるので、自己破産のノウハウがある弁護士の力を借りるようにしましょう。

自己破産で免責許可を得られなかったら次の策を考えるべき

免責許可が確定すればいろいろな形で生活に影響が生じますが、そもそも免責不許可の判断がくだされた場合には、自己破産で免責されなかった借金にどう対処するのかが問題となります。

返済義務が残ったままなので、返済を継続できないのなら、速やかに以下3項目の可能性を探る必要があります。

- 異議申し立てをする

- 任意整理を検討する

- 個人再生を検討する

自己破産で窮状から救われなかった債務者にとってはどの選択肢も重要なものになるので、しっかりと確認しておきましょう。

異議申し立てをする

まずは、裁判所の免責不許可の判断に対して、即時抗告により異議申し立てをする方法が考えられます。

ただし、異議申し立てによって裁判所の判断を覆すためには、免責不許可決定が下されてから1週間以内に、免責不許可になった理由を精査したうえで適切な異議申し立て内容を組み立てる必要があります。

異議申し立てで判断が覆る可能性があるのか、むしろ他の債務整理手続きにシフトチェンジするべきなのかなどを短期間で検討しなければいけないので、債務整理全般に強い弁護士の判断を仰ぎましょう。

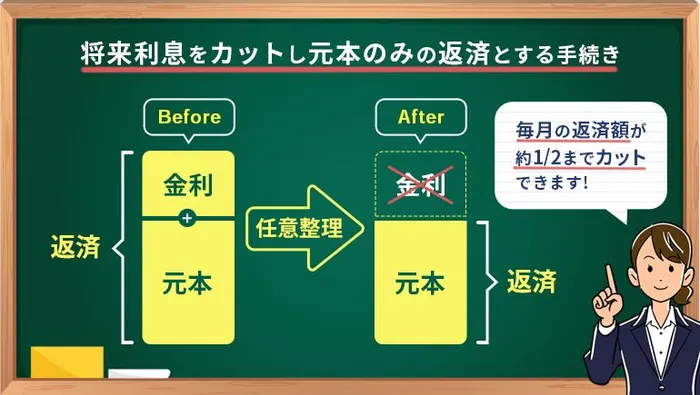

任意整理を検討する

任意整理とは、債権者と直接交渉をして、利息や遅延損害金などの返済状況を見直してもらう債務整理手続きです。

自己破産のように借金が帳消しになることはありませんが、債権者の合意を得られる範囲で返済条件をリスケジュールできるので、自己破産で免責不許可決定がくだされた場合にも利用は妨げられません。

ただし、返済総額が極端に減るわけではなく、また、債権者の合意を得られなければ任意整理案がまとまらないなどのリスクがあるので、弁護士に相談して、任意整理で借金問題を解決するのが適当かを判断してもらいましょう。

個人再生を検討する

個人再生とは、裁判所を利用して、借金総額を最大1/10にまで減額し、3~5年で完済を目指す返済計画を作り直す債務整理手続きです。

自己破産のように借金が帳消しになることはありませんが、任意整理以上の減額効果が認められるので、比較的完済を目指しやすいというメリットが得られます。

他方、裁判所で求められる手続きが煩雑であること、無職・低収入では個人再生計画案が認められにくいことから、債務者の状況によっては個人再生がまとまらないリスクも残ります。

自己破産で免責を狙うなら弁護士に相談しよう

自己破産で免責を狙うなら、借金問題に強い弁護士に相談するのがおすすめです。

なぜなら、法律の専門家である弁護士に相談すれば、以下の4点のメリットを得られるからです。

- 弁護士に依頼すれば返済督促がストップする

- 弁護士に依頼すれば免責許可獲得のために手を尽くしてくれる

- 弁護士に依頼すれば他の債務整理も検討してくれる

- 相談無料で対応してくれる弁護士も多い

それでは、それぞれのメリットについて見ていきましょう。

弁護士に依頼すれば返済督促がストップする

弁護士に自己破産を依頼すれば、滞納している借金について、債権者からの返済督促がストップします。

債務者からの依頼を受けた弁護士はすべての債権者に対して速やかに受任通知を送付するのですが、弁護士からの受任通知を受け取った債権者は、それ以降の返済督促が禁止されるからです。

滞納が重なると債権者からの厳しい取立てが行われますが、弁護士の受任通知送付をきっかけに解放されるので、債務者は返済ストレスから解放され、債務整理後の生活再建に向けた準備に集中できます。

弁護士に依頼すれば免責許可獲得のために手を尽くしてくれる

弁護士に依頼すれば、免責許可獲得のために尽力してくれます。

自己破産手続きでは、弁護士の助けを借りた方が債務者の利益が高まる場面が少なくありません。

即日面接・少額管財事件の利用、自由財産拡張の申立て、裁量免責獲得に向けたアドバイスなど、多くのメリットが得られます。

自己破産手続きを短期間で済ませるため、免責許可の確度を高めるためにも、まずは弁護士への相談をご検討ください。

弁護士に依頼すれば他の債務整理も検討してくれる

弁護士に依頼すれば、自己破産手続きに踏み出す前に、他の債務整理の利用も視野に入れた検討をしてくれます。

確かに、債務者にとっては「借金が帳消しになる」自己破産は魅力的です。

しかし、自己破産には多くのデメリットが存在しますし、債務者の現在の生活状況を考えると任意整理や個人再生を選択した方が適切な場合も考えられます。

にもかかわらず、債務者自身の判断で自己破産に踏み出してしまうと、想定外のデメリットを被ったり、そもそも免責許可が得られずに後から別の債務整理手続きに踏み切らざるを得なくなって遠回りを強いられたりするリスクが生じます。

したがって、具体的な債務整理手続きに踏み出す前に、専門家の視点から状況判断を求めるのが適切と考えられます。

相談無料で対応してくれる弁護士も多い

借金問題を抱えている債務者の中には、「弁護士に依頼したいけど相談料を出す余裕がない」という方もいらっしゃるでしょう。

しかし、借金問題については相談料無料で対応してくれる弁護士も多いので、相談料を理由に弁護士への相談を諦めるべきではありません。

さらに、弁護士費用の分割払いなどにも柔軟に対応してくれる場合もあります。

したがって、弁護士を利用する際に、費用面の心配をする必要はありません。

まとめ

免責とは、自己破産で借金の返済義務を免除することです。債務者の生活が抜本的に改善されるので、免責許可を求めるのが自己破産の目標とも言えます。

ただし、自己破産の免責をめぐっては、免責不許可事由や非免責債権などの注意点が少なくありませんし、各ステップを乗り越えていくためには、借金問題に強い弁護士の力を借りた方が安心です。

また、そもそも自己破産以外の選択肢が適切な場合もあるので、迂闊に自己破産を申し立てるのはリスクがあるとも言えます。

したがって、債務者が状況に応じて適切な形で生活再建を目指せるように、債務整理に強い弁護士に相談しましょう。

相談が早ければ、その分解決も早いです。どうぞお気軽にご相談ください。

自己破産のよくある質問

自己破産の免責とは何ですか?

自己破産における「免責」とは、裁判所から債務の返済義務を免除されることを指します。

自己破産で免責がおりないとどうなるのですか?

自己破産で免責がおりないと、借金の返済義務がなくなりません。

裁判費用などは戻ってこないので、自己破産したことが無駄となってしまいます。

免責不許可事由に該当する可能性があるのですが、自己破産しないほうがよいですか?

「裁量免責」といって免責不許可事由にあたる場合でも、裁判官の裁量で免責が許可されるケースがあります。

その場合、自己破産を積極的に取り扱っている弁護士へ依頼して自己破産手続きを進めるのがおすすめです。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

免責の許可はいつ確定するのですか?

免責許可が下されると2週間後に官報に掲載され、官報掲載から2週間経過した日に免責許可が確定します。

免責不許可事由で自己破産が認められなかったら、どうしたらよいですか?

個人再生へ方針転換することをおすすめします。

個人再生では借金の理由は問われません。

個人再生でも借金総額を大幅に減額できるので、弁護士へ相談してみるとよいでしょう。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-