借金の時効が成立する条件は「最終返済日から5年または10年経過していること」

借金に時効があることを知らなかった方も多いのではないでしょうか。

時効が成立した借金はそもそも借りていた事実がなかったことにされ、返済義務もなくなります。

借金の時効が成立するには、債権者に最後に返済した日、つまり最終返済日から5年または10年が経過していることが条件です。

「借金の最終返済日から時効が成立するまでの期間は、どのように決まるのか?」を次の項目で詳しくお伝えします。

時効成立までの期間は、貸金業者からの借金は5年、個人間や奨学金、住宅ローンの借金などは10年

借金の最終返済日から時効が成立するまでの期間は、借りた相手と借りた目的によって変わります。

- 貸主か借主が商人である場合「商事債権」=借金の時効成立までの期間は5年

- 貸主も借主も商人でない場合「民事債権」=借金の時効成立までの期間は10年

銀行や消費者金融などの貸金業者から借りた場合、貸金業者は商法上の商人とみなされるので「商事債権」となり、時効成立までの期間は5年です。

また、個人の貸金業者や個人事業主、会社が信用金庫から事業資金を借りた場合も、商取引とみなされ「商事債権」となります。

一方で個人間の借入の場合、いずれも商人でないため「民事債権」となり、時効成立までの期間は10年です。

また、信用金庫や農協などは商人ではないとされており、日本学生支援機構(育英会)などの奨学金や住宅金融支援機構(住宅金融公庫)の住宅ローンも営利目的ではないので「民事債権」になります。

時効の中断事由が発生すると「時効の期間がリセットされる」

時効が成立するまでの期間に「時効の中断事由」が発生すると、その時点で時効の期間がリセットされるため注意しましょう。

時効の中断事由には、以下のようなものがあります。

- 債権者に対して「借金が残っていることを認めるような発言」「分割交渉など支払意思があるような発言」「支払いを猶予してもらうようお願いするような発言」をする。

- 借金を返済する。

- 債権者に裁判を起こされる。

- 債権者から差押え・仮差押え・仮処分される。

1.2.のような行為債務の承認とみなされ、時効の中断事由となります。

3.の具体例としては、支払督促の申立てや訴訟の提起など、債権者が裁判所を介して手続きすることです。

債権者が裁判所を介して手続きした場合、「裁判所書記官に対して支払督促を申立てした時点」もしくは「裁判所に訴状を提出した時点」で時効が中断します。

ただし、判決が下りる前に債権者が訴えを取り下げた場合などには、時効は中断しません。

もし判決が下りて時効が中断した場合には、元々の時効成立までの期間にかかわらず、次に時効が成立するまでの期間は時効が中断してから10年に延長されます。

また、以前に裁判を起こされたことがあると、債権者は債務名義を取得している場合があり、その場合は債権者から「差押え・仮差押え・仮処分」を受けることも少なくありません。

債権者から差押え・仮差押え・仮処分を受けた場合も時効が中断され、元々の時効成立までの期間にかかわらず次に時効が成立するまでの期間は時効が中断してから10年に延長されます。

裁判上で和解した場合は時効の期間が10年延長される

裁判で判決が下りる前に債権者と和解した場合も、判決が下りた時と同様に時効は中断します。

ただし、裁判上で和解した場合、次に時効が成立するまでの期間は裁判上の和解が成立した翌日から10年に延長されるため注意しましょう。

【中断事由にならないケース】債権回収会社に債権が譲渡されても時効は中断されない

借金を長く滞納していると、債権回収会社に債権が譲渡されることがあります。

「債権回収会社に債権が譲渡されたら、時効は中断してしまうのでは?」と不安に思う人もいるでしょう。

しかし、債権が譲渡されることは時効の中断事由とはならないため、時効が中断することはありません。

信用情報や債権回収会社などから送られてきた通知に、債権が譲渡された日を表す「譲受日」や「譲渡日」などが記載されていると「時効に関係があるのでは?」と思うかもしれませんが、あくまでも「最終返済日」から5年または10年経過しているかが重要になります。

債権回収会社については、以下の記事で詳しく解説しているので参考にしてください。

【中断事由にならないケース】債務者以外が借金を返済しても時効は中断されない

例えば、親や友人などの第三者が債務者に代わって借金を払った場合でも、債務者の時効の中断事由にはなりません。

これは、支払った本人が借金の連帯債務者や連帯保証人だった場合でも同様です。

また、親や友人などの第三者が債権者と連絡を取り、会話の中で債務を承認したとしても、債務者の時効の中断事由にはなりません。

時効援用をすることで「借金を払わなくて済むようになる」

借金の時効が成立しても、自動的に返済義務がなくなるわけではなく、時効援用という手続きをすることで初めて借金を払わなくて済むようになります。

ご自身の状況に応じて、さまざまな方法で時効援用の手続きが可能です。

次の項目から、いくつか代表的な方法を紹介していきますので、参考にしてください。

自分で時効援用をする方法

時効援用の手続きは自分自身でおこなうことが可能です。

弁護士や司法書士など専門家に依頼するより費用を抑えられる一方で、もし時効が成立しなかった時は、残った借金について自分自身で債権者と交渉しなければならないため十分注意しましょう。

次の項目では、自分で時効援用できる方法を簡単な順番に紹介していきますので、自分の状況に合わせた方法を選択するとよいでしょう。

債権者に時効が成立している旨を口頭で直接主張する

最も簡単に時効援用をおこなう方法は、電話もしくは自宅に訪問してきた際に口頭で債権者に時効援用する旨を伝えることです。

その場合、確実に時効援用したという証拠を残しておくために、債権者との会話を録音しておくことをおすすめします。

また、債務を承認するような発言をしてしまうと、時効が中断する恐れがあるため十分に注意しましょう。

債権者宛に時効が成立している旨を書いた内容証明を送る

債権者と直接話すことが不安であれば、債権者に「貴社は私に対して貸金の返還請求をしておられますが、時効が成立しているため時効援用します。」のように記載した書面を内容証明で送る方法もあります。

どの債権について時効援用するかについて具体的に書いてもよいですが、もし時効が成立していなかった時に債権者から「債務の承認」だと主張され時効が中断してしまう恐れがあります。

そうなれば、せっかくあと少しで時効が成立しそうでも、改めて5年または10年待たないと時効が成立しなくなり、債権者からの督促が再開してしまうことも珍しくありません。

時効援用が失敗すると結局は専門家に債務整理などを依頼するケースも多いので、書き方に困った時点で弁護士や司法書士などの専門家に相談することをおすすめします。

書く内容が決まったら、書面を内容証明で債権者に送付しましょう。

内容証明とは「いつ・どのような内容の文書が誰から誰あてに差し出されたか」を差出人が作成した謄本によって日本郵便が証明する制度です。

この謄本とは「内容文書(受取人へ送る文書)を書き写した書面」をいい、差出人および郵便局が保管するものです。

内容証明の謄本には決まった書式がありますので、以下を参考に作成してみてください。

まず、縦書きか横書きかによって、文字数・行数に制限があります。

- 縦書きの場合・・・1行20字以内、1枚26行以内

- 横書きの場合・・・1行20字以内、1枚26行以内・1行13字以内、1枚40行以内・1行26字以内、1枚20行以内 のいずれか

謄本の文字を訂正や削除する時は、消した文字も読み取れるよう字体を残しておく必要があります。

また、謄本に文字を挿入したい時は、その字数を欄外の余白に「●字挿入」のように記載し、差出人の印鑑を押印しなければなりません。

もし内容証明が複数枚に及ぶ場合には、用紙のつなぎ目に押印する契印(けいいん)も必要です。

謄本には、郵便物の差出人及び受取人の住所・氏名を末尾余白に付記する必要がありますが、この付記した文字については謄本の字数に含みません。

内容証明を送る場合には全く同じ内容の文書を、受取人へ送る内容文書1通と、差出人および郵便局が保存する謄本2通の「3通」用意する必要があります。

そして、差出用の封筒には、内容文書に記載した差出人および受取人と同じ住所・氏名を記載しなければなりません。

あとは内容証明を取り扱っている郵便局の窓口に持っていって、料金を支払って発送してもらえば完了です。

窓口で訂正が必要になった時のことを考えて、内容証明に押印したのと同じ印鑑を持っていくとよいでしょう。

謄本が1枚の内容証明を定形郵便物(重量25g以内)で差し出す場合の料金は次のとおりです。

(内容証明の加算料金440円)+(郵便物の料金84円)+(一般書留の加算料金435円)=959円

さらに追加料金を支払えば、速達や配達証明のオプションサービスも付けられます。

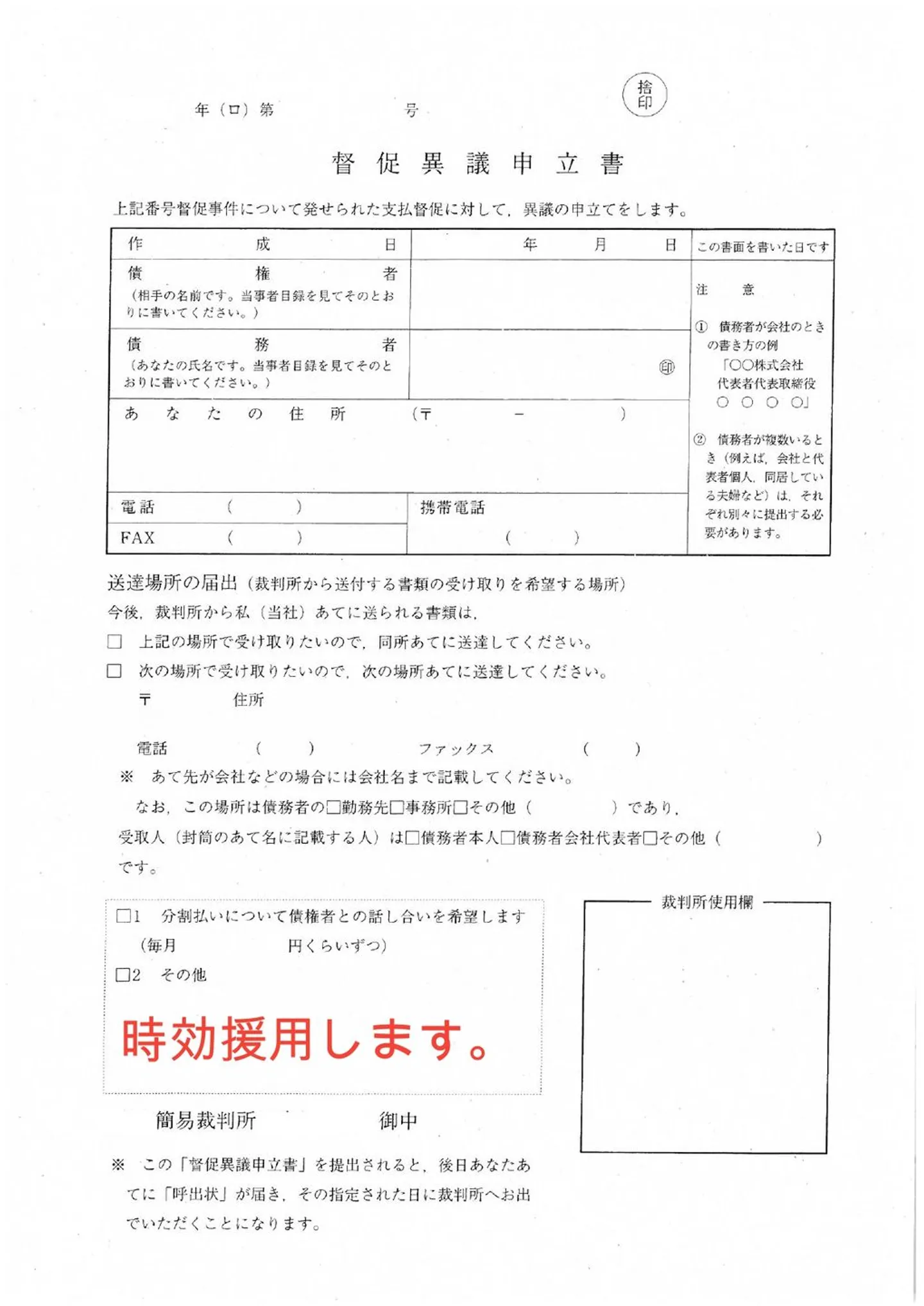

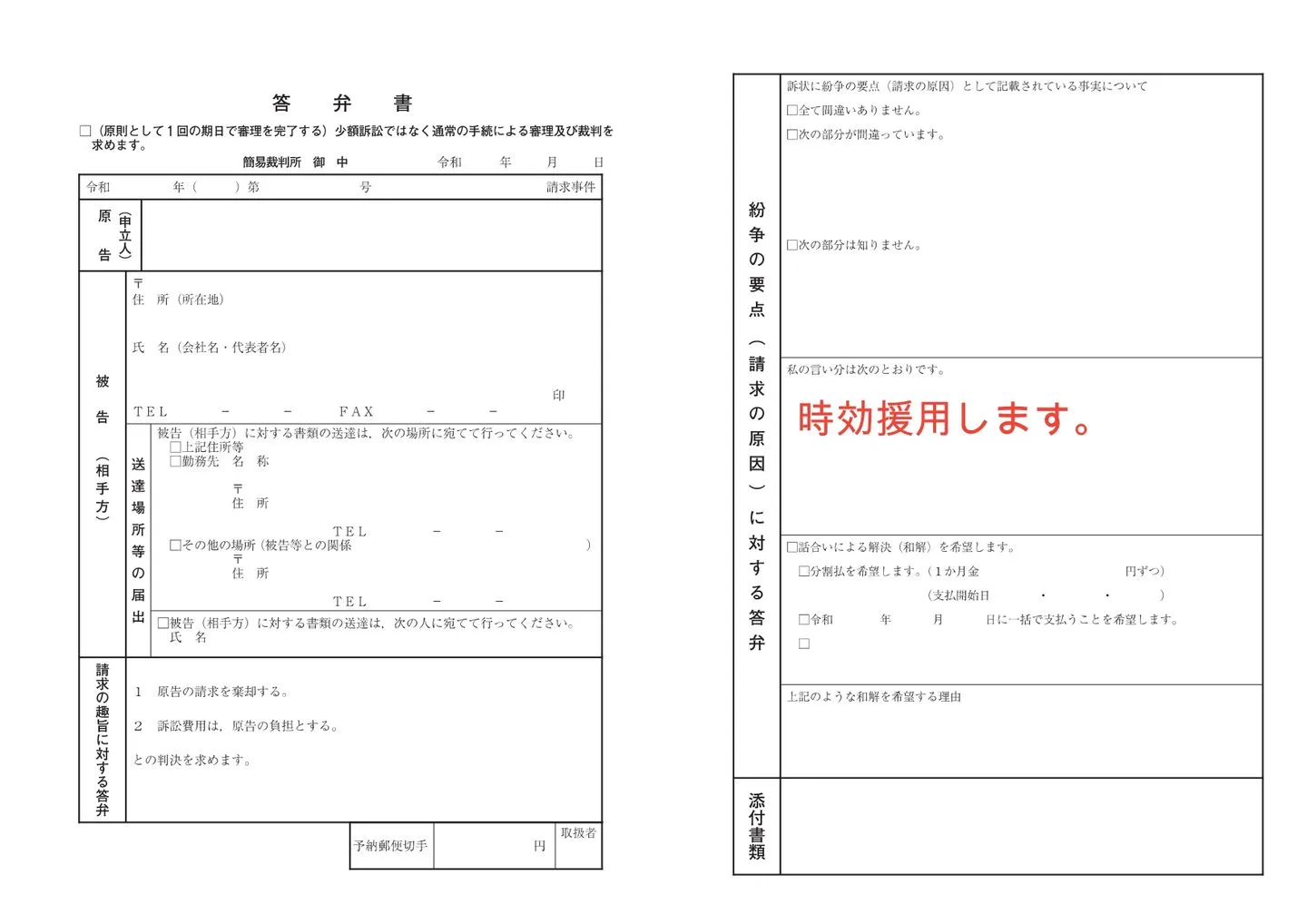

裁判所通知が来たら、同封されている異議を申し立てる書類に時効援用する旨を書いて裁判所に提出する

裁判所から通知が届いている場合、裁判所通知に同封されている異議を申し立てる書類に時効援用する旨を書いて提出して、時効援用をおこなう方法もあります。

裁判所からの通知には、支払督促と訴状の2種類があり、支払督促の場合には督促異議申立書、訴状の場合には答弁書が同封されています。

督促異議申立書・答弁書ともに「言い分」を記載する欄に「時効援用します。」のように記載して、裁判所に提出するとよいでしょう。

督促異議申立書を提出した場合には、債権者が裁判所に訴状を提出し、通常の訴訟手続きに移行する場合もありますが、その場合には改めて裁判所から訴状が送られてきますので、やはり答弁書に「時効援用します。」と記載して提出します。

時効が成立していれば、債権者が訴えを取り下げるケースがほとんどです。

支払督促についてさらに詳しく知りたい場合はこちらの記事に紹介していますので参考にしてください。

訴状についてさらに詳しく知りたい場合はこちらの記事に紹介していますので参考にしてください。

自己対応が難しい場合は、弁護士や司法書士に依頼すると代理人として時効援用をしてもらえる

ここまで自分で時効援用をおこなう方法について紹介してきましたが、「自分で時効援用をすると、失敗しないか不安」と感じている方は弁護士や司法書士に依頼すると代理人として時効援用の手続きをしてもらえます。

もし時効が成立せず借金が残ってしまった場合にも、その後の分割交渉なども含めて対応してくれるので、安心といえますね。

自分で時効援用をすることに不安を感じている人は、一度弁護士や司法書士に相談してみることをおすすめします。

弁護士や司法書士に依頼する費用は約2~7万円

事務所によって違いはありますが、時効援用の手続きにかかる費用は、弁護士の場合は平均4~7万円くらい、司法書士の場合は平均2~5万円くらいが一般的です。

そのため司法書士に依頼した方が費用は安く抑えられる場合が多いようですが、司法書士が時効援用の手続きで代理人になれるのは「140万円以下の借金」のみなので注意しましょう。

ただし、この140万円の中に含まれるのは元金のみで利息や遅延損害金の金額は含みません。

そのため、長年積み重なった利息や遅延損害金の金額が高額になっていたとしても、元金が140万円以下であれば司法書士でも代理人になれます。

一方、弁護士は司法書士に比べて費用は高めですが、代理人になれる借金の金額に制限がありませんので、元金の金額に合わせてどちらに依頼するか検討するとよいでしょう。

信用情報や債権者からの通知が手元にあれば用意しておこう

自分で取り寄せた信用情報や以前債権者から届いた通知が手元に残っていたら、時効が成立している可能性を調べる上で重要な資料になります。

もしそのような書類が手元に残っていたら、弁護士や司法書士に依頼する前に整理しておくとよいでしょう。

信用情報の開示方法については、以下の記事で詳しく解説しているので参考にしてください。

信用情報や債権者からの通知などの書類がなくても弁護士や司法書士に依頼できますが、そのような書類があれば手続きをスムーズに進められるので、依頼する事務所が決まるまで大切に保管しておきましょう。

弁護士や司法書士に依頼すれば時効援用と同時に過払金調査もしてくれる

弁護士や司法書士に時効援用の手続きを依頼する場合、同時に過払金がないか調査してもらえるメリットもあります。

「2010年6月18日以前」から借りている借金の場合、過払金が発生している可能性があります。

特に時効援用をする人は借り始めたのがかなり前であることが多いので、過払金の可能性も含めて一度弁護士や司法書士に相談してみるとよいでしょう。

時効援用をしたいが借入先が分からない場合は、信用情報の取り寄せをしてみよう

時効援用をしたいけれど、借りたのがどこだったか全く思い出せないという場合は、信用情報の取り寄せをしてみるとよいでしょう。

信用情報を見れば、自分では忘れてしまっていた過去の借入についても調べることができます。

ただし、債権が債権回収会社などに譲渡されていると「譲渡された日から5年(JICCの場合は1年)」が経過すると元々借りていた会社の情報は削除されてしまうので注意が必要です。

その場合は債権を譲り受けた会社からの通知などが残っていないか、いま一度確認しましょう。

信用情報の取り寄せ方については、こちらの記事で詳しく紹介していますので参考にしてください。

時効援用をする場合のデメリット

時効援用をした場合、時効が成立すれば借金の返済義務がなくなるという大きなメリットがありますが、時効援用をした場合に何かデメリットはあるのでしょうか?

次の項目では、時効援用をした場合に考えられるデメリットについてお伝えしていきます。

時効援用をした後も、信用情報に記載された事故情報はしばらく残り続ける

時効援用をして借金の返済義務がなくなっても、信用情報に記載された事故情報がすぐに消えるわけではありません。

通常、時効援用をして借金の返済義務がなくなると、その旨を債権者が信用情報機関に報告し、信用情報機関は報告を受けた日から5年が経過すると事故情報を削除します。

しかし、中には債権者が信用情報機関に時効が成立した旨を報告しないケースもあるのです。

信用情報機関が事故情報を削除するタイミングは債権者から報告を受けた日が基準となるため、債権者から時効が成立している旨を報告しない限り、事故情報はいつまでも残り続けます。

時効が成立したのに信用情報に記載された事故情報がいつまでも残っている場合には、債権者に信用情報を訂正してもらうよう問い合わせてみましょう。

もし債権者が信用情報の訂正に応じてくれない場合は、信用情報機関が債権者に対して信用情報の記載内容に誤りがないか調査をおこなってくれる場合もあるので、信用情報機関に一度問い合わせてみるとよいでしょう。

なお、債権が債権回収会社に譲渡されている場合は、債権回収会社に譲渡された時点から5年(JICCの場合は1年)が経過すると事故情報は削除されます。

債権回収会社は信用情報機関の加盟会員ではないため、債権回収会社に譲渡されて以降の返済記録は信用情報には記録されません。

時効援用をした結果、時効が成立していなかった場合は債権者からの督促が再開してしまう

時効援用をした結果、時効が成立しなかった場合、当然ながら借金の返済義務は残ることになります。

今まで債権者から督促が来ていなかった人の場合、時効援用をすることで債権者から借金の催促が再開されるケースも珍しくありません。

そうなると、残りの借金については分割返済を交渉するなど何かしら対処する必要が出てきます。

夜逃げなどで時間を稼いでも時効援用の手続きをしないと借金は時効にならないので注意

前の項目でもお伝えしたとおり、借金は時間が経過すれば自動的に時効になるわけではなく、時効援用という手続きをすることで初めて時効が成立します。

そのため、夜逃げをしても時効援用をしない限り借金は時効になりません。

債権者の督促から逃れられたとしても、借金の返済義務は残っているので一時的に督促が止まっているだけに過ぎません。

ちなみに、債権者は住民票を閲覧できるため、住民票を移したタイミングで再び債権者からの督促が再開するケースも珍しくないです。

借金の返済義務をなくしたいのであれば、前の項目で紹介した方法できちんと時効援用の手続きする必要があります。

時効援用が失敗した時は残ってしまった借金を債務整理で解決しよう

時効援用をした結果、時効が成立せず借金が残る場合、金額が少なく一括で支払えそうであれば問題ありませんが、一括返済が難しい場合には債務整理をして解決するとよいでしょう。

時効援用をする場合には既に借金を長く滞納しているため、期限の利益の喪失によって債権者は債務者に対して残金を一括返済するよう請求できます。

そのため、残った借金を分割返済していくように自ら交渉するのは難しく、分割に応じたとしても高額な利息も合わせて返済するよう求められるケースがほとんどです。

弁護士に依頼すると、利息をカットして分割で返済したり、金額が大きい場合には借金の支払い義務をなくす手続きもできるため、一度弁護士に相談して自分に合った解決策を提案してもらうとよいでしょう。

債務整理3つの方法

ここでは、残った借金問題の解決を弁護士に依頼した場合の主な3つの解決策について紹介します。

- 任意整理

- 自己破産

- 個人再生

まずは債務の金額に応じて「任意整理」か「自己破産」を検討し、どちらの方法でも解決が難しい場合は「個人再生」で借金問題の解決を目指します。

債権者と和解し無理なく借金を返済していく任意整理

借金を無理なく払える金額で月々分割して返済できるように、弁護士や司法書士が業者と直接交渉する方法が「任意整理」です。

弁護士や司法書士が債権者と交渉するので、借金の利息を減額あるいは全額免除してもらえる可能性があります。

任意整理でカットできる利息など、詳しくはこちらの記事を参考にしてください。

借金自体をすべて無くす自己破産

裁判所を通した手続きにより、20万円以上の価値をもつ資産を手放す代わりに借金の支払いを免除してもらう方法が「自己破産」です。

家や車などの資産は手放さなければなりませんが、借金を全額免除してもらえるため、借金が多い人ほどメリットも大きくなります。

自己破産をしても残せる財産など、詳しくはこちらの記事を参考にしてください。

家などの財産を残しつつ借金を大幅に減額できる個人再生

裁判所を通して行う手続きで、20万円以上の価値がある資産を手放さずに借金を約1/5に圧縮して、3~5年で分割して完済を目指す方法が「個人再生」です。

借金を全額免除されるわけではありませんが、家や車などの高額な資産を手放さずに済むので、いまの生活を続けながら借金返済を目指せます。

個人再生のメリット・デメリットなど、詳しくはこちらの記事を参考にしてください。

まとめ

時効援用の手続きを検討する人は、借金を長く滞納しており、時効が成立しているかの確認が困難なケースがほとんどです。

信用情報から登録情報が消えており、債権者からの通知も全部捨ててしまい、最終返済日が分からないケースや、引っ越して前の住所に裁判所からの通知が届いており、知らない間に債務名義を取られていたなどのケースも珍しくありません。

弁護士に相談すれば、時効の可能性があるかどうかも含めて状況にあった解決策を提示してもらえるので、時効援用をしようか検討している場合は一度相談してみるとよいでしょう。

借金の時効に関するよくある質問

消費者金融の借金を滞納してからもう随分経つのですが、借金にも時効があるのでしょうか?

消費者金融からの借金なら最終弁済日から5年で時効を迎えます。

借金の最終弁済日から5年が経つと、自然と時効は成立するのですか?

借金の時効を成立させるには、時効の援用をしなければなりません。

時効の援用は個人でもできますが、弁護士に任せた方が確実です。

時効の援用をしたら「2年前に債務名義を取っているから時効の援用は無効」といわれました。どういう意味ですか?

債務名義とは、債権者が債務者の財産を差押えられる権利です。裁判所に訴訟を申立てたり、実際に差押えられていたりすると、債権者に債務名義を取られています。債務名義の時効は10年なので現時点では実質、借金の時効が成立するのは8年後といえます。

時効の援用をしようとしたら、まだ時効になっておらず失敗してしまいました。むしろその後督促が来るようになり、一括請求を求められています。どうしたらよいですか?

一括での返済が難しいようなら債務整理を検討したほうがよいかもしれません。

一括請求から時間が経つと、給料や財産を差押えられる可能性が高くなります。

当サイトでは、債務整理に力を入れる弁護士を紹介していますので、一度無料相談を受けてみてはいかがでしょうか。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

昔の借金について債権者から督促が来たので、時効を主張したら「去年債務の承認を確認しているからまだ時効ではない」と言われました。債務の承認とは何でしょうか?

債務の承認とは借金の存在を認めることです。例えば、債権者からの電話に対して「そのうち返す」や「今は返せないので待ってほしい」と返すことでも借金の存在を認めたことになります。また、1円でも返済すると債務の承認とみなされます。