アコムの利息(年利)は、3.0〜18%の間で設定されます。利息18%は利息制限法の上限ギリギリであるため、「アコムの利息は高すぎておかしい!」と思う人もいるのではないでしょうか。

しかし、ほかの大手消費者金融アイフル、プロミス、レイク、SMBCモビットの上限利息もほぼ利息制限法上限の18%近くで設定されており、アコムだけが高いというわけではありません。

とはいえ利息18%だと毎月の返済額に占める利息の割合が大きくなり、「毎月利息を多く払っても元本がなかなか減らない」といった事態に陥るリスクがあります。

アコムの利息が高いと感じる原因は、「収支と借入のバランスが取れていない」「元金が減らない返済額にしている」の2つが挙げられます。返済がなかなか終わらないと感じるときは、これら2つについて確認してみましょう。

アコムの借金を早く返済するには、「無利息期間に返済して利息をゼロにする」「アコムより利息が安い銀行ローンなどへ借り換える」「繰り上げ返済して利息を減らす」といった方法が考えられます。

もしそれでも返済が難しいと感じるときは、任意整理を検討してください。弁護士による債権者との交渉や無理のない返済スケジュールによって、返済が進めやすくなります。一方でアコムの場合、過払い金はほとんど期待できないため注意してください。

本記事では、アコムの利息がおかしいと感じた人向けに、アコムの利息と競合他社との比較、アコムの利息が高いと感じる理由、アコムの借金を早く返済する方法を解説します。

→【相談無料】借金問題の解決に力を入れる弁護士・司法書士はこちら!

この記事でわかること

- アコムの利息は他と比べて高いわけではない

- アコムの利息が高いからおかしいと思ったら借り換えを検討する

- アコムへの返済が厳しいなら債務整理を検討しよう

アコムの利息はおかしい?本当に高いのか競合他社と比較

アコムの利息上限18%は、ほかの大手消費者金融の競合他社と比較しても、特別高いというわけではありません。

以下では、日本の大手消費者金融であるアイフル、プロミス、レイク、SMBCモビットの4社との金利比較、アコムの貸付利息(実質年利)、利息制限法などについて解説します。「アコムの利息は本当におかしいのか」を判断するための参考にしてください。

アコムと競合他社4社との金利比較

アコムの金利は3.0%~18%です。この利率だけを見ると、確かに高い利息だと思えます。

一方で18%は、利息制限法で制限された上限金利(元金10万円以上100万円未満)とほぼ同じ利率です。30万円を3年間(36回)で返済しようとすると、利息として90,431円を支払わなければなりません。このケースだと総返済額が約1.3倍となっており、18%は決して低い利率ではないことがわかるでしょう。

しかし、この利息で取引をしているのは、アコムだけに限りません。

下の表は、アコム以外の代表的な消費者金融4社の利率とアコムの利率を比較した表です。

| 消費者金融業者 |

利息 |

| アコム |

3.0~18.0% |

| アイフル |

3.0~18.0% |

| プロミス |

4.5~17.8% |

| レイク |

4.5~18.0% |

| SMBCモビット |

3.0~18.0% |

この表を見ると、どの消費者金融業者も18%程度の高利息で貸付をおこなっていることがわかります。プロミスだけは最低利息が0.5%高く、最高利息が0.2%低くなっていますが、誤差の範囲です。

アコムだけが特別におかしいわけではなく、消費者金融業者の利息が高いのです。

アコムのカードローンの毎月の返済額や支払利息がどの程度になるかは、アコム公式サイトが提供している「ご返済シミュレーション(借入金額・利息計算)」にてシミュレーションできます。

アコムの貸付利息(実質年利)は3~18%

アコムの貸付利息は3.0%~18%です。ただし、これは貸付金額によります。

極度額が上がるほど利息は下がっていきます。契約極度額とは、カードローンで借りられる限度額のことです。極度額までであれば借り入れ、返済ができます。

| 契約限度額 |

貸付利息 |

| 1~99万円 |

7.7~18.0% |

| 100~300万円 |

7.7~15.0% |

| 301~500万円 |

4.7~7.7% |

| 501~800万円 |

3.0~4.7% |

引用:カードローン・キャッシングならアコム

借入金額が高額であるほど、原則として貸付利息は安くなります。しかし高額の借入をするには、相応の収入、カードローンの利用実績・返済実績などが必要です。

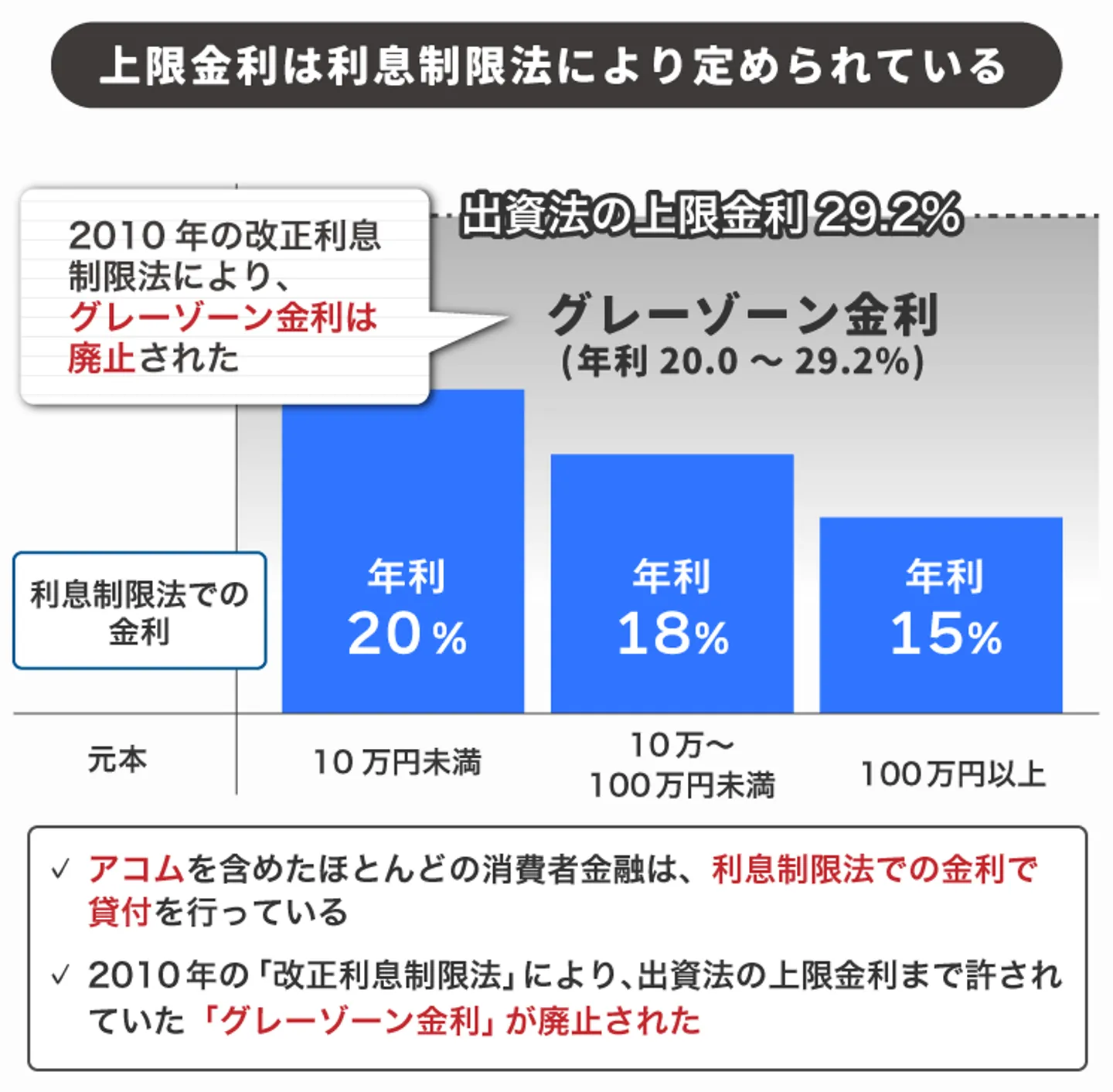

現在は利息制限法の上限金利での貸付が守られている

利息制限法の上限は、10万円未満なら20%、10万円以上から100万円未満は18%、100万円以上は15%です。(利息制限法第1条)

現在はほとんどの消費者金融が、その利息制限法の上限金利で貸し付けをおこなっています。

以前は多くの消費者金融業者が利息制限法以上出資法未満の利率で貸付をおこなっており、出資法上限の29.2%の利息で取引をおこなう金融業者も多くありました。

しかし、2010年に改正出資法が施行され、出資法上限まで許容していたいわゆる「グレーゾーン金利」が廃止されました。

グレーゾーン金利とは、出資法の上限金利と利息制限法の金利の差によって生まれたものです。以前は出資法の29.2%を超えなければ刑事罰や行政処分の対象にならず、利息制限法の上限15~20%を超えても実質的に処分がありませんでした。

出資法の改正以後は20%以上で貸し付けをすると、超えた部分の利息は無効になるため、少なくとも金融庁に登録している正規の貸金業者では、利息制限法内の利息で取引をしています。

参考:e-Gov法令検索「出資の受入れ、預り金及び金利等の取締りに関する法律」

参考:金融庁「貸金業法のキホン」

最低金利は貸付額に左右される

各社最低金利を設けていますが、この金額はあまり比較して検討すべきではありません。

比較表を見ると、1番低い利率は、アコムは3%、アイフル3%、プロミス4.5%、SMBCモビット3%となっています。

ただし、これは一部の大口の貸付に対する利率です。通常の個人の顧客に適用されるわけではないため、比較する意味はありません。アコムで100万円超の借入をしやすいのは、アコムの利用実績や返済実績を積んだ人や、社会的信用・年収が高めの人に限られるでしょう。

一般社団法人 全国銀行協会「銀行カードローンに関する消費者意識調査」によると、消費者金融やクレジットカード会社などのカードローンで借り入れしている金額が50万円以下の人は、64.5%と過半数となっていました。

100万円以下の借入だと82.1%、全体の平均借入金額は80.2万円と、ほとんどの人は借入金額100万円以下という結果です。アコムを初めて利用する人の多くは、貸付利息7.7〜18%、とくに18%近くが適用されると考えておきましょう。

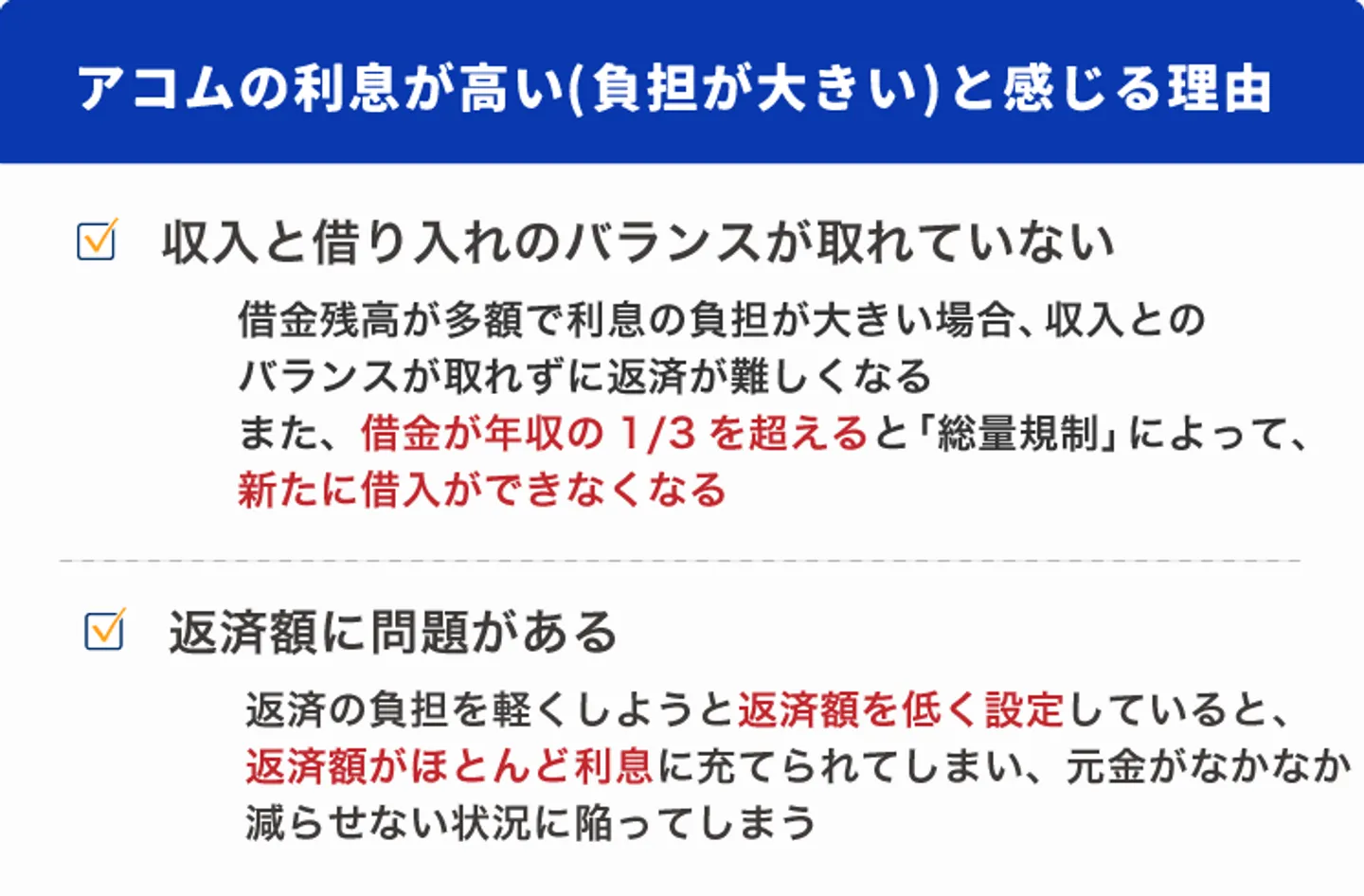

アコムの利息が高い(負担が大きい)と感じる理由

アコムの利息が高いと感じるのは、高い利息のせいで元金がなかなか減らないからでしょう。以下の観点から家計全体や返済方法を再度検討してみましょう。

- 収入と借入のバランスが取れていない

- 返済額に問題がある

①収入と借入のバランスが取れてない可能性あり

返済が進まないと感じるのは、借入残高が多額で利息の負担が重く、現在の収入では返済が難しいからかもしれません。

健全な借入額は年収の1/3以下

借金が年収の3分の1を超える額になると、「総量規制」によって新たな借り入れができなくなってしまいます。現在の借入額は年収の3分の1以下に収まっているか、事前に確認してみてください。

現在すでに借入額が年収の3分の1を超えてしまっている場合は、毎月の返済が難しくなっても新たな借り入れで補うことができません。

収入と支出のバランスを考え、なるべく支出を抑えて返済額を増やすようにしましょう。

月収の1/3を超えても返済はやや負担が大きくなる

毎月の返済額が月収の3分の1を超えても、返済が厳しくなります。特に家賃の支払いがある場合、支出として使える金額が少なくなるでしょう。

<例>

手取り収入20万円

家賃6万円

借金200万円

利息15%

毎月の返済額7万円

20万円-家賃6万円-返済額7万円=7万円・・・生活費

上記のような家計では、手取り月収から家賃と返済額を差し引いた7万円で、1ヵ月の生活費をまかなわなければなりません。

食費、水光熱費、通信費、交通費、医療費や交際費など、7万円以内で生活していく必要があります。家族がいる場合はさらに厳しくなるでしょう。

②元金が減らない返済額に設定している

返済が厳しいからといって、毎月の返済額を低く設定していると、返済額がほとんど利息に充当され、元金がなかなか減りません。

返済した金額は、費用、利息、元金の順に充当されているからです(民法第489条)。

たとえば、元金100万円、利息15%を返済する場合のシミュレーションは次の通りです。

残元金100万円×利息15%÷365×30日=12,328円…利息

上記のケースだと、1か月の返済額のうち12,328円が利息に充当されるため、少なくとも13,000円程度は返済にあてていかなければ残元金はなかなか減りません。

利息分しか支払えない状態が続くと、残元金が減らないため返済がいつまでも終わらず、返済期間が長期化します。返済が長期化すると、ときには決められた返済額が支払えない月も出てくるでしょう。

だからといって返済のために新たに借入をすると、残元金は増えてしまいます。残元金が増えるとさらに利息も増え、返済が長期化するという悪循環がうまれてしまいます。

アコムの借金を早く返済する方法

このように、アコムの借金はその高い利息のためになかなか減りません。

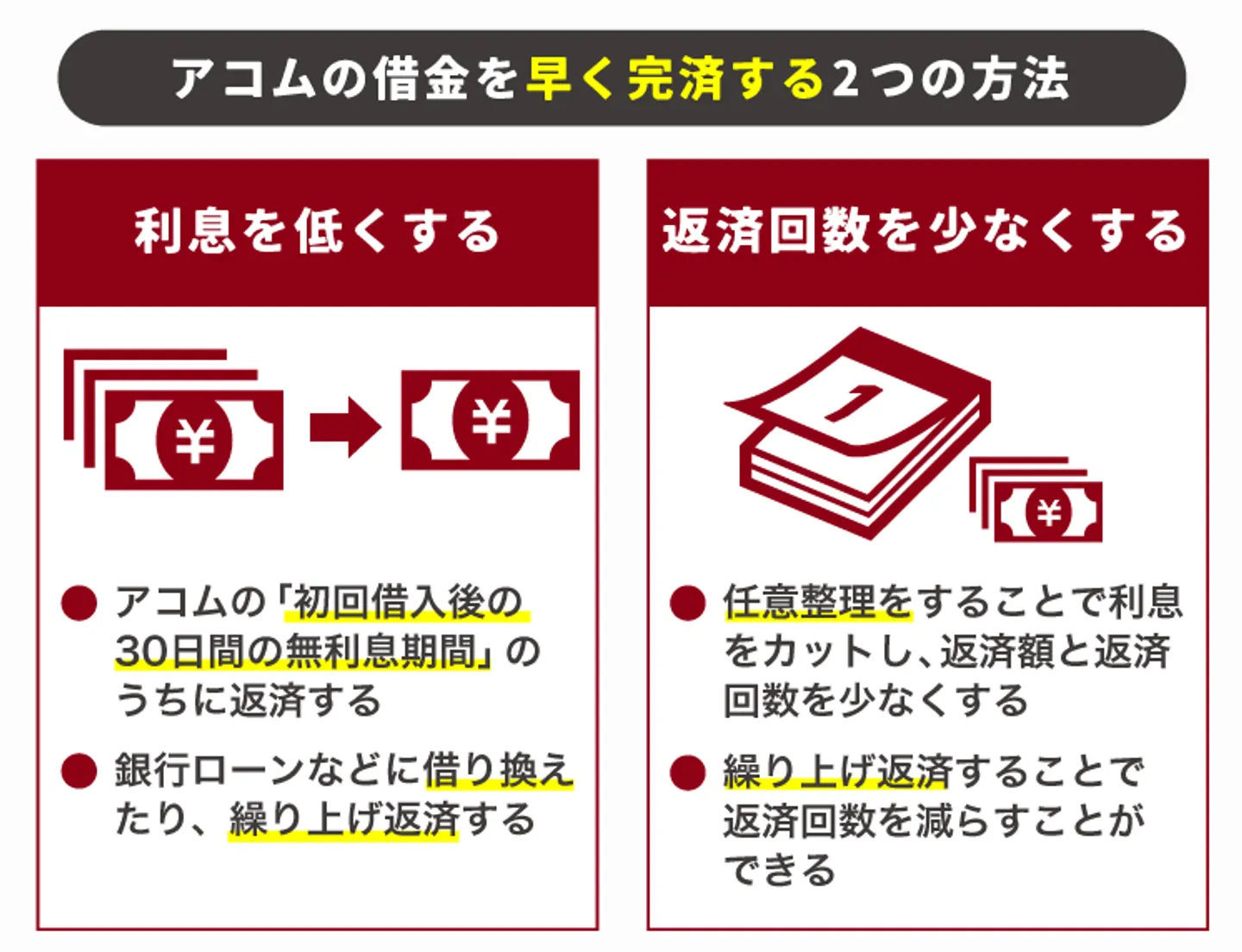

アコムの借金を早く完済する方法には、以下の2つの方法があります。

- 利息を低くする

- 返済回数を少なくする

具体的な方法は、以下の4つが挙げられます。

- 無利息期間に返済する

- 銀行ローンなどに借り換える

- 繰り上げ返済をする

- 今後返済を続けられる自信がなければ任意整理をする

無利息期間に返済する

もっともよい方法は、アコムの無利息期間のうちに返済してしまうことでしょう。アコムの場合、初回借入後30日間は利息0%となるサービスがあります。

この間に完済すれば、利息は一切かからず、借り入れをした金額だけを返済すればよくなります。

ただし、この期間で借りた金額を全て返済できる人はそう多くないでしょう。その場合、以下の3つの方法で返済期間を短縮することができます。

銀行ローンなどに借り換える

銀行ローンなど、アコムより金利の低い金融機関から借り入れをした額でアコムの債務を完済し、今後その銀行ローンを返済していくことで利息を低くして返済を早めることができます。

ただし、銀行ローンであっても無担保ローンであれば、アコムに比べてそこまで利息は低くはありません。14~15%程度の利息はかかるでしょう。

また銀行のカードローンは、一般的にアコムのような消費者金融よりも審査が厳しいといわれています。

消費者金融の支払いに不安のある顧客が借り入れ審査に通るかは、あなたの返済状況によります。アコムへの返済を何度も滞納したりしていると、銀行ローンの審査にも通りにくいかもしれません。

<アコムより利息の低い銀行系カードローンの例>

三井住友カードローン

利息:1.5%~14.5%

最低返済月額:2,000円(借入額2000円以上50万円以下、借入残高10万円以下の場合)

みずほ銀行カードローン

利息:2.0%~14.0%

最低返済月額:2000円(前月の利用残高2,000円以上20万円以下、残高スライド方式)

三菱UFJ銀行カードローン(バンクイック)

利息1.8%~14.6%

最低返済月額:1,000円(借入利率によって返済額が異なる)

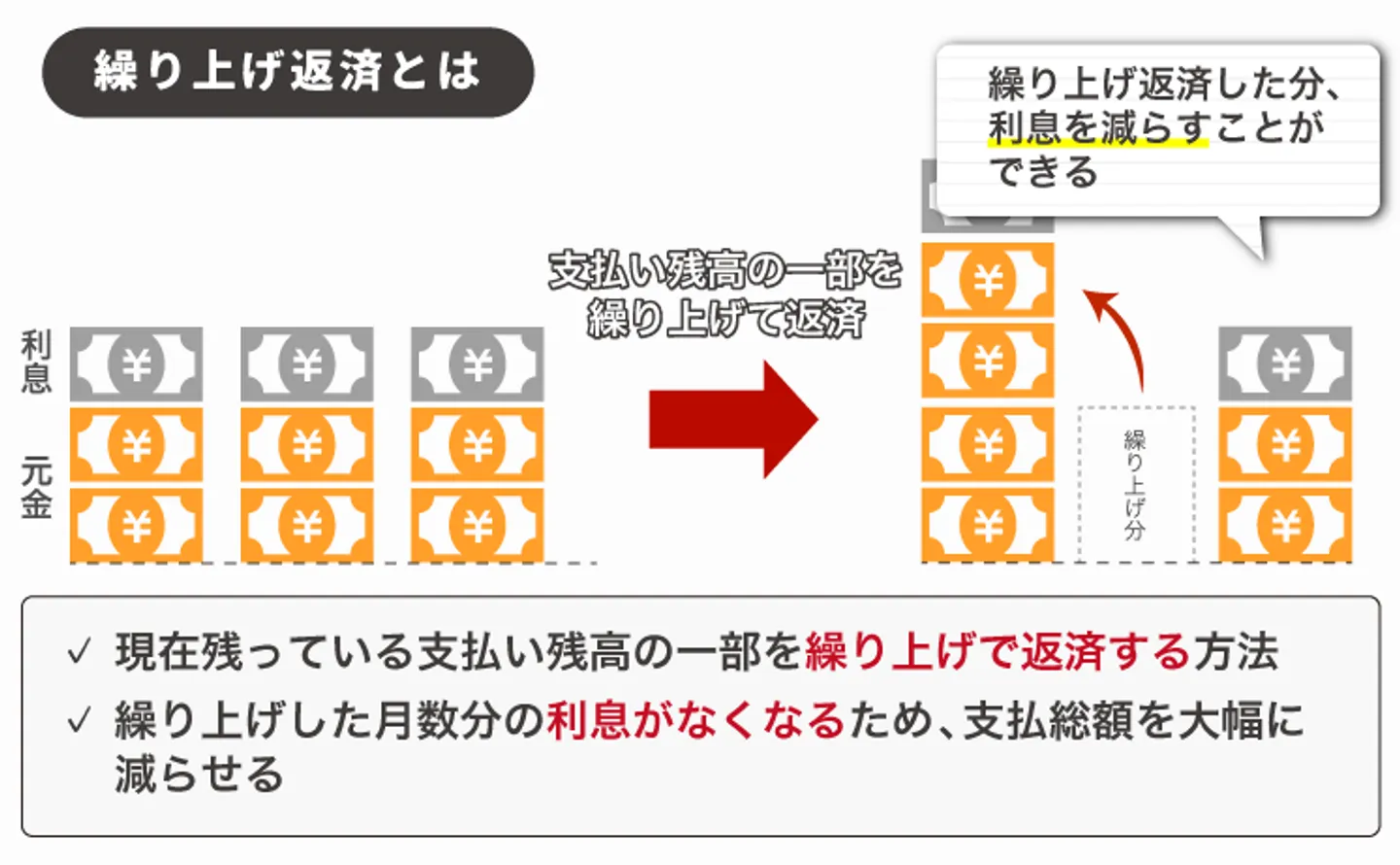

繰り上げ返済をする

余裕のある月は、毎月の返済額を増やして早期返済を目指す「繰り上げ返済」を検討してみてください。

繰り上げ返済によって毎月の返済額が増えれば、元本が減るスピードも早くなります。元金が少なくなれば発生する利息も減額されるため、支払う利息総額も減る効果もあります。完済までの道のりが早くなり、カードローン利用者にかかる負担も小さくできるでしょう。

たとえば50万円の借り入れがあり、毎月1万3,000円ずつ返済していくと、完済まで5年間かかり、利息は合計26万円程度支払わなければなりません。

しかし、同じ額を毎月1万8,000円程度支払っていくと、3年で完済できて利息は合計15万円程度で済みます。

毎月5,000円程度上乗せして返済できれば、返済期間を2年短縮し、支払額を10万円以上減らすことができるのです。もし「次の支払いで全額を一括返済する」というケースなら、現時点での支払利息の総額をもっとも減らせます。

アコムで返済金額を変更するには、マイページのメニューにある「返済額の変更」より手続きできます。

今後返済を続けられる自信がなければ任意整理をする

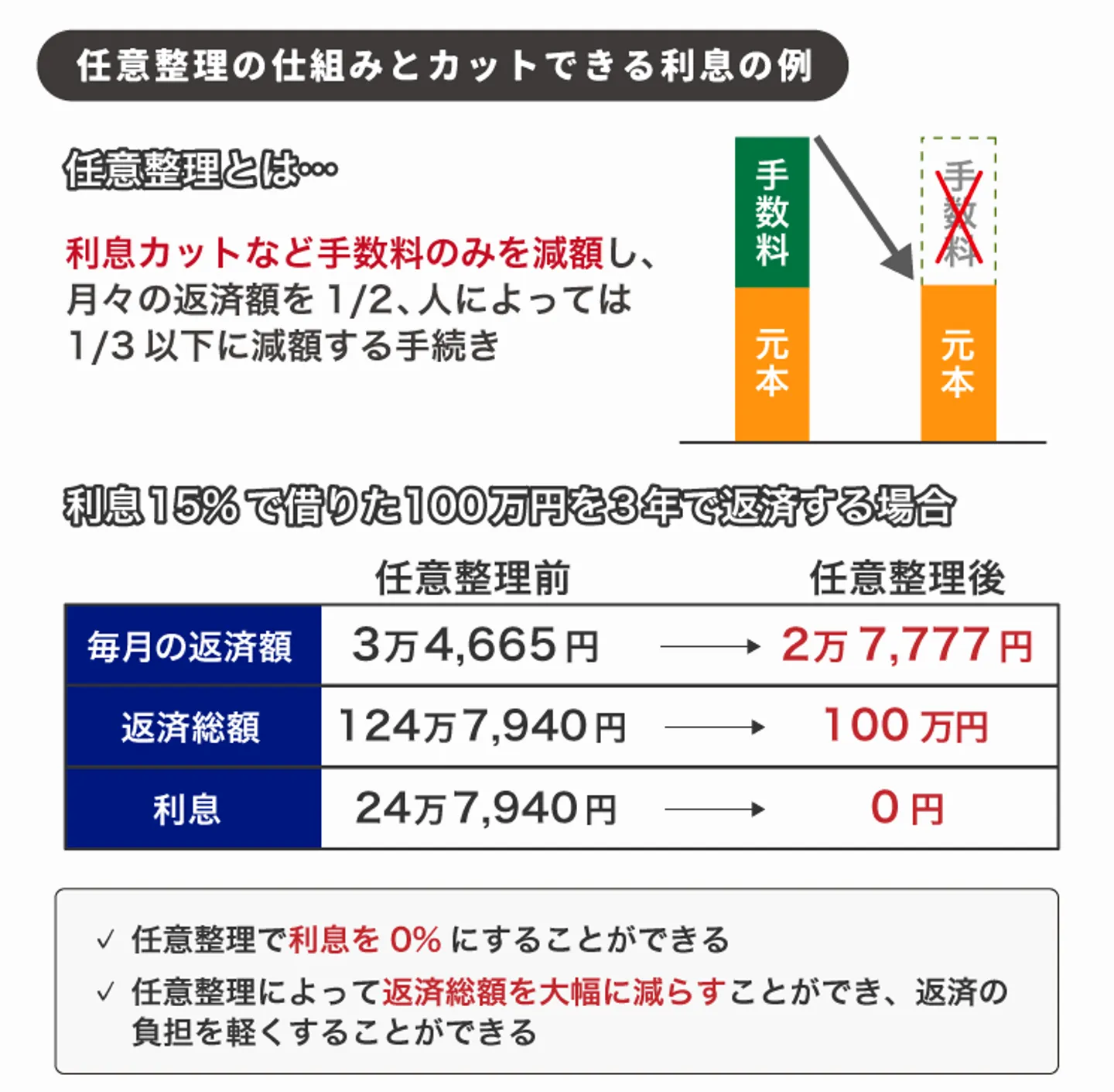

任意整理とは、弁護士や司法書士が債権者と交渉して今まで発生した遅延損害金や今後分割払いで発生する将来利息をカットして返済するという内容で和解をめざす債務整理方法の1つです。

任意整理による債権者との和解内容によっては、利息が0%になり、今までの遅延損害金もカットできる可能性があります。

たとえば、100万円を3年で返済するとして、借入先の金融機関へそのまま返済する場合と任意整理をして返済する場合について考えてみましょう。

100万円を3年で返済する場合の比較

| 返済方法 |

毎月の返済額 |

返済総額 |

うち利息 |

| 利息15% |

3万4,665 円 |

124万7,940 円 |

24万7,940 円 |

| 任意整理 |

2万7,777円 |

100万円 |

0 円 |

任意整理をすることで、毎月の返済額は約7,000円軽減され、返済総額は24万円以上カットできます。

ただし任意整理の交渉がうまく行かなければ、利息のカットや損害遅延金の免除に応じてもらえないリスクがあります。

任意整理をするときは、自分1人で進めるよりも、債務整理に強い弁護士に相談するのがおすすめです。債務整理に強い弁護士なら、専門知識に基づいた返済状況の整理と条件設定、アコムの担当者との交渉などに対応してくれます。

アコムの利息がおかしいと思っても過払い金はほとんど期待できない

過払金とは、貸金業法改正によってグレーゾーン金利が違法とされたため発生した、払いすぎた利息分です。

アコムも以前は最大29.2%というグレーゾーンの利息で貸し付けをしていたため、改正当初は多額の過払金返済義務が発生していました。ただし、現在ではアコムの過払い金発生条件に該当する取引はそれほど多くはないでしょう。

アコムの過払い金発生条件

アコムの過払い金発生条件は以下のとおりです。

- 2007年6月17日以前からアコムと取引がある

- 完済(最後の取引)から10年経過していない(時効)

出資法の改正により、今まで出資法上限金利の29.2%で取引をしていた貸金業者が違法金利とされ、利息制限法上限金利(15~20%)で再計算した場合に発生する差額を債務者に返還する義務が発生しました。

これが過払い金です。

アコムは2007年6月18日に法定金利まで利息を下げたため、それ以前に取引があり、さらにまだ時効になっていない取引に限り、過払い金が発生していることになります。

まとめ

アコムの利息は18%程度と、確かに高すぎるかもしれません。ただし、アコムの利息だけが特別高くておかしいとはいえません。

消費者金融業者は、ほとんどが利息制限法の上限金利で取引をしているからです。

利息を減らして返済を早くするためには、以下のような方法があります。

- アコムの無利息期間内に完済する

- 銀行ローンなどの金利の低い取引に借り換える

- 余裕のある月に繰り上げ返済をする

- それでも厳しければ任意整理をする

アコムの利息が高すぎておかしい、返済が辛いと感じたら、一度弁護士や司法書士に相談することをおすすめします。

返済が辛く滞納を繰り返してしまう前に、債務整理を検討してみましょう。

アコムの利息がおかしい!なかなか元金が減らないときに知りたいQ&A

アコムの利息はいつから発生する?

アコムの利息は、借入した翌日から発生します。たとえば5日に借り入れして30日に返済するときは、6〜30日の25日分の利息が発生します。

アコムの返済がおかしいかどうかシミュレーションできる?

アコム公式サイトの返済シミュレーションに現在の借入状況を入力すれば、完済までに発生する利息を算出できます。シミュレーション結果と現在の借入状況を比較し、アコムの返済がおかしいかどうかをシミュレーション可能です。また公式サイトには返済早見表もあるため、一目である程度の返済の目安を立てられます。

アコム「月々のご返済金額の早見表」

アコム「ご返済シミュレーション(借入金額・利息計算)」

35日ごと返済だと利息が高くなるって本当?

アコムの35日ごと返済を利用すると、毎回5日ずつ返済を遅らせられる反面、完済までの時間が伸びる分だけ支払利息総額が高くなります。たとえば1年間だと毎月返済で12回返済となる一方で、35日返済だと10回しか返済期間がありません。毎回の返済が楽になる分、利息は増えると覚えておきましょう。

任意整理以外の債務整理の方法はある?

アコムの返済について適用できる債務整理には、任意整理以外にも自己破産と個人再生があります。

自己破産とは、裁判所に支払不能状態を認めてもらうことで、債務をすべて帳消しにしてもらう手続きです。手元にある財産的価値があるもの(家財道具、住宅など)はすべて処分・換価されます。個人再生とは、自宅などの財産は残したまま、債務を1/5〜1/10程度に減額する手続きです。

いずれも裁判所を通じておこなう法的手続きであり、実施後には信用情報への登録やさまざまな制限などが課されます。

アコムの最低返済額はいくら?

アコムの最低返済額は、「借入残高×契約極度額に応じた一定の割合」で決まります。たとえば借入残高40万円、契約極度額が50万円の場合だと、40万円×3%=1万2,000円です。計算結果に1,000円未満の端数があると切り上げとなり、仮に計算結果が6,200円だと最低返済額は7,000円に繰り上がります。