借金減額診断は借金を減額できるかを簡易的に調べてもらえるサービス

そもそも借金減額診断とは、抱えている借金を減額できるのか、また減額できる場合にはいくらほど減るのかを簡易的に調べられるサービスのことです。あくまで診断であるため、診断結果のとおり必ず借金減額ができるわけではありませんが、目安としては参考になります。

なお、基本的には無料で気軽に借金減額を診断してもらえるため、「裏がありそうで怪しい」「罠や詐欺ではないか」と疑う人もいるかもしれません。しかし、借金減額シミュレーターは罠でも詐欺でもなく、安心して利用できるツールです。

無料で利用できる理由は「借金減額診断は危険性がある怪しいものではない!その仕組みと安全性について」の見出しで解説しますが、運営元である弁護士事務所や司法書士事務所の「債務整理や弁護士・司法書士の事務所をより身近に感じてもらいたい」という狙いにあります。

債務整理や弁護士事務所・司法書士事務所は多くの人にとって馴染みがなく、利用する際の心理的ハードルが高くなりがちです。そのため、まずは無料の借金減額シミュレーターを利用してもらい「弁護士や司法書士へ相談するハードルを下げたい」という思いから、借金減額シミュレーターを提供している事務所が多いのです。

借金減額診断のからくりは債務整理にある!債務整理によって借金減額できる仕組み

前提として、借金減額診断はあくまで診断であって、利用したからといって実際に借金を減額できるわけではありません。借金減額ができるからくりは「債務整理」という手続きにあります。

債務整理とは、借金問題を解決するための手続きのことです。弁護士や司法書士に依頼して債務整理をするのが一般的であり、インターネットでは、「国が認めた借金救済措置」などと呼ばれることもあります。

借金減額診断をすると、抱えている借金がどれだけ減るかの目安を診断してもらえます。そして、実際に弁護士や司法書士に債務整理を依頼することで、診断結果程度まで借金を減額できる仕組みです。

債務整理には「任意整理」「個人再生」「自己破産」の3種類の手続きがあり、それぞれ借金減額効果が異なります。

- 任意整理:返済条件を見直してもらうために債権者と交渉をする手続き

- 個人再生:借金自体を1/5〜1/10程度に減額する手続き

- 自己破産:借金を帳消しにする手続き

ここからは、借金減額診断のからくりともいえる債務整理の手続きについて解説していきます。

ワンポイント解説

□借金減額方法には「過払い金返還請求」も挙げられる

弁護士や司法書士に借金減額を相談した場合、債務整理だけでなく「過払い金返還請求」を提案してもらえることもあります。

過払い金返還請求とは、債権者に支払い過ぎている利息を返還してもらうための請求のことです。平成20年以前から消費者金融やクレジットカード会社などの貸金業者から借入している場合には過払い金が発生している可能性があり、弁護士や司法書士に相談すれば過払い金があるかどうかを確認してもらえます。

過払い金が発生している場合には、その金額を借金返済に充てることで、抱えている借金が0になる可能性もあります。

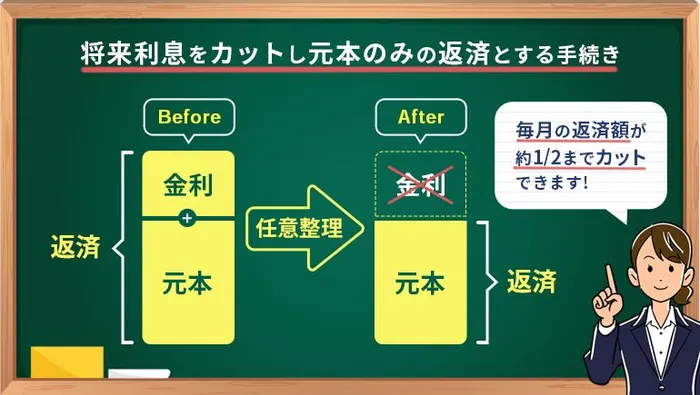

任意整理:返済条件を見直してもらうために債権者と交渉をする手続き

任意整理とは、返済条件を見直してもらうために債権者と交渉をする手続きのことです。弁護士や司法書士から債権者と交渉をしてもらい、将来発生する利息がカットされ、元本のみを3〜5年かけて完済できるような条件に見直されるのが一般的です。

毎月の返済額には利息の支払いに充てられる金額も含まれているため、任意整理で和解が成立すれば、毎月の返済負担を抑えられます。毎月の返済額が半分程度減らせるケースも少なくありません。

債権者から見れば「最低限元金だけでも返済してもらいたい」のが本音ですから、このままでは返済ができないのなら、元金のみの返済和解案に応じる可能性は少なくありません。

また任意整理は自己破産と違い、財産を失うデメリットもないため、債務整理手続きの中では最もハードルの低い手続きです。

「まだ返済できる能力はあるので、できるだけデメリットが少ない形で債務整理を行いたい」と考えている人は、一度弁護士に相談し、任意整理手続きを進めてみてはいかがでしょうか。

個人再生:借金自体を1/5〜1/10程度に減額する手続き

個人再生(民事再生)は「民事再生法」という法律によって、借金を最大で10分の1、概ね5分の1程度に減額することができる手続きです。

個人再生は債務者の生活再建を目的とした法律であり、国が認めた借金減額方法です。また、家や車等の財産を残しながら借金の大幅な減額ができるため、自己破産のデメリットが許容できない場合に利用されるケースが多いです。

「借金は大きく減らしたいけど、財産も残したい」そのような方は個人再生手続きを利用して借金を減額することをお勧めします。

自己破産:借金を帳消しにする手続き

自己破産は「破産法」という法律によって、一定の財産を処分する代わりに今抱えているすべての借金を0にする債務整理手続きです。

今後は借金を返済する必要がなくなるため、3つある債務整理手続きの中でもっとも借金減額効果が大きいといえます。

自己破産も国が認めた借金減額方法であり、そのからくりは「裁判所の免責許可決定を受けて、すべての借金を免責にする」というものです。裁判所から免責許可を受けるためには、借金の返済が不可能であることを証明する必要があります。

そのため、債務者(借金を抱えている人)は弁護士と一緒に手続きを進めていくことになるでしょう。自己破産を検討されている方、少し気になっている方は債務整理に強い弁護士へ相談してください。

借金減額診断は危険性がある怪しいものではない!その仕組みと安全性について

借金減額診断の広告には、「簡単に借金減額ができる」のような印象を与える内容のものもあります。そのため、借金減額診断に怪しさを感じる人もいることでしょう。

しかし、基本的に借金減額診断は怪しいものではありません。その理由には下記が挙げられます。

- 借金減額診断のほとんどは弁護士や司法書士の事務所が運営している

- 借金総額や返済状況から可能な債務整理手続きを診断している

ここからは、借金減額診断の仕組みや安全性について詳しく解説していきます。

借金減額診断のほとんどは弁護士や司法書士の事務所が運営している

借金減額診断は、減額診断を利用された方から受け取った情報をもとに、「債務整理手続きをすればいくらくらいの減額をできるのか」を診断するためのツールです。

そして、借金減額診断を提供しているサイトの多くは、弁護士事務所や司法書士事務所が関わっています。残念ながら、悪質な業者が運営しているものもありますが、ほとんどの借金減額診断は安全なツールです。

なお、借金減額診断をした場合、法律事務所から電話やメールが来ることもあるでしょう。これは、借金減額診断を利用して、あなたに減額できる金額をお伝えするためのご連絡です。

また、借金減額診断は、気軽な気持ちで利用してもらって全く問題ありません。診断したからといって、必ず債務整理を依頼しなければいけない決まりもありません。

現に、診断だけして弁護士に依頼しない方は多数いらっしゃいます。

「どれくらい減額できるのだろうか?」「どの手続きが選択できるのだろうか?」という疑問をお持ちなのであれば、気軽に診断してみることをお勧めします。

借金総額や返済状況から可能な債務整理手続きを診断している

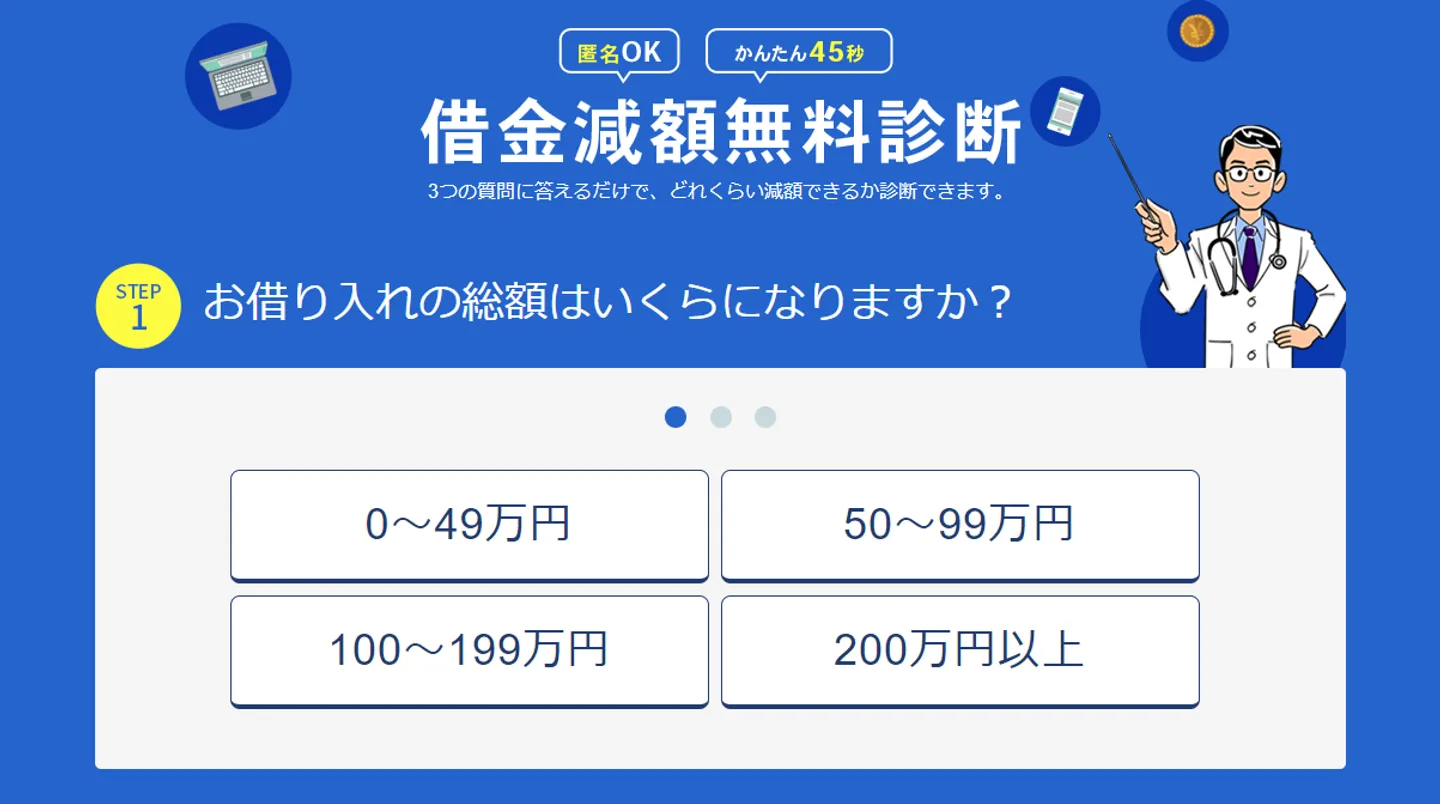

借金減額診断で問われる質問は主に下記の通りであり、この問いに答えるだけでおおよその減額金額がわかる仕組みになっています。

たとえば、年率15%で300万円(借金総額)の借金をされている方が、5年(返済期間)で借金を返済しようとしていたときの将来利息は「約130万円」です。

仮に、任意整理によって将来利息がカットされれば、130万円の借金を減額できるでしょう。そして、個人再生を選択されたときであれば200万円の減額、自己破産であれば300万円の借金を減額できます。

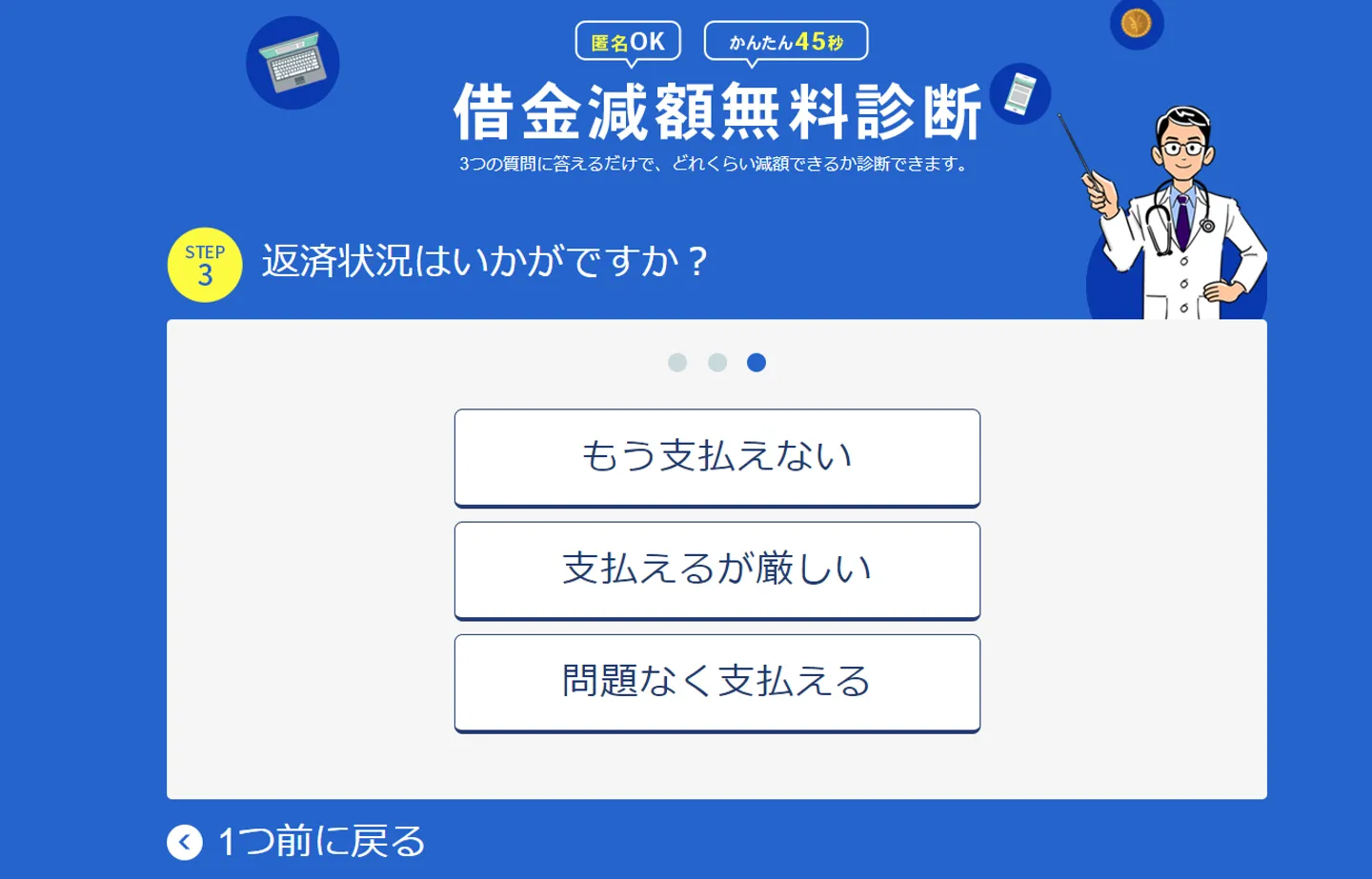

そして、最後の質問である「現在の返済状況」の選択次第で、どの債務整理手続きを選択すべきなのかの判断材料になります。たとえば「もう借金の返済は無理」という方は、自己破産を選択すべきであり、まだ支払える場合は任意整理などのデメリットの少ない選択肢を選ぶこともできるでしょう。

借金減額診断は上記のようなからくりになっており、罠ではありません。

借金減額診断で実際に借金を減らすには条件を満たす必要がある

借金減額診断で借金を減らせるとわかった場合、弁護士や司法書士に依頼することを検討する人も多いでしょう。しかし、実際に借金を減らすには債務整理をするための条件を満たさなければなりません。

債務整理の手続きごとに条件をまとめましたので、参考にしてみてください。

| 手続きの種類 |

条件 |

| 全手続き共通 |

・手続き費用を支払える

- 任意整理・・・債権者1社あたり4万円程度

- 自己破産・・・30万円〜程度

- 個人再生・・・25万円〜程度

|

| 任意整理 |

・元本のみであれば3〜5年で返済できる見通しがある

|

| 自己破産 |

・免責不許可事由に該当していない

・7年以内に自己破産をしていない

|

| 個人再生 |

・将来的に継続又は反復した収入がある

・債務(借金)総額が5000万円以下である

・債権者の1/2以上から反対がない

|

なお、「自身の状況でどの債務整理手続きが向いているか」「その手続きを利用できるのか」については、借金減額診断だけでは検討しづらいです。その場合、借金減額診断を利用したうえで、弁護士や司法書士に相談してみるのが得策です。

多くの法律事務所では初回のみ無料相談に対応しているため、借金減額を検討している場合には相談することも視野に入れてみてください。

借金減額診断を利用するメリット

借金減額診断を利用することには、「自身の状況でどの程度借金を減らせるかがわかる」というメリットがありますが、ほかにも下記のようなメリットもあります。

- 匿名で気軽に利用できる

- 無料で利用できる

- 最短30秒ですぐに結果がわかる

- 債務整理に力を入れている弁護士・司法書士と繋がれる

このようなメリットもあるため、「借金を減らしたい」「借金問題から抜け出したい」などと考えている場合には借金減額診断を利用することも検討してみてください。

ここからは、借金減額診断を利用するメリットについて解説していきます。

匿名で気軽に利用できる

なかには「運営元が弁護士事務所や司法書士事務所とわかっていても、名前を伝えるのは抵抗がある」という人もいるでしょう。

その点、借金減額診断は、基本的に匿名で診断を受けられるため安心です。

メールアドレスや電話番号の記載は必要ですが、本名を入力する必要はありません。そのため「本名などの個人情報を知られたくない」という人でも、気軽に利用しやすいメリットがあります。

無料で利用できる

借金減額診断を利用するにあたり「お金がかかるのでは?」と心配する人もいるかもしれません。

借金減額診断は基本的に無料で利用可能で、診断結果もメールや電話で受け取れるため、自宅にいながら気軽に診断できます。

弁護士事務所や司法書士事務所に出向いて相談するとなると、交通費がかかりますし、場合によっては相談料が発生することもあります。

その点、借金減額診断ならWeb上ですべて完結するため、費用がかかる心配はありません。

最短30秒ですぐに結果がわかる

借金減額診断で回答が必要な項目は、基本的にたったの3つです。

しかも、あらかじめ用意された選択肢の中から選ぶだけなので、数秒で回答できます。

なお、回答する内容は「おおよその借入総額」「借入期間」「返済状況」などです。

回答を入力すると、その内容が弁護士事務所や司法書士事務所へ送信され、最短30秒ですぐに診断結果の通知が届きます。

自分の借入状況が詳細にわからない場合でも、大まかな金額や期間を入力すれば問題ないので、借金が減額できるか調べたい人は、まず試してみることをおすすめします。

債務整理に力を入れている弁護士・司法書士と繋がれる

借金減額診断では「借金がどれくらい減額できるのか」を診断してもらえるだけでなく、借金問題への具体的な対処法について弁護士や司法書士に直接相談することが可能です。

なお、借金減額診断の運営元は、債務整理に力を入れる弁護士事務所・司法書士事務所である場合がほとんどなので、借金問題を解決した豊富な経験を持つ専門家からアドバイスを受けられるでしょう。

また、相談したうえで「債務整理で借金問題を解決したい」と希望すれば、そのまま弁護士や司法書士に債務整理手続きを依頼することも可能です。

「借金について相談したいけど、どの弁護士・司法書士に相談すればよいかわからない」という人は、まず借金減額診断を利用することをおすすめします。

借金減額診断を利用することにはデメリットもある

借金減額診断を利用することには、メリットだけでなくデメリットもあります。借金減額診断のデメリットには、下記が挙げられます。

- 簡易的な診断なので結果のとおり借金を減らせるわけではない

- 借金減額診断の利用後に法律事務所からメールや電話が来る場合がある

- 悪質な業者が運営している詐欺サイトも存在する

借金減額診断を利用する場合、デメリットがあることを踏まえて利用するようにしましょう。ここからは、借金減額診断のデメリットについて解説していきます。

簡易的な診断なので結果のとおり借金を減らせるわけではない

手軽に利用できる借金減額診断ですが、簡単な情報のみでシミュレーションを行える仕組み上「実際にはいくら減額できるか」「債務整理の中でもどんな手続きが適しているか」を正確に知ることは難しいです。

また、なかには債務整理の対象にできないものもあります。たとえば、税金や養育費は債務整理の対象外となるため、債務整理をしても免除や減額はされません。

くわえて、対象の借金であっても債務整理しないほうがよいケースもあります。たとえば、持ち家があり自己破産をすると処分されてしまう場合や、借金に保証人が設定されている場合などです。

借金減額診断で「借金を減額できる」と診断結果が出ても、上記のように債務整理の対象にならない借金や、債務整理をしないほうがよいケースもあるので、正確な金額や自身の状況に適した手続き内容を知るためには、司法書士・弁護士に直接相談することが大切です。

借金減額診断の結果はあくまでも目安と考え、最終的には信頼できる事務所を見つけて相談するようにしてください。

借金減額診断の利用後に法律事務所からメールや電話が来る場合がある

借金減額診断を利用する際には、電話番号やメールアドレスを入力する必要があります。この入力した連絡先宛に、後日弁護士や司法書士の事務所から営業の電話がかかってくることがあります。

弁護士や司法書士に借金の相談をしたい人はよいですが、単に借金を減額できるか確認したいだけで、弁護士や司法書士に依頼する気がない人や、営業の電話が面倒な人にとっては、デメリットといえるかもしれません。

なお、電話がかかってくることを避けたい場合は、メールでの連絡を希望する旨や連絡希望時間を備考欄や質問欄などに記入しておくと、柔軟に対応してくれる事務所が多いです。

悪質な業者が運営している詐欺サイトも存在する

借金減額シミュレーターのほとんどが、弁護士事務所や司法書士事務所によって運営されています。しかし、なかには弁護士や司法書士事務所が運営しているようにみせかけて、悪質な業者が運営している詐欺サイトも存在するため注意が必要です。

弁護士事務所や司法書士事務所が運営している借金減額診断であれば、利用しても営業電話がかかってくるとはいえ、情報漏洩などのリスクはありません。

しかし、悪質な業者が運営する借金減額診断を利用すると、診断のために手数料を請求されたり、入力した個人情報を悪用されたりするおそれがあります。そのため、利用する際は信頼できる借金減額シミュレーターか、よく確認することが大切です。

借金減額診断を安心して利用するためのポイント

借金減額診断を安心して利用するためには、利用しようとしているのが信頼できるツールかどうかをしっかりと確認することが大切です。信頼できる借金減額診断かどうかを判断する基準としては、下記が挙げられます。

- 実在する法律事務所が運営しているかを確認しておく

- 住所や勤務先など必要以上の情報入力が要求されないサービスを利用する

- プライバシーポリシーの記載があるサービスを利用する

借金減額診断を利用する場合、これらのポイントを踏まえてツールを選ぶようにしましょう。ここからは、借金減額診断を安心して利用するためのポイントについて解説していきます。

実在する法律事務所が運営しているかを確認しておく

借金減額診断を利用する前には、サイト内にある「運営者情報」をチェックして運営元を確認しましょう。

なかには「◯◯法律事務所」のように記載されていても実在しない事務所名を載せているサイトもあるため、Webサイトや所在地を確認して本当にある事務所か調べることが大切です。もし、運営元がはっきりわからない場合は、利用しないほうが安全でしょう。

住所や勤務先など必要以上の情報入力が要求されないサービスを利用する

借金減額診断を利用する場合、基本的には個人情報として「名前(匿名可)」「メールアドレス」「電話番号」の3点の入力が求められ、住所や勤務先といった個人情報は不要なのが一般的です。

そのため、仮に住所や勤務先といった情報の入力が求められた場合、その借金減額診断は悪質な業者が運営している可能性があります。そのようなツールを利用してしまうと、個人情報が悪用される可能性もあるため注意をしましょう。

プライバシーポリシーの記載があるサービスを利用する

個人情報保護法では、「事業者が個人情報を取得して利用する場合には、その取扱方針をプライバシーポリシーとして公表する必要がある」と定められています。

悪質な業者の場合、プライバシーポリシーを記載していない可能性もあるため、借金減額診断を利用する際にはサイト内にプライバシーポリシーの記載があるかも確認するとよいでしょう。

プライバシーポリシーに「個人情報の取り扱いについて定めたこと(個人情報を第三者に提供しないなど)を遵守する」といった記載がある借金減額診断であれば、より安心して利用できます。

借金減額診断を利用した場合の流れ

借金減額診断で自分がどのくらいの借金を減額できるのかは、いくつかの質問に回答することで診断できます。借金減額診断のサービスにもよりますが、基本的に質問内容は下記の3つです。

- 現在の借金総額はいくらですか?

- 返済期間はどのくらいですか?

- 現在の返済状況はどうですか?

所要時間は数分程度であるのが一般的であり、借金の減額を検討している場合には借金減額診断を利用してみるのが得策です。ここからは、当社と提携している法律事務所の借金減額診断を例に挙げて、利用する流れを解説していきます。

ステップ1:お借入総額を選択する

まずはじめに、現在の借り入れ総額を下記の項目の中から選択します。

借り入れ総額には下記のような借金が該当します。

- カードローン(キャッシング)による借金

- クレジットカードの利用残高

- 自動車ローンなどの各種ローン残高

- 奨学金

- その他の借金

複数からの借り入れがある方であれば、総借入金額がわからない方もいるでしょう。そのときは「おおよその金額」で大丈夫です。頭の中で計算をして「ざっくり○万円くらいかな?」程度で選択すればOK。

万が一、債務整理手続きを依頼した際に、借金残高に差があっても大丈夫です。あくまでも借金減額診断は気軽な気持ちで行えば良いです。

ワンポイント解説

借金減額診断は気軽な気持ちでOK

借金減額診断は気軽な気持ちで選択すればOKです。ただ、より正確な答えを求めるのであれば、できるだけ正確な答えが必要です。仮に、適当な答えあるいは正確な答えを選択したとしても、実際に債務整理手続きをする際には「差」が発生するので、その点だけは留意しておいてください。

ステップ2:返済期間の選択する

借金総額の選択が完了すると、返済期間を選択する画面が出てきます。

現在抱えている借金の完済日が決まっているのであれば、完済日から逆算した年数を選択すれば問題ありません。複数借金があって、それぞれで完済日が異なるときは、もっとも長い返済期間を選択すれば良いでしょう。

また、返済と借り入れを繰り返していて、返済期間の見通しがたたない方は「3年以上」を選択してください。仮に、自分の返済期間や返済を希望する年数が曖昧であるときは、ざっくりとした年数で大丈夫です。

200万円の借金を3年で完済しようとすればなかなか難しいですが、10万円の借金であれば1~2年で完済できるケースがほとんどです。「自分が何年で完済したいのか」「そもそも完済できるのか」といった基準で選んでも問題ありません。

ステップ3:返済状況を選択する

最後の質問は「現在の返済状況」です。「返済は厳しい」「ギリギリ返済はできるけどちょっと厳しいかも」など、自分の状況に合わせた選択をしてください。

ここで正直に答えたところで、返済に影響をあたえることはないので安心してください。あなたが問題なく支払えるのであればそれで良いですし、もう支払えない状況に陥っているのであれば、早急に対応するのが大切です。

返済状況は、あなたがすべき債務整理を選択するために必要な情報です。仮にあなたが「正直支払いがしんどい…」と、回答したからと言って信用情報にキズがついたり、債権者(あなたにお金を貸している人)に連絡がいったりすることはないので安心してください。

ただ「もう支払えない」とか「支払えるが厳しい」と感じているのであれば、早めに債務整理を検討されるのが無難です。この状況では、遅かれ早かれ支払いができない状態に陥ります。できるだけ早い段階で対処しておくことで、被害を最小に抑えられるので、まずは弁護士へ相談してください。

ステップ4:連絡先の記入

最後に、借金を減額できる金額をお伝えするために、連絡先やお名前をお伺いします。

ご連絡をするためにも、メールアドレスや電話番号は正確な回答をお願いしておりますが、名字や年齢はおおよそで大丈夫です。答えたくなければ、匿名でもまったく問題ありません。

ただ、ご連絡をさせていただく際にはご記入いただいた氏名宛てになるので、ご自身で忘れないようにだけしておいてください。

借金減額診断を利用しただけではブラックリスト入りにはならない

「借金減額診断を利用するとブラックリスト入りになるのか」のように考えている人もいるかもしれません。しかし、借金減額診断を利用しただけではブラックリスト入りにはなりませんので安心してください。

借金減額診断はあくまで「借金がいくらほど減るのかのシミュレーション」です。診断をするだけでは実際に減額できるわけではないため、ブラックリスト入りにはならないのです。

なお、借金減額診断をした人によっては、「債務整理をして借金を減らしたい」と考えるかもしれませんが、債務整理をした場合にはブラックリスト入りになるため注意しましょう。

債務整理をすると、その履歴が信用情報として記録されます。任意整理の場合には最長5年、個人再生と自己破産の場合には最長7年間信用情報として残り、ローンやクレジットカードなどの審査に通りづらくなります。

実際に借金を減らすために債務整理をすると、いわゆるブラックリスト入りとなり、生活に悪影響を及ぼす可能性があるため、債務整理をする場合にはそのリスクについて十分に把握しておくのが大切です。

借金減額診断を利用して債務整理をする場合には、まず弁護士や司法書士からリスクを説明してもらったうえで、「本当に債務整理をするべきか」を十分に検討してみてください。

借金減額制度を実際に使った人のその後の生活

では、実際に借金減額制度を使った人のその後の生活はどうなっているのでしょうか?

ここでは、実際に借金減額制度をした人の体験談や弁護士事務所が公開している事例を紹介していきます。

実際に借金減額制度をした人の体験談

当サイトでは、実際に債務整理を行った人に対してアンケートを実施しました。ここでは、その人の体験談を紹介していきます。

※調査方法…インターネットアンケート

※調査期間…2024年11月

- 250万円の借金を任意整理した人の体験談

- 380万円の借金を個人再生した人の体験談

- 250万円の借金を自己破産した人の体験談

250万円の借金を任意整理した人の体験談

250万円の借金を任意整理した人からの体験談です。

- 性別:男性

- 年齢:30代

- 職業:個人事業主・自営業

- 借入残高:250万円

- 任意整理前の返済額:月々10万円

- 任意整理後の返済額:月々4万円

- 借入件数:2社

この方は、娯楽費のために借入を繰り返してしまい、結果250万円の借金を抱えてしまったようです。借金返済が困難になったため、任意整理をしたことで、月々の返済額は4万円にまで減額できたとのことです。

そして、「任意整理によって楽になったことは?」「生活はどのように変わったのか」については、下記のように語ってくれています。

Q. 任意整理中、楽になったことは何ですか?

返しても返済しても全く減らない借入残高。なくなったら借り、お金が入ったら返すの繰り返しで、先の見えない借金地獄。もう、本当に生きた心地がしませんでした。

ですが任意整理を申込したおかげでこれからの人生の道標がハッキリして、それだけでも長い暗闇のトンネルに光が射したような感じがして楽になりました。

Q. 任意整理をして借金を完済してからの生活はどんな感じでしたか?またその時の心情を教えてください。

任意整理後は背中に背負った重い十字架から解放された感じで、日常がとっても穏やかになりました。決して豊かな暮らしとは言えませんが、今は少なからず人並みの生活はできていると思います。

また細やかな幸せも感じられるようになりました。借金地獄の無限ループに陥っていたときからは、今はまさに天国です。

あの時、本当に任意整理をやって良かった。もし、何も行動を起こさなかったら?と思うと怖くもなります。

この方からは「任意整理をしたことで借金完済の道がはっきりと見えただけでも楽になった」とのコメントをいただきました。そして現在は、250万円もの借金を完済して穏やかに日常を過ごしており、「任意整理をやって良かった」とも語ってくれています。

380万円の借金を個人再生した人の体験談

380万円の借金を個人再生した人からの体験談です。

- 性別:女性

- 年齢:20代

- 職業:個人事業主・自営業

- 借入残高:380万円

- 個人再生前の返済額:月々20万円

- 個人再生後の返済額:月々5.3万円

- 借入件数:8社

この方は、プロのバレエダンサーを目指していた方です。レッスン代として月に最低でも5万円~10万円、発表会の出演に毎年20万~40万がかかるなか、アルバイトの給料だけでは限界があったために借入をして、数年で300万円まで膨れ上がってしまったとのことです。

そして、いつまで経っても元金が減らずに返済を続けることが苦しく、個人再生をした結果、月々20万円の返済額が5.3万円まで減額できたとのことです。

「個人再生中、楽になったことは何ですか?」という問いについては、下記のように語ってくれています。

Q. 個人再生中、楽になったことは何ですか?

毎月の支払いが減り、家計管理がきちんとできるようになったことです。

以前までは、支払いにいっぱいいっぱいだったので、ちゃんと家計管理ができていることが凄く嬉しいです。将来的なことも考えられるようになったのは凄くでかいです。

個人再生は、将来利息をカットしたうえで、借金そのものを減額するための手続きです。この方の場合、「返済額が多額」「なかなか完済できない」といった点が借金返済がきつい原因となっていたと考えられるため、個人再生は効果的な方法だったといえるでしょう。

250万円の借金を自己破産した人の体験談

250万円の借金を自己破産した人からの体験談です。

- 性別:男性

- 年齢:40代

- 職業:会社員

- 借入残高:250万円

- 個人再生前の返済額:月々6.8万円

- 個人再生後の返済額:0円

- 借入件数:5社

この方は、離婚による養育費や毎月の生活費の出費が苦しく、カードローンを利用して借金を抱えた方です。はじめは必要最低限に収めていたようですが、「気楽に借入できる」と感じたことで歯止めが効かなくなり、最終的には250万円の借金を抱えてしまい、自己破産を選択したとのことです。

そして、「自己破産中、楽になったことは何ですか?」「自己破産をして借金を完済してからの生活はどんな感じでしたか?」という問いについては、下記のように語ってくれています。

Q. 自己破産中、楽になったことは何ですか?

それまでは借金問題を一人で抱え込んでいて、精神的にとても辛かったです。ただ、弁護士に依頼したことで、大きな味方を得た気分になりました。

日常生活の中でも安心感を覚えるようになり、平穏な時間を過ごせるようになりました。

Q. 自己破産をして借金を完済してからの生活はどんな感じでしたか?またその時の心情を教えてください。

それまでの閉塞感に包まれた生活から、解放された感覚でした。精神的に余裕ができて、すべてにおいて前向きになれました。

ブラックリストに載ってしまうので、当分の間はローンを組むことができません。携帯も分割払いが効かず、一括払いのみになってしまいます。

そのような不便はあるものの、借金問題から解放されたことの方が大きかったです。

この方の場合、「借金を返済できそうにない」「借金問題を誰にも相談できない」といった点が借金返済がきつい原因になっていたと考えられます。

返済不能な状態であれば、自力で借金問題を解決するのは不可能といっても過言ではないです。弁護士に相談したうえで借金を帳消しにできる自己破産は、この方にとって効果的な対策だったといえるでしょう。

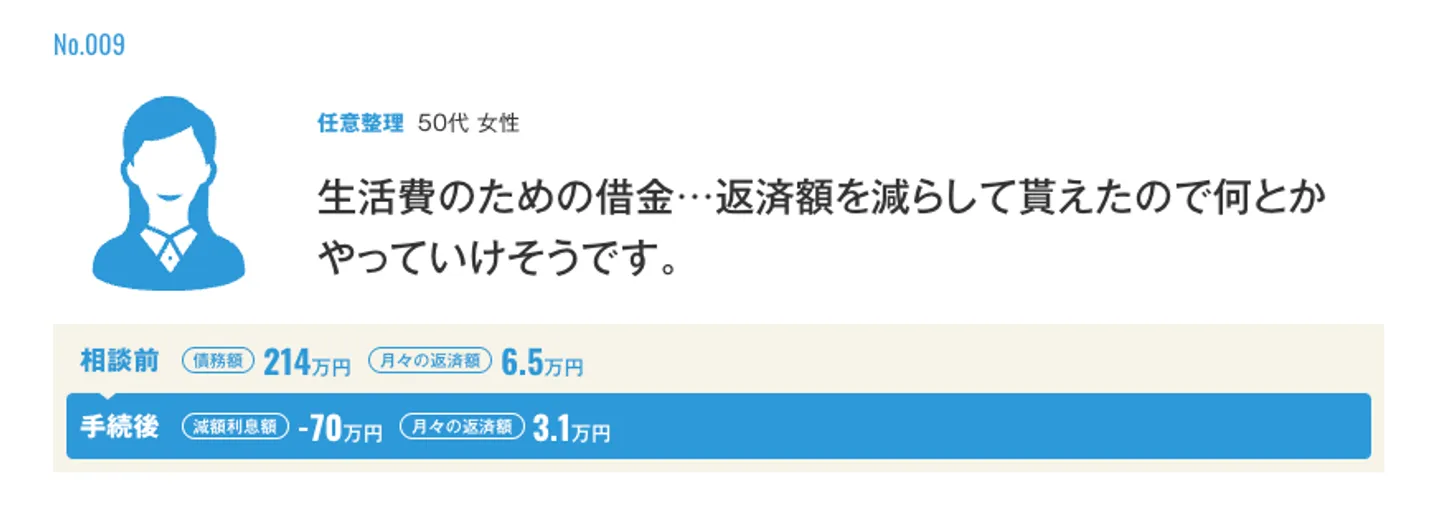

弁護士・司法書士事務所が公開している事例

①アヴァンス法務事務所の事例

生活費に教育費…キャッシングで補っていましたが、ついに返済が追い付かなくなってしまいました。

足りない生活費や教育費をキャッシングで補っていました。今までは私のパートのお給料でなんとか返済できていたのですが、ついに返済が追い付かなくなってしまいました。さらに、夫の収入が減ったことからどうにも返済が立ち行かなくなってしまいました。

家族には借金のことを内緒にしていたので、誰にも相談できずにいました。このまま返済できなかったらどうなってしまうのか、怖くて、怖くてどうしようもなくなり、今回ご相談させていただきました。

何をどうしていいかわからないまま相談をしてしまいましたが、ひとつひとつ丁寧に説明をしていただき、また、私の話も親身になって聞いてくださいました。生活再建の方法があると分かって、まずは一安心しました。

任意整理の提案をして頂き、お願いすることにしました。手続き後は毎月の返済額を減らしてもらえたことできちんと返済していけるようになりました。

毎日ひとりで思い悩んでいましたが、思い切ってご相談してよかったです。借金の不安から解放され、完済まで頑張っていけそうです。

引用元:解決事例集 | アヴァンス法務事務所

こちらの事例については、任意整理を行うことで毎月の返済額が約1/2程度まで減額できたことがわかります。

減額できたことにより、完済までの道筋が見えたことは大きなメリットになったことでしょう。

②アディーレ法律事務所の事例

自己破産手続で支払義務が免除!希望どおり自営業も続けていけることに!

Kさんは自営業を開業したものの、生活費が足りず、アルバイトもしながら生活していました。徐々に自営業も安定していきましたが、業務の幅を増やすため、専門学校へ通うことを決意し、その教育費は借入で捻出しました。その後、ご両親が体調を崩されたことで医療費がかかり、さらに借入を重ねてしまいました。収入を増やそうと暗号資産の取引にも手を出しましたが失敗。その結果、借金の返済に困り、弁護士に相談くださいました。

Kさんは、破産するしかなさそうなものの、自営業を続けられない場合があると聞いて、とても不安に思っておられました。弁護士がお話を伺ったところ、自営業を続けることができるどうかは、経営状態を精査してみないと判断できない面がありました。とはいえ、Kさんの借金の原因としては、教育費や医療費、暗号資産取引が大きく、自営業は黒字で借金とは関係がないと説明できる余地があったのです。そのため、弁護士は資料を精査し、Kさんの希望どおり、可能な限り自営業が続けられるように破産手続の申立てをすることを提案。Kさんにもご納得いただきました。

弁護士が依頼者の方から丁寧に事情をお聞きし、借金の原因を正確に切り分けることで、ご希望どおり、自営業を続けられるかたちで手続を行うことができました。

手続の結果、Kさんは支払義務を免除されたうえで、自営業も続けていけることになりました。

引用元:債務整理・借金相談はアディーレ法律事務所

こちらの事例は、自己破産で借金をゼロにし、希望の自衛業も続けられた事例です。

自己破産はデメリットが大きな側面もありますが、弁護士の裁判所への説明により、今まで通りの生活が送れる可能性があることがわかる事例となっています。

③アーツ綜合法律事務所の事例

個人再生②

依頼者は保険業を行なっていたが事業を停止せざるを得なくなり、収入が途絶えたために複数の仕事を行うようになりましたが、子供の授業料や生活費のために銀行や信販会社から次々と借り入れるにようになりました。また、依頼者は子供の奨学金の保証や知人の保証などの保証債務も多額に渡っていたため、借金総額が3000万円以上となっておりました。依頼者は借金が増えすぎてどうしたらよいのかわからなくなり、とても疲れ切ったご様子で当事務所へご相談に来られました。

依頼者は家族とともに居住する自宅がありましたが、住宅ローンを支払っている途中であり自宅は残したいので、破産は避けたいとの強いご希望を持っておりました。ただ、毎月の収入はあまり高くなく、アルバイトを掛け持ちして何とか生活を維持しておりましたので、個人再生をするにあたっては奥様の収入の一部を返済に充てるなどの協力が不可欠でした。そのことを奥様に伝え、協力の意向を示していただきましたので、給与所得者等再生手続を申し立てました。

裁判所には給与所得者等再生を申し立てましたが、10%程に圧縮した返済額であっても380万円と多額に渡ることから、通常は3年のところを4年返済で行うことを申し立てました。4年返済であれば月々の返済額は8万円程に抑えることができましたので、奥様の協力を得ることで何とか月々8万円の積み立てることが可能となり、無事に再生手続は認められました。

依頼者の場合、返済原資を確保することに苦労しましたが、奥様のご協力やご本人の頑張りもあり、希望どおり自宅を残すこともできて手続も終了しました。

引用元:個人再生解決事例 | アーツ綜合法律事務所

こちらの事例は個人再生を行なった事例です。

個人再生は借金総額が大きいものの、自宅などを残したいがために自己破産以外の選択肢を探す場合によくとられる債務整理ですが、こちらの事例も自宅を残しながら大幅な借金の減額、そして月々の返済額の負担も減っていることがわかる事例です。

まとめ

借金減額診断は、「自身の状況でどの程度借金が減るか」を簡易的に調べられるツールです。多くの場合は弁護士・司法書士の事務所が運営しており、無料で利用できるため、借金減額診断は安全に利用できるサービスといえます。

ただし、借金減額診断を利用したからといって、実際に借金が減るわけではありません。借金減額のからくりは債務整理であり、実際に借金減額するには弁護士や司法書士に債務整理を依頼する必要があります。

また、債務整理をすると、いわゆる「ブラックリスト入り」になるデメリットがあります。簡単に借金減額をシミュレーションできるツールとはいえ、安易に債務整理を依頼するのは危険です。

本当に借金減額をしたい場合、借金減額診断をした後に弁護士や司法書士に相談するようにしてみてください。債務整理のリスクを説明してもらったうえで、手続きを進めるかどうかを検討するのが大切です。

【借金減額診断Q&A】本当に借金は減額できるの?

借金を減額できるって本当ですか?罠ではないですか?

借金は「債務整理」という手続きを利用することで減額できます。債務整理は国が認めた制度でもあり、安心安全に利用できます。

借金減額診断がどうしても怪しく思えますが、安心に利用できるのでしょうか?

運営元が弁護士や司法書士の事務所であれば、安心して利用できます。ただし、悪質な業者が運営しているものもあるため、安心して利用するには運営元をチェックしておくのが大切です。

借金減額診断を利用したいのですが、恥ずかしいので匿名でも利用できますか?

はい、利用できます。利用料なども一切かかりませんので、お気軽にご利用ください。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-