借金返済に役立つアプリ6選

借金を計画的に返済するには「家計の管理」と「利息の把握」が非常に重要です。

現在はスマートフォンで利用できるアプリが充実しており、家計の管理や利息の把握に役立つアプリも多くリリースされています。

そこでこの項目では、家計の管理と利息の把握に役立つアプリを紹介します。

借金返済・利息計算におすすめなアプリ

借金の返済は、利息を正しく把握しているのといないのとでは、返済の効率が全く違います。

しかし、完済までの利息を計算する方法は複雑で、自身で計算すると間違ってしまうことも多くあります。

そこで、利息の計算におすすめなアプリを利用するとよいでしょう。

また、借金返済と利息の関係については、以下の記事で詳しく解説しているので参考にしてください。

ローンヘルパーLite

ローンヘルパーLiteは、計算対象を切り替えることができるのでさまざまな角度から借金やローンの返済状況がわかるアプリです。

例えば、利息から計算して借入額をセーブしたり、月々の返済額を設定して返済期間を確認するといったことができます。

また、年収比で年間返済額との比率計算もできるので、年収に対する借金総額も簡単にチェックができます。

利息計算ヘルパー - ローン利息の計算

CHING FENG HSU無料posted withアプリーチ

借金返済計画・リボ払い計算

借金返済計画・リボ払い計算は、シンプルな画面で借入金額やリボ払いの完済時期や利息を計算できるアプリです。

複数の計算条件や借入先を保存できるので、借入先が複数ある場合でも管理がしやすいです。

グラフでわかりやすく見られるので、自身の借金がいつ完済するのか、返済額を増やすべきなのかなどの検討に適しています。

借金返済計画・リボ払い計算

Stack3無料posted withアプリーチ

家計を管理するのにおすすめなアプリ

次に、家計を管理するのにおすすめなアプリを4つ紹介します。

- マネーフォワードME

- 毎日家計簿

- LINE家計簿

- Zaimu

すべて無料でインストールできるので、まずは全部のアプリを試してみるのもよいでしょう。

それぞれのアプリの特徴を詳しく紹介していきます。

マネーフォワードME

マネーフォワードMEは、銀行やクレジットカード、通販などとの連携が可能で毎日のお金の出入りが自動で見える化されるアプリです。

毎月の収入から貯蓄額を設定し、細かく分類わけされた固定費や変動費を入力することで、何にいくら使ったかが自動で計算されます。

クレジットカードや通販との連携によって、見えにくい部分の家計管理がわかりやすくなり、使いすぎ防止にも役立ちます。

家計簿 -マネーフォワード ME 人気の家計簿(かけいぼ)

Money Forward, Inc.無料posted withアプリーチ

毎日家計簿

毎日家計簿は、シンプルな画面やアイコンで見やすく設定がしやすいので、家計簿アプリの利用が初めてという人にもおすすめできるアプリです。

カレンダーの日付を選択して使った金額や費目、支払方法などを入力できるので細かい支出の管理も簡単にできます。

レシートの写真を保存しておくこともできるので、何に使ったかがすぐにわかる便利なアプリです。

毎日家計簿 - 共有も予算も外貨管理もできる簡単家計簿アプリ

Jack Xuan無料posted withアプリーチ

Zaimu

Zaimuは、レシートの写真を撮るだけで品名や金額を自動的に読み取り、記録ができるアプリです。

また、複数の銀行口座やクレジットカードを連携できるので、キャッシュレス決済の記録も簡単にできます。

有料プランへの登録で、ライフプランに合わせた家計管理や予算の診断も可能なので、借金返済が終わったら登録してみるのもよいでしょう。

Zaim - お金が貯まる人気家計簿(かけいぼ)

Zaim Inc.無料posted withアプリーチ

アプリ以外で借金返済に役立つおすすめの方法

アプリ以外にも以下のような方法が借金返済に役立つ方法として挙げられます。

- インターネット上の利息計算ツール

- インターネット上の借金減額チェッカー

- 弁護士・司法書士事務所の無料相談

次の項目から、それぞれ詳しくお伝えします。

インターネット上の利息計算ツール

インターネット上には、数値を入力するだけで利息を計算できるツールが無料で公開されています。

そのようなツールを利用し、利息を計算するのもよいでしょう。

また、楽天銀行やアコムなど、返済シミュレーターが利用できる金融機関の公式サイトもあります。

自身の借入先を検索し、そういったツールがあれば利用してみてはいかがでしょうか。

参照:楽天銀行「利息シミュレーション」

参照:カードローン・キャッシングのアコム「金利・利息(利息の計算方法)について」

インターネット上の借金減額チェッカー

自分の抱えている借金を弁護士や司法書士へ債務整理を依頼すると、どれくらい減らせるのかを確認できるツールもインターネット上で多く公開されています。

借金問題は、弁護士や司法書士に債務整理を依頼すれば解決できます。

債務整理とは国に認められた借金を抱えた人の救済制度で、基本的にだれでも利用が可能です。

しかし、いきなり弁護士や司法書士へ相談するのはハードルが高いと思う人も多いでしょう。そこでまずは、自分の借金がどのくらい減るかが簡単にわかる借金減額チェッカーの利用をおすすめします。

弁護士・司法書士事務所の無料相談

弁護士・司法書士事務所の無料相談を利用する方法もあります。

とくに、自分がどのような方法なら借金を減らせるかがわからなかったり、借金の返済で家計が苦しいときは弁護士・司法書士事務所の無料相談をおすすめします。

その場合、借金問題に強い弁護士や司法書士へ相談するのがよいでしょう。

借金問題を専門とする弁護士や司法書士なら、より詳しく的確なアドバイスをもらえます。

当サイトでは、借金問題の解決に力を入れる弁護士や司法書士を紹介しています。無料相談もできますので、ぜひお気軽にお問い合わせください。

>>【借金返済に困ったら】弁護士・司法書士への無料相談はこちら

弁護士・司法書士へ債務整理を依頼する3つのメリット

アプリやインターネット上のツールを利用して利息の計算をした結果、借金返済を続けるのが難しいと感じた人もいるでしょう。

その場合は、弁護士や司法書士へ債務整理を依頼するのがおすすめです。

また、以下の状況にある人も、債務整理を検討するとよいでしょう。

- アプリで計算したら返済の見込みがなかった

- 借金が年収の1/3を超えている

- 借金返済で生活が苦しいと感じている

- 複数社から借金をしている

この項目では、弁護士や司法書士へ債務整理を依頼するメリットを3つお伝えします。

借金返済に不安を感じている人は、まず債務整理のメリットを知り、弁護士や司法書士の無料相談を利用してみるとよいでしょう。

依頼すると債権者からの督促がストップする

債務整理を依頼すると、弁護士や司法書士は債権者へ受任通知を送ります。

受任通知とは、債務者が弁護士や司法書士へ債務整理を依頼し、弁護士や司法書士が受任したことを知らせる通知で、受け取った債権者は債務者へ直接取り立てをすることが法律で禁止されています。

そのため、債務整理を依頼すると数日程度で債権者からの督促がストップするのです。

債権者からの督促がストップすれば、精神的な不安もかなり取り除かれるでしょう。

早い段階なら家族にも内緒で借金を解消できる

借金問題は、早ければ早いほど解決方法の選択肢が多く残ります。

その中でも「任意整理」を選べば、家族に内緒にしたままでも債務整理が可能です。

しかし、借金問題を長引かせて差押えを受けたり自己破産を余儀なくされると、家族や会社へ借金の事実を知られるリスクが高まります。

そのため、借金返済が難しいと感じたら、早めに弁護士や司法書士へ相談することをおすすめします。

借金の返済総額を減らせる

債務整理は、どの方法を選択しても借金の返済総額を減らせます。

つまり、早く債務整理をすればその分債権者へ支払う借金の総額も減るということです。

借金の返済に不安を感じたら、まずは減額チェッカーを利用してどれくらい借金の負担が減るのか確認してみてはいかがでしょうか。

具体的に債務整理でどのくらい借金が減るのかは、次の項目で手続きごとに詳しくお伝えします。

借金負担を大きく減らせる債務整理の具体的な手続き3つ

前述したように、債務整理では借金の返済負担を減らすことが可能です。

債務整理には「任意整理」「自己破産」「個人再生」の3つの方法があり、それぞれ利用できる条件や減額幅が異なります。

そこでこの項目では、それぞれの手続きの概要を解説し、どれくらい借金が減らせるのかをわかりやすくお伝えします。

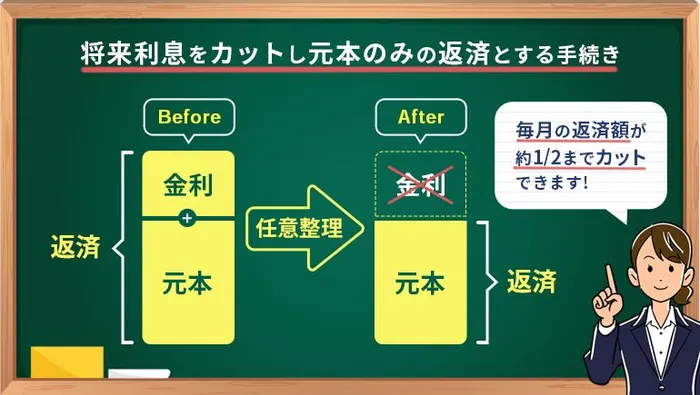

将来分の利息をカットする「任意整理」

任意整理は、弁護士や司法書士が債権者と交渉して将来分の利息をカットし、元金のみを3~5年で返済していく手続きです。

将来分の利息がカットされるので、完済までにかかる予定だった利息分の金額が減額されます。

任意整理は裁判所を通さないので、他の手続きに比べると手間がかからず手続き完了までの期間も短いです。

また、手続きする債務を選べるので、返済中の住宅や車のローンがあっても影響なく手続きを進められます。

さらに、周りの人に知られにくく、家族にも内緒で手続きができることもメリットです。

借金を0にする「自己破産」

自己破産は、20万円以上の価値を有する財産を手放して、債務を0にする手続きです。

借金の返済義務が免除されるため、抱えている借金すべてがなくなります。

ただし、手続きする債務を選べないため、ローン返済中の住宅や車は差押えとなるのが原則です。

20万円以上の価値がある財産も差押えの対象となり、自分で残したい財産を選ぶことはできません。

また、借金の原因がギャンブルや浪費など、理由によっては返済義務がなくならない「免責不許可事由」があります。

差押え対象の財産や免責不許可事由については、下記の記事で詳しく解説しているので参考にしてください。

借金総額を大幅に圧縮する「個人再生」

個人再生には「小規模個人再生」と「給与所得者等再生」の2種類があり、小規模個人再生は以下の1と2、給与所得者等再生では1、2、3の中で一番高い金額で再生計画を作成します。

- 最低弁済基準(借金総額から算出する金額)

- 清算価値基準(所有している財産から算出する金額)

- 収入から税金や保険料、必要最低限の生活費を引いた金額の2倍

最低弁済基準は以下のとおりです。

| 借金総額 |

最低弁済額 |

| 100万円未満 |

借金総額 |

| 100万円以上500万円以下 |

100万円 |

| 500万円超1,500万円以下 |

借金総額の1/5 |

| 1,500万円超3,000万円以下 |

300万円 |

| 3,000万円超5,000万円未満 |

借金総額の1/10 |

清算価値基準とは残したい財産がある場合、その財産の価値分は借金を残すという清算方法です。

そのため、残したい財産の価値によっては借金の減額があまり見込めない可能性があります。

また、個人再生では要件を満たせばローン返済中の住宅を残すことが可能です。

個人再生の要件は複雑なので、希望する場合は弁護士とよく話し合って進めるとよいでしょう。

まとめ

借金返済を効率よく進めるにあたって、家計管理や利息計算のアプリを利用することは効果的です。

しかし、アプリをただ利用するだけでは借金問題は解決しません。また、アプリを利用してみたところ、借金返済が困難だと感じる人もいるでしょう。

その場合、弁護士や司法書士へ債務整理の相談をしてみてはいかがでしょうか。債務整理をすれば、必ず借金問題を解決できます。

借金返済に関するよくある質問

借金返済に役立つアプリがあると聞いたのですが、具体的には何ができるのですか?

家計の管理や利息の計算が、数値を入力するだけで自動的にできるものが多いです。

また、銀行や通販と紐づけて利用できて、普段つい見落としがちなところまで家計の管理ができるアプリも多くあります。

借金の返済日に間に合わないとペナルティがありますか?

まず、翌日から高額な遅延損害金が発生します。

また、債権者からの督促が激しくなり、ブラックリストにも掲載されます。

最終的には裁判を起こされて、給料や財産を差押えられてしまいます。

アプリでシミュレーションしたら、借金の返済自体が厳しいのですがどうしたらよいですか?

弁護士へ債務整理を依頼することをおすすめします。

当サイトでは、債務整理に力を入れる弁護士を紹介していますので、ぜひ無料相談を利用してみてください。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

借金返済のために他社から借金をしても大丈夫ですか?

借金返済のために他社から借入れするのは止めましょう。

他社からの借入れで一時的に返済日を間に合わせたとしても、そのしわ寄せが翌月にやってきます。

その後も利息負担により雪だるま式に借金が増えるケースが多いので、他社から借りる前に弁護士へ相談することをおすすめします。

すでに3社から借入をしていて、返済が難しい状況なのですが債務整理できますか?

はい、可能です。

3社以上から借入をし、滞納中なら今すぐにでも債務整理をするべきでしょう。

債務整理に力を入れる弁護士へ相談することをおすすめします。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-