借金を上手に返済していくための手順!効率よく借金完済する道のり

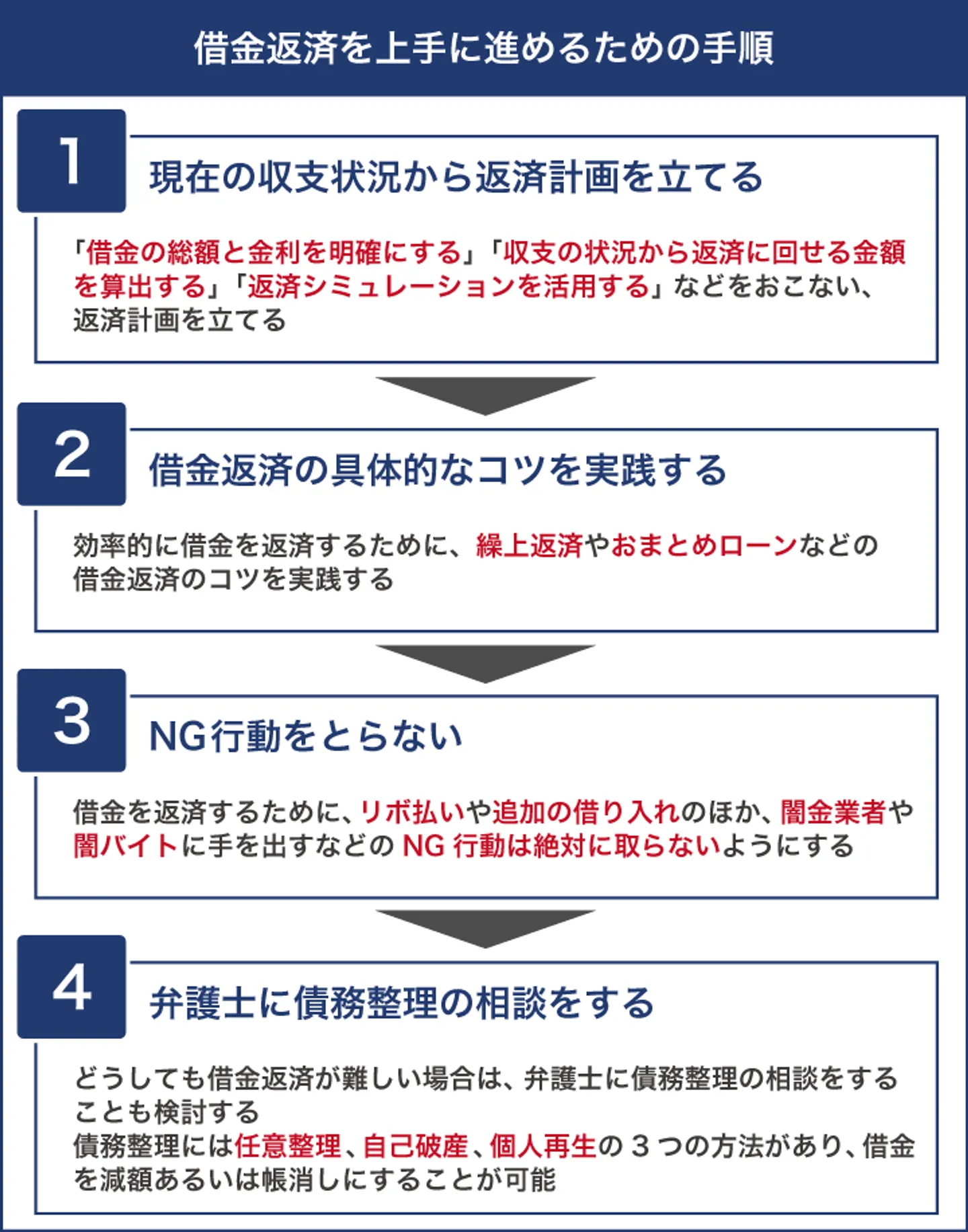

借金を効率よく返済したいのであれば、真っ先にコツを行うのは危険です。借金問題を解消するには、ただ単に「残高を減らせばOK」というわけではなく、根本にある原因の解明・改善を行う必要があるためです。

場合によっては、借金返済のコツだけを行っても現状が改善されず、むしろ逆効果になることも考えられます。そのため、借金返済のコツを知りたい場合には、まず下記の手順を踏んでみてください。

- まずは現在の収支状況から返済計画を立てておく

- 今日からでも行える借金返済の具体的なコツを実践する

- 計画どおりに返済を進められるようにNG行動をとらない

- 借金返済が難しいときには弁護士に債務整理の相談をすることも検討する

※各手順をタップ・クリックすることで詳しい解説を確認できます。

借金返済を効率よく行いたい場合、まずは現在の収支状況から返済計画を立てることから始めましょう。返済計画を立ててある程度のゴールを定めたうえで借金返済のコツを実践することで、そのゴールにより早く到着する体制がとれます。

そして、借金を効率よく返済するのであれば、追加借り入れなどのNG行動があるため、完済するまではその行為を行わないことも大切です。

なお、「借金の返済が苦しくて生活に支障が出ている」のように、すでに借金の返済が困難な場合、そもそも自力で借金問題を解決するのが難しいケースもあります。

その場合には、借金返済のコツを実践するよりも、弁護士に相談をして問題を解決することをおすすめします。借金問題の救済措置である「債務整理」の相談であれば、こちらから弁護士を探せます。

ここからは、借金を上手に効率よく返済していくための道のりを解説していきます。「すぐにでも解決できるコツを知りたい」のように考えるかもしれませんが、1つ1つ地道に段階を踏んでいくことが借金返済の近道となるため、各手順を参考にしてみてください。

1. まずは現在の収支状況から返済計画を立てておく

まずは現在の収支状況を明らかにして返済計画を立てましょう。

返済計画とは、簡単にいえば借金を完済できるまでの計画のことです。返済計画を立てることで、「現時点の収支状況から毎月いくら返済できるのか」「その返済金額では完済までの期間はどれくらいなのか」といった情報を明確にできます。

そもそもですが、「効率のよさ」は、現状の行動をかえりみて良くない部分を改善していくことで産まれるものです。そのため、返済計画を立てずにコツだけ実践しても、効率よく借金返済を進められるとは限りません。

上手に借金返済を進めたい場合は、下記の手順を参考にして返済計画を立ててみてください。

- 借入総額と適用されている金利を明確にする

- 収支状況から返済に回せる金額を算出する

- 返済シミュレーションを活用していつまでに完済できるかを明確にする

借入総額と適用されている金利を明確にする

返済計画を立てる際は、まず借入総額と適用されている金利を明確にしておきましょう。「どこからいくら借りているのか」「利息はどれだけかかるのか」を考える際にこれらの情報が必要です。

たとえば、3社の金融機関から借り入れをしている場合、下記のように借入金額と金利をまとめてみてください。

|

|

借入金額

|

金利

|

|

A社

|

50万円

|

年15.0%

|

|

B社

|

40万円

|

年18.0%

|

|

C社

|

30万円

|

年18.0%

|

なお、信用情報機関に情報の開示請求をすれば、「借入先」「借入した年月日」「借入残高」といった情報を確認できます。信用情報の開示請求については下記の記事で詳しく解説しているため、借入先がわからない場合には参考にしてみてください。

収支状況から返済に回せる金額を算出する

借入総額と金利が明確になった後は、現在の収支状況から返済に回せる金額を算出しておきましょう。この金額は毎月支払っている金額ではなく、毎月の収入金額から生活費や家賃などの出費を差し引いたうえで、可能な限り返済に回せる金額を指します。

具体的には、毎月の手取り金額から下記のような出費を差し引いた金額が返済に回せる金額といえます。

- 家賃

- 食費

- 水道光熱費

- 通信費

- 携帯代

- 奨学金の返済

- 保険料

- 交際費

- 雑費

計算上であれば、毎月の手取り金額から出費を差し引いた金額は、返済に回せる金額となります。たとえば、手取り金額が26万円で下記のような出費の場合を想定します。

|

項目

|

金額

|

|

家賃

|

6万円

|

|

食費

|

3万円

|

|

水道光熱費

|

1万5千円

|

|

通信費

|

5千円

|

|

携帯代

|

7千円

|

|

奨学金の返済

|

1万3千円

|

|

保険料

|

2万円

|

|

交際費

|

4万円

|

|

雑費

|

1万円

|

|

合計

|

20万円

|

この場合、26万円から20万円を差し引いた6万円は返済に回すことが可能です。

なお、冠婚葬祭など予想外の出費も予想されるため、いざという時に備えるための貯金も必要なこともあるでしょう。返済に回せる金額はあくまでも「借金返済に充てられる最大額の目安」と考えて、実現可能で無理のない範囲の金額を算出するようにしましょう。

返済シミュレーションを活用していつまでに完済できるかを明確にする

返済計画を立てる際、自身で「金利による利息を計算する」「利息を踏まえて返済総額や完済までの期間を算出する」といった手順を踏むのは手間がかかってしまいます。そのため、借入総額や金利、毎月の返済可能額を明確にした後は、借入先の金融機関が用意している返済シミュレーションを活用するとよいでしょう。

返済シミュレーションとは、借入額・金利・毎月の返済額といった情報を入力することで、返済総額や完済までの期間を簡易的に診断できるサービスのことです。

ローンやキャッシングを提供している金融機関であれば、公式サイトやアプリに返済シミュレーションが用意されているのが一般的です。そのため、返済計画を立てる際には、利用している金融機関の公式サイトやアプリを確認してみるとよいでしょう。

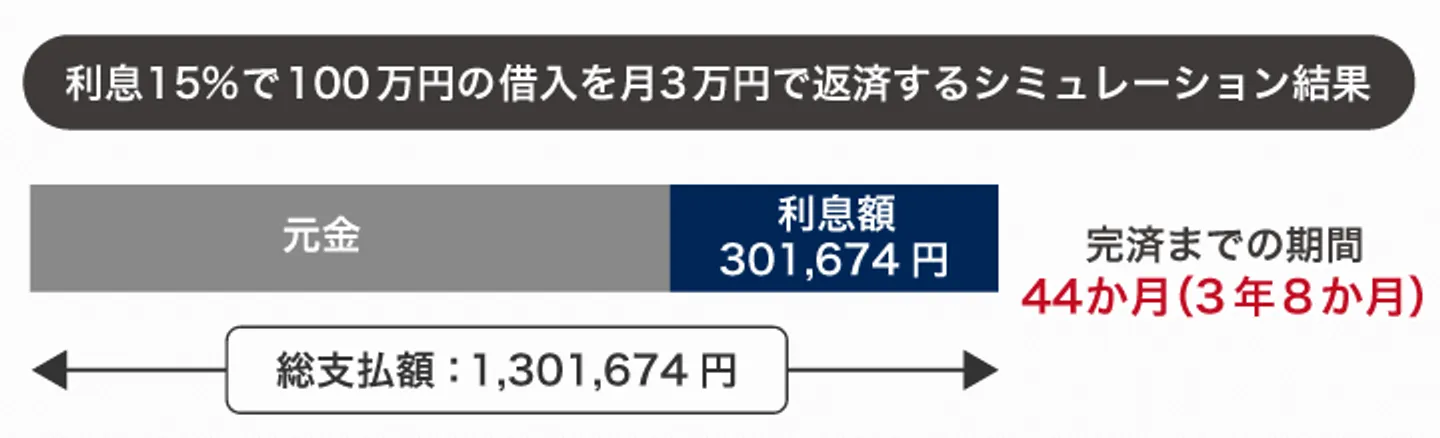

たとえば、大手消費者金融である「プロミス」は、公式サイトとアプリに返済シミュレーションを用意しています。下記の条件を想定して、返済シミュレーションを実際に利用してみましたので、その結果を参考にしてみてください。

◻️シミュレーションの条件

- 借入金額:100万円

- 毎月の返済額:3万円

- 適用されている金利:年15%

|

返済総額

|

1,301,674円

(利息総額:301,674円)

|

|

完済までの期間

|

44か月(3年8か月)

|

参照元:プロミス公式サイト「ご返済シミュレーション(お借入返済)」

借入総額が100万円で年15.0%の金利が適用されており、終始状況から毎月3万円は返済に回せるのであれば、返済総額は130万円ほどで、3年8か月で完済できるという返済計画が立てられます。

なお、ここまでで解説した返済計画については、あくまで現状のまま返済を続けた場合の目安に過ぎません。借金返済のコツを実践すれば、さらに返済期間や支払総額を抑えられるため、より効率的に完済を目指せます。

返済計画を立てる場合、支払総額や完済までの期間は「このままだとこれぐらいはかかってしまうから、コツを実践してより効率的に借金を返済していこう」のように、1つの基準として考えておくとよいでしょう。

2. 今日からでも行える借金返済の具体的なコツを実践する

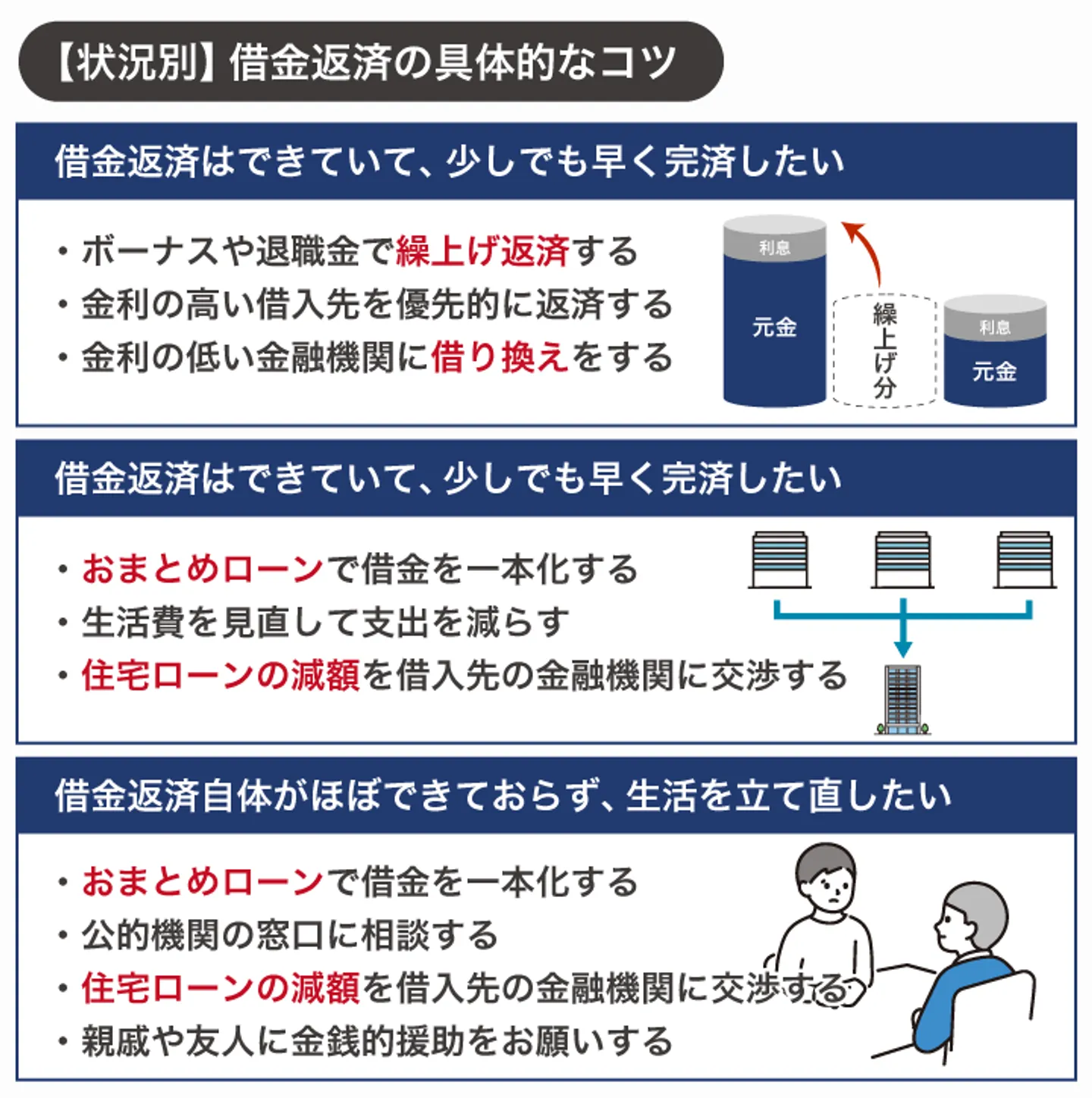

効率的に借金返済をするには、ここまでで解説した返済計画よりも支払総額や完済までの期間を抑えることが必要です。ここからは効率的に借金返済をするためのコツを紹介します。

なお、誰でも実践できるコツはほとんどないため、今回は借金返済における現状3パターンごとにおすすめのコツを紹介していきます。

※それぞれのコツをタップ・クリックすることで詳しい解説を確認できます。

借金を効率的に返済したい場合、自分の状況にあったコツを確認してみてください。

金利の高い借入先から優先的に返済する

借入先が複数ある場合、最も金利が高い借入先から優先的に返済を行うようにしてみてください。「借入先を減らすために借入額が少ないところから完済したい」などと考えるかもしれませんが、金利が高い借入先を後回しにしてしまうと、利息がかさんでしまい返済総額も膨らみます。

たとえば、金利が年14%のA社と年18%のB社からそれぞれ50万円を借りたとします。同じ金額で返済を続けた場合、月々の利息にかかる金額や返済総額は以下のような差があります。

|

金利 |

月の返済金額 |

月々の利息 |

返済総額 |

| A社 |

14% |

2万円 |

5,753円 |

67万5千円 |

| B社 |

18% |

2万円 |

7,397円 |

74万円 |

今回のシミュレーションでは、返済総額に6万5千円の差が出ました。これを踏まえると、金利の高いB社の返済を後回しにしてしまうと、6万5千円を無駄に支払うことになるともいえます。

金利の高い借入先を優先的に返済することで、本来発生するはずだった利息分の金額を他社の返済に回すことも可能です。さらに効率よく返済できるため、まずは借入先のなかで最も金利が高いところはどこかを明確にして、その会社への返済額を増やすなどの対応を取るとよいでしょう。

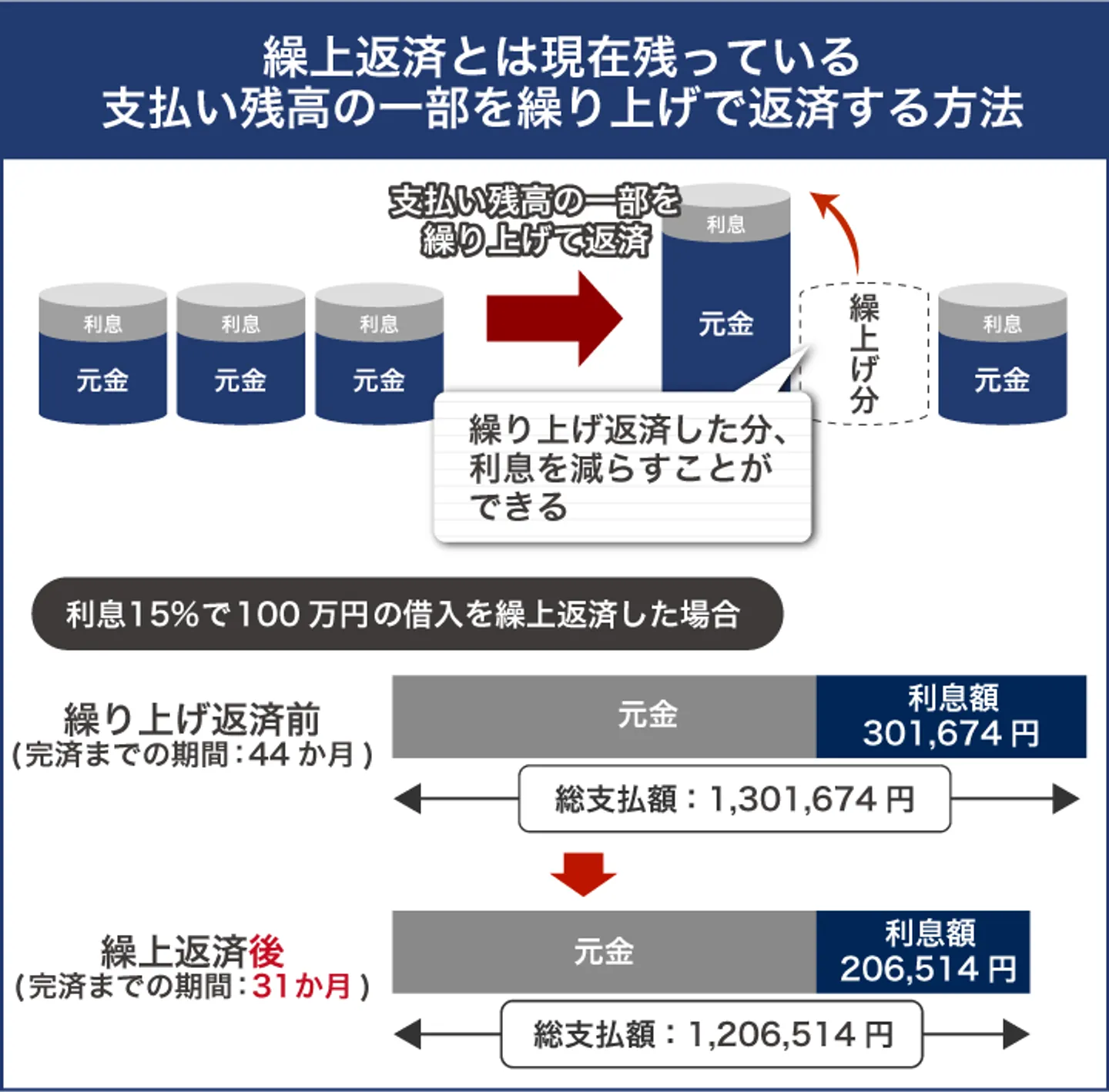

ボーナスや退職金で繰上返済する

借金を少しでも早く上手に返済したい場合、ボーナスや退職金などによって余裕がある時だけでも繰上返済をするのが得策です。

繰上返済とは、月々の返済とは別に追加で返済をすることです。基本的にローンやキャッシングを提供している金融機関は繰上返済に対応しています。

繰上返済をすることで、借入残高の返済に充てられる金額が現状よりも増えます。そのため、月々の返済だけを続けるよりも効率よく借入残高を減らせて、完済までの期間も短縮できます。

たとえば、繰上返済をした場合と月々の返済だけを続けた場合、利息総額と完済までの期間は下記のように差が出ます。

◻️シミュレーションの条件

- 借入金額:100万円

- 毎月の返済額:3万円

- 繰上返済の金額:月々1万円(返済1回目から支払った場合を想定)

- 適用されている金利:年15%

|

|

繰上返済をした場合

|

月々の返済だけの場合

|

|

返済総額

|

206,514円

|

301,674円

|

|

完済までの期間

|

31か月(2年7か月)

|

44か月(3年8か月)

|

※あくまでシミュレーションであるため、実際の金額や期間とは異なる場合があります。

今回の条件では、繰上返済をすることで約10万円の利息を抑えられるうえに、完済までの期間を1年1か月早められるとわかります。

カードローンやキャッシングで定められた月々の返済額は、「毎月最低でもこの金額を返済してください」という金額であるのが一般的です。言い換えれば、月々の返済だけを続けることは、返済しなければならない金額だけを支払う行為ともなります。

「今月は臨時収入があったから1万円は自由に使える」のように、少しでも余裕がある月は積極的に繰上返済をするようにしてみてください。

生活費を見直して支出を減らす

「毎月の返済負担を少しでも減らしたい」のように返済が負担に感じている場合、そもそも支出状況に原因があることを考えてみてください。毎月の支出を減らせれば、ペースを落とすことなく借金返済を続けられる可能性があるうえに、現状のペースのまま生活に余裕ができることにも期待できます。

毎月の支出を見直す際は、食費や日用品費などの変動費ではなく、固定費から見直すとよいでしょう。「契約プランを変更する」「不要であれば解約する」などと1度手続きをすることで、今後の支出も削減できます。

固定費の例には、下記が挙げられます。

- 携帯料金

- 通信費

- 電気・ガス代・水道代

- ネットフリックスなどのサブスクリプションの料金

- 保険料

たとえば、携帯電話を大手キャリアの回線で契約している場合、格安SIMに乗り換えることで月々数千円から1万円程度の節約を期待できます。節約できた費用は食費や娯楽費などとしても使えますし、借金返済にも回せます。

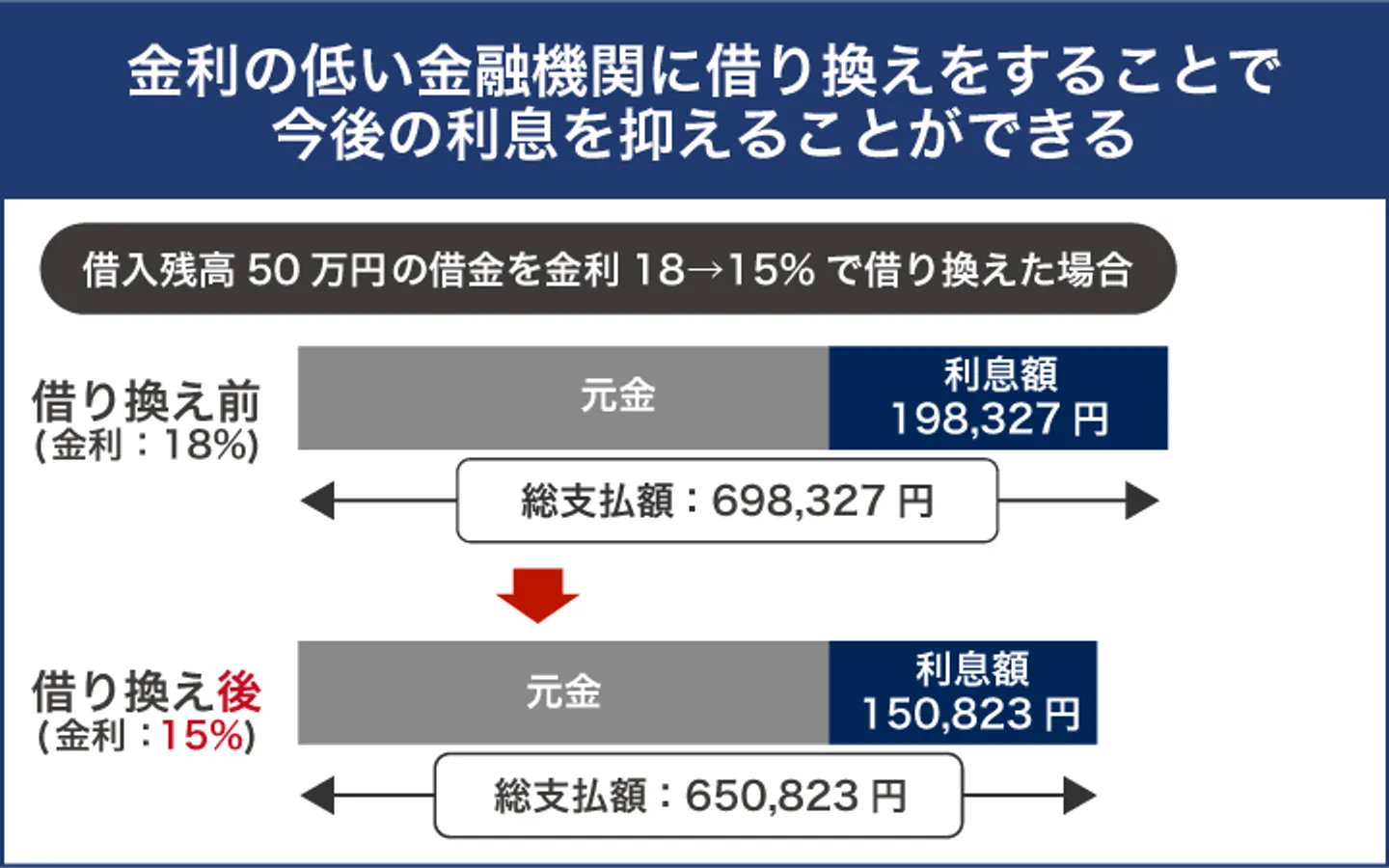

金利の低い金融機関に借り換えをする

少しでも早く借金を返済したい場合、金利の低い金融機関に借り換えることも1つの手です。

借り換えとは、ほかの金融機関から融資を受けて、そのお金で現在利用している金融機関からの借金を精算することです。借り換え先の金融機関の金利が現在よりも低ければ、今後発生する利息を抑えられます。

たとえば、金利18.0%のA社から金利15.0%のB社に借り換えた場合を想定します。下記の条件で完済した場合、借り換え前後の利息総額と完済までの期間は下記のとおりです。

|

|

借り換えをした場合(年15.0%)

|

借り換えをしない場合(年18.0%)

|

|

利息総額

|

150,823円

|

198,327円

|

|

完済までの期間

|

44か月

|

47か月

|

※あくまでシミュレーションであるため、実際の金額や期間とは異なる場合があります。

今回のシミュレーションでは、借り換えをしたことで約5万円の利息を抑えられるうえに、完済までの期間を3か月縮められることがわかりました。

また、借り換えによって利息を抑えられれば、その分毎月の返済額を増やすことも可能であり、それによりさらに完済までの期間を縮めることもできます。返済スピードを加速させるためにも、現在より金利が低い金融機関に借り換えることも検討してみてください。

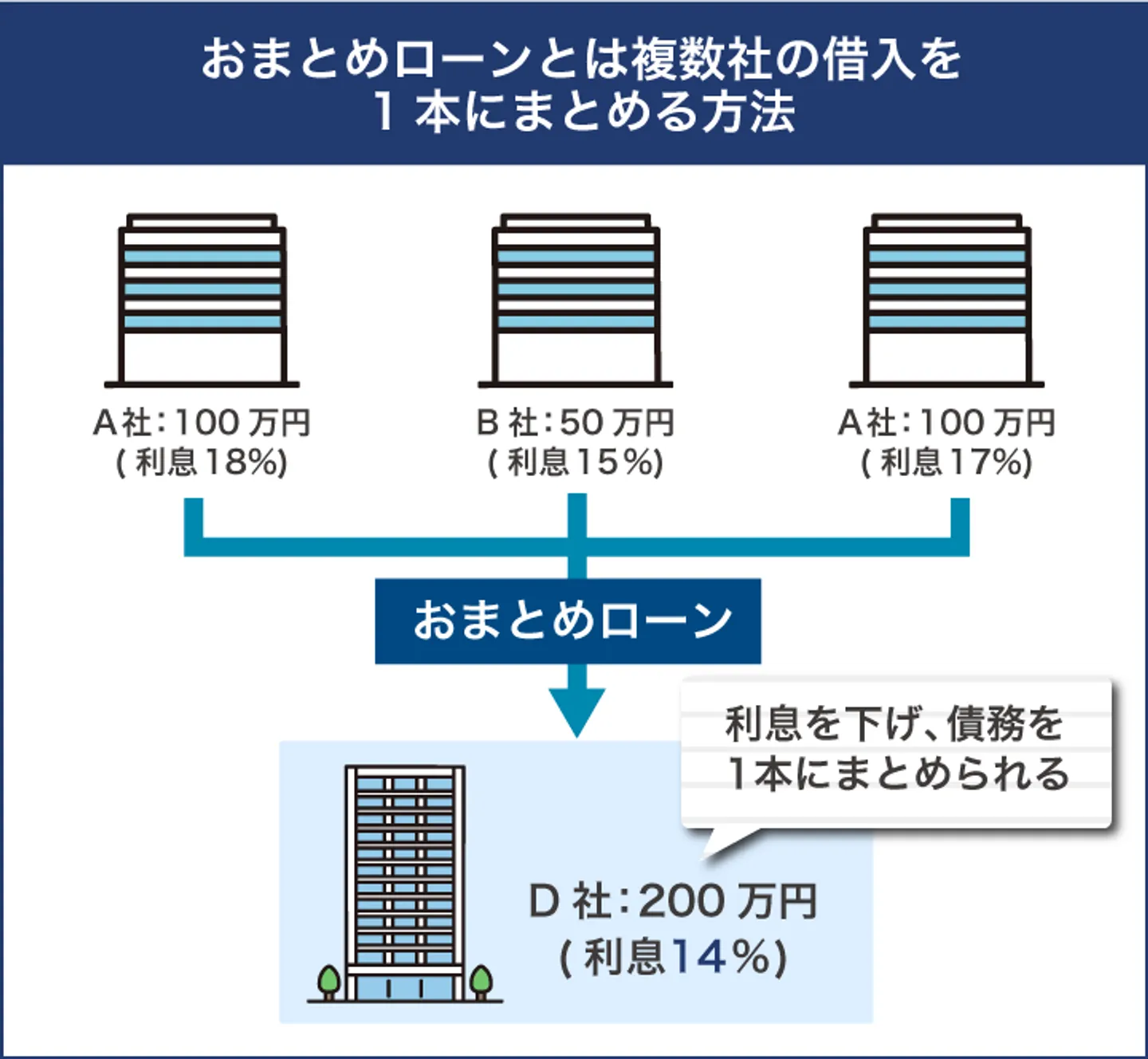

おまとめローンで借金を一本化する

複数社から借入をしている場合、おまとめローンで借金を一本化する方法があります。おまとめローンとは、複数からの借入をすべて1社にまとめるための返済専用の商品です。

複数からの借入がある場合は、毎月すべての借入先に返済をしなければなりません。たとえば、3社から借入があり、毎月1万円ずつ返済している場合、月々の返済額は3万円となります。

おまとめローンを利用することで借入先が1社に変わり、月々の返済額を抑えられるのが一般的です。実際に返済する金額は借入残高や金融機関によって変わりますが、数千円〜数万円程度を抑えられることに期待できます。

また、借入先が複数社の場合は各社に利息を支払わなければなりませんが、おまとめローンで一本化をすれば利息の支払いも1社になるメリットもあります。

ただし、複数社の借入を一本化するため借入金が大きく、おまとめローンの審査に通らないことも考えられます。また、計画的に月々の返済金額を設定しないと、現状よりも返済総額が増える可能性もあります。

おまとめローンに関しては、以下の記事で詳しく解説しているので参考にしてください。

公的機関の窓口に相談する

すでに借金の返済が苦しい場合、公的機関の窓口に相談することを検討してみてください。借金問題を解決するためのアドバイスをもらえるうえに、場合によっては公的支援の利用をすすめてもらえることもあります。

借金問題を相談できる公的機関の窓口には、下記が挙げられます。

いずれの窓口も相談は無料で行えます。

借金問題は誰かに相談できずに1人で抱え込みやすいために、問題が深刻になりがちです。誰かに話すだけでも精神的に楽になることもあるので、すでに借金の返済が苦しい場合は相談窓口の利用を考えてみてください。

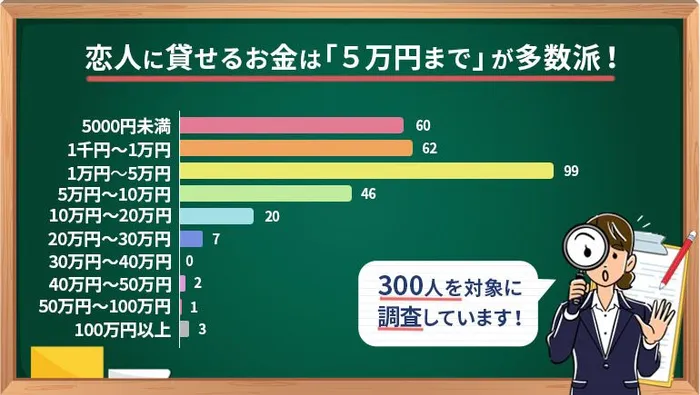

親戚や友人に金銭的援助をお願いする

借金の返済が苦しく生活に支障が出ている場合、親戚や友人に金銭的援助をお願いするのもひとつの方法です。生活を再建できるまで援助をしてもらうことで、現状を改善できるうえに、効率よく借金返済していくための行動に移せます。

とはいえ、家族や友人だからこそ、「生活が苦しいから助けてほしい」とは言いづらいことでしょう。また、余計に心配をかけてしまうことを危惧して、借金があること自体を伝えるのも難しいと感じるかもしれません。

しかし、生活に支障が出ている現状では、自力で問題を解決するのが難しいです。誰かに頼らずに1人で問題を抱え込んでしまうと、借金の返済が滞ってしまう可能性があり、問題がさらに深刻化してしまうリスクがあります。

また、金銭的な問題は精神的にも悪影響を及ぼしやすいため、家族や友人に頼って現状を改善することも大切です。

誰かに話すだけでも精神的に楽になる場合があるため、いきなり金銭的な援助を頼むのが難しい場合は、まずは現状を頼れる人に伝えてみることを検討してみてください。

住宅ローンの減額を借入先の金融機関に交渉する

なかには住宅ローンと借金の二重返済に苦しんでいる人もいるでしょう。その場合、住宅ローンの減額を借入先の金融機関に交渉する方法があります。

交渉内容の例には、下記が挙げられます。

- 返済期間を延長して月々の返済額を下げる

- 元金の支払を猶予して一定期間利息のみ支払う

- 一定期間だけ返済額を下げる

交渉に必ず応じてもらえるとは限りませんが、場合によっては上記の対応を取ってもらえる可能性があります。その際には、住宅ローンが減額された分を借金の返済に充て、借金を先に完済するとよいでしょう。

住宅ローンのさらに詳しい減額方法については、以下の記事で解説しています。

3. 計画どおりに返済を進められるようにNG行動をとらない

返済計画を立てたうえでコツを実践していけば、借金を効率的に返済していけます。しかし、借金返済中に下記のようなNG行動をとってしまうと、完済までの道のりがむしろ遠のいてしまう可能性があります。

- リボ払いを利用しない

- クレジットカードに依存しない

- 追加で借り入れをしない

- 毎月の返済に遅れない

- 外食や飲み会をひかえる

- 多額のお金がかかる趣味をひかえる

- 衝動買いをしない

- クレジットカード現金化など違法性のある取引をしない

- 闇金のような違法業者を利用しない

- 闇バイトには手を出さない

借金を効率よく返済したい場合、コツを実践することだけでなく、NG行動をとらないことも重要視しておきましょう。

リボ払いを利用しない

クレジットカードの支払方法には、「リボ払い」という方法もあります。リボ払いとは、クレジットカードで利用した金額にかかわらず、毎月の支払金額を一定にする支払方法のことです。

借金返済の最中は、「どうにか出費を抑えられないか」と考えることでしょう。クレジットカードの利用金額を抑えられるリボ払いは魅力的に見えるかもしれませんが、安易に手を出すのは危険です。

リボ払いを利用すると、カードローンとほぼ同等の利率が適用されるのが一般的であり、計画的に利用しなければ支払いから抜け出せなくなり、いわゆる「リボ地獄」という状態に陥る危険性があります。

また、クレジットカードのリボ払いは、ローンと仕組み自体が同じであるため、いわば借金をさらに増やすことにもつながります。

借金を効率よく返済したい場合、クレジットカードを使った際には基本的には一括払いで支払うようにしましょう。

クレジットカードに依存しない

借金を上手に返済していきたいのであれば、クレジットカードの使い方には注意が必要です。クレジットカードに依存すると、金銭感覚と実際の支払能力がズレてしまうおそれがあるためです。

たとえば、毎月の給料のほとんどを借金返済に充てて、生活費などは節約しつつクレジットカードで支払おうと考えているとします。

この場合、月々の返済額が増えるため確かに借金自体は減っていきます。しかし、いつの間にかクレジットカードの使い過ぎによって出費がかさんでしまい、翌月以降は借金返済に回せる金額がむしろ減ってしまうおそれがあるのです。

また、クレジットカードの分割払いを頻繁に使ってしまうと、それの積み重ねによって毎月多額の支払いに追われてしまう危険性もあります。

借金を効率よく確実に返済したい場合、クレジットカードに依存せずに返済を進めるのが最善ですが、カードを使用する際は支払方法を一括払いにして、支払いが難しいほどの高額な買い物は控えるようにしましょう。

追加で借り入れをしない

借金を効率よく返済する場合、追加で借り入れをしないことが大切です。追加借入をすればするほど、完済までの期間が長期化してしまいます。

「追加借入をしないのは当然」と考えるかもしれませんが、借金の怖さには気づかないうちに借金癖がつくおそれがあることが挙げられます。

返済が進むにつれて借入残高が減っていくうちに、「ここまで頑張ったから少しだけなら借りてもいいかな」「すぐに返せるから大丈夫」などと考えてしまい、追加借入をしてしまうおそれもあるのです。

借金返済に目を向けている現在であれば追加借入はしないと決めていても、ふと油断した際に決心が揺らいでしまうケースも少なくありません。

そのため、「利用限度額を引き下げておく」「複数からの借入があれば完済した金融機関から解約しておく」など、追加借入をしないための対策を講じておくとよいでしょう。

毎月の返済に遅れない

借金返済の最中は、毎月の返済に遅れないことが重要です。返済に遅れると、その日数分の遅延損害金が発生し、余計な出費が増えてしまうためです。

遅延損害金とは、期日通りに返済できなかった際にペナルティとして支払うお金のことです。一般的には下記の計算式で遅延損害金が算出されます。

遅延損害金 = 借入残高 × 遅延損害金利率 ÷ 365 × 延滞日数

遅延損害金は延滞日数によって算出され、毎月の返済額から支払われるのが一般的です。基本的には上乗せで支払いが必要ではないため、出費が増えるわけではありませんが、返済が遅れれば遅れるほど借入残高が減りづらくなります。

なお、遅延損害金を算出する利率は、金融機関によって異なります。遅延損害金利率が年18%でシミュレーションをしましたので参考にしてみてください。

|

借入残高

|

1か月滞納の場合

|

2か月滞納の場合

|

3か月滞納の場合

|

|

100万円

|

1万4,795円

|

2万9,589円

|

4万4,384円

|

|

200万円

|

2万9,589円

|

5万9,178円

|

8万8,767円

|

|

300万円

|

4万4,384円

|

8万8,767円

|

13万3,151円

|

※あくまでシミュレーションであるため、実際の金額とは異なる場合があります。

遅延損害金は余計な出費となってしまうため、借金を上手に返済したい場合は、返済日を必ず守って遅延損害金を発生させないようにしましょう。

外食や飲み会をひかえる

借金を効率よく返済したい場合、外食や飲み会を可能な限りひかえるべきです。外食や飲み会は1回あたりの出費が多くなりがちであり、自炊中心の生活に比べて生活費がかさんでしまいます。

さらに、お酒が入って気持ちが大きくなり、一緒に飲んでいる人の分まで奢ってしまったりすれば、ますます出費が増える原因となります。

借金を確実に減らしたいなら、返済中は外食や飲み会に頻繁に出かけるのはやめて、自炊中心の生活を心がけましょう。

ただし、極端な節約でストレスが溜まると、あるときストレス発散のために散財してしまうおそれもあるので、月当たりの回数や金額などを決めて適度に息抜きすることも大切です。

多額のお金がかかる趣味をひかえる

借金を効率よく返済したい場合、多額のお金がかかる趣味も控えるべきだといえます。趣味は借金返済によるストレスを軽減できますが、費用がかかり過ぎている場合は借入残高が減りづらくなり、むしろ逆効果にもなり得ます。

多額のお金がかかる趣味とは、具体的には以下のとおりです。

- ギャンブル(パチンコ・パチスロ・競馬・競輪)

- 自動車・バイク・自転車

- オーディオ

- 骨董品収集

- ゴルフ

- アイドル追っかけ

たとえば、ギャンブルは依存症になってしまうリスクもあり、一度ハマってしまうと歯止めが効かなくなって借金が膨れ上がるおそれがあります。

また、車やバイクなど1つ1つの値段が高いものは、購入した後に借金が払えなくなると差押えを受ける恐れもあるので、多額のお金がかかる趣味は借金完済後の楽しみとしてとっておき、現状は我慢することも検討してみてください。

衝動買いをしない

借金を効率よく減らしたい場合、無計画な衝動買いも避けるべきです。

せっかく綿密に返済計画を立てても、衝動買いをしてしまうことで再度計画を立て直さなければならなくなります。また、一度衝動買いをしてしまうと、そこからなし崩し的にお金を使ってしまう可能性があります。

なお、衝動買いはストレスが原因であるケースも考えられます。借金返済によるストレスを感じた時には衝動買いではなく、運動や音楽鑑賞など出費の少ない方法で対処するようにしてみてください。

クレジットカード現金化など違法性のある取引をしない

借金返済の最中、「どうしても現金が必要」という状況になる可能性もあります。どのような事情があっても、クレジットカード現金化のような違法性がある取引は避けてください。

クレジットカードの現金化とは、クレジットカードのショッピング枠を利用して現金を得る方法のことです。具体的には、以下のような行為があてはまります。

- クレジットカードで購入した金券やブランド品などを、買取業者に売却して現金を得る

- クレジットカードで商品を購入し、その特典としてキャッシュバックを受ける

クレジットカードの現金化は、カード会社で定められている規約に違反する行為です。現金化の行為が発覚した場合は利用停止や強制解約となり、利用残高を一括請求されるおそれもあります。

そもそも、クレジットカードの現金化で得られる金額は、クレジットカードで支払った額の5〜7割程度が一般的です。現金化すればするほど損をすることになり、結果的に借金返済に回せる金額が減るため、完済までの道のりがさらに遠くなってしまいます。

リスクが多く損をする方法なので、目先の現金を手に入れるためにクレジットカードの現金化に手を出すのは絶対にやめましょう。

闇金のような違法業者を利用しない

「お金を無計画に使ってしまい生活費が足りない」「どうしても買いたいものがある」といった場合、闇金のような違法業者の利用を考えざるを得ない状況になるかもしれません。しかし、どのような事情があっても闇金に手を出すのはやめましょう。

闇金とは、法律を守らずに業務としてお金を貸している業者のことです。1度でもかかわってしまうと、法外な金利による利息の請求や悪質な取り立て行為といった被害に遭うリスクがあります。

また、闇金から借入をすると、頼んでもいない無理やりな融資をされてしまうなど、完済したくてもできない状況にも陥る可能性があります。かかわりを断つことも難しくなってしまい、弁護士に相談せざるを得ない状況にもなりえるため、怪しい業者からの借入は絶対に避けましょう。

闇バイトには手を出さない

SNS上では、「高額バイト」「即日高収入」などと謳い仕事を紹介しているアカウントも見られます。それらは「闇バイト・闇ワーク」と呼ばれる違法行為を伴う危険なアルバイトである可能性があるので、安易に手を出すのはやめましょう。

闇バイト・闇ワークに加担すると、初犯であっても実刑判決が下る可能性があります。たとえ報酬で借金の返済ができたとしても、逮捕されてしまっては元も子もないでしょう。

借金返済に困ったら、闇バイトや闇ワークに手を出すのではなく、弁護士や司法書士に相談して的確なアドバイスを求めることをおすすめします。

100人に聞いた!みんなが行っている借金返済の工夫

当サイトでは、借金の返済経験がある100人に「借金返済に役立ったあなたのリアルな工夫を教えてください!」というアンケートを実施しました。

次の項目から、実際に実施して役立った借金返済の工夫や、その工夫によって得られた月当たりの節約効果、逆に返済中にやると後悔するものや行動などについて調査した結果を紹介します。

実際に行って役立った借金返済の工夫は?

「借金の返済を楽にするため、役立ったあなたの工夫をお書きください」というアンケートを取ったところ、さまざまな回答が寄せられました。

寄せられた回答をまとめた結果、借金の返済経験がある人たちが実際に行って役立った借金返済の工夫には主に以下がありました。

- 食費の削減

- 固定費の削減

- 不用品の売却

- 借り換えやおまとめローンの利用

- 副業

次の項目から、それぞれの工夫について詳しくみていきましょう。

食費の削減

食費は生活費の中で多くの部分を占めているうえに、公共料金や通信費といった固定費と比べて金額の調整がしやすく節約効果を得やすい項目といえます。

アンケートで寄せられた意見の中にも、節約方法として食費の削減を挙げる声が目立ちました。

・コンビニでの買い物をやめて、スーパーマーケットのみで食糧を購入する(男性 / 20代 / 会社員 / 借入額約50万円 / 借入先2社)

・外食を減らし、自炊するようにした。ペットボトル飲料は買わずにマイボトルで対応した。(男性 / 40代 / 会社員 / 借入額20万円 / 借入先1社)

・手作りのお弁当に変更(女性 / 30代 / 会社員 / 借入額1万円 / 借入先1社)

・お昼は外で食べずに節約手作り弁当にする、(女性 / 50代 / パート / 借入額30万円 / 借入先1社)

・支出を減らすために、外食をせずに食費を節約した。外食しないことと自炊でもスーパーの特売を買うなどの行為を積極的に行った。(男性 / 30代 / 団体職員 / 借入額12万円 / 借入先1社)

コンビニでの買い物は、どうしても1つ1つの商品が割高になりがちです。そのため、スーパーマーケットや業務スーパーでのみ食糧を買うようにするなど、購入場所を変えることで節約をしている人がみられました。

また、マイボトルや弁当を持参したり、外食や買い食いをやめて自炊中心の生活にするという意見も寄せられています。なかには、食事を1日1〜2食に制限して、徹底的に食費を切り詰めるというストイックな人もいるようです。

・とにかく食費を削ること。1食で食べてた食べ物を他に回す。例えば夜に食べていた量のものをお弁当に少し詰めて翌日の昼ごはんにするなど。(女性 / 30代 / 会社員 / 借入額100万円 / 借入先1社)

・一日一食(男性 / 20代 / 会社員 / 借入額50万円 / 借入先1社)

・1日2食で1食辺り500円以内。休日は1日1食で1000円以内とルールを決め徹底的に食費を切り詰める。(男性 / 30代 / 会社員 / 借入額80万円 / 借入先1社)

借金返済のために、強い意志で倹約に努めるのは素晴らしいことです。しかし、無理な食事制限で体調を崩し、働けなくなってしまっては元も子もありません。

食費の削減は、健康面を考慮しながら無理のない範囲で行うようにしてください。

固定費の削減

家賃や公共料金、通信費といった固定費は、一度契約プランなどを見直すことで毎月確実に生活費を節約できる効果が期待できます。アンケートで寄せられた意見にも、固定費の削減によって節約をおこなっているという声が多数見受けられました。

・携帯電話や動画配信サービスのサブスクにかかる固定費を減らすことで借金の返済額を増やすことができました。(男性 / 40代 / 自営業 / 借入額20万円 / 借入先1社)

・携帯のプランや電気のプランなど月々かかる金額の見直しを徹底してやりました。(男性 / 40代 / 会社員 / 借入額30万円 / 借入先2社)

・引っ越しで安い物件に住むこと(女性 / 40代 / パート / 借入額200万円 / 借入先1社)

・固定費の見直しで格安スマホを家族分取り入れること。(女性 / 30代 / パート / 借入額50万円 / 借入先1社)

・携帯を格安SIMに変えて家のWi-Fiを解約することと、生命保険の見直しをすること。(男性 / 30代 / 会社員 / 借入額70万円 / 借入先1社)

とくに、携帯電話や電気の契約プランを見直したという意見が目立ちました。最近はWeb上での手続きのみでプラン変更できる携帯電話や電気会社も多く、手軽にできる節約の1つといえます。

また、動画配信サービスなどのサブスクリプションやWi-Fiなどは今一度「本当に必要なものかどうか?」を見直し、不要なものはできるだけ解約することで固定費を大きく削減できる可能性があるでしょう。

不用品の売却

最近はメルカリなどのフリマアプリで、誰でも簡単に不用品を売買できるようになりました。アンケートで寄せられた意見の中には、不用品の売却でまとまった資金を作るという意見もあります。

・メルカリで家にある不用品を売りました(男性 / 30代 / アルバイト / 借入額15万円 / 借入先1社)

・家の中を掃除しまくって、いらないものをフリマアプリで売りまくる(男性 / 30代 / 自営業 / 借入額250万円 / 借入先1社)

・まずメルカリやヤフオクで不用品をとにかく売り、売れないものはブックオフなどにいらない中古本やゲームを持ち込んで売りました。(男性 / 40代 / 自営業 / 借入額240万円 / 借入先5社)

・メルカリで不用品を売る。(女性 / 30代 / 会社員 / 借入額約20万円 / 借入先1社)

また、なかには売却できる不用品を探すために断捨離をして、そのおかげで無駄な物を買わなくなったという意見もありました。

・とにかく断捨離する。要らない物を売って現金化するのは当たり前ですが、断捨離を始めたらそっちに時間を取られてなんとなく買い物に行くということがなくなって、無駄なものを買わなくなりました。後は、断捨離中に、「これって、捨てるの大変なんだな」と実感するので、物を買う時に必ず処分する時のことを考えるようになり、物を買う頻度が減りました。(男性 / 40代 / 保育士 / 借入額20万円 / 借入先1社)

不用品を売却することで、得られた金額を返済に回すことも可能です。たとえ少額であったとしても借入残高が減ることは間違いないため、不用品があれば売却して返済に回すことも検討してみてください。

借り換えやおまとめローンの利用

アンケートで寄せられた意見にも、借り換えやおまとめローンの利用で返済が楽になったという意見が多数見られました。

・おまとめローンを利用しました(女性 / 40代 / パート / 借入額80万円 / 借入先3社)

・その他の利息のかからない金融への乗り換え。また、節約関係は支払い関係をペイペイなどを利用し還元されるものを使用したこと。(男性 / 30代 / 会社員 / 借入額100万円 / 借入先2社)

・低金利の金融機関への借り換えです。若い頃に無知だったので、新車を買う時にセールスマンの言いなりになって、ディーラーローンを組んでしまいました。何気に職場で雑談中に新車を買った話をしたところ、ローンの件に話題が及び職場の年配の方からろうきん等の低金利ローンに借り換えた方が良いと説教交じりに言われました。書類等の準備が面倒でしたが、助言を容れてろうきんのローンに買い替えの手続きをしました。(男性 / 50代 / 団体職員 / 借入額約300万円 / 借入先1社)

・自分は、リフォームローンだけで3社から借り入れして約200万円ほどの借金がありました。返済額も毎月2万円支払っており、子供3人と嫁を自分の給料だけで養っていたので家計が火の車でした。借金の返済を少しでも楽にするため、どうしたらいいのかと考えた結果、思いついたのが「住宅ローンの借り換え」でした。自分は、地方銀行から住宅ローンを借り入れしており、金利が1.3%ほどかかっていました。金利の低いネット銀行に住宅ローンを借り換えし、住宅ローンの借り換えの中に「リフォームローンの借入分」を組み込むことで、今まで毎月支払ってきた2万円の返済がなくなりました。住宅ローンも金利が低くなったことで、リフォームローンを組み込んでも毎月の返済額は変わらなかったので、とても楽になりました。(男性 / 30代 / 会社員 / 借入額約200万円 / 借入先3社)

・おまとめローンにして楽になりました。(女性 / 40代 / 会社員 / 借入額約100万円 / 借入先3社)

とくに、複数社から借入をしている場合は、おまとめローンを利用して借金を一本化することで、返済日や返済方法が統一され返済の管理がしやすくなる効果も期待できるでしょう。

月々の返済額や利息の軽減も期待できるため、返済が苦しい場合にはおまとめローンや借り換えも検討してみるのもよいでしょう。

副業

食費や固定費を徹底的に削減したとしても、節約によって得られる返済負担の軽減効果には限りがあります。そのため、節約と並行して隙間時間などに副業をおこない、借金返済を楽にしようとしている人も少なくないようです。

アンケートで寄せられた意見の中にも、副業をして得たお金を返済に充てていたという意見が見られました。

・休みの日をすべて業務委託の仕事に充てて、その報酬の全額を借金返済に回しました。完済まで3年ほどの予定が半年に短縮できました。(男性 / 20代 / フリーター / 借入額160万円 / 借入先3社)

・隙間時間を活用してできるネット副業等で、利息分程度を稼いで毎月の返済に充当するようにしていました(男性 / 30代 / 自営業 / 借入額130万円 / 借入先3社)

・副業をしました。毎週土曜日はクレジットカードの申込受付、日曜日は試験監督や選挙があれば、出口調査のアルバイトに励みました。(女性 / 50代 / パート / 借入額80万円 / 借入先4社)

・本業の合間にデータ入力の仕事をしたりクラウドソーシングなどを活用し、副業をすることで収入アップさせました。(女性 / 40代 / 会社員 / 借入額60万円 / 借入先1社)

・返済後の自分を想像しながら、ポイントサイトおよびアンケートの副業で返済するようにした(男性 / 30代 / 会社員 / 借入額30万円 / 借入先1社)

・ポイントサイトの利用して現金を稼ぐ(女性 / 50代 / パート / 借入額23万円 / 借入先2社)

とくに、ポイントサイトの利用やアンケートモニターなどは、Web上で気軽におこなえる副業として人気があるようです。場所・時間を問わずおこなえるため、隙間時間を利用して副業をしたい人は検討してみるとよいでしょう。

具体的な月当たりの節約効果は?

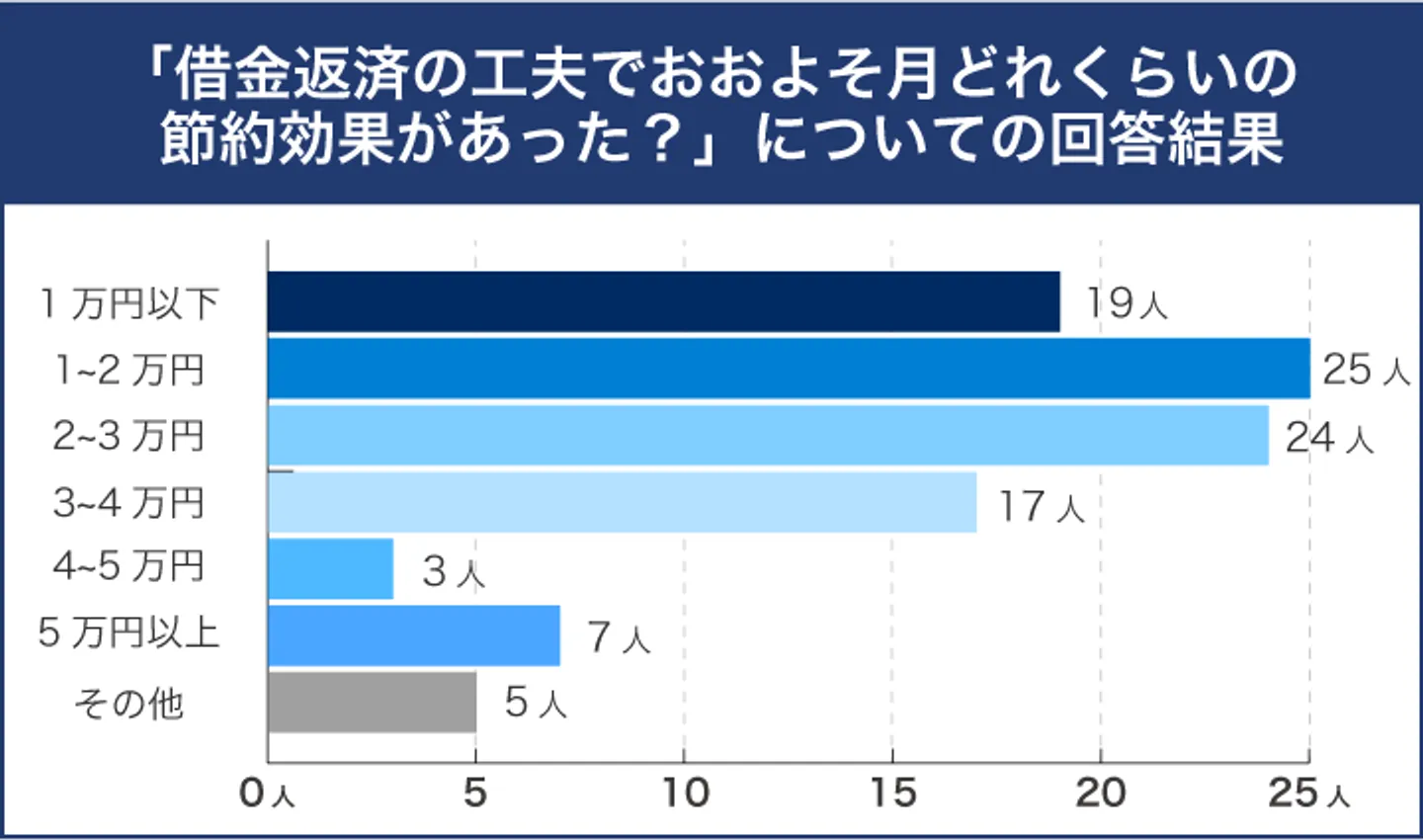

今回のアンケートでは、前述した借金返済の工夫について「おおよそ月どれくらいの節約効果があったか教えてください」という質問についても調査しています。アンケートの結果は以下のとおりです。

最も多かったのが「1〜2万円の節約効果があった」と答えた人で25人、次いで多かったのが「2〜3万円の節約効果があった」と答えた人で24人という結果です。全体の約半数の人は、実際に月当たり1〜3万円の節約効果があったことがわかりました。

月々数万円を節約してそのお金を借金返済に回せるなら、金利や現在の月返済額によっては、返済期間を年単位で短縮できる可能性もあるでしょう。また、支払う利息総額を数十〜数百万円単位で減らすことも夢ではありません。

支払う利息総額を抑えてできるだけ早く借金を完済したいという人は、ぜひ前項で紹介した借金返済の工夫を取り入れてみてください。

返済中にやると後悔するものや行動は?

今回の調査では「返済中にやると後悔するものや行動を教えてください」という質問についてもアンケートを取りました。

寄せられた回答をまとめた結果、借金の返済経験がある人たちが返済中にやって後悔したものや行動には、主に以下のようなものがあることがわかりました。

- ギャンブル

- 新たな借入

- 無理な節約

- 必要なものまで売る

- 無理な返済額の増額や繰り上げ返済

次の項目から、それぞれ詳しくみていきましょう。

ギャンブル

何年もかけてコツコツと借金を返していく行為は、高い忍耐力を必要とします。そのため、一刻も早く借金を返そうとして、ギャンブルで一攫千金を狙う人も少なくありません。

しかし、アンケートで寄せられた意見をみてみると「借金返済のためにギャンブルをして後悔した」という意見が非常に多い印象でした。

・ギャンブルで一気にお金を増やそうとすること。(男性 / 40代 / 会社員 / 借入額20万円 / 借入先1社)

・ついつい一攫千金を夢見て、宝くじを買ったり、スクラッチをしたりしたのは後悔しかありません。(女性 / 50代 / パート / 借入額80万円 / 借入先4社)

・ギャンブルなどで返済しようと思うと逆に借金が増える傾向にある。(男性 / 30代 / 会社員 / 借入額20万円 / 借入先1社)

・お金を増やせると思ってパチンコに行くと減るので、後悔します。(女性 / 30代 / フリーランス / 借入額80万円 / 借入先2社)

・競馬やパチンコなどギャンブルで増やそうとする行動。(男性 / 30代 / 会社員 / 借入額10万円 / 借入先1社)

一攫千金を狙ってギャンブルに多額のお金を使ってしまうと、最悪の場合は借金を増やす結果になりかねません。

結局のところ、コツコツ返済するのが最も確実に最短で借金を完済できる方法なのです。

新たな借入

借金の返済に行き詰まると、多くの人が新たな借入をして返済資金を工面しようとします。しかし、返済のために新たな借入をする行為は、借金を増やす原因となる可能性が高いです。

アンケートで寄せられた意見の中にも「返済のために新たな借入をして後悔した」という意見が多く見られました。

・他社にローンを繰り返す(女性 / 40代 / パート / 借入額80万円 / 借入先3社)

・借金を返すために違うところから借金をする。これをやったら借金のスパイラルにハマります。(男性 / 30代 / 会社員 / 借入額150万円 / 借入先3社)

・借金を借金で返そうとしてはいけない。特にまだ少額なら早めに返済すること。(男性 / 20代 / 自営業 / 借入額20万円 / 借入先1社)

・他のカードローンなどを利用して返済に当てること(男性 / 20代 / 自営業 / 借入額15万円 / 借入先1社)

・更なる借り入れ(男性 / 40代 / デザイナー / 借入額15万円 / 借入先1社)

新たな借入をしないと返済できない状況になっているなら、すでに自力で返済できる金額以上の借金を抱えている可能性が高いです。

いま以上に借金が増える前に、弁護士や司法書士などの専門家へ相談することをおすすめします。

無理な節約

借金返済の工夫として、節約をおこなっている人は多いかと思います。しかし、行き過ぎた節約は健康を害したり、ストレスが溜まって結果的に散財してしまうきっかけとなる恐れもあります。

アンケートで寄せられた意見の中にも「無理な節約をして体調を崩した」「結果的に高くついてしまった」という意見が目立ちました。

・安売りされている食材を長期保存したせいで食あたりを起こしたこと。(女性 / 20代 / 派遣社員 / 借入額30万円 / 借入先1社)

・よその家では分かりませんが、我が家では極端に節約をすると、初めはうまくいっても、すぐに家族のストレスがたまってしまって、ストレス解消のために食べに行ったり買い物に行ったりして、結果的にいつも高くついてしまいます。(男性 / 40代 / 保育士 / 借入額20万円 / 借入先1社)

・晩酌を止めようと思ったのですが、イライラして落ち着かなくなるので2日でギブアップしました(男性 / 50代 / 会社員 / 借入額20万円 / 借入先1社)

・食事を質素にしすぎると体調を崩す(女性 / 30代 / パート / 借入額30万円 / 借入先1社)

・寒い日にお風呂にお湯を溜めずにシャワーで済ませる。寒くて風邪をひきました。(女性 / 20代 / 主婦 / 借入額40万円 / 借入先1社)

とくに、無理をして体調を崩してしまうと、最悪働けなくなって借金返済どころか生活も立ち行かなくなる恐れがあります。

ある程度節約しても返済が楽にならない場合は、無理な節約をする前に弁護士や司法書士に相談して一度アドバイスをもらうとよいでしょう。

必要なものまで売る

借金返済の工夫として、不用品を売却し返済資金を工面する人は多いです。しかし、アンケートで寄せられた意見をみてみると「必要なものまで売ってしまい、結局また買う羽目になった」「大切なものまで売ってしまい後悔した」という意見が見られました。

・売りたくないものまで売らざる得なかった(男性 / 30代 / アルバイト / 借入額15万円 / 借入先1社)

・また本当に大事な宝物はメルカリで売らない方がよい。後悔することに繋がるため。(男性 / 30代 / 会社員 / 借入額20万円 / 借入先1社)

・ブランドバッグや服などフリマアプリで売ったのですが、想像していたよりも低価格でしか売れず借金返済に役立たずがっかり。こんな価格だったら大切なものを売らなければ良かったと逆にストレスになり、借金返済へのモチベーションが下がりました。(女性 / 40代 / 会社員 / 借入額60万円 / 借入先1社)

・返済のために物を売ってお金を作る。結局必要なので買って損になります。(女性 / 30代 / フリーランス / 借入額50万円 / 借入先1社)

返済資金確保のために物を売却する際は、後々後悔することがないよう、よく吟味してから商品を選ぶようにしてください。

無理な返済額の増額や繰り上げ返済

早く借金を完済するために、月々の返済額を増額したり繰り上げ返済をするのは有効な手段といえます。しかし、アンケートで寄せられた意見をみてみると「無理に繰り上げ返済をして生活が苦しくなった」という意見が見られました。

・住宅ローンの繰上げ返済額を無理して大きくすると家計が苦しくなる。(男性 / 60代以上 / 会社員 / 借入額3,800万円 / 借入先2社)

・焦って一気に返そうと無理をすること(男性 / 40代 / アルバイト / 借入額10万円 / 借入先1社)

・繰り上げ返済を手持ちギリギリで行ったところに、急な出費があり生活が苦しくなること。(男性 / 40代 / 会社員 / 借入額2,400万円 / 借入先1社)

繰り上げ返済をすれば、支払う利息総額を抑えたり返済期間を短縮できるなど、さまざまな効果が期待できます。

しかし、繰り上げ返済により生活が苦しくなってしまうと、返済や生活費の補填のために新たな借入をするリスクがあり、結局借金が増えてしまう可能性が高いです。

そのため、繰り上げ返済はボーナスなどの臨時収入があった際に、無理のない範囲でおこなうことをおすすめします。

4. 借金返済が難しいときには弁護士に債務整理の相談をすることも検討する

借金を返済したくても、気づいたときには自力での返済が困難な状況に陥っている場合も少なくありません。その場合は、弁護士へ債務整理の相談をすることも検討してみてください。

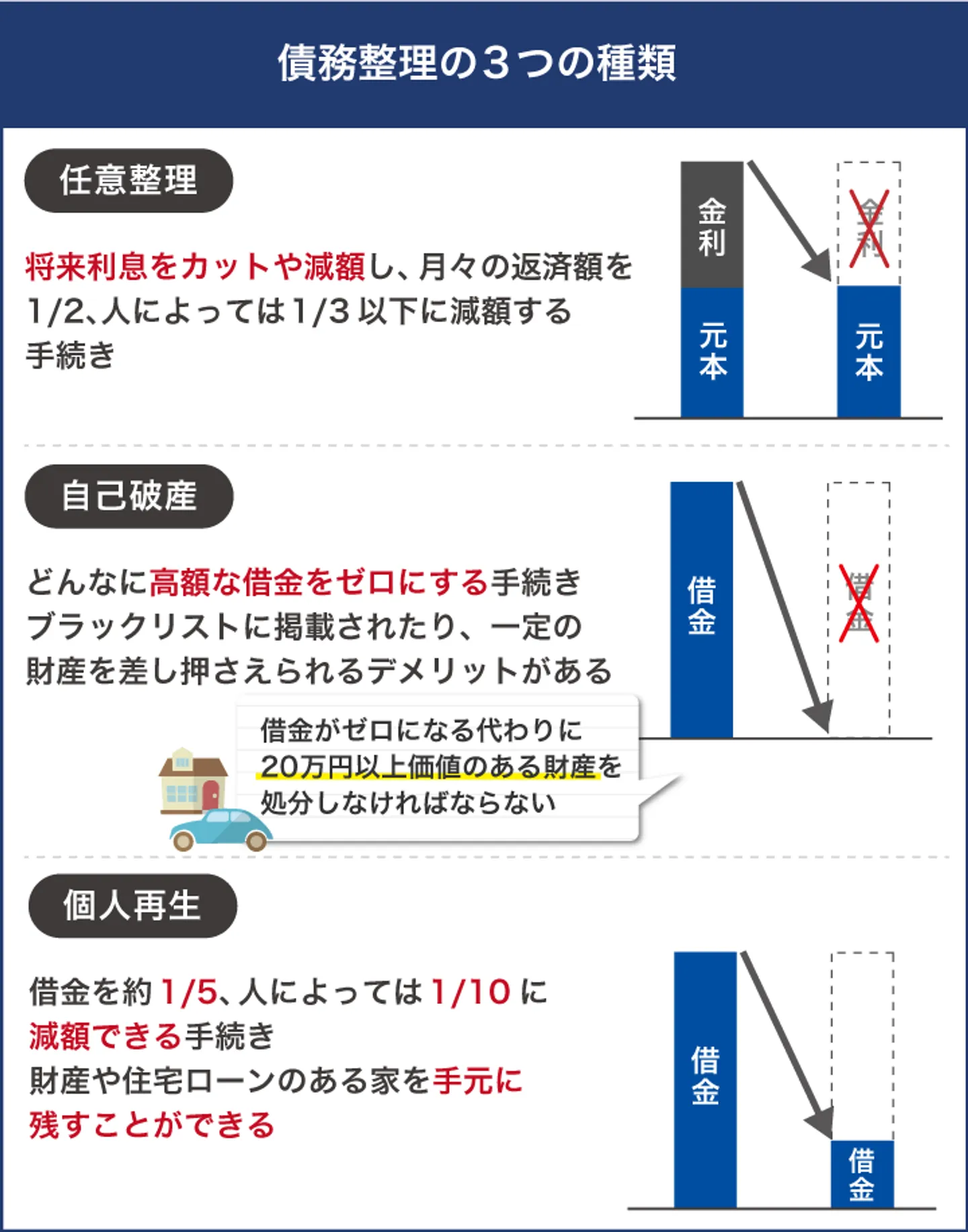

債務整理とは、国に認められた借金減額の方法のことです。「任意整理」「自己破産」「個人再生」の3つの方法があります。

|

|

概要

|

|

任意整理

|

将来発生する利息をカットするための手続き。元金だけなら返済できる状態なら利用可能。

|

|

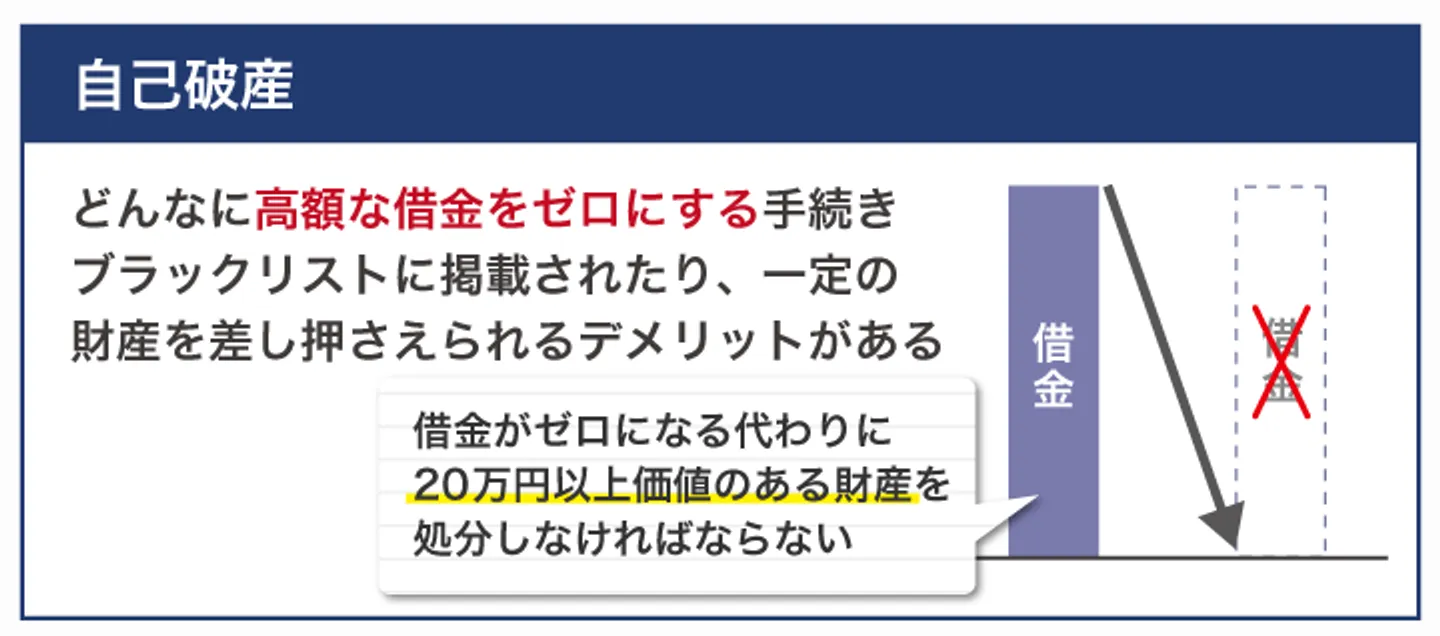

自己破産

|

借金をすべて帳消しにするための手続き。20万円以上の価値がある財産を手放す必要がある。

|

|

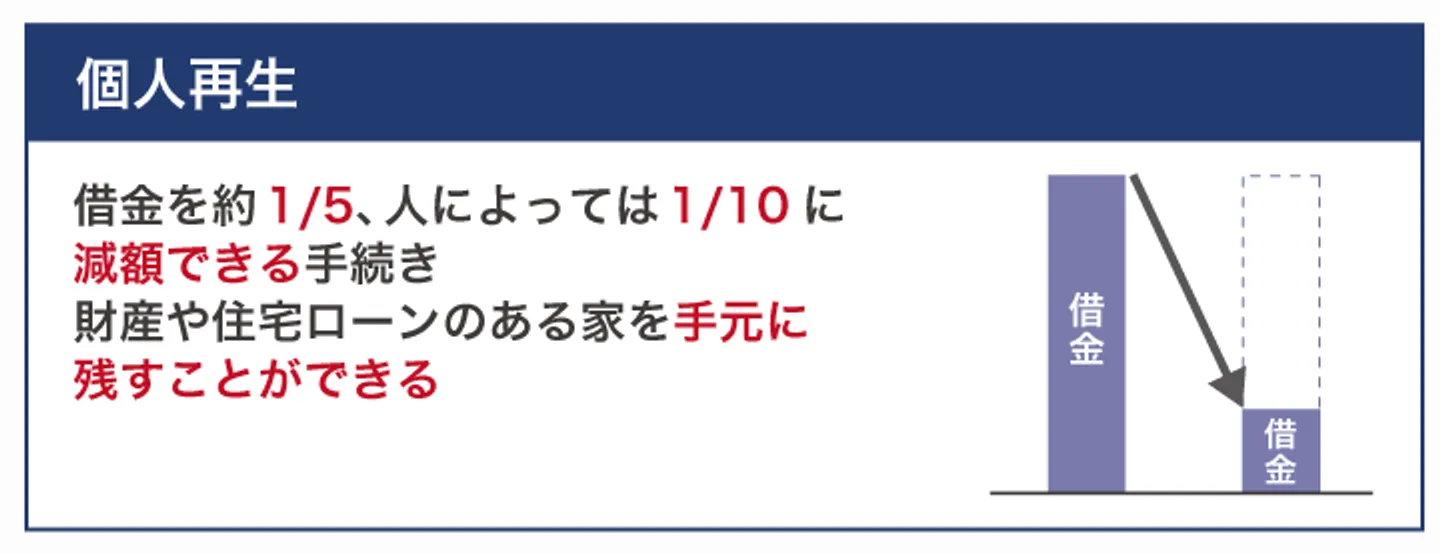

個人再生

|

借金自体を減額するための手続き。住宅ローンが残っている場合は、自宅を手放す可能性がある。

|

いずれも借金返済が困難な場合、借金問題を根本的に解消するための手続きです。

ただし、債務整理をすると最長5年〜7年間信用情報に履歴が登録され、いわゆる「ブラックリスト入り」という状態になります。その期間はローンやクレジットカードの契約、スマートフォンの割賦払いなどが難しくなるため、安易に利用を推奨できる方法ではありません。

借金返済が難しい場合、まずは弁護士などに相談をして、債務整理をするべきかどうかも尋ねてみるとよいでしょう。

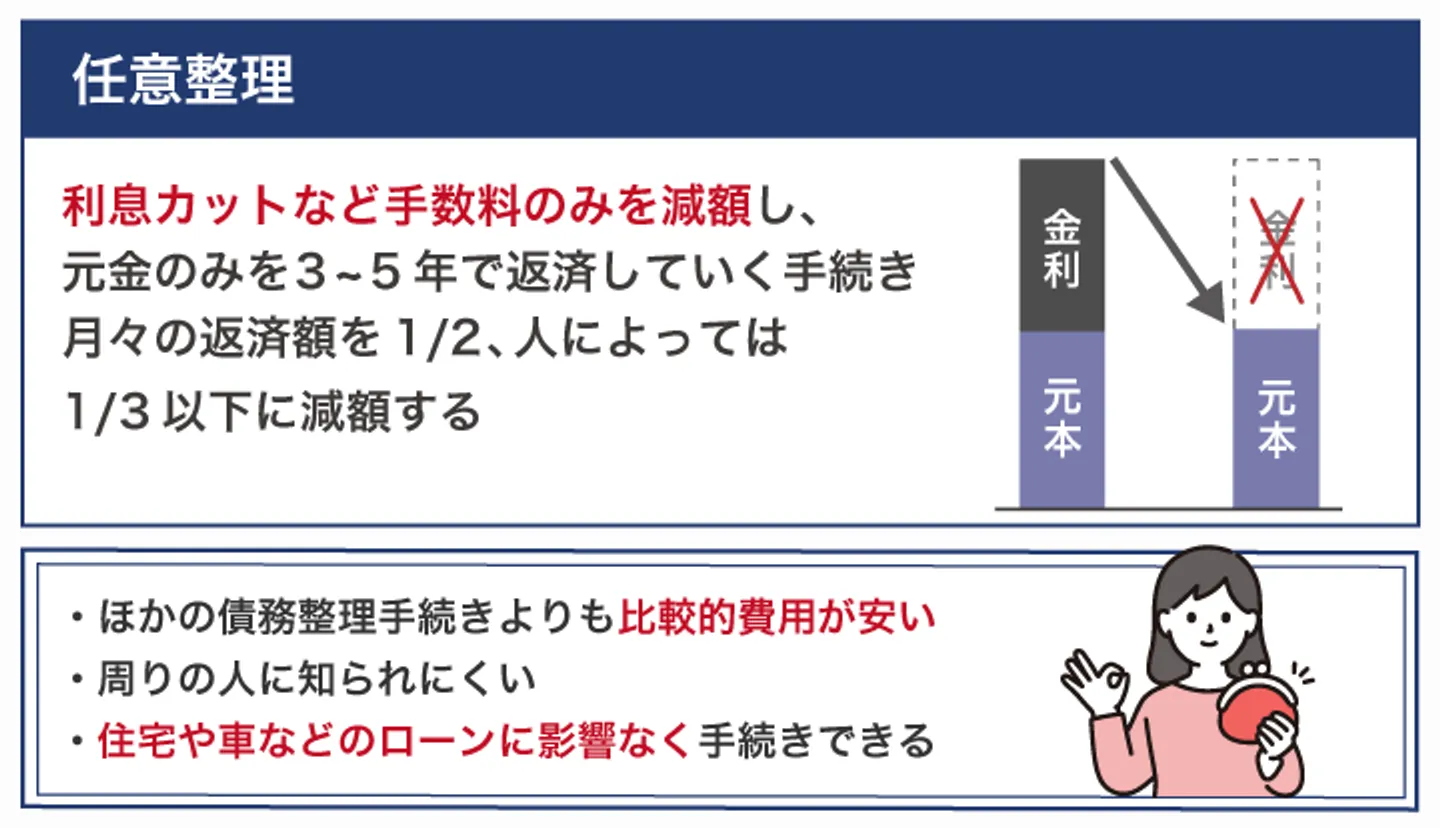

任意整理で利息をなくして返済総額を減らす

任意整理は、債権者へ将来分の利息カットを交渉し、元金のみを3~5年で返済していく方法です。利息がカットされるので返済総額を減らせるうえに、月々の返済金額も大きく減らせるケースが多いです。

また、任意整理には以下のメリットがあります。

- ほかの債務整理手続きよりも比較的費用が安い

- 周りの人に知られにくい

- 住宅や車などのローンに影響なく手続きできる

任意整理は途中で滞納すると、一括請求や差押えに繋がります。そのため、返済能力や返済意思がある場合のみとれる手続きです。

また、住宅や車のローンがある場合、自己破産や個人再生だと差押えとなる可能性があります。そのためローンを抱えている場合は、任意整理が可能か弁護士へ相談するとよいでしょう。

>>【相談無料】任意整理についてもっと詳しく聞いてみる

自己破産で借金をすべてなくす

自己破産は、20万円以上の価値を有する財産をすべて手放して、債務を0にする手続きです。

以下に当てはまる方は、自己破産を検討したほうがよいかもしれません。

- 借金が減額されたとしても返済を続けられる見込みがない

- 借金の原因が浪費やギャンブルでない

- 病気や怪我で働くことができない

任意整理と個人再生では、手続き後も数年は借金残債の返済が残ります。そのため、減額されても返済できる見込みがないのなら、自己破産を選択することも1つの手です。

ただし、自己破産には「免責不許可事由」といって、借金の返済義務をなくすことが認められない条件がいくつかあります。自己破産を考える場合は、弁護士とよく相談するとよいでしょう。

個人再生で借金総額を圧縮する

個人再生は、基本的に以下の基準で利息を含めた借金総額を圧縮します。

| 借金総額 |

最低弁済額 |

| 100万円未満 |

借金総額 |

| 100万円以上500万円以下 |

100万円 |

| 500万円超1,500万円以下 |

借金総額の1/5 |

| 1,500万円超3,000万円以下 |

300万円 |

| 3,000万円超5,000万円未満 |

借金総額の1/10 |

借金圧縮後は、再生計画に基づいて、原則3年で残債を分割返済します。元金が減額されれば借金を返済できる状態であれば、個人再生を検討してみるのもよいでしょう。

ただし、住宅ローンが残っている場合に個人再生をすると、住宅を手放さなければならない場合があります。住宅を残せるかの判断は個人では難しいので、弁護士へ相談するとよいでしょう。

また、以下の記事でも個人再生における住宅ローン特則について詳しく解説しているので、参考にしてください。

まとめ

効率よく借金返済を進めるには、個別具体的なコツから実践するのではなく、まずは現在の収支状況から返済計画を立てることが重要です。

返済計画を立てて、「毎月⚪️万円を返済し続ければ⚪️年後に完済できる」というゴールを明確にしてから、個別具体的なコツを実践していくことが効率よく借金返済を進める方法といえます。

また、何より重要なのは、借金を完済するための意志です。意思が揺らいでしまうと、追加借入のようなNG行動をとってしまうおそれがあるため、上手に借金返済を進める際には自身で立てた返済計画に則って、地道な努力を積み重ねていきましょう。

借金の返済に関するよくある質問

借金を毎月返済しているのに、なかなか減らないのはなぜですか?

借入額に対して返済額が小さい可能性があります。借入総額を確認し、返済金額を見直すとよいでしょう。

最も早く借金をなくす方法は何ですか?

債務整理の一つである自己破産を選択すれば借金がゼロになるため、最も早く借金をなくせます。

ただし、自己破産をすると最長7年間ブラックリスト状態になるうえに、財産を手放さなければなりません。デメリットも大きいため、まずは弁護士に相談するとよいでしょう。

借金返済の近道はありますか?

遠回りに感じるかもしれませんが、自身の状況から返済計画を立てて、コツコツ返済を進めることです。債務整理であれば借金問題を解決できますがデメリットも大きいため、借金返済のコツを実践しながら地道な努力をすることが大切です。

借金はいくらからがやばい金額ですか?

「やばい」と感じる基準は人によって変わりますが、法律で定められた総量規制に抵触している状態は該当する可能性があります。総量規制とは、貸金業者が貸付できる上限が年収の3分の1までと定めている規制です。

自力での完済が難しいのはどんな状態ですか?

「毎月の返済が滞っている」「食費や交通費が払えないなど生活に支障が出ている」といった場合、自力での完済が難しい状態ともいえます。まずは弁護士に相談して、借金問題を解決するようにしてみてください。