クレジットカードが止まった原因の調べ方は?使えない原因は「利用停止」か「それ以外」

クレジットカードが使えなくなる原因はさまざまですが、大きく分けると「利用停止」か「それ以外」のどちらかです。

対処法は、カードが使えなくなっている原因によって異なります。カードを利用再開させたいなら、まずはカードが使えなくなった原因を突き止めましょう。

「利用停止」は、カード会社の判断で利用が制限されている状態です。一方、利用停止以外の原因でカードが使えなくなっている場合、カード会社の意思ではなく、何らかのトラブルが起きている可能性があります。

ここでは、今の状況が「利用停止」なのか「トラブルで使えない」のか、自分で確認する方法を紹介します。それぞれの詳しい原因と対処法は以下で後述するため、ぜひ参考にしてください。

利用停止の原因と対処法はこちら→

利用停止以外で使えない原因と対処法はこちら→

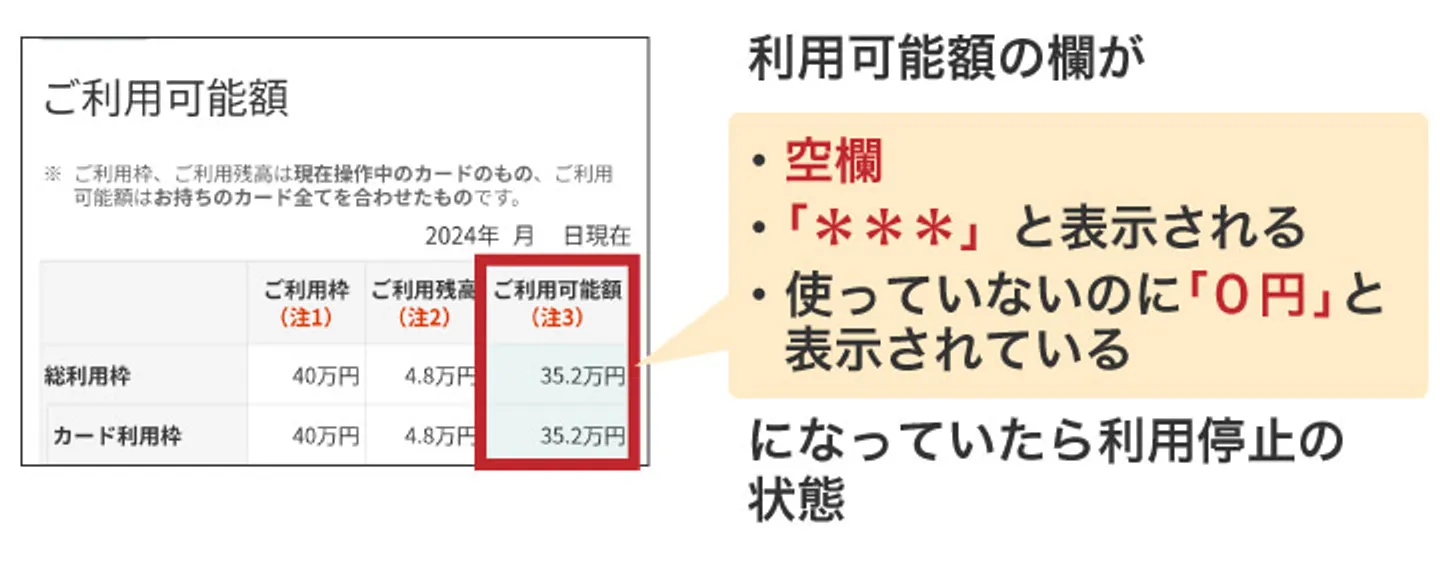

クレジットカードの会員サイトで利用状況を調べる

カード会社の会員サイトを見れば、クレジットカードの利用停止を確認できます。カード会社のHPからマイページにログインし、利用可能額を確認してみてください。

利用可能額の欄が以下のうち、いずれかの状態になっていたら、利用停止しています。

- 空欄になっている

- 「***」と表示される

- 使っていないのに「0円」と表示されている

反対に、「100,000円」など数字が表示されていれば、利用停止にはなっていません。この場合、クレジットカードを使えないのは利用停止以外の原因が考えられます。

カード会社に電話して聞く

「会員サイトにログインできない」「ページを見てもわからなかった」という人は、カード会社に電話して聞きましょう。カード会社の電話番号は、カードの裏面やホームページに記載されています。

電話では、カード番号や生年月日などで本人確認ができれば、利用停止の状況を教えてもらえます。状況確認から対処の仕方までサポートしてもらえるため、スムーズな利用再開が可能です。

ただしカード会社によっては、深夜に対応していなかったり混んでいて繋がりにくかったりすることがあります。その場合は問題解決に時間がかかってしまう可能性があります。

クレジットカードが利用停止になる原因や再開方法

クレジットカードの利用停止は、様々な原因で起こります。主な原因とその対処法は以下のとおりです。

| 原因 |

再開方法 |

再開時期目安 |

| 支払い忘れ・引き落とし口座の残高不足 |

遅延した金額を支払う |

3営業日程度 |

| カード自体の有効期限切れ |

新規申込、住所変更を行う |

1週間〜数週間程度 |

| 利用限度額の上限到達 |

引き落とし日まで待つ、上限を引き上げる |

数日〜1週間程度 |

| 暗証番号を複数回間違える |

カードを再発行する |

1週間〜数週間程度 |

| 不正利用が検知された |

カードを再発行する |

1週間〜数週間程度 |

| 本会員が利用制限をかけた(家族カードの場合) |

本会員に制限を外してもらう |

即時〜数日程度 |

| 再発行による一時停止設定がそのままになっている |

新しいカードで一時停止設定を解除する |

即時〜数日程度 |

ここからは、それぞれの詳しい状況と具体的な再開手順を解説します。

支払い忘れ・引き落とし口座の残高不足

クレジットカードが止まる原因としてもっとも代表的なのは、「支払い忘れ・引き落とし口座の残高不足」です。

クレジットカードで利用した金額は、毎月所定の日に予め設定しておいた口座から引き落としで支払われるのが一般的です。そのため、支払日に口座の残高が不足していると、引き落としができずカードが止まってしまいます。

引き落とし口座の残高不足でクレジットカードが止まった場合、利用を再開するには滞納分全額を支払う必要があります。

支払い遅延は信用情報にも影響するため、残高不足には注意が必要です。引き落とし日に十分な残高があるよう、お金の出入りはしっかり管理しましょう。

【再開方法】遅延した金額を支払う

支払い忘れ・引き落とし口座の残高不足でクレジットカードが利用停止した場合の再開方法は、「遅延した金額を支払う」ことです。

再開期間目安・・・3営業日程度

遅延した際の支払い方法はカード会社によって異なりますが、以下の方法を指定されることが一般的です。

- 再指定された期日までに引き落とし口座に入金

- 振り込み

- コンビニ支払い

なお、主なカード会社の「入金からカード利用再開までの日数目安」は、以下のとおりです。

※1:三井住友銀行からの振替なら翌営業日

※2:セゾンATM入金・Pay-easy(Net入金):支払後すぐに反映/振込入金・コンビニエンスストア・PayB入金:支払日の翌営業日(土・日・祝除く)を目安に順次反映

【クレカの支払いを減額・帳消し】債務整理専門の弁護士はこちら!

【注意】長期の滞納・滞納の繰り返しは強制解約になる

滞納がはじめてでほかのクレジットカードの取引状況にも問題がない場合、滞納分を入金すれば利用再開できることがほとんどです。

しかし、これまでに何度か滞納を繰り返していたり、督促を無視して長期的に滞納したりしていると、滞納分を支払っても利用再開できない可能性があります。

そもそもクレジットカードは「カード会社にいったん立て替えてもらったお金を⚪︎日に返済する」という約束で利用するものであり、支払い遅れは利用規約違反に該当し得る行為であるためです。

強制解約となる明確な基準は公表されていませんが、3回連続もしくはおおむね2ヶ月以上滞納すると強制解約になるといわれています。

さらに、クレジットカード会社の「社内ブラックリスト」に登録されたり、信用情報に事故情報が登録されたりするため注意が必要です。

社内ブラックになるとそのカード会社では今後カードが持てず、事故情報が登録されれば返済能力に問題があると判断され、他社のクレジットカードやローンも使えなくなるおそれがあります。

なお、滞納の長期化や繰り返しのリスクについては、関連記事も参考にしてください。

カード自体の有効期限切れ

カード自体の有効期限が切れると、そのクレジットカードは利用できなくなります。クレジットカードは一度作成したら永久的に利用できるのではなく、有効期限があるためです。

有効期限は、例えば「04/24(月/年)」というように、カード本体に記載されています。

有効期限が切れているときは、自宅に新しいカードが届いているのを見落としているかもしれません。通常、カードの有効期限が近づいてくると、自宅に郵送で新しいカードが届くため、クレジットカード会社からの郵便物がないか確認してみましょう。

もし新しいカードが届いていないなら、登録している住所が間違っているか、転居前の住所のままになっている可能性があります。転居などにより住所を変更したのであれば、自ら申告して新しい住所を登録しなければ新しいカードは届きません。

ただし、人によっては更新時の審査に落ちてしまい、そもそも新しいカードが発行されないケースもあります。支払いの遅延や利用規約違反などのトラブルがあったり、カードの利用頻度が極端に低かったりすると、更新が行われない場合があることを覚えておきましょう。

【再開方法】再度新規で申込む・住所変更を行う

有効期限切れによってクレジットカードが止まっていた場合でも、自宅に新しいカードが届いておりそれが有効であれば、即日利用を再開できます。

ただし、住所が間違っていて新しいカードが届いていなかったり、カード会社の判断で更新を見送られていたりすると、利用再開までに日数がかかります。

再開期間目安・・・1〜数週間程度

カードの有効期限が切れているにもかかわらず、新しいカードが届いていないときは、まずは会員サイトなどで登録の住所が合っているかを確認し、間違っているなら速やかに住所変更手続きを行いましょう。

新住所の情報が反映されると、新住所に更新後のカードが送られますが、カードが届くまでには1〜数週間程度かかるのが一般的です。

登録の住所に間違いがないなら、カード会社に更新を見送られてしまった可能性が高いです。

この場合、改めてクレジットカードを新規で申し込む必要があります。債務状況によっては審査に落ちることもありますが、問題なく作成できたのであれば、申込みからカードが届くまでにはやはり1〜数週間程度かかると考えておきましょう。

ただし、店頭での申込みに対応しているクレジットカードの中には、即日発行が可能なものもあります。また、インターネットで手続きが完結するタイプのカードには、申込み当日にカード番号が発行されるものもあります。

利用限度額の上限到達

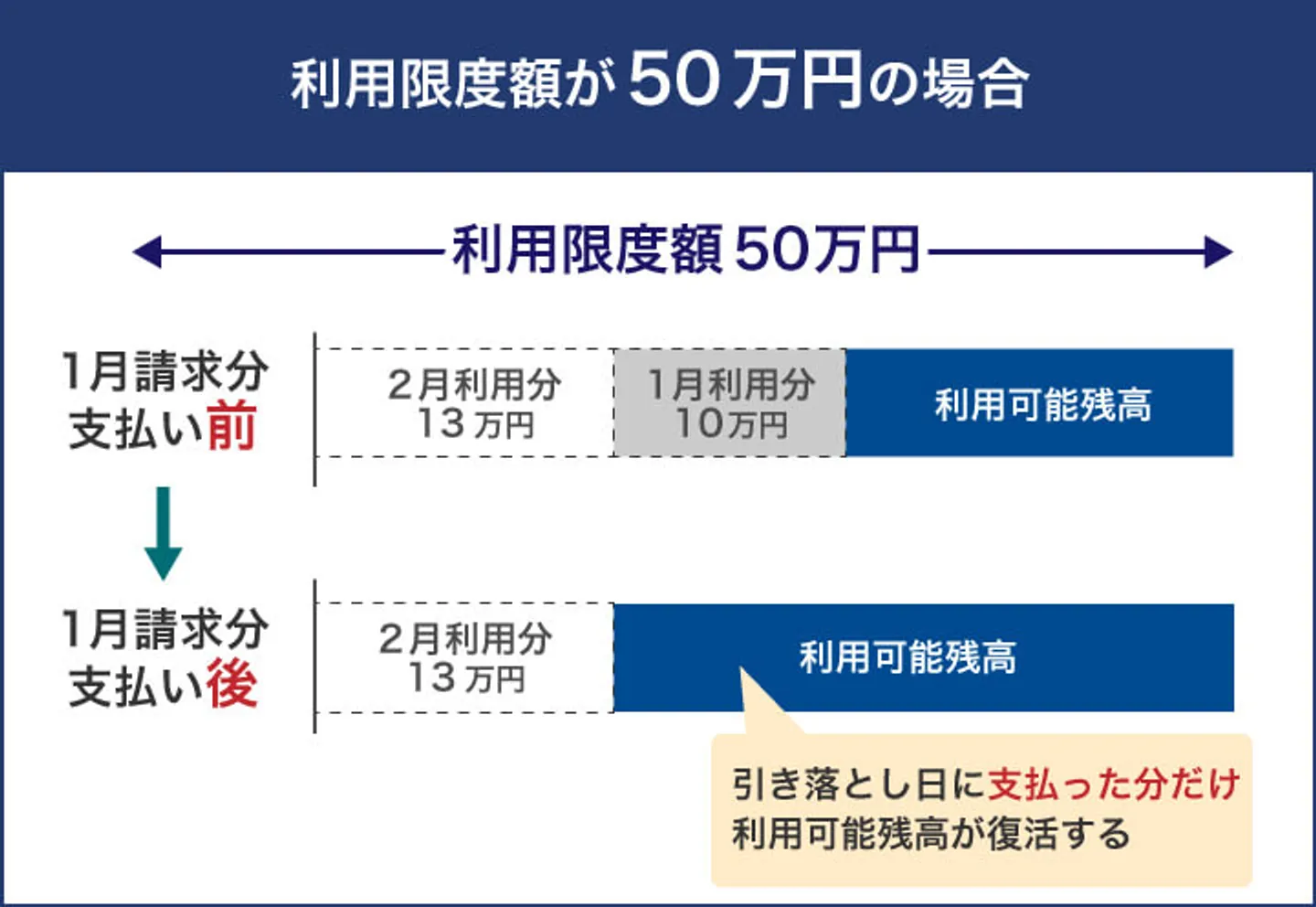

カードの利用残高が上限に達することで、カードの利用が停止されるケースもあります。利用限度額はカード会社によってあらかじめ決められており、カードの種類や利用者の信用度によって異なります。

例えば、利用限度額が50万円なら、利用額が累計で50万円になるとカードを利用できません。その後、引き落とし日に支払った分だけ(10万円の支払いなら10万円分、20万円の支払いなら20万円分)利用可能額が復活します。

利用限度額は、入会時の契約書類や支払い請求書、会員サイトや電話などで確認できます。

【再開方法】引き落とし日まで待つ・上限を引き上げる

利用限度額の上限に到達した場合、引き落とし日まで待つか、上限を引き上げることで利用再開が可能です。

再開期間目安・・・即時〜1週間程度

引き落とし日まで待つならすぐには利用を再開できませんが、計画的な返済という観点でみれば理にかなっています。そもそも利用限度額は使いすぎを防止するためにあるため、利用限度額に到達してしまったら、その時点で使用をいったん止めたほうが安全です。

なお、利用限度額を引き上げる方法をとるなら、カード会社に申請し、審査を受ける必要があります。審査はこれまでの利用状況をもとに行われ、問題なければ1週間程度で利用限度額が引き上げられます。

暗証番号を複数回間違える

クレジットカードの暗証番号を何度も間違えて入力してしまうと、セキュリティが作動しロックがかかることがあります。ロックがかかると、以降はクレジットカードで決済ができません。

ロックがかかる回数はクレジットカードによって異なるうえ公表もされていませんが、2〜4回の入力ミスでロックがかかるケースが一般的です。

暗証番号を忘れてしまいがちな人は、人に見られる心配のない安全な場所にメモをするか、覚えやすい番号に設定し直すなどの対策をしましょう。また、クレジットカードによっては公式アプリなどを利用して暗証番号が確認できるため、そのような機能を活用して事前に確認するのもおすすめです。

【再開方法】カードを再発行する

暗証番号を複数回間違えて利用停止になった場合、カードを再発行が必要になるケースがほとんどです。カード会社のカスタマセンターへ連絡し、再発行の手続きをしましょう。

再開期間目安・・・1週間〜数週間程度

再発行にかかる期間の目安はクレジットカード会社によって差があるものの、1週間〜数週間程度が一般的です。

なお、もともと暗証番号のいらないネット決済・少額決済や、暗証番号の代わりにサインでの会計手続きなら、暗証番号のミスでロックがかかっても支払いできます。

不正利用が検知された

クレジットカードの不正利用が検知されると一時的に利用を停止され、本人に確認の連絡が入ります。

一時停止される主な事例は以下のとおりです。

- 短期間で高額の利用が繰り返されている

- 同じ店・サービスで利用が繰り返されている

- その他、過去の不正利用に類似した利用がされている

本人確認は電話やメールなどで行われ、不正ではないと判断されれば一時停止は解除されます。

【再開方法】カード会社に連絡する

不正利用の検知後、行き違いで本人確認を受けられないことがあります。本人確認がカード会社からこない場合や電話に出られなかったときは、自分から連絡するようにしましょう。

カード会社に連絡すると、不正利用が疑われる日の利用履歴などを聞かれます。不正利用ではなく、本人の利用であることがわかれば、カードの利用が再開されます。

再開期間目安・・・数日〜数週間

第三者による不正利用が判明したときや不正利用のおそれがあるケースでは、カードの再発行が必要です。その場合は、暗証番号間違いでカードを再発行するときと同様に、再びカードを利用できるようになるまで1週間〜数週間程度かかります。

本会員が利用制限をかけた(家族カードの場合)

家族カードの場合、本会員が利用制限をかけたためにカードが利用できなくなることがあります。

【家族カードとは】

本会員の家族に発行されるカードのこと。本会員の配偶者や両親、18歳以上の子ども(高校生以外)が利用できる。

家族カードの多くは、本会員の意思で一時停止が可能です。例えば、三井住友カードの「あんしん利用制限サービス」なら、家族カードだけを一時的に停止できます。

家族カードは、本会員と同じカード機能と付帯サービスが利用可能です。しかし本会員が一時停止を設定した場合、家族側からは制限を解除できず、利用できなくなってしまいます。

参照:三井住友カード「あんしん利用制限サービス」

【再開方法】本会員に制限を外してもらう

本会員が制限をかけた場合、利用再開するためには本会員に制限を外してもらう必要があります。本会員は、カード会社の公式サイトやアプリなどから一時停止の解除が可能です。

再開期間目安・・・即時〜数日程度

本会員が承諾すればすぐに利用を再開できますが、問題は「本会員が家族カードを一時停止した理由」です。使いすぎなどが原因であれば、なかなか承諾してもらえない可能性があります。

利用停止に至るまでの経緯や関係性によりますが、利用頻度を改めるなど、本会員との話し合いが必要になるでしょう。

再発行による一時停止設定がそのままになっている

紛失や盗難でクレジットカードを再発行したケースでは、前のカードで行った一時停止設定がそのまま引き継がれていることがあります。この場合、別途「一時停止の解除手続き」が必要です。

「カードを新しくしたのに使えない!」というときは、焦らず現在の設定状況を確認し、解除手続きを行いましょう。適切に対処すれば、それほど時間をかけずに再開できます。

【再開方法】新しいカードで一時停止設定を解除する

再発行前の一時停止設定がそのままになっている場合、新しいカードで一時停止設定を解除する必要があります。

再開期間目安・・・即時〜数日程度

解除方法はカード会社によりますが、以下の方法で解除するのが一般的です。

- カード会社の公式ホームページやアプリから解除する

- カード会社のカスタマーセンターに電話し解除してもらう

- 新しいカードに記載されている暗証番号を入力する

詳細は、カード会社の公式ホームページやカスタマーセンターに問い合わせましょう。

クレジットカードが使えないときの「利用停止以外」の原因

ここまではクレジットカードが利用停止になるケースを紹介しましたが、それ以外のトラブルでもクレジットカードを使えなくなる場合もあります。

- 店舗の決済端末に不具合が発生している

- 国際ブランドに対応していない

- ICチップに欠けや汚れがある

- カード会社にシステム障害が発生している

- カード情報の入力を間違えている

ここでは、クレジットカードが使えない「利用停止以外の原因」と、その対処法について詳しく解説します。

店舗の決済端末に不具合が発生している

店舗の決済端末に不具合が発生し、クレジットカードが使えない場合があります。考えられる原因は、機器そのものの故障やレジとの接続不良、通信システムがダウンしているなどです。

決済端末の不具合は店舗側の問題であるため、利用者には解決できません。店員に伝え、決済端末の再起動や再設定などの対応をお願いしましょう。

国際ブランドに対応していない

国際ブランドに対応しておらず、クレジットカードを使えない場合があります。「国際ブランド」とは、カードの表面に表示されているロゴマークのことで、例えば以下のものがあります。

- JCB

- VISA

- Mastercard

- American Express

- Diners Club

クレジットカード決済が可能な店舗でも、すべての国際ブランドに対応しているわけではないため、自分のカードが非対応ブランドだと使用できません。

アメリカはVISA、ヨーロッパではMastercardと、地域によって主流な国際ブランドも異なるため、海外では特に注意しましょう。

ICチップに欠けや汚れがある

クレジットカードのICチップに欠けや汚れがあると、決済端末で情報を読み取れず、決済できない場合があります。ICチップとは、カード表面に埋め込まれている小さな金属片のことで、カードの情報を記録しています。

少しの汚れであれば手で拭う程度で使えるようになりますが、破損している場合はカードの再発行が必要です。ただし、磁気ストライプも一緒に搭載されているタイプのカードであれば、スワイプ決済も可能です。

ICチップは物理的な圧迫や熱、強い磁気に弱いため、乱暴に扱わないよう注意しましょう。

カード会社にシステム障害が発生している

カードではなく、カード会社のシステムに障害が生じ、カードが利用できなくなることもあります。カード会社のコンピューターやネットワークに何らかの問題が発生していると、決済の承認ができません。

システム障害はカード会社からの連絡や公式ホームページなどで、発生や復旧の状況が告知されます。

システム障害の場合、カード自体に問題はないため復旧するまで待つしか方法はありません。復旧に数日かかる可能性もあるため、それまで現金や電子マネー、他社のクレジットカードなどを利用しましょう。

カード情報の入力を間違えている

オンラインショッピングなどで、カードの番号や有効期限、セキュリティコードを間違って入力したために、決済できないケースもあります。

一見正しく見えても、「0とO」や「1とI」のように数字・記号を誤って入力していたり、有効期限の「月(MONTh)」と「年(YEAR)」を反対に入力してしまったりということもあるため、注意が必要です。

繰り返し間違えると不正防止のためにロックがかかり、決済できなくなる場合があります。カード情報を入力する際は、よく確認しながら慎重に入力しましょう。

クレジットカードが利用停止になった際にやるべきこと

クレジットカードが止まってしまうと、人によっては生活にさまざまな支障をきたすおそれがあります。

しかし、使えないことにただ混乱していても状況は変わりません。焦らずにやるべきことを行いましょう。

ここでは、クレジットカードが止まったときにするべきことを解説します。

- まずはカード会社に連絡し、原因を把握したうえで適切に対応する

- 公共料金や携帯電話料金など、カード払いになっている支払いの支払方法を切り替える

- 経済的な困窮原因でクレジットカードが支払えないなら、役所や弁護士・司法書士に相談する

まずはカード会社に連絡する

最優先は、利用停止になった原因を把握することです。そのためには、カード会社に連絡する必要があります。

支払い忘れが原因であれば再入金の方法や期日、不正利用の検知なら本人確認やカード再発行と、原因に応じた対処法もあわせて確認しましょう。何が起こっていて、何をすれば解決するのかがわからなければ、対策のとりようがありません。

個々の事情や各カード会社のルールによって解決方法は異なります。くれぐれも放置せず、カード会社に相談したうえで適切に対応しましょう。

公共料金等の支払方法を切り替える

公共料金や携帯電話料金など、毎月決まって発生する支払いをカード払いにしている人もいるでしょう。

公共料金などの支払いをカード払いにしている場合、クレジットカードが止まってしまうと公共料金などの支払いもできなくなり、延滞してしまうおそれがあります。

そのため、クレジットカードが止まってしまったら、すぐにそのカードでカード払いに設定している支払いがないかを確認したほうがよいでしょう。設定しているなら速やかに支払方法を変更してください。

変更が間に合わず支払いを延滞してしまうと、請求元から振込用紙やはがきなどが送られてきます。この場合、送られてきた振込用紙などを使って期限内に支払いを済ませれば、ガスや電気が止まるなどの事態にはなりません。

ETCカードの変更・更新は原則不要

車を運転する人の中には、クレジットカード会社が発行する「ETC専用カード」を利用している人も多いでしょう。ETC専用カードはクレジットカードの付帯サービスとして発行されます。

クレジットカードとETCカードはいわば「親カードと子カード」の関係になりますが、クレジットカードが利用停止になっても、ETC専用カードは基本的に使用可能です。なぜなら、高速道路を走行中にETC専用カードが使えなくなるとゲートで立ち往生してしまい、通行に支障が生じるためです。

ただし、利用停止の理由が滞納であり、その状態が長期間続いたときは、事前通知のうえで使用不可になるおそれがあります。滞納は放置せず、速やかに支払うようにしましょう。

また、クレジットカードの利用停止とは関係なく、ETC専用カードの有効期限が切れている場合は使えなくなります。こちらも速やかな更新・再発行が必要です。

困窮が原因なら役所や弁護士・司法書士に相談する

クレジットカードの支払いができないほど経済的に困窮している場合は、役所や弁護士・司法書士などに相談しましょう。

役所に相談すれば、「公的融資制度」や「生活保護」など、困窮者に対する救済制度のアドバイスをしてもらえます。また、必要に応じて適切な専門機関への紹介も可能です。

一方、弁護士や司法書士に相談した場合は、「債務整理」による残債の減額・免除を提案してもらえます。多重債務に陥っている人や生活が苦しくクレジットカードの支払いどころではない人、収入が減って支払いが困難になっている人は検討することをおすすめします。

【債務整理とは】

借金を減額・免除することによって借金問題を解決する手続きのこと。債務を整理し、生活の立て直しを図る。

債務整理については、「今後も支払いができそうにないなら「債務整理」を検討する」で詳しく解説しています。ぜひチェックしてください。

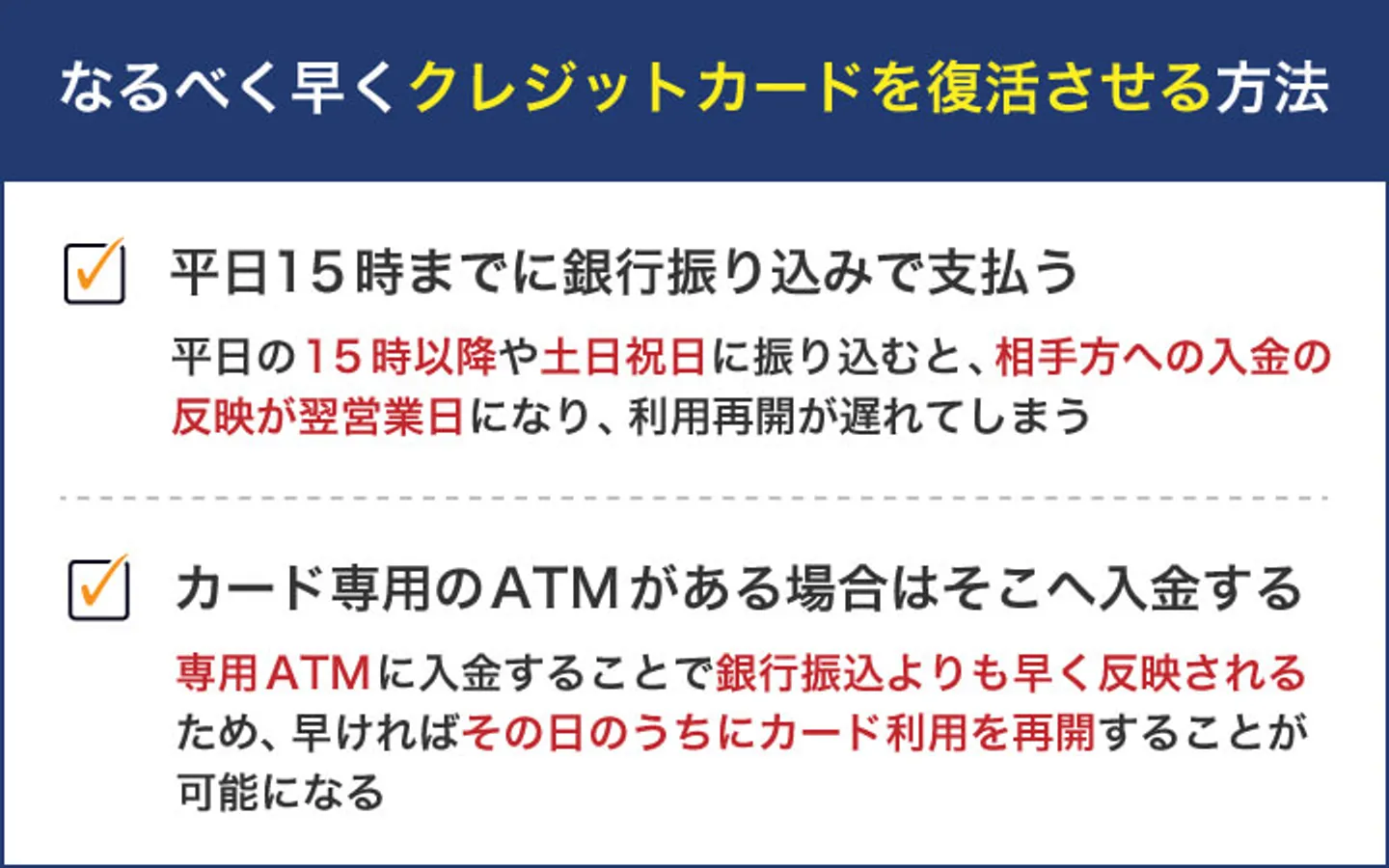

支払い忘れで止まったクレジットカードをなるべく早く復活させる方法

延滞分の入金方法によっては顧客が入金を行ってから反映をされるまでにタイムラグが生じるため、そこで時間がかかってしまうケースは少なくありません。

入金から利用再開までに日数がかかる理由は、以下の2つです。

- 自動審査がある

- 支払方法によって反映までに時間がかかる

1つ目の自動審査については、コンピュータによって審査を行っている会社が大半であるため、さほど時間はかからないのが一般的です。

しかし、早くクレジットカードの利用を再開したいのであれば、延滞分の支払いが早く反映される入金方法を選ぶようにしましょう。

延滞分の支払方法は以下のとおりです。

- カード会社が指定する日に再振替

- カード会社から届く支払用紙でコンビニから入金

- 指定口座に銀行振込

- カード会社の専用ATMで入金

※カード会社によっては選べない方法もあります。

カード会社が指定する再振替日を待つ場合は、振替が確認できるまでカードが使えません。コンビニ払いは振込用紙が届くまでに日数がかかるだけでなく、入金の確認にも時間を要します。

カードを早く利用再開するためには以下のいずれかを選びましょう。

それぞれ解説します。

平日15時までに銀行振込で支払う

銀行口座に振込を行うと、カード会社側がチェックしたタイミングですぐに入金を確認してもらえます。

振込先口座が分からない場合はカード会社に問い合わせをしましょう。

ただし、振込手続きを行った日時が平日の15時以降もしくは土日祝日の場合、相手方への反映が翌営業日になります。土日や連休を挟んでしまうとカードの利用再開が大幅に遅れるので注意が必要です。

スムーズに利用を再開させたいなら、平日の15時までに間に合うよう振込を行いましょう。

カード専用のATMから入金

カード会社によってはカード専用のATMを設置しており、そこから延滞分の入金ができるようになっています。

専用ATMからの入金は銀行振込よりもさらに早く反映されるため、早ければその日のうちにカードの利用が再開できます。

また、銀行振込と違って手数料がかからない点もメリットです。

利用しているカードの発行元会社がカード専用のATMを設置している場合は、ぜひ活用しましょう。

| カード会社 |

ATM名称 |

| エポスカード |

エポスATM |

| ビューカード |

VIEW ALTTE(ビューアルッテ) |

| セゾンカード |

セゾンATM |

クレジットカードが支払い忘れで止まった場合のリスク

クレジットカードが支払い忘れで止まってしまった場合、以下のようなリスクがあります。

- 支払いをするまで「遅延損害金」が発生する

- カード会社から督促状や電話が来るようになる

- カードが止まったまま放置するとブラックリストに載る

それぞれ解説します。

支払いをするまで「遅延損害金」が発生する

滞納している分を支払うまで「遅延損害金」が発生し続けます。

【遅延損害金とは】

期日までに支払いができなかった場合に、その翌日から発生する利息のこと。支払うまでかかり続けるため、滞納が長期間になると遅延損害金もその分高額になる可能性がある。

遅延損害金は、以下のように計算します。

遅延損害金=元金×年率×滞納した日数÷365日

例えば以下のケースでは、1万8,000円の遅延損害金がかかります。

・元金:50万円

・年率:14.6%

・滞納した日数:90日

50万円×14.6%×90日÷365=1万8,000円

上記のケースでは、元金がそれほど高額でないため1万円台で済んでいますが、元金が高額であればあるほど、滞納日数も長ければ長いほど、多くの遅延損害金がかかることを念頭に置いておきましょう。

遅延損害金の計算方法や利率については、以下の記事で詳しく解説しています。ぜひ参考にしてください。

カード会社から督促状や電話が来るようになる

クレジットカードの利用料金を支払期日までに支払えなかった場合、カード会社から督促状や電話が来るようになります。

カード会社によって対応は異なりますが、まずはショートメールやハガキ、電話などで「入金の確認がとれない」といった旨の連絡が来るのが一般的です。その後、振込用紙が送られてくることもあります。

この段階で支払えばそれほど深刻な事態にはなりませんが、さらに滞納を続けると「督促状」が届きます。

督促状が送付されるタイミングはカード会社ごとに異なりますが、支払期日から1ヶ月程度で届くことが一般的です。

督促状を放置すると、カードの強制解約や一括請求を経て、最終的に財産を差し押さえられる事態に発展します。督促状が届いたら、放置せず適切に対応しましょう。

督促状が届いた場合の対処法は以下のとおりです。

- 支払えるならすぐに支払う

- 支払いを待ってほしい・分割払いを希望するならカード会社に連絡する

- どうしても支払えないなら債務整理を検討する

督促状を放置するリスクについては、以下の記事でも解説しています。ぜひ参考にしてください。

カードが止まったまま放置するとブラックリストに載る

滞納以外の原因であれば、カードが止まったまま放置していてもカードを利用できないだけで済みます。

しかし、滞納によってカードが止まったまま放置していると、やがて「ブラックリスト」に載ってしまいます。

【ブラックリストとは】

クレジットカードやローンの利用・支払状況を管理する「信用情報機関」に滞納の履歴が異動情報として記録されること。新しくローンを組んだりクレジットカードを作成したりといったことができなくなるほか、携帯電話を分割購入できなくなるなどのデメリットがある。

ブラックリストに載ってしまうと「返済能力がない人」と判断され、以下のような審査で不利になります。

- クレジットカードの新規作成

- 新たな借入

- ローンの申し込み

- アパート・マンションの賃貸契約

ブラックリストに載るタイミングは、「支払期日より61日以上または3ヶ月以上の長期滞納」といわれています。

また、一度登録されてしまった異動情報は5〜10年消えません。現在支障がなくても、将来的にローンが組めないことで困る事態になる可能性があります。可能であれば、ブラックリスト入りしてしまう前に支払いましょう。

ブラックリストへの掲載については、以下の記事で徹底解説しています。ぜひ参考にしてください。

クレジットカードの支払いができないときの対処法

手元にお金がなく、「やむを得ず滞納してしまった」という場合もあるでしょう。そのようなときは、以下のことを検討してみてください。

- カード会社に支払期日について相談する

- 支払方法を変更する

- 「おまとめローン」を利用する

ここでは、上記3つの対処法について解説します。

ほかにも、家族や友人に借りたり、不用品を売却して工面したりといった方法もあります。あてがある人は試してみてもよいでしょう。

カード会社に返済金額・支払期日について相談する

クレジットカードの支払いができないときはカード会社に連絡し、返済金額や期日を調整してもらえないか相談してみましょう。

カード会社によっては、一時的に利息のみの支払いにしてくれる場合もあります。元金がまったく減らないためおすすめできない方法ですが、「今月だけ厳しい」というときの切り札として利用してもよいかもしれません。

期日に関しても、相談に乗ってくれる可能性があります。「すぐには支払えないが、◯日であれば支払える」というときは相談してみるとよいでしょう。

中には、自動音声専用ダイヤルや会員サイト、アプリなどから返済日を変更できるカード会社もあります。ただし、変更できるタイミングを逃してしまった場合は、直接オペレーターと交渉する必要があります。

オペレーターと話す際は以下のことを伝え、誠実な対応を心がけましょう。

- 支払う意思があること

- 支払えない事情

- いつであれば支払えるか

支払方法を変更する

一括での支払いが難しければ、以下の支払方法に変更するのもよいでしょう。

例えば、分割払いに変更すれば支払い1回分の返済額を減らせるため、滞納してしまいそうなときに有効です。

ただし、支払方法はいつでも変更できるわけではなく、「引き落とし日から1週間以内」など、変更できる期間がカード会社ごとに設けられています。また、一括払いから分割払いに変更した場合、たしかに1回分の返済額は減らせますが分割手数料がかかります。

安定してボーナスがもらえる環境なら、「ボーナス一括払い」に変更するのも1つの手段です。ただし、カード会社によってはボーナス一括払いに変更ができない場合もあるため注意しましょう。

そのほか、毎月一定額を支払っていく「リボ払い」という支払方法もありますが、リボ払いは以下の理由からあまりおすすめできません。

- 手数料が高額になりやすい

- 支払い終わるまでに時間がかかる

おまとめローンを利用する

複数のクレジットカード会社に支払いがあるせいで支払い困難な状況に陥っているなら、「おまとめローン」を利用するという選択肢もあります。

おまとめローンを利用すれば、複数の支払いを1本にまとめられます。

支払いを1本にまとめることのメリットは以下のとおりです。

- 月々の支払額を減らせる可能性がある

- 返済の管理がしやすくなる

ただしおまとめローンの契約によっては、高額な借入を防ぐための措置として、クレジットカードが一時的に利用できなくなる可能性がある点に注意が必要です。

また、おまとめローンは「借入があることを前提としたローン」ですが、だからといって審査が甘いわけではありません。とくに、長期滞納によってすでに信用情報にキズがついているケースでの利用は難しいでしょう。

審査に通らなければ利用できないことを念頭に置いておきましょう。

おまとめローンのデメリットや注意点については、以下の記事で解説しています。ぜひ参考にしてください。

今後も支払いができそうにないなら「債務整理」を検討する

クレジットカードの利用料金がどうしても支払えない場合でも、「債務整理」を行えば残債の減額や免除が可能です。

債務整理とは、カード会社との交渉や裁判手続きを通して、カードの利用料金の残債を減額したり分割払いにしたりする方法です。債務整理をすると、カードの支払いが楽になるだけでなく利息や遅延損害金が免除されることもあります。

ここでは、債務整理の種類や検討すべきタイミング、早めに行うべき理由について解説します。

- 債務整理の種類3つと減額効果

- 債務整理を検討すべき2つのタイミング

- 早めの債務整理が生活再建への近道

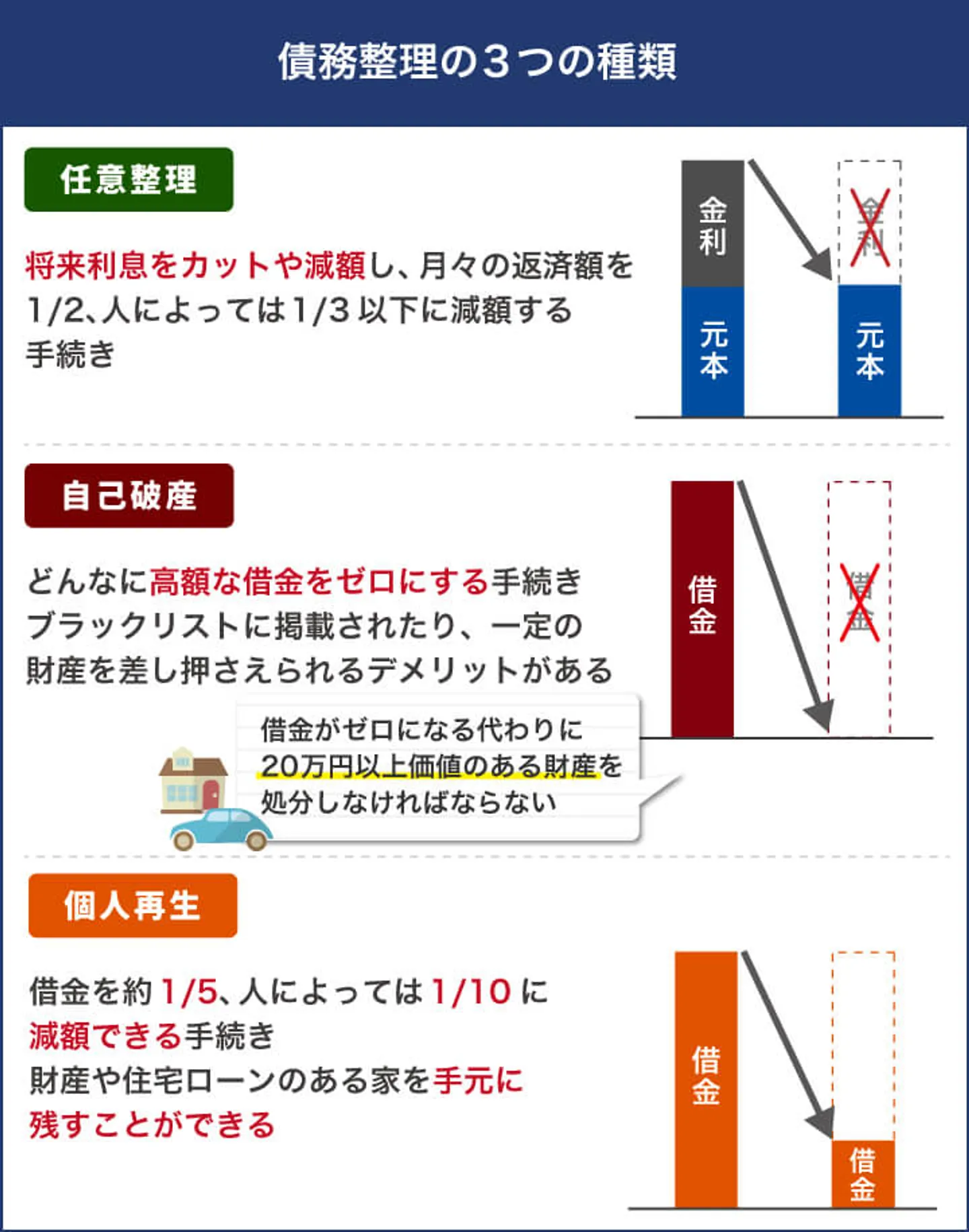

債務整理の種類3つと減額効果

債務整理には主に3つの種類があり、選ぶ方法によって借金の減額率やメリット・デメリットなどが異なります。各方法の特徴は以下のとおりです。

| 任意整理 |

将来利息をカットや減額し、月々の返済額を約1/2、人によっては1/3以下に減額できる手続き。 |

手続きの詳細はコチラ |

| 自己破産 |

どんなに高額な借金もゼロになる手続き。代わりに20万円以上価値のある財産を手放す必要がある。 |

手続きの詳細はコチラ |

| 個人再生 |

借金を約1/5、人によっては1/10に減額できる手続き。自己破産と違い、財産や住宅ローンのある家も手元に残せる。 |

手続きの詳細はコチラ |

ここでは、債務整理の種類別に特徴を詳しく解説します。

「自分の場合どれくらい借金が減るのか?」「自分に最適な方法はどれか?」など、さらに詳しく知りたい場合は、弁護士や司法書士に相談しましょう。

→【相談無料】借金問題の解決に力を入れる弁護士・司法書士はこちら!

任意整理|債権者と交渉して将来利息をカット

任意整理とは、弁護士や司法書士が債権者と直接交渉して将来利息をカットや減額し、3〜5年の長期分割で完済を目指す方法です。

任意整理をすると、将来利息がカットされるため返済総額が減り、個々の状況によっては月々の返済額も大幅に減額できる可能性があります。また、整理対象を選べるところもメリットです。

保証人が設定されている借金を整理対象から外せば、保証人が督促を受けずに済むため保証人に迷惑がかかりません。

ほかにも、以下のようなメリットがあります。

- 借金を一本化でき、支払いが管理しやすくなる

- 近所や勤務先、同居している家族に内緒で手続きできる

ただし、任意整理をすると一定期間は信用情報機関に事故情報が登録されてしまいます。ローンが組めなくなったり、クレジットカードの新規作成ができなくなったりといったリスクがある点にご注意ください。

クレジットカードの任意整理については、以下の記事で解説しています。ぜひ参考にしてください。

自己破産|裁判所に申し立てすべての借金を免除

自己破産とは、裁判所を介して行う「すべての借金から解放される手続き」です。

メリットが大きい分失うものも多く、例えば家や車など、20万円以上の価値がある財産を手放さなければなりません。また、任意整理と同じく一定期間は信用情報機関に事故情報が登録されます。

「自己破産をすると近所や勤務先に知られてしまうのでは」と気にする人もいますが、基本的には同居している家族以外に知られることはありません。

ただし、「官報」をチェックする習慣がある業界で働いている場合は例外です。

【官報とは】

国が発行する機関紙のこと。自己破産をすると氏名・住所が掲載される。

例えば、金融機関や士業事務所などで働いている場合、職場の人に官報を見られることで知られてしまう可能性があります。

また、「資格制限」により、士業や生命保険募集人、警備員など、自己破産をすると一定期間就けなくなる職業が存在します。そのため、働いている業界や職業によっては、自己破産の事実が知られてしまったり、逆に自分から申告しなければならなかったりする点に注意しましょう。

ほかにも、免責が認められない「免責不許可事由」に該当すると、自己破産を申立てても借金がゼロにならない場合があるなど、自己破産にはさまざまな注意点が存在します。

自己破産した場合の生活・仕事などへの影響については、以下の記事で解説しています。ぜひ参考にしてください。

個人再生|裁判所に申し立て借金を約1/5〜1/10に減額

個人再生も、自己破産と同様に裁判所を介して行う手続きです。財産を手放さずに借金を約1/5〜1/10に圧縮し、3〜5年で分割返済します。

自己破産のように借金がゼロにはならないものの、家や車などの財産を手元に残せるという大きなメリットがあります。

また、自己破産のように「免責不許可事由」がありません。つまり、借金の理由が浪費やギャンブルであるなど、自己破産で免責が下りない可能性が高い人でも利用できるということです。

「資格制限」がないところもメリットといえるでしょう。自己破産の資格制限に該当する人が、仕事を続けながら借金の返済負担を軽減したい場合に有効です。

ただし、任意整理や個人再生と同様に、一定期間は信用情報機関に事故情報が登録される点や、同居している家族に秘密で手続きするのは難しい点に注意しましょう。

ほかにも、自己破産と同じく「官報」に掲載されてしまうデメリットがあります。働いている業界や業種によっては、個人再生の事実が職場に知られてしまう可能性があることを覚えておきましょう。

個人再生のデメリットと注意点については、以下の記事で解説しています。ぜひ参考にしてください。

債務整理を検討すべき2つのタイミング

「自分は債務整理をするべき状況なのか」の判断がつかず、悩んでいる人もいるかもしれません。

そこで、この項目では債務整理を検討すべきタイミングについてお伝えします。

もし、以下の2つのうちどちらか1つでも当てはまるなら、債務整理を検討すべきタイミングが来ていると考えてください。

- クレジットカードの残債が年収の1/3を超えた場合

- クレジットカード以外にも借入を行なっている場合

1.クレジットカードの残債が年収の1/3を超えた場合

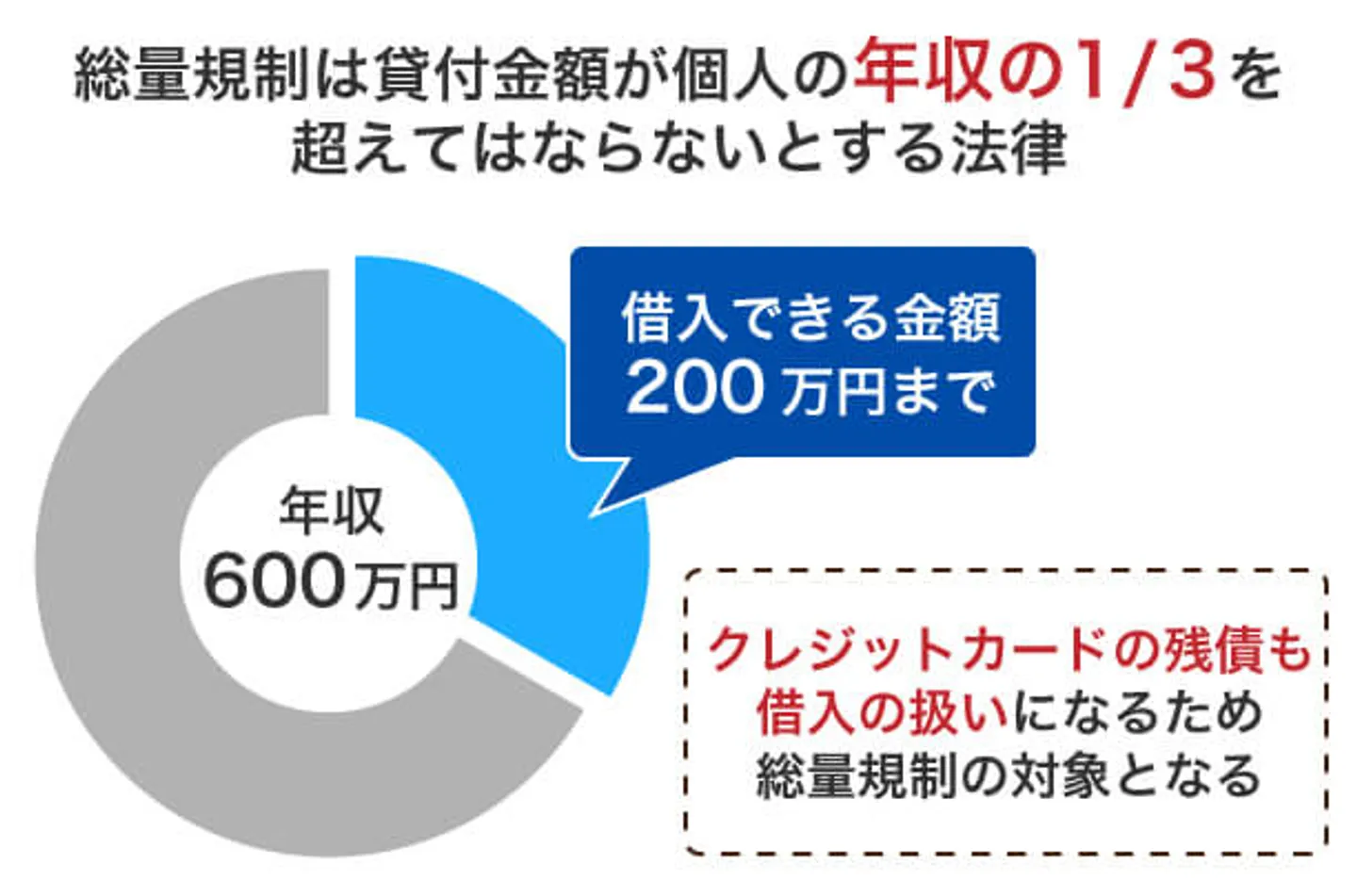

総量規制という法律により、個人が貸金業者から借りられるお金は年収の1/3までと定められています。

総量規制・・・貸金業者から借りたお金が本人の年収の1/3を超えてはならないとする法律。貸金業法第13条の2第2項が総量規制を定めた条文に該当する。

よく「クレジットカードの残債は借金ではない」と考えている人がいますが、キャッシング枠で利用しているなら借入という扱いになり、クレジットカードの残債も総量規制の対象です。

また、ショッピング枠での利用は総量規制の対象外ですが、「年収の1/3」という数字は、その人が現実的に返済できる金額の目安と考えられているため、やはり残債が年収の1/3を超えているなら債務整理も視野に入れるべき金額といえます。

もし、現時点でクレジットカードの残債が年収の1/3を超えている場合、これ以上残債を増やすと返済能力を超えてしまうことが予想されます。返済能力を超える残債があると今後滞納してしまう可能性が高いため、早めに債務整理を行ったほうがよいでしょう。

総量規制については、以下の記事で詳しく解説しています。ぜひ参考にしてください。

2.クレジットカード以外にも借入を行なっている場合

クレジットカードの支払いが厳しくなり、他社からの借入でなんとか返済をしている人も、債務整理を検討すべきタイミングが来ているといえるでしょう。

クレジットカード以外にも借入をしている場合、複数社から借入がある「多重債務」の状態に陥っています。

この場合、1社からのみ借入をしているケースよりも利息によって借金の金額が増えるスピードが早く、短期間で借金額が膨れ上がりやすいです。結果的に返済不能になる人も少なくありません。

多重債務は、放置すると雪だるま式に借金が増える原因となります。クレジットカードの支払いが厳しくなったら他社から借入をして補填するのではなく、債務整理で返済負担を軽減し、生活を立て直すことを考える必要があるでしょう。

早めの債務整理が生活再建への近道

債務整理によって信用情報にキズがつくことを心配して、なかなか弁護士・司法書士に相談できずにいる人もいるかもしれません。

しかし返済不能に陥っている場合、ブラックリスト入りは避けられません。もし現時点で2ヶ月以上滞納が続いているなら、すでに信用情報に事故情報が登録されていると考えたほうがよいでしょう。

債務整理は、3つのうちどの方法を選んでも5〜7年は信用情報に事故情報が登録されてしまいます。しかし逆にいえば、借金がなくなり一定期間が過ぎれば確実に信用情報はきれいになります。

滞納が続いている限り事故情報は消えないため、むしろ債務整理をしたほうが早く事故情報が消える可能性が高いでしょう。

まとめ

クレジットカードが使えなくなる原因には、支払い忘れや不正検知などによる「利用停止」と、機器の故障やシステムダウンといった「その他のトラブル」があります。

利用再開に大切なのは、原因に応じた対処法をとることです。まずはカード会社に連絡し、原因と対処法について相談しましょう。

また、支払いの理由が経済的な困窮による滞納であれば、カードの利用再開ではなく「いかに生活を立て直すか」を第一に考える必要があります。債務整理なども検討し、カードの支払い残高を減らしましょう。

一度クレジットカードが利用停止になったとしても、永遠に使えなくなるわけではありません。「事故情報の登録」という事態に陥っても、最短5〜7年で利用できる可能性があります。

「クレカが使えない!」と焦る気持ちがあるかもしれませんが、記事で解説したことを参考に、冷静な対応を心がけましょう。

クレジットカードの利用停止についてよくある質問

盗難・紛失などでカードを止めたいときはどうすれば良いですか?

カード会社に電話し、利用停止を依頼しましょう。カードによっては、会員サイトから手続きできる場合もあります。

残高不足で引き落としがかからなかった場合、どのタイミングで利用停止になりますか?

カード会社にもよりますが、引き落とし日から2〜3日程度で利用停止になるのが一般的です。

クレジットカードが利用停止になったまま放置するとどうなりますか?

滞納が原因で利用停止している場合、利用停止になったまま支払いもせず放置しているとクレジットカードを強制解約されます。その後、「催告書」が届いても放置を続けると、最終的に財産や給与が差し押さえられる可能性があります。