アイフルからの通告書は内容によって送付目的がわかる

アイフルから通告書が届いたら、すぐに内容を確認して通告書の送付目的を確認しましょう。通知書ではなく通告書として届いた時点で、「このままだと、アイフルはあなたに対して何らかの措置を実施する」と決定していると判断できます。

通告とは、すでに決定した事柄・対応について公的に知らせることです。通知と比較して通知よりも命令的な意味合いが強く、法令違反、契約違反、強制執行、解雇などの罰則的な内容を要求するケースが一般的です。

以下では、アイフルから届く書類の主な種類をまとめました。

| アイフルから届く書類 |

内容及び注意事項 |

| 「ご通知」 |

・圧着式ハガキ

・延滞が軽微な段階。督促の求め。 |

| 「連絡のお願い」 |

・圧着式ハガキ

・延滞が比較的軽微な段階。電話連絡を無視している場合に郵送される。 |

| 「減額・利息免除」などの提案 |

・封書

・アイフル側から支払い可能な条件を提示してくる

・支払い総額の減額や将来利息等のカットなどが内容 |

| 法律事務所からの受任通知・催告書 |

・封書

・アイフルの顧問弁護士からの連絡

・残債の一括請求

・法的措置の勧告 |

| 通告書 |

・赤い封筒など

・「至急開封」「重要なお知らせ」などと赤い文字で記載

・一括請求や法的措置検討の通知 |

通告書はアイフルから届く書類のなかでも緊急度が高いものであり、通告書を無視するといよいよ具体的な法的措置に移行することになります。法的措置に移ると、財産・給与の差し押さえや財産開示手続がおこなわれます。

たとえば「給与差押え等強制執行」のような文言が記されている通告書の場合、支払いの督促の段階を過ぎて、すでに裁判を起こされていると予測されます。

アイフルから通告書が届いたら確認する項目!裁判が起こされていないかチェック

支払いの滞納についてアイフルから通告書が届いたときは、まず以下の項目について確認してください。

- 契約日や支払期日などの日付関係を確認する

- 請求金額がいくらなのかを確認する

- 実際に裁判やそのほか法的措置が行われていないかを確認する

契約日や支払期日などの日付関係を確認する

通告書が届いたら、アイフルとの契約日や滞納した債務の支払期日といった日付関係を確認します。契約日・支払期日によっては、民法第166条における「債権等の消滅時効」に該当し、債務が消滅する可能性があります。

とはいえ、時効がなくなるのは最低でも「最後の返済をしてから5年」の歳月が必要です。ここ1〜3年の滞納だと、時効消滅はまず成立しません。現在の滞納分にどう対応するかを考えたほうがよいでしょう。

請求金額がいくらなのかを確認する

通告書には、アイフルに支払うべき滞納分や損害遅延金などの請求金額が記載されています。請求金額を確認し、「今の自分に支払えるのか」「債務整理をすべきか」などを検討しましょう。

後述する時効消滅の可能性がないときは、アイフルの通告書がまだ裁判を起こす前だったら急いですべき3つのことを参考に、まずはとにかく支払いの意思があることをアイフルに伝えてください。

実際に裁判やそのほか法的措置が行われていないかを確認する

通告書が届いた場合、アイフル側としてはすでに法的措置を進める具体的な動きをしていると考えるべきです。通告書が届いた時点で、すでに裁判によって判決が出ている可能性もあります。裁判やそのほか法的措置が実施におこなわれていないかを、実際に確認しましょう。

詳しくは「返済できないからといってアイフルの通告書を無視するのは絶対にNG!放置して滞納を続けた場合の流れは?」で解説しますが、裁判を起こされてしまえば、財産や給与を差し押さえられてしまいます。裁判が起こされる前段階なら、アイフルに支払いの意思を伝えれば給与・財産差し押さえを防げるかもしれません。

すでに法的手続きに移行しているときは、支払督促や訴状を受け取ったときは分割や和解の話し合いを進めるで解説している通り、弁護士に依頼しての裁判対応が必要です。

アイフルの通告書がまだ裁判を起こす前だったら急いですべき3つのこと

アイフルの通告書が届いたタイミングでまだ裁判を起こす前だったら、急いで以下3つのことを進めましょう。

- すぐに相談窓口に連絡して支払いの意思を伝える

- 滞納している金額を用意できるならすぐにアイフルへ支払う

- 滞納している金額を用意できない場合は専門機関に相談する

早急に対応するほど、問題が広がるのを防ぎやすくなります。逆に対応が遅れるほど、問題が大きくなる可能性が高くなります。以下では、詳細を見ていきましょう。

1.すぐに相談窓口に連絡して支払いの意思を伝える

アイフルからの通告書の内容を確認した後は、すぐに相談窓口に連絡をしましょう。現時点では返済が難しいだけで支払いの意思があることを伝えることで、裁判や財産の差し押さえに発展することを防げる可能性があります。

なお、「滞納している金額を支払えないから連絡しても仕方がない」と考える人もいるかもしれません。仮に滞納している金額を返済できない状態であれば、アイフルの相談窓口に連絡をして、下記のように支払いの交渉をしてみてください。

- 滞納している金額の分割払いを認めてもらえないかを交渉する

- 滞納している金額の支払い期限を延ばしてもらうための交渉をする

- 滞納分の一部を支払うことで返済の猶予を認めてもらうための交渉をする

アイフルからすれば、通告書を送付しても支払いの意思が見えない場合、裁判や強制執行のためのコストをかけなければなりません。そのコストをかけずに貸した金額を回収できる可能性があるため、アイフルから交渉に応じてもらえるケースも考えられるのです。

必ず交渉に応じてもらえるとは限りませんが、返済の意思を伝えるだけでも状況を改善できる可能性はあるため、アイフルの通告書を確認した後は相談窓口で交渉をしてみてください。

0120-109-437

受付時間:平日9:00~18:00

2.滞納している金額を用意できるならすぐにアイフルへ支払う

請求金額を確認のうえ、滞納している金額を用意できるならすぐにアイフルへ支払いましょう。支払いの意思を伝えたからといって、必ず強制執行を回避できるわけではありません。アイフルへの支払いが遅れれば遅れるほど裁判に発展するリスクが高まります。

なおアイフルでは返済が遅れた場合は再度の口座振替はおこなわれないため、滞納分は銀行振込またはATMで返済することになると考えられます。アイフルから通告書が届いて相談窓口に連絡する際には、どの方法で支払いをするべきかを担当者に尋ねておくとよいでしょう。

3.滞納している金額を用意できない場合は専門機関に相談する

もし滞納している金額を用意できないケースでは、自分1人の力で解決するのは難しい状態だと考えられます。どうしても資金調達の目処が立たないときは、アイフルの相談窓口に連絡をして返済の意思を伝えたうえで、無料で借金問題について相談できる専門の公的機関の窓口にお問い合わせください。

無料で相談できる、主な専門機関は次の通りです。

借金問題専門の公的機関であれば、自身の状況でどのような対応をとるべきかのアドバイスがもらえます。また、1人で抱え込みやすい借金問題を誰かに相談するだけでも、精神的な負担を減らすことに期待もできます。

ただし、公的機関などの無料相談では借金問題の解決に向けたアドバイスはしてくれるものの、アイフルでの借金問題を根本から改善するための手続きをしてくれることはありません。

「具体的な返済方法や計画が自分だけだとわからない」「債務整理以外に問題を解決できない」という場合、弁護士に依頼をすることも検討しておきましょう。

万が一時効が成立するときはアイフルの借金はゼロになる?条件を解説

アイフルから届いた通告書の内容を確認したとき、支払期日によっては民法上の時効が成立している可能性があります。アイフルの債務も時効の対象であり、一定期間が経過すれば返済義務がなくなります。

時効が成立するとき、アイフルに対して「借金が時効を迎えているので、返済義務はありません」と伝えるのが「消滅時効の援用」です。援用によって時効が成立すると債務は消滅がするので、アイフルの借金は実質ゼロ円になります。

借金を踏み倒すような形になるように見えますが、これは民法第166条に基づいた法的な権利関係の適用です。実際に弁護士・司法書士事務所では、事例としてアイフルの借金についての消滅時効の援用手続きを紹介しているところも少なくありません。

<士業事務所の事例>

- 最終返済日から15年経っていたので、消滅時効の援用手続きで債権と信用情報放棄になった

- 20年前の契約について通告書が送られてきたが、利息制限法を超える金利の記載で裁判を起こしていないと判断し対応した結果、請求や訴訟もなく消滅となった

時効成立の要件を満たしたうえで消滅時効の援用をおこなえば、時効成立になる可能性があります。以下で詳細を見ていきましょう。

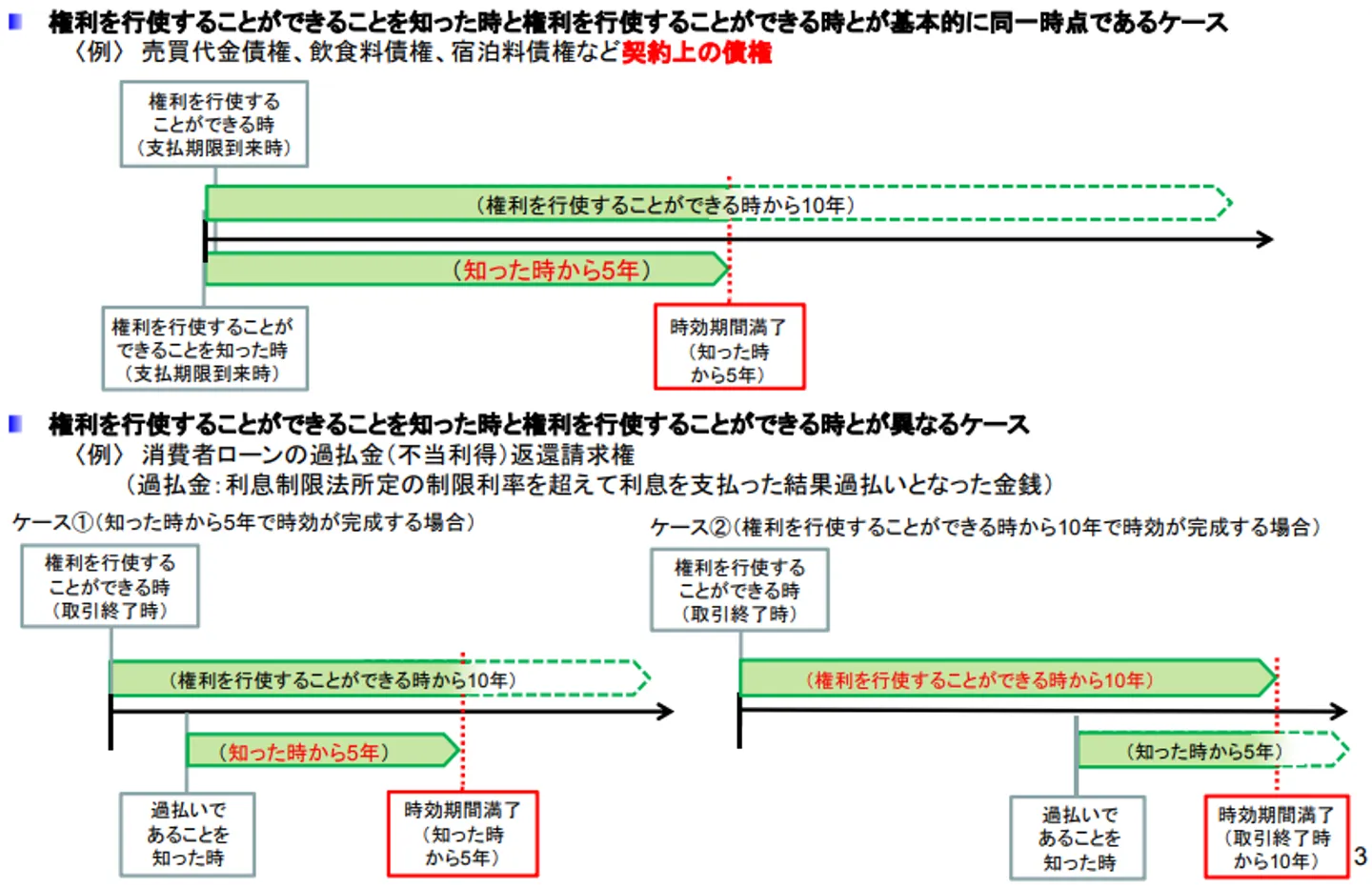

時効が成立する要件を満たすこと

時効が成立する要件は、民法第166条に規定されています。具体的には次の通りです。

| 時効成立要件 |

概要 |

| 債権者が権利を行使することができることを知ったときから5年間行使しないとき |

最終取引日から5年経過しており、アイフル側も最終取引日から債務者と5年間借金について連絡を取り合っていない |

| 権利を行使することができるときから10年間行使しないとき |

アイフル側が債権の存在に気づかないまま、借入などの最終取引日(権利行使が可能になる日)から10年が経過している |

参考:e-Gov法令検索「民法第166条」

上記のうち優先される時効は、時効消滅までの期間が短い方です。

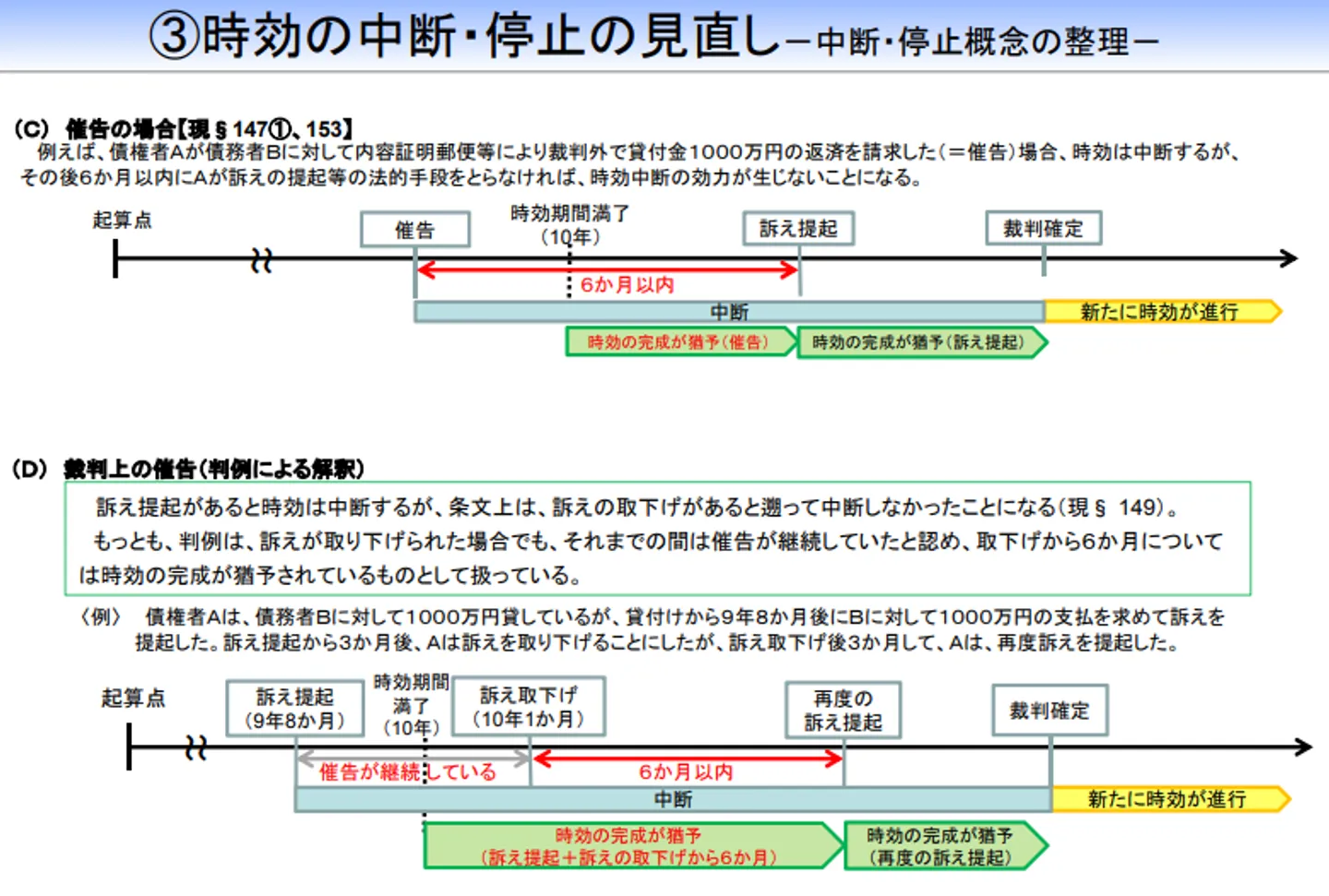

出典:法務省「消滅時効に関する見直し」

時効が消滅するまでに「こちら側が借金を承認したりアイフルと話し合ったりする」「アイフル側が訴訟を起こす」などをしない限り、期間の経過をもって時効の要件を満たします。なおアイフルからの借金が時効を迎えるのは難しいでも解説しますが、通告書が届いた時点で時効は10年延長されるので、通告書が届いた時点で時効になっていない限りは、時効による借金消滅はないと考えておきましょう。

要件を満たしたうえで時効援用の手続きをすること

時効の要件を満たしたとしても、それだけでは時効成立とはなりません。時効の要件を満たしたうえで、消滅時効の援用手続きによってこちらの債務消滅をアイフル側に主張し、それが認められて初めて借金消滅となります。

もし時効の要件を満たしていない状態(途中で裁判を起こされて時効が延長していたなど)で消滅時効の援用をしても、借金はゼロになりません。仮に通告書が送られてきていない状態でこちら側から消滅時効の援用をして失敗すると、アイフル側が借金を認知してあらためて通告書がくる可能性があります。

アイフルからの借金が時効を迎えるのは難しい

アイフルからの借金が時効を迎えるのは、極めて稀なケースです。そのため、ほとんどの場合は、下記の理由から借金の時効が成立していないと考えられます。

- 借金の時効を迎える5年を超える前に法的措置になるケースが多い

- アイフルからの通告書を確認した時点で時効が更新される

アイフルから通告書が届いている場合、基本的には借金の時効が成立しておらず、返済義務があると考えて対応するのが得策です。

なお、弁護士に依頼することで、アイフルからの借金が時効を迎えているかを相談できます。時効が成立している可能性があるのであれば、弁護士に相談することを検討してみてもよいでしょう。

5年を超える前に法的措置となって時効が成立しない

アイフルからの借金は、最終取引日から5年が経過していると時効を迎えて返済義務がなくなります。とはいえ、アイフルとしては貸倒れになることを防ぐためにも、時効を迎える前に法的措置をとると考えられます。

法的措置をとられれば、アイフルからの借金の時効は成立しないうえに、財産や給与を差し押さえられてしまいます。プロの貸金業者であるアイフルが、消滅時効が完成してしまうほど滞納を放っておくとは考えにくいため、基本的に「時効が成立するまで通告書は放置する」といった対策はとるべきではありません。

アイフルからの通告書を確認した時点で時効が更新される

借金の時効は、一定期間が経過すれば成立するともいえません。借金の時効は時効までの期間で催告・承認・訴訟などの行為がおこなわれると、更新されるケースがあるためです。

出典:法務省「消滅時効に関する見直し」

アイフルから通告書が届いている場合であれば、主にこちらの債務承認をしたケースが該当します。

アイフルの借金問題における債務承認とは、借入がまだ残っていること、およびその金額の返済義務があることを認めることです。「期日通りに返済をする」「アイフルからの督促に対して「返済を待ってほしい」などの対応をする」といったケースが該当します。

また、アイフルから届いた通告書を開封して内容を確認した場合も、債務承認に該当すると考えられ、その場合は内容を確認したから時効が更新されてしまうのです。

アイフルからの通知書を確認せずに5年以上放置をすれば、消滅時効が援用される可能性はあります。しかし、5年以上督促に応じず、アイフルからの通告書すら確認していない人はほぼいないでしょう。

そのため、アイフルから通告書が届いた場合、借金の時効は考えずにまずは相談窓口へ連絡することを検討するべきといえるのです。

なお「通告書が届いているのは気づいたけど、わざと無視している」という行為は絶対に避けましょう。返済の意思がまったくないと判断され、すぐに訴訟を起こされる可能性が上がります。

返済できないからといってアイフルの通告書を無視するのは絶対にNG!放置して滞納を続けた場合の流れは?

アイフルから通告書がきた場合、請求されている金額を返済できないからといって無視をするのは絶対に避けてください。通告書を無視してしまうと、裁判や財産の差押えに発展するおそれがあるためです。

- ブラックリスト入りで今後のローンやクレジットカードの利用に制限がかかる

- アイフルから遅延損害金の支払いや借入額の一括返済を求められる

- 最終的には財産や給与が差し押さえられる

ここからは、アイフルからの通告書を放置して滞納を続けた場合の流れについて解説していきます。

なお、通告書の内容によっては、すでにアイフルから一括返済を請求されているかもしれません。その場合であっても放置はせずに、差し押さえを防ぐためにもまずはアイフルに連絡をしてください。

ブラックリスト入りで今後のローンやクレジットカードの利用に制限がかかる

すでにアイフルから通告書が届くほど滞納をしているのであれば、下記のようなリスクがすでに起きている可能性があるため注意が必要です。

- いわゆる「ブラックリスト入り」の状態になっている

- 延滞を解消しても今後はアイフルを利用できない可能性がある

アイフルで返済に遅れると、その情報が信用情報として登録されます。信用情報とは、クレジットカードやローンなどの利用履歴のことです。クレジットカードやローンの審査時に、返済能力を調査する目的で必ず確認されます。

一般的に、アイフルなどのカードローンで3か月以上滞納をすると、いわゆる「ブラックリスト入り」の状態になると言われています。ブラックリスト入りになると返済能力を疑われやすくなり、延滞解消から最長5年は下記の利用が難しくなるので注意が必要です。

- クレジットカード

- カードローン

- 自動車ローンや住宅ローンなどの目的別ローン

- 携帯電話本体の分割払い

- 保証会社を通した賃貸契約

アイフルから通告書がきている人のなかには、3か月程度の返済遅延が起きている人もいることでしょう。その場合、アイフルでの借金問題を解消した後も、最長5年間はブラックリスト入りが原因で生活に悪影響を及ぼす可能性があるのです。

また、信用情報に登録されたアイフルへの返済遅延の履歴は最長5年で抹消されますが、いわゆる「社内ブラック」の状態は以降も解消されない可能性があります。

社内ブラックはあくまで一般的に使用されている表現であり、アイフルなどの金融機関が存在を公表しているわけではありません。「金融機関独自の顧客リストに延滞などの情報が載ること」を社内ブラックと一般的にいいます。

アイフルなどの金融機関が延滞などの情報をどの程度保管しているのかは公表されていません。仮にアイフルが延滞情報を保管しているのであれば、延滞解消から5年が経過してもアイフルから返済能力を疑われやすい状態になる可能性は0ではないのです。

いわゆる社内ブラックとして見なされれば、アイフルだけでなく、そのグループ会社でも借入やクレジットカードの発行ができなくなる可能性があります。

アイフルから遅延損害金の支払いや借入額の一括返済を求められる

アイフルで滞納を続けると、その契約者は期限の利益を喪失してしまいます。

期限の利益とは、一定の期日まで借金返済などの債務を履行しなくてもよいという利益のことです。簡単にいえば、「アイフルから借りたお金を契約者は一括で返済しなくてもよい」という利益を指します。

アイフルから借入をすると、毎月その金額の一部を返済して完済を目指しますが、これは期限の利益が認められているためです。滞納をすると期限の利益を失うため、アイフルはその契約者に対して一括返済を請求できます。

そのため、アイフルからの通告書を無視し続けてしまうと、いずれ借入額の一括返済を請求されることになるのです。借入額に加えて、滞納した期間が長いほど高額になる遅延損害金も請求内容に含まれます。

一括返済の請求にまで発展すると、現状よりもアイフルとの交渉が難しくなると予測されます。アイフルから通告書がきた場合、返済条件の変更に関する交渉を成立させる可能性を高めるためにも、可能な限り早く相談窓口に連絡をするようにしてください。

最終的には財産や給与が差し押さえられる

アイフルからの一括返済の請求を無視した場合、今度は裁判所からも一括請求の「支払督促」が届きます。

この裁判所からの支払督促も無視すると、裁判でアイフルの主張が一方的に通り、強制執行によって財産などを差押えられてしまいます。

裁判所の強制執行では給与・預貯金といった現金が優先的に差押えられ、家族だけでなく勤務先にもアイフルでの借金問題が知られてしまうリスクがあるため注意が必要です。

なお、差し押さえの対象となる財産の例には、下記が挙げられます。

- マイホームや土地

- 自動車

- 預貯金

- 株式や有価証券

- 退職金の一部に相当する金額

財産開示手続を無視するなどをおこなうと刑事罰になる可能性がある

裁判等を経て滞納分の支払いを命じられても、そのまま無視を続ける人も世の中には存在します。民法改正前は民事の決定であってもしたがわないケースがありましたが、現在は民法改正によって「財産開示手続」が使いやすくなりました。具体的に言うと、財産開示手続にしたがわない人に刑事罰が科せられます。

財産開示手続が申し立てられると、債務者は裁判所へ出頭して自分の財産について裁判所にて陳述しなければなりません。財産開示手続を無視するとその債務者は6か月以下の懲役または50万円以下の罰金となる可能性があります。

支払督促や訴状を受け取ったときは分割や和解の話し合いを進める

もし通告書ではなく、支払督促や訴状といった「すでに裁判所の手続きを終えて法的措置に移行している」という書類を受け取ったときは、裁判所を通じてこちらの主張を伝える必要があります。

支払督促が送られてきたときは、2週間位内に異議を提出しましょう。意義を申し立てたら、次に裁判へ移行します。訴状を受け取ったときは、裁判を通じて答弁書を提出し、分割払いなどの対応を求めていくことになるでしょう。

滞納の事実がある以上、この訴訟で債務が消えることはありえないので、「支払いがどのように決着するか」という着地点で進める必要があります。可能であれば、裁判にてアイフルと法的和解を締結するのがよいでしょう。裁判を通じた和解交渉で分割払いで決着すれば、支払い負担を減らすことができます。

和解成立・不成立を左右するのは、債務者の滞納金額、滞納期間、支払い能力、態度などです。裁判が気に入らないからと反抗的な態度を取っていると、こちら側に不利な条件で決着する可能性が高くなります。最終的な負担を減らすためにも、支払督促・訴状が届いた時点で弁護士に対応を依頼してください。

アイフルの滞納が支払えないときは債務整理を視野に入れて弁護士に相談する

「アイフルで滞納している金額や一括請求を払えない」という厳しい状況に追いこまれた場合、残された選択肢は債務整理です。

債務整理とは、国が認めた合法の借金減免制度のことです。経済的に困窮している人を救うために、本来ならば契約通りに返済をしなければいけない借金の返済義務を減免できます。

債務整理には、任意整理・個人再生・自己破産の3つの手続きが用意されているので、借金問題解決のノウハウがある弁護士に相談をして、債務者にとって最適な手続きを選択してもらいましょう。

任意整理なら柔軟に債権者と交渉できる

任意整理とは、借入先の金融機関と交渉をして、将来発生する利息のカットを認めてもらい、今後は借りた金額だけを返済していく方法です。借入額などにもよりますが、任意整理後は支払可能な金額を月々の返済額として再設定し、3年〜5年程度で完済となるのが一般的です。

任意整理の交渉では、将来利息の支払い義務を免除する内容で和解案がまとめられるのが一般的であるため、自己破産や個人再生ほど大幅な借金減額は期待できません。

とはいえ、基本的には将来利息や遅延損害金をカットできるため、アイフルからの借金だけであれば完済できる場合に任意整理は向いています。

ただし、任意整理には、「最長5年はいわゆるブラックリスト入りの状態になる」などのデメリットがあります。任意整理でアイフルからの借金問題を解決したい場合、弁護士から手続きによるデメリットを説明してもらったうえで、利用するべきかどうかを慎重に検討してみてください。

一説には、「アイフルは任意整理に応じてくれない」との意見があります。結論から言えば、アイフルは比較的任意交渉のテーブルに付いてくれるうえに、和解交渉にも前向きに応じてくれる傾向にあります。和解条件は債務者の支払い能力や滞納状況によって変わるので、弁護士のサポートの下で真摯に対応してください。

個人再生なら借金元本を大幅に減額できる

個人再生とは、裁判所を利用して借金元本額を大幅に減額できる債務整理手続きのことです。

自己破産のようにいきなり借金生活を終わらせることはできませんが、個人再生後にはアイフルなどからの借金自体を大幅に減額できるため、「ある程度借金が減ればアイフルからの借金を完済できる」という場合に向いています。

ただし、個人再生をするには、裁判所における煩雑な手続きをこなさなければいけません。さらに、「最長5年はいわゆるブラックリスト入りの状態になる」などのデメリットもあるため、個人再生をするか否かは慎重な判断が必要です。

個人再生でアイフルからの借金問題を解決したい場合、どのようなデメリットがあるのかなどを弁護士に相談しつつ、手続きをするかどうかを検討してください。

自己破産なら返済義務が免責される

自己破産とは、裁判所を利用して借金の返済義務を免除してもらう債務整理手続きのことです。「アイフルからの一括請求に応じられない」「毎月の分割返済さえも苦しい」という場合におすすめの手続きだと考えられます。

ただし、借金の返済義務が帳消しになる代償として、「所有している財産を処分する必要がある」「最長7年間はいわゆるブラックリスト入りの状態となる」といった大きなデメリットがあります。

これらのデメリットがあってでもアイフルの借金問題を解決したい場合、自己破産を検討しつつ弁護士に相談してみるとよいでしょう。

まとめ

アイフルから赤い封筒で「至急開封」などの通告書が届いたときには、すみやかにアイフルの相談窓口に連絡してください。状況にもよりますが、財産や給与の差し押さえを回避できる可能性があります。

基本的にはアイフルの相談窓口に連絡したうえで、滞納している金額を支払うための対策をとるべきです。

なお、アイフルからの借金が時効を迎えるケースは、極めて稀です。時効成立をねらってアイフルからの通告書を無視してしまうと、法的措置をとられてしまい、財産や給料の差し押さえに発展すると考えられます。

基本的には借金の時効を考えず、アイフルからの通告書が届いた時点で借金問題を解決する方法を検討するのが得策といえるでしょう。