学生が借金を滞納するリスク

借金を滞納すると、債権者からの督促や遅延損害金の発生など、さまざまなリスクが発生します。

具体的なリスクとしては、下記が挙げられます。

- 債権者から督促される

- 親に連絡がいく

- 遅延損害金が発生する

- ブラックリスト状態になる

- 一括返済を求められる

- 裁判によってバイト代や銀行口座が差し押さえられる

借金には、いわゆるカードローンや学生ローンといったものだけではなく、クレジットカードのショッピング払い(リボ払いなど)も含みます。

これらの支払いを滞納するということは、当初の約束を守れていないわけですから、リスクが発生するのは当然です。

借金の返済が苦しくると、冷静ではいられなくなるは当然の心理です。しかし、「周りに知られたくない」などと考えて対応を誤れば、上記のような事態に陥ってしまいます。

滞納した場合に発生するリスクを把握し、適切に対応ができるように備えておきましょう。

【リスク1】債権者から督促される

返済を延滞すると、まず債権者から督促の電話がかかってくるのが一般的です。

督促の電話に出なかったり、滞納を放置したりしていれば、次にはがきや封書などの書面で督促状が届きます。

それでも延滞が解消されなければ、「期限の利益」を喪失してしまい、一括返済を迫られたり、裁判を起こされて、給料や財産が差し押さえられたりするなど、更に事態が悪化する恐れもあります。

【リスク2】親に連絡がいく

債権者からの連絡を無視し続けると、親に連絡が行く可能性もあります。

滞納しているときには、電話に出るのも嫌になりますが、これを無視しても更に状況が悪化するだけなので、絶対にNGです。

通常、債権者は本人以外へ借金の存在がわかるような連絡をすることはありませんが、本人に連絡が取れない場合は親に連絡がいく恐れがあります。

特に学生の場合、親に連絡がいき、借金の存在が明るみに出てしまう恐れもあるため注意しましょう。

債権者からの連絡にしっかり対応することは当然ですが、借金のことを親に知られたくない場合などは、特に注意して、債権者との連絡は早めに対応するようにすべきでしょう。

【リスク3】遅延損害金が発生する

返済が滞納すると発生する「遅延損害金」もリスクの1つです。

遅延損害金とは、言うなれば賠償金で、契約通りの返済ができなかったことで、債権者側に発生する損失を賠償するために支払うべき金銭です。

一般的には「遅延利息」などと呼ばれていますが、利息ではなく賠償金の一種であることを理解しておいてください。

遅延損害金は多くの場合、年率が15~20%と通常の借入利息より高く設定されています。

また、当然ながら通常の利息もかかるので、滞納が長引けば長引くほど、返済総額はどんどん膨れ上がっていきます。

【リスク4】ブラックリスト状態になる

ブラックリスト状態になるというのは、正確には個人信用情報に事故情報が登録されることを指します。

個人信用情報とは、個人の借入や返済、申込などの履歴が記録されているものです。

業者が貸付をおこなう際は個人信用情報を参照することが義務化されているため、事故情報が掲載されていると、新規借入やクレジットカードの審査に通らなくなります。

新規の審査に通らないだけでなく、現在利用しているクレジットカードも事故情報の掲載がわかった時点で利用できなくなるため、カードローンなどを利用している場合も新規借入はすべて停止されると思っておきましょう。

どの程度の期間でブラックリスト入りするかは、業者によって異なりますが、一般的に2ヶ月程の延滞でブラックリスト入りケースが多いです。

【リスク5】一括返済を求められる

滞納が一定期間続くと、債権者から借金の一括返済を請求されます。

本来、分割払いは契約時に定めた期日・返済額で支払っていきます。これを「期限の利益」といいますが、借入契約では基本的に「返済を滞納したときに期限の利益を喪失する」と定められているため、一括返済を請求されるのです。

原則としては1日でも遅れれば期限の利益喪失とみなせますが、実際は2~3ヶ月程度経ってから一括返済を請求されるのが一般的です。

一括返済の請求を無視していると、業者側は訴訟手続に移行し、次のリスクである差し押さえに発展します。

【リスク6】裁判によってバイト代や銀行口座が差し押さえられる

訴訟手続きに移行すると裁判所から「支払督促」が送付され、異議申立をしないと財産の差し押さえ(強制執行)が行われます。

強制執行が確定すると、学生であることに関係なく、給与や預金などが没収されます。銀行口座は凍結されますし、給与差し押さえのためにバイト先に連絡がいくでしょう。

差し押さえられた財産は、借金の弁済に充てられます。現状の財産で返済しきれない場合、完済できるまで差し押さえの状態が継続することになります。

支払督促が届いたときの対応については、下記の関連記事も参考にしてください。

お金を自由に使えなくなり、退学やアパート強制退去の可能性も

財産を差し押さえられると、当面の資金繰りもできなくなります。ブラックリスト状態なので、新たな借入もできません。

お金が自由に使えないことから、学費や家賃を支払えなくなる人もいるでしょう。自分で学費や家賃を支払っている学生の場合、退学やアパート強制退去の可能性もあります。

差し押さえが確定してしまうと、後から何をしても取り消すことはできません。最低でも支払督促が届いた時点で、弁護士などに相談するようにしましょう。

学生が借金返済のためにやってはいけないこと

借金を滞納しそうな状況に陥ると、多くの人がなんとか返済を継続しようとします。

もちろん返済を期日通りにおこなうことは大切ですが、無理をしてまで返済しようとすれば、今よりも状況を悪化させてしまう事態にも繋がりかねません。

以下のような行動は返済に困った人がやりがちですが、まず間違いなく状況を更に悪化させてしまいます。

- 追加借入で借金を返済する

- クレジットカードの現金化

- 闇金を利用する

それぞれの行動がなぜよくないのかを順番に解説していきます。

1.借金を返すために新しい借入をする

借金を返済するために、他の業者で借金をして返済するのはやめましょう。

借金の返済を借金でしてしまうと、多重債務の状態になり、借金が雪だるま式に増えていきます。

具体的にどれだけ危険なのかを見ていきましょう。

例えば、A社から100万円の借金をしていて、毎月の返済が10万円だったとします。金利は12%とします。

このA社の借金の返済のために、B社から10万円を借り入れたとします。金利は同じく12%とします。

A社への100万円の借金には、1ヶ月に利息が、以下の計算式でかかります。

借金100万円 × 年利12% ÷ 12ヶ月 = 1万円

ということは、返済金10万円のうち、元金は9万円しか減りません。

一方、B社からは10万円を借金しているので、これにも利息がかかります。

借金10万円 × 年利12% ÷ 12ヶ月 = 1,000円

つまり、A社に支払っている利息1万円に対しても、更に利息がついている状態になっています。

利息に対して利息がつき、借入総額がどんどん膨れ上がってしまうのが、多重債務の恐ろしいところです。

学生の場合、そもそも収入がそれほど多くないため「借金返済のための借金」が限界に達するのも早くなります。

その場の返済は乗り切れても、いずれ行き詰まってしまいますので、絶対にやめてください。

複利の恐ろしさについては、以下の記事でも詳しく解説しているので、参考にしてください。

2.違法性・危険性のある資金工面方法に手を出す

世の中には「すぐにお金が手に入る」「だれでも簡単に稼げる」といった宣伝が溢れています。しかし、その大半は違法性があったり、リスクが非常に高い方法だったりします。

たとえば、次のような資金工面方法は手を出すべきではありません。

危険な資金工面方法の一例

| 手を出すべきではない資金工面方法 |

主なリスク・デメリット |

クレジットカードの現金

(換金目的のショッピング枠利用) |

・カード会社の利用規約で禁止されている

・強制解約や当該カード会社の新規発行禁止になる |

| 出会い系サイトのサクラ |

・相手を騙す仕事で、精神的に病む人が多数。 |

| アダルト系バイト |

・動画や画像が流出し、ネット上に広まる恐れがある |

| 情報商材ビジネス |

・「スマホ1台で稼げる」「すぐに稼げるビジネスノウハウ」などと宣伝しているが、基本的に詐欺まがいなものがほとんど

自分が売る側の場合、詐欺まがいの内容だと逮捕リスクあり |

| 受け子、出し子 |

・振り込め詐欺などでだまし取ったお金を受け取る仕事。違法であり、逮捕のリスクがある |

| かけ子 |

・振り込め詐欺の電話係

・逮捕リスクがある |

| 運び屋 |

・だまし取ったお金やドラッグを運ぶ仕事

・逮捕リスクがある |

| 打ち子 |

・攻略情報をもらってパチンコを遊戯する仕事

・高額な情報料を請求されたり、店員からの情報提供が原因で逮捕される場合がある |

| 消費者金融会社の覆面調査 |

・消費者金融でお金を借りるバイト

・「返済義務はない」と言われたのに、実際は高額請求される被害がある |

| スマホや口座の売買・名義貸し |

・犯罪に使われ、逮捕される可能性がある

・当該キャリアや口座を使えなくなる |

借金が更に増えてしまったり、逮捕やデジタルタトゥーで将来に大きな不利益を残してしまったりする恐れがあります。

こうした違法性・危険性のある資金工面方法は、SNSなどで簡単に調べられてしまいます。しかし、楽に高額を稼げるような方法はないため、決して騙されないよう注意しましょう。

3.闇金を利用する

借金返済をするために、闇金を利用することは絶対にしてはいけません。

闇金とは、貸金業者として正規の登録が認められていない違法業者のことです。

学生の場合、収入が少ないことから、ある程度借金が膨らんでしまうと、正規の業者では審査に通らなくなってきます。

闇金は「審査なし」などの謳い文句で、正規の業者では審査に通らない人をターゲットにします。

一度でも闇金を利用してしまうと、法定上限を超えた利息や悪質な取り立てなどのトラブルに巻き込まれる恐れがあります。

一度関わったが最後、どうしようもない状態に行き詰まるところまで、徹底的に追い込まれてしまうことも少なくありません。

このような業者とは、絶対に関わらないようにすることが重要です。

最近では、SNSなどで個人間融資を装うなど、闇金の手口も巧妙化しているので、借入をおこなう際には「審査なし」といった言葉には注意して、貸金業者として登録された正規の業者を利用しましょう。

闇金の恐ろしさは、以下の記事で詳しく解説しているので、あわせて参考にしてください。

学生が借金返済に苦しんでいるときに試したい解決方法

借金の返済が厳しい場合、どうやって借金問題を解決すればいいのでしょうか。

返済不能になった借金問題を解決するには、以下の方法があります。

- 滞納する前に債権者へ連絡する

- 収支を見直し返済原資を捻出する

- アルバイトを増やし返済原資を用意する

- 親に支援してもらう

- 債務整理を検討する

それぞれの方法について、順番に解説していきます。

【方法1】滞納する前に債権者へ連絡する

カードローンや学生ローンなどの借金の延滞が、親にバレる事態を避けたいのであれば、滞納しそうな段階で債権者に連絡するようにしてください。

借金を滞納してしまった際に債権者に連絡するのは、とても勇気がいりますが、連絡をせずに放置してはいけません。

放置すれば、先程解説したとおり、最終的には給料や財産の差押えなどが行われるため、さらに状況が悪化していくだけです。

まずは、債権者に連絡して「いつまでにいくら位払えそうか」などを連絡するようにしましょう。

すでに返済の目処も見えない状況であれば、後で説明する債務整理など、借金返済に向けて対策を打つ必要があると考えられます。

【方法2】収支を見直し返済原資を捻出する

まずは、自分の生活を見直して、少しでも節約して返済原資を捻出できないかを検討しましょう。

とくに効果が高いのは、固定費や嗜好品などの遊興費です。

代表的には以下のようなものが、考えられます。

- 家賃

- 公共料金(電気・ガス・水道)

- 通信費(電話・インターネット)

- 保険料

安いところに引っ越したり、実家に戻れば、家賃は節約できるはずです。

公共料金についても、自身のあった業者やプランを選択すれば、思いの外費用が安くなることもあります。

携帯電話も安いプランに切り替えたり、格安SIMに乗り換える方法が考えられます。

保険料については、学校などから進められるままに契約していると、補償範囲が複数の保険で重複していることも多いので、契約内容を見直すことで費用を抑えられる可能性があります。

また、嗜好品や遊興費も節約のポイントです。

嗜好品はタバコやお酒などですが、タバコをやめたりお酒をできるだけ控えるなど、出費を減らす努力は必要でしょう。

また、学生の場合は友達付き合いなどで、飲みに出かけたり遊びに行く機会が多いため、回数を減らすなどの工夫をしてみましょう。

【方法4】アルバイトを増やし返済原資を用意する

アルバイトを増やして、収入を増やすことも有効手段です。

休日や早朝・深夜など、時給が高い時間帯のアルバイトも多いので、学生ならではの利点を活かせば、返済原資を用意することもできるでしょう。

ただし、学業に影響がでるほどアルバイトをしてしまうと、単位が取れず卒業できないなど、結果的に親にバレることにも繋がりかねません。

また、アルバイトを詰め込みすぎた挙げ句、体調を崩してしまう可能性もあるので、ご自身の状況とよく相談して、働くようにしましょう。

リボ払いやカードローンは月々の返済額をできるだけ増やすと効果的

リボ払いやカードローンを利用しているのであれば、月々の返済額をできるだけ増やすと効果的です。

リボ払いやカードローンは、月々の利用者の返済負担を減らすため、月々に返済する最低返済額が低めに設定されています。

しかし、最低返済額だけを返済していくと返済額の多くが利息の支払いに充てられるため、元金が思うように減りません。

支払総額の増加にもつながるため、できるだけ返済額を引き上げるようにすると効果的です。

【方法3】親に打ち明け、返済を支援してもらう

借金を放置していても更に状況を悪化させてしまうだけなので、親に打ち明けて、支援してもらうのも方法のひとつです。

親に借金を打ち明けるのはとても勇気のいることですが、状況が悪化してしまえば、更に迷惑をかけてしまいます。

実際に、親に相談することもできず1人で抱え込んでしまい、手遅れになってしまった人も少なくありません。

一方で、勇気をもって親に相談したことで、借金問題の解決にむけて状況が好転したケースもあります。

返済資金を支援してもらえなくても、精神的にも安定しますし、実家に戻って生活費を節約できるなど、何らかの形で協力してもらえるかもしれません。

【方法5】どうしても返済が難しいなら債務整理を検討しよう

これまでは、なんとか自力で解決する方法をご紹介しましたが「返済額が多すぎて対応できない」「どうしても親にも言えない」という人も多いでしょう。

その場合でも、債務整理をおこなえば、いま抱えている借金問題を解決できます。

債務整理とは、借金返済が苦しい人を救済するために国が認めた制度で「任意整理」「自己破産」「個人再生」の3つの手続きがあります。

債務整理の3つの種類とその減額効果

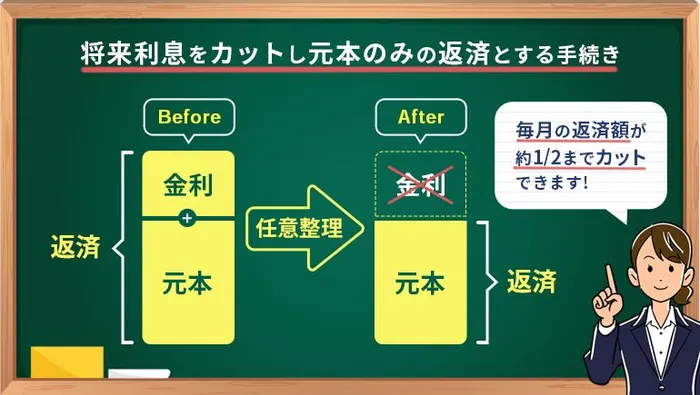

任意整理は月々の返済額が約1/2になり、親にも知られず手続き可能

任意整理とは、債権者と個別に交渉し、将来発生する利息の免除は支払期間の延長を交渉する方法です。

各債権者と個別に交渉するので、周囲にばれづらい点がメリットなので、親へバレずに借金問題を解決したい場合、任意整理は有効な手段と言えるでしょう。

学生の場合、借金自体がそれほど大きくない場合も多いので、任意整理で返済の目途がつくケースも少なくありません。

デメリットは、個人信用情報のデータベースに事故情報が記録される、いわゆるブラックリスト状態になる点です。

個人信用情報は、借金やクレジットカードの作成をする際に、必ず参照されるもので、ここに事故情報が掲載されるとまず審査には通りません。任意整理の場合は、5年間ブラックリスト入りするため、その間は借金やクレジットカードの作成はできなくなります。

ただし、返済を滞納すればブラックリスト状態になりますし、その他の債務整理方法でも同様にブラックリスト入りします。

任意整理のブラックリスト期間が債務整理の中でも最短であることも含めると、大きなデメリットとはいえません。

その他、任意整理の詳しい解説は以下の記事に掲載していますので、参考にしてください。

自己破産なら返済が全額免除になる

自己破産とは、裁判所に返済が難しいことを証明し、返済をすべて免除してもらう手続きです。

代わりに、一部の自由財産を除き財産は処分される、10年間ブラックリスト入りするなど、任意整理に比べてデメリットは大きくなります。

ただし、学生の場合は住宅ローンなどの高額なローンはまだまだ将来の話ですし、財産も大きなものは持っていない場合が多いので、自己破産のデメリットは年齢を重ねてからよりも小さいといえるでしょう。

裁判所を介した手続きとなるため、費用は総じて高額になりがちですが、手続き費用については分割払いなどにも対応してもらえるのでご安心ください。

自己破産について、詳しくは以下の記事で解説していますので、参考にしてください。

個人再生は借金総額を約8割も減額可能

個人再生とは、自己破産と同様に裁判所を介して、大幅に借金を減額してもらい返済していく手続きです。具体的には、約8割※も借金総額をカットできます。

※厳密には最大9割まで減免できるが、これは「借金総額が住宅ローンを除いて3,000万円以上の場合」に限られるので、基本的には8割までの減免になることが多い。

また、自己破産に比べて財産を処分する必要がないなど、少しデメリットは小さくなります。

ただし、個人再生の場合は100万円以下の借金は減額されず、安定収入がなければ利用できないデメリットもあります。

学生の場合は、借金の額も小さい傾向にあり、収入も安定していないことが多いるので、個人再生には向かない可能性が高いでしょう。

債務整理費用が捻出できない場合の対応策

債務整理の手続きによっては、裁判所への申立てとなるため、裁判所に支払う費用や弁護士に依頼する費用などが高額になるケースも少なくありません。

学生の場合は費用の捻出が難しいことも多いですが、以下の方法で費用が手元になくても、手続きをできる可能性があります。

分割払いに対応してくれる弁護士に依頼する

費用の分割払いに対応している弁護士事務所に依頼すれば、費用がなくても手続きを進めていくことが可能です。

債務整理をする場合、費用負担が最も大きくなるのが、手続きを依頼する弁護士などの専門家への依頼費用です。

ただし、債務整理を依頼する時点で、余裕資金がない相談者が多いことはわかっているので、依頼費用の分割払いに対応してもらえる弁護士事務所も少なくありません。

弁護士に手続きを依頼すれば、借金の取立てはストップするため、返済金を依頼費用に充てることもできるので、分割支払いも問題なくやっていけるでしょう。

いずれにしても、費用面で不安があるなら、まずは一度弁護士に相談してみましょう。

法テラスに費用を立て替えてもらう

法テラスには、民事法律扶助という仕組みがあり、手続きにかかる費用を立て替えてもらえます。

立て替えてもらった費用の支払いも、5,000円から1万円ほどずつの分割返済になるので、学生であっても返済できる可能性は高いです。

ただし、民事扶助制度の利用には一定の要件が設けられていて、預貯金や収入の状況や同居人の収入なども要件になっているため、まずは自分が該当しているか、法テラスの窓口などで確認してみましょう。

借金の返済で困っているなら早めに弁護士に相談しよう

借金の返済が行き詰まっている場合、まずは債務整理に強い弁護士に相談することをおすすめします。

自分の状況を伝えれば、借金や収入の状況に合わせて、最適な方法をアドバイスしてくれるでしょう。

債務整理手続きのメリット・デメリットも、丁寧に説明してもらえる上、費用面についても、親切に相談に乗ってくれるはずです。

債務整理手続きは、債権者との交渉や裁判所への対応など、専門的な知識が必要です。

手続きのために準備しなければならない書類も多く、素人だけでの対応では手続きが認められなかったり、時間がかかってしまったりすることもあります。

債務整理に強い弁護士に依頼すれば、これまでの経験を活かして、よりスムーズに手続きを進めてもらえます。

弁護士と聞くと、ハードルが高いように感じられますが、無料相談を実施している弁護士事務所も多く、相談したからといって、必ず債務整理を依頼しなければならないわけではありません。

弁護士は相談者の味方なので、まずは気軽に相談してみましょう。

学生がブラックリスト入りすると、退学や就職活動に影響する?

学生にとって、借金による学業や就活への影響は気になるところでしょう。

とくに、社会的に大きな制限を受けることになるブラックリスト入りは、どのような悪影響があるかで不安になると思います。

ここからは、ブラックリストが退学や就活に与える影響について解説していきます。

学費を払える限り、借金滞納による退学処分はない

基本的に、借金そのものが退学に直結することはありません。学費さえ納めていれば、滞納していようが、ブラックリスト状態になっていようが、退学処分にはならないでしょう。

逆にいえば、借金のせいで学費を支払えなくなったら、退学処分の可能性があるということです。退学処分を受けると復学は困難なので、学費未納は優先的に避けるべきといえます。

学費が支払えない場合、学校側に申告することで延納できる場合もあります。申告方法や延納期限などは学校によるので、まずは学生課などに問い合わせましょう。

就職活動への影響もほとんどない

就職活動についても、借金滞納の影響はほとんどありません。企業の採用活動で信用情報を見られることはないので、ブラックリスト状態でも合否に影響することはないでしょう。

仮に入社してから借金やブラックリストのことがバレても、それを理由に解雇されることはありません。もしも解雇されたら、不当解雇にあたります。

ただし、近年は採用候補者のSNSを調べる人事も増えています。借金のことや、学生としては不自然な浪費をSNSに載せていると、就活で不利になる可能性はあるかもしれません。

就職活動期間と自己破産手続き期間が重なる場合は、制限職種を考慮する必要あり

自己破産手続きをする場合、手続き期間中の職業・資格制限が就活に影響する場合があります。

自己破産は、裁判所に申し立ててから免責許可決定が出るまで(おおむね3ヶ月~1年)、いくつかの職業や資格が制限されます。下記はその一部を抜粋したものです。

- 宅地建物取引主任者

- 商品先物取引業務の外務員

- 金融商品取引業者等の外務員

- 貸金業務取扱主任者

- 警備員

- 弁護士

- 弁理士

- 司法書士

- 行政書士

- 公認会計士

- 税理士

- 社会保険労務士

- 土地家屋調査士

- 弁理士

免責許可が出れば制限は解除されますが、実際にいつ許可が出るかは裁判所次第です。入社時期と制限時期が被る恐れがあると、就活で落とされてしまう可能性が高くなります。

まとめ

現在では、学生でそれほど収入が多くなくても、クレジットカードの発行やカードローンや学生ローンなどの借金が気軽にできるようになっています。

学生であっても、借金を滞納すれば大人と同じようにリスクが発生するため、学生だからといって、許してもらえるわけではありません。

借金を滞納してしまった場合、債権者に連絡した後、借金問題の解決に向けて弁護士に相談してみることをおすすめします。

借金問題の無料相談を受け付けている弁護士事務所も多いので、まずは気軽にアドバイスをもらってみるとよいでしょう。

債務整理のよくある質問

学生でも債務整理できますか?

20歳以上であれば可能です。

まずはお気軽に弁護士の無料相談をご利用ください。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

親に内緒で借金をしているのですが、返済が難しくなってきました。親に内緒で借金を完済する方法はありませんか?

「任意整理」なら親に内緒で借金を減額し、完済を目指すことが可能です。

一度任意整理を積極的に取り扱っている弁護士へ相談してみてはいかがでしょうか。

借金が返済できず、債務整理したいのですが弁護士費用が用意できません。親にも内緒の借金なので頼れず困っています。どうしたらよいですか?

債務整理が得意な法律事務所へ相談するのがおすすめです。債務整理が得意な法律事務所は、お金の工面が難しいという依頼者の状況も熟知しているので、相談無料や分割・後払いに対応している事務所が多いです。

当サイトでは、債務整理に力を入れる弁護士や司法書士を紹介しています。ぜひ気軽にお問い合わせください。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

就活中で任意整理をしているのですが、債権者がエントリー先や内定先の企業に連絡してくることはありますか?

借金を滞納しない限り、それはありませんので安心してください。

借金を滞納すると、給料を差押えるために内定先へ連絡が行くことも考えられるので、毎月確実に返済を進めましょう。

就活中に債務整理をした場合、マイナンバーや住民票の提出によって債務整理中であることがエントリー先の企業に知られることはありますか?

マイナンバーカードや住民票などに債務整理の情報が載ることはありませんので安心してください。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-