アコムが任意整理に応じるかどうかはケースバイケース

「アコムは任意整理の和解交渉に応じない」と聞いたことがある人もいるかもしれません。アコムは任意整理の相談に対して、原則、交渉には応じます。最初から門前払い、断固拒否の姿勢ではないので安心してください。

ただし、実際に任意整理の和解が成立するかどうかは、ケースバイケースです。具体的には、下記のことを細かく聞き、任意整理に応じるか否かを決定します。

- 債務者との関係性・取引実績

- 任意整理をするに至った経緯や理由

- 完済までの期間や毎月の返済額、確実に返済できる金額

- 安定した収入を得られているのか、今後も確実に得られるのか

上記の事情から、任意整理をすれば返済の見込みがあることを客観的に証明できなければ、アコムから任意整理に応じてもらえない可能性が高いでしょう。

アコムが任意整理に応じる和解条件の傾向

実際にアコムで任意整理をした経験のある弁護士・司法書士が公開している情報をもとに分析した結果、以下のような傾向にあることがわかりました。

- 任意整理後は原則60回以内での返済が目安となる

- 取引期間が短い場合は難しい

- これまでの返済期間次第では将来の利息がカットできる

任意整理後は原則60回以内での返済が目安となる

アコムと任意整理をした場合、これまでの返済年数にもよりますが、原則は60回以内での返済が目安となります。

①分割回数について(貸金業者の中で最も厳しい基準です)

分割回数は60回以内

※60回以上は特別な事情がない限りお受け頂けません。

引用元:アコムの任意整理(残債交渉)に対する対応|銀座中央法務事務所

原則最長60回

状況によっては3年36回分割でさえも難しいケースあり

引用元:アコムの債務整理方法|東京国際司法書士事務所

「5年以上の利用があり利用残高が100万円以上ある」場合には、60回(5年)払いが可能なケースもありますが、10件に1件成立すれば良いほうです。

引用元:アコムの任意整理|司法書士法人・行政書士かながわ総合法務事務所

取引期間が短い場合は難しい

上記事務所が公開している情報を合わせると、返済期間が短い場合(例えば1年未満など)の場合は、アコムから任意整理に応じてもらえない可能性があります。

3年未満の場合は最長でも48回前後

1年前後の場合は最長でも24回~36回前後

引用元:アコムの任意整理(残債交渉)に対する対応|銀座中央法務事務所

いままでの返済期間が長ければ長いほど、少ない分割回数でも任意整理に応じてもらえる可能性があることがわかります。たとえば、返済期間が1年前後であれば、24〜48回前後の分割払いであればアコムから任意整理を応じてもらえることが予測できます。

これまでの返済期間次第では将来の利息がカットできる

アコムの1年以上返済実績があれば将来利息がカットされる可能性が高いです。しかし、それ未満の場合は利息カットの効果が得られない可能性もある点は留意しておきましょう。

②将来利息について(利率は下げて頂けます)

取引期間が概ね3年~4年以上あれば将来利息は免除

取引期間が1年未満の場合はほぼ対象になります。

取引期間が6ヵ月未満の場合ほぼ確実に対象です。

返済回収等は、以下の要素を考慮した上で決定されます。

総債務額、返済原資、収入状況、家計の状況、家族構成

※なお、和解日までの経過利息は付加が必要です。

引用元:アコムの任意整理(残債交渉)に対する対応|銀座中央法務事務所

和解日までの経過利息・遅延損害金のカットは難しい

アコムの特徴として、任意整理の和解日までに付いた経過利息・遅延損害金のカットには応じてくれません。

そのため、最初から和解日までに付いた経過利息・遅延損害金も支払うつもりで返済計画を立てるようにしましょう。

平成23年10月頃から、経過利息を多少なりとも乗せてくださいと言ってくるようになっているようです。

平成28年9月時点 経過利息 → ある程度付ける必要あり

平成30年3月~5月時点 経過利息 → 和解日まで付加する必要あり

平成31年2月時点 経過利息 → 和解日まで全額付ける必要あり

引用元:アコムの任意整理(残債交渉)に対する対応|銀座中央法務事務所

ちなみに、最近の傾向としてアコム以外の任意整理に応じてくれやすい業者であっても、経過利息・遅延損害金はカットしない場合がほとんどです。

よって、アコム以外の業者を任意整理する場合も、基本的に経過利息・遅延損害金込みの和解になると考えておくとよいでしょう。

一方で、状況によっては経過利息や遅延損害金のカットに応じてもらえる可能性はゼロではありません。債務整理に強い弁護士に相談し、一度確認してみてください。

アコムが任意整理に応じない人の特徴

アコムが任意整理に応じない傾向にある人には、以下のような特徴があります。

- アコムとの取引期間が極端に短い人

- 返済能力がないため任意整理をしても返済が難しい人

- アコムからの借金滞納で法的手続きに移行されている人

上記に当てはまる場合でも、絶対にアコムが任意整理に応じないわけではありません。あくまでも、任意整理に応じてもらえない可能性があるというだけです。

次に、任意整理に応じてもらえない可能性がある人について、詳しくお伝えします。万が一、自分がこれらに当てはまるときは弁護士に相談のうえで対処法を検討してください。

アコムとの取引期間が短い人

アコムとの取引期間が短い人は、任意整理に応じてもらえなかったり、厳しい和解条件を提示されたりする可能性が高いです。

ただ、取引期間が短くても、利用と返済を確実に繰り返し、優良顧客認定されていた人はある程度交渉しやすいでしょう。一方で、何度も滞納を繰り返していた経験がある人や、現時点で長期間の滞納がある人は厳しい条件を提示される可能性があります。

実際はケースバイケースですが、取引期間が極端に短い人(1年以内など)は、任意整理が厳しいかもしれないと思っておいたほうがよいでしょう。

最近の傾向としては「3年(分割回数36回)未満の短期で分割返済しなければならない」ケースも多いようです。

また「将来利息が一部しかカットされなかったり、全くカットされず今までどおりの利息を任意整理後も払い続ける」ことになる場合もあります。

ワンポイント解説

一度も返済をしていない人は任意整理に応じてもらえない可能性が高い

今までに一度も返済をしていない人は、任意整理に応じてもらえない可能性がかなり高いといえます。そもそも、返済をする意思がない(返済能力がない)にもかかわらず、アコムからお金を借りる行為は、欺罔行為(相手を騙す意思)があったとして詐欺罪(刑法246条)が成立する可能性があります。

借金問題を解決できるできない以前に、犯罪行為になる恐れがあるので注意してください。もし、アコムからの借入当初は返済する意思があったけど、何らかの事情で返済できなくなったなら、弁護士へ相談してください。

参照:e-Govポータル「刑法246条」

返済能力がないため任意整理をしても返済が難しい人

任意整理の特性上、返済能力がない人はそもそも任意整理ができません。これは、アコムに限ったことではありません。

任意整理は、残った元金を3〜5年以内で完済を目指す手続きなので、返済能力がない人と和解をしても返済してもらえないため、意味がないと判断されてしまうのです。返済能力がないと判断される人の特徴には、以下のようなものがあります。

- 収入が極端に少なく、収支バランスが崩れている

- 収入がない

- 病気や怪我などで働けない

自分では返済能力があると思っていても、アコムが「返済能力なし」と判断すれば、任意整理には応じません。とくに、安定した収入がない人、確実に返済を続けられる見込みがない人は、任意整理に応じてもらうこと自体難しいです。

このように、任意整理に応じてもらうこと自体が難しいと任意整理での解決は望めないため、弁護士の判断により自己破産や個人再生などより返済負担を軽くする手続きを検討することになるでしょう。

3〜5年以内での完済が難しい場合も任意整理できない可能性が高い

アコムが任意整理に応じるのは、原則3年以内で完済が見込める人、大きく譲歩しても5年以内に完済を目指せる人のみです。返済が短期間しか続かない可能性がある人に対しては、任意整理に応じないでしょう。

たとえば、数ヶ月後に会社を退職することが決まっている人や、会社の倒産によって収入が減少することが明らかな人などは確実な返済を見込めないため、アコムは任意整理に応じない可能性が高いです。

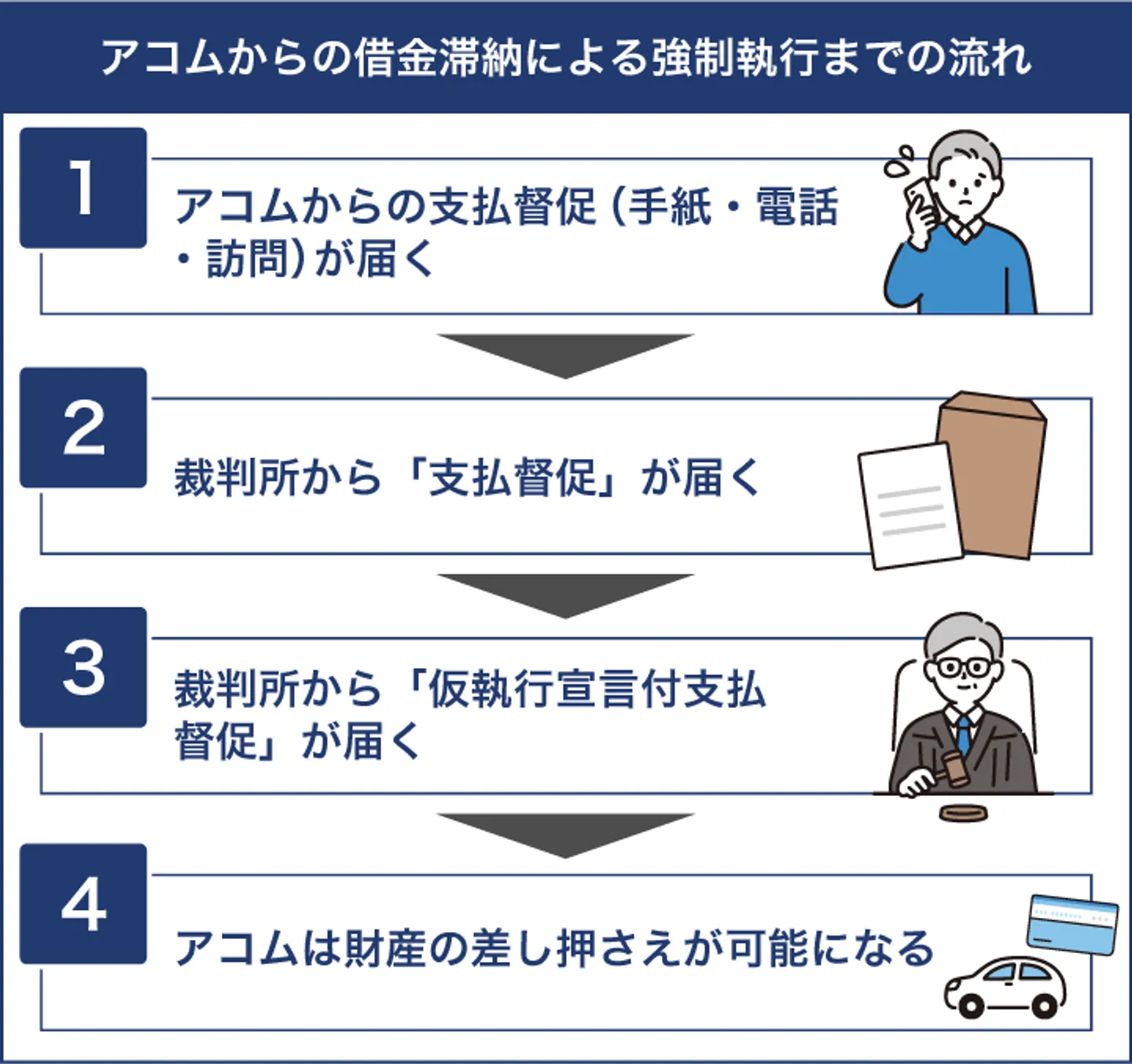

アコムからの借金滞納で法的手続きに移行されている人

アコムからの借金を滞納し続けて、アコムから法的手続きに移行されてしまっている人も、任意整理に応じてもらえない可能性が高いです。なぜなら、法的手続き(強制執行)のほうが確実に債権(借金)を回収できるからです。

アコムの借金を滞納し続けていると、最終的には裁判所から支払督促が届いて、強制執行が始まります。この時点でアコムに任意整理を依頼しても、アコム側が「今まで再三の督促を放置してきた人は信用しません。もう手遅れです。強制的に財産を差し押さえます」と思うのは当然でしょう。

結果、アコムと和解できないまま強制執行が開始され、家・車・給料・預貯金口座など、未回収の借金の代わりに財産が差し押さえられてしまうケースが多いです。

確実に任意整理をするなら、もっと早くに手続きを開始しておくべきです。法的手続きが開始された時点でアコムは相当な労力とお金をかけています。あなたの話には聞く耳を持たないでしょう。

ただし、誠心誠意対応すれば、法的手続きに移行した後でも話を聞いてくれるかもしれません。差し押さえだけは回避したい、アコムからの借金を任意整理したいと思うのなら、今すぐに弁護士へ相談してください。

強制執行までの流れ

- アコムからの支払督促(手紙・電話・訪問)

- 裁判所から「支払督促」が届く

- 裁判所から「仮執行宣言付支払督促」が届く

- アコムは財産の差し押さえが可能になる

上記の流れの中で「裁判所から支払督促が届く」の時点で、アコムがあなたの財産を差し押さえるための法的手続きに移行しています。よって、裁判所から書類が届いている時点で差し押さえの準備が始まっているため、任意整理には原則応じません。

裁判所から書類が届いた後にどうしても任意整理で解決したいなら、弁護士の協力は不可欠です。いますぐに法律事務所へ相談して、任意整理の交渉を依頼してください。

【裁判の対応も可能】任意整理に強い法律事務所はこちら

ワンポイント解説

任意整理では強制執行を止められない

強制執行が開始されてしまうと、アコムはほぼ100%任意整理に応じません。強制執行を止めるためには、個人再生や自己破産等の債務整理を検討するしかありません。選択肢の幅が広いうちに任意整理手続きを開始してください。

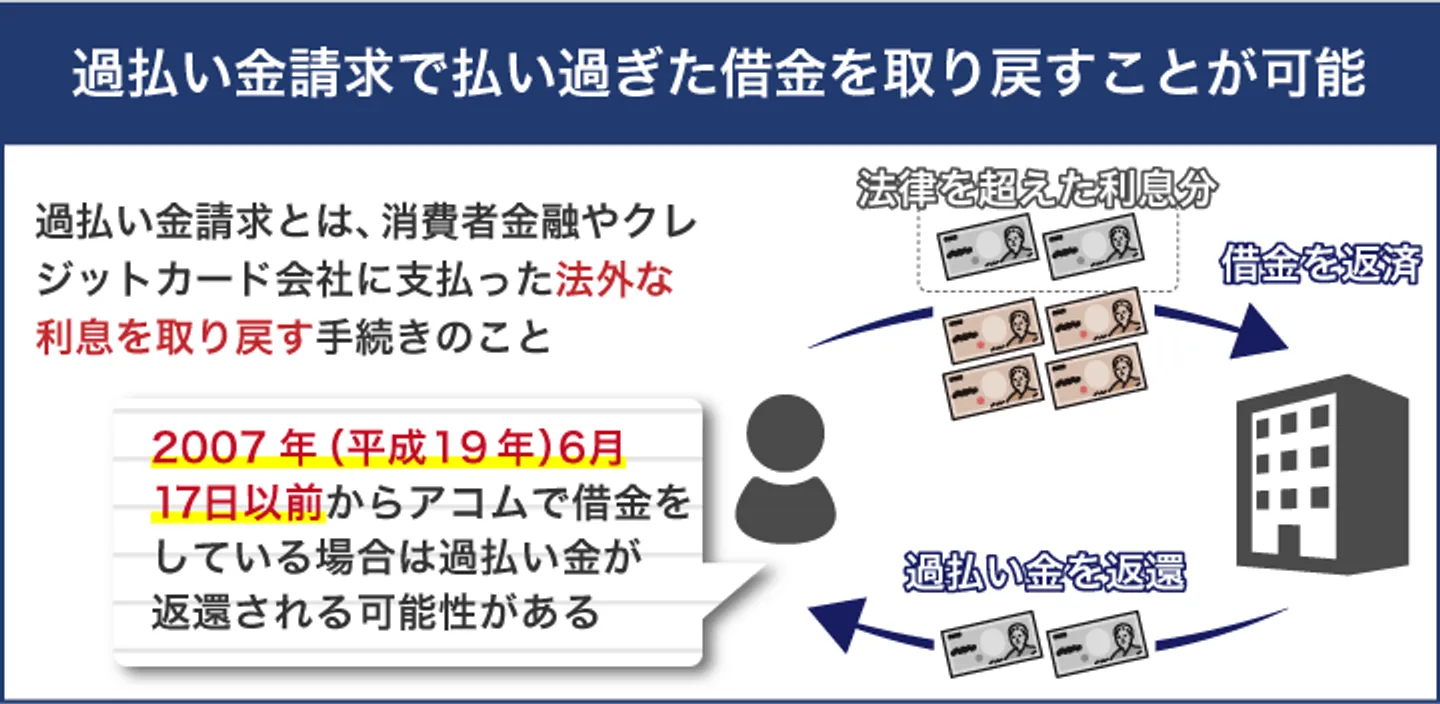

平成19年より前の取引があれば任意整理とともに過払い金の請求も視野に入れておく

利息制限法により、貸金業者が設定できる金利には上限が設けられています。しかし、アコムは2007年6月17日以前、その上限を超える年利27.375%の金利で貸付をおこなっていたといわれています。

アコムでは、2007年6月までは利息制限法を上回る、出資法に基づいた27.375%の金利で貸付を行っていました。

引用元:アコムの借金は任意整理(債務整理)で解決!任意整理に応じない条件も紹介!【司法書士監修】|はたの法務事務所

利息制限法の上限を超えて支払った利息のことを「過払い金」といい、任意整理と同時に過払い金請求をおこなうことで取り戻せたり、今ある借金の残金から差し引くことが可能です。

もし、2007年(平成19年)6月17日以前からアコムで借金をしているなら、法律事務所へ相談して過払い金がないか一度確認してみるとよいでしょう。

なお、過払い金は過払い金請求をすれば必ず全額取り戻せるわけではなく、依頼する法律事務所と債権者との駆け引きによって取り戻せる金額も変わってきます。できるだけ多くの過払い金を取り戻したいなら、債務整理に強い法律事務所へ依頼することが重要です。

また、過払い金は最終取引から10年で時効を迎え、請求できなくなってしまうので注意してください。少しでも過払い金が発生している可能性があるなら、早めに請求することが大切です。

ワンポイント解説

任意整理における「厳しい条件」とはどんなものなのか?

アコムの和解条件を説明しましたが、一般的な任意整理に応じてくれないパターンについて、ご説明します。

任意整理に応じてくれない主なパターンは「取引回数が少ない(期間が短い)場合」「金融業者が担保を保有している場合」「過去に任意整理をしたことがある場合」の3つです。

当たり前ですが、取引回数が少ない場合や取引期間が短い場合は、任意整理に応じてくれません。なぜなら金融業者に旨味がないからです。金融業者は多数の取引をすることで利息や手数料を稼ぎます。しかし、取引が少なかったり、取引が短かったりする場合は、利潤がほとんどないので金融業者側にメリットがありません。なので、このような場合は任意整理には応じてくれません。

金融業者が担保を保有している場合は、任意整理をすると金融業者に没収されてしまいます。担保は売却されて返済金に充当されてしまいます。最悪の場合、家や車(マイホームやマイカー)が没収されてしまうのでご注意ください。なお、担保を売却しても残債がある場合には、残債の分割返済が認められます。ただし、マイホームやマイカーを残しての分割返済はできません。

過去に任意整理をしたことがある場合過去に任意整理をしたことがある場合には、なかなか新たに任意整理に応じてくれません。原則論で言えば、任意整理は何度もできるのですが、現実はなかなか原則通りにはいきません。このような場合は、任意整理に固着せず、個人再生や自己破産も検討すべきです。弁護士等と相談し、再度任意整理にチャレンジするか、他の債務整理に切り替えるか決めましょう。

アコム対応不可の法律事務所もある!任意整理の依頼先の選び方は?

任意整理は法律事務所と業者の直接交渉なので、依頼する法律事務所と業者との力関係が和解条件に大きく影響します。

なかには、アコムと和解交渉したくてもアコム側から断られてしまうような法律事務所もあり、そのような法律事務所へ依頼してしまった場合、アコムが任意整理に応じてくれない可能性が高いです。

では、アコムに任意整理の交渉に応じてもらうためには、どのような法律事務所を選んで依頼すればよいのでしょうか?

次の項目で詳しく紹介します。

アコムの借金を任意整理するなら実績豊富な法律事務所へ依頼しよう

前の項目を読めば、アコムのような和解条件が厳しい業者を任意整理する場合、法律事務所選びがいかに重要か理解できるでしょう。

アコムの任意整理を依頼する場合は、無料相談などを利用して直接電話をかけ、法律事務所へ和解実績を確認してください。

法律事務所のサイトを見ただけだと、各業者との詳細な和解実績まで載せている法律事務所は少ないので、アコムと和解ができるような法律事務所か判断できません。

また、個々の状況によって和解条件が大きく変わる場合もあるので、自分の状況を詳しく伝えて直接話を聞くことが大切です。

当サイトでは借金問題の解決に力を入れる法律事務所を紹介していますので、ぜひ気軽に相談してください。

アコムが任意整理に応じない時はどうしたらよい?

アコムが任意整理に応じないときは、任意整理以外の債務整理手続きを検討するか、アコム以外の借金を任意整理すればよいでしょう。

任意整理は交渉である以上、アコムが「NO」と言えば絶対に覆ることはありません。そのため、法的手続きで強制的に借金を減額するか、任意整理に応じてくれる債権者の借金を減額すればよいでしょう。

ここからは、アコムが任意整理に応じないときの対処法についてお伝えします。アコムの借金返済が厳しい人はぜひ参考にしてください。

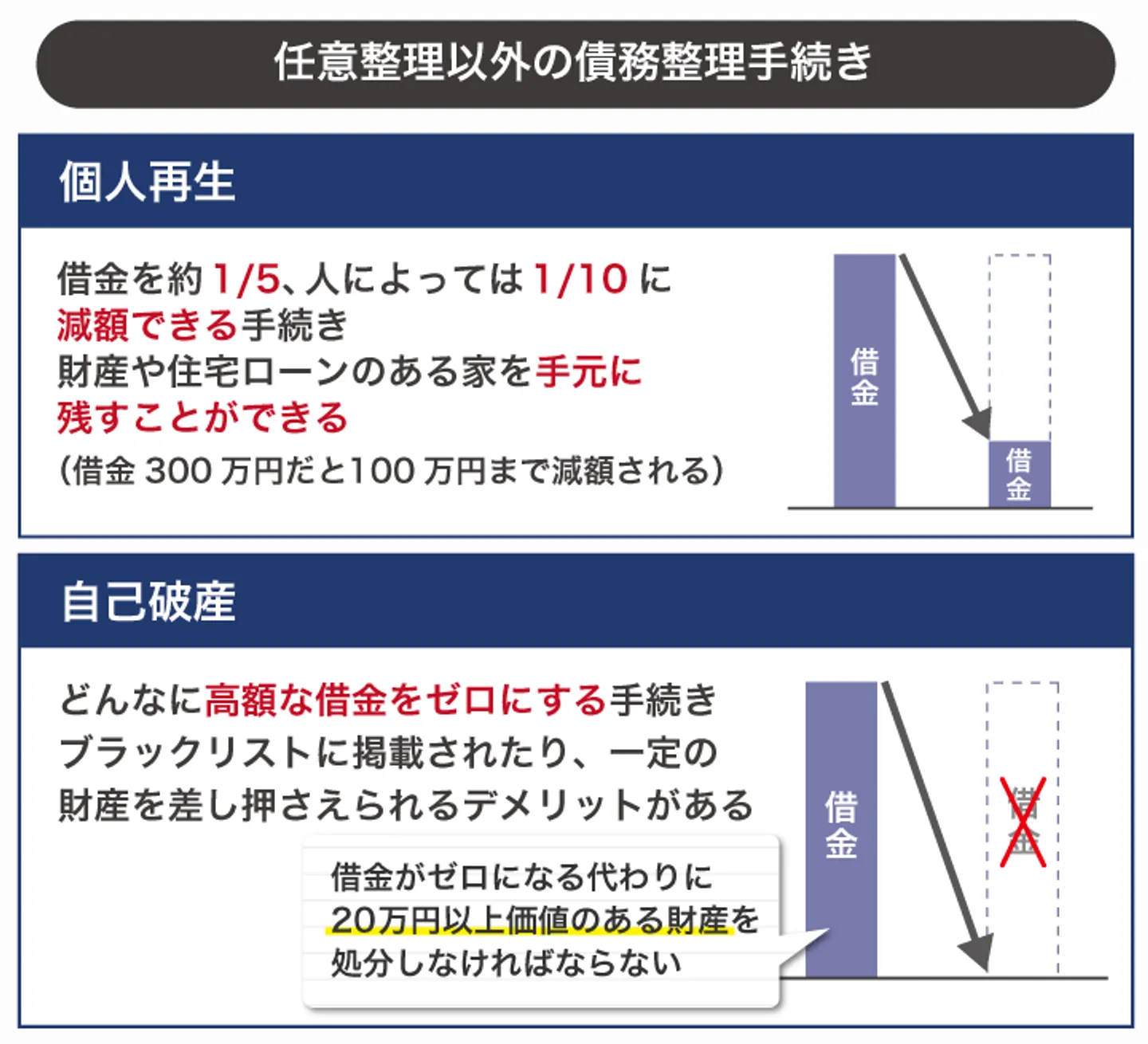

他の債務整理手続きを検討する

アコムが任意整理に応じないなら、任意整理以外の債務整理で借金を減額したり0にしたりすればよいでしょう。任意整理以外には下記の手続きがあるのでぜひ検討してください。

- 借金を大幅に減額できる「個人再生」

- 現在抱えているすべての借金を0にできる「自己破産」

おそらく、アコムの借金を任意整理で解決したいと考えている人は、任意整理のメリットを知ってのことかと思います。ですが、個人再生や自己破産も意外とメリットが多く、直接的な影響が少ない場合が多いです。

| 債務整理の種類 |

信用情報掲載 |

手続きできる債務 |

手続きに必要な費用 |

減額できる借金 |

財産処分 |

| 任意整理 |

あり(5年) |

選択可能 |

4万円〜/1社 |

原則利息・遅延損害金のみ |

なし |

| 個人再生 |

あり(5~10年) |

すべて対象 |

35万円〜 |

最大1/10

(100万円まで) |

一部あり

(住宅資金特別条項の利用可能) |

| 自己破産 |

あり(5〜10年) |

すべて対象 |

30万円〜 |

すべての借金 |

原則あり |

任意整理は「アコムのみ」のように特定の債務のみを整理するのに対して、他の債務整理は原則すべての債務が対象になります。そのため、経済的なメリットで見れば個人再生や自己破産のほうがとても大きいです。

信用情報の掲載期間もすべて5年(個人再生・自己破産は全銀協のみ10年)であるため、アコムが任意整理に応じないなら検討してみる価値はあるでしょう。

任意整理を選ぶべきか、他の債務整理を選ぶべきか、法律の専門知識がない人が自力で判断するのは難しいです。そのため、アコムの任意整理が可能かどうかも含めて、まずは法律事務所へ相談してみてはどうでしょうか。状況次第で、応じなければそのまま他の債務整理を検討すればよいでしょう。

残したい借金があるならアコム以外の借金を任意整理することを検討する

残しておきたい借金があるなどの理由から、どうしてもアコムのみを任意整理したいと考えている人は、アコム以外の債務を任意整理してみてはどうでしょうか。

たとえば、所有しているクレジットカードを任意整理してみたり、他社からの借入を任意整理してみたりすればよいでしょう。結果的に、毎月の返済負担や借金の返済総額が減れば、任意整理をした意味があります。

「どうしてもアコムの借金のみを任意整理したい」と思っていても、アコムが応じなければ任意整理はできません。諦めて他の策を練って行動したほうが、借金問題の早期解決につながります。

ワンポイント解説

一社でも任意整理をするとクレジットカードなどは利用停止になる

「クレジットカードが使えなくなると困る」などの理由から、特定の債務だけを任意整理したいと考えている人がいるかもしれませんが、一社でも任意整理をすればその情報が信用情報に掲載されてしまいます。

カード会社などは定期的に信用情報を確認するため、任意整理の情報が掲載された時点でカードは利用停止になります。その後は、強制解約もしくは契約の更新がされない状態になるでしょう。

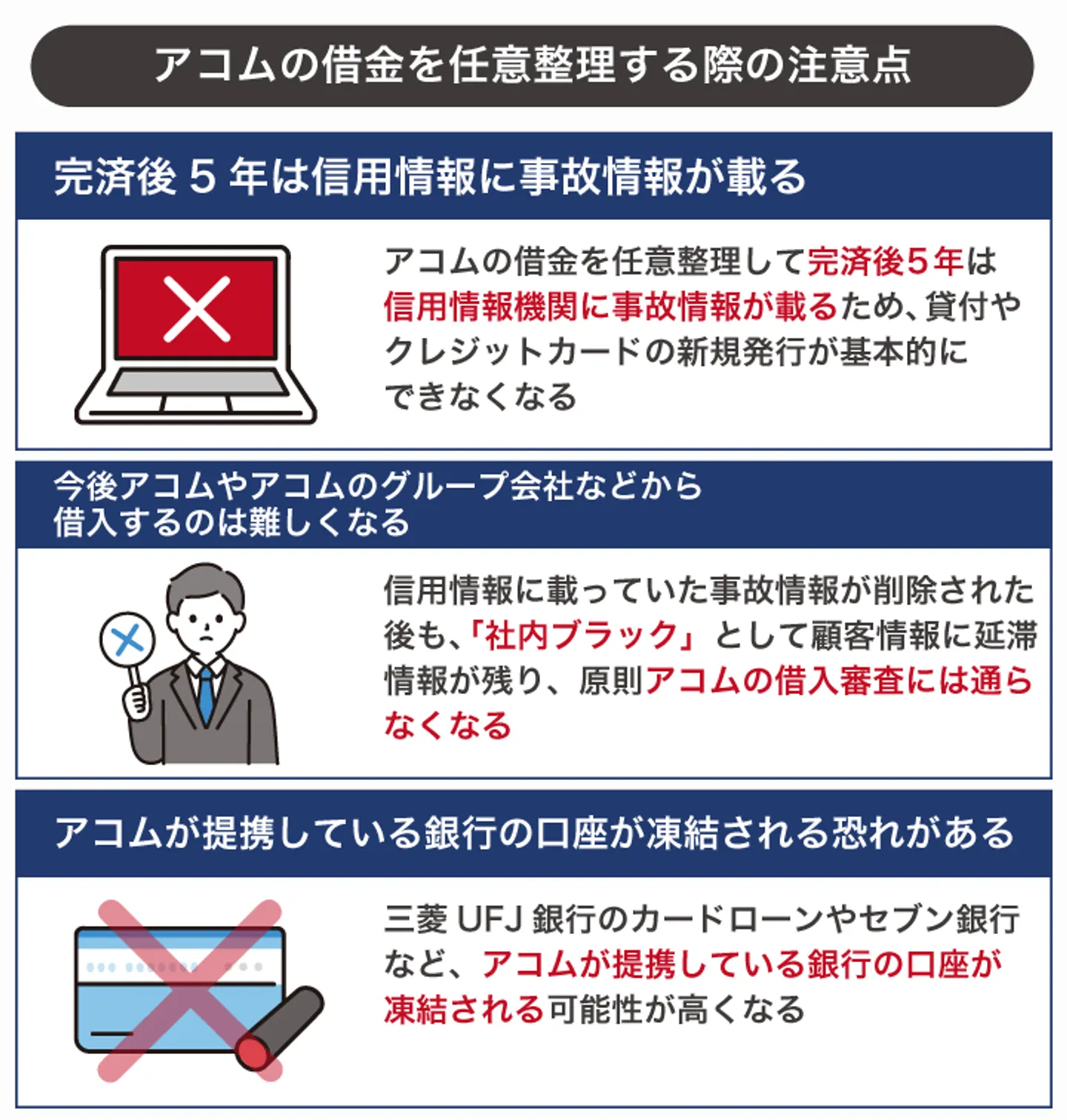

アコムの借金を任意整理する際の注意点

アコムの借金を任意整理する際は、以下のような点に注意が必要です。

- 完済後5年は信用情報に事故情報が載る

- 今後アコムやアコムのグループ会社から借入するのは難しくなる

- アコムと提携している銀行の口座が凍結される恐れがある

次の項目から、それぞれの注意点について詳しく解説します。

完済後5年は信用情報に事故情報が載る

アコムは信用情報機関の加盟会員なので、任意整理をした場合、その情報を信用情報に登録すると考えられます。

信用情報・・・申込内容・契約内容・支払状況・残高などで構成されており、主に信用情報機関に加盟するクレジットカード会社や銀行などの金融機関から登録された情報。

信用情報に登録される任意整理の情報は「事故情報」と呼ばれ、延滞情報と同じく過去に金融機関と交わした契約どおり返済できなかったことを表しています。

借入やクレジットカード発行の審査をおこなう際、金融機関は必ず信用情報を確認し、事故情報が載っている人に、貸付やクレジットカードを発行することは基本的にありません。

事故情報が載っている人に融資すると、貸倒れの恐れがあると判断するからです。

ちなみに事故情報は一生残るわけではなく「任意整理の和解後に債権者へ返済している期間と、完済してから5年間」が経過すると削除されるのが一般的です。

今後アコムやアコムのグループ会社などから借入するのは難しくなる

信用情報に載った事故情報が削除されても、アコム独自の顧客情報に記録された延滞情報は、残り続けるといわれています。

このような状態を「社内ブラック」といい、たとえ事故情報が削除されて他の金融機関では借入ができる状態になったとしても、原則としてアコムの借入審査には通りません。

また、社内ブラックの情報は、グループ会社とも共有されていることが一般的です。

アコムは三菱UFJフィナンシャルグループのグループ会社なので、三菱UFJフィナンシャルグループ系列の金融機関からも借入が難しくなると考えられます。

アコムが提携している銀行の口座が凍結される恐れがある

アコムの借金を任意整理した場合、一部の銀行口座については凍結される恐れがあります。

たとえば、アコムは三菱UFJ銀行のカードローン「バンクイック」の保証会社です。そのため、仮にアコムとバンクイックの両方から借りている状態でアコムを任意整理した場合、三菱UFJ銀行の口座が凍結される可能性が高いです。

バンクイック以外にも、アコムは以下のようなさまざまな銀行のローン商品において保証会社に設定されています。

- 北海道銀行

- スルガ銀行

- 八十二銀行

- 西日本シティ銀行

- 常陽銀行

- じぶん銀行

- セブン銀行

- 足利銀行

- ソニー銀行

- 琉球銀行

そのため、アコムが保証会社に設定されている銀行のローンを組んでいる場合は、任意整理による口座凍結に備えて、無関係の銀行口座へ預金を移すなど準備を整えておきましょう。

参照:信用保証事業|事業内容|アコム株式会社(三菱UFJフィナンシャル・グループ)

信用保証事業>信用保証事業の概要>保証提携先一覧(2021年5月1日現在、提携先数:30行)

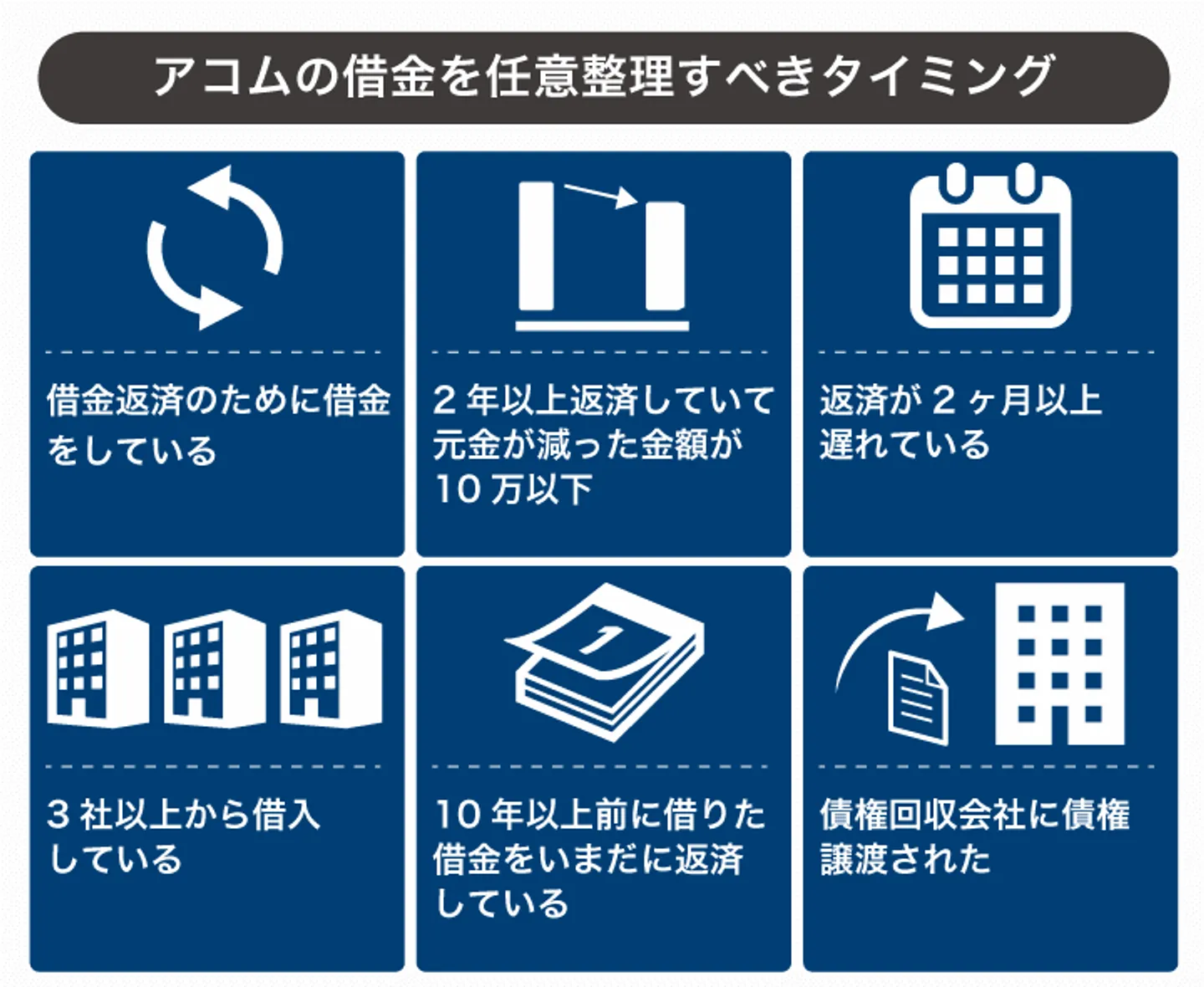

アコムの借金を任意整理すべきタイミング

「アコムの借金返済がきつくなってきたけど、任意整理するにはまだ早いのではないか」

「任意整理すれば支払いが楽になる気がするけど、アコムに悪いと思って躊躇している」

このように考えて、苦しい状況にもかかわらず、アコムへの返済を続けている人がたくさんいます。

そこでここからは、アコムの借金を任意整理すべきタイミングについてお伝えします。

もし以下の条件に一つでもあてはまるなら、任意整理を検討すべきタイミングがきているといえるでしょう。

- 借金返済のために借金している

- 2年以上返済していて元金が減った金額が10万以下

- 返済が2ヶ月以上遅れている

- 3社以上から借入している

- 10年以上前に借りた借金をいまだに返済している

- 債権回収会社に債権譲渡された

次の項目から、それぞれ詳しくお伝えします。

借金返済のために借金している

借金返済のために借金をする、いわゆる自転車操業の状態になっているのであれば、任意整理を検討するべき状況だといえるでしょう。

自転車操業してしまう人は、月収から生活費と借金返済額を引いた時、マイナスになってしまうため足りない分を新たな借金で補っています。

新たな借金もまた月々分割で返済していくため、月々の借金返済に充てる金額は次第に増え「雪だるま式」に借金が膨らんでいきます。

借金返済のために借金しなければならない状況になったら、早めに法律事務所へ相談するとよいでしょう。

2年以上返済していて元金が減った金額が10万以下

月々の返済額に対して元金の割合が少ないと、なかなか借金が終わらない状況に陥ります。

もし、月返済額が1万円でそのうち半分以上が元金の返済に充てられていれば、2年以上返済している場合、元金は少なくとも12万円は減っているはずです。

しかし、2年以上は返済しているのに元金が10万も減っていないのであれば、現在支払っている返済額のうちほとんどが利息の支払いに充てられているといえるでしょう。

その場合、借金を早く完済するには月々の返済額を今より高く設定するか、任意整理をすることをおすすめします。

任意整理をおこない将来の利息がカットされれば、今後は払った分が全て元金の支払に充てられるため、借金を早く完済できるでしょう。

返済が2ヶ月以上遅れている

返済が2ヶ月以上遅れると、アコムから一括返済を求められる可能性が高くなります。

今まで電話やハガキで度々「返済が遅れているので早めに払ってくださいね」と連絡がくる程度だったのが、滞納2ヶ月を超えると物々しい封書で督促状が届くようになります。

督促状には「残金を一括で返済してください。できなければ裁判を起こします。」などと書かれているケースがほとんどです。

一括返済の要求に応じられないと、次の手段としてアコムが訴訟を起こすケースも珍しくありません。

訴訟を起こされた場合、最終的に財産の差押えを受けることが多く、そうなる前に法律事務所へ相談し、任意整理をしてアコムと和解することをおすすめします。

3社以上から借入している

3社以上から借入している多重債務の状態になっている場合、月々の返済額の合計がかなり高額になっており、生活を圧迫していることが多いです。

また、債権者ごとの借金残高や返済日などが分からなくなり、上手く管理できなくなっている場合も珍しくありません。

任意整理をすることで、借金の返済を一本化して月々の返済を減らせたり、依頼する法律事務所へ返済をまとめて管理してもらえるようになります。

複数社から借入をしている人は、法律事務所へ相談して状況に合わせたアドバイスをもらうとよいでしょう。

10年以上前に借りた借金をいまだに返済している

10年以上前に借りた借金をいまだに返済している場合、過払金が発生している可能性が非常に高いといえるでしょう。

その場合、任意整理をすれば将来利息のカットや減額の交渉だけでなく、同時に過払金が発生していないかも調べてもらえます。

10年以上返済を続けている場合は、法律事務所へ相談すると、過払金の可能性があるかだけでも簡単に教えてもらえるので、一度相談してみることをおすすめします。

債権回収会社に債権譲渡された

既にアコムからの借金を長く滞納して、債権回収会社に債権譲渡されている人もいるかもしれません。

アコムが債権譲渡をする場合、譲渡先はアイアール債権回収会社であることが多いです。

アイアール債権回収会社はアコムのような金融機関と違い、借金の取立てに特化した専門業者です。

債権譲渡された後も借金を放置していると、自宅訪問による督促を受け、隣近所に借金の事実を知られる恐れが出てきます。

また、アイアール債権回収会社は、持ち家などの財産を所有していないか調べたうえで訴訟を起こし、財産を差押えようとしてくる場合も多いです。

アイアール債権回収会社に債権譲渡されたと分かったら、できるだけ早く法律事務所へ相談しましょう。

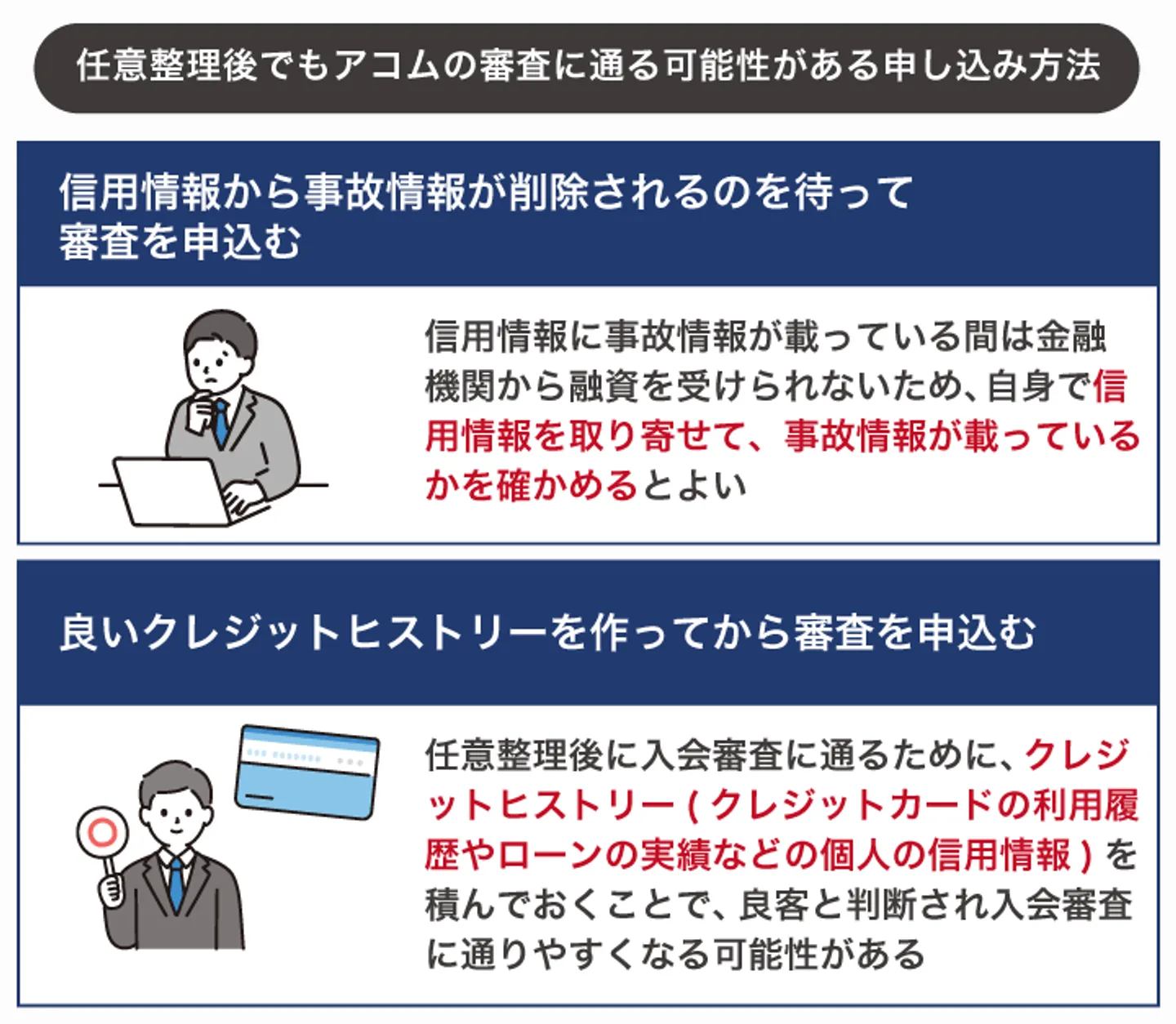

任意整理後はアコムの借入審査に通る可能性は低い

「任意整理をした後に、どうしてもお金が必要になり借入がしたい」

上記のような人は「大手消費者金融であるアコムなら借入できるのでは」と考えるかもしれません。

しかし、前述したようにアコムは信用情報機関の加盟会員であり、融資の際に他の金融機関と同様、信用情報をチェックしています。借入審査もきちんとおこなわれるため「信用力のある人」と判断されなければ、融資を受けるのは難しいでしょう。

とはいえ、任意整理をすると絶対にアコムを利用できないとはいえません。あくまで可能性の話ですが、アコムの審査に通ることも考えられます。

- 信用情報から事故情報が削除されるのを待って審査を申込む

- 良いクレジットヒストリーを作ってから審査を申込む

ただし、任意整理をしたのであれば基本的には追加で借入することを推奨できません。仮に借り入れをするのであれば、次は任意整理をせずに計画的に返済を進めることが重要です。

信用情報から事故情報が削除されるのを待って審査を申込む

前述したとおり、信用情報に事故情報が登録されている間は、金融機関から融資を受けられません。

そのため、アコムに借入審査を申込むなら、信用情報から事故情報が削除されてから申込むのが賢明です。

なお、信用情報は加盟する金融機関から提供された情報が基になっており、どのタイミングで信用情報機関に情報を提供するかは金融機関によって異なります。

よって、自分の信用情報から事故情報が削除されているか確認するには、自分で信用情報を取り寄せるのが一番確実です。

また、登録期間を過ぎても事故情報が残っている場合は、事実と異なる内容が登録されているとして、訂正・削除の申立ても可能です。

訂正・削除の申立てをする場合は、各信用情報機関に問い合わせるとよいでしょう。

信用情報の取り寄せ方はこちらの記事で詳しく解説していますので、参考にしてください。

良いクレジットヒストリーを作ってから審査を申込む

任意整理後、一定期間が経過して信用情報から事故情報が削除されても、すぐにアコムへ借入審査を申込むのはおすすめできません。

事故情報が登録されている間は、携帯電話の本体代や通販サイトの分割払いも利用できません。

そのため、事故情報が削除される頃には、クレジットヒストリーがまったくない「スーパーホワイト」の状態になります。

クレジットヒストリー・・・クレジットカードやローンの利用履歴のこと。

スーパーホワイトの状態でアコムの借入審査に申込むと「クレジットヒストリーがまったくないのは逆におかしい、過去に債務整理をしているのではないか」と疑われてしまうのです。

そのため、事故情報が削除されたら、携帯電話の本体代や通販サイトの分割払いを利用し、延滞せずに支払いを完了させて実績を作ってください。

良好なクレジットヒストリーを作っておけば、アコムの借入審査にも格段に通りやすくなるでしょう。

まとめ

アコムは和解条件の厳しい業者ですが、和解交渉に全く応じてくれないわけではありません。

しかし、なかにはアコムの対応ができない法律事務所もあるので、依頼前にアコムとの和解実績をしっかりと確認しましょう。

和解実績を確認するには直接電話をかけて相談するのがおすすめですが、相談料を取られてしまうと、せっかく任意整理をしても返済資金が足りない状況に陥りかねません。

そのため、無料相談を利用できる法律事務所を選んで電話をかけ、複数の法律事務所の和解実績を比べるのがおすすめです。

当サイトでも無料相談できる法律事務所を紹介しているので、ぜひ相談してみてください。

【Q&A】アコムは任意整理に応じる?応じない?

アコムで任意整理に応じてもらえない人とはどのような人ですか?

アコムとの取引期間が短い人や、アコムからの信用・信頼が著しく低い人は、任意整理に応じてもらえない可能性があります。詳しくは、本記事の「

アコムが任意整理に応じない人の特徴」でお伝えしているので参考にしてください。

アコムが任意整理に応じてくれなかったらどうすればよいですか?

アコムが任意整理に応じなければ、他の債務整理で借金問題を解決してください。どうしても任意整理にこだわりたいなら、他の借金を任意整理すればよいでしょう。

アコムの借金返済が厳しくなってきました。任意整理は効果がありますか?

アコムの借金を任意整理した場合、将来利息のカット・減額や長期分割返済への変更が可能です。その結果、返済総額や月々の返済を減らす効果が期待できます。

アコムの借金を任意整理しようか迷っています。任意整理するべきタイミングの基準はありますか?

「借金返済のために借金している」「返済が2か月以上遅れている」「3社以上から借入している」などの項目に当てはまる場合は、任意整理を検討すべきタイミングが来ているといえます。無料相談などを利用して、法律事務所へ相談するとよいでしょう。

>>【相談無料】債務整理に力を入れる法律事務所はこちら