「借金返済のために借金」してはいけない理由

どれだけ借金の返済が厳しくても、借金返済のために借金するのはやめましょう。

その理由と注意点は次の5点です。

- 返済日を先送りにしているだけだから

- 利息の支払いだけで元本が減らないから

- 返済窓口が増えて家計管理が難しくなるから

- 闇金とかかわるリスクを高めるだけだから

- おまとめローンも「借金返済のために借金」するのと同じこと

それでは、それぞれの問題点について、具体的に見ていきましょう。

返済日を先送りにしているだけだから

目の前に迫った返済日に間に合わせるために新たな借入れをしても、返済日を先送りにしているだけなので何の解決にもなっていません。

たとえば、A社の返済日5/15に5万円を用意できないケースで、新たにB社から5万円の借入れ(返済日6/15)をするとどうなるのかを考えてみましょう。

確かに、5/15日のA社の返済日は間に合わせることができます。しかし、この原資はB社からの借入れです。つまり、債務者が抱えている借金元本額は一切減っていないということです。

そして、翌月6/15の段階では、A社の6月分の返済5万円とB社の返済5万円の総額10万円の返済を強いられることになります。

「5月の返済日に間に合ったからどうにかなった」というのはただの勘違いで、結局翌月には同額かそれ以上の返済義務が発生するだけです。

したがって、借金返済のために借金をしても借金は一切減っていないのでやめましょう。

利息の支払いだけで元本が減らないから

借金返済のために借金をしても利息の負担が重くなる可能性が高いです。

たとえば、A社(毎月返済額5万円、利息年利10%)への借金返済のためにB社(5万円借入れ、利息年利15%)から新規借入れをしたケースについて考えてみましょう。

もしA社からの借金をそのまま返済日に支払えていたなら、5月・6月の2ヶ月間で債務者が返済するのは「10万円(年利10%)」だけです。

しかし、B社から新規借入れして自転車操業をしたことによって、5月・6月の2ヶ月間で債務者が返済義務を負担するのは「5万円(年利10%)+5万円(年利15%)」となります。

返済総額だけに注目すると両者ともに10万円で同じかもしれませんが、B社の利息条件が厳しくなっている分だけ債務者が損をすることになります。

したがって、借金返済のために借金をしても利息負担が重くなって元本の減少率が下がるだけ、返済が長期化する事態を招くだけだと考えられます。

借金を抱えている債務者は好条件の融資を受けにくい

「債務者側にとって有利な利息条件の金融機関から新規借入れすればデメリットを回避できるのでは?」と考える債務者もいるでしょう。

確かに、利息条件だけに注目すれば、より低い利息条件で借金できれば返済負担総額が実質的に軽減される可能性もあります。

しかし実際のところ、借金返済で厳しい状況に置かれている債務者は返済能力に不安があると捉えられるので、低利率条件で融資をしてくれる金融機関はほとんどありません。

したがって、新たな融資先を探す方法で借金返済を考えるのはやめましょう。

返済窓口が増えて家計管理が難しくなるから

借金返済のために借金をしても返済窓口が増えるだけです。

そして、返済窓口が増える分だけ返済日の数も増加するので、家計管理が難しくなってしまいます。

支払い忘れのリスクも高まるので避けるべきでしょう。

闇金とかかわるリスクを高めるだけだから

借金返済のために借金をすると、将来的に闇金とかかわるリスクを高めるだけです。

借金返済のために借金をする生活を続けていると、どこかのタイミングで借入れ先が見つからなくなり、返済生活が破綻することになります。

それでもなんとか借入れ先を探そうとすると、「闇金しか頼るところがない」という状況に陥りかねません。

闇金からの借金には次のリスクがあります。

- 返済不可能な利息条件を強いられる:トイチ・トサン・トゴなど

- 滞納すると厳しい取り立てを受ける:債務者本人・家族にも危険が迫る

- いつまでも借金生活に縛りつけられる

闇金の目的は、どこからもお金を借りられない債務者を借金生活に縛りつけていつまでも利息を搾取し続けることです。

利息制限法の上限金利をはるかに超える利息を請求し、厳しい取り立てを続けられるので、自力では返済生活から逃げられなくなるでしょう。

借金返済のために借金する生活がスタートすると、最終的に行き着く先はこのようにハイリスクな状況です。

したがって、何があっても闇金とかかわってはいけませんし、借金返済のために借金をしてもいけません。

おまとめローンも「借金返済のために借金」するのと同じこと

借金返済が苦しいとき、消費者金融などの金融機関に相談をすると「おまとめローン」への借り換えを提案されることがあります。

おまとめローンとは、債務者が抱えている複数の借金を1つの金融機関に一本化できる金融商品のことです。

低金利条件での借り換えが可能で返済窓口も一本に絞れるので、多重債務者にはメリットがあると言われることもあります。

ただし、おまとめローンには次のデメリットがある点に注意が必要です。

- おまとめローンは審査条件が厳しい

- 毎月の返済額を抑えられるがその分返済が長期化する

- 長期間利息が発生するので最終的な返済負担額が肥大化する

つまり、おまとめローンに借り換えて目先の返済を楽にしても、債務者の最終的な負担総額は重くなるだけ可能性があります。

貸金業者の相談窓口に流されて気軽に借り換えをしないように気をつけてください。

「借金返済のために借金」するのではなく自力で完済できるかを考える

返済日にお金を用意できないときは、借金返済のために借金をするのではなく、まずは自力で完済を目指せるのかを考えるのがファーストステップです。

なぜなら、家計管理などの努力によって完済までたどり着けるのなら、今の生活を大きく変更する必要がないからです。

そして、自力で完済を目指せるかを考えるときには、次の3つの段階を踏んで客観的に状況と今後の展望を分析するのがポイントになります。

- 借金の現状を把握する

- 借金の返済計画を把握する

- 家計から返済額を用意できるかを考える

もちろん、弁護士に依頼してもこのような分析をしてくれますが、まずは債務者自身で状況を整理して完済の可能性を熟慮してみましょう。

それでは、各ステップについて具体的に見ていきます。

借金の現状を把握する

まずは、債務者自身が負担している借金の現状を把握する必要があります。

なぜなら、今後の返済計画を見直すためには、現状における全体像を把握しなければ判断しようがないからです。

もし、借入れ先をすべて把握できているのなら、各社HPの会員専用ページや担当者に問い合わせてください。

その一方で、どこから借りたのかも分からない状態なら、次の信用情報機関に個人信用情報の開示請求をすれば現在の返済状況や借入れ先が判明します。

借金の返済計画を立てる

現在の借金状況が判明したなら、次は完済までの返済計画を立ててしてください。

なぜなら、完済までの道筋を明確にすれば、そのプロセスを実践できるかの判断材料に役立つからです。

返済窓口が複数ある場合には、各社の返済スケジュールを理解して、毎月の負担総額を算出しましょう。

ここで押さえておくべき点は、次の2点です。

- 返済期間が短いほど毎月の返済額が増える

- 返済期間が長いほど利息負担総額が増える

できるだけ早期に借金生活から脱却したいのなら、毎月の返済額を増やす方向を目指しましょう。返済期間が短縮できるので、発生する利息総額を軽減できます。

その一方で、毎月無理なく返済を継続したいなら月額返済額を少額に抑えてください。ただし、その分返済期間が長期化するので、最終的な利息総額が重くなる点には注意が必要です。

それでは、借金総額ごとに返済計画のイメージを具体的に見ていきましょう。

借金総額100万円の場合の返済計画

借金総額100万円の場合、1ヶ月の返済額ごとの返済期間や利息総額は次の表のようになります。

【借金総額100万円の場合】

| 月返済額 |

毎月の元本充当分 |

完済にかかる期間 |

完済までの利息総額 |

| 48,487円 |

35,987円 |

2年(24か月) |

163,688円 |

| 34,665円 |

22,165円 |

3年(36か月) |

247,940円 |

| 27,831円 |

15,331円 |

4年(48か月) |

335,888円 |

| 23,790円 |

11,290円 |

5年(60か月) |

427,400円 |

借金総額100万円の場合、2年で完済するなら月48,487円、5年で完済するなら月23,790円の支払いが必要です。

もちろん、毎月約5万円も返済に充てるのが厳しいという債務者にとっては、5年をかけてじっくりと完済を目指すのも1つの選択肢です。

ただし、2年で完済すれば利息総額が163,688円に抑えられるところが、5年の完済計画では利息総額が427,400円といように、2倍以上の利息負担を強いられることになります。

さらに、5年の返済計画では、毎月の返済額23,790円のうち元本の返済に充てられるのは半額以下の11,290円です。つまり、毎月苦労してお金を用意しても、半分以上が利息)にしかなっていないということになります。

最終的な利息総額が増えるほど債務者にとって圧倒的に損です。努力して完済を目指すのは大切なことですが、利息負担が厳しい・利息負担が理不尽だと感じるのなら、ぜひ早期に弁護士まで債務整理を相談してください。

借金総額200万円の場合の返済計画

借金総額200万円の場合、1ヶ月の返済額ごとの返済期間や利息総額は次の表のようになります。

【借金総額200万円の場合】

| 月返済額 |

毎月の元本充当分 |

完済にかかる期間 |

完済までの利息総額 |

| 96,973円 |

71,973円 |

2年(24か月) |

327,352円 |

| 69,331円 |

44,331円 |

3年(36か月) |

495,916円 |

| 55,661円 |

30,661円 |

4年(48か月) |

671,728円 |

| 47,580円 |

22,580円 |

5年(60か月) |

854,800円 |

借金総額200万円では、2年で完済を目指すなら月返済額96,973円、5年で完済を目指すなら月返済額47,580円です。

なかには、「毎月5万円近くも返済資金を用意できないから返済期間をもっと長くしたい」と希望する債務者もいるでしょう。

しかし、5年以上の返済期間を設定すると完済までの利息総額だけで100万円を超える可能性が高くなりますし、長期に及ぶ返済生活は精神的なストレス要因にもなります。

したがって、5年計画でも完済が難しいときには、返済継続が難しい状況であると理解して弁護士に相談することを強くおすすめします。

借金総額300万円の場合の返済計画

借金総額300万円の場合、1ヶ月の返済額ごとの返済期間や利息総額は次の表のようになります。

【借金総額300万円の場合】

| 月返済額 |

毎月の元本充当分 |

完済にかかる期間 |

完済までの利息総額 |

| 145,460円 |

107,960円 |

2年(24か月) |

491,040円 |

| 103,996円 |

66,496円 |

3年(36か月) |

743,856円 |

| 83,492円 |

45,992円 |

4年(48か月) |

1,007,616円 |

| 71,370円 |

33,870円 |

5年(60か月) |

1,282,200円 |

借金総額が300万円になると、短期返済を目指すなら毎月の返済負担額が相当高額になります。2年なら145,460円、3年でも103,996円というように、毎月10万円もの返済負担を強いられます。

仮に毎月の返済負担額を抑えて完済を目指すとしても、5年の返済計画なら最終的な利息総額が1,282,200円というように100万円以上も元本以外に返済しなければいけません。

数年後の将来を見据えたときに完済を続けるのが非現実的だと考えるのなら、今の段階で弁護士に実効性のある対策を検討してもらいましょう。

借金総額400万円の場合の返済計画

借金総額400万円の場合、1ヶ月の返済額ごとの返済期間や利息総額は次の表のようになります。

【借金総額400万円の場合】

| 月返済額 |

毎月の元本充当分 |

完済にかかる期間 |

完済までの利息総額 |

| 193,947円 |

143,947円 |

2年(24か月) |

654,728円 |

| 138,661円 |

88,661円 |

3年(36か月) |

991,796円 |

| 111,323円 |

61,323円 |

4年(48か月) |

1,343,504円 |

| 95,160円 |

45,160円 |

5年(60か月) |

1,709,600円 |

借金総額が400万円になると、返済期間を5年で見積もっても月額支払い額が95,160円となり、毎月約10万円は借金返済のためだけにお金を用意しなければいけません。

しかも、その50%以上の5万円は利息の支払いに充てられるので、借金元本はそれほど減っているわけではありません。最終的な利息負担総額は1,709,600円にも膨れあがります。

仮に2年の返済期間を設定するとしても、毎月の支払い額は193,947円で約20万円近くになります。

これだけの返済額の支払いを継続できるだけの収入があるのならさておき、明らかに完済が難しい状況に置かれているのなら速やかに弁護士に債務整理を依頼してください。

借金総額500万円の場合の返済計画

借金総額500万円の場合、1ヶ月の返済額ごとの返済期間や利息総額は次の表のようになります。

【借金総額500万円の場合】

| 月返済額 |

毎月の元本充当分 |

完済にかかる期間 |

完済までの利息総額 |

| 242,433円 |

179,933円 |

2年(24か月) |

818,392円 |

| 173,327円 |

110,827円 |

3年(36か月) |

1,239,772円 |

| 139,154円 |

76,654円 |

4年(48か月) |

1,679,392円 |

| 118,950円 |

56,450円 |

5年(60か月) |

2,137,000円 |

借金総額が500万円になると、余程の収入がなければ健康的な日常生活と借金返済を継続するのは難しい状態です。

ギリギリ5年の返済計画を予定したとしても、毎月118,950円をコンスタントに支払い続けなければいけません。

長期に及ぶ返済期間では、子どもの進学や緊急の支出など、どうしても避けられない出費に迫られることもあるはずです。

普段から充分に貯蓄する余裕もないケースが大半だと考えられるので、無理に返済を続けるのではなく債務整理という合法的な借金減額制度の利用を本気で検討するタイミングだと判断してください。

>>弁護士の無料相談で返済計画をチェックしてみる!

家計から返済額を用意できるかを考える

現在の借金状況・今後の返済計画が明確になれば、今の家計状況から返済額を充分に用意できるかを考えてください。

ここでのポイントは、「返済額をギリギリ用意できるかどうか」ではなく、「毎月少しずつ貯蓄をしながら返済額を捻出する余裕があるか」という点です。

なぜなら、完済までの長い期間、どこかのタイミングで避けられない緊急の出費や突然の収入減という事態が生じる可能性があります。毎月一定額ずつ貯蓄をしておけば、生活費が厳しいときでも延滞せずに乗り切れるでしょう。

そして、借金返済のために借金せずに完済を目指せそうなら、実際の返済生活では次のポイントを実践して無理なく手早く借金生活から脱却できるようにしてください。

- 日々の家計管理に力を入れる

- 一括返済・繰り上げ返済・月返済額の増額で完済日を前倒しする

- 家計に余裕ができれば毎月の返済額を増額する

それでは、それぞれのポイントについて具体的に見ていきましょう。

日々の家計管理に力を入れる

借金の完済を目指すためには、日々の家計管理が重要です。家計簿をつける、アプリをインストールするなどして、家計を見える化してください。

その際には、次のポイントを意識しましょう。

- ①毎月の支出を減らす:こまめな節約・固定費の見直しなど

- ②収入を増やす:副業や転職など

- ③現金払いをメインにする:カード決済は支出が見えにくいので

- ④ギャンブル癖・買い物癖をやめる:必要ならカウンセリングを受ける

特に重要なのが、カード決済をやめて現金払いメインの生活にすること(③)です。

債務者のなかには、リボ払いや分割払いが原因で借金返済が間に合わなくなったという人もいるでしょう。また、そもそもカード決済は利用時と支払日に1ヶ月以上のズレが生まれるので使える金額を把握するのが簡単ではありません。

現金決済をメインにする生活なら、今使えるお金の範囲内で支出をする癖が定着します。完済までの原動力になるはずなので、ぜひ実践してください。

一括返済・繰り上げ返済・月返済額の増額で完済日を前倒しする

完済できる可能性を高めるためには、次の3つの方法を実践するのが有効です。

- 一括返済:借金残債を一度に支払う方法

- 繰り上げ返済:当月分の支払いに加えて翌月分の支払いも先に済ませる方法

- 月返済額の増額:毎月の設定額を増やして返済期間を短縮する方法

本腰を入れて家計管理をすると支出幅に余裕が生まれた、昇進で給与が上がった、ボーナス月には家計に余裕があるなど、返済期間のなかでは家計状況が好転する債務者もいるはずです。

一括返済で一度に残債を返済すれば、その時点で借金生活から解放されます。

また、全額を支払えなくても、一部でも繰り上げ返済をすればその分返済期間は短縮できますし、最終的に発生する利息総額も抑えられます。

さらに、毎月少額でも設定返済額を増額すれば、その分完済日は近付くでしょう。

何より、完済日が前倒しになればそれだけ新生活をスタートする機会が近づくということです。無理のない範囲で残債を積極的に返済して、生活再建を目指してください。

自力で借金を返済できないなら弁護士にすぐに相談しよう

借金返済のために借金をしてはいけない、しかし、今の借金状況・家計収支を考えるととても自力では返済できないというときには、すぐに弁護士に相談することを強くおすすめします。

なぜなら、法律の専門家である弁護士に相談すれば、次の4つのメリットが得られるからです。

- 弁護士が提案する債務整理なら今すぐに生活再建を目指せる

- 弁護士に相談すれば債権者からの取り立てが止まる

- 弁護士なら闇金被害を止められる

- 弁護士に相談すれば借金地獄の原因を究明してくれる

それでは、それぞれのメリットについて詳しく見ていきましょう。

弁護士が提案する債務整理なら今すぐに生活再建を目指せる

弁護士が提案する債務整理を実践すれば今すぐに生活再建への道を歩み始められます。現状のような厳しい借金生活から脱却するためにも、早めに弁護士へ相談しましょう。

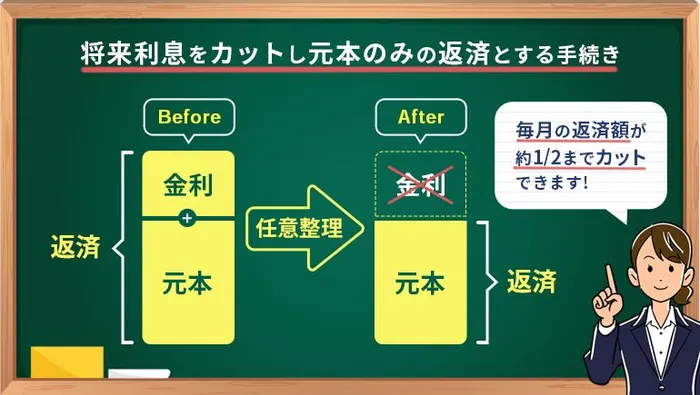

債務整理には、自己破産・個人再生・任意整理の3種類の手続きがあります。

どの手続きも債務者自身でも行えるのですが、どの手続きが債務者にとって適切かを判断するのは簡単ではありませんし、裁判所や債権者とのやり取りにも労力をとられてしまいます。

借金問題の解決に力を入れる弁護士なら、次の特徴がある各債務整理手続きの中から、債務者の現状・今後の展望を分析して適切なものを選択してくれます。

|

自己破産 |

個人再生 |

任意整理 |

| メリット |

・借金帳消し

・無職、主婦でも利用可能 |

・借金減額効果が大きい

・担保権付のものを除き、財産の処分なし

・住宅ローンの特則あり |

・将来利息や遅延損害金をカット

・交渉ベースなので手続きが簡単、迅速

・家族にバレにくい |

| デメリット |

・財産が処分される

・職業制限あり

・移動制限あり

・借金の原因を問われる |

・安定収入が必要

・債権者集会による再生計画案の決議が必要

・一定の収入が必要 |

・借金減額効果が小さい

・一定の収入が必要

・債権者の同意が必要 |

「どのようにして借金問題を整理したいのか」「借金がなくなった後はどんな生活がしたいのか」などの希望も丁寧にカウンセリングしてくれるので、実績のある弁護士の力を頼ってください。

弁護士に相談すれば債権者からの取り立てが止まる

弁護士に債務整理を依頼すればすべての債権者からの取り立てが止まります。

現在債権者からの執拗な取り立てで精神的ストレスを感じている人もすぐに解放されるので、生活再建のことだけを考える余裕が生まれます。

債権者からの取り立てが止まるのは次の2点の理由からです。

- 弁護士の受任通知には貸金業者からの取り立てを止める効果がある

- 弁護士なら闇金に対して取り立て停止を交渉できる

つまり、弁護士に依頼をするだけで、合法・違法を問わずすべての債権者からの取り立てをストップできます。

速やかに生活再建を実現するため、できるだけ早期にご相談ください。

弁護士なら闇金被害を止められる

すでに借金返済のために借金をしてしまった債務者のなかには、闇金に手を出してしまった人もいるでしょう。

弁護士なら闇金からの厳しい取り立てを止めるだけではなく、闇金からの借金問題をすべて解決してくれます。

そもそも、闇金からの借金は返済する必要がありません。違法な闇金との間で結んだ契約は無効なので、債務者に借金の返済義務はないからです。

ただ、債務者本人が闇金に契約無効を主張して借金から逃れるのは難しいはずです。

したがって、借金問題に強い弁護士に依頼をして闇金対応をしてもらいましょう。

弁護士に相談すれば借金地獄の原因を究明してくれる

弁護士に相談すれば、法的なアドバイスだけではなく生活再建に必要な現実的なサポートも受けられます。

たとえば、債務者がつけた家計簿をチェックして過去の経験から無駄な支出項目や節約ポイントを教えてくれます。

また、浪費癖やギャンブル癖のカウンセリングを案内してくれたり、カード決済との付き合い方などもフォローしてくれるでしょう。

このように、債務整理で借金問題から脱却した後にふたたび借金を抱えないための支援も期待できるので、弁護士は将来にわたって頼れる存在だと考えられます。まずはお気軽にご相談ください。

まとめ

借金返済のために借金することだけは避けてください。

なぜなら、借金を他社からの借入れで補填しても借金自体は減っていないですし、むしろ利息分だけ損をすることになるからです。

まずは、今の借金状況を整理して、自力で完済を目指せるかを考えてください。

そして、どうしても自力で完済を目指せないのなら、速やかに弁護士に債務整理を依頼しましょう。

弁護士の力を頼れば債務者にとって適切な債務整理手続きを提案してくれますし、今すぐに債権者からの取り立ても止められます。

借金問題の相談は無料で対応してくれる弁護士が多いので、できるだけ早い段階で生活再建のステップを踏み出してください。

多重債務に関するよくある質問

借金返済のために他社から借金をしても大丈夫ですか?

借金返済のために他社から借入れするのは止めましょう。

他社からの借入れで一時的に返済日を間に合わせたとしても、そのしわ寄せが翌月にやってきます。

その後も利息負担により雪だるま式に借金が増えるケースが多いので、他社から借りる前に弁護士へ相談することをおすすめします。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

借金返済のために借金するとどんなデメリットがありますか?

返済窓口が増える・融資条件が厳しくなる可能性が高い・闇金被害のリスクが高まるなど、多くのデメリットがあります。

完済が遠のくだけなので他社からの借入れで返済を補填するのはやめましょう。

おまとめローンなら利用しても大丈夫ですか?

おまとめローンなら毎月の返済額を抑えて家計管理が容易になるので選択肢の1つとしては間違いではありません。

ただし、借金総額が減るわけではないので返済が長期化する場合が多く、そうなると最終的な支払総額は大きくなってしまいます。

そのため、事前に返済シミュレーションをしてから利用を検討しましょう。

借金返済のために借金してはいけないのならどうすればよいですか?

まずは状況を正確に把握したうえで自力返済が可能かを判断しましょう。

とても完済を目指すのが難しい状況なら、速やかに弁護士にご相談ください。

弁護士が提案してくれる債務整理を利用すれば、借金問題を解決できます。

すでに3社から借入をしていて、返済が難しい状況なのですが債務整理できますか?

はい、可能です。

3社以上から借入をし、滞納中なら今すぐにでも債務整理をするべきでしょう。

債務整理に力を入れる弁護士へ相談することをおすすめします。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-