「借金の一本化」とは、複数ある借金を1本の借金にまとめること

「借金の一本化」とは、新たな金融機関1社から融資を受け、複数ある借金を1本にまとめることです。

たとえば、A社・B社・C社から10万円ずつ借りていたとします。この3つの借金をD社から新たに借りた30万円で完済し、以降はD社のみに返済していくのが借金の一本化です。

ここでは、借金を一本化できる「おまとめローン」の概要と、「おまとめローン」と「借り換えローン」の違いについて解説します。

- 「おまとめローン」とは金融機関が取り扱う、借金を一本化するための商品のこと

- 「おまとめローン」と「借り換えローン」は、そもそもの目的が異なる

借金を一本化できる「おまとめローン」とは?

「おまとめローン」とは、銀行や消費者金融、全国労働金庫(ろうきん)などの金融機関が取り扱う、「借金を一本化するための専用商品」のことです。

金融機関によってはおまとめローンに「のりかえローン」など別の名称が使用されていたり、用途が自由な通常のカードローンを利用してまとめたりすることもあります。

なお、おまとめローンの多くは返済専用の商品であるため、通常のカードローンとは異なり、追加の借入ができません。また、おまとめローンは「返済専用ローン」という性質上、総量規制の対象外になるケースがほとんどです。

【総量規制とは】

貸金業者から借りたお金の総額が、年収の1/3を超えてはならないとする法律。借り過ぎによる返済不能を防ぐのが目的。ただし銀行など、賃金業者以外の借入は該当しない。

通常、消費者金融のカードローンや信販会社のキャッシングなどで借入をするなら、総量規制により年収の1/3を超える融資は受けられません。たとえば、年収300万円の人であれば、100万円までしか借りられないといった具合です。

複数の貸金業者から借入がある場合、総量規制の対象になるのは「各貸金業者から借りている金額の合計額」です。

借金一本化の際には、既存の借入先に残高がある状態で新たな借入先に申し込みをするため、一時的に借入残高が増えてしまいます。そのため、通常の消費者金融のカードローンなどで一本化しようとすると総量規制に抵触し、融資が受けられないことがあります。

しかしおまとめローンは、消費者金融が提供する商品でも総量規制の対象外となることが多く、すでに年収の1/3に近い金額を借りている人でも融資を受けることが可能です。

参照:貸金業法第13条の2第2項|e-Gov法令検索

総量規制を超えてしまった場合のリスクや超えた倍の対処法については、以下の記事で解説しています。ぜひ参考にしてください。

「おまとめローン」と「借り換えローン」の違い(追加)

「おまとめローン」と「借り換えローン」の違いは、利用目的です。

両者の目的の違いは以下のとおりです。

| おまとめローン |

複数ある借入を1つにまとめる |

| 借り換えローン |

1社からの借入を別の1社に乗り換える |

前述のとおり、おまとめローンの目的は「借金の一本化」です。

それに対し借り換えローンは、現在借入をしている借入先から、別の借入先に乗り換えることを目的に行います。たとえば、A社から借りていた30万円を、B社からより低金利で借りた30万円で完済し、以降はB社に返済していくケースが該当します。

「金利を下げて借金の返済負担を軽減する」という部分は共通していますが、上記のように、おまとめローンと借り換えローンではそもそも利用するシーンが異なることを覚えておきましょう。

おまとめローンの種類

おまとめローンは、取り扱っている金融機関によって以下の3つに大別できます。

- 銀行系おまとめローン

- 消費者金融系おまとめローン

- ろうきん(労働金庫)のおまとめローン

それぞれ金利や限度額に特徴があり、一般的に金利が低いローンほど契約時の審査が厳しい傾向にあります。

ここでは、各ローンの特徴について詳しく解説します。

「銀行系」おまとめローン

銀行系おまとめローンは、消費者金融系おまとめローンと比べて金利が低く、限度額は高めに設定されていることが一般的です。

年利・限度額は以下のとおりです。

| 金利 |

年率1.5〜15.0%程度 |

| 限度額 |

500〜1,000万円程度 |

はじめて利用する場合は上限金利が適用されることがほとんどであるため、「14.5%程度の金利が適用される」と考えておきましょう。

低金利で多額の融資を受けられる可能性があることから、「おまとめローンを利用するなら銀行系おまとめローンが良い!」と考える人は多いでしょう。しかし金利が低い分、消費者金融系おまとめローンより審査が厳しいといわれています。

審査が厳しくなる理由には、金利が低い=利息による収益が少なくなり、金融機関側が元を取れるまでにかかる期間が長くなることが関係しています。

金融機関は当然損をしたくないため、元を取れるまで確実に返済し続けられる人にのみ融資したいと考えます。そうすると、必然的に高金利で融資を行う場合より継続した安定収入が必要になり、審査基準も厳しくなるというわけです。

「消費者金融系」おまとめローン

消費者金融系おまとめローンは、銀行系おまとめローンやろうきんのおまとめローンと比べて金利が高く、限度額は低めに設定されていることが一般的です。

年利・限度額は以下のとおりです。

| 金利 |

年率3.0〜20.0%程度 |

| 限度額 |

300〜800万円程度 |

はじめて利用する場合は上限金利が適用されることがほとんどであるため、「17.0〜18.0%程度の金利が適用される」と考えておきましょう。

金利が高く限度額が低い消費者金融系おまとめローンは、利用するメリットが少ないと考える人もいるかもしれません。しかし金利が高い分、消費者金融系おまとめローンは比較的審査に通りやすいとされています。

また、消費者金融系おまとめローンの中には、貸金業者からの借金にしか対応していない商品もあります。おまとめローンの申込みをする際には、現在の借入先に対応しているかどうかを、事前に確認することが大切です。

「ろうきん」のおまとめローン

ろうきん(労働金庫)とは、労働組合や生協などによって設立された福祉金融機関です。

年利・限度額は以下のとおりです。

| 金利 |

年率3.0〜7.0%程度 |

| 限度額 |

300〜1,000万円程度 |

ろうきんはほかの金融機関と異なり、労働金庫法に基づき労働者がローンを利用・返済しやすいようにおまとめローンを提供しています。

そのようなサービスの提供目的の違いから、ろうきんのおまとめローンは銀行系おまとめローンや消費者金融系おまとめローンと比べて金利が低めに設定されています。

ただし、ろうきんのおまとめローンには、以下のような利用条件があるので注意してください。

- 労働組合員である

- 年収150万円以上の安定した収入がある

- 申込時の年齢が18〜75歳

- 同一勤務先に1年以上勤務している

参照:中央ろうきん(中央労働金庫)

おまとめローンのメリット

おまとめローンを利用した借金一本化には、以下のようなメリットがあります。

- 返済の管理がしやすくなる

- 金利が下がる可能性がある

- 多重債務状態が解消され信用情報を整理できる

- 月々の返済額を減らせる場合がある

ここでは、それぞれのメリットについて詳しく解説します。

返済の管理がしやすくなる

複数の金融機関から借入をしていると、それぞれ返済期日や返済方法などが異なるため、返済を面倒に感じたり、うっかり返済を忘れて滞納してしまうケースも珍しくありません。

とくに返済を滞納してしまうと、返済期日の翌日から遅延損害金が発生し、短期間で急激に返済額が増えてしまうおそれがあります。こうしたリスクを防止するためにも、返済の管理をきちんとおこなうことが重要です。

おまとめローンを利用して借金を一本化すれば、返済が月1回で済むようになるため、返済の管理がしやすくなる効果が期待できます。

金利が下がる可能性がある

おまとめローンを利用して借金を一本化することで、金利が下がり最終的に支払う利息が少なくなる可能性があります。

「利息制限法」により、貸金業者が設定できる金利には以下のような上限が設けられています。

| 借入金額 |

金利の上限 |

| 10万円未満 |

年率20%まで |

| 10万円以上100万円未満 |

年率18%まで |

| 100万円以上 |

年率15%まで |

たとえば、3社から50万円ずつ借金をしている場合と、1社から150万円の借金をしている場合を比べてみましょう。

3社から50万円ずつ借金している場合は、それぞれの元金50万円に対して年率18%まで利息がつきます。

【3社から50万円ずつ借金している場合の利息額】

50万円×金利18%×3社=150万円×18%=27万円

しかし1社から150万円の借金をしている場合は、上限利率が年率18%から年率15%に下がります。

【1社から150万円の借金をしている場合の利息額】

150万円×金利15%=22万5千円

このように、借金をまとめて元金を大きくすると、金利を下げられることがあります。また、金利の上限が変わらない範囲内だったとしても、おまとめローンは通常の借金より金利が低く設定されている場合が多いため、一本化によって金利を下げられる可能性は高いです。

多重債務状態が解消され信用情報を整理できる

ローン・クレジットカードの借入金額や支払状況、滞納の有無などについて記録された情報を「信用情報」といいます。

金融機関は借入審査の際に必ず申込者の信用情報をチェックし、融資を行うか否かを決める際の判断材料にします。

注意が必要なのは、申込者が複数の金融機関から借入をしている「多重債務」の状態にある場合です。信用情報を確認した結果、多重債務に陥っているとわかれば、金融機関によっては借入審査に通りづらくなるおそれがあるためです。

しかし、おまとめローンで借金を一本化できれば、多重債務の状態が解消され「1社からしか借りていない状態」にできます。

借金を一本化し信用情報を整理することで、今後ローンを申し込む際にも良い影響を与える可能性があります。

月々の返済額を減らせる場合がある

金融機関が提供するローンには、それぞれ「最低返済額」が設定されていることが一般的です。返済の際は、この最低返済額を上回るようにしなければなりません。

複数の金融機関から借金をしている場合、毎月各社に最低返済額を返済しなければならず、月々の返済額の合計が高額になりがちです。

しかし、おまとめローンを利用して借金を一本化すれば、返済先は1社のみとなり月々の返済額を減らせる可能性があります。また、借金を一本化することによって金利が下がり、結果的に月々の返済額が減るケースもあります。

おまとめローンのデメリット

一方で、おまとめローンを利用した借金一本化には、以下のようなデメリットもあります。

- 返済期間が延びたり総返済額が増えたりするおそれがある

- 審査に通過する必要がある

- 空いた利用枠で再び借金をしてしまう

- 金利が下がるとは限らない

- 商品によっては他社のローンを解約しなければならない

- 借入先すべてをまとめられないこともある

ここでは、それぞれのデメリットについて詳しく解説します。

おまとめローンのデメリットについては、以下の記事でも詳しく解説しています。ぜひ参考にしてください。

返済期間が延びたり総返済額が増えたりするおそれがある

借金一本化の際に月々の返済額を減らしすぎると、返済期間が延びたり総返済額が増えたりするおそれがあります。そうなれば、毎月の返済は楽になるものの、「いつまで経っても返済が終わらない」状態に陥る可能性があります。

安定した収入があり、大きな出費の予定がないのであれば、返済期間が延びてもそれほど問題はないかもしれません。

しかし、子どもの進学や親の介護など、大きなお金が必要になる機会があるなら、返済期間が延びることで経済的な負担が大きくなるおそれがあります。

また、返済期間が延びるとその分支払う利息額が増え、最終的な総返済額が高額になる場合があります。一時的に返済額を減らしたとしても、収入の増加や節約に努めて月々の返済額を借金一本化以前の水準に戻し、早めの完済を目指すことが大切です。

現在借金の返済が苦しく一本化を検討している人は、総返済額が増えることよりも目先の返済を滞納しないことを優先しがちですが、このような状況で一本化しても苦労を先延ばしするだけです。

事前に利用したいおまとめローンの金利で返済シミュレーションを行い、本当に借金を一本化すべきかを慎重に検討するようにしましょう。

審査に通過する必要がある

審査に通過する必要がある点もデメリットの1つです。借金の一本化を目的とするおまとめローンにも、一般的なカードローンなどと同様に審査があります。おまとめローンを利用したくても、審査に通らなければ利用できません。

おまとめローンの場合、複数のローンを完済できるだけのお金を一気に借りることになるため、どうしても借入金額が大きくなります。

申し込みの段階ですでに複数社から借入をしている状態であるため、審査も厳しくなるでしょう。とくに借入先が多い場合、審査に通過するのは困難です。

ほかにも、「過去に何度も返済を遅延したことがある」「継続した安定収入を得られていない」といった状況なら、審査に落ちてしまう可能性があるため注意してください。

また、審査に通ったとしても、審査に時間がかかる場合がある点も念頭に置いておく必要があります。借入金額が大きく他社借入があるケースとなれば、それだけ金融機関側も慎重になるためです。「即日の借金一本化は難しい」と認識しておいたほうがよいでしょう。

ただし、消費者金融のカードローンなどであれば、最短即日で融資を受けられることもあります。金額がそれほど大きくなく借金一本化を急ぐ場合は、利用を検討してみてもよいかもしれません。

おまとめローンの審査に落ちる原因については、以下の記事で解説しています。ぜひ参考にしてください。

空いた利用枠で再び借金をしてしまう

一本化で完済したことによって空いた利用枠を使い、再び借金をしてしまう危険性がある点もデメリットといえるでしょう。

借金を一本化する際には、おまとめローンで借入をした1社以外の借金を完済することになるため、完済した金融機関の利用枠に空きができます。また、一般的に金融機関の借入審査は「借入先が多いほど不利になる」と考えられていますが、借金を一本化すると借入件数が減るため、新規の借入がしやすくなります。

そのため、再び借金をしてしまう・できてしまうことに注意しましょう。

自制できるならよいですが、借金癖がついてしまっている人は、再び多重債務に陥る可能性があります。不安なら、完済したカードローンを解約するなどの対策が必要でしょう。

金利が下がるとは限らない

おまとめローンを利用しても、必ず金利が下がるとは限らないこともデメリットとして挙げられます。

借入の一本化で金利が下がるのは、「元のローンより新しいローンの金利が低いこと」が前提です。一本化する前と同程度の金利のおまとめローンを利用した場合、金利が下がらず大きなメリットは得られない可能性も考えられます。

とくに、消費者金融系のおまとめローンは必ずしもすべてが低金利とは限りません。

おまとめローンは、あくまでも「借金を一本化して支払いの管理を楽にするため」のものととらえ、金利を下げることが目的なのであれば「任意整理」などのより効果的な解決策を検討することをおすすめします。

商品によっては他社のローンを解約しなければならない

選択する商品によっては、他社のローンを解約しなければならない場合がある点もデメリットといえます。

おまとめローンの利用に「他社のローンを解約すること」を条件としている金融機関は少なくありません。このような条件をつける理由は、おまとめローンが高額な貸付を行う商品であり、金融機関としては「また借金を増やされて自社への返済が滞っては困る」と考えるためでしょう。

借り過ぎを防ぐために解約するのも1つの手段ですが、どうしても残しておきたいローン契約があるなら、他社の解約が条件に入っていない商品を選んでみてください。

借入先すべてをまとめられないこともある

おまとめローンを利用しても、借入先すべてをまとめられない場合があります。おまとめローンによっては、まとめられる借金の範囲に制限が設けられているためです。

たとえば、アコムが提供する「借換え専用ローン」の場合、以下のようにまとめられる借金の範囲が制限されています。

| 対象となる借金 |

対象外にならない借金 |

・消費者金融からの借入

・クレジットカードのキャッシング |

・銀行のカードローン

・クレジットカードのショッピング利用分 |

利用するおまとめローンとまとめたい借金の種類によっては、借入先すべてをまとめられないこともあるため、おまとめローンを選ぶ際はまとめられる借金の範囲にも注意しましょう。

おまとめローンの審査基準

おまとめローンの審査におけるポイントは、主に以下の3つです。

- 継続的な安定収入の有無

- 年収に対する借金総額の割合

- 事故情報の有無

ここでは、それぞれの審査基準について詳しく解説します。

継続的に安定した収入があるか

融資の際、金融機関は「申込者がきちんと返済できるかどうか」を重視します。そのため、継続的な安定収入があり、返済能力があることを示すのが重要です。

継続的な安定収入の有無については、以下のような項目について総合的に判断されると考えられます。

借金総額に対して収入が少なかったり不安定だったりすると、返済能力が低いとみなされ審査に通らない可能性が高いです。

返済能力の高さは、収入の多さと安定性を考慮し総合的に判断されます。たとえば以下のケースでは、収入自体は少なくても「安定した収入を得られる」と判断され、審査に通りやすい傾向にあります。

一方で、以下のケースでは返済が滞るリスクがあるとみなされ、審査への通過が難しい可能性があります。

- 個人事業主・フリーランスで収入が不安定

- 勤続年数が短い(1年未満など)

- 短期間で転職を繰り返している

とはいえ、正社員や公務員でなければ審査に通らないというわけではありません。アルバイトやパートでも定期的な収入が見込めれば、「継続的な安定収入がある」と判断してもらえる可能性はあります。

年収に対して借金総額の割合が大きくないか

年収に対する借金総額の割合も、おまとめローンの審査における重要なポイントです。年収に対する借金総額の割合が大きければ、返済能力を超える借金をしていると判断され、審査に落ちてしまう可能性が高いです。

前述のとおり、おまとめローンは総量規制の対象外となることが多く、年収の1/3を超える借金がある人でも借入できる余地はあります。

しかし、収入に対して借金総額があまりにも多い場合は、返済能力に懸念があるとされ審査に通らないおそれがあることを念頭に置いておきましょう。

ブラックリスト入りしていないか

事故情報とは、信用情報に登録される「何らかの理由で借入時の契約どおりに返済が行われなかった」ことを表す情報です。延滞や債務整理をすると、その情報が事故情報として信用情報に登録され、「ブラックリスト入り」の状態になります。

金融機関は審査の際、必ず申込者の信用情報を確認します。

信用情報に事故情報が登録されていると、基本的におまとめローンの審査に通りません。信用情報に登録された事故情報は、過去に何らかの理由で返済が滞ったことを意味しており、金融機関から「また滞納するのではないか?」と警戒されてしまうためです。

過去に借金の滞納や債務整理の経験があるときは、ブラックリスト入りしている可能性が高いため注意してください。

なお、事故情報が消えるまでには、5〜10年程度かかるといわれています。直近5〜10年以内に事故情報が登録されるような出来事があった場合は、信用情報の開示を行い、事故情報が消えているか確認したうえで審査に申し込むことをおすすめします。

信用情報の開示方法について、詳しくは以下の記事を参考にしてください。

おまとめローンを利用する際の手順・書類

実際におまとめローンを利用する場合、どのような手順で手続きを行いどのような書類を準備すればよいのでしょうか。

ここでは、おまとめローンを利用する際の手順と書類について解説します。

- 必要書類を揃える

- おまとめローンを申し込む

- 審査が行われる

- 契約を結ぶ

- 借金を返済する

1.必要書類を揃える

まず、おまとめローンの申し込みに必要な書類を用意します。

書類提出のタイミングは、「申し込み時」「審査通過後」など、ローン会社によってまちまちです。中には取得に時間がかかるものもあるため、必要書類や提出のタイミングを事前に確認し、早めに用意しておきましょう。

必要な書類もローン会社ごとに異なりますが、代表的なものは以下のとおりです。

| 書類の種類 |

例 |

| 本人確認書類 |

・運転免許証

・運転経歴証明書

・マイナンバーカード

・住民票の写し

・各種健康保険証

・パスポート

など |

| 収入証明書 |

・源泉徴収票

・給与明細書

・納税通知書

・住民税課税通知書

・確定申告書

・課税証明書

など |

| おまとめローンでまとめる予定の借入に関する書類 |

・返済予定表

・残高証明書

など |

また、書類ではありませんが、多くの場合「返済用口座の口座番号」や「銀行印」も必要です。

申請先のローン会社によって受付可能な書類の種類が違ったり「発行日から◯ヶ月以内のもののみ有効」などの条件がついたりする場合もあるため、詳しくは公式サイトや直接問い合わせて確認するとよいでしょう。

2.おまとめローンを申し込む

書類が整ったら、おまとめローンに申し込みます。

書類提出のタイミングが審査通過後の場合は、申し込みのあと書類を準備してもよいですが、急ぐなら「残高証明書」など取得に時間がかかるものを先に手配しておいたほうがよいでしょう。

申し込みは、ホームページや電話で行います。ホームページであれば、24時間受け付けてもらえるローン会社も多いため、自分の都合に合わせて申し込めます。

注意点は、「借入残高や借入件数をごまかさないこと」です。つい審査でマイナスになりそうなことを隠したくなるかもしれませんが、嘘をついても調べればわかります。かえって信用を失う可能性があるため、申し込み内容は偽らずに記入しましょう。

3.審査が行われる

申込後、ローン会社による審査が行われます。

審査にかかる時間はローン会社によって異なり、最短2日や3日を謳っているところもあれば、1週間かかるところもあります。中には即日完了する場合もありますが、通常のローン審査よりも時間がかかるケースが多いでしょう。

また、「仮審査・本審査」というように、2段階で審査が行われることもあります。

審査結果は、メールや電話で通知されます。

審査に通過すれば契約に進みますが、通過できなければ借入はできません。その場合は任意整理などのほかの方法を検討するか、借入総額を減らしてから再チャレンジすることをおすすめします。

4.契約を結ぶ

審査に通過したら、ローン会社と契約を結びます。

その後、借入金が入金されます。入金先は、ローン会社によって異なるため確認が必要です。

例えば、自分の銀行口座に振り込まれることもありますが、おまとめローンで完済しようとしている借入先におまとめローンの借入先から直接振り込まれるケースもあります。

5.借金を返済する

自分の銀行口座に借入金が振り込まれた場合は、自分から既存の借入先にそれぞれ返済する必要があります。既存の借金を完済したら、あとはおまとめローンの借入先に返済していくだけです。

なお、自分で既存の借入先に返済したときは、おまとめローンの借入先から「返済したことを証明できるもの」を求められます。

たとえば以下の書類です。

解約証明書は、各借入先に依頼して発行してもらいます。必要書類については、おまとめローンを借り入れたローン会社に確認しておきましょう。

おまとめローンを選ぶ際にチェックすべき4つのポイント

おまとめローンを選ぶ際にチェックすべきポイントは、主に以下の4つです。

- 上限金利

- 限度額

- 手続きにかかる手間

- 融資スピード

それぞれ解説します。

1.上限金利

おまとめローンを選ぶ際にまずチェックすべきなのは「上限金利」です。

【上限金利とは】

貸付の際に適用される金利の上限のことで、ローン会社ごとに異なる。通常、初回の貸付では上限金利がそのまま適用されることが多いため、上限金利ができるだけ低いローンを選ぶと、金利を低く抑えられる可能性が高い。

なお、以下は「アイフル」「プロミス」「アコム」「中央リテール」の4社が取り扱うおまとめローンの上限金利を比較したものです。

4つのおまとめローンの中でもっとも上限金利が低いのは、中央リテールの「無担保おまとめローン」です。できるだけ上限金利が低いところで契約したいなら、利用を検討してみるとよいでしょう。

2.限度額

「限度額」も、おまとめローンを選ぶ際に重要なポイントの1つです。せっかく審査に通っても、借りた金額がまとめたい借金の合計額より少ない場合、結局借金を一本化できず意味がなくなってしまいます。

なお、以下は「アイフル」「プロミス」「アコム」「中央リテール」の4社が取り扱うおまとめローンの限度額を比較したものです。

4つのおまとめローンの中でもっとも限度額が高いのは、アイフルの「おまとめMAX・かりかえMAX」です。まとめたい借金の合計額が大きい場合は、利用を検討してみるとよいでしょう。

3.手続きにかかる手間

急いでいる人は、「手続きにどれくらい手間がかかるのか」も重視しておまとめローンを選ぶことをおすすめします。

手続きの大まかな流れは一緒でも、本人確認の仕方など細かな部分はローン会社ごとに異なります。できるだけ手間を抑えたい人は、手続き手順が簡単なものを選ぶとよいでしょう。

なお、以下は「アイフル」「プロミス」「アコム」「中央リテール」の4社が取り扱うおまとめローンの「手続きにかかる手間」を比較したものです。

4つのおまとめローンのうち、アイフルの「おまとめMAX・かりかえMAX」とアコムの「借換え専用ローン」はアプリから本人確認が可能です。申込み手続きがWeb上で完結するため、気軽に借りやすいおまとめローンといえます。

また、カードレスにも対応しており、自宅に郵送物が届かないよう設定することが可能です。家族にバレずにおまとめローンを利用したいと考えている人は、ぜひ利用を検討してみるとよいでしょう。

4.融資スピード

返済期日が迫っているなど、一刻も早くおまとめローンで借金をまとめたいと考えている人は、融資スピードを重視しておまとめローンを選ぶとよいでしょう。

なお、以下は「アイフル」「プロミス」「アコム」「中央リテール」の4社が取り扱うおまとめローンの融資スピードを比較したものです。

どの会社も、融資まで最短1日以内とスピーディーに対応してくれますが、中でも融資までの最短時間が短かったのは、アコムの「借換え専用ローン」です。スピードを重視でおまとめローンを選びたい人は、ぜひ利用を検討してみてはいかがでしょうか。

おまとめローンの審査を通りやすくするポイント

ここからは、前述したおまとめローンの審査基準を満たすために、審査を通りやすくするポイントについて解説します。

具体的には、以下のとおりです。

- 安定した収入源を確保する

- 滞納しない

- 借金額を減らす

それぞれ詳しくみていきましょう。

安定した収入源を確保する

おまとめローンの審査に通過するためには、安定した収入源を確保する必要があります。

安定した収入があれば「滞納することなく借金を返済できる人」と金融機関に判断してもらえるため、融資を受けやすくなります。

一方で、収入が少なすぎる場合や収入が多くても不安定なケースは、返済途中で滞納するおそれがあると判断されるため、審査を通過できない可能性が高いです。

滞納しない

中には、「どうせおまとめローンで完済するから、いまの返済は適当でいいや」と考え、返済を疎かにしてしまう人もいるかもしれません。

しかし、返済の遅れはおまとめローンの審査に悪影響を与える可能性が高いため注意が必要です。

また、滞納期間が2〜3ヶ月に及ぶと、ブラックリスト入りしてしまう可能性もあります。事故情報が登録されていると、おまとめローンを含む借入の審査には基本的に通らなくなってしまうため、借金の一本化が完了するまでは絶対に滞納しないようにしましょう。

以前に返済が遅れてしまったことがある人も、これ以上遅れる回数を増やさないように努めてください。

借金総額を減らす

借金総額を減らすことも、おまとめローンの審査に通りやすくするポイントの1つです。おまとめローンは総量規制の対象外であるケースがほとんどですが、借金額は少ないほうが審査に通りやすくなると考えられるためです。

ボーナスなどの臨時収入があれば無駄遣いせず、繰り上げ返済に回してできるだけ借金額を減らしておきましょう。

また、借入先の件数についても、少ないほうが審査では有利になると予想できます。借入残高が少ない借金はなるべく完済し、借入件数を減らしてからおまとめローンに申し込めないか検討してみてください。

どうしても借金の返済が困難なら「任意整理」も検討しよう

前述したように、借金一本化の目的が「金利を下げて借金の返済負担を軽減させるため」なら、「任意整理」をするのがおすすめです。

任意整理とは、債務整理の一種で、借金問題の根本的な解決が図れる手続きのことです。

【債務整理とは】

借金問題を解決するための手段の1つ。利息をカットしたり借金自体を減額することで、借金による負担を減らせる。選ぶ方法によっては借金がゼロになる国が認めた借金救済制度。

ここでは債務整理のうち、「任意整理とはどのような手続きなのか?」について詳しく解説します。

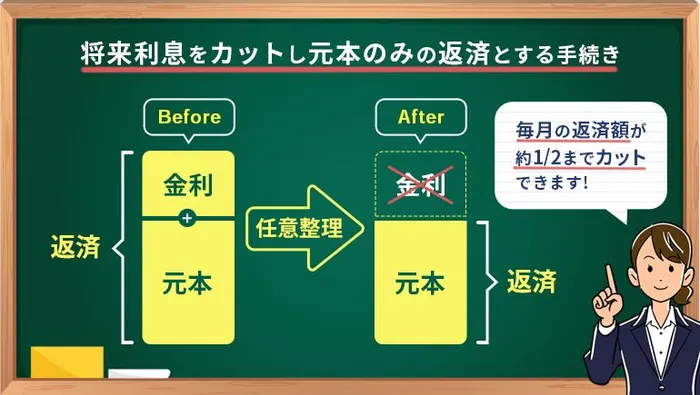

任意整理とは「将来利息のカットと返済額を減額する手続き」

任意整理とは、債権者と直接交渉して将来利息をカット・減額し、3〜5年の長期分割払いで完済を目指す方法です。

将来利息がカットされることで総返済額が減り、月々の返済額を約1/2、個々の状況によっては1/3以下にまで減額できる可能性もあります。

また、「自己破産」「個人再生」といったほかの債務整理と違い、任意整理では整理する対象を選べます。保証人が設定されている借金を対象から外すことで、保証人が督促を受けるリスクを回避できる点は大きなメリットといえるでしょう。

ほかにも、任意整理には以下のような特徴があります。

- 近所や勤務先、同居している家族に知られることなく手続きできる

- 過払金があれば借金そのものが減額されたりお金が戻ってくる

なお、任意整理で利息をカットできる仕組みや減額効果については、以下の記事で解説しています。ぜひ参考にしてください。

任意整理には借金を一本化できる効果もある

任意整理には「借金を一本化して支払いの管理をしやすくできる」という特徴もあります。

実際には借金が1つになるわけではなく、返済日もまちまちです。しかし、弁護士や司法書士といった専門家に「弁済代行」まで依頼することで、専門家経由で支払ってもらえるようになります。

専門家には毎月決まった日に決まった返済額を振り込めばよいため、おまとめローンを利用したときのように、借金を一本化できるのです。

任意整理の場合、借金を一本化するだけでなく将来利息をカット・減額できるため、より借金の返済負担を減らす効果が期待できます。

ブラックリスト入りするため返済が苦しい人向け

一見すると、支払いの管理を楽にするだけのおまとめローンより、将来利息まで減らせる任意整理のほうが良い解決方法に思えるかもしれません。しかし、任意整理には、おまとめローンにはないデメリットも存在します。

それは、「任意整理を行うとブラックリスト入りする」ことです。

任意整理によって登録された事故情報は、任意整理した借金を完済してから5年が経過しないと消えません。そのため、任意整理をすると8〜10年程度は新たな借入やクレジットカードの使用ができなくなります。

自身の借金や生活の状況、今後のライフプランなどを考慮し、任意整理すべきかどうかを決める必要があるでしょう。

なお、任意整理のデメリットについては、以下の記事で解説しています。ぜひ参考にしてください。

任意整理とおまとめローンどちらがいいのか?

ここまで、任意整理とおまとめローンという2つの借金を一本化する方法について解説しました。しかし実際のところ、「結局どちらを選ぶべきなのか?」で悩んでいる人もいるかもしれません。

ここでは、任意整理とおまとめローンの特徴を比較します。

| 借金一本化の方法 |

任意整理 |

おまとめローン |

| 月々の返済額 |

減額できる |

減額できる |

| 総返済額 |

減額できる |

減る場合もあるが

増えることもある |

| 利息 |

カットできる可能性あり |

減る場合がある |

| 審査 |

なし

※ただし借入先の同意が必要 |

あり |

ブラックリスト入り

するかどうか |

する |

しない |

任意整理とおまとめローンには、上記のような違いがあります。

たとえば、現在問題なく返済ができているならおまとめローン、現時点で返済できない状況に陥っているなら任意整理というふうに、自分の状況に合わせて選択するとよいでしょう。

借金の一本化や多重債務で悩んだときは弁護士に相談しよう

借金の一本化や多重債務で悩んでいるなら、弁護士または司法書士への相談をおすすめします。専門家に相談することで、借金問題を解決するための方法をアドバイスしてもらえるためです。

おまとめローンと任意整理のどちらを選択すればよいかわからない場合も、専門家の視点から、適切な助言を得られるでしょう。

とくに、任意整理を選択するなら専門家の協力は欠かせません。

任意整理を専門家に相談するメリットは以下のとおりです。

- 時間や手間をかけずにできる

- 借入先と直接やりとりせずに済む

- 督促が一時的にストップする

- 借金を一本化できる

借入先とのやりとりを含め、専門家に手続きを一任できます。そのためスムーズに進められます。また、専門家に依頼することで督促が一時的にストップし、任意整理開始まで返済から解放される点も大きなメリットです。

そして何より、専門家に依頼することで借金の一本化が可能になります。

専門家を通さず自分で手続きや借入先との交渉を行う場合は、任意整理が認められにくいのに加え、借入先それぞれに支払っていく必要があります。借金の一本化を希望するなら専門家への相談をおすすめします。

まとめ

借金の一本化について解説しました。

おまとめローンを利用した借金一本化には「返済の管理がしやすくなる」「信用情報を整理できる」などのメリットがあります。

一方で「総返済額が増える可能性がある」「空いた利用枠で再び借金をしてしまうおそれがある」といったデメリットもあるため、利用の際は慎重に検討する必要があるでしょう。

現時点で借金の返済が苦しく、金利を下げて借金の返済負担を大幅に減らしたいと考えているなら、おまとめローンの利用より任意整理のほうが向いているかもしれません。

どの方法で借金を一本化するのが効果的かが気になるなら、無料相談などを利用して弁護士や司法書士に直接相談してみるとよいでしょう。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-