任意整理中でも楽天カードの審査は通るというのは本当か?

現在、通販を利用するのにクレジットカードは便利な決済方法ですし、お子さんの保育園の延長保育料や給食費の支払いもクレカ決済ができればスムーズに行えるというように、日常生活のあらゆる場面でクレジットカードは必須のアイテムといえます。

しかし、任意整理中の債務者のほとんどは、任意整理で借金の返済計画を練り直したことが原因でクレジットカードを強制解約されてしまったはずなので、カード決済できないという不便を強いられているでしょう。

任意整理中、または任意整理後はいわゆる「ブラックリストに載っている状態」となり、基本的にはクレジットカードを新規作成できないと考えられます。とはいえ、審査落ちの基準が公表されているわけではないため、任意整理中は絶対に審査に落ちるともいえません。

そのため、「基本的に新規作成は難しいが、場合によっては楽天カードの審査に通ることもある」のような認識を持っておくと良いでしょう。

任意整理中の債務者にクレカ発行を認めるかは楽天カード会社の判断次第

前提として、楽天カードを含むクレジットカード会社は、申込者のクレジットカードやローンなどの利用履歴のこと。信用情報機関にて一定期間管理・保管されるなどから支払い能力を審査時に調査しています。

当然ですが、クレジットカードを利用した金額を後日支払える能力がない人はカードの審査に通りません。信用情報として登録された情報などから支払い能力があるのかを判断したうえで、クレジットカードの審査の合否は決定される仕組みです。

そのため、仕組み上では任意整理をしていたとしても、支払い能力があると判断されれば審査に通るといえます。したがって、楽天カード会社の運営が利用を認めてくれさえすれば、任意整理中の債務者でも楽天カードを所持できることになります。

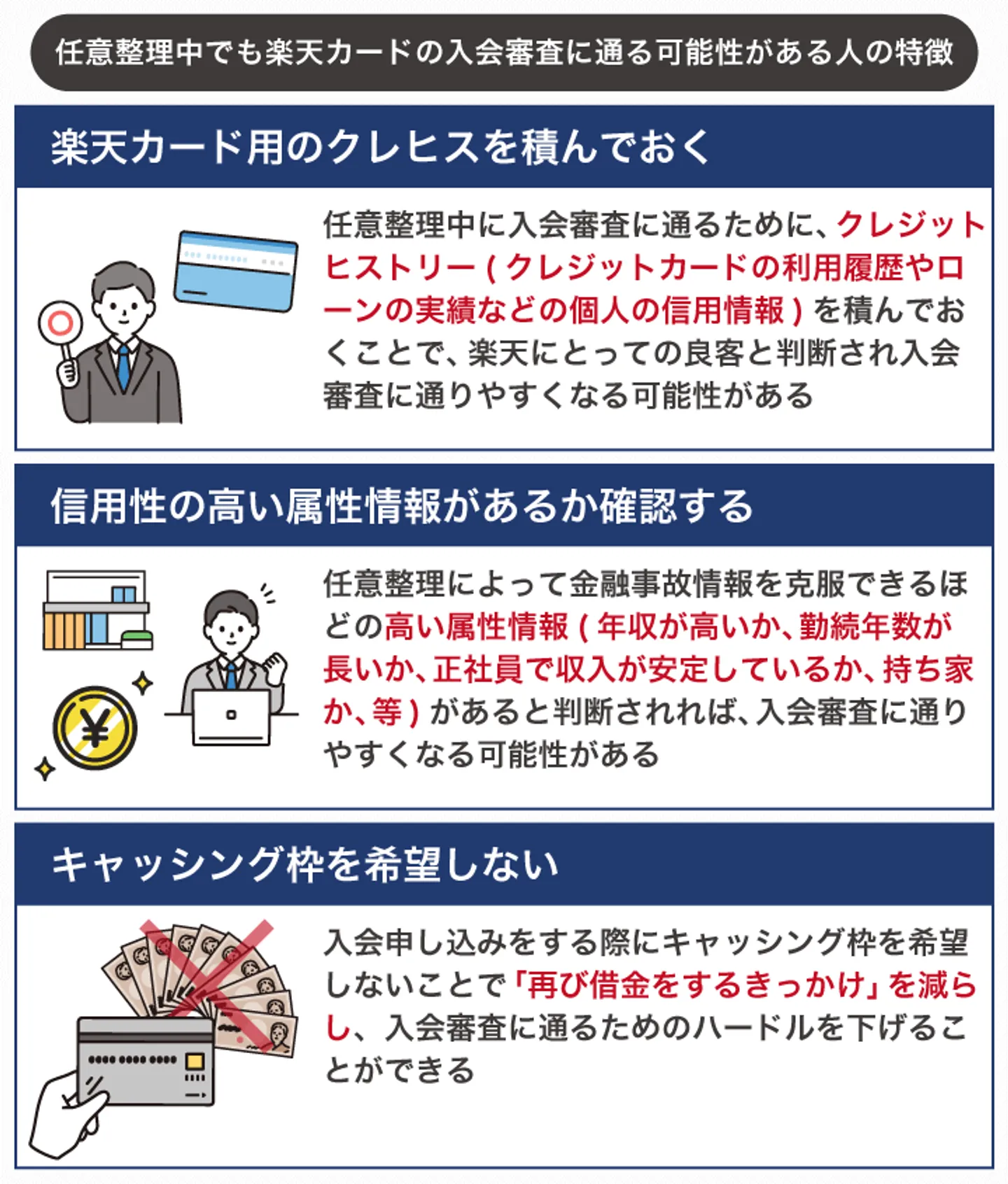

任意整理中でも楽天カードの入会審査に通る可能性がある人の特徴

任意整理中に楽天カードを使えるかは、「任意整理をしていても支払い能力があると認められるかどうか」という問題に置き換えることができます。そのため、一言でいえば、いままでの楽天カードの利用履歴や年収などから「支払い能力がある」と判断されることが楽天カードの審査に通る条件といえます。

ただし、あくまでも任意整理中だと、いわゆる「ブラックリストに登録されている」状態となり、楽天カードの入会審査において不利になると予測されます。したがって、「任意整理をした」というネガティブ情報を挽回できるだけの判断要素を楽天カード会社に提供できるかがポイントです。

具体的には、下記に該当していれば、その情報から任意整理中の債務者が楽天カードの入会審査に通る可能性があります。

- 楽天カード用のクレヒスを積んでおく

- 信用性の高い属性情報があるか確認する

- キャッシング枠を希望しない

以下で、それぞれのポイントについて解説します。

楽天カード用のクレジットヒストリーを積んでおく

任意整理中に楽天カードの入会審査に通るためには、楽天カード用のクレジットヒストリーを積んでおくのがポイントです。

クレジットヒストリーとは、クレジットカードの利用履歴やローンの実績などの個人の信用情報のことです。

一般的に、クレジットカードの入会審査では申込者のクレヒスが判断要素となり、過去にどれだけのカード利用実績があるか、延滞情報が登録されていないかなどが、申込者の経済的信用度をはかる指針とされます。

ここで重要なのは、楽天カードの入会審査では、クレジットヒストリーの内容として楽天会員ランクが考慮されるという点です。

楽天会員ランクとは、楽天市場などの楽天提供サービスの利用状況に鑑みて、レギュラー・シルバー・ゴールド・プラチナ・ダイヤモンドの5ランクに分類するものです。

そして、楽天会員ランクは、楽天銀行の口座開設・楽天デビットカード・楽天カードローン・楽天証券・楽天市場・楽天トラベルなどの楽天が提供するサービスを利用するほど上がります。

したがって、普段から楽天の提供サービスを多く利用しているほど楽天にとっての良客と判断される可能性があるので、楽天カードの入会審査に通る可能性も高まります。

信用性の高い属性情報があるかを確認する

任意整理中は信用情報機関に任意整理をした履歴が登録されます。そのため、楽天カードの審査担当者は任意整理の履歴も確認できる状態となりますが、それ以外に申込者の属性情報もチェックされます。

つまり、「現在登録されている金融事故情報を克服できるほどの高い属性情報がある」と判断されれば、楽天カードの入会審査に通る可能性があります。

- 年収が平均よりも高い

- 勤続年数が長い

- 正社員として雇用されている(収入が安定している)

- 持ち家がある

例えば、任意整理を利用したとしても十分な年収があれば、クレジットカードの支払い能力があると判断される可能性はあります。また、大企業で一定の勤続年数を重ねている場合、今後もある程度の収入を確保できると考えられるので、楽天カードの審査に通りやすくなります。

したがって、任意整理中でも収入が安定している、転職などによって収入が大幅にアップした、自宅を所有しているなどの事情があれば、楽天カードの入会審査にチャレンジする価値はあると考えられます。

キャッシング枠を希望しない

あくまでも「任意整理中のためにブラックリストに登録されている」という状態は楽天カードの入会審査ではマイナスに評価されるポイントなので、楽天カードの審査に通るためには、他のマイナス要素をできるだけ排除するのがポイントです。

したがって、楽天カードの入会申し込みをする際には、キャッシング枠を希望しないようにしてください。キャッシング枠を希望してしまうと、その分だけ入会審査に通るためのハードルが高くなってしまいます。

そもそも、任意整理中に再び借金するきっかけを作らないためにも、キャッシング枠を希望することはやめておきましょう。

任意整理中は楽天カードを使わないと割り切ることも考えておく

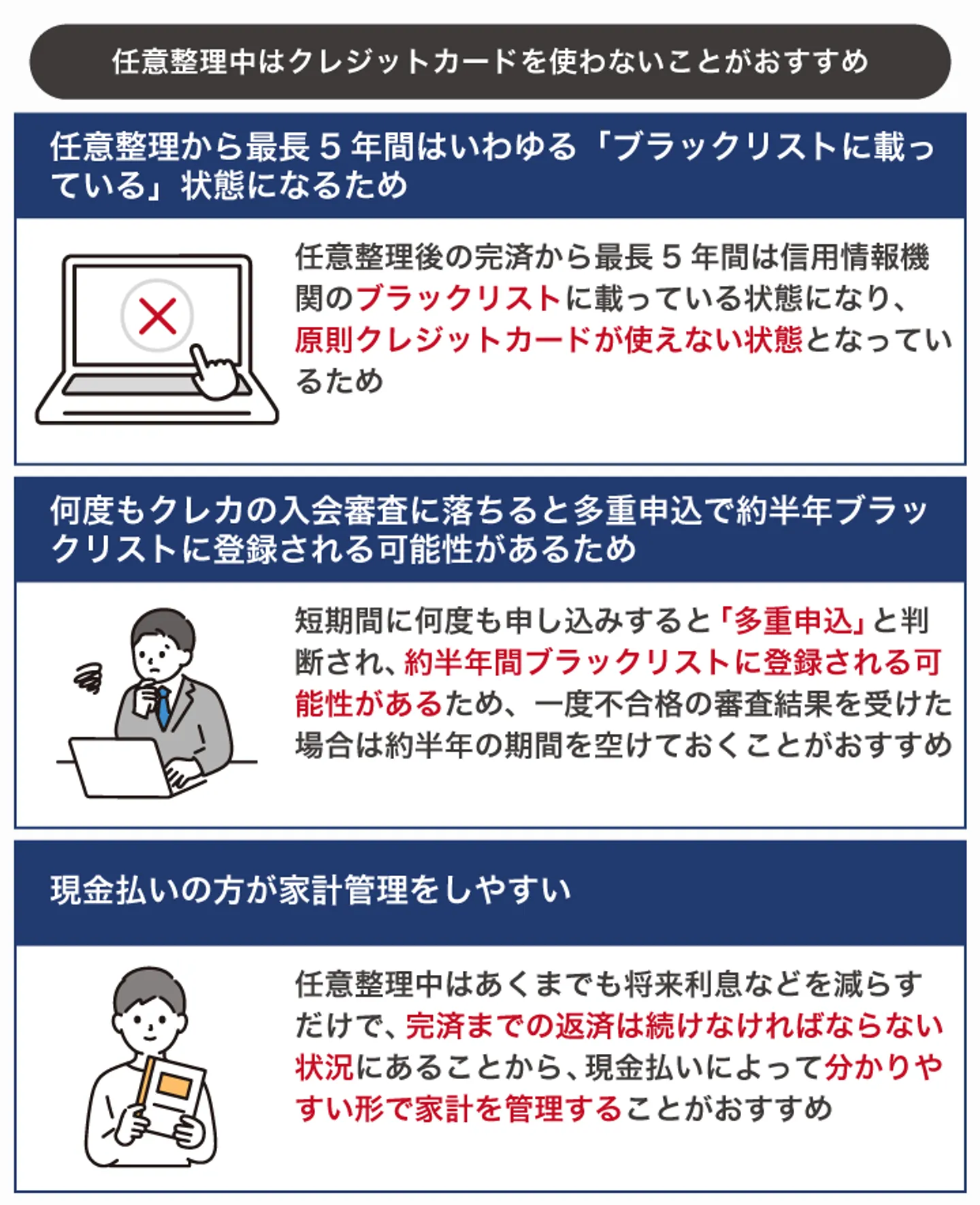

以上のように、任意整理をしていても楽天カードを所有できる可能性はありますが、以下3点の理由から、任意整理中はクレジットカードを使わないと割り切るのも間違いではないということはご理解ください。

- ①任意整理から最長5年間はいわゆる「ブラックリストに載っている」状態になる

- ②何度もクレカの入会審査に落ちると多重申込で約半年ブラックリストに登録される可能性がある

- ③現金払いの方が家計管理をしやすい

それでは、それぞれのポイントについて見ていきましょう。

①任意整理から最長5年間はいわゆる「ブラックリストに載っている」状態になる

一定の条件が整えば任意整理中でも楽天カードを発行できる場合がありますが、あくまでも任意整理後、完済から最長5年間はブラックリストとしての情報が登録されているという事実から目を背けてはいけません。

つまり、任意整理中は原則としてクレジットカードが使えない状態である以上、よほどの属性情報や収入アップなどの事情変更がなければクレジットカードの入会審査には通りにくいということです。

なお、任意整理後に一定期間が経過すればブラックリスト情報は抹消されますが、抹消された事実は信用情報機関から通知されません。

したがって、ブラックリストの登録が明けてからクレジットカードの申し込みを行う際には、事前に日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)に対して開示請求を行うようにしましょう。

②何度もクレカの入会審査に落ちると多重申込で約半年ブラックリストに登録される可能性がある

「審査が甘いとされる楽天カードならいつか入会審査に通るかもしれない」と目論んで短期間に何度も申し込みをしてしまうと、「多重申込」という形で約半年間ブラックリストに登録される可能性があります。

したがって、仮に収入アップなどの事情変更があったとしても「多重申込」が原因でそもそも入会審査に通らないリスクがあるので、一度不合格の審査結果を受けた場合には、約半年の期間をあけるようにしてください。

なお、多重申込の情報も開示請求で分かるので、再度楽天カードの申し込みを行う際には、必ずチェックするようにしてください。

③現金払いの方が家計管理をしやすい

任意整理中でも楽天カードを所持できるケースはありますが、あくまでも「自身は任意整理中である」という事実は忘れないようにしてください。

現在、任意整理を利用して債権者との間でまとまった和解内容通りに完済まで返済を続けなければいけないという状況に置かれているはずです。

つまり、任意整理中の債務者にとって重要なのは、収入に見合った計画的な支出を行う癖をつけること、分かりやすい形で家計を管理することです。

その意味では、クレジットカードを利用するのではなく、現金払いを生活の主軸にした方が役立つと考えられます。

なぜなら、カード決済はどれだけの金額を利用したか分かりにくいのに対して、現金払いなら手元にある金額が目で見て理解できるので家計管理の意識が高まるからです。

したがって、任意整理中は、完済するまでは現金払いで生活再建を目指すのも選択肢の1つであることを覚えておきましょう。

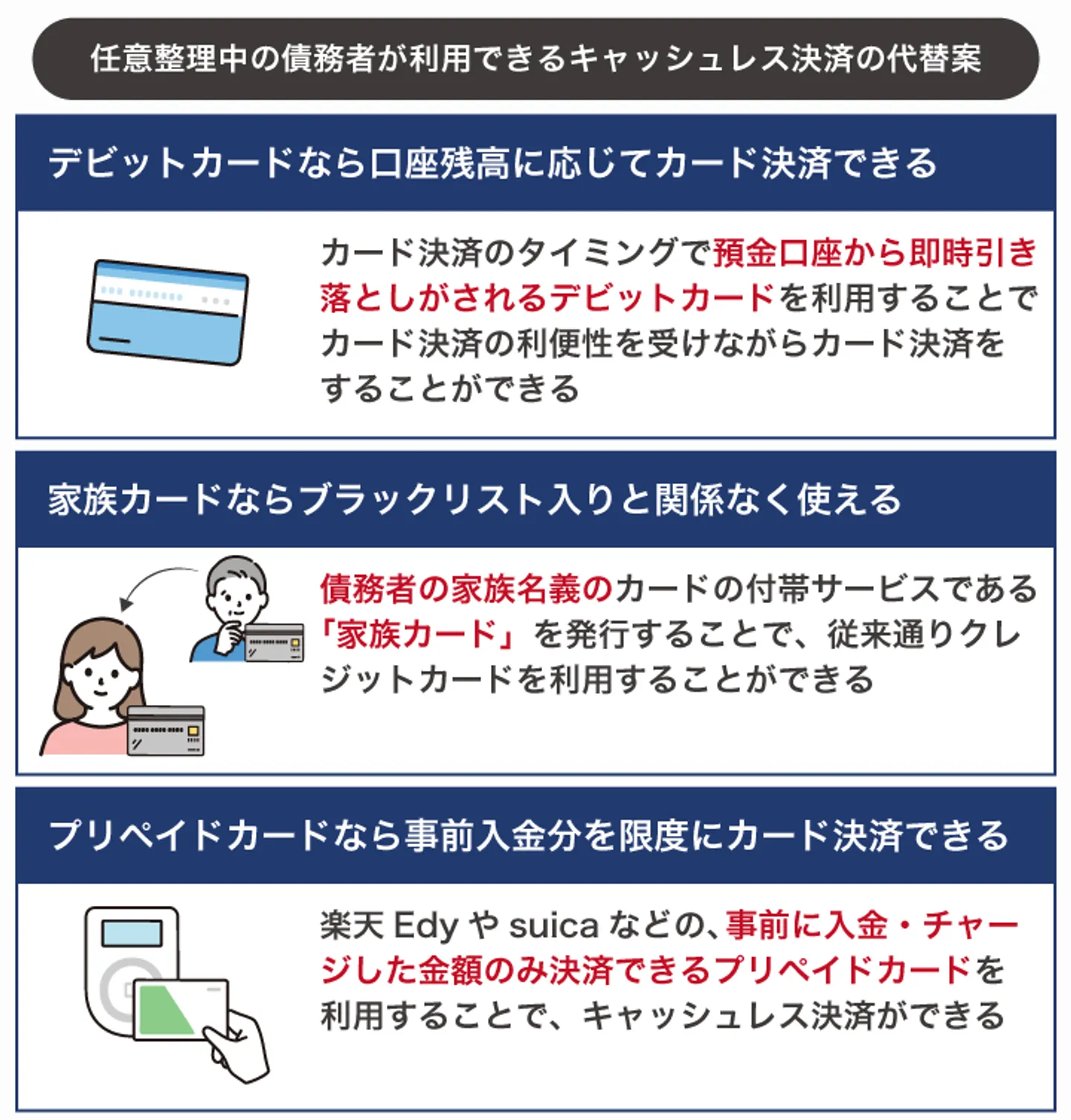

どうしてもキャッシュレス決済がしたいならクレジットカード以外の方法を検討しよう

任意整理中でも楽天カードが使える場合がありますが、信用情報機関に金融事故情報が登録されている以上、楽天カードの入会審査に通る可能性は低いと考えておくのが無難です。

もちろん、任意整理中は現金払いに統一して生活再建のみに集中するというのも1つの方法ですが、社会生活を営むうえでは、カード決済ができなければ不便な場合が多いというのも事実でしょう。

そこで、任意整理中の債務者が利用できるキャッシュレス決済の方法として、以下3つの代替手段をおすすめします。

- デビットカードなら口座残高に応じてカード決済できる

- 家族カードならブラックリスト入りと関係なく使える

- プリペイドカードなら事前入金分を限度にカード決済できる

それでは、それぞれのキャッシュレス決済について見ていきましょう。

デビットカードなら口座残高に応じてカード決済できる

デビットカードとは、カード決済したタイミングで登録した預金口座から即時に引き落としがされる仕組みのカードです。

デビットカードは海外で広く普及しているカードでもあり、現在の日本でもクレジットカードとほとんど変わらない場面で使用できるというメリットがあります。

もちろん発行カード会社のサービス次第ではありますが、多くのデビットカードが公共料金や携帯電話使用料などの決済手段にも利用できるので、カード決済の利便性を享受したいという任意整理中の債務者にはおすすめのカードです。

また、口座残高を超える支払いはできない仕組みになっているので、使い過ぎの心配もありません。

参考:デビットカードの正しい基礎知識と使い方|JCBデビット

家族カードならブラックリスト入りと関係なく使える

家族カードとは、債務者の家族名義で発行しているメインカードの付帯サービスとして利用できるクレジットカードです。

任意整理を利用した債務者自身はブラックリストに登録されるので債務者名義のクレジットカードは使えなくなるのですが、債務者の家族の信用には一切影響がないので、家族名義で発行しているクレジットカードは従来通り使えるままです。

プリペイドカードなら事前入金分を限度にカード決済できる

プリペイドカードとは、事前に入金・チャージした金額を限度にカード決済できるものです。

図書カードやQUOカードのような使い切り型のもの、楽天EdyやSuicaなどのチャージ型のものなど、利用者のニーズに応じた形でさまざまなサービスが提供されているので、活用したいシーンごとに使い分けることができます。

ただし、クレジットカードやデビットカードほど使える場面が広いわけではないこと、残高が不足していると使えないこと、分割払いや公共料金などの支払いに使えないことなど、制限事項が多い点にご注意ください。

参考:プリペイドカードなら三井住友VISAカード

まとめ

任意整理中の債務者でも楽天カードの入会審査に通る場合があります。

なぜなら、任意整理中は信用情報機関に事故情報が登録されているものの、カードの利用を認めるかどうかを決定するのは楽天カード会社だからです。

高い信用属性を備えていたり、充分な資産を保有していたり、楽天カード用のクレヒスを充分に積んでいたりする場合には、楽天カードの審査に通る可能性はゼロではありません。

ただし、あくまでも任意整理中は完済を目指しながら生活再建を行っている真っ最中にあることを忘れないようにしてください。

例えば、日々の買い物は現金払いをメインにしつつ、必要に応じて任意整理中でも利用できるデビットカード・プリペイドカードなどを併用するというスタイルがおすすめです。

上手にキャッシュレス決済を活用しながら、しっかりと完済を目指しましょう。

任意整理のよくある質問

任意整理をするとブラックリストに載ると聞いたのですが、載るとどうなるのですか?

そもそも、「ブラックリスト」という言葉は一般的にいわれているものであり、実在しているかどうかすら断言できません。一般的には「ブラックリストに載る=事故情報が登録されており、審査に通りづらい状態」というニュアンスで使用されています。

そのため、「新規でのローンや借入ができない」「クレジットカードが使えない」「連帯保証人になれない」といったことが挙げられます。

任意整理をすると、一生ブラックリストに載ったままなのですか?

任意整理をした情報は、最長5年間残ります。5年が経過すれば任意整理をした履歴は消えるため、いわゆる「ブラックリスト入り」の状態が解消されます。

任意整理後、いつからクレジットカードが作れますか?

信用情報から情報が抹消されるのは任意整理の場合、完済から最長5年後です。しかし、カード会社の基準にもよるので、任意整理から数年でクレジットカードが作れた事例もあります。

任意整理から数年以内でも楽天カードなら作れるというのは、本当ですか?

確かに、任意整理から数年以内でも楽天カードを作れる可能性はあります。

ただし、基本的には楽天カードでも事故情報が登録されている期間は、審査に通らないと思っておいた方がよいでしょう。

任意整理の途中で返済が難しくなったらどうしたらよいですか?

無断で滞納すると、債権者から利息を含めた残債を一括請求されるのが通常です。

そのため、返済が難しいと感じたらすぐに担当の弁護士へ相談しましょう。

STEP債務整理「債務整理に力を入れるおすすめの弁護士を紹介」

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-