借金300万円はやばい?大したことない?自力で返済できるかを判断する4つのポイント

一般的に、300万円は決して小さな金額ではありません。さらに利息がかかるため、借りたのは300万円でも「300万円返せばいい」というわけではなく、返済総額は300万円よりも高額になります。

もし「借金300万円はたいしたことない」と考えている場合、まずは自身が危険な状態にあると認識するべきでしょう。そのうえで、「300万円を自力で返すにはどうしたらよいか」を考える必要があります。

なお、「借金300万円を自力で返済できるか」は、下記のようなポイントから判断できます。

例えば「収入が少ない」「滞納が癖になっている」ケースでは、自力での返済が難しい状況に陥っている可能性があります。まずは、上記のポイントを踏まえて「借金300万円を自力で返せる状況にあるのか」を客観的に判断してみてください。

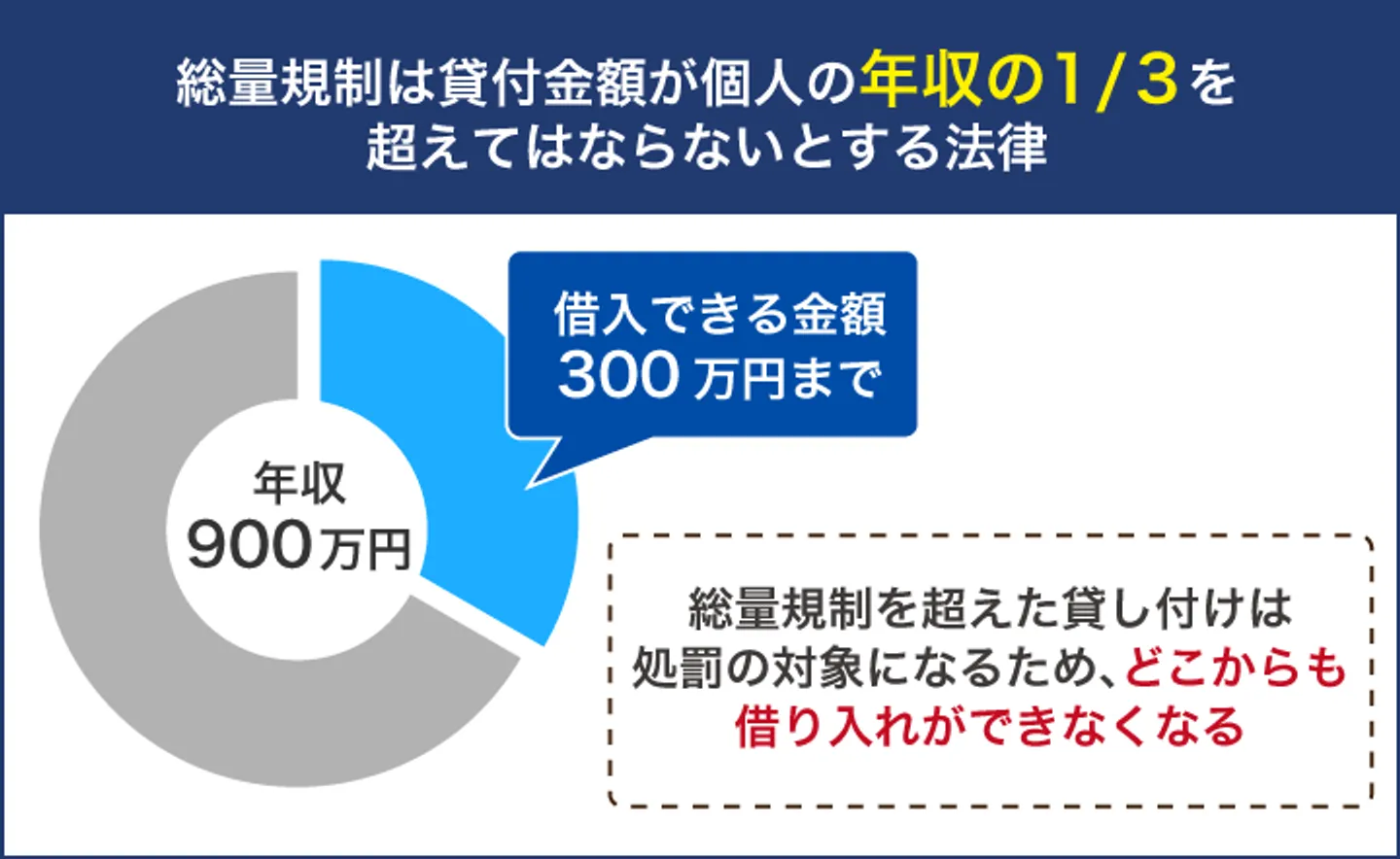

年収が900万円を超えているか

無担保の借金だけで300万円ある場合、年収が900万円以上なければ途中で返済できなくなる可能性があります。

貸金業者が、顧客に年収の3分の1以上の金額を貸し付けることは、貸金業法で禁止されています。これを「総量規制」といいます。

借金が年収の3分の1を超えると、住宅ローンなどの一部の借入を除いて新たな借り入れができなくなってしまいます。

総量規制が設けられている理由は、「年収の3分の1以上もの借金を返済するのは難しい」と考えられているためです。この基準からいくと、年収が900万円以上でなければ、300万円の借金を返済するのは難しいでしょう。

なお、年収900万円以上でも、それが一時的ではなく継続できなければなりません。借金300万円を完済するには、毎月10万円前後の返済を長期的に行っていく必要があるためです。

家賃、光熱水費などの生活費を除いて毎月10万円程度、3年から5年間返済を続けるだけの収入がなければ、借金300万円の完済は難しい可能性が高いです。

「総量規制」を超えるリスクなどについては以下の記事で解説しています。ぜひ参考にしてください。

今まで滞納せずに返済できているか

滞納せずきちんと返済できているかどうかも、判断の目安になるでしょう。すでに滞納を繰り返している場合、遅延損害金がかさんで残額がさらに増えている可能性があります。

何より、滞納を繰り返している時点で収入と借金のバランスが破綻していると考えられます。

一時的に滞納してしまったのではなく、今後も同じような状況が続くなら、継続・安定して返済していくのは難しいでしょう。この場合は自力返済でなく、債務整理を第一に検討すべきといえます。

借金滞納のリスクについては、以下の記事で解説しています。ぜひ参考にしてください。

>>債務整理専門の弁護士への相談はこちら【初回相談無料】

返済のための借り入れをしていないか

返済のために他社から借入をしている場合、借金300万円を自力で返済するのは難しいでしょう。

他社からの借入を返済に充てる「多重債務」に陥ってしまうと、借金なしでは生活を維持できなくなり、借りられなくなった途端に生活が破綻します。そのため、弁護士や司法書士などの専門家の間では「債務整理を検討すべきタイミングの1つ」であると考えられています。

また、借入が1社からのみのケースよりも利息によって借金が増えるスピードが早く、短期間で借金総額が膨れ上がることが多いです。

多重債務に陥っている場合、自力で借金300万円を返済するのは困難です。早急に弁護士や司法書士に相談し、債務整理を検討すべきでしょう。

借金返済のために借金することの危険性については、以下の記事で解説しています。ぜひ参考にしてください。

信用情報に問題はないか

現時点で信用情報に問題がないかどうかも重要です。信用情報にキズがついていると、自力で返済するための手段として有効な「おまとめローン」の審査に通らない可能性が高いためです。

すでに滞納が続いており、信用情報に問題が生じている場合、自力での返済が難しいかもしれません。

自分の信用情報を調べたいときは、各信用情報機関に開示請求を行いましょう。

- CIC(シー・アイ・シー):クレジットカード会社や消費者金融が加盟している

- JICC(日本信用情報機構):多くの消費者金融が加盟している

- KSC(全国銀行個人信用情報センター):多くの金融機関が加盟している

参照:情報開示とは|CIC

参照:開示を申し込む|JICC

参照:本人開示の手続き|一般社団法人全国銀行協会

信用情報の開示方法については、以下の記事で解説しています。ぜひ参考にしてください。

借金300万円は何年で返せる?返済期間別・返済額別の返済シミュレーション

借金300万円を自力で返す場合、まずは「完済までに何年かかり、返済総額がいくらになるか」を考えましょう。

返済期間が長ければ月々の支払いは抑えられますが、返済総額は高くなります。反対に、返済期間が短いと返済総額は抑えられますが、月々の負担が大きくなります。

どちらを優先するかは自身の収入や価値感にもよりますが、両方のバランスを取ることが大切です。

ここでは、返済期間別・返済額別の返済シミュレーションをそれぞれ紹介します。

返済期間別の返済額シミュレーション

まずは、「借金300万円を何年で返すか」という視点で考えます。

以下は、返済期間を1年〜6年まで設定したときのシミュレーションをまとめたものです。

■条件

・借入額:300万円

・返済方式:元利均等方式(元金と利息を合わせた返済額が固定される方式)

・借入金利:15%

| 返済期間(回数) |

毎月の返済額 |

返済総額 |

利息総額 |

| 1年(12回) |

27万1,000円 |

324万7,792円 |

24万7,792円 |

| 2年(24回) |

14万6,000円 |

348万7,153円 |

48万7,153円 |

| 3年(36回) |

10万4,000円 |

374万1,570円 |

74万1,570円 |

| 4年(48回) |

8万4,000円 |

399万6,177円 |

99万6,177円 |

| 5年(60回) |

7万2,000円 |

426万1,126円 |

126万1,126円 |

| 6年(72回) |

6万4,000円 |

453万9,108円 |

153万9,108円 |

※金額はすべて目安です。借入先や返済方法などで異なる場合があります。

シミュレーション参照:アイフル「ご返済シミュレーション」

あまりに長い返済期間を設定すると、利息だけで借入額を超えてしまい、返済し続けるのが困難です。そのため、ここでは6年までのシミュレーションとしています。

ここから、期間ごとの詳しい返済スケジュールを見ていきましょう。

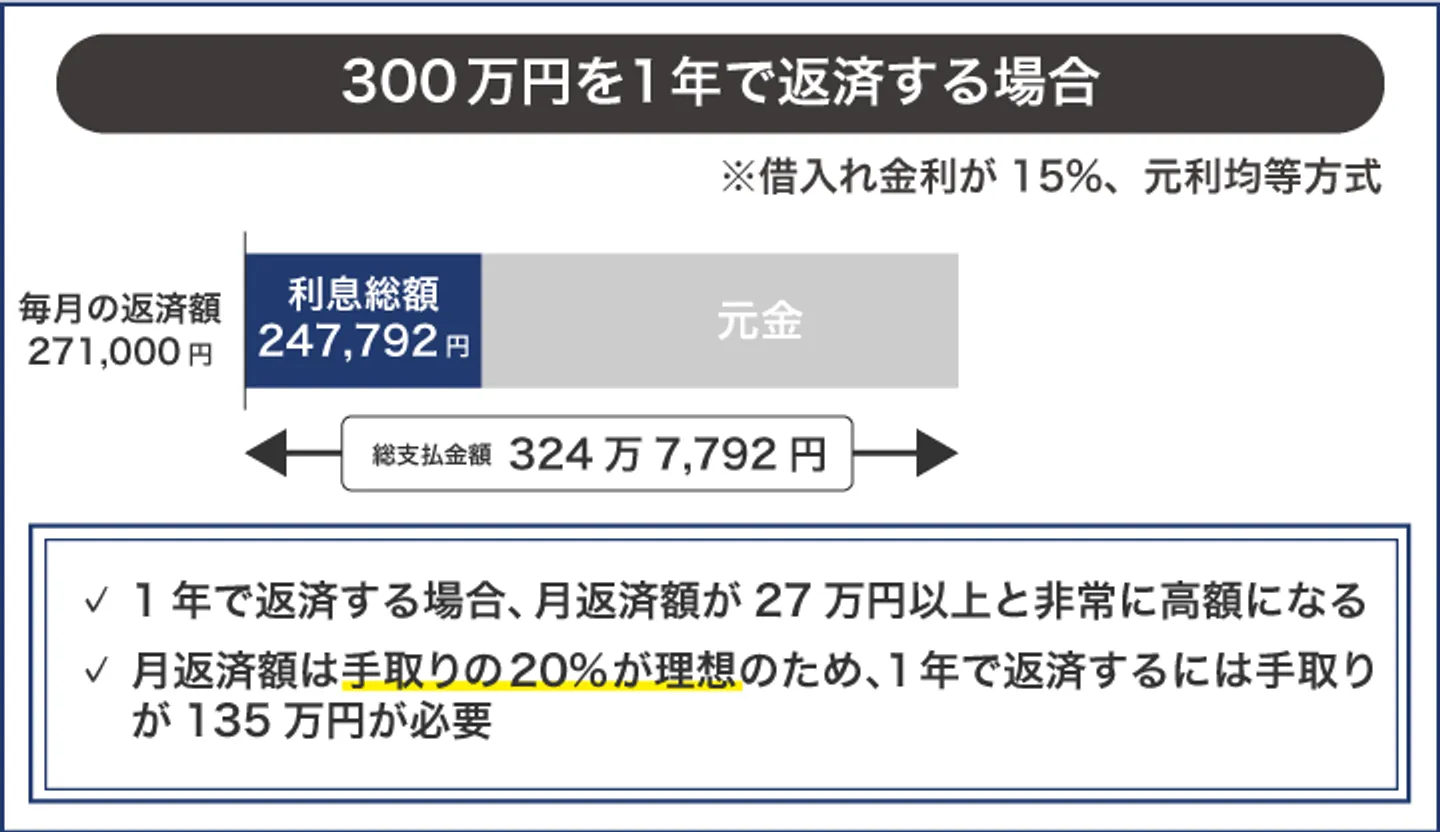

300万円を1年で返済する場合

300万円を1年で返済する場合の毎月の返済額・返済総額は以下のとおりです。

- 返済額:27万1,000円

- 返済総額:324万7,792円

月ごとの返済スケジュールは以下のとおりです。

| 支払回数 |

毎月の返済額 |

内元金 |

内利息 |

元金残高 |

| 1 |

271,000円 |

235,345円 |

35,655円 |

2,764,655円 |

| 2 |

271,000円 |

235,876円 |

35,124円 |

2,528,779円 |

| 3 |

271,000円 |

239,909円 |

31,091円 |

2,288,870円 |

| 4 |

271,000円 |

241,921円 |

29,079円 |

2,046,949円 |

| 5 |

271,000円 |

245,833円 |

25,167円 |

1,801,116円 |

| 6 |

271,000円 |

248,117円 |

22,883円 |

1,552,999円 |

| 7 |

271,000円 |

251,270円 |

19,730円 |

1,301,729円 |

| 8 |

271,000円 |

254,996円 |

16,004円 |

1,046,733円 |

| 9 |

271,000円 |

257,702円 |

13,298円 |

789,031円 |

| 10 |

271,000円 |

261,299円 |

9,701円 |

527,732円 |

| 11 |

271,000円 |

264,296円 |

6,704円 |

263,436円 |

| 12 |

266,792円 |

263,436円 |

3,356円 |

0円 |

| 累計 |

3,247,792円 |

|

247,792円 |

|

※金額はすべて目安です。借入先や返済方法などで異なる場合があります。

シミュレーション参照:アイフル「ご返済シミュレーション」

利息は25万円程度で済みますが、毎月の返済額が27万円以上と非常に高額です。経済的に、かなりの余裕がなければ実現は困難でしょう。

住宅ローンを借りるときの考え方に、「返済負担率(返済比率)」という無理なく返済できるかどうかの目安となる割合があり、理想は「手取り収入の20%程度」と考えるのが一般的です。

返済負担率を借金300万円に当てはめて考えるなら、1年間で返すには「27万円×5=135万円」の手取り月収が必要です。もちろん、借金300万円以外にも住宅ローンなどがあれば、必要月収はより高額になります。

借金は早く返すことが大切ですが、無理をすれば日々の生活費用が足りなくなります。心身を壊さないよう、生活と返済のバランスを取るようにしましょう。

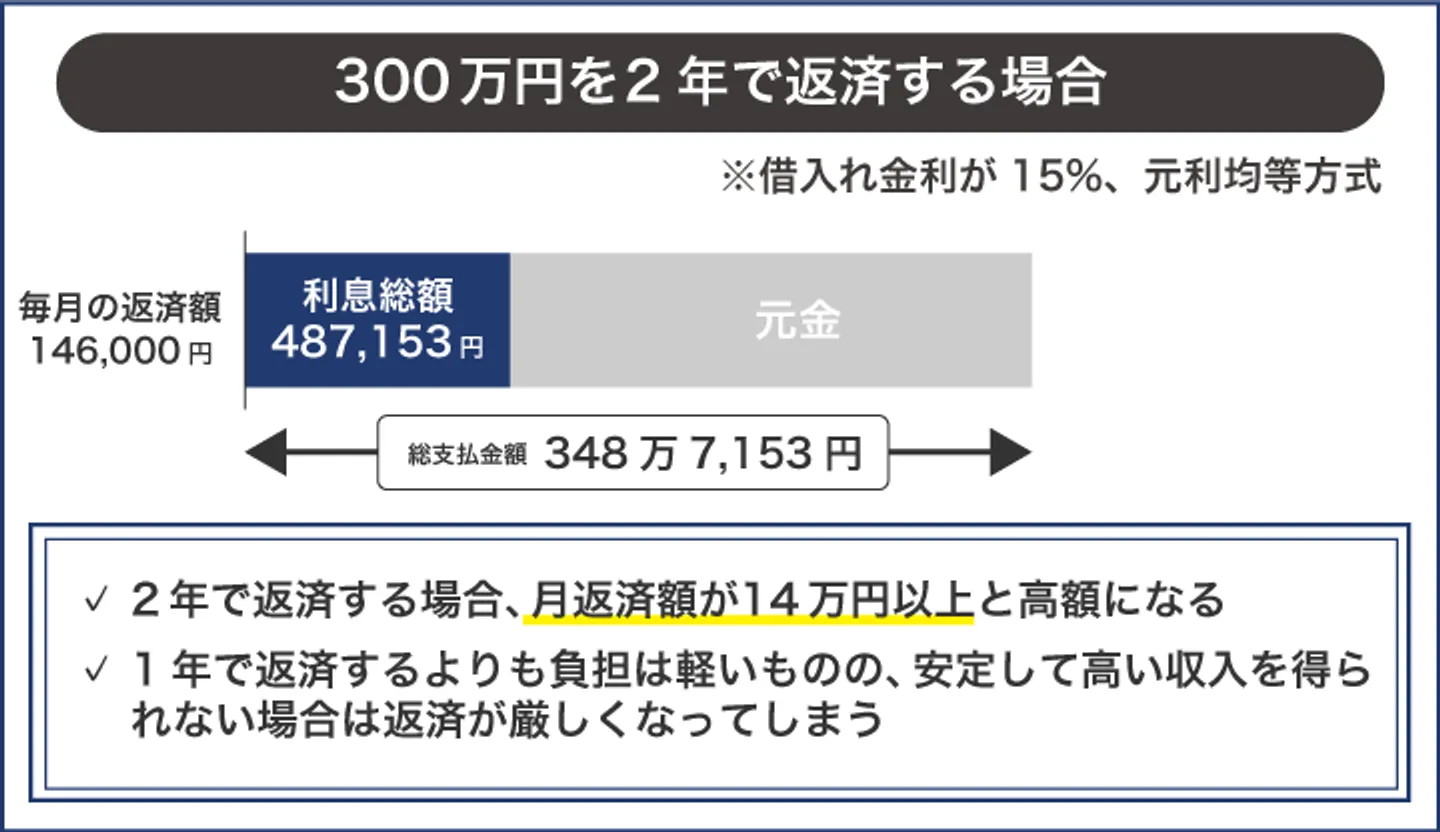

300万円を2年で返済する場合

300万円を2年で返済する場合の毎月の返済額・返済総額は以下のとおりです。

- 14万6,000円

- 返済総額:348万7,153円

月ごとの返済スケジュールは以下のとおりです。

| 支払回数 |

毎月の返済額 |

内元金 |

内利息 |

元金残高 |

| 1 |

146,000円 |

110,345円 |

35,655円 |

2,889,655円 |

| 2 |

146,000円 |

109,288円 |

36,712円 |

2,780,367円 |

| 3 |

146,000円 |

111,816円 |

34,184円 |

2,668,551円 |

| 4 |

146,000円 |

112,097円 |

33,903円 |

2,556,454円 |

| 5 |

146,000円 |

114,569円 |

31,431円 |

2,441,885円 |

| 6 |

146,000円 |

114,977円 |

31,023円 |

2,326,908円 |

| 7 |

146,000円 |

116,437円 |

29,563円 |

2,210,471円 |

| 8 |

146,000円 |

118,823円 |

27,177円 |

2,091,648円 |

| 9 |

146,000円 |

119,426円 |

26,574円 |

1,972,222円 |

| 10 |

146,000円 |

121,752円 |

24,248円 |

1,850,470円 |

| 11 |

146,000円 |

122,490円 |

23,510円 |

1,727,980円 |

| 12 |

146,000円 |

123,987円 |

22,013円 |

1,603,993円 |

| 13 |

146,000円 |

127,544円 |

18,456円 |

1,476,449円 |

| 14 |

146,000円 |

127,191円 |

18,809円 |

1,349,258円 |

| 15 |

146,000円 |

129,366円 |

16,634円 |

1,219,892円 |

| 16 |

146,000円 |

130,459円 |

15,541円 |

1,089,433円 |

| 17 |

146,000円 |

132,569円 |

13,431円 |

956,864円 |

| 18 |

146,000円 |

133,810円 |

12,190円 |

823,054円 |

| 19 |

146,000円 |

135,515円 |

10,485円 |

687,539円 |

| 20 |

146,000円 |

137,524円 |

8,476円 |

550,015円 |

| 21 |

146,000円 |

138,993円 |

7,007円 |

411,022円 |

| 22 |

146,000円 |

140,933円 |

5,067円 |

270,089円 |

| 23 |

146,000円 |

142,560円 |

3,440円 |

127,529円 |

| 24 |

129,153円 |

127,529円 |

1,624円 |

0円 |

| 累計 |

3,487,153円 |

|

487,153円 |

|

※金額はすべて目安です。借入先や返済方法などで異なる場合があります。

シミュレーション参照:アイフル「ご返済シミュレーション」

毎月の返済額を先述の返済負担率にあてはめると、必要な手取り月収は「14万円×5=72万5,000円」です。1年間のケースよりは軽くなりますが、それでもかなりの高収入でなければ返済は難しいでしょう。

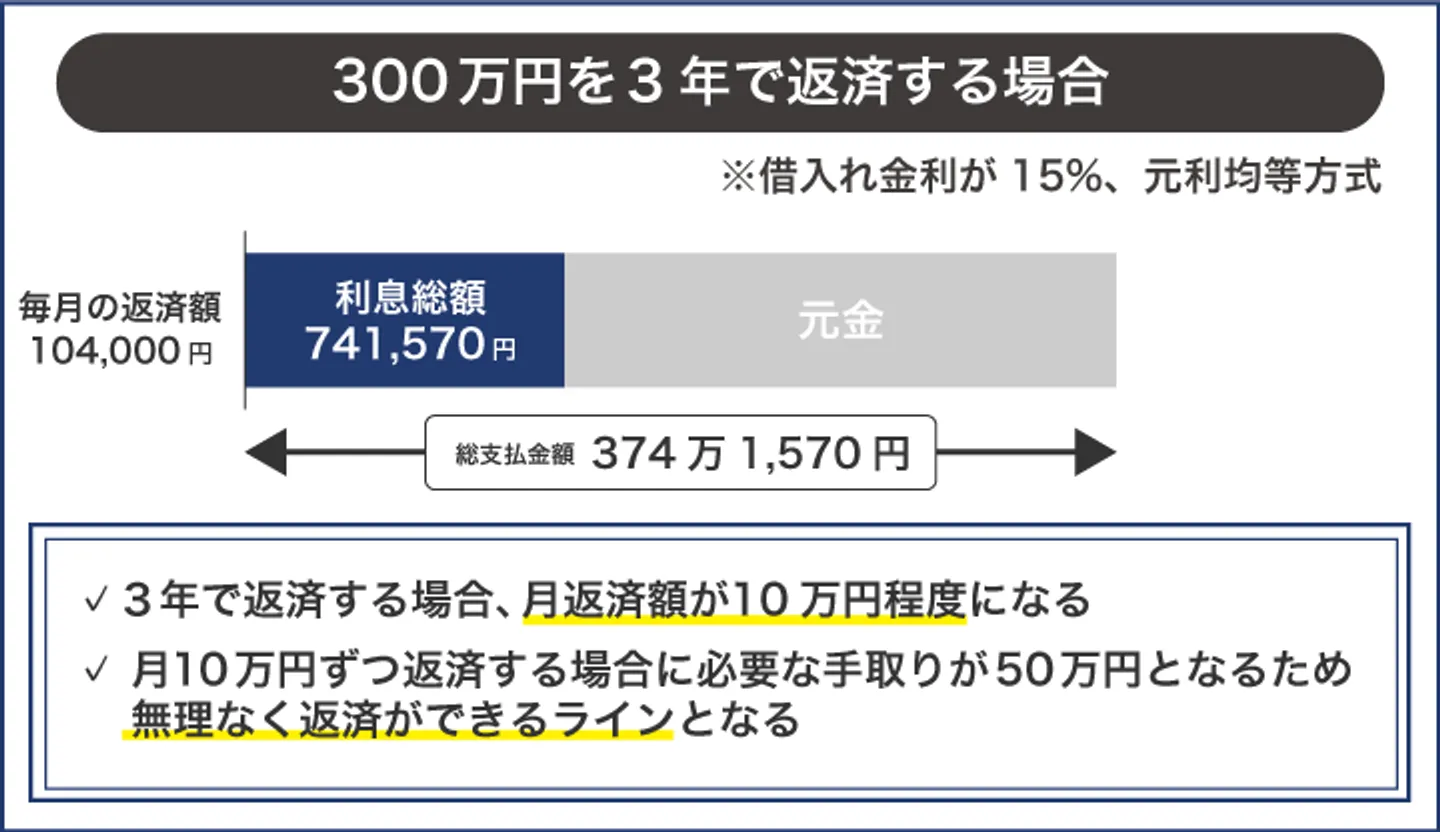

300万円を3年で返済する場合

300万円を3年で返済する場合の毎月の返済額・返済総額は以下のとおりです。

- 返済額:10万4,000円

- 返済総額:374万1,570円

月ごとの返済スケジュールは以下のとおりです。

| 支払回数 |

毎月の返済額 |

内元金 |

内利息 |

元金残高 |

| 1 |

104,000円 |

68,345円 |

35,655円 |

2,931,655円 |

| 2 |

104,000円 |

68,345円 |

37,246円 |

2,864,901円 |

| 3 |

104,000円 |

68,345円 |

35,224円 |

2,796,125円 |

| 4 |

104,000円 |

68,345円 |

35,524円 |

2,727,649円 |

| 5 |

104,000円 |

68,345円 |

33,536円 |

2,657,185円 |

| 6 |

104,000円 |

68,345円 |

33,759円 |

2,586,944円 |

| 7 |

104,000円 |

68,345円 |

32,866円 |

2,515,810円 |

| 8 |

104,000円 |

68,345円 |

30,932円 |

2,442,742円 |

| 9 |

104,000円 |

68,345円 |

31,034円 |

2,369,776円 |

| 10 |

104,000円 |

68,345円 |

29,136円 |

2,294,912円 |

| 11 |

104,000円 |

68,345円 |

29,156円 |

2,220,068円 |

| 12 |

104,000円 |

68,345円 |

28,283円 |

2,144,351円 |

| 13 |

104,000円 |

68,345円 |

24,674円 |

2,065,025円 |

| 14 |

104,000円 |

68,345円 |

26,307円 |

1,987,332円 |

| 15 |

104,000円 |

68,345円 |

24,501円 |

1,907,833円 |

| 16 |

104,000円 |

68,345円 |

24,305円 |

1,828,138円 |

| 17 |

104,000円 |

68,345円 |

22,538円 |

1,746,676円 |

| 18 |

104,000円 |

68,345円 |

22,252円 |

1,664,928円 |

| 19 |

104,000円 |

68,345円 |

21,210円 |

1,582,138円 |

| 20 |

104,000円 |

68,345円 |

19,505円 |

1,497,643円 |

| 21 |

104,000円 |

68,345円 |

19,079円 |

1,412,722円 |

| 22 |

104,000円 |

68,345円 |

17,417円 |

1,326,139円 |

| 23 |

104,000円 |

68,345円 |

16,894円 |

1,239,033円 |

| 24 |

104,000円 |

68,345円 |

15,784円 |

1,150,817円 |

| 25 |

104,000円 |

68,345円 |

13,242円 |

1,060,059円 |

| 26 |

104,000円 |

68,345円 |

13,504円 |

969,563円 |

| 27 |

104,000円 |

68,345円 |

11,953円 |

877,516円 |

| 28 |

104,000円 |

68,345円 |

11,179円 |

784,695円 |

| 29 |

104,000円 |

68,345円 |

9,674円 |

690,369円 |

| 30 |

104,000円 |

68,345円 |

8,795円 |

595,164円 |

| 31 |

104,000円 |

68,345円 |

7,582円 |

498,746円 |

| 32 |

104,000円 |

68,345円 |

6,148円 |

400,894円 |

| 33 |

104,000円 |

68,345円 |

5,107円 |

302,001円 |

| 34 |

104,000円 |

68,345円 |

3,723円 |

201,724円 |

| 35 |

104,000円 |

68,345円 |

2,569円 |

100,293円 |

| 36 |

101,570円 |

68,345円 |

1,277円 |

0円 |

| 累計 |

3,741,570円 |

|

741,570円 |

|

※金額はすべて目安です。借入先や返済方法などで異なる場合があります。

シミュレーション参照:アイフル「ご返済シミュレーション」

返済負担率から見る必要な手取り月収は「10万円×5=50万円」となり、このラインから無理なく支払える人も増えてきます。

ただし、上記はあくまでも「借金300万円の返済だけ」を考慮しているため、住宅ローンやカーローン、教育ローンなど別の借入もあるなら余裕はありません。借入全体を考えて、返済の継続が可能かどうか判断しましょう。

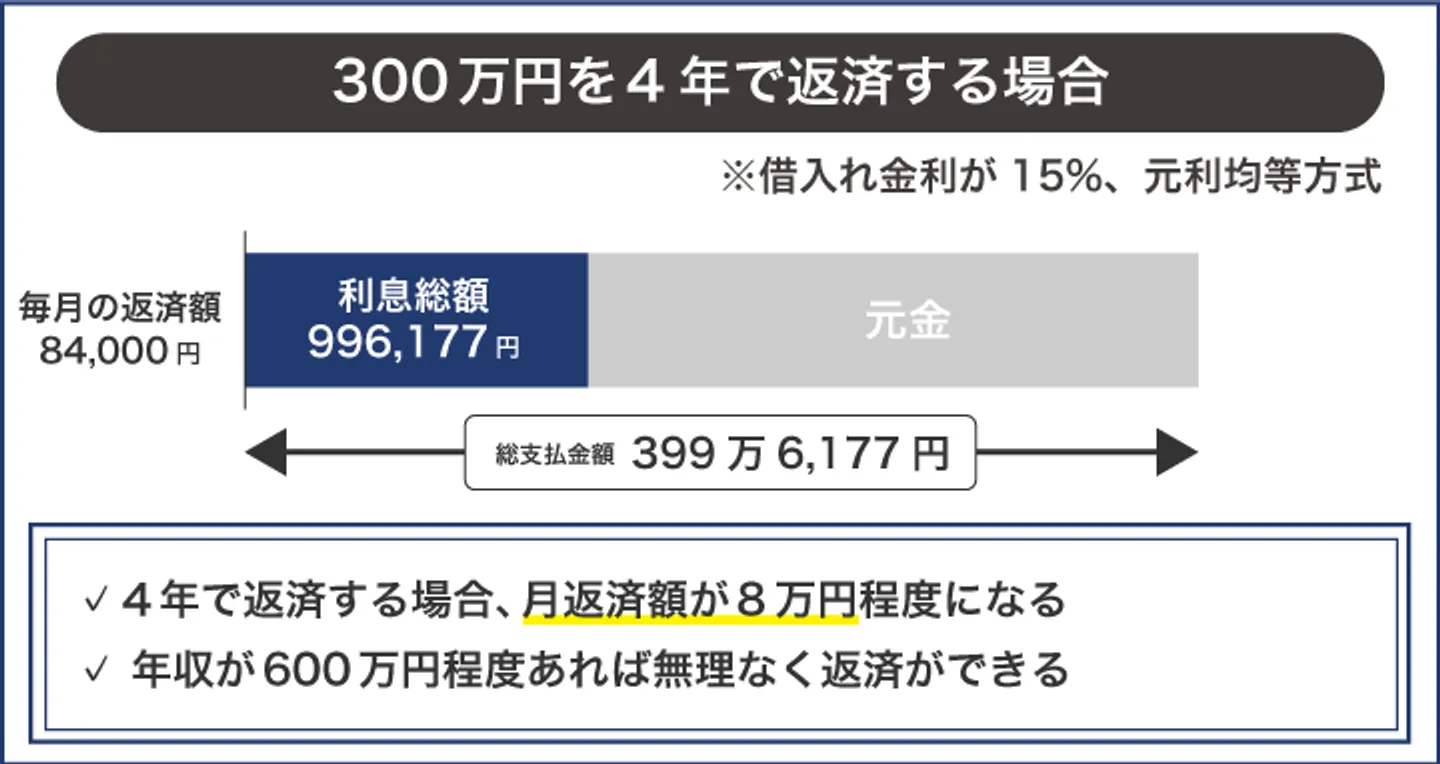

300万円を4年で返済する場合

300万円を4年で返済する場合の毎月の返済額・返済総額は以下のとおりです。

- 返済額:8万4,000円

- 返済総額:399万6,177円

月ごとの返済スケジュールは以下のとおりです。

| 支払回数 |

毎月の返済額 |

内元金 |

内利息 |

元金残高 |

| 1 |

84,000円 |

48,345円 |

35,655円 |

2,951,655円 |

| 2 |

84,000円 |

46,500円 |

37,500円 |

2,905,155円 |

| 3 |

84,000円 |

48,281円 |

35,719円 |

2,856,874円 |

| 4 |

84,000円 |

47,704円 |

36,296円 |

2,809,170円 |

| 5 |

84,000円 |

49,462円 |

34,538円 |

2,759,708円 |

| 6 |

84,000円 |

48,939円 |

35,061円 |

2,710,769円 |

| 7 |

84,000円 |

49,560円 |

34,440円 |

2,661,209円 |

| 8 |

84,000円 |

51,281円 |

32,719円 |

2,609,928円 |

| 9 |

84,000円 |

50,842円 |

33,158円 |

2,559,086円 |

| 10 |

84,000円 |

52,536円 |

31,464円 |

2,506,550円 |

| 11 |

84,000円 |

52,155円 |

31,845円 |

2,454,395円 |

| 12 |

84,000円 |

52,732円 |

31,268円 |

2,401,663円 |

| 13 |

84,000円 |

56,365円 |

27,635円 |

2,345,298円 |

| 14 |

84,000円 |

54,122円 |

29,878円 |

2,291,176円 |

| 15 |

84,000円 |

55,753円 |

28,247円 |

2,235,423円 |

| 16 |

84,000円 |

55,522円 |

28,478円 |

2,179,901円 |

| 17 |

84,000円 |

57,125円 |

26,875円 |

2,122,776円 |

| 18 |

84,000円 |

56,957円 |

27,043円 |

2,065,819円 |

| 19 |

84,000円 |

57,683円 |

26,317円 |

2,008,136円 |

| 20 |

84,000円 |

59,243円 |

24,757円 |

1,948,893円 |

| 21 |

84,000円 |

59,172円 |

24,828円 |

1,889,721円 |

| 22 |

84,000円 |

60,703円 |

23,297円 |

1,829,018円 |

| 23 |

84,000円 |

60,699円 |

23,301円 |

1,768,319円 |

| 24 |

84,000円 |

61,473円 |

22,527円 |

1,706,846円 |

| 25 |

84,000円 |

64,360円 |

19,640円 |

1,642,486円 |

| 26 |

84,000円 |

63,076円 |

20,924円 |

1,579,410円 |

| 27 |

84,000円 |

64,528円 |

19,472円 |

1,514,882円 |

| 28 |

84,000円 |

64,701円 |

19,299円 |

1,450,181円 |

| 29 |

84,000円 |

66,122円 |

17,878円 |

1,384,059円 |

| 30 |

84,000円 |

66,368円 |

17,632円 |

1,317,691円 |

| 31 |

84,000円 |

67,213円 |

16,787円 |

1,250,478円 |

| 32 |

84,000円 |

68,584円 |

15,416円 |

1,181,894円 |

| 33 |

84,000円 |

68,943円 |

15,057円 |

1,112,951円 |

| 34 |

84,000円 |

70,279円 |

13,721円 |

1,042,672円 |

| 35 |

84,000円 |

70,717円 |

13,283円 |

971,955円 |

| 36 |

84,000円 |

71,618円 |

12,382円 |

900,337円 |

| 37 |

84,000円 |

73,640円 |

10,360円 |

826,697円 |

| 38 |

84,000円 |

73,469円 |

10,531円 |

753,228円 |

| 39 |

84,000円 |

74,714円 |

9,286円 |

678,514円 |

| 40 |

84,000円 |

75,356円 |

8,644円 |

603,158円 |

| 41 |

84,000円 |

76,564円 |

7,436円 |

526,594円 |

| 42 |

84,000円 |

77,292円 |

6,708円 |

449,302円 |

| 43 |

84,000円 |

78,277円 |

5,723円 |

371,025円 |

| 44 |

84,000円 |

79,426円 |

4,574円 |

291,599円 |

| 45 |

84,000円 |

80,286円 |

3,714円 |

211,313円 |

| 46 |

84,000円 |

81,395円 |

2,605円 |

129,918円 |

| 47 |

84,000円 |

82,345円 |

1,655円 |

47,573円 |

| 48 |

48,177円 |

47,573円 |

604円 |

0円 |

| 累計 |

3,996,177円 |

|

996,177円 |

|

※金額はすべて目安です。借入先や返済方法などで異なる場合があります。

シミュレーション参照:アイフル「ご返済シミュレーション」

返済負担率から見る必要な手取り月収は「8万円×5=40万円」です。年収が額面で600万円程度なら、返済を続けられるでしょう。

ただし、トータルで見ると利息だけで100万円程度になるため、家計に余裕があるときは積極的に繰り上げ返済することをおすすめします。

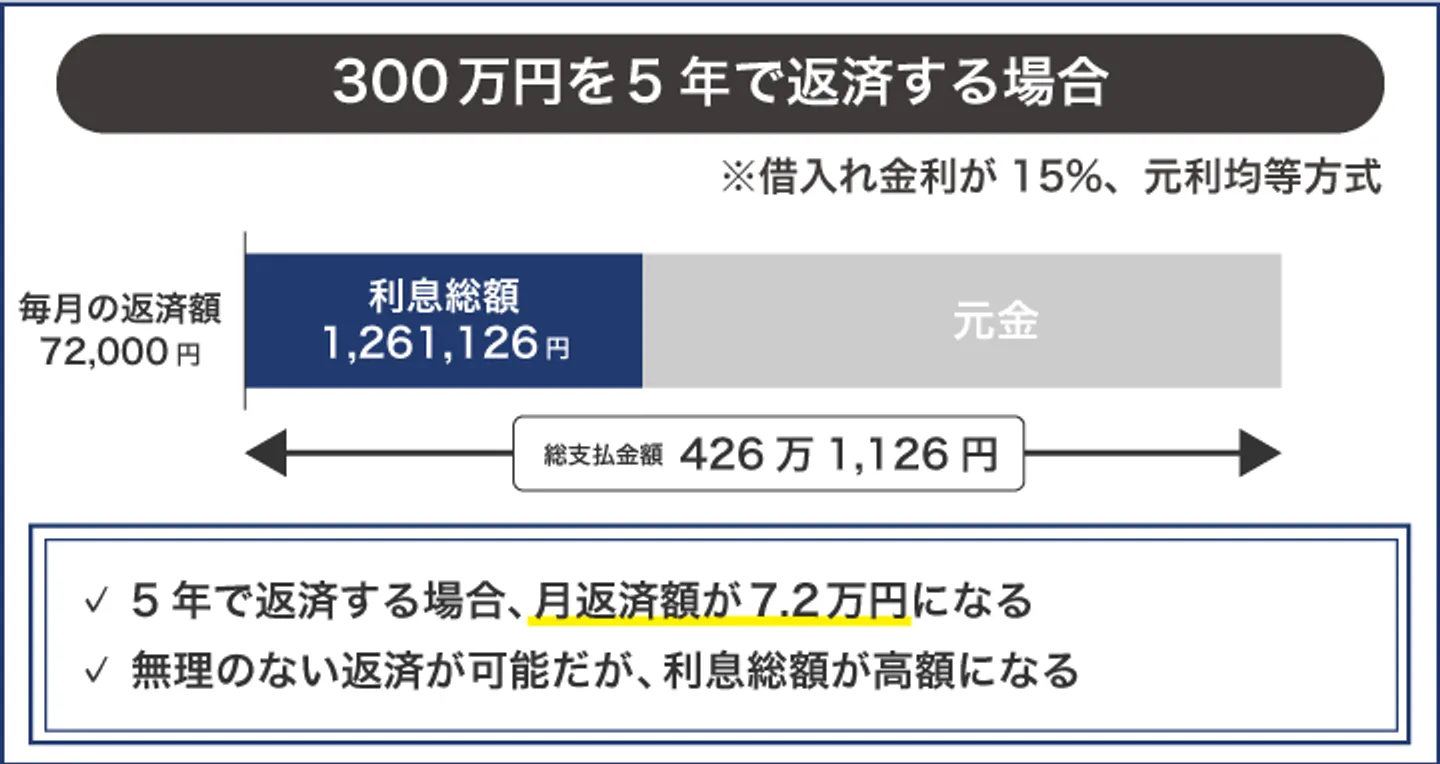

300万円を5年で返済する場合

300万円を5年で返済する場合の毎月の返済額・返済総額は以下のとおりです。

- 返済額:7万2,000円

- 返済総額:426万1,126円

月ごとの返済スケジュールは以下のとおりです。

| 支払回数 |

毎月の返済額 |

内元金 |

内利息 |

元金残高 |

| 1 |

72,000円 |

36,345円 |

35,655円 |

2,963,655円 |

| 2 |

72,000円 |

34,348円 |

37,652円 |

2,929,307円 |

| 3 |

72,000円 |

35,984円 |

36,016円 |

2,893,323円 |

| 4 |

72,000円 |

35,241円 |

36,759円 |

2,858,082円 |

| 5 |

72,000円 |

36,860円 |

35,140円 |

2,821,222円 |

| 6 |

72,000円 |

36,157円 |

35,843円 |

2,785,065円 |

| 7 |

72,000円 |

36,616円 |

35,384円 |

2,748,449円 |

| 8 |

72,000円 |

38,208円 |

33,792円 |

2,710,241円 |

| 9 |

72,000円 |

37,567円 |

34,433円 |

2,672,674円 |

| 10 |

72,000円 |

39,140円 |

32,860円 |

2,633,534円 |

| 11 |

72,000円 |

38,542円 |

33,458円 |

2,594,992円 |

| 12 |

72,000円 |

38,941円 |

33,059円 |

2,556,051円 |

| 13 |

72,000円 |

42,588円 |

29,412円 |

2,513,463円 |

| 14 |

72,000円 |

39,980円 |

32,020円 |

2,473,483円 |

| 15 |

72,000円 |

41,506円 |

30,494円 |

2,431,977円 |

| 16 |

72,000円 |

41,018円 |

30,982円 |

2,390,959円 |

| 17 |

72,000円 |

42,523円 |

29,477円 |

2,348,436円 |

| 18 |

72,000円 |

42,082円 |

29,918円 |

2,306,354円 |

| 19 |

72,000円 |

42,618円 |

29,382円 |

2,263,736円 |

| 20 |

72,000円 |

44,091円 |

27,909円 |

2,219,645円 |

| 21 |

72,000円 |

43,723円 |

28,277円 |

2,175,922円 |

| 22 |

72,000円 |

45,174円 |

26,826円 |

2,130,748円 |

| 23 |

72,000円 |

44,855円 |

27,145円 |

2,085,893円 |

| 24 |

72,000円 |

45,427円 |

26,573円 |

2,040,466円 |

| 25 |

72,000円 |

48,521円 |

23,479円 |

1,991,945円 |

| 26 |

72,000円 |

46,624円 |

25,376円 |

1,945,321円 |

| 27 |

72,000円 |

48,017円 |

23,983円 |

1,897,304円 |

| 28 |

72,000円 |

47,829円 |

24,171円 |

1,849,475円 |

| 29 |

72,000円 |

49,199円 |

22,801円 |

1,800,276円 |

| 30 |

72,000円 |

49,065円 |

22,935円 |

1,751,211円 |

| 31 |

72,000円 |

49,691円 |

22,309円 |

1,701,520円 |

| 32 |

72,000円 |

51,023円 |

20,977円 |

1,650,497円 |

| 33 |

72,000円 |

50,974円 |

21,026円 |

1,599,523円 |

| 34 |

72,000円 |

52,280円 |

19,720円 |

1,547,243円 |

| 35 |

72,000円 |

52,289円 |

19,711円 |

1,494,954円 |

| 36 |

72,000円 |

52,955円 |

19,045円 |

1,441,999円 |

| 37 |

72,000円 |

55,408円 |

16,592円 |

1,386,591円 |

| 38 |

72,000円 |

54,336円 |

17,664円 |

1,332,255円 |

| 39 |

72,000円 |

55,575円 |

16,425円 |

1,276,680円 |

| 40 |

72,000円 |

55,736円 |

16,264円 |

1,220,944円 |

| 41 |

72,000円 |

56,948円 |

15,052円 |

1,163,996円 |

| 42 |

72,000円 |

57,172円 |

14,828円 |

1,106,824円 |

| 43 |

72,000円 |

57,900円 |

14,100円 |

1,048,924円 |

| 44 |

72,000円 |

59,069円 |

12,931円 |

989,855円 |

| 45 |

72,000円 |

59,390円 |

12,610円 |

930,465円 |

| 46 |

72,000円 |

60,529円 |

11,471円 |

869,936円 |

| 47 |

72,000円 |

60,918円 |

11,082円 |

809,018円 |

| 48 |

72,000円 |

61,722円 |

10,278円 |

747,296円 |

| 49 |

72,000円 |

63,119円 |

8,881円 |

684,177円 |

| 50 |

72,000円 |

63,308円 |

8,692円 |

620,869円 |

| 51 |

72,000円 |

64,367円 |

7,633円 |

556,502円 |

| 52 |

72,000円 |

64,930円 |

7,070円 |

491,572円 |

| 53 |

72,000円 |

65,957円 |

6,043円 |

425,615円 |

| 54 |

72,000円 |

66,593円 |

5,407円 |

359,022円 |

| 55 |

72,000円 |

67,439円 |

4,561円 |

291,583円 |

| 56 |

72,000円 |

68,415円 |

3,585円 |

223,168円 |

| 57 |

72,000円 |

69,165円 |

2,835円 |

154,003円 |

| 58 |

72,000円 |

70,107円 |

1,893円 |

83,896円 |

| 59 |

72,000円 |

70,935円 |

1,065円 |

12,961円 |

| 60 |

13,126円 |

12,961円 |

165円 |

0円 |

| 累計 |

4,261,126円 |

|

1,261,126円 |

|

※金額はすべて目安です。借入先や返済方法などで異なる場合があります。

シミュレーション参照:アイフル「ご返済シミュレーション」

返済負担率から見る必要な手取り月収は「7万円×5=35万円」です。年収でいえば、額面550万円程度です。このラインなら、実現可能な人も多いでしょう。

ただし、利息総額は126万円程度と高額であり、これを許容できるかどうかは考え方次第です。可能であれば、余裕があるときに繰り上げ返済をしましょう。

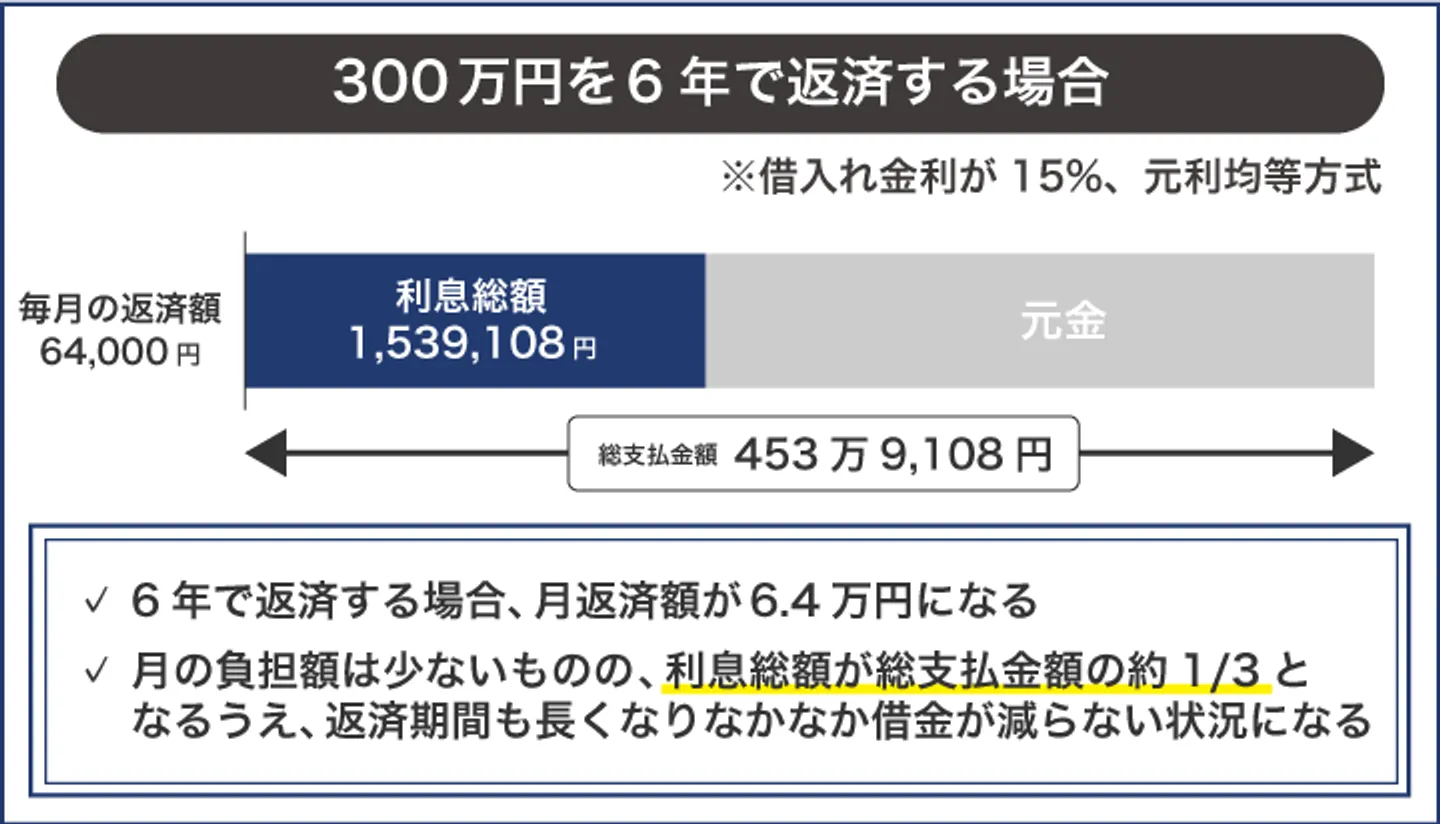

300万円を6年で返済する場合

300万円を6年で返済する場合の毎月の返済額・返済総額は以下のとおりです。

- 返済額:6万4,000円

- 返済総額:453万9,108円

月ごとの返済スケジュールは以下のとおりです。

| 支払回数 |

毎月の返済額 |

内元金 |

内利息 |

元金残高 |

| 1 |

64,000円 |

28,345円 |

35,655円 |

2,971,655円 |

| 2 |

64,000円 |

26,246円 |

37,754円 |

2,945,409円 |

| 3 |

64,000円 |

27,786円 |

36,214円 |

2,917,623円 |

| 4 |

64,000円 |

26,932円 |

37,068円 |

2,890,691円 |

| 5 |

64,000円 |

28,459円 |

35,541円 |

2,862,232円 |

| 6 |

64,000円 |

27,636円 |

36,364円 |

2,834,596円 |

| 7 |

64,000円 |

27,987円 |

36,013円 |

2,806,609円 |

| 8 |

64,000円 |

29,493円 |

34,507円 |

2,777,116円 |

| 9 |

64,000円 |

28,717円 |

35,283円 |

2,748,399円 |

| 10 |

64,000円 |

30,209円 |

33,791円 |

2,718,190円 |

| 11 |

64,000円 |

29,466円 |

34,534円 |

2,688,724円 |

| 12 |

64,000円 |

29,747円 |

34,253円 |

2,658,977円 |

| 13 |

64,000円 |

33,404円 |

30,596円 |

2,625,573円 |

| 14 |

64,000円 |

30,551円 |

33,449円 |

2,595,022円 |

| 15 |

64,000円 |

32,007円 |

31,993円 |

2,563,015円 |

| 16 |

64,000円 |

31,348円 |

32,652円 |

2,531,667円 |

| 17 |

64,000円 |

32,788円 |

31,212円 |

2,498,879円 |

| 18 |

64,000円 |

32,165円 |

31,835円 |

2,466,714円 |

| 19 |

64,000円 |

32,575円 |

31,425円 |

2,434,139円 |

| 20 |

64,000円 |

33,991円 |

30,009円 |

2,400,148円 |

| 21 |

64,000円 |

33,423円 |

30,577円 |

2,366,725円 |

| 22 |

64,000円 |

34,822円 |

29,178円 |

2,331,903円 |

| 23 |

64,000円 |

34,293円 |

29,707円 |

2,297,610円 |

| 24 |

64,000円 |

34,730円 |

29,270円 |

2,262,880円 |

| 25 |

64,000円 |

37,962円 |

26,038円 |

2,224,918円 |

| 26 |

64,000円 |

35,656円 |

28,344円 |

2,189,262円 |

| 27 |

64,000円 |

37,010円 |

26,990円 |

2,152,252円 |

| 28 |

64,000円 |

36,581円 |

27,419円 |

2,115,671円 |

| 29 |

64,000円 |

37,917円 |

26,083円 |

2,077,754円 |

| 30 |

64,000円 |

37,530円 |

26,470円 |

2,040,224円 |

| 31 |

64,000円 |

38,009円 |

25,991円 |

2,002,215円 |

| 32 |

64,000円 |

39,316円 |

24,684円 |

1,962,899円 |

| 33 |

64,000円 |

38,994円 |

25,006円 |

1,923,905円 |

| 34 |

64,000円 |

40,281円 |

23,719円 |

1,883,624円 |

| 35 |

64,000円 |

40,004円 |

23,996円 |

1,843,620円 |

| 36 |

64,000円 |

40,513円 |

23,487円 |

1,803,107円 |

| 37 |

64,000円 |

43,252円 |

20,748円 |

1,759,855円 |

| 38 |

64,000円 |

41,580円 |

22,420円 |

1,718,275円 |

| 39 |

64,000円 |

42,816円 |

21,184円 |

1,675,459円 |

| 40 |

64,000円 |

42,656円 |

21,344円 |

1,632,803円 |

| 41 |

64,000円 |

43,870円 |

20,130円 |

1,588,933円 |

| 42 |

64,000円 |

43,758円 |

20,242円 |

1,545,175円 |

| 43 |

64,000円 |

44,315円 |

19,685円 |

1,500,860円 |

| 44 |

64,000円 |

45,497円 |

18,503円 |

1,455,363円 |

| 45 |

64,000円 |

45,460円 |

18,540円 |

1,409,903円 |

| 46 |

64,000円 |

46,618円 |

17,382円 |

1,363,285円 |

| 47 |

64,000円 |

46,633円 |

17,367円 |

1,316,652円 |

| 48 |

64,000円 |

47,273円 |

16,727円 |

1,269,379円 |

| 49 |

64,000円 |

48,914円 |

15,086円 |

1,220,465円 |

| 50 |

64,000円 |

48,495円 |

15,505円 |

1,171,970円 |

| 51 |

64,000円 |

49,591円 |

14,409円 |

1,122,379円 |

| 52 |

64,000円 |

49,741円 |

14,259円 |

1,072,638円 |

| 53 |

64,000円 |

50,812円 |

13,188円 |

1,021,826円 |

| 54 |

64,000円 |

51,018円 |

12,982円 |

970,808円 |

| 55 |

64,000円 |

51,666円 |

12,334円 |

919,142円 |

| 56 |

64,000円 |

52,700円 |

11,300円 |

866,442円 |

| 57 |

64,000円 |

52,992円 |

11,008円 |

813,450円 |

| 58 |

64,000円 |

53,999円 |

10,001円 |

759,451円 |

| 59 |

64,000円 |

54,352円 |

9,648円 |

705,099円 |

| 60 |

64,000円 |

55,018円 |

8,982円 |

650,081円 |

| 61 |

64,000円 |

56,520円 |

7,480円 |

593,561円 |

| 62 |

64,000円 |

56,439円 |

7,561円 |

537,122円 |

| 63 |

64,000円 |

57,378円 |

6,622円 |

479,744円 |

| 64 |

64,000円 |

57,889円 |

6,111円 |

421,855円 |

| 65 |

64,000円 |

58,800円 |

5,200円 |

363,055円 |

| 66 |

64,000円 |

59,375円 |

4,625円 |

303,680円 |

| 67 |

64,000円 |

60,132円 |

3,868円 |

243,548円 |

| 68 |

64,000円 |

60,998円 |

3,002円 |

182,550円 |

| 69 |

64,000円 |

61,675円 |

2,325円 |

120,875円 |

| 70 |

64,000円 |

62,510円 |

1,490円 |

58,365円 |

| 71 |

59,108円 |

58,365円 |

743円 |

0円 |

| 累計 |

4,539,108円 |

|

1,539,108円 |

|

※金額はすべて目安です。借入先や返済方法などで異なる場合があります。

シミュレーション参照:アイフル「ご返済シミュレーション」

返済負担率から見る必要な手取り月収は「6万円×5=30万円」、年収でいえば額面450万円程度です。

月々の返済額は軽くなりますが、利息総額は150万円程度とかなり高額です。返済も長期に渡るため、なかなか借金が減らないことにストレスを感じる人もいます。

「利息の負担をなくしたい」「早く借金を解消したい」と考える場合、「自力返済が難しい場合は債務整理を検討する」で後述する債務整理を行えば、利息のカットや元金の減額・免除などが可能です。

返済額別の返済期間シミュレーション

ここまでは返済期間を軸にシミュレーションしましたが、次は返済額(毎月いくら返済するか)を軸にシミュレーションしてみましょう。

- 毎月5万円の返済…9年9ヶ月かかる

- 毎月6万5000円の返済…6年程度かかる

- 毎月8万円の返済…4年半かかる

- 毎月10万円の返済…3年半程度かかる

返済額を軸に考えることで、毎月の支払いを無理のない範囲に抑えやすくなります。ただし、先述の通り返済額が少ないほど最終的な返済総額は高くなるため注意しましょう。

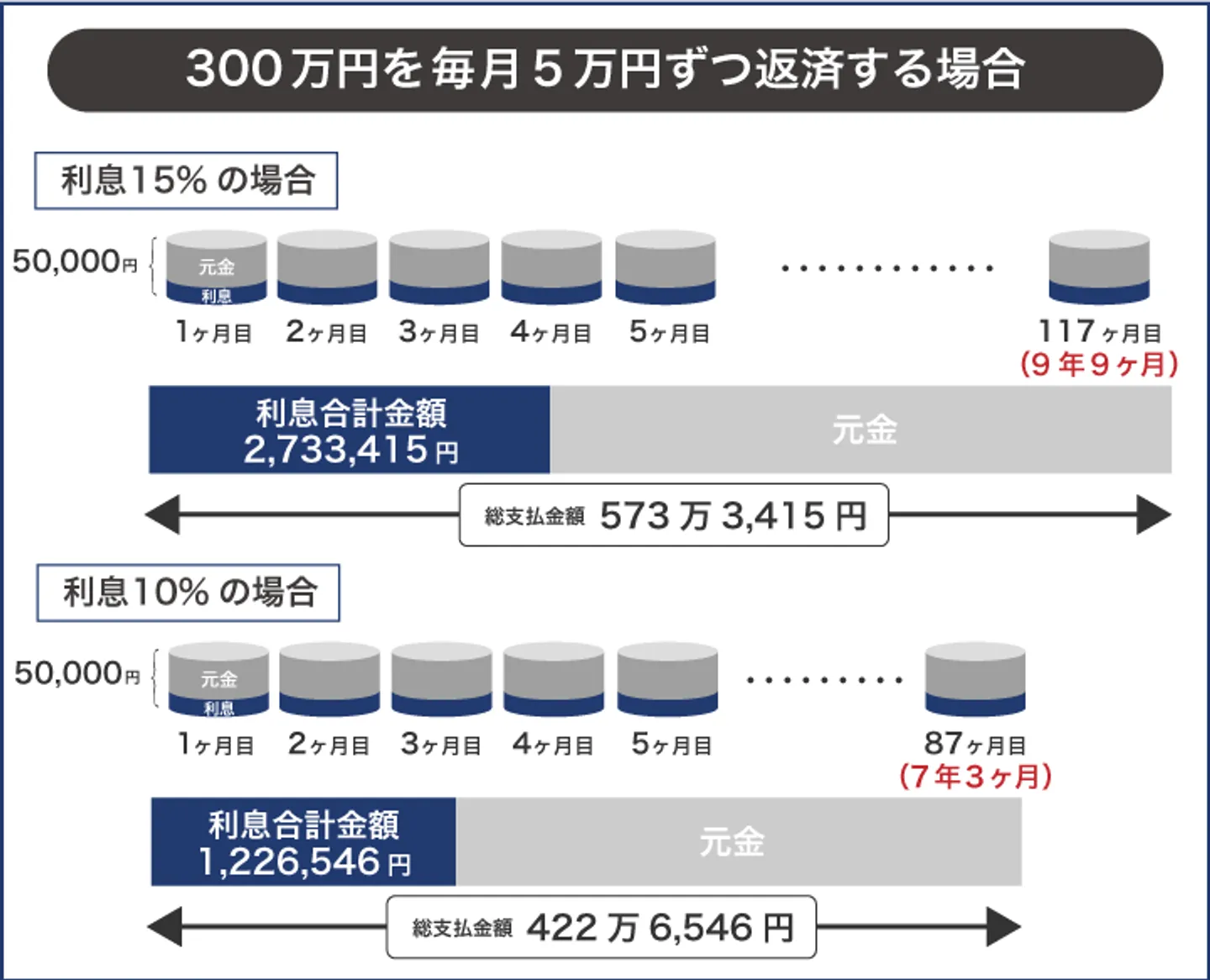

毎月5万円返済する場合

借金300万円の場合、利息制限法の上限利率は15%です。仮に15%で取引している場合、毎月5万円の返済で9年9ヶ月という年月が必要になります。その間に支払う利息も270万円以上と、元金の300万円とそれほど変わりません。

利息が10%であった場合でも、返済には7年3ヶ月かかり、利息は元金の半額近い122万円以上にのぼります。

| 利息 |

返済年数 |

返済回数 |

返済総額 |

うち利息額 |

| 15% |

9年9か月 |

117回 |

573万3,415円 |

273万3,415円 |

| 10% |

7年3か月 |

87回 |

422万6,546円 |

122万6,546円 |

借金300万円で15%、または10%の利息の場合、毎月5万円の返済はあまり現実的な計画とはいえないでしょう。

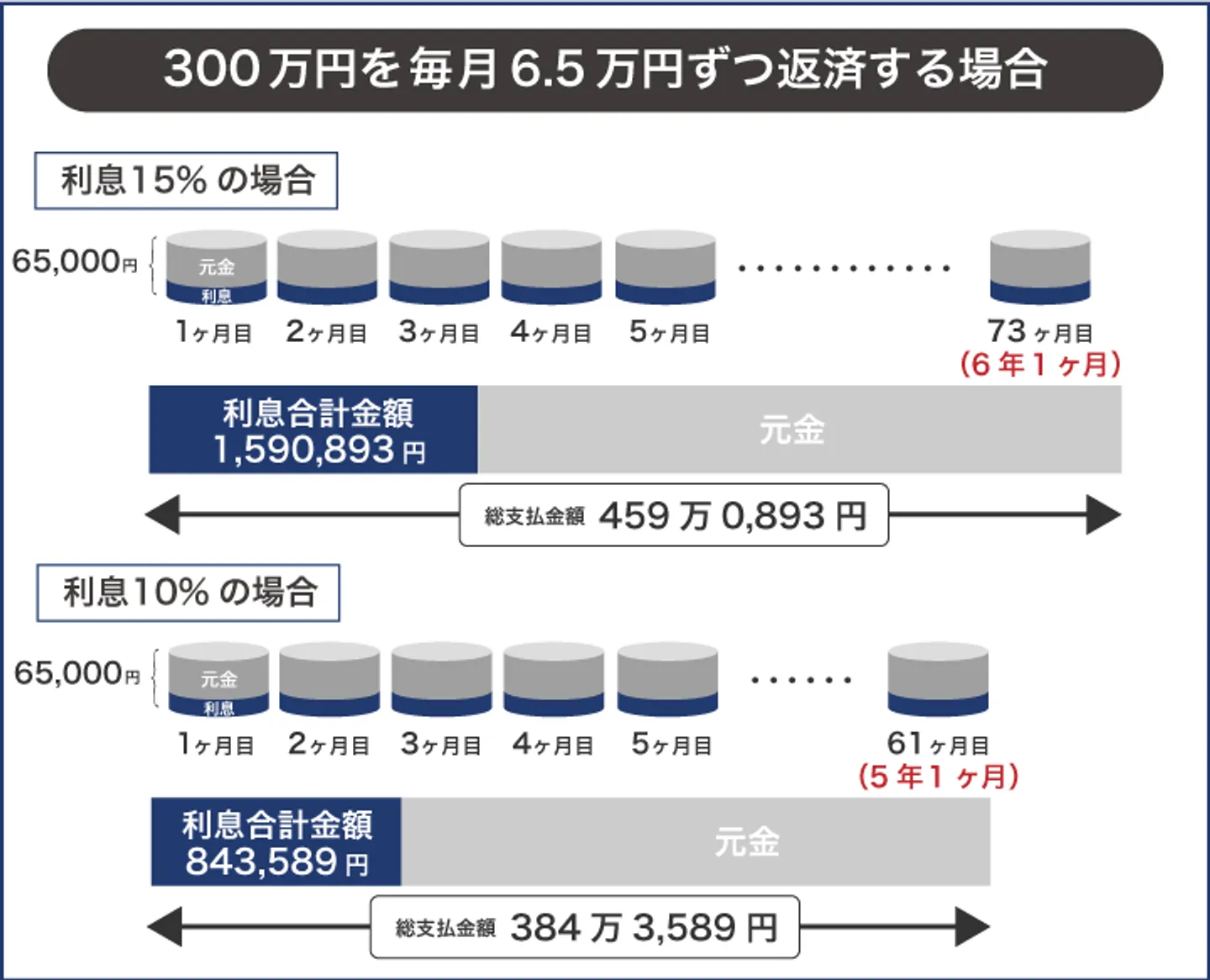

毎月6万5,000円返済する場合

毎月6万5,000円返済に回せる場合、返済期間や利息負担は少し軽くなります。利息15%なら完済まで6年程度かかり、完済までに支払う利息は元金300万円の半額以上の160万円程度にのぼります。

利息が10%の場合は5年程度の返済期間、元金300万円に加えて85万円程度の利息を支払わなければなりません。

| 利息 |

返済年数 |

返済回数 |

返済総額 |

うち利息額 |

| 15% |

6年1か月 |

73回 |

459万0,893円 |

159万0,893円 |

| 10% |

5年1か月 |

61回 |

384万3,589円 |

84万3,589円 |

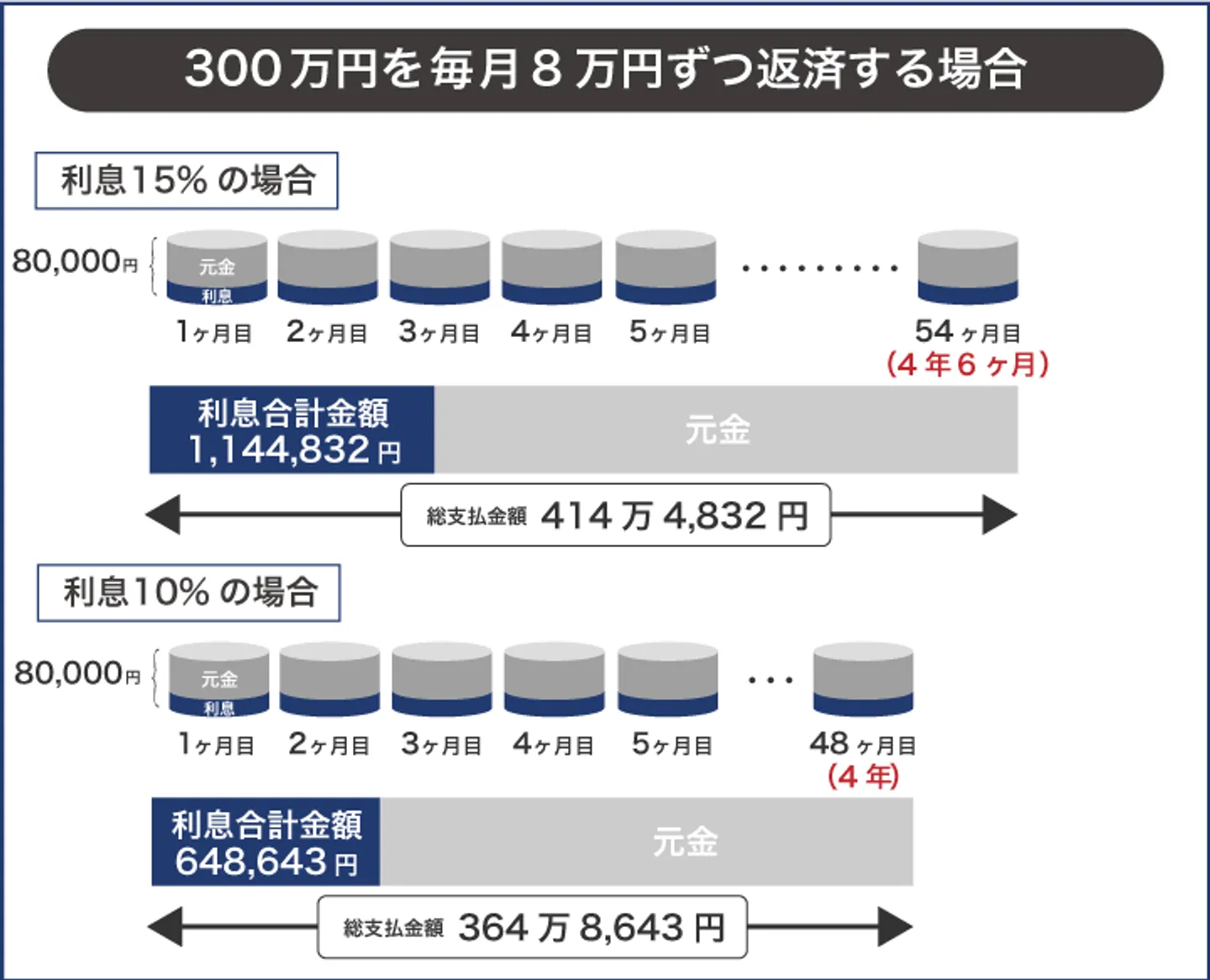

毎月8万円返済する場合

毎月8万円返済に回せる場合は、利息15%の取引なら4年半で完済できます。ただし、それでも利息は115万円程度支払わなければなりません。

利息が10%なら、完済まで4年、支払利息の負担も65万円程度と、非常に軽くなるでしょう。

| 利息 |

返済年数 |

返済回数 |

返済総額 |

うち利息額 |

| 15% |

4年6か月 |

54回 |

414万4,832円 |

114万4,832円 |

| 10% |

4年 |

48回 |

364万8,643円 |

64万8,643円 |

ただし、月8万円までになると、4年以上継続的に支払うのが難しい家庭も多いでしょう。特に住宅ローンや家賃などがある場合は、さらに難しくなるかもしれません。

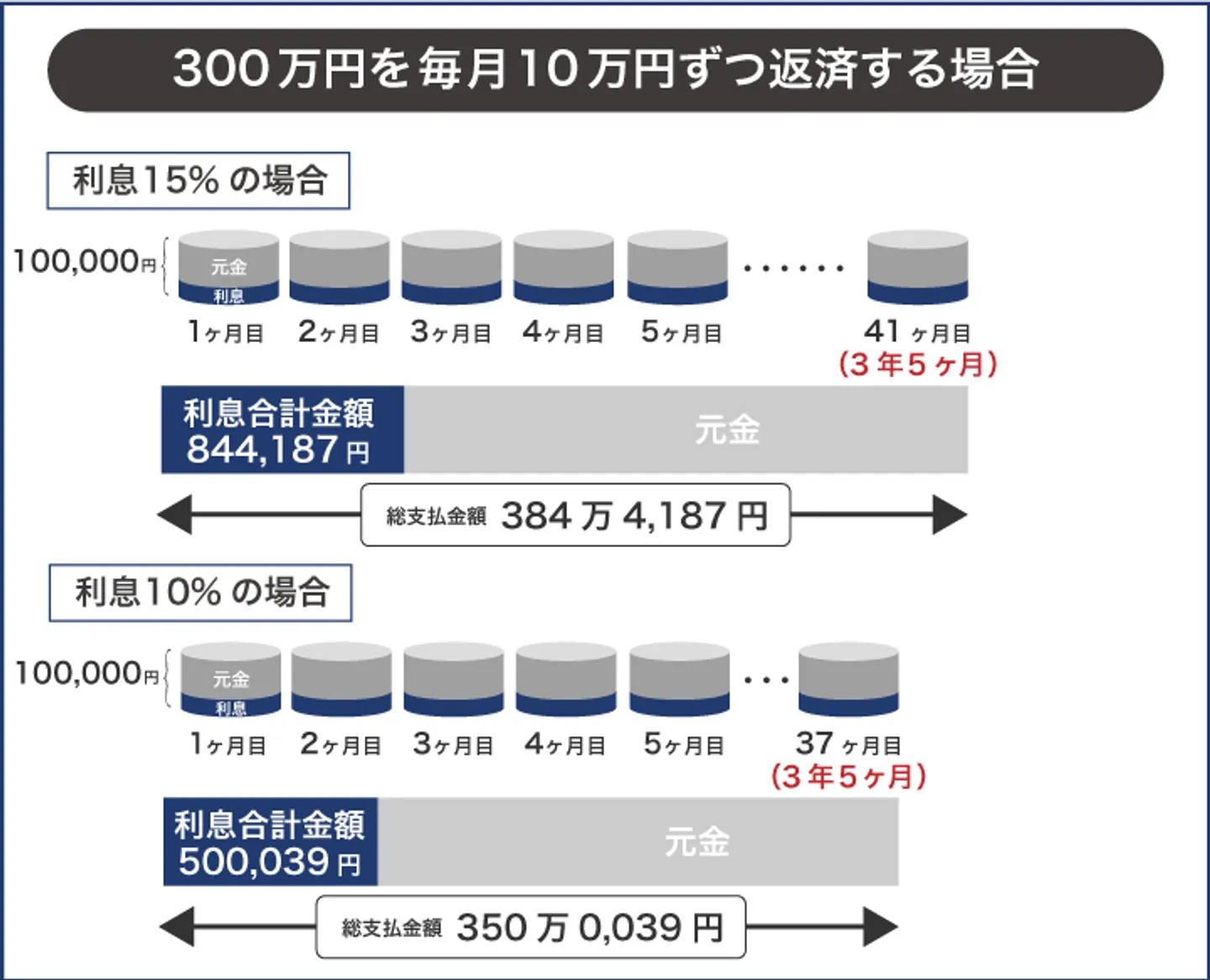

毎月10万円返済する場合

毎月10万円ずつの返済を安定して継続できるのなら、借金300万円は3年から3年半程度で完済することも可能です。15%なら利息は84万円程度、10%なら50万円程度です。

| 利息 |

返済年数 |

返済回数 |

返済総額 |

うち利息額 |

| 15% |

3年5ヶ月 |

41回 |

384万4,187円 |

84万4,187円 |

| 10% |

3年1ヶ月 |

37回 |

350万0,039円 |

50万0,039円 |

ただし、毎月10万円を3年から3年半の間確実に返済しなければなりません。返済中にやむを得ない事情が発生して返済ができなくなると、高利の遅延損害金が課されてしまいます。

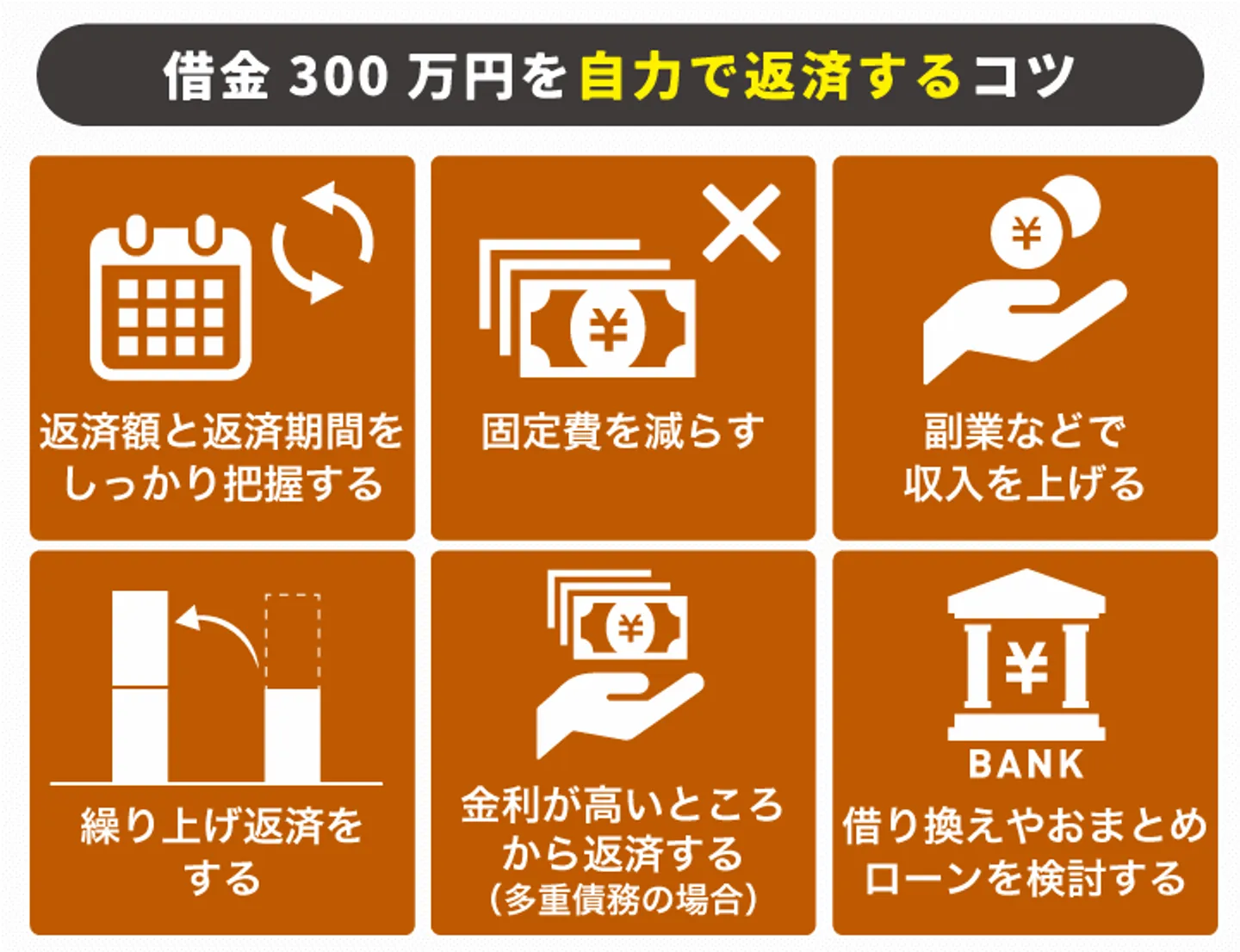

借金300万円を自力で返済するコツ

借金300万円は、闇雲に返済してもなかなか減らせません。自力で返済するコツとして、以下の6つを押さえておきましょう。

それぞれ詳しく説明します。

返済額と返済期間を把握する

まずは今自分がどのくらいの金額までなら返済できるのか、家計の収入と支出を把握し、返済計画を立てましょう。

実現可能な返済計画にするためには、自分の収入で無理なく返済を続けられる金額に設定しなければなりません。例えば、確実に返済できる金額が数万円程度と少なく返済が長期化しそうな場合は、節約などで家計を減らして返済額を増やす必要があります。

固定費を減らす

家計を節約するなら、固定費をカットすることを検討しましょう。固定費をカットすれば、毎月自動的に一定額が節約できます。

具体的な例として、以下のものは他社に乗り換えたり契約解除したりすることで、一定額カットできます。

- 電力会社を比較して安いところに切り替える

- 携帯電話を格安携帯にする

- 無駄なサブスクリプションサービスを解約する

- 家賃の低いところに引っ越す

- 民間保険の見直しをする

固定費を見直せば家計に余裕が出るため、毎月の返済もしやすくなります。

副業などで収入を増やす

毎月の支払い継続や繰り上げ返済のためには、収入を増やすことも大切です。副業を始めれば、すぐに収入のアップが可能です。

主な副業としては、次のようなものが挙げられます。

|

難易度 |

利益 |

| クラウドソーシング |

低い〜高い(案件による) |

低い〜高い(案件による) |

| せどり |

高い |

高い |

| アフィリエイト |

高い |

低い〜高い(軌道にのるまで時間がかかる) |

| アンケートモニター |

低い |

低い |

| アルバイト |

普通 |

普通 |

副業を始める場合は、本業に支障が出ないよう注意が必要です。就業規則も確認し、職場と揉めないようにしましょう。

また、副業の収入が20万円を超えると、確定申告が必要になります。確定申告を怠ると脱税とみなされ、延滞金が加算されてしまいます。

借金返済におすすめの副業については、以下の関連記事も参考にしてください。

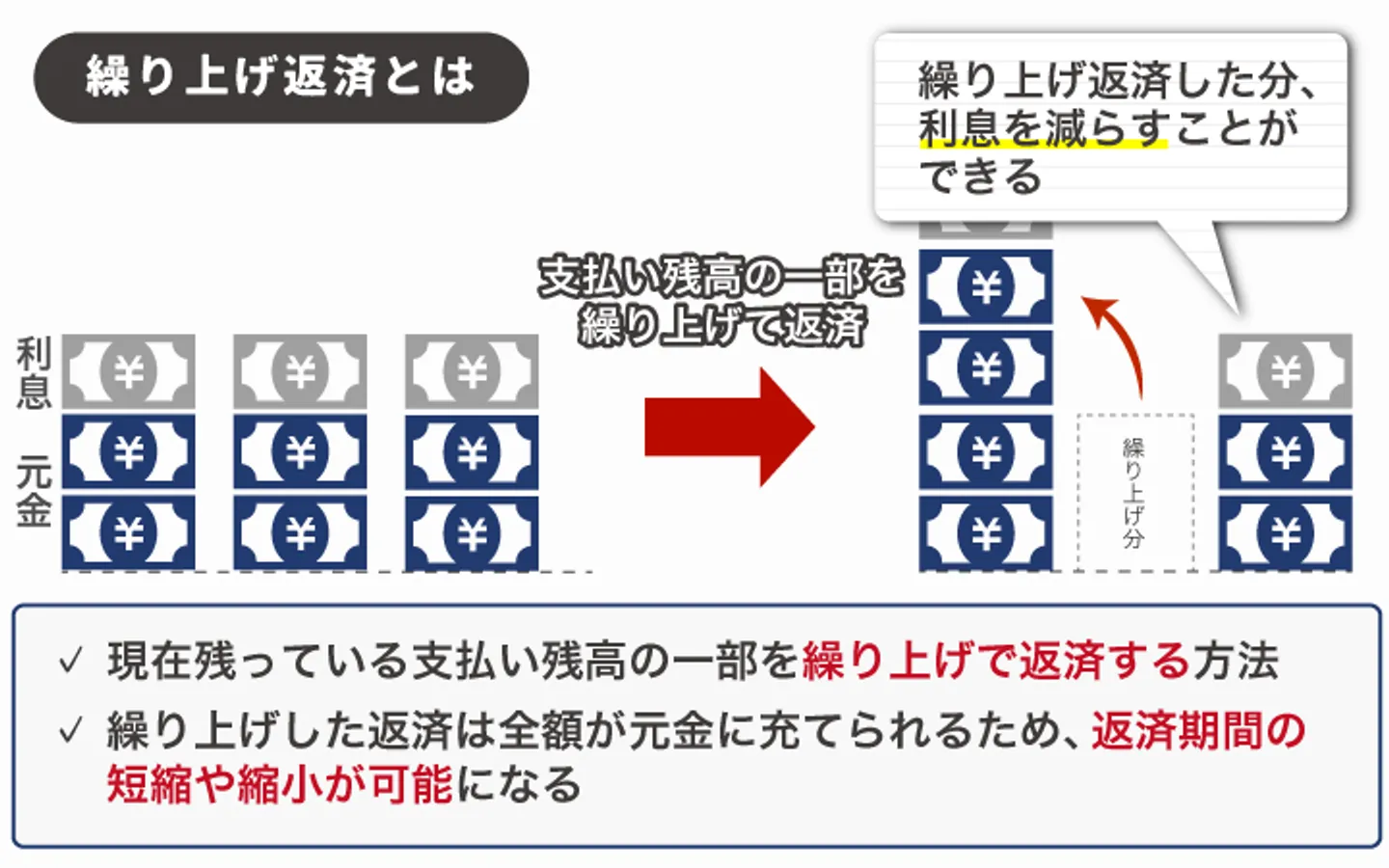

繰り上げ返済をする

繰上げ返済をするのも1つの方法です。

「繰り上げ返済」とは、毎月の支払いとは別に、臨時で返済を行うことをいいます。繰り上げ返済は全額が元金に充てられるため、返済期間や返済額の短縮・縮小が可能です。

例えば、借金300万円を5年間で返済する計画の場合、1年目(12ヶ月目)に50万円の繰り上げ返済を行うと、次のようになります。

※金利は年15%、返済方式は元利均等方式を想定

■期間を短縮する場合

・毎月返済額…7万1,369 円(変わらず)

・残り返済期間…3年1ヶ月(11ヶ月の短縮)

・縮小する利息額…33万7,795円

■返済額を縮小させる場合

・毎月返済額…5万7,237 円(1万4,000円程度の縮小)

・残り返済期間…4年0月(変わらず)

・縮小する利息額…16万4,207円

シミュレーション参照:知るぽると「繰り上げ返済シミュレーション」

期間を短縮すれば利息が30万円程度下がるため、総合的な返済負担を大幅に抑えられます。一方、当面の負担軽減を優先し、毎月の返済額を減らすのも選択肢の1つです。

期間・返済額のどちらを短縮・縮小できるかは業者によるため、借入先に確認しましょう。

多重債務に陥っているなら金利が高いところから返済する

複数の会社から借り入れている場合、繰り上げ返済やボーナス払いは金利の高い会社を優先しましょう。

借金の利息は、借入時にまとめて計算するのではなく、月ごとに以下の計算式で算出されます。

利息=元金残高×金利÷365日×利用日数※

※利用日数…返済の間隔、つまり「前回の返済日から次の返済日までの日数」を指す。返済は月1回が通常であるため、基本的に30日前後になる。

例えば、金利が15%の借金で、ある月の元金残高が100万円であれば、「100万円×15%÷365日×30日=1万2,328円」がその月の利息となります。毎月5万円を返済する設定であれば、元金返済に充てられるのは「5万円-1万2,328円=3万7,672円」ということです。

「その月の元金残高×金利」がベースである以上、金利の高い借金から先に元金を減らしていけば、最終的な返済総額も効率的に減らせます。

借り換えやおまとめローンを検討する

利息を下げる方法として、借り換えやおまとめローンも効果的です。借り換えやおまとめローンで金利が下げられれば、返済負担も軽くなります。

例えば、借金300万円を5年で返済する場合、金利15%と12%では次のように変わります。

|

金利15% |

金利12% |

| 毎月返済額 |

7万1,369円 |

6万6,733 円 |

| 総返済額 |

428万2,140円 |

400万3,980円 |

| 利息総額 |

128万2,140円 |

100万3,980円 |

※元利均等方式で計算

金利に3%の差があれば、毎月の返済額は5,000円程度、返済総額は28万円程度節約できます。

ただし、借り換えやおまとめローンは審査が厳しかったり、かえって金利が上がったりする場合もあるため注意しましょう。事前のシミュレーションをおすすめします。

おまとめローンのデメリットについては下記の記事でも詳しく解説しているため、ぜひ参考にしてください。

借金300万円を自力で返すなら絶対に手を出してはいけないこと

借金300万円を自力で返すには、かなりの覚悟と根気が必要です。場合によっては完済までに何年もかかるため、「どうにか収入を増やせないか」と考えることもあるでしょう。

その際に、以下のような方法が頭をよぎるかもしれませんが、借金300万円を自力で返したいのであれば絶対に手を出さないようにしましょう。

- ギャンブル

- 闇バイト

- FXなどの投資

- 新たな借入

- クレジットカードの現金化

「借金返済のために収入を増やしたい」と考えてギャンブルに手を出してしまうと、逆に出費が多くなってしまい、さらに借金を増やしてしまうリスクがあります。FXなどの投資も、失敗すればかえって資産を失うことになるためおすすめできません。

また、いわゆる闇バイトに手を出すと犯罪に加担してしまう可能性があり、借金返済どころか罰金の支払いを命じられるおそれがあります。

新たな借入は、一時凌ぎにはなるかもしれませんが、結局借金を増やすことになるため根本的な解決になりません。特に、闇金からは絶対に借りてはいけません。

そのほか、クレジットカードの現金化もやめましょう。

【クレジットカードの現金化とは】

クレジットカードの「ショッピング枠」で購入したものを売却し、換金すること。多くの場合、カード会社の利用規約で禁止されており、強制解約などのペナルティを受ける可能性がある。

「早く借金生活から抜け出したい」と考えるあまり、上記のことに手を出したくなるかもしれません。しかし、300万円を完済するには地道に返済を重ねることが一番です。現在の収支状況を踏まえたうえで返済計画を立て、自力で返せるよう工夫しましょう。

闇金からの口座買取り(闇バイト)を持ちかけられたときの対応策について、以下の記事で解説しています。ぜひ参考にしてください。

借金を返済できなくなるとどうなる?考えられる5つのリスク

借金が300万円にもなると、返済できない月がでてくる可能性があります。

しかし、滞納には以下のようなリスクがあります。

- 債権者から手紙や電話、ときに訪問で督促される

- 遅延損害金が発生する

- ブラックリストに載りどこからも借り入れができなくなる

- 一括請求の通知が届く

- 裁判所から支払督促や訴状が届き「給料差し押さえ」などの強制執行を受ける

ここでは、以上5つのリスクについて詳しく解説します。借金の残高が大きいほど滞納するリスクは高くなり、また滞納に対するペナルティも大きくなるため注意が必要です。

1.債権者から手紙や電話、ときに訪問で督促される

支払い期日から数日間滞納が続くと、債権者から手紙や電話で連絡がきます。

最初は手違いで返済が遅れている可能性もあるため、あくまでも「確認」といった趣旨の連絡ですが、返済せず連絡を無視していると徐々に内容が厳しいものになっていきます。

【1.圧着はがきや封書が届く】

・担当者の個人名を差出人とするなど、外から督促とわからないよう配慮

・「入金が確認できません」「行き違いでしたらご容赦ください」など、丁寧な文面

【2.社名の入った封筒が届く】

・手紙のフォントサイズが大きくなり、赤文字やアンダーラインが頻繁に使われる

・「至急ご連絡ください」「〇日以内にご入金ください」

【3.「請求書在中」「至急」などと記載された封筒が届く】

最終通告、法的手続きの予告

電話での督促の場合、自動音声だったりオペレーターが直接かけてきたりと債権者によってさまざまです。はじめは借入時に登録した携帯電話にかかってきますが、無視し続けていると自宅や勤務先にかかってくることもあるため要注意です。

また、最近ではショートメールやSNSなどを通じて返済を促す連絡が来ることもあります。

2.遅延損害金が発生する

借金の支払いを滞納すると、支払い期日の翌日から遅れた日数だけ遅延損害金が加算されます。遅延損害金は延滞に対するペナルティの意味を持つため、通常の利息よりも高く設定されています。

遅延損害金の計算方法は以下のとおりです。

元金×年率×滞納日数÷365日

例えば以下のケースでは、3万6,000円の遅延損害金がかかります。

・元金:300万円

・年率:14.6%

・滞納日数:30日

300万円×14.6%×30日÷365日=3万6,000円

遅延損害金が発生し始めると、借金は雪だるま式に膨らみます。

遅延損害金については、下記の関連記事も参考にしてください。

3.ブラックリストに載りどこからも借り入れができなくなる

長期間滞納すると、ブラックリストに載ってしまいます。

「ブラックリストに載る」とは、借金やクレジットカードの利用・支払いのデータを管理する「信用情報機関」に金融事故情報が登録されることです。ブラックリストに載ってしまった場合、どこからも新たな借入ができなくなるほか、以下のようなデメリットを受けます。

- クレジットカードの作成・更新ができなくなる

- スマートフォンを分割払いで購入できない

- 賃貸契約の際の審査に通らない場合がある

- ローンが組めなくなる

- ローン・奨学金などの保証人になれない

新たな借入やカードの作成などができなくなる理由は、借入やローン契約などの際、金融機関は必ず信用情報機関に照会をかけ、顧客に事故履歴がないかを確認するためです。照会の結果、長期滞納の情報がわかれば、どこの会社の新規借入の審査も通らなくなるでしょう。

探せば、このような状況でも貸し付けてくれるところはありますが、そのような業者は闇金の可能性が高いです。「ブラックでも借りられる」「審査不要」などと謳っている業者には注意してください。

ブラックリストについては、以下の記事でも解説しています。ぜひ参考にしてください。

5.一括請求の通知が届く

滞納を2〜3ヶ月続けると、「期限の利益を喪失した」として、債権者から一括請求を受けてしまいます。

【期限の利益の喪失とは】

滞納などによって約束どおりに返済されない場合に、「分割払いで返済できる権利」を失うこと。権利を失えば、原則一括返済しか認められなくなる。

約束どおり毎月決まった額を返済していれば、残債を一括で請求されることはありません。

しかし、滞納によって期限の利益を失うと、残額や利息、遅延損害金を一括で返済するよう請求されてしまうため注意が必要です。

一括請求された場合でも、期日までに一括返済すればそれ以上大ごとにはなりませんが、一括請求の通知も無視してしまうと、最終的には給料や財産を差し押さえられる可能性があります。

借金の一括請求を払えない場合に生じるリスクについては、以下の記事で詳しく解説しています。ぜひ参考にしてください。

6.裁判所から支払督促や訴状が届き、給料差し押さえなどの強制執行を受ける

度重なる支払い請求があっても返済せず、債権者からの連絡を無視し続けてしまうと、債権者から訴訟提起もしくは支払督促を申し立てられてしまいます。

債務額が少額であれば、「わざわざ裁判など起こさないのではないか」と思うかもしれません。しかし、令和2年4月1日より民事執行法が改正され、財産の差し押さえがしやすくなりました。

今までは勝訴判決をとっても、債務者の財産がどこにあるかわからなければ差し押さえができませんでした。しかし、改正により債務者の財産調査が強化され、実効力が向上しています。

- 支払督促がオンラインでできるようになった

- 法改正により差し押さえが簡便化された

「支払督促」は、債権者の主張のみに基づいて行われる、執行力のある支払い命令です。債務者側が異議申し立てをせずに2週間以上放置した場合、裁判で判決をとられたことと同じ効力が生じ、給料差し押さえなどの強制執行を受けてしまいます。

給料が差し押さえられると、給料の4分の1が強制的に回収されます。債権を回収し終わるまで差し押さえは続き、勤務先にも差し押さえの事実が知られてしまうため、債務者が受けるダメージは非常に大きいといえるでしょう。

参照:督促手続オンラインシステム|初めての方へ

借金滞納による給料差し押さえが行われた場合の解決法については、以下の記事で解説しています。ぜひ参考にしてください。

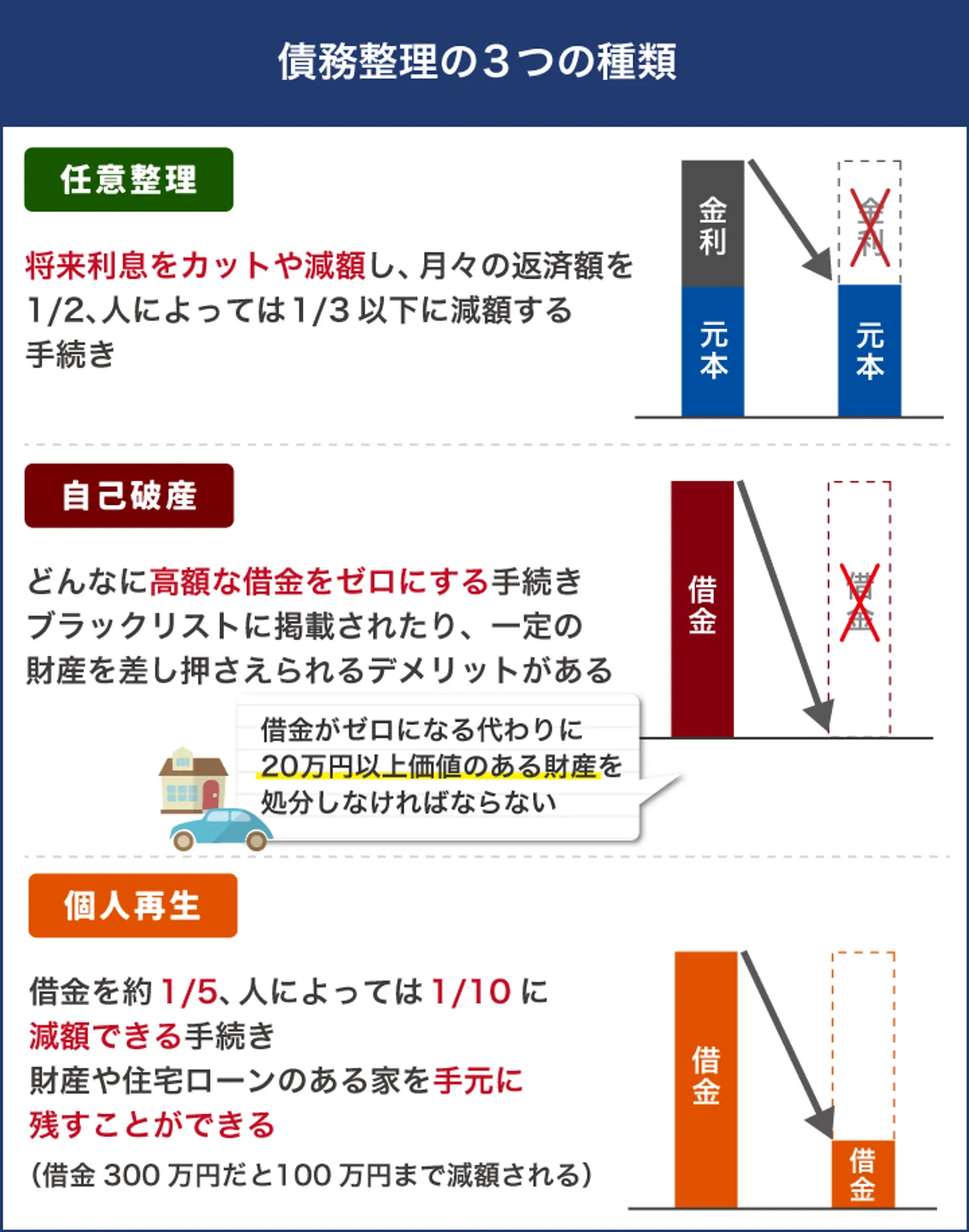

自力返済が難しい場合は債務整理を検討する

自力返済が難しいと感じたら、「債務整理」を検討しましょう。

【債務整理とは】

債権者との交渉や裁判手続きによって、借金の減額や免除をしてもらえる制度。主に「任意整理」「自己破産」「個人再生」の3種類に分けられる。

それぞれのメリット・デメリットは以下のとおりです。

| 債務整理の方法 |

メリット |

デメリット |

| 任意整理 |

・利息をカットできる

・比較的手続きが簡単

・整理対象を選べる |

・ブラックリストに載る

・元金自体はほとんど減らない

・債権者と和解できない場合がある

・支払義務が残る |

| 自己破産 |

・すべての借金がゼロになる

・差し押さえが止められる |

・ブラックリストに載る

・家族に知られる可能性が高い

・官報に掲載される

・一部の職業が資格制限を受ける

・整理対象を選べない

・多くの財産を手放す必要がある |

| 個人再生 |

・元金を大幅に減らせる

・マイホームを残せる

・借金の理由が浪費などでも手続きできる

・差し押さえが止められる |

・ブラックリストに載る

・家族に知られる可能性が高い

・官報に掲載される

・整理対象を選べない

・支払義務が残る |

弁護士や司法書士に相談すれば、適切な方法のアドバイスや手続き代行をしてもらえます。まずは無料相談を利用してみるとよいでしょう。

ワンポイント解説

【債務整理共通のデメリット「ブラックリスト」とは?】

債務整理を行うと、いわゆるブラックリスト状態になります。信用情報(個人の金融取引歴などをまとめた情報)に事故情報が登録され、ローンやクレジットカードが使えなくなる状態です。事故情報は、債務整理後に完済した日から5〜7年(自己破産の場合は全額免除が決まった日から7年)まで残ります。

ブラックリストに抵抗感がある人も多いでしょう。しかし5年以上返済に追われるより、早期の債務整理をしたほうが早く生活を立て直せるという考え方もあります。また、滞納すれば結局はブラックリスト状態になるため、返済継続が苦しい場合は積極的に債務整理を検討しましょう。

債務整理のデメリットについては、以下の記事で解説しています。ぜひ参考にしてください。

【任意整理】将来利息をカットする

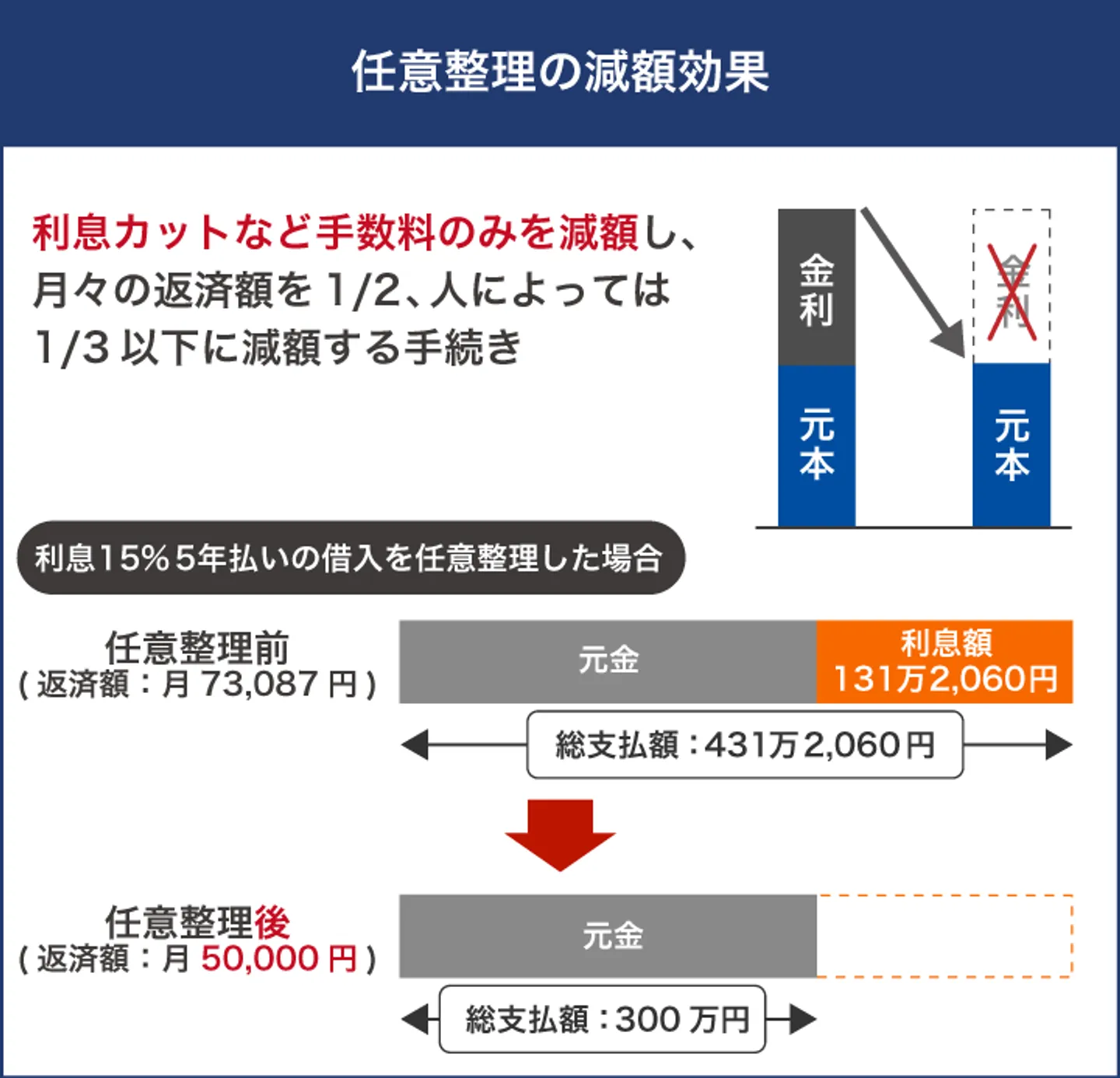

任意整理は、弁護士が債権者と交渉し、今までに発生した遅延損害金と、和解後の分割弁済で発生する将来利息をカットした金額で和解することを目指す手続きです。

以下は、借金300万円を任意整理したときの減額効果をまとめたものです。

<利息15%5年払いの借り入れを任意整理した場合>

| 利息 |

毎月返済額 |

総返済額 |

うち利息額 |

| 任意整理前 |

7万3,087円 |

431万2,060円 |

131万2,060円 |

| 任意整理後 |

5万円 |

300万円 |

0円 |

任意整理をした場合、3年払いなら毎月の返済額は2万5,000円程度、返済総額は77万円程度減額できます。5年払いなら毎月の返済額は2万5,000円程度、返済総額は131万円程度減額できます。

毎月8万3,000円程度を3年間、または5万円を5年間余裕をもって返済できるのであれば、任意整理がおすすめです。

なお、任意整理の詳しい仕組みやメリット・デメリットなどは、下記の関連記事も参考にしてください。

借金350万円を任意整理で解決した人の体験談

任意整理のメリットがわかっても、実際に利用するのは勇気がいるのではないでしょうか。そこで、ここでは当サイトが行ったアンケートから、任意整理で借金を解決した人の体験談を紹介します。

・属性:30代男性 会社員

・借金総額:350万円(2社から借入)

・借金の理由」酒、ギャンブル、夜遊び

・毎月の返済額:10万円→4万円までカット

・任意整理後の完済期間:7年8カ月

Q.任意整理をしようと思ったきっかけをお聞かせください。

ある時、実家から父が危篤だから今すぐ帰ってこい!と連絡があり、私としても直ぐに父が入院する病院に駆けつけてあげたかったのですが、いかんせん帰省するための現金がなくて..その上、クレジット枠もほとんど残っておらず、帰りたくても帰れなかったんです。だから母に正直に事情を話すと、帰省代を工面してくれた。その時、「あんたしっかりしなさい!」と泣きながら言われたとき、ようやく私も目が覚めて人生やり直す決意をしたんです。そして任意整理することを決めました。

Q.任意整理中、楽になったことは何ですか?

返しても返済しても全く減らない借入残高。なくなったら借り、お金が入ったら返すの繰り返しで、先の見えない借金地獄。もう、本当に生きた心地がしませんでした。ですが任意整理を申込したおかげでこれからの人生の道標がハッキリとして、それだけでも長い暗闇のトンネルに光が射したような感じがして楽になりました。

Q.任意整理中、一番厳しいと感じたことは何ですか?

A.私的には任意中はキツイかったというよりは、今後の道標が見えたような感じになったのでポジティブに捉えることができました。ただ、やはり、全ては自分の責任なんで自責の念に駆られますし、なによりとっても後ろめたい気持ちにもなりました。

この方はお酒やギャンブルにおぼれてしまい、給与や貯金をあっという間に使い果たした結果、借金を繰り返すようになりました。

最初は少額で借りていたこともあり、軽い気持ちでいたそうですが、気づいたら返済は月10万円。元金は4万円程度しか減っていない状態になったそうです。

家族の言葉をきっかけにやり直すことを決意し、インターネットで選んだ弁護士に相談。担当弁護士からは優しくも忖度なしのアドバイスをもらえ、任意整理後の生活態度や改善すべきことまで助言してもらえたとのことです。

一度借金の沼にはまると、自力で抜け出すのは非常に難しくなります。この方のように、弁護士のサポートを受けることで、スムーズな生活再建が可能になります。

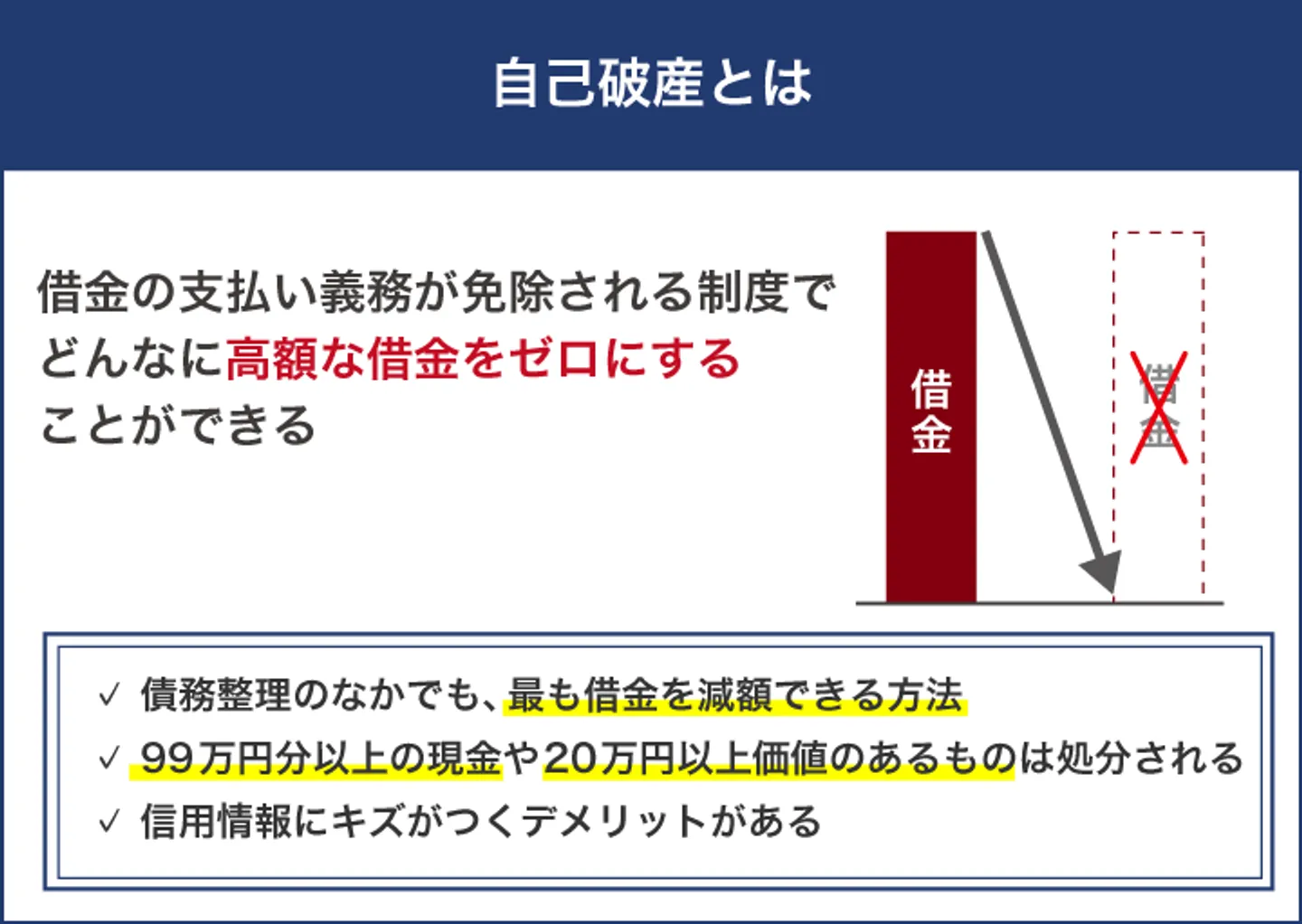

【自己破産】借金を全額免除できるが財産の処分が必要

自己破産は、裁判所に申し立てて借金の返済を免除してもらう手続きです。自己破産が認められれば、残債の返済義務が一切なくなります。

減額効果としては債務整理の中でも最大ですが、生活に最低限必要な財産以外は処分が必要です。現金は99万円しか残せず、マイホームや車も処分対象となります。

財産処分については、抵抗を感じる人もいるでしょう。しかし借金で身を持ち崩すより、自己破産で生活を1から立て直すほうが効率的という考え方もあります。自力で完済が不可能な人は前向きに検討しましょう。

なお、借金300万円で自己破産をするかどうかを迷っている場合、下記の記事を参考にしてみてください。

自己破産の詳しい仕組みやメリット・デメリットについては、下記の関連記事もご覧ください。

借金250万円を自己破産で解決した人の体験談

以下は、当サイトが行ったアンケートから、自己破産で借金を解決した人の体験談を抜粋したものです。

・属性:40代男性 会社員

・借金総額:250万円(5社から借入)

・借金の理由:養育費の支払い、生活費

・毎月の返済額:6万8,000円→0円に免除

Q.自己破産をしようと思ったきっかけをお聞かせください。

次回の返済期日にお金のあてもなく、新たなカードローンも契約することができません。周囲に相談することもためらわれ、一人で思い悩んでいました。

そんな時にテレビのCMで、弁護士事務所の紹介の映像が流れていました。借金の無料相談についてのもので、何とか助かるかもと思いました。他に解決手段も分からなかったので、自己破産を含めて相談することにしました。

Q.自己破産中、楽になったことは何ですか?

それまでは借金問題を一人で抱え込んでいて、精神的にとても辛かったです。ただ、弁護士に依頼したことで、大きな味方を得た気分になりました。

日常生活の中でも安心感を覚えるようになり、平穏な時間を過ごせるようになりました。

Q.自己破産中、一番厳しいと感じたことは何ですか?

弁護士がついているとはいえ、必ず自己破産できるとは限りません。安心感はありましたが、少しだけ不安もありました。

周囲には自己破産のことは、内緒にしていました。ただ、自分の中でバレているんじゃないかという気持ちがあって、落ち着かないこともありました。

この方は、離婚による養育費や毎月の生活費で困窮していたことから、カードローンに手を付けてしまいました。はじめは順調に返済できていましたが、徐々に支払いが苦しくなったそうです。

返済に追われる日々が続いたことから、債務整理の実績豊富な弁護士事務所に相談。担当弁護士には親身になって話を聞いてもらえ、「1人で悩む孤独な気持ちから救われた」と語っています。

借金に追われるストレスは誰にも話すことができず、精神的に追い詰められる人がほとんどです。まずはつらさや苦しみを吐き出す目的でも、弁護士の無料相談を利用してみましょう。

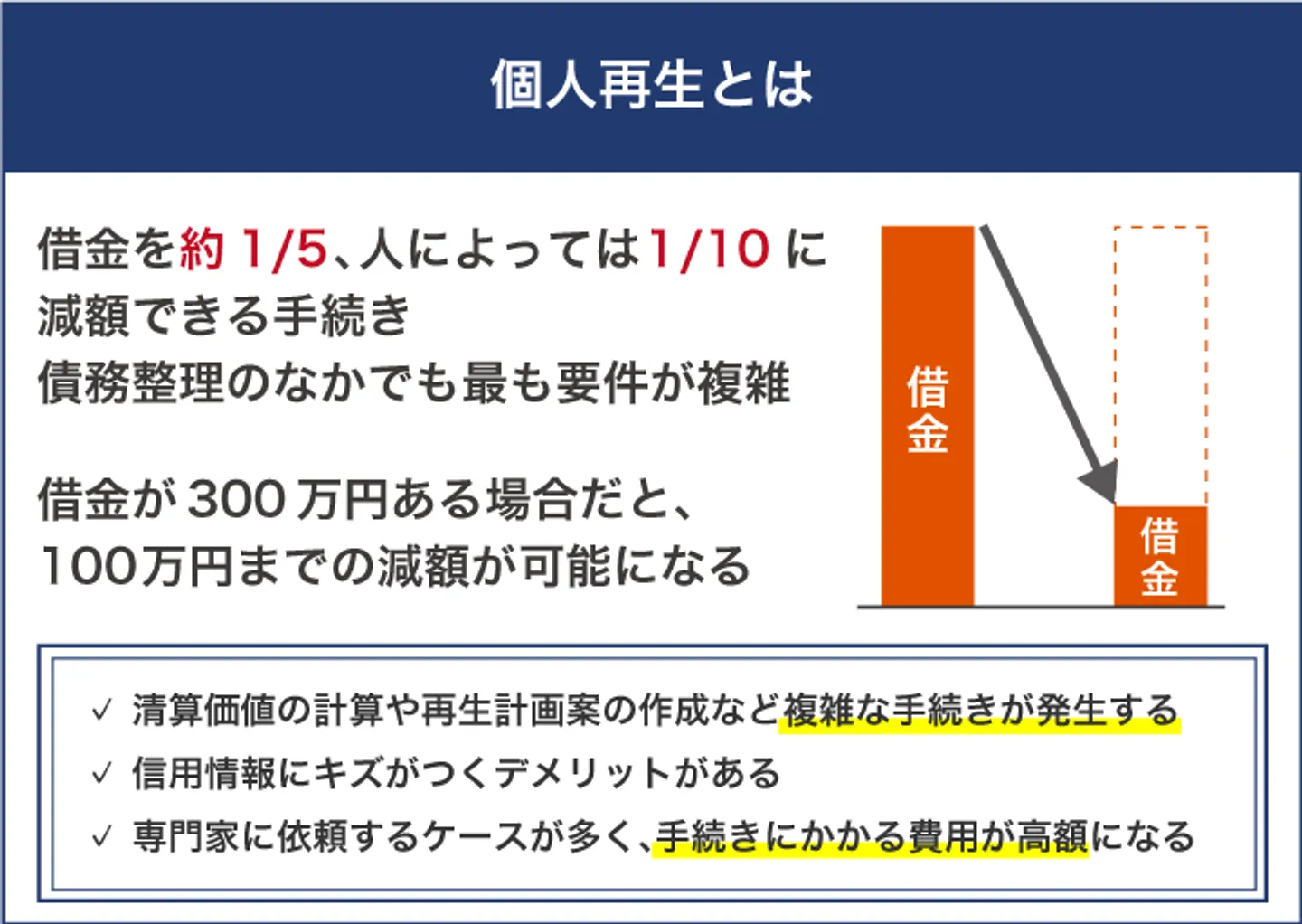

【個人再生】借金を最大1/10に減額する

個人再生とは、裁判所に申し立てて借金を大幅に減額する制度です。

減額幅は残債によって、次のように決まっています。

| 100万円以下 |

対象外(減額されない) |

| 100万~500万円 |

100万円まで減額 |

| 500万~1500万円 |

1/5まで減額 |

| 1500万~3000万円 |

300万円まで減額 |

| 3000万円~5000万円 |

1/10まで減額 |

借金300万円であれば、100万円まで減らせます。

個人再生の特長は、大幅な減額をしつつマイホームを残せることです。「住宅ローン特則」という制度を利用することで、住宅ローンを個人再生の対象から除外できます。

「任意整理だと返済が厳しいものの、自己破産で家を失いたくはない・・・」という人には、うってつけの減額方法です。

個人再生の詳しい仕組みやメリット・デメリットについては、下記の関連記事もご覧ください。

借金300万円を個人再生で解決した人の体験談

当サイトのアンケートから、個人再生で借金を解決した人の体験談を見てみましょう。

・属性:30代男性 派遣社員/契約社員

・借金総額:300万円(5社から借入)

・借金の理由:経営費用(飲食店)

・毎月の返済額:7万円→5万円に減額

Q.個人再生をしようと思ったきっかけをお聞かせください。

債務整理は主に任意整理、特定調停、個人再生、自己破産の4種類がありますが自己破産の場合だと自分の持っている財産の最低限必要なもの以外はすべて、お金にする必要があります。自己破産は土地や家や車なども当てはまるので、自己破産後は生活レベルが一気に下がるケースが多いようです。

自分はそうなるのが嫌だったので個人再生を選びました。

Q.個人再生中、楽になったことは何ですか?

個人再生は簡単に言えば裁判所に申し立てて借金を大きく減らすことを言います。

自分の場合だと個人再生でその時の借金が6割程度になるのが分かったのでそれだけでも少し気が楽になりました。

ただその代わりにブラックリストに掲載されて5年間借金ができなくなります。

Q.個人再生中、一番厳しいと感じたことは何ですか?

個人再生の場合だと「再生計画案」を提出しないといけません。

もちろん今までこういう事はしたことが無いので難しかったです。

それと自分のお店は閉店させて妻も私も別の所で働く予定でしたのでその準備にも忙しかったです。

この方は夫婦で飲食店を経営しており、コロナ禍の影響で売上が急激に減ってしまったことから、店の運転資金として借金をしたそうです。その後も経営は上向かず、全くお金が足りなくなったことから、法律事務所に相談しました。

相談時は個人再生について詳しく知らず、想像以上に借金が減って驚いたとのことです。

ただし、手続きに必要な「再生計画案」の作成が必要で、閉店や再就職の準備と重なったこともあって苦労したと語っています。

個人再生はメリットも多いですが、他の債務整理より手続きに手間がかかります。専門家と相談のうえ、計画的に準備を進めましょう。

債務整理をするなら弁護士・司法書士に依頼しよう

ここまで解説したとおり、債務整理は借金を自力で返せないときに非常に有効な手段です。

しかし、債務整理のメリットを最大限発揮するためには、専門家の協力が必要です。例えば自分で手続きしようと思っても、うまくいく可能性は低いでしょう。

ここでは、弁護士・司法書士に債務整理を依頼するメリットと、費用が心配なときの相談先の選び方について解説します。

- 弁護士・司法書士に依頼した場合「督促が止まる」「借金問題解決への見通しがつく」などのメリットがある

- 費用が心配なら分割払いができる事務所か「法テラス」を利用する

弁護士・司法書士に依頼するメリット

弁護士・司法書士(以下専門家)に債務整理を依頼するメリットは以下のとおりです。

- 自分の状況に適した債務整理が選択できる

- 督促が一時的にストップする

- 債権者と直接やりとりしなくて済む

- より高い効果が期待できる

- 借金問題解決への見通しがつく

債務状況は人それぞれであり、なかなか「自分に適した債務整理方法」がわからない場合もあります。しかし専門家に依頼することで、状況に合わせた債務整理方法を提案してもらえます。

督促が一時的にストップする点もメリットの1つです。なぜなら、依頼を受けた専門家が債権者に対して発送する「受任通知」には、督促を止める効果があるためです。受任通知を受け取った債権者は債務者に対して督促できなくなるため、支払う必要がなくなります。

例えば任意整理なら、依頼から実際に任意整理がスタートするまでに数ヶ月かかりますが、その間に生活を立て直したり、専門家への費用を分割で支払ったりすることが可能です。

また、依頼後は、債権者とのやりとりを専門家に一任できるのもメリットです。専門家に依頼することで、より多く減額してもらったり、和解の条件を緩和してもらったりといった効果も期待できます。

そして何より、借金問題解決への見通しがつきます。現在出口が見えない状況でも、専門家に依頼し「一生続くわけではない」と実感することで、前向きな気持ちになれるでしょう。

債務整理における弁護士と司法書士の違いについては、以下の記事で解説しています。ぜひ参考にしてください。

費用が心配なら分割払いができる事務所か「法テラス」を利用する

「債務整理は専門家に依頼するべき」とわかっても、経済的な事情から専門家への依頼が難しいケースもあるでしょう。

ここでは、費用が心配なときの相談先について解説します。

- 債務整理に強い事務所なら分割払いや後払いに対応している可能性が高い

- 「法テラス」では弁護士(司法書士)費用の立替制度が利用できる

債務整理に強い事務所なら分割払いや後払いに対応している可能性が高い

債務整理に強い事務所なら、分割払いや後払いに対応してくれる可能性が高いです。そのため、まとまったお金を用意できない場合でも、無理なく支払っていける可能性が高いでしょう。

例えば、「任意整理」の費用相場は1社につき4万円程度、手続きにかかる期間は3〜6ヶ月程度です。5社から借入があった場合でも、分割払いに対応してもらえるなら月々数万円の支払いで依頼できるということです。

・着手金:20万円(4万円×5社)

・手続きにかかる期間:5ヶ月

月々の支払額:20万円÷5ヶ月=4万円

ただし、費用については事務所によって異なります。また、弁護士と司法書士を比較すると、司法書士のほうが安く設定されていることが多いです。そのため、費用については無料相談で詳しく確認することをおすすめします。

債務整理の費用相場は、以下の記事で解説しています。ぜひ参考にしてください。

法テラスでは弁護士費用の立替制度が利用できる

分割払いでも支払いが難しいなら、「法テラス」の利用を検討してみましょう。

【法テラスとは】

経済的な事情で弁護士や司法書士に依頼できない人のために、無料相談や弁護士・司法書士費用の立て替えなどを行っている国の機関。法テラスを通すことで、少ない負担で法的サービスを受けられる。

法テラスを利用するには、収入や資産が一定の基準以下でなければなりません。例えば東京都特別区・大阪市・名古屋市などの都市に居住している場合の基準は以下のとおりです。

| 世帯人数 |

収入基準(手取り・賞与を含む) |

資産基準(現金・預貯金) |

| 1人 |

20万200円 |

180万円以下 |

| 2人 |

27万6,100円 |

250万円以下 |

| 3人 |

29万9,200円 |

270万円以下 |

| 4人 |

32万8,900円 |

300万円以下 |

ただし、上記の基準よりも収入・資産があるケースでも、家賃や住宅ローンの支払いがある場合は利用が認められる可能性があります。家賃や住宅ローンの支払いがある場合、以下の金額を限度に収入からの控除が可能です。

| 世帯人数 |

控除限度額 |

| 1人 |

5万3,000円 |

| 2人 |

6万8,000円 |

| 3人 |

8万5,000円 |

| 4人 |

9万2,000円 |

※東京都特別区の場合

法テラスは全国各地に存在します。気になる人は、一度問い合わせてみるとよいでしょう。

参照:お近くの法テラス(地方事務所一覧)|法テラス

なお、法テラスの審査については以下の記事でも詳しく解説しています。ぜひ参考にしてください。

まとめ

借金300万円を自力で返すコツや、返せないときの対処法について解説しました。

借金300万円は、決して簡単に返済できる金額ではありません。返済が長期化すれば、滞納リスクも高くなります。

滞りなく返済していくためには、無理のない範囲で返済期間・返済額を調整することが大切です。あわせて、節約や収入アップによる家計改善を図りましょう。

自力での返済が難しい場合は、債務整理を検討することも重要です。自力返済にこだわり続けて生活が破綻してしまえば本末転倒になります。

自分の返済能力を冷静に見極め、適切な方法で借金を解消しましょう。

借金300万円の自力返済について良くある質問

借金300万円の原因が浪費やギャンブルでも債務整理はできますか?

借金の原因が浪費やギャンブルでも債務整理は可能です。

例えば「任意整理」や「個人再生」であれば、借金の原因は問われません。

ただし「自己破産」では、借金の全額免除が認められない「免責不許可事由」に浪費やギャンブルは該当します。そのため、100%認められないとは限りませんが、認められない可能性があることを念頭に置いておきましょう。

浪費やギャンブルが原因で自己破産を検討しているときは、弁護士や司法書士に相談することをおすすめします。

300万円もの大金を返済できる気がしません。借金を踏み倒すことはできますか?

借金の踏み倒しは不可能ではありませんが現実的ではないでしょう。返済せず放置していると、給与や財産が差し押さえられる可能性が高いためです。

借金の金額が少額であれば訴訟に発展しないこともあり得ますが、300万円は少額とはいえないため訴訟や差し押さえの回避は難しいでしょう。

返済できる気がしないなら、債務整理をおすすめします。まずは弁護士や司法書士に相談しましょう。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-