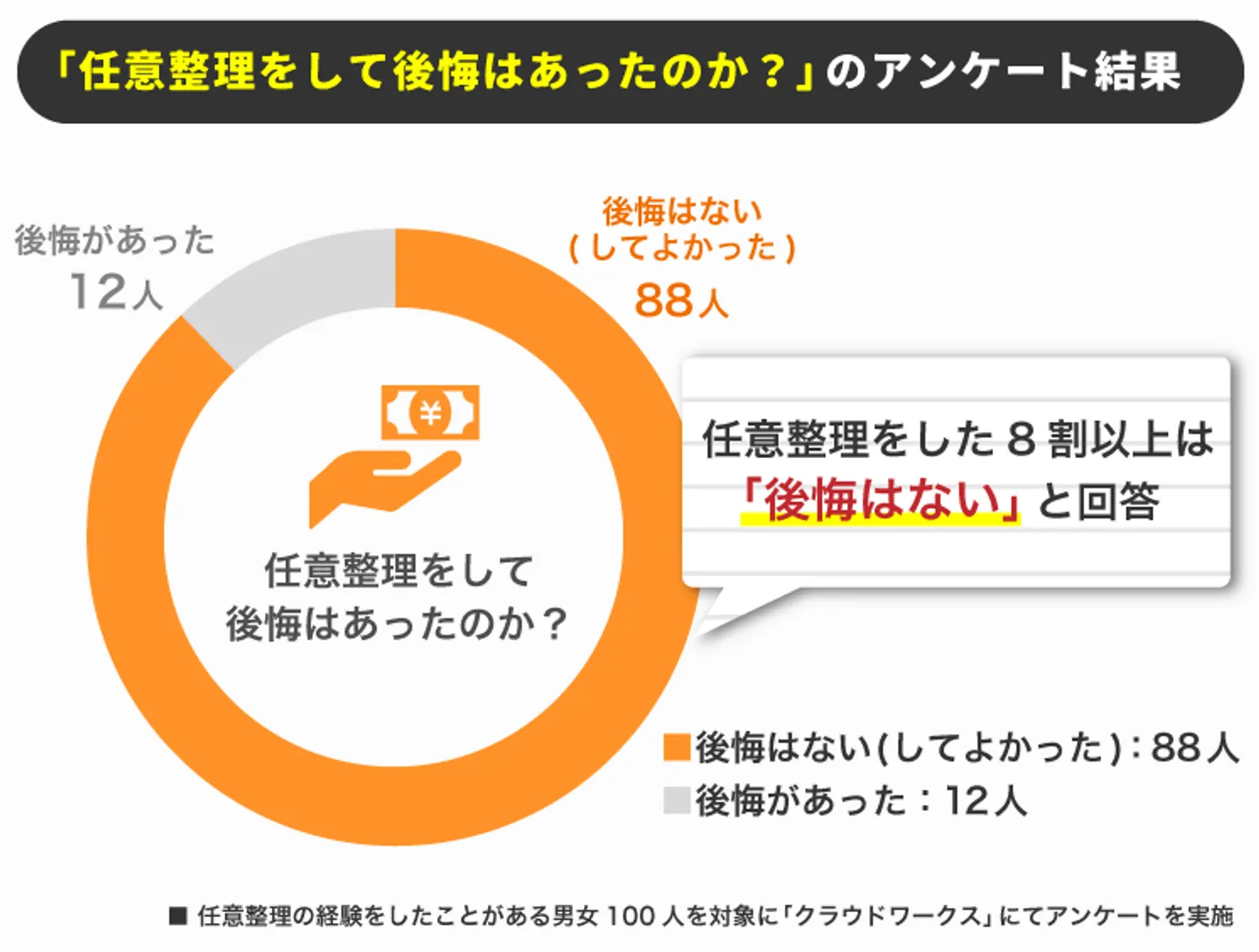

任意整理しなければよかったと後悔している人は2割以下

任意整理経験者100人へ「任意整理をして後悔はあったのか?」という質問をしてみたところ、100名中88名の人が「後悔はない(して良かった)」と回答しました。

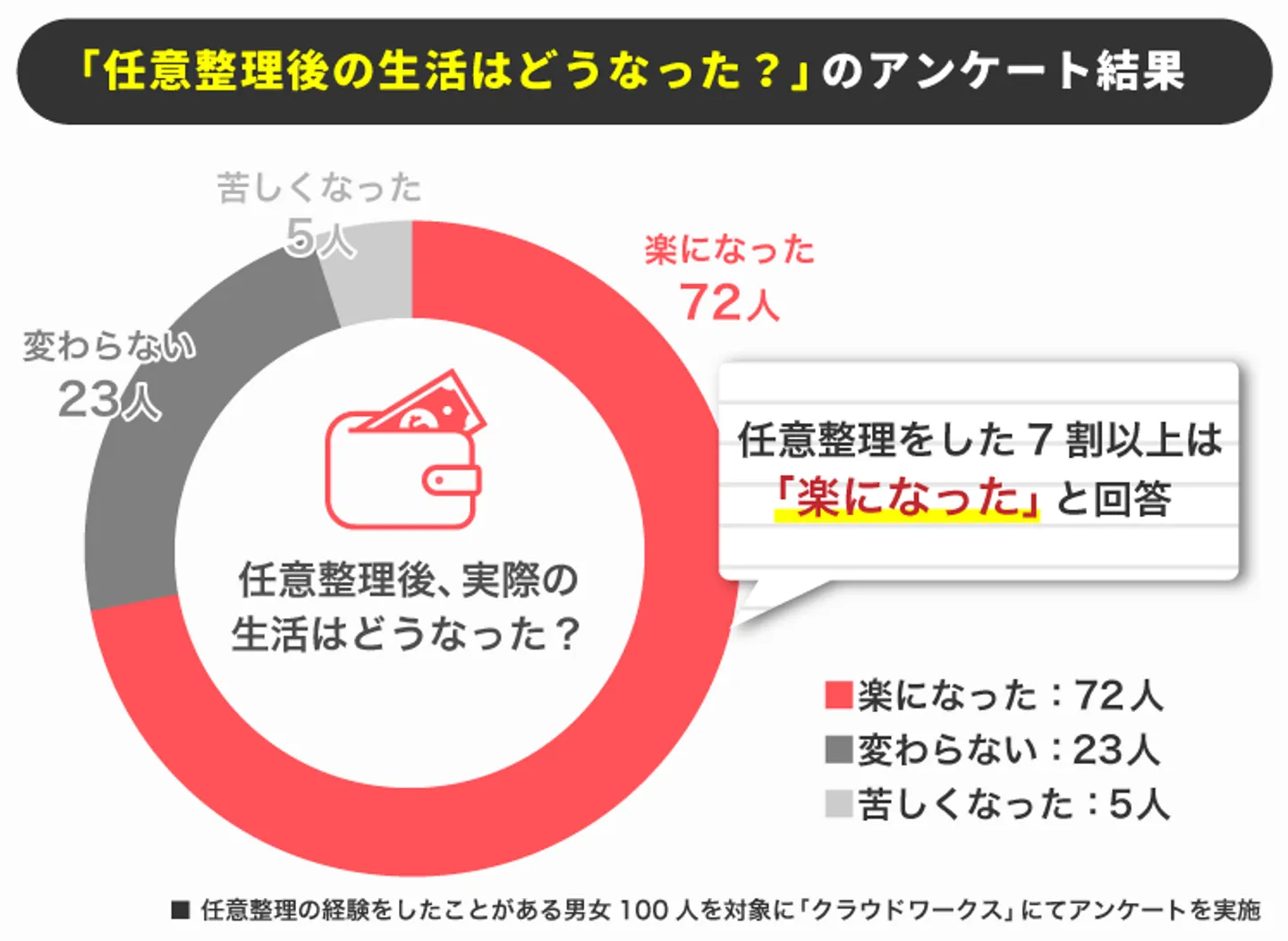

ちなみに「任意整理をしたことで生活は楽になった」と回答した人が100人中72名で、「苦しくなった」と回答した人は5名のみでした。(下記画像参照)

※「任意整理前と変わらなかった」と回答した人は100人中23名でした。

この結果から、任意整理は借金を抱える多くの人にとって良い手続きであるということが読み取れます。

ただし、2割程度の人は「任意整理をして後悔した」と回答しています。

どのような理由で任意整理しなければよかったと後悔しているのか、次の項目で解説していきます。

任意整理しなければよかった理由|経験者の口コミ

「任意整理しなければよかった(後悔があった)と回答した人に、どのような理由かを聞いたところ、以下のような回答が集まりました。(一部抜粋)

結局は事故扱いの状態なので、他者のクレジットや銀行等からの借入は出来ない為。大変だったけど自分の生活を、見つめ直す事が出来た。

40代男性 個人事業主・自営業

カードが作れなかったり、ローンを組むことができない。

30代女性 会社員

弁護士費用を支払わなくてはいけないので、余計に返済が増えたこと。

30代女性 会社員

ポイントカードも、一緒だったので、切り替えもしないといけなかったし、大変だった。

40代女性 無職

急いでいたとはいえ毎月の支払いに変化がなくクレジットカードなどが使えなくなったので総合的に生活は苦しくなった。

40代男性 無職

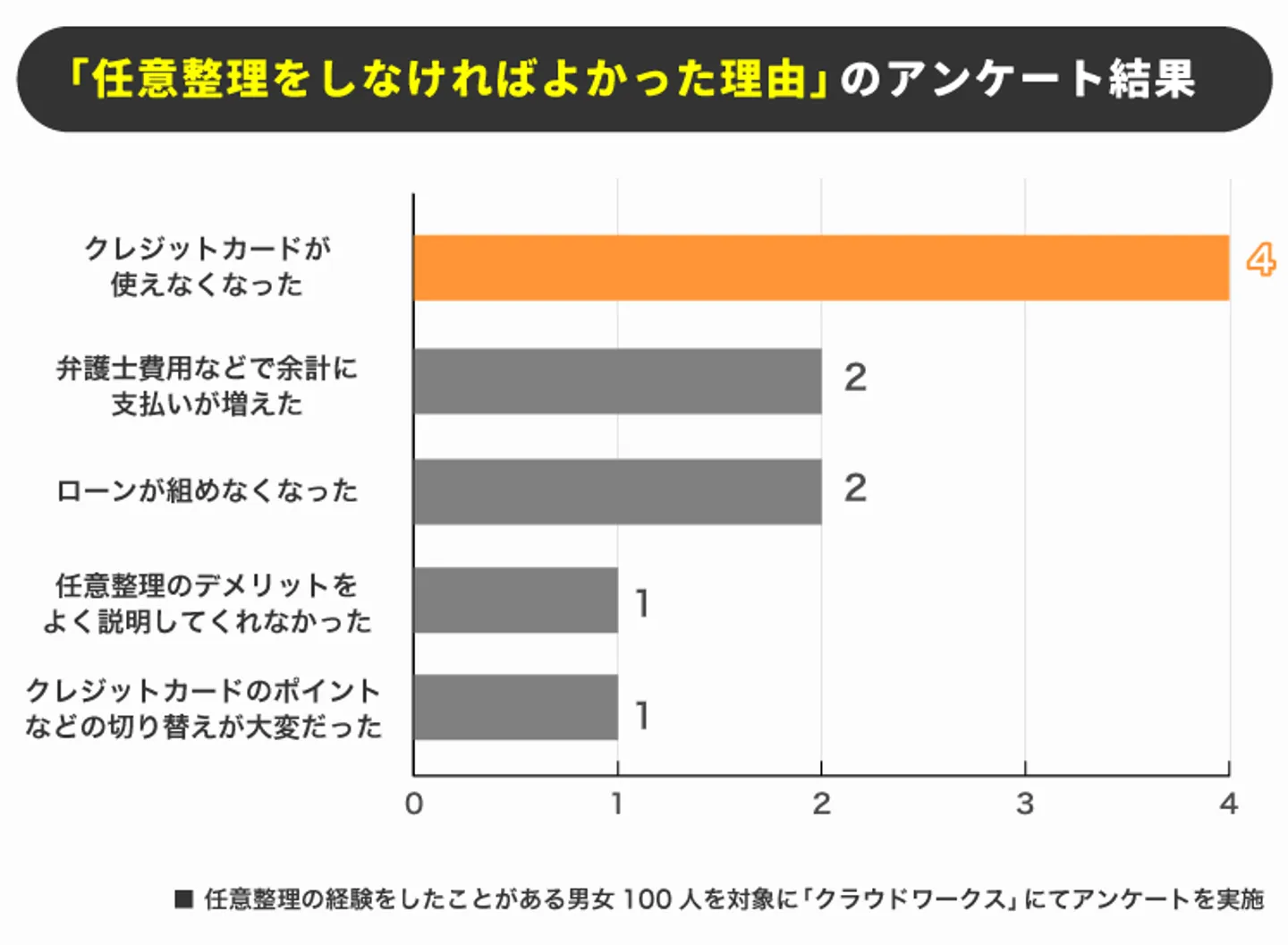

「任意整理しなければよかった(後悔した)」と回答した12名の理由をまとめると、最も多い理由は「クレジットカードが使えなくなった」となりました。

- クレジットカードが使えなくなった:4名

- 弁護士費用などで余計に支払いが増えた:2名

- ローンが組めなくなった:2名

- 思ったよりも返済額が減らなかった:2名

- クレジットカードのポイントなどの切り替えが大変だった:1名

- 任意整理のデメリットをよく説明してくれなかった:1名

任意整理しなければよかったと後悔している人で、最も多かった回答がブラックリスト状態になってしまったことに関する後悔(「クレジットカードが使えなくなった」「ローンが組めなくなった」など)でした。

任意整理は人によって大きく借金の返済額を減らすことができますが、信用情報に事故情報が記載されてしまいます。(おおよそ5年程度)

任意整理しなければよかった理由について、次の項目からそれぞれ詳しく紐解いていきます。

クレジットカードが使えなくなった

「クレジットカードが使えなくなった」というのは、任意整理した人の中で最も多い後悔の理由ともいえます。

現代ではキャッシュレスが主流となりつつあるので、クレジットカードが使えないと買い物や支払いが不便に感じる人は多いようです。

また、社会人になるとクレジットカードでしか契約できない賃貸物件やインターネットの支払いがあるため、クレジットカードが使えないことが致命的な問題になるケースもあります。

クレジットカードは契約している間は定期的に個人信用情報を参照して、契約・利用の可否を決定しています。

そのため、任意整理により信用情報に事故情報が登録されてしまうと、手続き後にクレジットカードが使えなくなります。

ちなみに、任意整理の対象に入れていないクレジットカードも、対象にしたクレジットカードと信用情報機関の登録が同じならば更新のタイミングで使えなくなる恐れがあります。

弁護士費用などで余計に支払いが増えた

任意整理を後悔した理由として「弁護士費用で余計に支払いが増えた」という回答もありました。

任意整理は元金そのものを減らす手続きではないので、利息があまりない人にとっては減額効果が薄い面もあります。

その上、任意整理には弁護士に支払う着手金や報酬金、手数料がかかります。(※法律事務所ごとに費用項目は異なる)

そのため、利息などが少ない人にとっては、むしろ毎月出ていくお金が高くついてしまうケースもあります。

【任意整理にかかる費用の項目】

- 相談料

- 着手金

- 解決報酬金

- 減額報酬金(事務所による)

- 過払金報酬金(過払金がある場合)

- 送金代行手数料(1社につき毎月1000円程度)

- 諸経費

この中でも特に「送金代行手数料」は、任意整理を任せるとほぼ自然に付いているため、毎月弁護士に支払う金額から引かれていることに気づかない人は多いです。

【かかる費用のイメージ画像があればいいと思います】

例えば、1社に毎月3000円を支払っていると思っていても、実は手数料で各社ごとに1000円程度引かれているので、ある時「何で返済してるのに全然元金が減ってないんだろう?」と疑問に感じる依頼者も多いです。

その時に初めて手数料の存在に気づいて「余計に支払いが増えた」と感じてしまうのかもしれません。

依頼時には「難しく考えず、あなたは毎月これだけ支払っていれば良い」と言われるがままに任意整理を進めてしまいがちですが、法律事務所に渡したお金が毎月どのように使われるのかを前もって確認することが大事です。

ローンが組めなくなった

任意整理後にローンが組めなくなって後悔したという回答もクレジットカードと同じくらい、多くありました。(特に、ローンを組む機会が多い年代の30代以上の方が多く回答)

ローンにはショッピングローンや住宅ローン、学資ローンなど種類が豊富にありますが、ローン商品はほぼすべて個人信用情報を参照して契約可否を決めます。

任意整理をするとローンの契約も当然できなくなるので、家族がいる人などは生活に影響が出やすいといえるでしょう。

例えば、車が必要でも家族名義での購入が必要だったり、スマホの分割購入ができなかったりなど、生活の中でも不便さを感じることは少なくありません。

思ったよりも返済額が減らなかった

任意整理は人によって返済額がそこまで減らないこともある手続きです。

前の項目で説明したとおり、利息がそこまで多くない人にとっては減額幅が少ないので、あまりメリットを感じないかもしれません。

「思ったよりも返済額が減らなかった」という回答をした人はおそらく、以下のような返済状況だったことが想定できます。

- 無利息の債務だった

- 奨学金や住宅ローンなど、もともと金利が低い

- 60回程度の分割返済でも完済できない債務だった

奨学金や住宅ローンを含め、一件数百万円以上ある高額債務は任意整理が向いていません。

奨学金などはそもそも金利が低いので、債務整理ではなく借入先の減額・猶予制度を使った方が毎月の返済額が減りやすいです。

借金額が大きいと任意整理での分割返済額も高くなる

60回程度の分割で完済できない債務を任意整理してしまうと、逆に毎月の返済金額が増えてしまう恐れがあります。(または債権者が合意しない)

基本的に任意整理は3〜5年の分割払いで完済できるような金額設定で和解を進めていきます。

そのため、金額が大きくなるほど毎月の返済可能額は高くなっていきます。

例えば、1社合計600万円の債務があったとして、依頼者の月の返済可能金額(依頼者の希望)が2万円だとすると完済までに25年以上かかってしまうため、3〜5年での返済を想定した任意整理は厳しいと判断されます。

※ちなみにこの場合、1社毎月10万円の返済予定で進めないと債権者は合意しません。

要するに、元々長めの分割返済計画だったのに、任意整理によって期間が短くなることで返済金額も高くなってしまうという例です。

この場合、返済額があまり減らないどころか、毎月の返済がより厳しくなります。

任意整理のデメリットをよく説明してくれなかった

「任意整理のデメリットを説明してくれなかった」という回答もありました。

まず任意整理は、法律に詳しくない依頼者にとって複雑で難しく感じる手続きなので、弁護士・司法書士に説明されたとしても理解できないことも多いです。

また、規模の小さな法律事務所の場合、弁護士や司法書士が忙しくて事務員が代理でやりとりをしているケースもあります。

この場合、法律事務所の事務員は専門家ではないので細かな部分についての説明がされないという事も十分にあり得ます。

任意整理を検討たときには、自分でも任意整理のデメリットを調べておくと依頼がスムーズかもしれません。

クレジットカードのポイントなどの切り替えが大変だった

クレジットカードが使えなくなったという後悔に加えて「ポイント等の移行や切り替えが大変」という回答もありました。

任意整理をするとクレジットカードが利用停止になるため、貯まったポイントも失効される恐れがあります。

そのため、任意整理の手続きを進める前にポイントの移行が必要となりますが、契約しているクレジットカードの枚数が多かったり、ポイント移行のためのアカウントから申請する必要があったりなど、思った以上に手間がかかることもあります。

また、この際に注意したいのは「ポイントを使い切ってしまおうとして、任意整理手続きと同時にポイント併用の買い物などをしてしまうこと」です。

任意整理中にポイント以外の料金支払いが少しでも発生すると、新たな借入・利用と見なされてしまう恐れがあります。

何が問題かというと、任意整理手続きを進める際に債権者側と「今後新たな借入や利用はしてはならない」と取り決められるので、利用してしまうと取り決めを破ることになりかねないのです。

弁護士が交渉でどうにか和解に持ち込めそうなのに、依頼者が任意整理時にクレジットカードなどを利用してしまうことで、和解不成立という形になってしまう可能性もあります。

任意整理してよかった理由|経験者の口コミ

任意整理をして後悔した人はいましたが、多くの人(全体の8割以上)は「任意整理をやってよかった」と回答しました。

任意整理をやって良かった理由を任意整理経験者に聞いてまとめたところ、以下のような回答が集まりました。

借金の返済に追われない普通の生活が戻ってきた。

50代女性 公務員

借金額が多額でしたので、毎月の返済に苦労して、借金の自転車操業を繰り返していましたが、任意整理することで、このような苦痛の生活から解放されて、心のゆとりができて安心して生活できるようになりましたので、大変良かったと思います。

60代以上男性 会社員

元本が減らなかったため、返済の目処がたたなかったのですが、任意整理によって目処がたったのが良かったです。

30代男性 会社員

カード会社からの督促が直ぐに止まった。

法テラス経由だったので弁護士費用も月々5000の返済となった。

無理のない月々10000円の返済で、利子も必要以上にはかからなかった。

50代女性 専業主婦

悩んで進めないより早めに相談して専門家に任せることで何も思いつめなくて済んでよかった。

30代女性 パート/アルバイト

督促の電話や書類が来る不安に怯えることがなくなったことです。

20代女性 パート/アルバイト

他にも多くの回答がありましたが、任意整理をしてよかった理由をまとめると以下のようになります。

- 督促の電話などがなくなった

- 毎月の返済額が減った

- 返済の目処・目標ができた

- 弁護士に任せることで気持ちが楽になった

任意整理で督促が止まり、弁護士・司法書士という頼りにできる人ができたことによって、その人も借金による気分の落ち込みが改善された傾向があります。

督促の電話などがなくなった

任意整理をやって良かった人で一番多かった理由は「督促の電話などがなくなった」でした。

借金の支払い延滞や滞納があると債権者からの電話やメール、SMSメッセージなどが毎日のように届くことがあり、その重圧で心を病んでしまう人もいます。

任意整理の手続きにより弁護士が介入すると、債権者は債務者に督促を始め、債務の取り立てが一切できなくなります。これは貸金業法21条1項9号で定められている法的な制限です。

任意整理の受任通知が債権者に届いた時点で、取り立ての電話やメールなどが一切無くなるため、任意整理依頼後は「気持ちが軽くなった」と感じる人がとても多いです。

参照:貸金業法 | e-Gov法令検索

毎月の返済額が減った

リボ払いや、高金利のクレジットカードやローンを利用していた人は「任意整理によって大幅に借金を減額できた」という声が多いです。

人によっては、借金の利息だけでも数十万円かかっていることもあり、いくら返済しても元金が減らないという状態も珍しくありません。

そのため、任意整理によって利息がカット・減額できることは大きなメリットだといえます。

また、分割回数を再度改めることで和解が成立すれば毎月の返済金額が減ることもあります。

返済における目標ができた

「任意整理によって返済目標ができた」という回答もありました。

目標が見えずに返済を続けていると、終わりのない借金生活のように感じられ返済を続ける意欲が削がれてしまいがちです。

返済目標ができることで、ポジティブに日々過ごすことができ、私生活への影響も良いものとなります。

また、任意整理をして弁護士や司法書士と一緒に返済計画を進めていくことで、気持ちが折れずに完済という目標に向かって頑張る事もできます。

借金返済は忍耐力が必要なことなので「いつまでに返す」「将来こうなりたいから返す」など、何でも良いので目標を立てることはとても重要だといえます。

弁護士に任せることで気持ちが楽になった

任意整理をすると、これまで自分でおこなってきた債権者とのやり取りや支払いなどを弁護士(法律事務所)に全て任せることができます。

基本的に、任意整理後は決まった金額を法律事務所に毎月1回支払うだけでOKなので、多重債務になっていた人などは特に気持ちが楽になるかと思います。

また、万が一に返済が遅れることがあっても、法律事務所の担当者とやり取りする形になるので返済の重圧も少し軽く感じます。

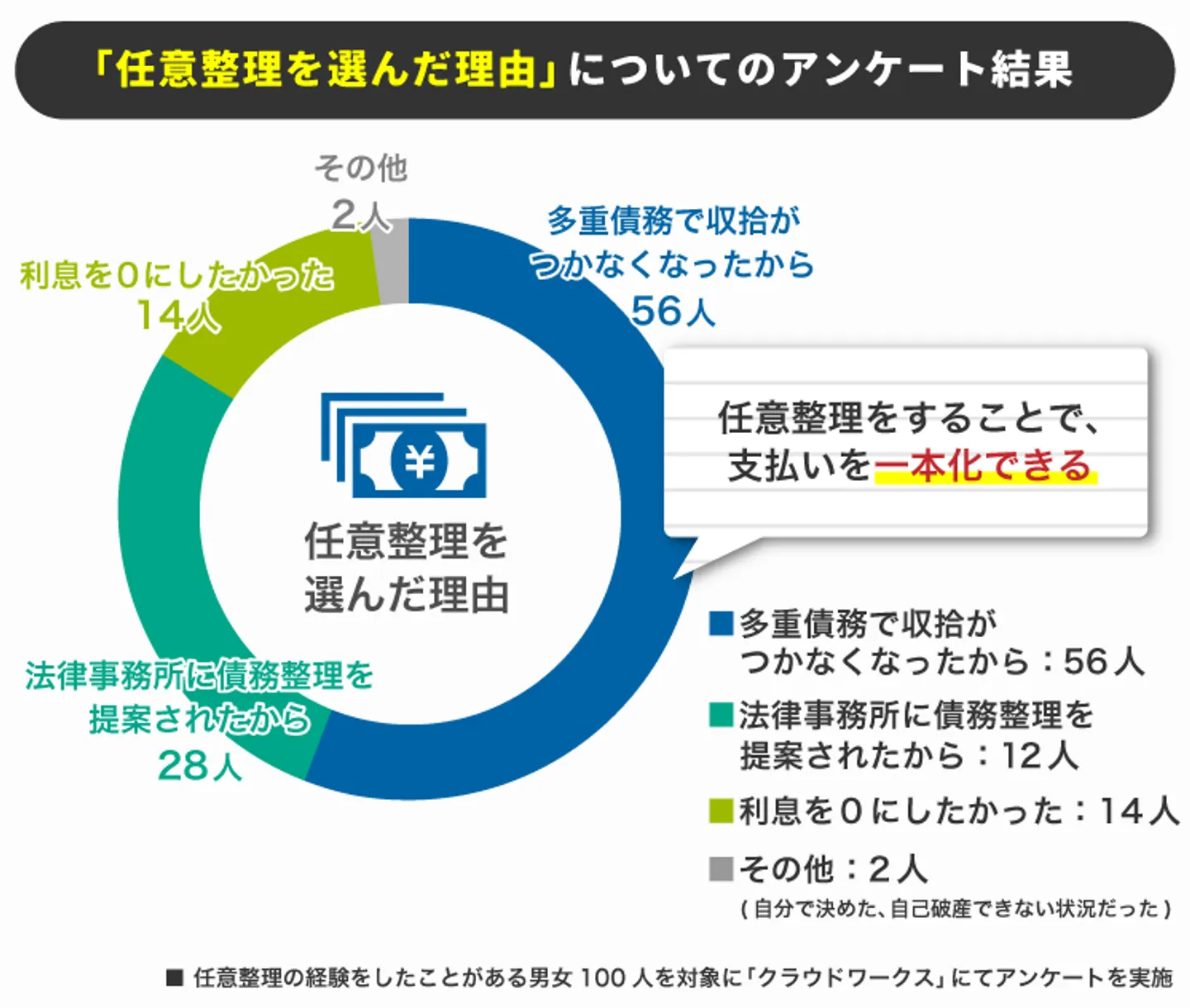

任意整理経験者に聞いた「任意整理を選んだ理由」

ではなぜ任意整理を選んだのか、その理由を任意整理経験者100人に聞いてみたところ、以下のような結果となりました。

- 多重債務で収拾がつかなかった:56名

- 法律事務所に提案された:28名

- 利息を0にしたかった:14名

- その他:2名

最も多かったのが「多重債務で収拾がつかなかったから」でした。

借金をまとめる目的で任意整理を利用する人も多いようです。

ちなみに「その他」の回答は以下でした。

最も多いのは「多重債務で収拾がつかなくなった」

最も回答数が多かったのが「多重債務で収拾がつかなくなったから」でした。

借金で悩んでいる人の多くが「多重債務(複数の業者から借金をしていて、返済が困難になっている状況)」に陥っています。

自分で管理できる程度の借金なら返済不能に陥ることは少ないですが、5社以上の借金を抱えている場合は自転車操業の状態(借金返済のために借金をしているなど)に陥っている可能性があります。

そのため、支払いを一つにまとめたいということで任意整理を相談する人はとても多いです。

借金をまとめる「おまとめローン」という商品もありますが、多重債務に陥っている人は返済能力の面を審査で厳しくみられるケースがあるので、任意整理で一本化する人も少なくありません。

法律事務所に提案された

次に法律事務所への相談をしたら、任意整理を提案されたというケースがあります。

借金を解決する法的な手続きに詳しくない場合、とりあえず法律事務所に相談するかと思いますが、その際に弁護士から最適な借金解決の方法を提示してもらえます。

理由というほどの理由ではありませんが、弁護士に提案されたから任意整理をしたという人は比較的に多いようです。

借金に悩んだら、早めに法律事務所に相談すると納得の行く解決方法を親切丁寧に提示してくれるので、いま借金に悩んでいる人は気軽に相談してみましょう。

利息を0にしたかった

任意整理の最大の特徴である「利息カット」をしてもらいたくて、任意整理を依頼する人も少なくありません。

利息があることが既にわかっていれば大抵の場合、任意整理は有効です。(借金の金額にもよる)

大幅な利息カットができれば、完済までの道のりも少し近づくので最初から利息カット目当てで任意整理を依頼するのもひとつの手段だと言えるでしょう。

今、自分の借金に利息はあるのか、クレジットカードの支払い方法は利息がかかる方法なのか等を調べてみて、法律事務所に相談してみるとよいかもしれません。

自己破産できない状況だった

「自己破産できない状況だったから任意整理を選んだ」という回答もありました。

自己破産をすると職業によって一定期間の資格制限・解任などがあるので、会社役員などは自己破産したくてもできないケースがあります。

また、自己破産では所有している車や家などの高額な資産は全て引き上げ対象となることに加え、奨学金などの債務は全て保証人と連帯保証人に請求されます。

そのため、安易に自己破産をすると今後生活していく上で家族等との人間関係が悪化してしまう恐れがあります。

上記のような状況だと、自己破産せずに任意整理で返済を頑張るしかない状況になります。

家族などに借金を打ち明けて協力をしてもらうことが大切ですが、保証人になっている家族の了承を得られず、途中で任意整理に変更する人もいます。

自己破産レベルの借金なのに任意整理を選ぶしかないという状況の解決は非常に難しいですので、債務整理の経験が豊富な弁護士に相談・依頼することが大切です。

▶︎【当サイトおすすめ】債務整理の実績豊富な弁護士はこちら

任意整理を途中で辞めることは可能|手順とリスク

「任意整理を始めたけれど、担当者が高圧的・・・」

「余計に費用がかかっている気がする」

上記のような事情で、任意整理を辞めたいときがあるかと思います。

契約後の任意整理は辞められないと思っている人は多いかと思いますが、「任意整理を途中で辞めることは可能です」

ただし、任意整理を途中で辞めると以下のようなリスクがあります。

■任意整理を途中で辞めるリスク

- 債権者からの取り立てが再開される

- 着手金や成功報酬の一部を請求される恐れがある

- 新たに債権者と和解する手間が発生する可能性がある

任意整理を途中で辞めるには、前述したリスクを許容した上で以下のような手順で契約終了手続きを進めます。

■任意整理を途中で辞める手順

- 担当弁護士へ任意整理を辞めたいことを相談する

- 解約の旨を弁護士に伝える

- 債権者に弁護士が辞任した旨を連絡する

任意整理を途中で辞める手順について、それぞれ詳しく解説していきます。

最初に担当弁護士へ任意整理を辞めたいことを相談する

任意整理を辞めたいと思ったら、まず担当弁護士に相談しましょう。

なぜ辞めたいのかを詳しく弁護士に伝えることで、新たなアドバイスやリスクなどをしっかりと説明してくれます。

費用面で不安を感じている、自分で債権者に直接返済した方が支出が少ないなど理由はさまざまだと思いますが、弁護士視点でのアドバイスはとても重要です。

そのため、一方的に辞めるのではなく、しっかりと担当弁護士の意見も聞いてから判断することが大切です。

また、重要なポイントは法律事務所の事務員ではなく担当弁護士に相談することです。

大抵の場合は事務員が取り次ぎしますが、弁護士と直接話したいという旨をしっかりと伝えましょう。

解約の旨を弁護士に伝える

任意整理を辞めることが決まったら、途中解約の旨を弁護士に伝えましょう。

解約については事務員に取り次いでもらっても問題ありません。

その際に、「受任契約書」の途中解約における取り決めや方法などをしっかりと確認しておくことが大切です。(記載が特になければ弁護士に途中解約について聞く)

解約手続きが済んだら、弁護士から債権者に「辞任通知」を送ってもらうことになります。

ここで頭に入れておきたいことは、弁護士が辞任通知を送ると債権者は債務者に直接督促できるようになります。

任意整理を途中で辞めることで、再度自分に督促が来るので早急に債権者と話し合う必要があります。

債権者に弁護士が辞任した旨を連絡する

前の項目で説明した通り、任意整理を辞めると債権者からの督促が再開されます。

ここでポイントなのが、弁護士に辞任してもらうことが確定した段階で自分から債権者に連絡をすることです。

その際に相談することは以下です。

- 弁護士が辞任した旨を伝える(辞任通知は届いたのか確認)

- これまでどおりの和解内容で進めるか、新たに条件をすり合わせて和解するのかを取り決める

通常の債権者であれば、弁護士を挟んでいるか挟んでいないかよりも「決められた金額を毎月支払ってくれるのか」が大切なので、弁護士辞任後も任意整理で決められた和解内容に従って引き続き返済をしていく形になることが多いです。

場合によっては、再度和解内容を債権者と債務者で取り決める事もあります。

例えば「任意整理中は送金手数料で1社1000円かかっていたが、今はその分捻出できるので毎月の返済額を1000円増やしたい」などで、再度和解契約を結ぶケースもあります。

ただし、弁護士の辞任の理由が債権者にとってネガティブ理由(決められた返済をしなかったから)である場合、一括請求をされてしまう恐れもあります。

そのため、債権者に相談する際は「余計な費用をかけずに、できるだけ全て返済にお金を回したいから辞任してもらった」のような理由で、再度和解を進めると良いかもしれません。

任意整理すると制限されるもの

任意整理をすることで制限されてしまうものは以下になります。

- クレジットカードの利用と契約

- 金融機関からの借入

- 後払い決済などの利用

- 個人信用情報を見られる賃貸契約

主に任意整理をすると個人信用情報を参照するような契約や取引は一定期間一切できなくなります。

ただし、個人信用情報機関は「JICC」、「CIC」、「KSC」の3つがあり、任意整理の対象に選んだ債務に付する信用情報機関以外の契約などは可能なケースがあります。

例えば、任意整理対象の債務が「JICC」と「CIC」のみ参照する場合、KSCを参照する債務には事故情報が載らないので取引や契約はできる可能性があるということです。

しかし、基本的に任意整理中は新たに借金を増やすような取引などはNGとしていますので(弁護士が辞任する可能性もある)、申し込みなどもしないように気をつけましょう。

また、後払い決済については特に注意が必要です。

任意整理中であっても後払い決済が利用できてしまうサービスがありますが、利用すると新たな借入と見なされて弁護士の辞任につながるので、借金を完済するまでは絶対に利用してはいけません。

任意整理をするか迷っている時の判断基準

任意整理をした方が良いのか、しない方が良いのか、判断が難しいと思う人は多いかと思います。

この項目では、自分の借金がどんな状況なら任意整理が有効なのかを、分かりやすく解説していきます。

任意整理した方が良い人と状況

任意整理した方が良い人は、以下です。(※あくまで例なので、弁護士の相談を必ず受けましょう)

- 多重債務に陥っており、保証人付きの債務もある人

- リボ払いなど分割返済の回数が多い債務中心で、利息が高くなっている人

- 滞納が多く、一括請求通知などが来ている人

まず、多重債務で返済が収拾つかなくなっている人は任意整理をすると、返済が単純化するので計画性を取り戻すことができそうです。

この際、保証人つきの債務がある場合、任意整理であればその債務だけを外して債務整理できます。債務整理対象を選べるのは任意整理ならではのメリットです。

利息については前の項目でも説明した通り、大幅にカットできるような債務(リボ払いなど)を抱えている人は任意整理が有効です。

最後に、一括請求通知が来ている人ですが、すぐに弁護士に相談しましょう。(督促状も同じく)

厳密には、任意整理が向いているかどうかというより、一括請求通知が来てしまっている状態は法律事務所の力を借りて解決を図らなければいけない状態だという事です。

任意整理しないでいい人と状況

任意整理をしないでいい人、手続きはよく検討した方が良い人は以下です。

- 毎月滞納なくギリギリ返済できている状態の人

- 返済総額が低め(年収の1/3にも満たない)

- クレジットカード利用のみかつ分割支払いを使っていない人

まず、毎月返済できている人は任意整理を検討するよりも「収入をあげる事」を考えた方が良さそうです。

理由は任意整理によるデメリットの方が私生活への影響が大きいためです。

任意整理対象にした債務がブラックリスト状態になると今後数年間、クレジットカードなどの契約に制限がかかります。また同じ信用情報機関を参照している別のカードも全て契約できなくなるため、人によってはかなり不便な生活を強いられます。

これまで積み上げてきた信用を良い状態に保つことは、社会生活を営む上でとても重要なので、収入を上げる努力をした方が将来的に良い結果に繋がります。

年収の1/3以下の借金の場合、任意整理は慎重に検討しよう

返済総額が低めのケースは、任意整理を一旦検討した方が良いです。

任意整理(債務整理全般も同じ)をする目安として「年収の1/3以上の債務がある状態」ともいわれています。

これは総量規制という個人の返済能力を超えるラインの借入を規制する法律に基づいた考え方です。

つまり、年収の1/3以下の場合は、まだ返済能力があるはずという推測ができるため、任意整理はよく検討した方が良いということです。

最後に、債務はクレジットカードのみで分割払いを利用していない人(2回払いやボーナス一括払いも同じ)ですが、利息が発生していない債務は任意整理をしても、あまり意味がないです。

カットする利息がなければ、ただ月返済額を見直すだけになります。ブラックリスト状態になってまですることではありません。

任意整理の依頼時に確認すべきポイント

任意整理を依頼する時に、必ず確認しておくべきことは以下です。

- 各借金の利息がどのくらいあるのか

- 任意整理した後にかかる費用

- 任意整理の依頼後も担当弁護士・司法書士にいつでも直接相談できるのか

最低限以上のことを確認しておくことで、任意整理が失敗だったと後悔するリスクを抑えることができます。

それぞれ詳しく説明していきます。

各借金の利息がどのくらいあるのか

任意整理を依頼するときには必ず「利息が大体どのくらいあるのか」を把握してから、依頼するかどうかを判断しましょう。

もしも借金の利息がそこまで大きいものでないなら任意整理の減額幅も小さくなるので、依頼先に払う手数料の方が高くつくケースもあります。

借金を一本化できるメリットはありますが、任意整理することのデメリットの方が人によっては致命的になる可能性もあるので、大幅な減額が見込める場合のみ任意整理を依頼をしましょう。

【金額別】任意整理でカットできる将来利息の目安表

将来発生する利息、任意整理でカットできる将来利息の一覧は下記の通りです。

カットできる将来利息「10万円の借金を3~5年掛けて完済するときの場合」(年率18%)

| 完済までの期間 |

完済までに発生する将来利息の合計 |

| 3年で完済 |

30,140円 |

| 4年で完済 |

40,976円 |

| 5年で完済 |

52,340円 |

カットできる将来利息「30万円の借金を3~5年掛けて完済するときの場合」(年率18%)

| 完済までの期間 |

完済までに発生する将来利息の合計 |

| 3年で完済 |

90,456円 |

| 4年で完済 |

122,976円 |

| 5年で完済 |

157,080円 |

カットできる将来利息「50万円の借金を3~5年掛けて完済するときの場合」(年率18%)

| 完済までの期間 |

完済までに発生する将来利息の合計 |

| 3年で完済 |

150,736円 |

| 4年で完済 |

204,976円 |

| 5年で完済 |

261,820円 |

カットできる将来利息「100万円の借金を3~5年掛けて完済するときの場合」(年率15%)

| 完済までの期間 |

完済までに発生する将来利息の合計 |

| 3年で完済 |

247,940円 |

| 4年で完済 |

335,888円 |

| 5年で完済 |

427,400円 |

カットできる将来利息「150万円の借金を3~5年掛けて完済するときの場合」(年率15%)

| 完済までの期間 |

完済までに発生する将来利息の合計 |

| 3年で完済 |

371,928円 |

| 4年で完済 |

503,808円 |

| 5年で完済 |

641,100円 |

カットできる将来利息「200万円の借金を3~5年掛けて完済するときの場合」(年率15%)

| 完済までの期間 |

完済までに発生する将来利息の合計 |

| 3年で完済 |

495,916円 |

| 4年で完済 |

671,728円 |

| 5年で完済 |

854,800円 |

任意整理した後にかかる費用

任意整理をすることでかかる費用もしっかりと確認しておきましょう。

法律事務所は借金解決を慈善事業で行なっているわけではないので、依頼には別途返済以外の費用がかかります。

弁護士や担当者から「とりあえず月々これだけ払えばいいよ」という感じの安心させてもらう言葉をかけてもらうと、借金で余裕のない人はつい契約にかかる費用詳細を都合よく解釈しやすいので、依頼確定時に思ったよりも費用がかかっているなんてことも少なくありません。

一見返済が楽になると思っても、実は高めの手数料が含まれており、返済が始まると元金が全然減らないなどのケースもあります。

明確にどこにどうかかる料金なのかを冷静に確認してから、任意整理を依頼しましょう。

任意整理の依頼後も担当弁護士・司法書士にいつでも直接相談できるのか

任意整理の依頼後は毎月安定した返済をするのみとなりますが、「残りの債務金額の確認」や「今月の支払いが難しい」などちょっとした相談事が発生する事もあります。

その際に、担当弁護士・司法書士と直接話せるかどうかも大切なポイントです。

規模の小さい事務所だと任意整理中はほぼ専門家ではない事務員が対応して、納得のいく相談ができないケースがあるので、借金返済に不安やストレスを感じやすいです(担当弁護士などが多忙すぎて直接相談できない等)

長期間の返済などでは特に、いつでも担当弁護士・司法書士と相談ができると安心ですので、法律事務所の規模や担当者の対応等も確認しておくと良いかもしれません。

任意整理経験者に聞いた「法律事務所の満足だった対応」

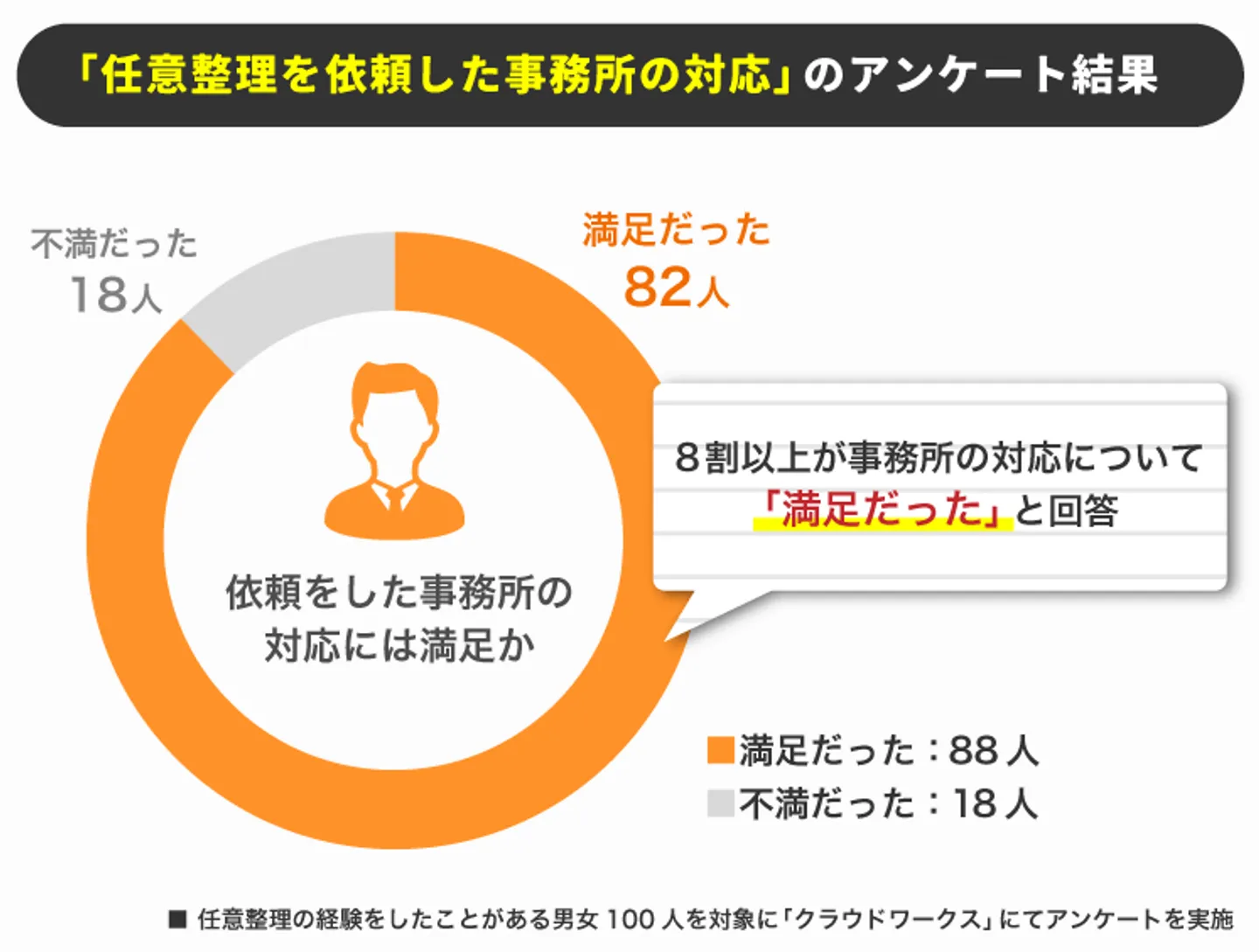

任意整理経験者に「法律事務所の対応は満足だったか、不満だったか」を聞いてみたところ、8割以上の人は「満足だった」と回答しました。

満足だった対応で特に目立った回答は、以下のようなものがありました。

- 迅速な対応だった

- こまめな連絡と、丁寧な対応だった

- 親身になって話を聞いてくれた

依頼した法律事務所は各々さまざまだとは思いますが、任意整理を相談できる法律事務所の多くは「迅速対応」「こまめな連絡」「親切で自分ごとのように」対応してくれるような事務所だといえます。

逆にいうと、問い合わせや相談段階で以上のような対応が感じられない法律事務所は避けるべきともいえるでしょう。

今回のアンケートでは「法律事務所の不満だった対応」も回答してもらいました。以下を参考に、避けた方が良いかもしれない法律事務所の対応も知っておきましょう。

- 高圧的で上から目線だった

- やりとりが事務員任せで契約の不備があった

- 費用も含め、説明が不十分だった

借金返済で精神的にも弱っている状態では、高圧的な対応をされると悲しい気持ちになります。

上記のような法律事務所だと、これから返済を頑張っていく気持ちも薄れてしまいますよね。

では、もし契約してから気づいたらどうすれば良いのか、任意整理を途中で辞めたい時の手順などを次の項目で解説します。

「任意整理しなければよかった」と後悔しないために、法律事務所は念入りに選ぼう

任意整理は債務整理の中で最も柔軟な借金解決方法ですが、借金の減額効果が人によって大きく異なります。

また、元金はそのまま返済しなくてはならないので、完済するまでの間は弁護士と法律事務所と足並み揃えて返済していく必要があります。

そのため、法律事務所・担当弁護士と自分の相性も考えて任意整理を進めることが「任意整理しなければよかった」と後悔しないひとつの秘訣になります。

また、法律事務所によって任意整理にかかる費用も異なるため、依頼費用や着手金などもよく比較して選びましょう。

当サイトでは、数ある法律事務所の中から「親身になって相談に乗ってくれる借金解決専門の法律事務所」をピックアップしています。

今、任意整理を検討している人は無料相談ができる今の機会にぜひ一度、相談してみてください。

任意整理のよくある質問

任意整理に失敗はある?失敗例は?

任意整理が失敗する原因は以下のようなものがあります。

・借入をしてからほとんど返済してない

・任意整理の手続き費用を滞納してしまった

・弁護士・司法書士に依頼せず自分で交渉した

・和解後に滞納してしまった

・同じ債権者に2回目の任意整理を持ちかけた

・高齢者や年金受給者である

・3〜5年で返済できる見通しが立たない金額の借金を抱えている

主に任意整理の条件や債権者との和解条件に満たないケースで失敗することが多いです。

また明らかに任意整理では解決できない程の借金額や、収入の無さが原因で任意整理ができないこともあります。

任意整理に応じない業者はある?

任意整理の和解に応じない業者はあります。

しかし、特定の業者が任意整理に応じないというよりは、債務者との和解条件により判断されることが多いです。

債権者にとって不利な和解内容(債権を回収できない)だと、任意整理ができない可能性があります。

例えば、任意整理の返済ができる収入がないことや、60回以内での完済が見込めないケースなどです。

また、任意整理を担当する弁護士の腕も少なからず影響します。

弁護士や司法書士の交渉力が低く、債権者に交渉で負けてしまうと任意整理はできません。

任意整理のデメリットを軽減する方法は?

任意整理のデメリットを最小限に抑えるには、以下のような方法があります。

・早めに弁護士・司法書士へ直接相談する

・複数の事務所に相談し比較検討する

・担当になった弁護士・司法書士からの連絡にこまめに対応する

・任意整理できない業者を除いて任意整理する

任意整理をしたら携帯電話は購入できませんか?

いいえ。任意整理をしたから携帯電話が購入できなくなるわけではありません。

例えば、携帯料金やそれに付随するクレジットカードの滞納がある場合で、その債務を任意整理の対象に選んでしまうと携帯電話の分割購入や契約などができなくなる可能性があります。

特定の携帯電話会社は契約時に個人信用情報を参照するケースもあるので、任意整理による事故情報が登録された信用情報機関を参照された場合に契約できなくなるケースがあります。

その場合、SIMフリーのスマートフォンとSIMカードを別途購入して利用するという方法もあります。

任意整理をすると官報に掲載されるの?

任意整理は裁判所を介さない手続きなので、自己破産や個人再生のように官報に掲載されることはありません。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-