借金減額制度の大きなデメリットはいわゆる「ブラックリスト入り」になること

借金減額制度である債務整理の大きなデメリットは、いわゆるブラックリスト入りになることです。

債務整理をすると、その履歴が信用情報として登録されます。信用情報とは、ローンやクレジットカードなどの利用履歴のことです。主に返済能力を調査する際に確認され、ローンやクレジットカードなどの審査時に照会されます。

前提として、クレジットカードやローンを扱う会社では、返済能力がない人を審査に通過させません。そのため、信用情報として返済能力を疑われるような情報が残っていると、審査に通らない可能性があります。

つまり、債務整理をした場合、その履歴が信用情報として残っている間は返済能力を疑われやすくなり、一般的にも「ブラック」と言われるようにクレジットカードなどの審査に通りづらくなるのです。

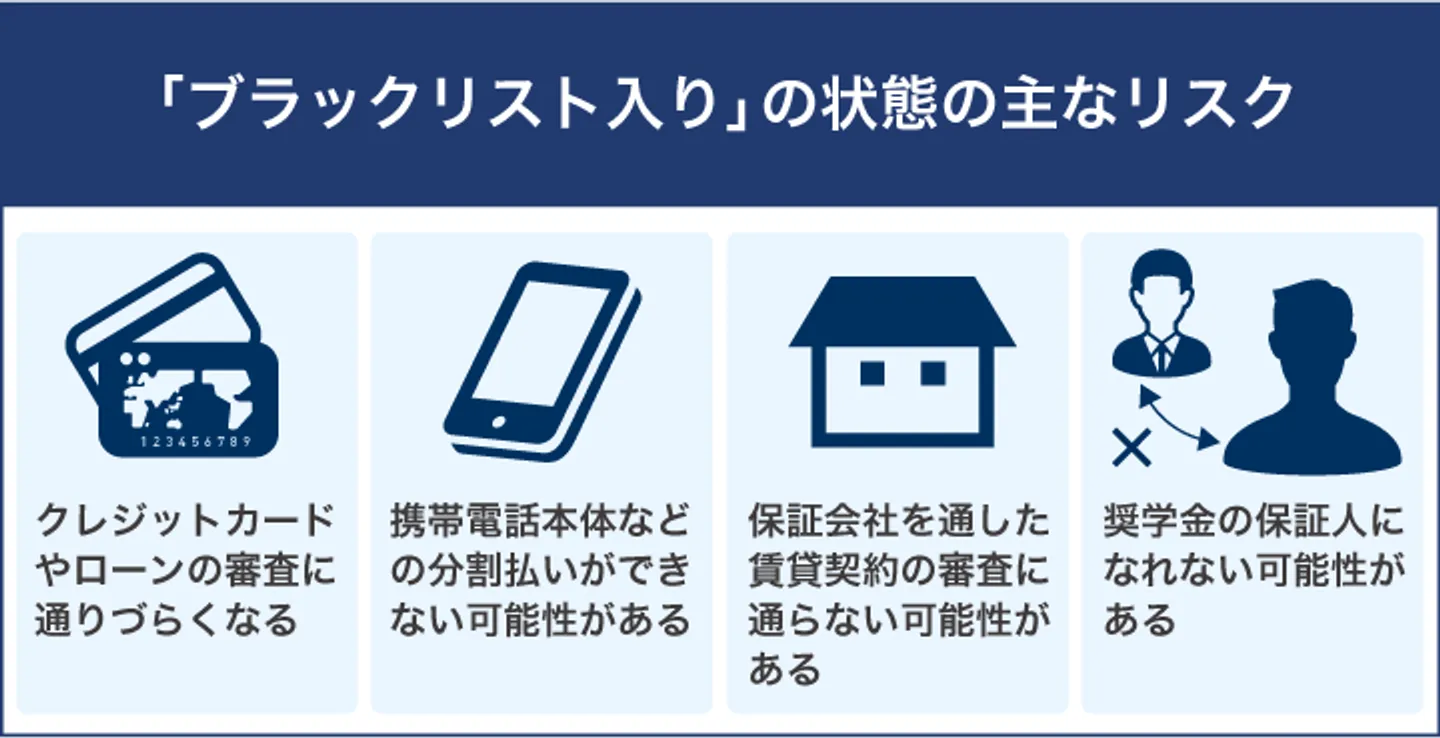

いわゆる「ブラックリスト入り」の状態になると、下記のようなリスクがあります。

- クレジットカードやローンの審査に通りづらくなる

- 携帯電話本体などの分割払いができない可能性がある

- 保証会社を通した賃貸契約の審査に通らない可能性がある

- 奨学金の保証人になれない可能性がある

債務整理の履歴は信用情報として、最長5年〜7年残ります。言い換えれば、「借金減額のために債務整理をすると、最長5年〜7年の間はブラックリスト入りの状態になる」ともなります。

ここからは、ブラックリスト入りした場合のリスクをそれぞれ解説していきます。借金減額制度である債務整理を検討している場合、ブラックリスト入りのリスクを把握したうえで、手続きをするべきかを慎重に検討してみてください。

クレジットカードやローンの審査に通りづらくなる

ブラックリスト入りの状態になると、クレジットカードやローンの審査に通りづらくなります。クレジットカードなどの審査では信用情報が必ず確認されており、債務整理の履歴が残っていると返済能力を疑われやすいからです。

実際に、当社で債務整理をした人にアンケートを行ったところ、「債務整理をした後にクレジットカードなどに申し込んだことがありますか?」という問いに対して、「通らなかった」との回答が複数得られています。

|

債務整理手続き

|

債務整理後に申し込んだ人の総数

|

「審査に通らなかった」と回答した人

|

|

任意整理

|

27人

|

18人

|

|

個人再生

|

3人

|

1人

|

|

自己破産

|

6人

|

4人

|

※調査方法…インターネットアンケート

※調査期間…2024年7月

※調査人数…116人

アンケートの結果、債務整理をしてもクレジットカードなどの審査に通った人もいるようですが、半数以上の人が審査に落ちていることがわかります。

なお、「審査に通った」と回答した人のなかには、債務整理から数年経過してから申し込んだ人もいる可能性があります。

債務整理の履歴が信用情報から抹消されてから申し込んだ人もいる可能性があり、「債務整理から5年〜7年以内に申し込んだ結果はどうでしたか?」というアンケートであれば、審査に通らなかった人がさらに多くなるとも予測されます。

アンケートからもわかるように、基本的に債務整理をした後はクレジットカードやローンなどの審査に通らないと考えるのが無難です。

携帯電話本体などの分割払いができない可能性がある

携帯電話本体やパソコンなどを分割払いで購入する場合、「割賦購入契約」という契約を結ぶ必要があります。割賦購入契約を結ぶには審査に通る必要があり、その審査でも基本的には信用情報が照会されます。

そのため、信用情報として債務整理の履歴が残っているうちは、返済能力を危惧されて携帯電話本体などの分割払いができない可能性があるのです。

なお、個人再生または自己破産をした人に対して、「手続き後に携帯電話の契約はどうなりましたか?」と当社でアンケートをしたところ、36人のうち29人から「変わらずに使用できた」との回答が得られました。

そのため、ブラックリスト入りの状態では新規で分割払いをするのが難しくなりますが、すでに契約しているものであれば手続き後も変わらずに利用できる可能性はあるといえます。

保証会社を通した賃貸契約の審査に通らない可能性がある

引越しの際には賃貸契約を結ぶ必要があります。その契約が保証会社を介したものである場合、信用情報が確認されるケースがあります。

その場合、信用情報として登録されている債務整理の履歴から、「毎月の家賃の支払いができるのか」のように支払い能力を危惧されるリスクがあり、保証会社を通した賃貸契約の審査に通らない可能性があるのです。

そのため、債務整理をすると、その履歴が残っている間は賃貸契約の審査に通らない可能性があり、希望する物件への引っ越しができないケースも考えられます。

なお、債務整理が原因で、すでに成立している賃貸契約が解除されることは法律上認められていません。そのため、債務整理をしても、現在住んでいる賃貸住宅から追い出されることは基本的にありません。

奨学金の保証人になれない可能性がある

債務整理を検討している人のなかには、今後子どもの大学入学が控えており、奨学金の利用を考えている人もいるかもしれません。

奨学金を利用するには保護者などが保証人になるのが一般的ですが、債務整理をすると奨学金の保証人になれない可能性があります。奨学金の保証人になれるのは、審査によって返済能力が認められた人だけだからです。

保証人は契約者本人の返済が滞った場合、代わりに返済を行う人であるため、返済能力がない場合には保証人になれません。信用情報として債務整理の履歴が残っている場合、返済能力を疑われやすく、奨学金の保証人になれない可能性があるのです。

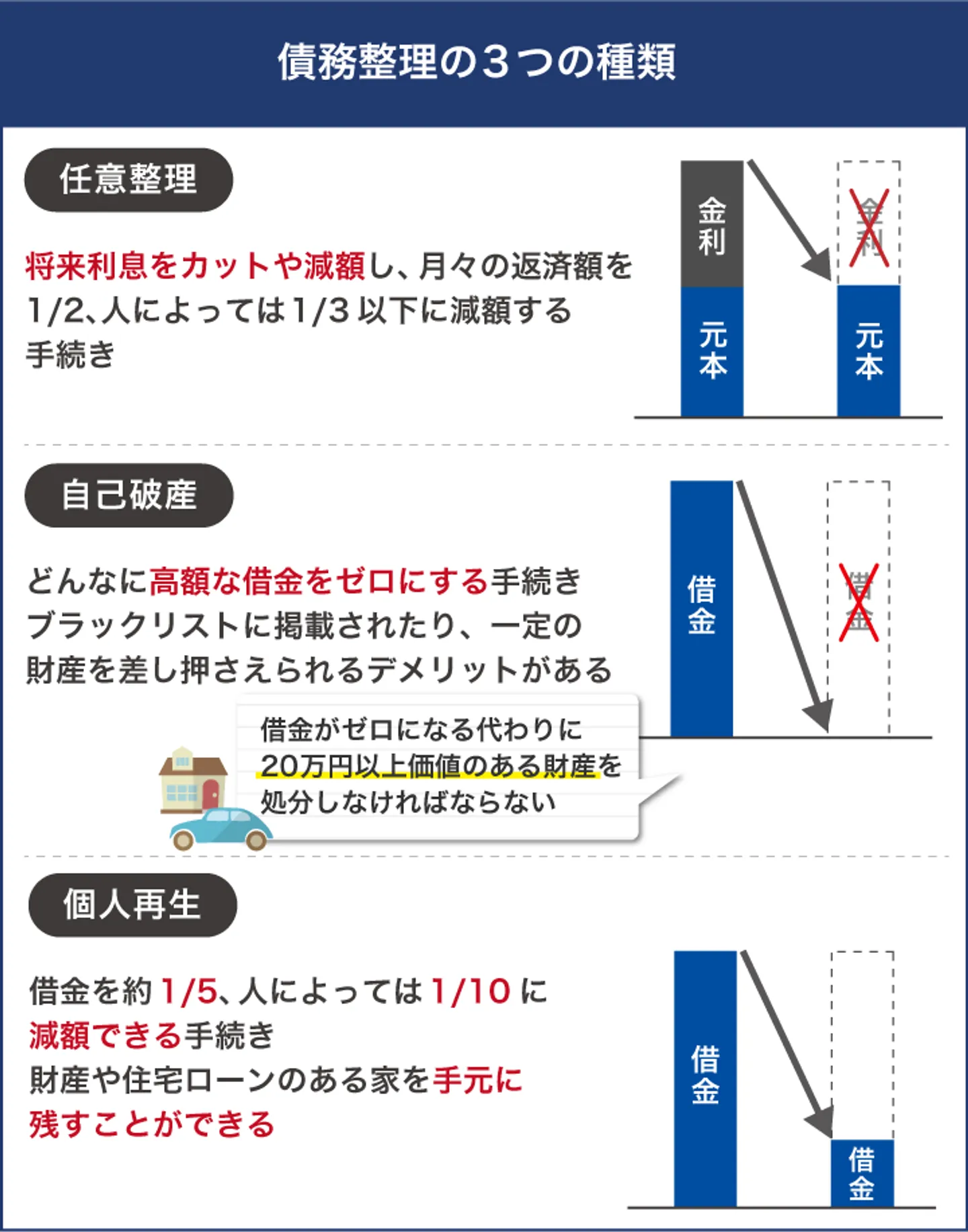

借金減額制度の手続きごとにも様々なデメリットがある

借金減額制度である債務整理には3種類の手続きがありますが、いずれの手続きであっても「ブラックリスト入りになる」というデメリットは共通します。また、債務整理の手続きごとにも、様々なデメリットがあります。

そのため、債務整理で借金減額をしたいのであれば、自身が検討している方法ごとのデメリットも事前に把握しておくことが大切です。

ここからは、債務整理の手続きごとのデメリットを解説していきます。債務整理で借金減額を考えている場合には参考にしてみてください。

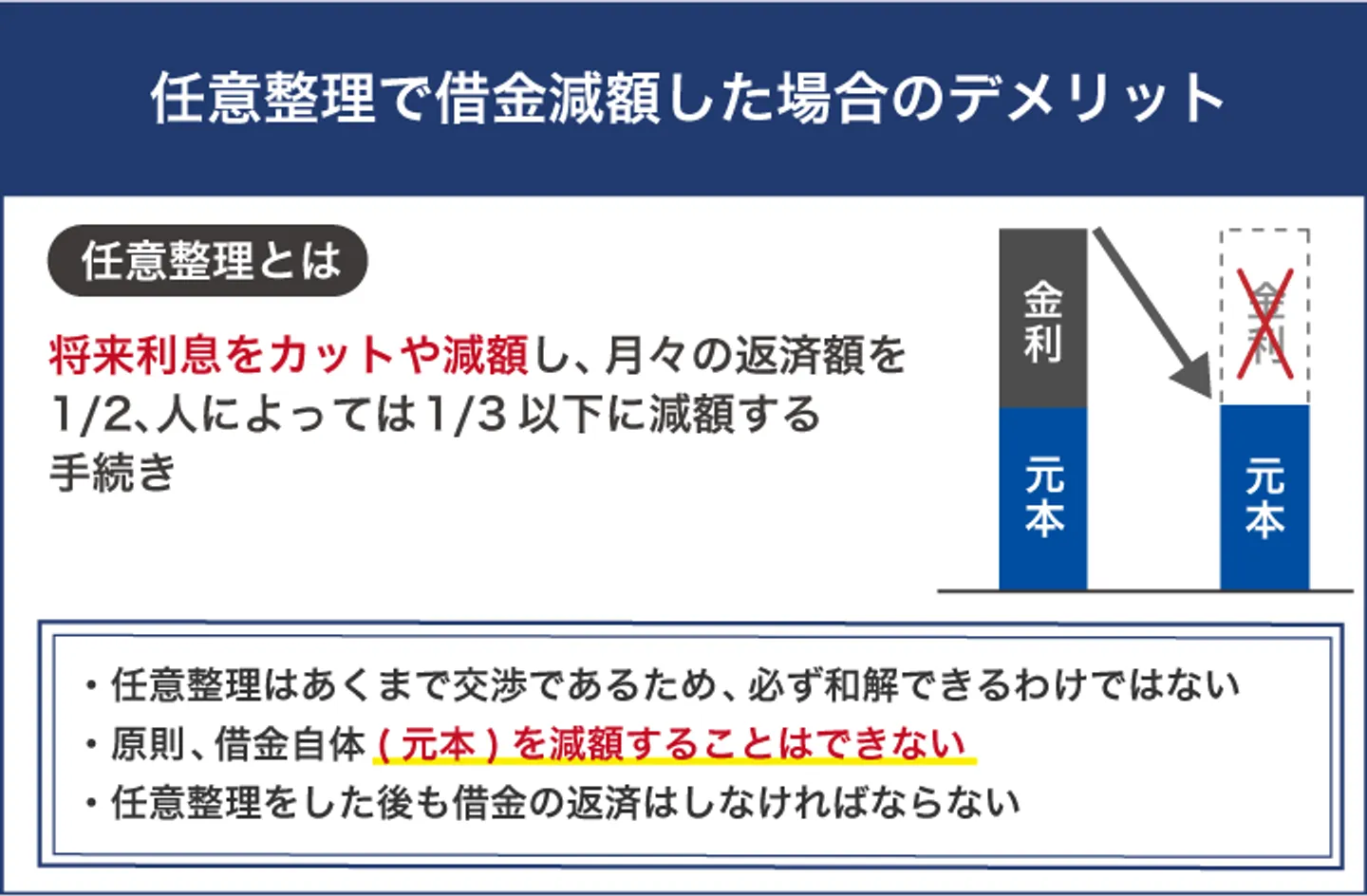

任意整理で借金減額した場合のデメリット

任意整理で借金減額することには、下記のようなデメリットがあります。

- あくまで交渉であるため必ず和解できるわけではない

- 原則借金自体を減額することはできない

- 任意整理をした後も借金の返済はしなければならない

そもそもですが、任意整理は債権者と返済条件などを交渉する方法です。利息や遅延損害金のカットが認められるのが一般的ですが、あくまで交渉であるため、必ず和解できるわけではありません。

「どれくらい利息をカットできるのか」「任意整理後の返済期間はどれくらいになるのか」などは交渉次第であるため、任意整理をする際には事前に弁護士や司法書士と相談をしておくのが大切です。

また、任意整理は利息などのカットを認めてもらう手続きであり、借金の元本自体を減額できるものではありません。任意整理後も借金返済をしなければならないため、「離職などによって借金返済ができない」という場合には任意整理は向きません。

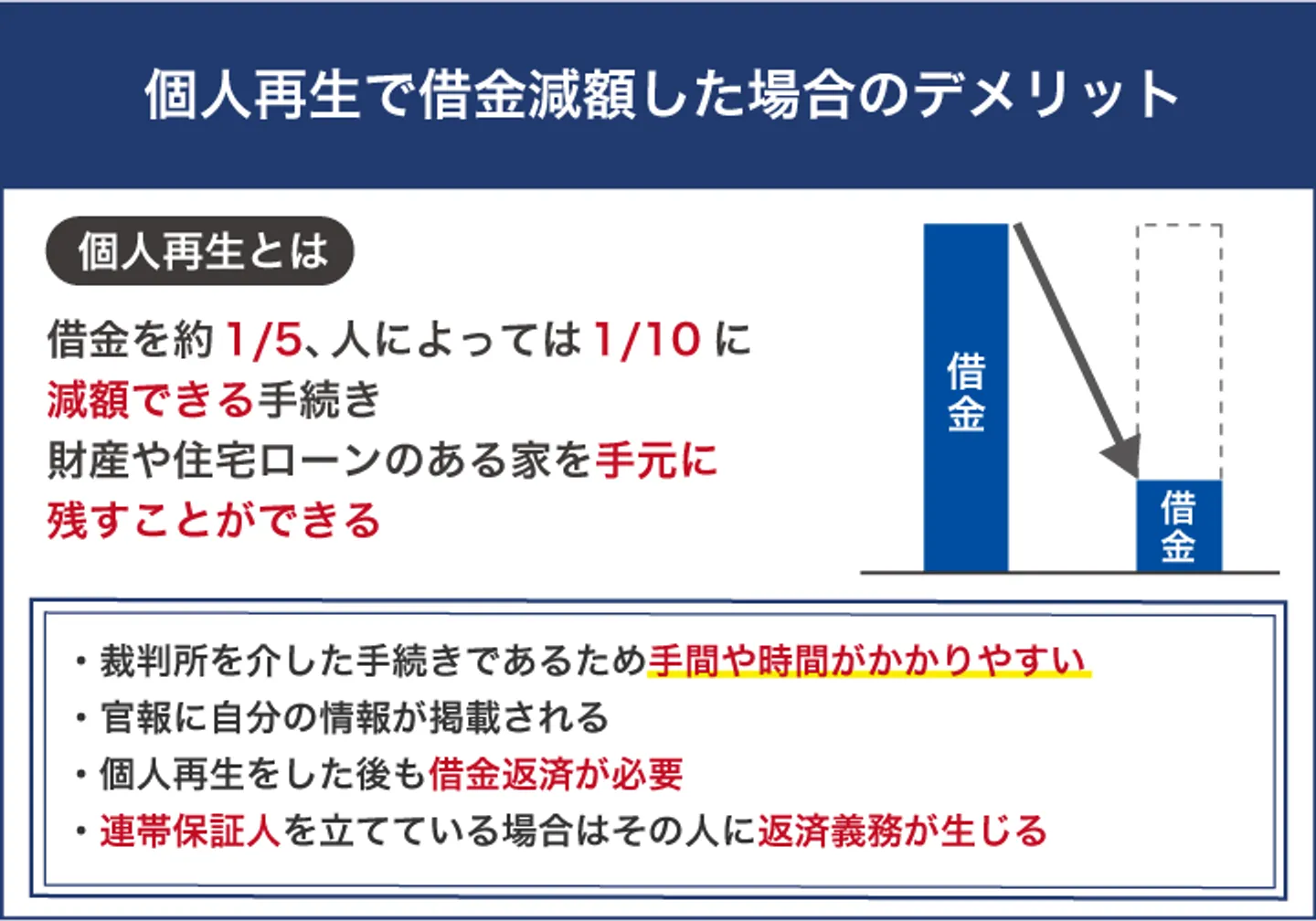

個人再生で借金減額した場合のデメリット

個人再生で借金減額することには、下記のようなデメリットがあります。

- 個人再生をした後も借金返済が必要

- 裁判所を介した手続きであるため手間や時間がかかりやすい

- 官報に自分の情報が掲載される

- 連帯保証人を立てている場合はその人に返済義務が生じる

個人再生は借金自体を減額する手続きであり、自己破産のように借金すべてがなくなるわけではありません。個人再生をした後も借金返済が必要なため、返済能力がない場合には個人再生を選択することすら難しいです。

また、個人再生は裁判所を介した手続きであるため、手間や時間がかかりやすいのもデメリットです。さまざまな書類を用意する必要もあり、6か月〜1年ほどの期間がかかるケースもあります。

さらに、連帯保証人を立てている場合、個人再生をするとその連帯保証人に返済義務が移行します。一括での請求が一般的であるため、連帯保証人が迷惑をかけてしまい、関係性が悪化することも否めません。

なお、個人再生のデメリットについては、下記の記事でさらに詳しく解説していますので参考にしてみてください。

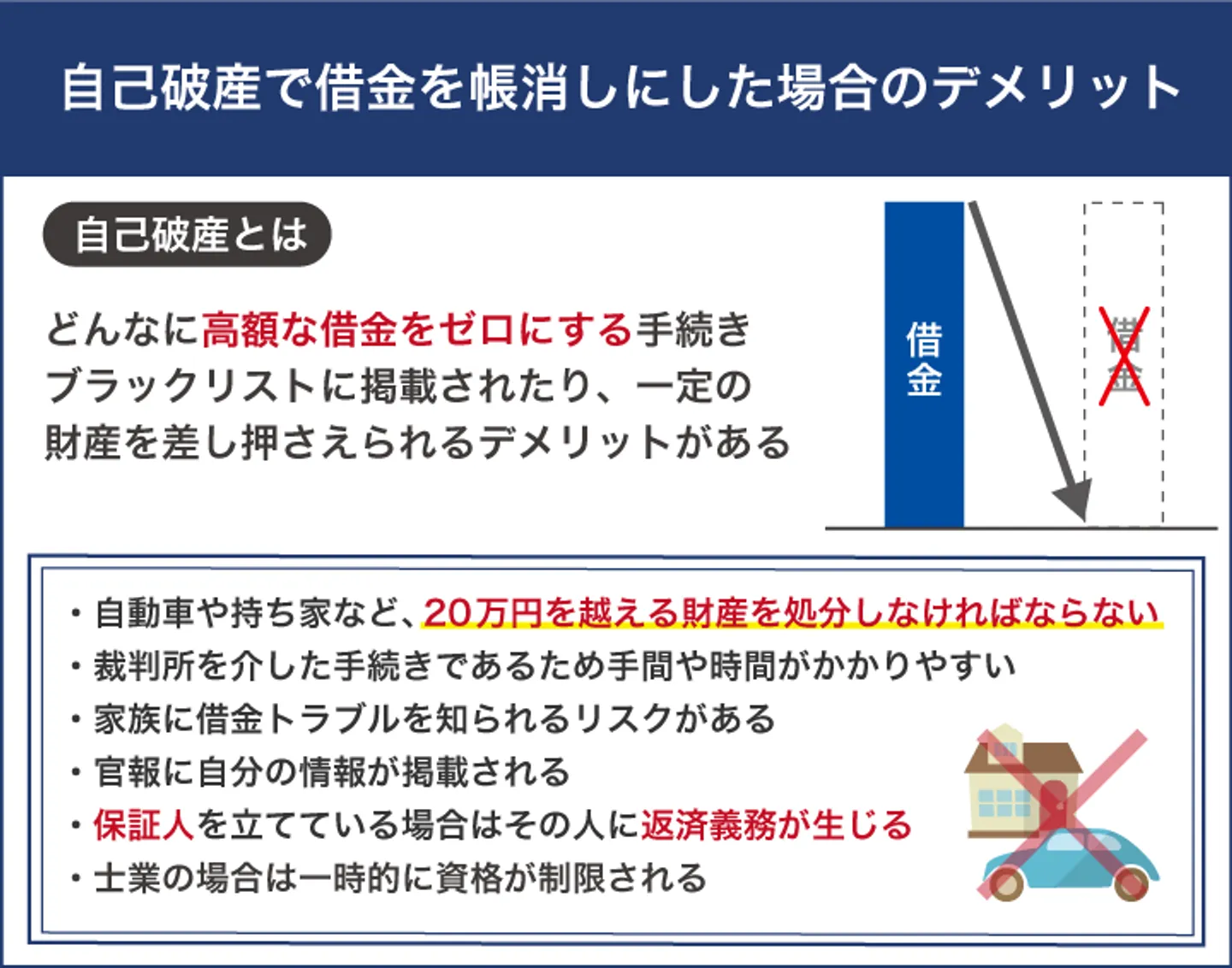

自己破産で借金を帳消しにした場合のデメリット

自己破産で借金を帳消しにした場合、下記のようなデメリットがあります。

- 自動車や持ち家などの財産を処分しなければならない

- 家族に借金トラブルを知られるリスクがある

- 保証人を立てている場合はその人に返済義務が生じる

- 官報に自分の情報が掲載される

- 士業の場合は一時的に資格が制限される

- 裁判所を介した手続きであるため手間や時間がかかりやすい

自己破産をすると、原則「価値がある不動産や動産」「20万円以上の資産」「99万円を超える現金」などの財産が没収されます。原則持ち家や自動車などが没収されるため、手続き後は自分だけでなく家族にも影響が生じる方法ともいえ、結果的に家族に借金トラブルを知られるリスクもあります。

また、自己破産をすると、内閣府が発行している「官報」に自身の名前や住所といった情報が掲載されます。一般の人が官報を確認しているケースは稀といえますが、万が一確認された場合には、自己破産をしたことを知られてしまうのもデメリットの1つです。

このように債務整理のうち、自己破産は最もデメリットが多い手続きといえます。そのため、自己破産をする際には、より慎重な判断が必要です。

なお、自己破産のデメリットについては、下記の記事でさらに詳しく解説していますので参考にしてみてください。

債務整理には様々なデメリットはあるが手続きごとに大きなメリットもある

債務整理は大幅な借金減額を見込める手続きであり、一般的には「借金が返済できないときの救済措置」とも呼ばれることがあります。そのため、様々なデメリットはありますが、債務整理には大きなメリットもあります。

債務整理には3種類の手続きがあり、それぞれでメリットが異なります。

- 任意整理:将来利息や遅延損害金をカットしてもらえる

- 個人再生:借金自体を1/5〜1/10程度に減額できる

- 自己破産:抱えている借金が帳消しにできる

ここからは、借金を減額できる債務整理のメリットについて解説していきます。

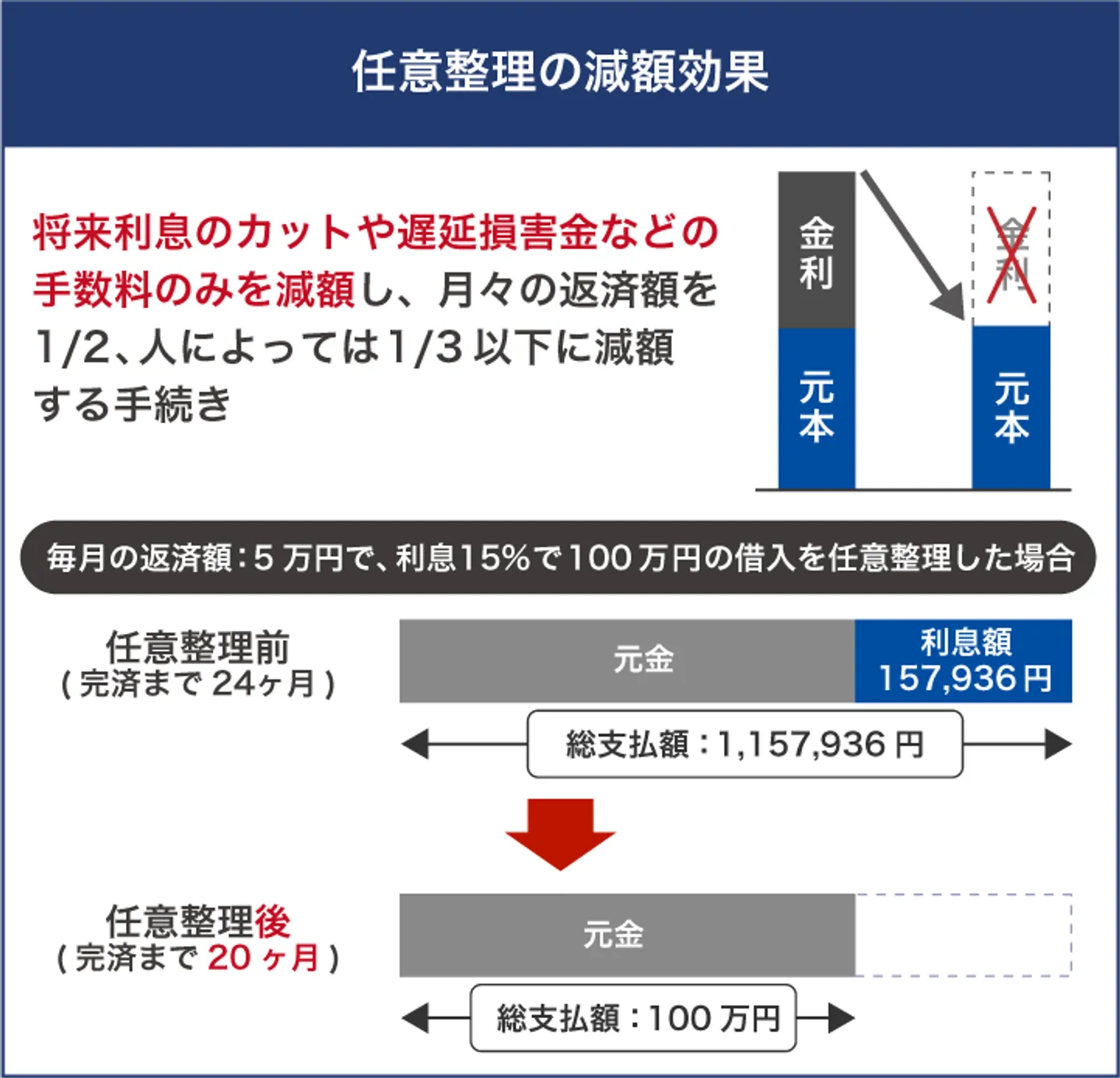

任意整理の特徴:将来利息や遅延損害金をカットしてもらえる

任意整理とは、借入先である金融機関に交渉をして、将来発生する利息や遅延損害金のカットを認めてもらうための手続きのことです。任意整理の交渉が成立すれば、今後の返済は借金の元本のみとなるのが一般的です。

将来利息をカットする方向で交渉を進めるのが一般的であるため、「今後の支払いは元本のみ」になることが期待できます。

任意整理には、「月々の返済額を減らせる」「完済までの期間を短縮できる」といったメリットがあります。たとえば、任意整理する場合と通常どおり返済を続けた場合の支払総額は下記の通りです。

⚪️返済シミュレーションの条件

- 借入額:100万円

- 毎月の返済額:5万円

- 適用されている金利:年15.0%

|

|

任意整理後

|

任意整理前

|

|

完済までの年数

|

20か月

|

24か月

|

|

総額

|

100万円

|

1,157,936円

|

※あくまでシミュレーションであるため、実際の金額とは異なる場合があります。

シミュレーションの結果、任意整理をすることで約15万円の利息を抑えられるうえに、返済期間を2か月短縮できることがわかります。

個人再生の特徴:借金自体を1/5〜1/10程度に減額できる

個人再生とは、抱えている借金そのものを減額するための手続きのことです。あくまで目安ですが、一般的には個人再生をすれば、借金自体を1/5〜1/10程度まで減額できると言われています。

任意整理では借金自体の減額は原則できないため、個人再生は任意整理よりも借金減額の効果が大きいといえます。たとえば、借金100万円を個人再生した場合、借金が10万円〜20万円程度まで減額されます。

自己破産の特徴:抱えている借金が帳消しにできる

自己破産とは、抱えている借金を帳消しにするための手続きのことです。カードローンやキャッシングからの借金だけでなく、住宅ローンや自動車ローンなども対象となります。

すべての借金がなくなるため、ほかの債務整理手続きよりも効果が大きい手続きといえます。

ただし、前述したとおり、メリットが大きい分、自己破産はほかの債務整理手続きよりデメリットも大きいです。「借金問題を解決できない時の最終手段」ともいえるため、自己破産はほかに解決策がない場合に検討するべき方法といえます。

自力で完済できないならデメリットがあっても借金減額制度を利用するべき

借金減額制度である債務整理は、デメリットを踏まえたうえで利用するべきかどうかを慎重に判断するのが大切です。とはいえ、「本当に自分は債務整理をするべきなのか」のように悩むこともあることでしょう。

デメリットを受け入れられるかどうかはその人の状況などにもよるため、すべての場合に共通するとは言い切れませんが、自力で借金を完済できない場合は、デメリットがあってでも債務整理することを考えたほうがよいでしょう。

そもそも、債務整理は借金が完済できない場合の救済措置の位置づけです。これを踏まえれば、自力で借金を完済できない場合、債務整理は視野に入れるべき手段ともいえます。

具体的には、下記のようなケースでは債務整理で借金減額することを検討してみるのがよいでしょう。

- 返済を滞納しており完済の目処がたたない

- 多重債務状態で借入総額が返済できないほどの金額になっている

- 借入総額が総量規制を超えている

返済を滞納しており完済の目処がたたない

現在借金の返済を滞納しており、「自力完済の目処がたたない」という場合は、債務整理で借金減額を検討してみてください。借金を滞納する期間が長期化すればするほど、リスクが大きくなるためです。

あくまで目安ですが、借金を滞納した期間に応じたリスクは下記の通りです。

|

滞納期間

|

リスク

|

|

1日目〜

|

・債権者から催促される

・遅延損害金が発生する

・追加借入ができなくなる

|

|

2か月程度

|

・いわゆる「ブラックリスト入り」の状態になる

・催告書や一括請求通知が届く

|

|

3か月程度

|

・裁判所から訴状や支払督促が届く

|

|

6か月程度

|

・強制執行による差押えが行われる

|

借金を滞納すると、その翌日から遅延損害金が発生します。遅延損害金は滞納が解消されるまで1日ごとに発生するため、滞納期間が長期化すればするほど、遅延損害金も高額になります。

債務整理をすることで、遅延損害金のカットや減額が見込めるため、支払い金額を抑えるためにも返済が難しいのであれば債務整理を視野に入れるのもよいでしょう。

また、借金滞納を続けると、最終的には強制執行となり、財産を差し押さえられることにもなりかねません。財産を手放す必要がある点だけを見れば、自己破産と同じデメリットでもあり、自己破産の必要がない人にとっては大きなリスクといえます。

なお、一般的には借金滞納が2か月以上続いた場合、いわゆるブラックリスト入りの状態になると言われています。これは、借金減額制度の大きなデメリットでもあるため、2か月以上借金を滞納してしまう場合、現状を放置するのではなく、債務整理で借金問題を解消することを検討するべきともいえます。

多重債務状態で借入総額が返済できないほどの金額になっている

複数社から借入している状態を、一般的に「多重債務状態」といいます。多重債務状態では毎月複数社に借金返済を行う必要があるため、その分返済負担も大きくなります。

結果的に返済ができなくなってしまうリスクもあり、多重債務状態であれば債務整理による借金減額を検討するべきです。

なお、多重債務状態の場合、自転車操業に陥るリスクがあるのも注意です。自転車操業とは、借金返済のために別の金融機関から借入をすることです。

自転車操業が続いている場合、すでに自力では借金返済が困難であると考えられます。自転車操業状態では借金が一向に減らず利息がかさんでしまうため、なるべく早期での対策が必要です。

借入総額が総量規制を超えている

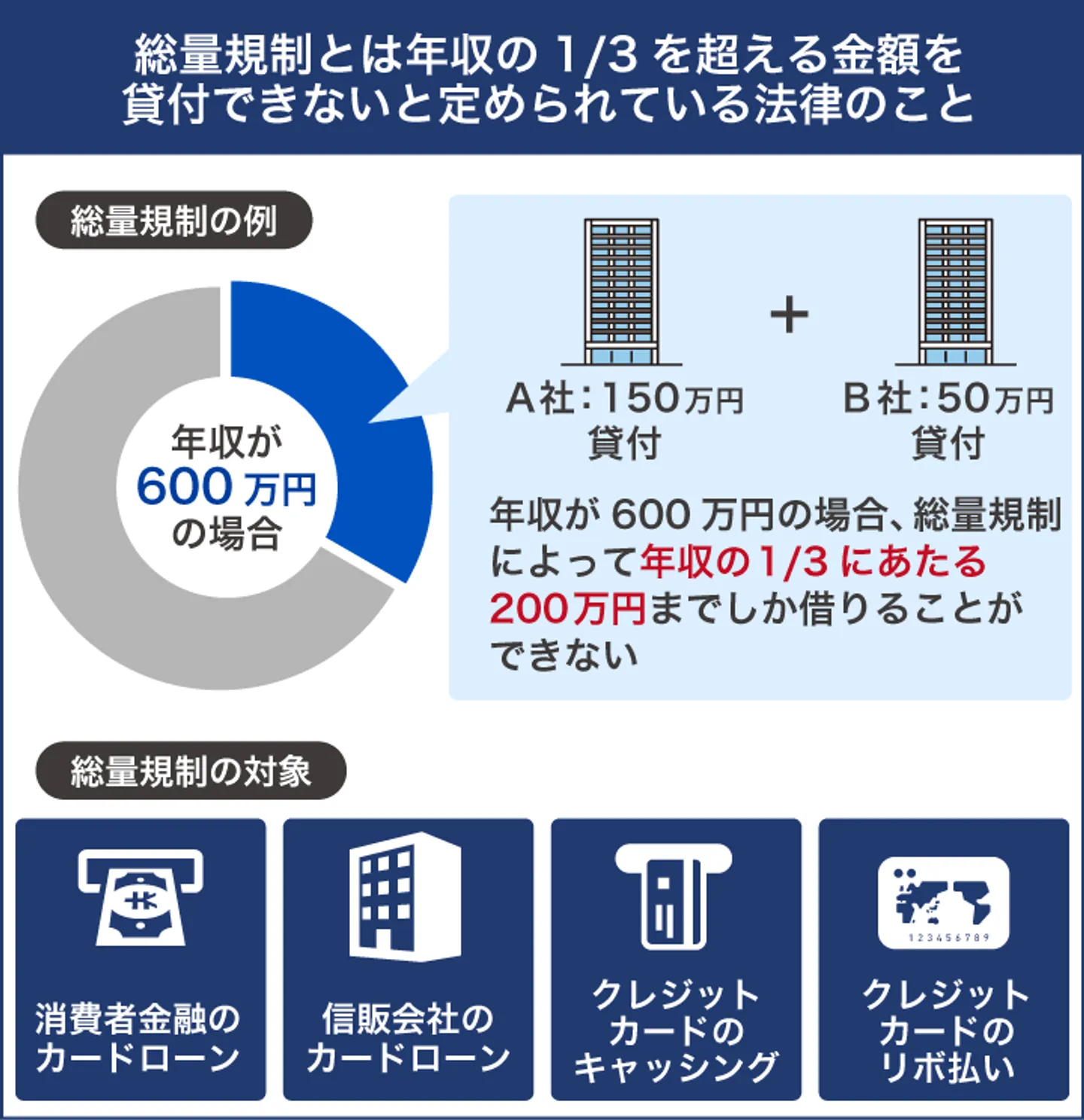

総量規制とは、貸金業者に対する融資制限のことです。「個人に対して融資を行う場合、最大でも年収の3分の1まで」と貸金業法という法律で定められています。

総量規制は過去に多重債務が社会問題となったことで、これ以上多重債務者を増やさない目的で制定されました。言い換えれば、借入総額が年収の3分の1を超えている場合、国が定めている融資制限を超過している状態です。

一般的にも「やばい」と言われるラインであるため、借入総額が総量規制を超えており、自力での返済が難しければ債務整理を視野に入れておきましょう。

借金減額制度を利用する際には「借金減額シミュレーター」を活用しておく

「債務整理をすればどれくらい借金減額できるのか」「自分にはどの債務整理手続きが向いているのか」といった疑問がある人もいることでしょう。この場合、借金減額シミュレーターを活用したうえで債務整理を検討するのがよいでしょう。

借金減額シミュレーターとは、借入額や返済状況などの情報を入力することで、どの程度借金を減額できるのかを簡易的に診断できるサービスのことです。多くは弁護士や司法書士などの法律専門家によって提供されています。

借金減額シミュレーターのみの利用であれば無料なのが一般的であるため、債務整理で借金減額を検討している場合には活用してみてもよい方法といえるでしょう。

ただし、借金減額シミュレーターはあくまで簡易的な診断であるため、診断結果と同様に借金減額ができるとはいいきれません。

債務整理は弁護士や司法書士に依頼するのが一般的であるため、借金減額シミュレーターはあくまでも目安として考えたうえで、実際にはどの程度借金を減額できるのかについては専門家に相談するのがよいでしょう。

借金減額制度を利用せずに借金問題を解決するための対策

債務整理のデメリットは決して無視できるような軽いものではありません。とくに、「ブラックリスト入りの状態になる」については、今後の人生に影響を与えかねないものでしょう。

そのため、なかには借金減額制度を利用せずに自力完済を検討している人もいるかもしれません。そのような場合、返済負担を減らしたうえで効率よく返済を進めて、借金問題を解決していくのが得策です。

ここからは、借金減額制度を利用せずに借金問題を解決するための対策を解説していきます。

- おまとめローンを利用して借入先を1社にまとめる

- より低金利なローンに借り換える

- 借入先のなかで最も金利が高い金融機関へ優先的に繰上返済をする

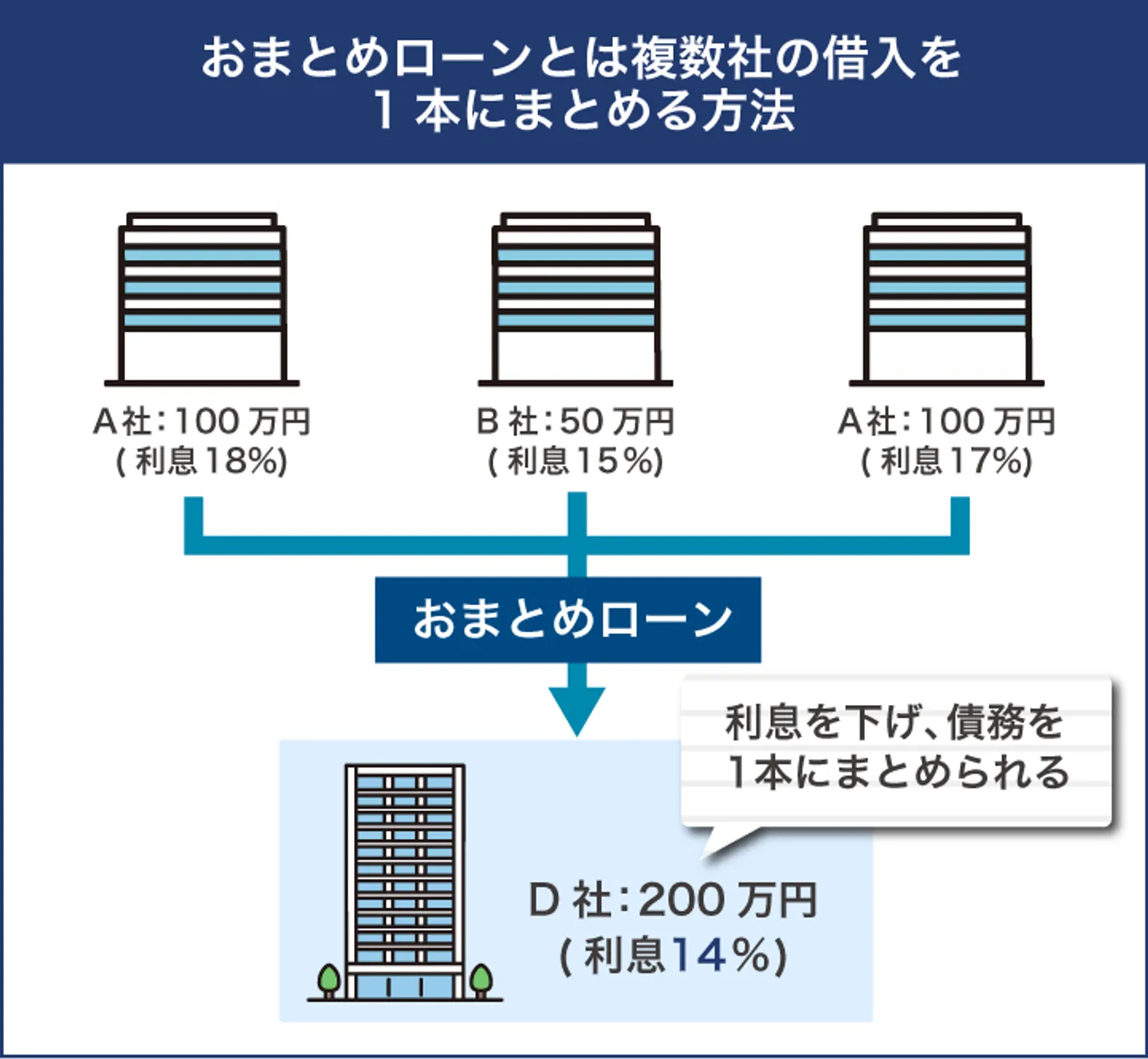

おまとめローンを利用して借入先を1社にまとめる

おまとめローンとは、複数からの借入をすべて1社にまとめるための返済専用の商品です。おまとめローンを利用するメリットは、毎月の返済総額を抑えられることが挙げられます。

複数からの借入がある場合、毎月すべての借入先に返済をしなければなりません。たとえば、3社から借入があり、毎月3万円ずつ返済している場合、月々の返済総額は9万円です。

おまとめローンを利用すれば借入先が1社に減るため、結果的に月々の返済総額を抑えられるケースが多いです。実際に返済する金額は借入残高や金融機関によって変わりますが、数千円〜数万円程度を抑えられることに期待できます。

具体的には、「東京スター銀行」のおまとめローンでは、借入残高に応じて最少返済額が定められています。たとえば、金利12.5%で100万円をまとめた場合は14,637円と設定されています。

なお、おまとめローンを利用することで、毎月の返済総額だけでなく利息も抑えられるケースもあります。具体的には、おまとめローンを利用することで金利が現在よりも低くなる場合です。

毎月の返済総額だけでなく利息も抑えられれば、返済負担を減らしたうえで効率よく返済を進められます。債務整理による借金減額をせずとも借金問題を解決できる可能性があるため、複数社から借入がある場合にはおまとめローンを検討してみてもよいでしょう。

より低金利なローンに借り換える

借り換えとは、ほかの金融機関から融資を受けて、そのお金で現在利用している金融機関からの借金を清算することです。より低金利なローンに借り換えができれば、今後発生する利息を抑えられます。

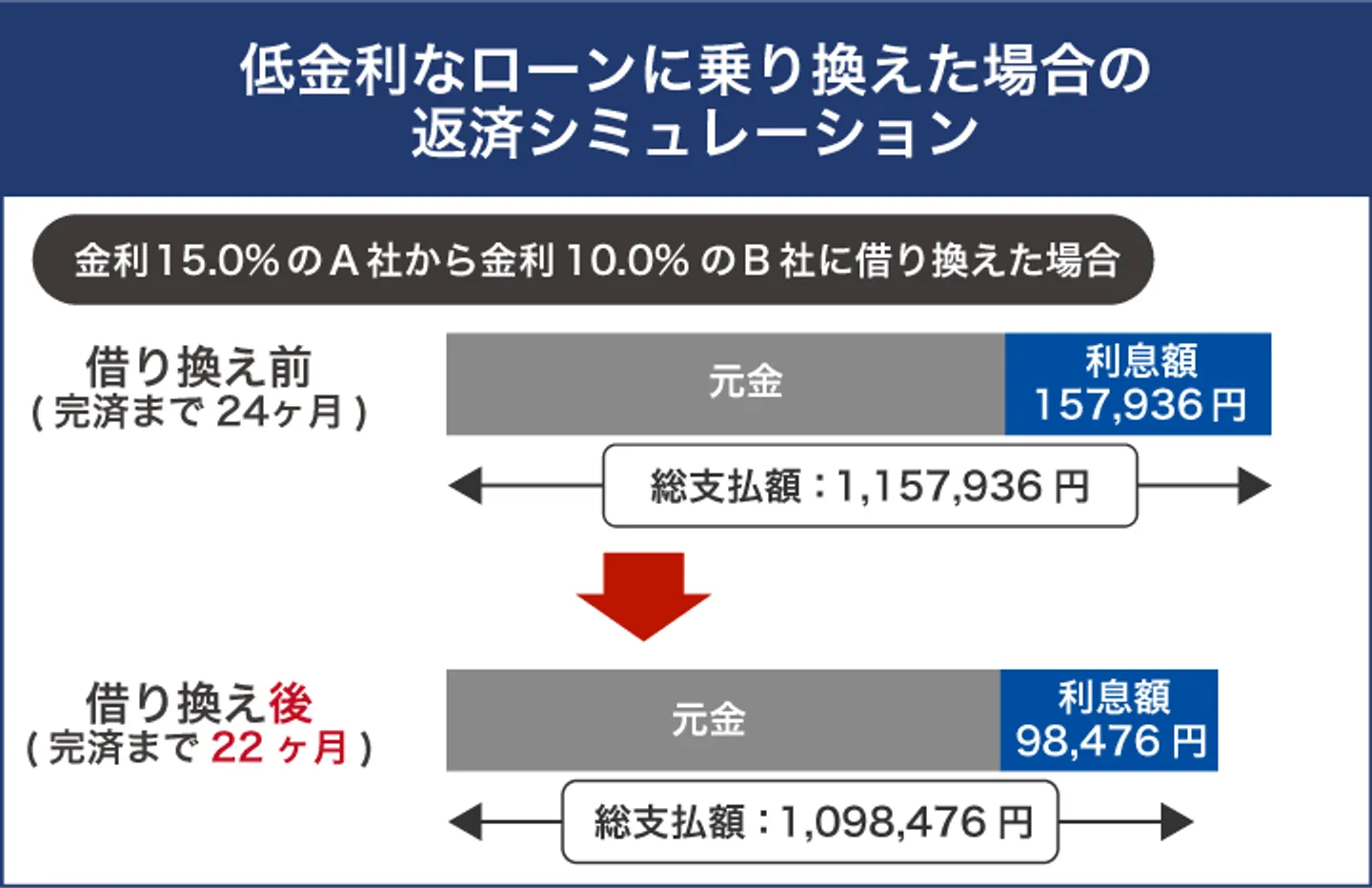

たとえば、金利15.0%のA社から金利10.0%のB社に借り換えた場合を想定します。下記の条件で完済した場合、借り換え前後の利息総額と完済までの期間は下記のとおりです。

⚪️返済シミュレーションの条件

|

|

借り換えをした場合(年10.0%)

|

借り換えをしない場合(年15.0%)

|

|

利息総額

|

98,476円

|

157,936円

|

|

完済までの期間

|

22か月

|

24か月

|

※あくまでシミュレーションであるため、実際の金額や期間とは異なる場合があります。

今回のシミュレーションでは、借り換えによって金利が5%下がるだけでも、約6万円の利息を抑えられるうえに、完済までの期間を2か月縮められる結果となりました。

毎月の返済負担を減らしつつ効率よく借金返済を進められるため、債務整理による借金減額をしない場合には検討してみてください。

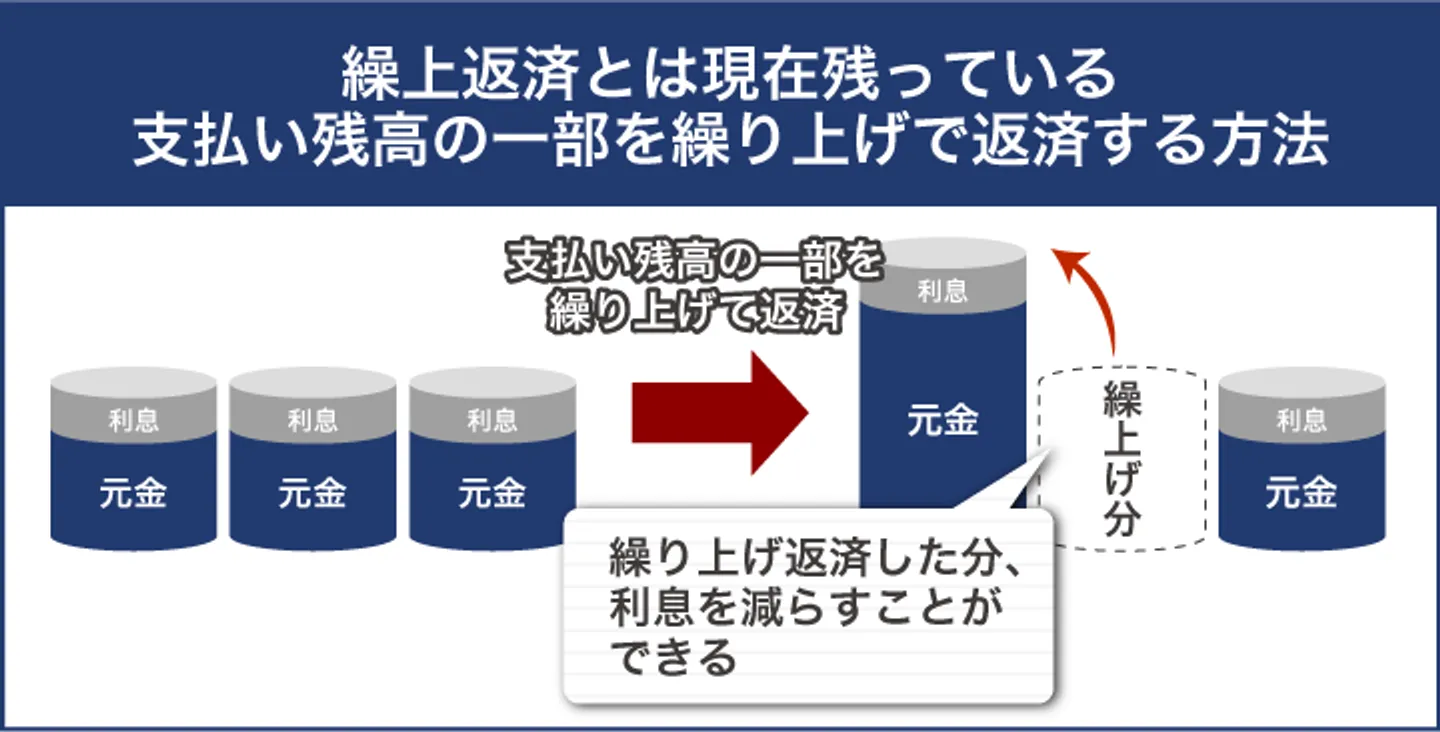

借入先のなかで最も金利が高い金融機関へ優先的に繰上返済をする

借金を効率よく返済していくには、最も金利が高い金融機関から優先的に返済するのが大切です。金利が高い金融機関への返済を後回しにすると、その分利息が発生してしまい、支払総額がかさんでしまいます。

そのため、お金に余裕がある時だけでも、金利が高い金融機関に繰上返済を行うことを検討しておきましょう。繰上返済とは、月々の返済とは別のタイミングで追加返済をすることです。

繰上返済をすることで、毎月の返済だけを続けるよりもひと月の返済総額が増えます。その分元金の返済に充てられる金額も増え、完済までの期間を短縮できるため、効率よく借金返済を行えます。

ローン商品にもよりますが、金融機関は繰上返済に対応しているのが一般的です。ボーナスや臨時収入があったときなど、少しでもお金に余裕ができた時は、積極的に繰上返済をするようにしてみてください。

まとめ

借金減額制度とも呼ばれる「債務整理」には、借金を減額できるメリットがある反面、いわゆる「ブラックリスト入り」の状態になるデメリットがあります。ブラックリスト入りとなるとクレジットカードやローンなどの利用が制限されやすくなるため、今後の人生に悪影響を及ぼしかねません。

そのため、借金減額をしたい場合でも、デメリットを十分に理解したうえで、本当に債務整理をするべきかを慎重に検討するのが重要です。

また、債務整理には「任意整理」「個人再生」「自己破産」の3種類がありますが、各手続きにも異なるデメリットがあります。まずは、それぞれがどのような手続きなのかを理解して、それに応じたデメリットを把握しておくのがよいでしょう。

なお、借金返済には返済負担を減らしたうえで効率よく返済を進められるコツがあります。そのため、自力で返済できる可能性がある場合、借金減額制度を活用せずとも借金問題を解決できることも考えられます。

借金減額を検討している場合、自力で完済が難しいなら債務整理、完済の見込みがあるなら効率よく返済を進めるためのコツを選ぶのも1つの手です。

借金減額制度・債務整理についてよくある質問

借金減額制度を利用すると配偶者や子供など家族に影響がありますか?

債務整理は借金を抱えている人とその債権者の問題です。そのため、家族に直接的な影響は出ないといえます。

ただし、家族の誰かが連帯保証人になっている借金を債務整理する場合、その人に返済義務が生じるため、この場合は家族に影響が出ます。また、「ローンが組みづらくなる」「保証人になれない可能性がある」など、間接的に家族や子どもとの生活に影響が出るケースもあるため注意が必要です。

借金減額制度を利用すると選挙権がなくなると聞きましたが本当でしょうか?

選挙権は満18歳以上の国民全員に認められた権利であるため、債務整理をしても選挙権は制限されません。そのため、手続き後も通常どおり選挙で投票が可能です。

借金減額制度を利用すると結婚に影響は出るのでしょうか?

借金減額制度の利用によって結婚が制限されることはありません。また、結婚相手やその家族の信用情報に影響が出ることもありません。

ただし、債務整理をするとブラックリスト入りになるため、クレジットカードの新規作成などが難しくなります。その結果、間接的に結婚相手との生活に影響が出る可能性は否定できません。

借金減額シミュレーターを利用したことで信用情報にキズがついてしまいますか?

借金減額シミュレーターを利用しただけでは、信用情報にキズがつく(事故情報が掲載されてしまう)ことはありません。ただし、シミュレーターを利用後、債務整理をおこなった場合は事故情報が掲載されます。

戸籍や住民票に債務整理をした履歴は残りますか?

債務整理の履歴が残るのは信用情報です。そのため、債務整理をしても戸籍や住民票に履歴が残ることはありません。

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-