借金減額制度は罠ではない!その仕組みとは?

インターネット広告などで謳われている「借金減額制度」は罠や詐欺ではありません。

正確には「債務整理」と呼ばれる手続きのことで、法律に則った方法で借金を減額したり、返済義務を無くすことが可能です。

とはいえ、無条件で借金を減額・免除できるわけではなく、債務整理にはデメリットも伴うため注意が必要です。

まずは、国が認めた借金減額制度である債務整理の仕組みについて解説していきます。

借金減額制度は債務整理と呼ばれるもの

インターネットやYoutube広告などでよく見る「借金減額シミュレーター」「国が認めた借金減額制度」とは、自力では返済不能に陥った借金を減額・免除してもらう手続きの総称で、正確には「債務整理」といいます。

債務整理は借金で苦しんでいる人を救済して生活を立て直すことを目的としており、国が法律で認めている借金減額制度です。

したがって、債務整理で借金を減らすことは決して違法ではなく、罪に問われるような心配はないのでご安心ください。

借金減額制度の種類とその効果

債務整理とは、債権者や裁判所と交渉して借金の減額を認めてもらう手続きの総称で、厳密にいうと「任意整理」「自己破産」「個人再生」の3種類があります。

3種類ある債務整理では、それぞれ減額できる借金の種類や範囲などが異なります。

また、おまとめローンや低金利ローンへの乗り換えも借金(利息)を減額できる方法です。

| 種類 |

効果 |

| 任意整理 |

借金の利息をカットして3〜5年程度で完済を目指す。月々の返済額は約1/2ほど減額可能。 |

| 自己破産 |

借金の返済義務をすべて免責してもらう。 |

| 個人再生 |

借金を約1/5程度に減額し(80%ほどカットし)、3〜5年程度で完済を目指す。 |

3種類ある債務整理に関して、種類ごとに効果を解説していきます。

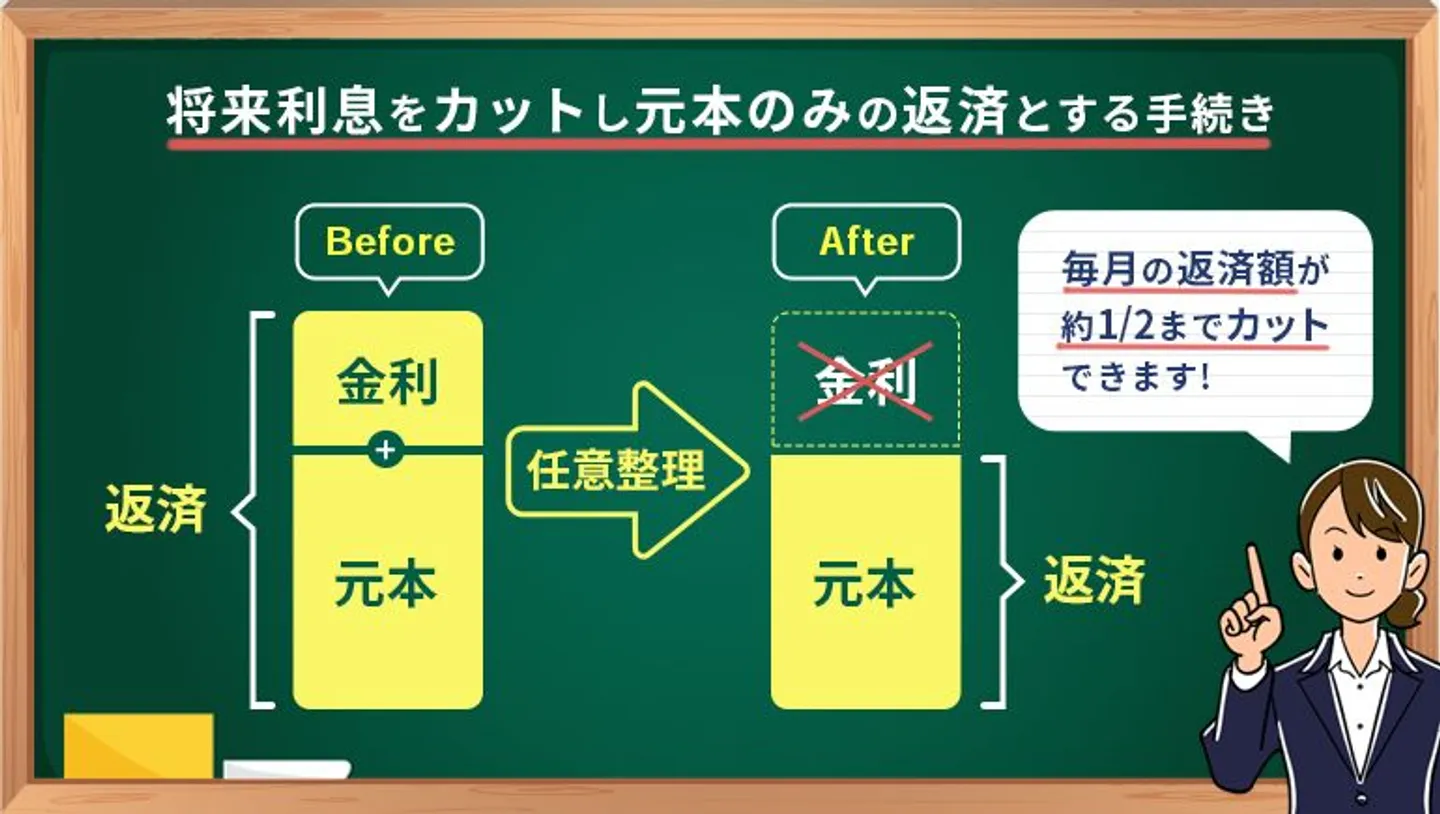

任意整理・・・月々の返済額を約1/2程度減額

「任意整理」とは、裁判所を通さずに債権者と直接交渉をして、借金の利息を減額・カットしてもらうことで、3〜5年かけて完済を目指す方法です。

とはいえ、自分で直接交渉しても債権者と和解することは難しいので、弁護士や司法書士などの専門家に代理人になってもらう方法が一般的です。

ただし、基本的には借金の利息のみを減額する手続きであり、元金自体は減額できないので、他の方法に比べると借金を大幅に減らせるわけではない点に注意しましょう。

任意整理について詳しく知りたい人は、以下の記事をあわせてご覧ください。

自己破産・・・借金をゼロにする手続き

「自己破産」とは、破産法という法律で規定された手続きで、税金や養育費などの非免責債権を除いて、ほぼすべての借金の返済を免除してもらう方法です。

自己破産の特徴としては、不動産・車といった一定以上の価値がある財産を手放して、債権者への返済に充てることで、借金の返済義務がすべて免除される点が挙げられます。

ただし、自己破産のデメリットとして、生活必需品などを除く財産を処分しなければならなかったり、公的な資格を使った仕事に就けなくなる点に注意しましょう。

自己破産について詳しく知りたい人は、以下の記事も参考にしてみてください。

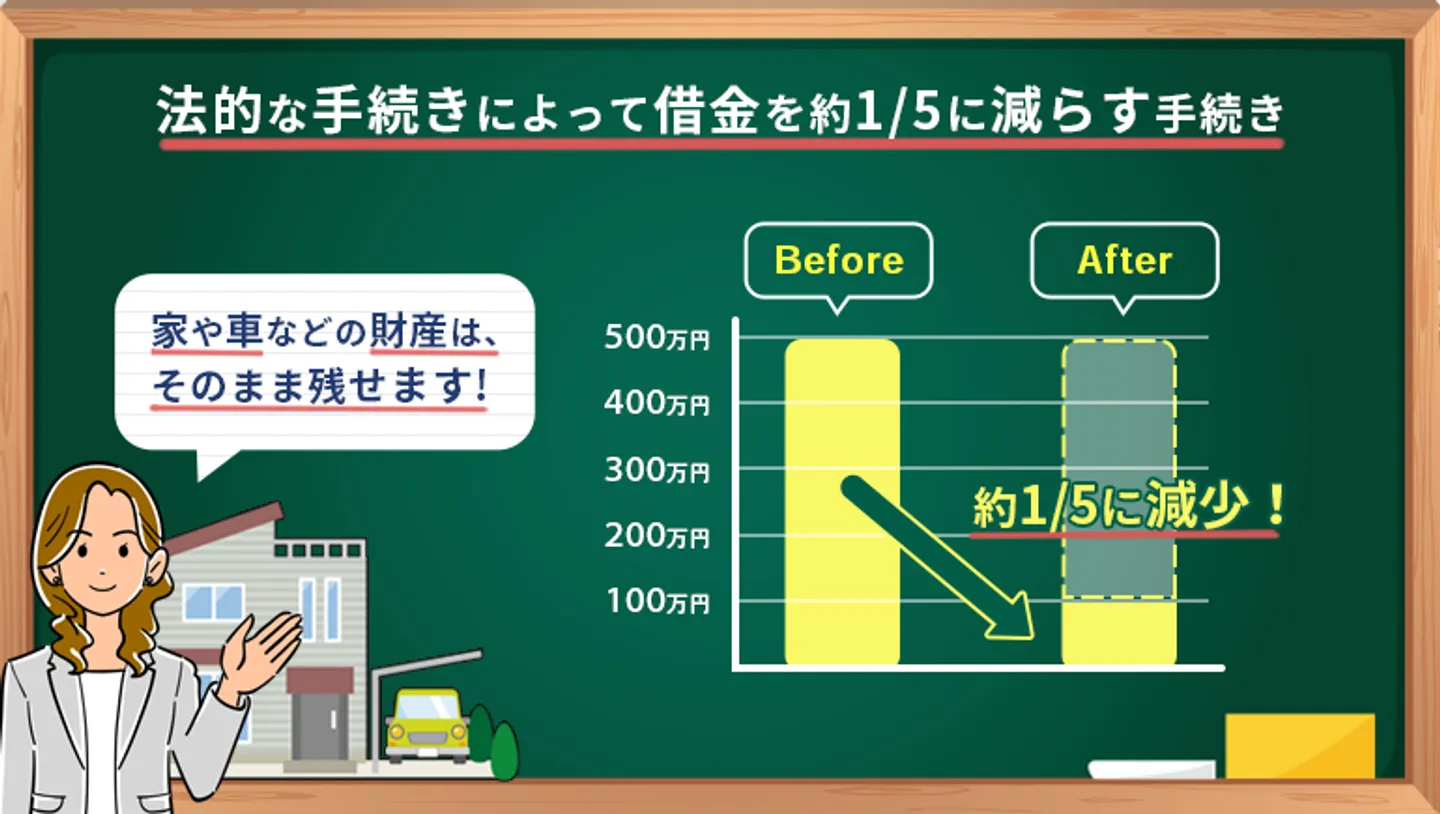

個人再生・・・借金総額を1/5まで(80%程度)減額

「個人再生」とは、民事再生法という法律で規定された手続きで、裁判所に申し立てをおこなうことで借金を1/5〜1/10に圧縮してもらい、3〜5年程度で完済を目指す方法です。

個人再生の特徴として、住宅ローンの返済を続けるといった「住宅ローン特則」の条件をクリアできれば、所有する家を手放さずに済むことが挙げられます。

ただし、個人再生のデメリットとして、裁判所への申し立てから借金減額が認められるまでに半年〜1年程度の期間がかかってしまう点に注意しましょう。

個人再生について詳しく知りたい人は、以下の記事も参考にしてください。

過払金請求・・・払い過ぎた利息と残りの借金を相殺

利息制限法により、貸金業者が設定できる金利には上限が設けられています。この上限を超えて支払った利息のことを「過払金」といいます。

2010年6月18日に改正貸金業法が完全施行される以前は、利息制限法の上限を超える金利で貸付をおこなう業者がたくさんありました。そのため、2010年6月17日以前から借入をおこなっていた人は、過払金が発生している可能性があります。

発生している過払金は、過払金請求をおこなうことで取り戻せたり、今ある借金の残金から差し引くことが可能です。

なお「お金が戻ってくる」「借金が減る」などメリットの多い過払金請求ですが、以下のようなリスクもあるので、実際に手続きをおこなうかどうかは慎重に検討するとよいでしょう。

- 過払い金請求をした業者やそのグループ会社と今後取引できなくなる

- 生活保護受給に影響が出る

- 信用情報に事故情報が登録される(過払金請求後も借金が残る場合)

過払金請求について詳しく知りたい人は、以下の記事も参考にしてください。

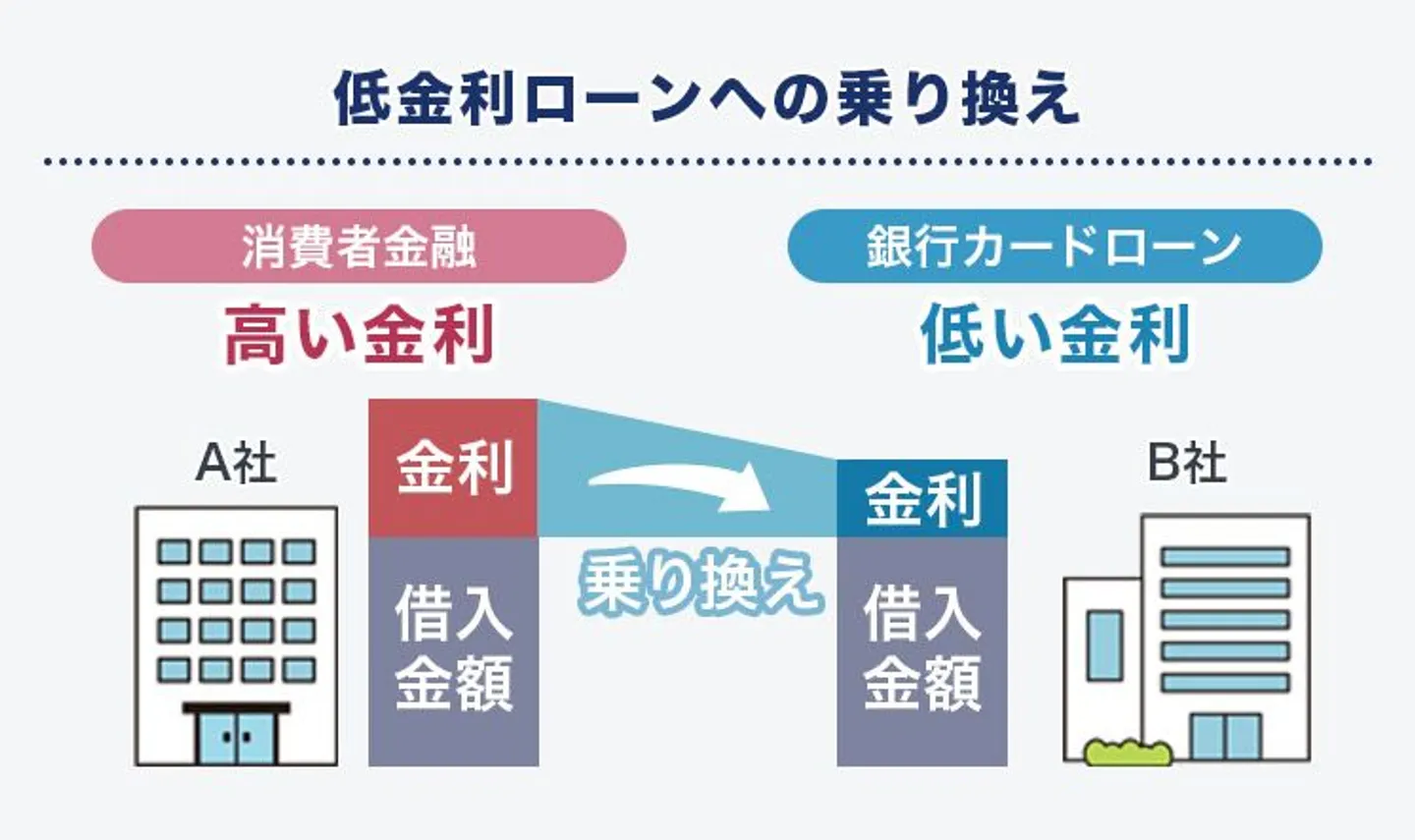

低金利ローンへの乗り換え・・・金利低下効果あり

現在組んでいるローンより低金利のローンで借入をして、現在のローンを完済し、以降は低金利のローンのみ返済していく方法です。

低金利ローンへの乗り換えにより金利が下がるため、借金の返済負担を大幅に軽減することが可能です。

たとえば、借金200万円を年率15%で返済している場合、年率5%のローンに乗り換えて返済した場合と比べて支払う利息総額には以下のような違いが生じます。

| 返済期間 |

利息総額(年率15%の場合) |

利息総額(年率5%の場合) |

| 2年 |

327,352円 |

105,808円 |

| 3年 |

495,880円 |

157,876円 |

| 4年 |

671,728円 |

210,784円 |

| 5年 |

854,740円 |

264,520円 |

| 6年 |

1,044,880円 |

319,048円 |

| 10年 |

1,871,920円 |

545,560円 |

ただし、低金利のローンへ乗り換えても、月々の返済額によっては返済期間が長期化し、結果的に多額の利息を支払うことになるケースもあります。申込む前に詳細な返済シミュレーションをおこない、慎重に検討するようにしてください。

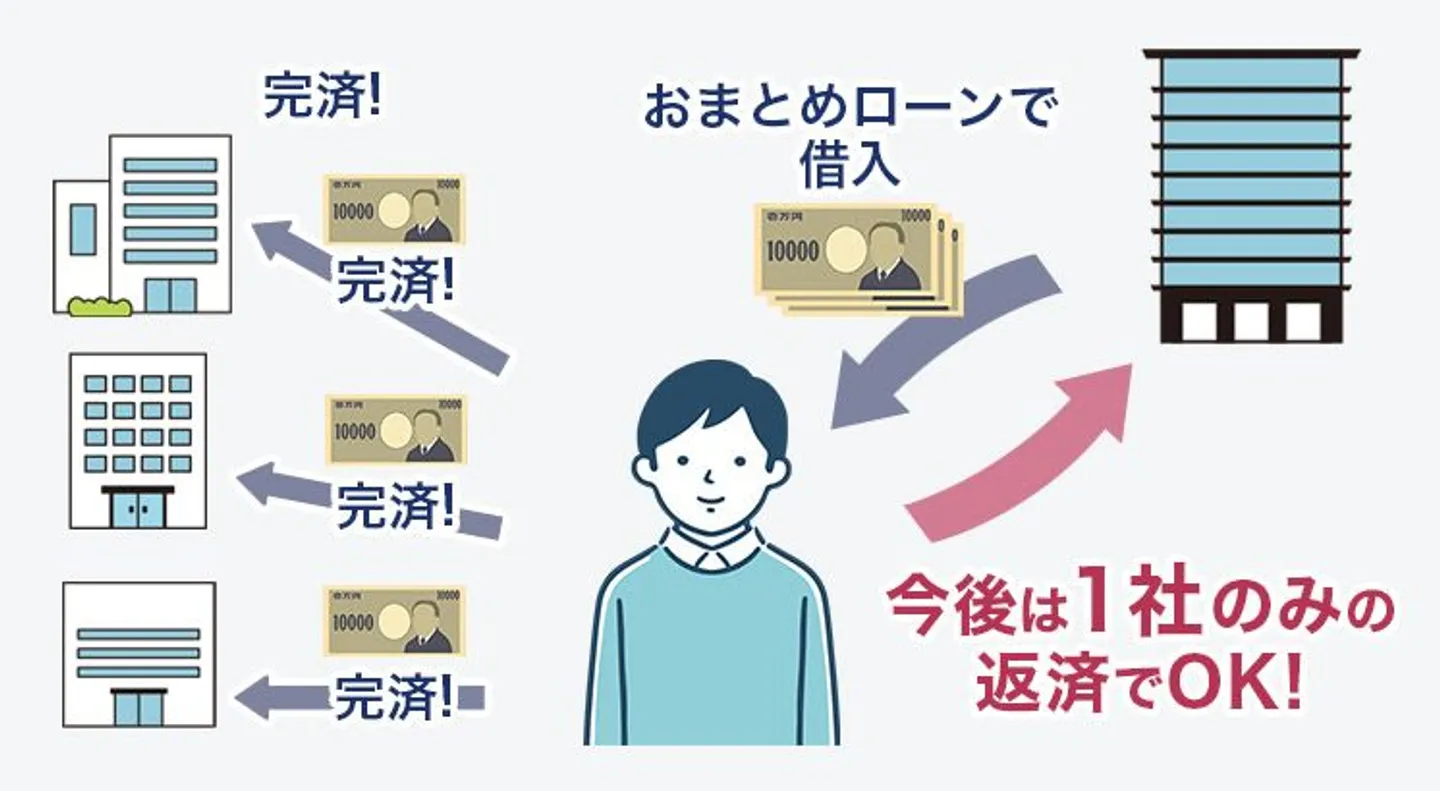

おまとめローン・・・借金一本化と金利低下効果

おまとめローンとは、多重債務者に向けて銀行や消費者金融などの金融機関が提供しているローン商品です。

最初に金融機関が借金総額を一括返済できる金額を融資してくれるので、以降は融資を受けた金融機関1社にのみ返済すればよくなります。

なお、おまとめローンで複数社からの借金をまとめるメリットは以下のとおりです。

- 1社からの借入額が大きくなるため、金利が下がる可能性がある

- 借金を一本化できるため、返済日が統一され管理がしやすくなる

- ブラックリストに載らない

利息制限法により、債権者が設定できる金利には、元金に応じて以下のように上限が設けられています。

- 元金が10万円未満の借金 → 年20%まで

- 元金が10万円以上100万円未満の借金 → 年18%まで

- 元金が100万円以上の借金 → 年15%まで

たとえば、3社から50万円ずつ借金をしている場合と、1社から150万円の借金をしている場合を比べてみましょう。

3社から50万円ずつ借金している場合は、それぞれの元金50万円に対して年18%まで利息をつけられます。

■3社から50万円ずつ借金している場合の利息額

50万円×金利18%×3社=150万円×18%=27万円

一方で、1社から150万円の借金をしている場合は、上限利率が年18%から年15%に下がるのです。

■1社から150万円の借金をしている場合の利息額

150万円×金利15%=22万5千円

このように、借金をまとめて元金を大きくすると、金利を下げられる可能性が高いです。

また、借入先を1社にまとめると返済日も統一されるので、支払いの管理がしやすくなります。

さらに、債務整理とは違い、いわゆるブラックリストに載った状態になることもありません。

ただし、借入額の大きいおまとめローンの場合、債務者が返済できなくなった時の金融機関側のリスクが大きいため、通常のカードローンやクレジットカード以上に審査が厳しく借入が難しいので注意しましょう。

借金減額制度のデメリット

本来なら返済するべき借金を支払わずに済むため、債務整理はメリットばかりが注目されやすいですが、デメリットがある点も忘れてはいけません。

借金減額制度を利用する場合、以下のデメリットも生じるため注意しましょう。

- 信用情報に5〜10年の間キズがつく

- 財産処分が行われる(自己破産の場合)

- 手続き中に制限を受ける(自己破産の場合)

債務整理をおこなった事実が信用情報に登録されて、ローンやクレジットカードを利用できなくなるほか、自己破産の場合はその他のデメリットも生じてしまいます。

それぞれのデメリットを1つずつ解説していきます。

信用情報に5〜10年の間キズがつく

債務整理のデメリットとして、信用情報に5〜10年の間キズがつく点が挙げられます。

| 手続きの種類 |

ブラックリスト登録期間 |

| 任意整理 |

約5年 |

| 自己破産 |

約5〜10年 |

| 個人再生 |

約5〜10年 |

信用情報にキズがつくと、具体的には日常生活に以下のような影響を及ぼします。

- クレジットカードが利用不可になる

- 新規融資を受けられなくなる

- ローン審査が不利になる

一般的にローンやクレジットカードなどの借入をおこなう場合、申込者の信用情報を照会されるので、債務整理をおこなった記録が残っていると審査に通過できなくなるのです。

信用情報から事故情報が消えるまで、5〜10年程度はかかるため、その間はローンやクレジットカードが使えない点に注意しましょう。

クレジットカードが利用不可になる

債務整理をおこなった場合、クレジットカードが利用できなくなります。

信用情報機関に事故情報が登録されると、クレジットカードの新規発行が認められないだけでなく、現在利用しているクレジットカードも利用停止されてしまいます。

なぜなら、クレジットカードは有効期限があり、有効期限を迎えるとカードの更新が必要になりますが、更新時に信用情報を確認されるので更新が認められないからです。

ただし、クレジットカードを利用できない場合、代替策としてデビットカードやプリペイドカードを利用する方法もあるのでご安心ください。

新規融資を受けられなくなる

債務整理をおこなった後、各種ローンの新規融資が受けられなくなります。

具体的には、消費者金融などのカードローンで新規借入ができなくなるほか、銀行から融資を受けることもできません。

万が一、債務整理後にどうしてもお金が必要になった場合、家族や友人などから個人間融資で借りるか、国や自治体の公的融資制度を利用する必要があるでしょう。

ローン審査が不利になる

債務整理をおこなうと、ローン審査において不利になってしまいます。

具体的には、住宅ローンや自動車ローンだけでなく、賃貸住宅の入居審査に通過できなくなったり、携帯電話を分割払いで購入できなくなる恐れもあるため注意しましょう。

また、債務整理後5〜10年が経過して、信用情報から事故情報が消去されても、すぐには各種ローンの審査に通過しにくいのが現状です。

社会的な信用力をアピールするためにも、各種ローンを申し込む前に携帯電話を分割払いで購入するといった方法で、支払能力があることを証明することをおすすめします。

財産処分が行われる(自己破産の場合)

自己破産の場合、一定以上の価値がある財産を処分されてしまう恐れもあります。

具体的には、債務不履行状態に陥った債務者の財産を裁判所が強制的に換価処分するために、債務者自身で財産を処分できないように差し押さえられてしまうのです。

自己破産をおこなうと、以下のような一定以上の価値がある財産は差押えを受ける恐れがあります。

処分対象となる財産

- 住宅などの土地建物

- 20万円以上の自動車や二輪車

- 20万円以上の預金と99万円以上の現金

- その他20万円以上の価値がある財産

一方で、以下のような財産は自己破産後も所有できる可能性が高いです。

処分されない財産

- 破産手続後に取得した財産

- 差押えが禁止される財産

- 99万円以下の現金

- 所有が認められた財産

- 破産管財人が放棄した財産

なぜなら、自己破産をおこなった債務者が最低限の生活を送れるように、上記のような財産は民事執行法で差し押さえが禁止されているからです。

自己破産をすると、全財産をすべて取り上げられるイメージを抱いている人も多いですが、実際に自己破産をおこなった後でも最低限の生活は送れるのでご安心ください。

手続き中に制限を受ける(自己破産の場合)

自己破産の場合、手続き中に就けない仕事やできない職業があるため注意しましょう。

具体的には、職業制限によって以下のような仕事・職業に就けなくなります。

- 弁護士・司法書士・行政書士などの士業

- 保険会社外交員

- 警備員

この他にも、一定の金銭や資産などが絡む職業については、自己破産後に職業制限を受けやすい特徴があるため注意が必要です。

ただし、破産手続の申立てから3~6ヶ月ほど経過すれば、復権がおこなわれることで職業制限は解除されるのでご安心ください。

※ 借金減額制度のデメリットについて詳しく知りたい方はこちらの記事もご覧ください。

借金減額制度の利用条件

借金減額制度には大きく「任意整理」「自己破産」「個人再生」に分けられることをお伝えしました。

それぞれの手続きにより利用条件が異なります。

大まかに説明すると以下の通りです。

| 手続の種類 |

利用条件 |

| 任意整理 |

・安定した収入があり、減額後は3〜5年で返済目処が立つ。

・一定期間返済した履歴がある

|

| 自己破産 |

・返済不能なほどの借金を抱えている

・免責不許可事由に該当しない

・一度自己破産している場合は、前回から7年以上経過している

|

| 個人再生 |

・安定収入がある

・債権者が個人再生に反対していない

|

細かい条件はありますが、おおむね以下の通りです。

より詳しい条件を知りたい方はこちらの記事をご覧ください。

借金減額制度を利用した人の口コミ

債務整理は国が認めた借金減額制度なので、法的に問題ないとはいえ、実際に利用する際のイメージが掴めない人も多いのではないでしょうか。

そこでこの項目では、債務整理を利用して借金を減額した人の口コミを紹介します。

年齢:29歳

性別:女性

債権者数:3社

借金総額:約200万円

返済額:40,000円→34,000円

「カードを使っていた中で、自分がどれくらいの債務を抱えていたのか理解していませんでした。借金額を計算した時、やっと事の重大さに気づいた感じでした。自分の収支を見直すためにも今回依頼させていただきました。」

年齢:34歳

性別:女性

債権者数:3社

借金総額:約120万円

返済額:40,000円→22,000円

「数年間、夫に相談できず1人で悩んでいましたが、親切に対応していただいて大変感謝しています。もっと早くに相談していればという気持ちです。」

年齢:29歳

性別:男性

債権者数:3社

借金総額:約90万円

返済額:34,000円→18,000円

「今回、手続きしたことによって毎月の返済額が半分近くになり、生活が楽になり大変感謝しています。」

参照:お客様の声(司法書士法人黒川事務所)

借金減額シミュレーターは怪しい?

借金減額シミュレーターとは「債務整理によって借金をどのくらい減額できるか?」を無料で診断してくれるサービスです。

インターネット広告などで見かける借金減額シュミレーターの多くは無料で診断できるため、怪しいと感じる人も多いのではないでしょうか。

しかし、実際のところ借金減額シュミレーターの多くは弁護士・司法書士の法律事務所が運営しており、診断結果に関しても信憑性が高いのでご安心ください。

この項目では、借金減額シュミレーターの仕組みについて解説していきます。

シミュレーターは弁護士・司法書士事務所による簡易診断

借金減額シュミレーターの多くは弁護士・司法書士の法律事務所が運営しています。

債務整理という借金減額制度はそれほど広く知られているわけではなく、弁護士や司法書士に相談することにハードルを感じる人も多いのが実情です。

そのため、法律事務所に相談する前に「債務整理でどのくらい借金が減らせるか?」を事前に知っておくことで、借金相談のハードルを下げる目的で運営されているのです。

そのまま債務整理の相談もOK

借金減額シュミレーターの結果を見て、債務整理を試してみたいと感じた人はそのまま弁護士・司法書士に借金問題を相談できます。

債務整理を取り扱っている法律事務所の多くは、借金減額シュミレーターによる簡易診断や法律相談を無料で実施しています。

また、借金減額シミュレーターで診断結果を確認したからといって、必ず弁護士・司法書士に債務整理を依頼しなければいけないわけではありません。

弁護士や司法書士と相談した結果、必要がないと感じたら債務整理を手続きしなくても問題ないので、まずは気軽に借金減額シュミレーターを試してみるとよいでしょう。

借金減額シミュレーターのからくり

借金減額シミュレーター(借金減額診断)は、どうやって減額できる借金を算出しているのでしょうか?この項目では、借金減額シミュレーターの仕組みやからくりについて解説します。

借金減額シミュレーター(借金減額診断)を利用するには、まず以下のような内容について入力する必要があります。

- 借金に関する情報

- おおよその借金総額・借入期間・借入件数など

- 個人情報

- 氏名(匿名も可)・住んでいる都道府県・電話番号・メールアドレスなど

入力した情報はツールの運営元である弁護士事務所や司法書士事務所に送信され、その情報に基づき弁護士や司法書士などの専門家が減額可能な借金を算出しているケースが多いです。

後日、入力したアドレス宛に診断結果が届き、必要があれば専門家へ相談のうえ、債務整理することで借金を減額できる仕組みになっています。

なお、借金減額シミュレーターを利用することでわかる内容は、主に以下の4つです。

- 借金を減額できるか

- 借金をどれくらい減額できる可能性があるか

- 借金を減額する最適な方法はどれか

- 過払い金返還請求が可能か

「借金減額シミュレーターの仕組みやからくりについて、もっと知りたい」という場合は、以下の記事で詳しく解説しているので参考にしてください。

借金減額シミュレーターが怪しいといわれるのはなぜ?

借金減額シミュレーターが「怪しい」「罠ではないか?」といわれているのは、なぜなのでしょうか?

その理由には、主に以下の2つが考えられます。

- 短時間で診断できるため結果の精度に問題があると思われているから

- 依頼時に減額診断の手数料を請求されると思われているから

次の項目から、それぞれの理由について詳しく解説します。

短時間で診断できるため結果の精度に問題があると思われているから

借金減額シミュレーター利用時に入力を求められるのは、おおよその借金総額や借入期間など、借金に関する大まかな情報のみです。しかも、情報を入力後、最短30秒というわずかな時間で診断結果が届きます。

そのため「結果の精度に問題がある=罠なのではないか」と疑う人がいるようです。

しかし、大まかな情報だけでも、借金をどの程度減額できるかを試算することは可能です。

借金総額や借入期間がわかれば「どの手続きで解決できそうか?」「過払金が出るか?」についておおよその当たりをつけられるようになります。「どの手続きで解決できそうか?」「過払金が出るか?」がわかれば、債務整理でどの程度借金を減額できるのか大まかな金額を算出できるようになるので、借金減額診断が可能になるというわけです。

ただし、算出できるのはあくまでも大まかな金額なので、詳細な診断結果が知りたい場合は弁護士や司法書士に直接相談するとよいでしょう。

依頼時に減額診断の手数料を請求されると思われているから

借金減額シミュレーターは基本的に無料で利用できます。しかし「診断後に債務整理を依頼した場合、減額診断の手数料を費用に上乗せして請求されるのではないか」という疑念から、罠ではないか?と疑う人がいるようです。

たしかに、実際に債務整理を依頼する場合には弁護士や司法書士へ費用を支払う必要があります。ただし、この費用は債務整理手続きをおこなうために必要なものであり、決して減額診断の手数料が上乗せされることはありません。

その証拠に、債務整理を依頼しない場合は、たとえ減額診断後に弁護士や司法書士による直接相談を受けたとしても、費用は一切かからないことが一般的です。

もし、減額診断の時点で手数料などを請求してくるサイトがあれば、悪質な業者が運営する借金減額シミュレーターである可能性もあるので、利用を控えることをおすすめします

借金減額シミュレーターを使った人の本音の口コミ

では、借金減額シミュレーターを使った人の感想はどのようなものでしょうか?ここからはSNSなどで見られる感想を見ていきましょう(個人特定を避けるため、ある程度編集しています)。

良い口コミ

広告がウザいし、正直怪しいと思っていたけど、普通に法律事務所に繋がって、どれくらい減額できるか教えてもらえた。

リボ払いも減らせるって教えてもらえた。リボはもう二度とやりません。

信用情報にキズをつけたくなかったけど、小生の場合は長期滞納始まってるのでデメリットにならないんだとさ。確かにその通りだ。やっぱり聞くことでわかることも多い。

簡単だし、借金減らしたいならやったほうがいいと思う。

悪い口コミ

電話がかかってくるなんて知らなかった。

結局は債務者に任意整理をすすめるための営業ツール

電話かかってくるという画面後、電話ないんだが?深夜にしたからか?

上記のように、減額診断を行ったのち、最終的に弁護士事務所に繋がることが不満(そもそも知らなかった)という声が多かったです。また「結局は任意整理の営業される」ということに不満を覚えている方も多かったです。

ただし、上記のような不満は本当に減額する気持ちがあればデメリットにはならないはずです。なぜなら、債務整理のメリットはそれをはるかに上回るからです。

毎月の返済額を少なくとも半分程度に減額できたり、支払い猶予期間が設けられる点が債務整理のメリットですが、借金で首が回らない状態であればこれらのメリットはとても大きく感じられるのではないでしょうか。最終的には弁護士とも相談できますし、本当に借金を減らしたい気持ちがある人は、恐れずに一度使ってみることをお勧めします。

借金減額シミュレーターを利用するメリット

借金減額シミュレーターを利用する主なメリットをまとめると、以下のとおりです。

- 匿名で気軽に利用できる

- 無料で利用できる

- 最短30秒ですぐに結果がわかる

- 債務整理に力を入れている弁護士・司法書士と繋がれる

次の項目から、それぞれのメリットについて詳しく解説します。

匿名で気軽に利用できる

なかには「運営元が弁護士事務所や司法書士事務所とわかっていても、名前を伝えるのは抵抗がある」という人もいるでしょう。

その点、借金減額シミュレーターは、基本的に匿名で診断を受けられるため安心です。

メールアドレスや電話番号の記載は必要ですが、本名を入力する必要はありません。そのため「本名などの個人情報を知られたくない」という人でも、気軽に利用しやすいメリットがあります。

無料で利用できる

借金減額シミュレーターを利用するにあたり「お金がかかるのでは?」と心配する人もいるかもしれません。

しかし、借金減額シミュレーターは基本的に無料で利用可能で、診断結果もメールや電話で受け取れるため、自宅にいながら気軽に診断できます。

弁護士事務所や司法書士事務所に出向いて相談するとなると、交通費がかかりますし、場合によっては相談料が発生することもあります。

その点、借金減額シミュレーターならWeb上ですべて完結するため、費用がかかる心配はありません。

最短30秒ですぐに結果がわかる

借金減額シミュレーターで回答が必要な項目は、基本的にたったの3つです。

しかも、あらかじめ用意された選択肢の中から選ぶだけなので、数秒で回答できます。

なお、回答する内容は「おおよその借入総額」「借入期間」「返済状況」などです。

回答を入力すると、その内容が弁護士事務所や司法書士事務所へ送信され、最短30秒ですぐに診断結果の通知が届きます。

自分の借入状況が詳細にわからない場合でも、大まかな金額や期間を入力すれば問題ないので、借金が減額できるか調べたい人は、まず試してみることをおすすめします。

債務整理に力を入れている弁護士・司法書士と繋がれる

借金減額シミュレーターでは「借金がどれくらい減額できるのか」を診断してもらえるだけでなく、借金問題への具体的な対処法について弁護士や司法書士に直接相談することが可能です。

なお、借金減額シミュレーターの運営元は、債務整理に力を入れる弁護士事務所・司法書士事務所である場合がほとんどなので、借金問題を解決した豊富な経験を持つ専門家からアドバイスを受けられるでしょう。

また、相談したうえで「債務整理で借金問題を解決したい」と希望すれば、そのまま弁護士や司法書士に債務整理手続きを依頼することも可能です。

「借金について相談したいけど、どの弁護士・司法書士に相談すればよいかわからない」という人は、まず借金減額シミュレーターを利用することをおすすめします。

借金減額シミュレーターを利用するうえでの注意点

ここからは、借金減額シミュレーターを利用するうえでの注意点についても解説します。

主な注意点をまとめると、以下のとおりです。

- 簡易的な診断なので結果はあくまでも目安

- シュミレーター利用後にメールや電話が来る場合がある

- 詐欺サイトも存在する

次の項目から、それぞれの注意点について詳しく解説します。

簡易的な診断なので結果はあくまでも目安

手軽に利用できる借金減額シミュレーターですが、簡単な情報のみで減額できる金額のシミュレーションをおこなうという仕組み上「具体的にいくら減額できるか」「債務整理の中でもどんな手続きが適しているか」を正確に知ることは難しいです。

また、なかには債務整理で整理できない借金もあります。たとえば、税金や養育費は債務整理の対象外となるため、債務整理をしても免除や減額はされません。

くわえて、整理対象の借金であっても債務整理しないほうがよいケースもあります。たとえば、持ち家があり自己破産をすると処分されてしまう場合や、借金に保証人が設定されている場合などです。

シミュレーターで「借金を減額できる」と診断結果が出ても、上記のように債務整理の対象にならない借金や、債務整理をしないほうがよいケースもあるので、正確な金額や自身の状況に適した手続き内容を知るためには、司法書士・弁護士に直接相談することが大切です。

借金減額シミュレーターの診断結果はあくまでも目安と考え、最終的には信頼できる事務所を見つけて相談するようにしてください。

シュミレーター利用後に電話やメールが来る場合がある

借金減額シミュレーターを利用する際には、電話番号やメールアドレスを入力する必要があります。この入力した連絡先宛に、後日弁護士事務所や司法書士事務所から営業の電話がかかってくることがあります。

弁護士や司法書士に借金の相談をしたい人はよいですが、単に借金を減額できるか確認したいだけで、弁護士や司法書士に依頼する気がない人や、営業の電話が面倒な人にとっては、デメリットといえるかもしれません。

なお、電話がかかってくることを避けたい場合は、メールでの連絡を希望する旨や連絡希望時間を備考欄や質問欄などに記入しておくと、柔軟に対応してくれる事務所が多いです。

詐欺サイトも存在する

借金減額シミュレーターのほとんどが、弁護士事務所や司法書士事務所によって運営されていますが、なかには弁護士や司法書士事務所が運営しているようにみせかけて、悪質な業者が運営しているものも存在するため注意が必要です。

弁護士事務所や司法書士事務所が運営している借金減額シミュレーターであれば、利用しても営業電話がかかってくる程度で、それほどリスクはありません。

しかし、悪質な業者が運営する借金減額シミュレーターを利用すると、診断のために手数料を請求されたり、入力した個人情報を悪用される恐れがあります。そのため、利用する際は信頼できる借金減額シミュレーターか、よく確認することが大切です。

次の項目では「借金減額シミュレーターを安心して利用するための注意点」について詳しく解説します。

借金減額シミュレーターを安心して利用するための注意点

借金減額シミュレーターを安心して利用するためには、利用しようとしているのが「信頼できる借金減額シミュレーターか?」をしっかりと確認することが大切です。なお、信頼できる借金減額シミュレーターかを判断する基準は、主に以下の3点です。

- 実在する事務所が運営しているか

- 住所や勤務先など必要以上の情報入力を要求されないか

- プライバシーポリシーの記載があるか

借金減額シミュレーターを利用する前には、サイト内にある「運営者情報」をチェックして運営元を確認しましょう。なかには「◯◯法律事務所」と記載があっても実在しない事務所名を載せているサイトもあるため、Webサイトや所在地を確認して本当にある事務所か調べることが大切です。もし、運営元がはっきりわからない場合は、利用しないほうが安全でしょう。

また、借金減額の可能性や最適な債務整理の方法を判定する際に、住所や勤務先といった情報は不要です。もし、入力を要求してくるサイトがあれば注意してください。

個人情報保護法第18条・24条により、事業者が個人情報を取得して利用する場合には、その取扱方針を「プライバシーポリシー」として公表する必要があると定められています。そのため、サイト内にプライバシーポリシーの記載があるかも確認するとよいでしょう。プライバシーポリシーに「個人情報の取り扱いについて定めたこと(個人情報を第三者に提供しないなど)を遵守する」といった記載がある借金減額シミュレーターなら、より安心して利用できます。

参照:e-Govポータル「個人情報の保護に関する法律第18条・24条」

借金減額シミュレーターを利用するとブラックリストに載る?

借金減額シミュレーターの利用によって、信用情報機関に事故記録が登録される、いわゆる「ブラックリストに載った状態」になることはありません。

信用情報機関に事故記録が登録されるのは、たとえば以下のような場合です。

- 一定期間以上、借金を滞納した

- 実際に債務整理の手続きをおこなった

- 完済していない借金について過払金請求をおこなった

つまり、借金の返済が滞ったり、何らかの債務整理手続きをおこなった場合は、信用情報に事故情報が載ると考えておけばよいでしょう。

借金減額シミュレーターを利用して、その診断結果を受け取った場合はもちろん、その後に弁護士や司法書士による法律相談を受けた場合も、それだけで信用情報に事故情報が登録されることはありません。

■信用情報機関に事故記録が登録されるケース・されないケース

| 登録される |

登録されない |

・一定期間以上、借金を滞納する

・債務整理手続きをおこなう

・完済していない借金について過払金請求をおこなう

|

・借金減額シミュレーターを利用して、その診断結果を受け取る

・弁護士や司法書士に法律相談をする

・借金を完済した後に過払金請求をおこなう

|

借金減額シミュレーター利用から借金減額までの流れ

借金減額シュミレーターを試してみたいけれど、その後どのような流れで債務整理に進むのかイメージが掴めない人も多いでしょう。

借金減額シュミレーターを利用した後、実際に借金が減額されるまでの流れは以下のとおりです。

- シミュレーター申込み

- 診断結果が伝達される

- 弁護士・司法書士による借金相談

- 債務整理手続きの開始

シュミレーターに必要情報を入力して無料診断を申し込んだ後、すぐに診断結果が伝達されるので、それを見て必要に応じて弁護士・司法書士の借金相談を受ける形になります。

それぞれの流れについて、順番に解説していきます。

シミュレーター申込み

まずは借金減額シュミレーターに必要情報を入力して、診断を申込みましょう。

借金減額シュミレーターでは、以下の簡単な項目をクリックするだけでOKです。

正確な金額・期間などを把握できない場合でも「0〜49万円」といった大まかな数字を選択すれば診断が受けられるのでご安心ください。

本名などの個人情報を入力する必要もなく、電話番号・メールアドレスなどの連絡先を入力するだけで簡単に診断を申し込めるので、気軽に試してみるとよいでしょう。

診断結果が伝達される

借金減額シュミレーターを申し込むと、入力した連絡先に診断結果が伝達されます。

「あなたの借入状況の場合、債務整理をおこなうと借金をどのくらい減額できるか?」といった借金の金額が大まかな数字で確認可能です。

ただし「借金減額シミュレーターの診断結果はあくまで目安であり、正確な金額を保証するものではない」と理解しておく必要があります。

より正確な診断結果を知りたい場合、必要に応じて弁護士・司法書士による借金相談を受けて、具体的な借入状況を話してみるとよいでしょう。

弁護士・司法書士による借金相談(必要に応じて)

借金減額シュミレーターを利用した結果、債務整理を試してみたいと感じたら弁護士・司法書士による借金相談が受けられます。

弁護士・司法書士による借金相談を受けると、あなたの借入状況を専門家目線で確認した上で「どの債務整理が適しているか?」といったアドバイスがもらえます。

ちなみに借金問題を取扱う法律事務所の多くは債務者が借金返済で苦しんでいる事情を理解しているので、無料相談を実施しているケースが多いです。

また、必要な場合のみ、弁護士・司法書士による借金相談を受ければよいので、借金減額シュミレーターの診断結果だけを確認しても問題ないのでご安心ください。

債務整理手続きの開始(必要に応じて)

弁護士・司法書士に借金問題を相談した結果、債務整理をおこないたいと感じたら、そのまま手続きを開始できます。

債務整理を正式に依頼する場合、弁護士費用・司法書士費用を支払う必要がありますが、弁護士・司法書士が受任通知を送付することですぐに借金の取立てがストップします。

また、弁護士・司法書士の借金相談を受けたからといって、必ずしも債務整理手続きを依頼しなければならないわけではないのでご安心ください。

借金減額制度を利用すべきタイミングは?

借金減額制度である債務整理にはデメリットも伴うため、どのタイミングで利用すべきか悩んでしまう人も多いと思います。

借金減額制度を利用する場合、以下のタイミングでおこなうとよいでしょう。

- 今後返済を続けていく自信がない

- すでに借金滞納が始まっている

- 借金総額が年収の1/3を超えている

- 多重債務状態になっている

上記いずれかに該当する場合、自身の返済能力を上回るほどの借金地獄に陥っている可能性が高いので、債務整理をおこなうことでさまざまなストレスから解放されるからです。

それぞれのケースについて、順番に解説していきます。

今後返済を続けていく自信がない

借金のせいで生活も困窮していて、今後も借金返済を続けていく自信がない場合、債務整理を利用するべきタイミングといえます。

返済を続けていく自信がないということは、自分の返済能力を超えるほどの借金をしている自覚がある証拠でもあるので、心身ともに疲れ切ってしまっている可能性が高いです。

返済不能に陥っているにもかかわらず、無理をして借金返済を続けてしまうと、肉体的・精神的に疲弊してしまい、日常生活に支障をきたしてしまうケースも少なくありません。

債務整理で借金を減額した結果、精神的負担が大幅に軽減されたといった声も多いので、無理を続けて倒れてしまう前に弁護士・司法書士の無料相談を受けてみてください。

すでに借金滞納が始まっている

すでに借金を返済できなくなっており、借金滞納が始まっている場合、債務整理を利用するべきでしょう。

借金滞納を起こすと、多くの場合は「遅延損害金」というペナルティを課せられて、通常よりも金利の高い損害賠償金を支払わなければなりません。

つまり、借金滞納が続くほど借金総額が増えてしまい、余計に返済が難しくなってしまうという悪循環に陥ってしまうのです。

借金滞納が続く限り、借金が減らずに遅延損害金だけが膨らむだけなので、早急に債務整理をおこない、無理なく毎月返済できるレベルに借金を減らしてもらいましょう。

借金総額が年収の1/3を超えている

借金総額が年収の1/3を超えている場合、債務整理を利用することをおすすめします。

貸金業法に基づく「総量規制」というルールによって「貸金業者から借りられる借金総額は年収の1/3まで」という上限が設けられています。

つまり、借金総額が年収の1/3を超えている場合、第三者目線から見ても返済能力を上回るほど借入をしてしまっている危険な状態といえるわけです。

自分では気付かなくても、客観的に見たら返済不能に陥っている状態といえるので、早急に債務整理をおこなって、自分の返済できる範囲まで借金を減額しましょう。

多重債務状態になっている(3社以上の借入)

複数の借入先から借金を繰り返して多重債務状態になっている場合、債務整理をおこなったほうがよいでしょう。

具体的にいうと、3社以上の債権者から借入があるのであれば、多重債務状態といえるので早急に債務整理をおこなうことをおすすめします。

多重債務に陥っている場合「A社の借金をB社の借入で返済して、B社の借金をC社の借金で返済する」といった具合に、借金返済のために借入をしてしまうケースが多いです。

借金を借金で返済していても問題を先送りにしているだけで、永遠に借金返済を続けなければならないので、債務整理をおこない根本から問題を解決したほうがよいでしょう。

まとめ

ネット上には「借金減額制度は罠である」といった情報もありますが、債務整理という法的に認められた方法であるため、利用したことで罪に問われる心配はありません。

むしろ、借金返済で困っている場合、早急に債務整理をおこなって借金を減額したほうがよいケースもあるため、弁護士や司法書士の法律事務所に相談してみましょう。

借金減額シュミレーターというサービスを利用すれば「債務整理でいくらくらい借金を減額できるか?」をすぐに診断してもらえる上、簡単に法律事務所に無料相談ができます。

借金減額シュミレーターを利用しても、必ずしも法律事務所に相談しなければいけないわけではないので、まずは気軽に診断結果をチェックしてみることをおすすめします。