自己破産をしても原則的には家族に直接的な影響はない

自己破産をすることには、「いわゆるブラックリスト入りになる」「財産が差し押さえられる」といったさまざまなデメリットがあります。これらは自己破産をした人に対して課されるものであり、その家族や友人といった第三者に課されるものではありません。

そのため、原則的には自己破産をしても家族に直接悪影響が及ぶことはありません。「家族の進学や就職などに影響するのでは?」「家族もブラックリスト入りになるのか?」といった疑問があるかもしれませんが、このようなデメリットはないのです。

とはいえ、自己破産のデメリットは今後の生活に支障をきたす可能性があるものです。家族と同居をしている場合には、間接的に自己破産の影響が出てしまうケースも少なくありません。

そのため、「自己破産をすると家族はどうなるのか」と考えている場合、まずは自己破産をすると自身の生活にどのような影響があるのかを十分に把握して、そのうえで家族にも間接的な影響が出る可能性があることを理解しておくべきです。

なお、間接的にどのような影響があるのかについては、「自己破産による間接的な家族への影響には何がある?」の見出しで詳しく解説します。

家族の誰かが保証人になっている場合は例外的に直接的な影響が生じる

自己破産をしても家族に直接的な影響は基本的にないと解説しましたが、例外もあります。それは、家族の誰かが連帯保証人や保証人になっているケースが該当します。

保証人とは、お金を借りた人が借金を返済できなくなったとき、代わりに返済する義務を負う人のことです。自己破産をした場合、債権者から返済不能になったと判断されて、その債権者に対して今後は保証人が返済をしなければなりません。

その場合、債権者から保証人に対して督促が行われるため、自己破産したことを家族に隠すことはできません。

基本的に保証人に対しては残債の一括請求が行われます。保証人からすれば「突然多額の返済をしなければならなくなった」ともなるため、この場合には自己破産をすると家族に直接的な影響があると言えるでしょう。

家族の誰かが保証人になっている場合に自己破産をする場合、隠そうとはせずに手続きすることを事前に伝えておくことが大切です。

自己破産による間接的な家族への影響には何がある?

自己破産のデメリットとして、「財産が差し押さえられる」「いわゆるブラックリスト入りになる」が挙げられます。これらは自己破産をした人に課されるものであって、家族などの第三者に影響はありません。

とはいえ、自己破産によって財産の差し押さえやブラックリスト入りになると、生活を共にする家族も影響を受けることになります。そのため、自己破産をすると間接的に家族にも影響があるといえるのです。

自己破産による間接的な家族への影響としては、下記が挙げられます。

- 持ち家が差し押さえられれば引越しを余儀なくされる

- 自動車が差し押さえられれば生活に支障が出るおそれがある

- 自分の口座に99万円を超える貯金があると差し押さえられてしまう

- 破産者が本契約の家族カードが使えなくなる

- 自己破産する人が契約している保険が解約される

- 連帯保証人になりづらくなるため子どもが奨学金を利用できない可能性がある

ここからは、自己破産による間接的な家族への影響について、それぞれ解説していきます。

持ち家が差し押さえられれば引越しを余儀なくされる

自己破産をすると、借金が帳消しになる代わりに一定以上の価値がある財産が差し押さえられます。名義が自己破産をする人である場合、持ち家も差し押さえの対象になるため、自己破産をすると持ち家を手放すことになり家族と共に引越しを余儀なくされてしまいます。

引越しをすることになれば、新居探しや転校などもしなければならないため、家族にも影響があるといえるでしょう。

なお、「持ち家の名義が破産者ではない」「持ち家ではなく賃貸である」という場合、自己破産によって住居が差し押さえられることはありません。

自動車が差し押さえられれば生活に支障が出るおそれがある

自己破産による差し押さえの対象は、一定以上の価値があり破産者が名義で保有している財産です。そのため、持ち家だけでなく、自動車のような財産も基本的には差し押さえの対象になります。

自己破産によって自動車が差し押さえられれば、普段自動車を使っている家族にとって不便が生じてしまうことでしょう。

なお、生活を送るうえで自動車が必須である場合、裁判所の判断によっては自己破産をした後でも自動車を所有できるケースもあります。

破産者が本契約の家族カードが使えなくなる

自己破産をすると自分名義で契約しているクレジットカードは原則解約されるため、それに伴って、家族カードも利用ができなくなります。

普段家族カードを使って買い物などを家族がしている場合には不便が生じることでしょう。

また、自己破産後はいわゆるブラックリスト入りになり、最長5年〜7年はクレジットカードなどの審査に通りづらくなります。そのため、自己破産の手続きが終わってからも自分名義で家族カードを発行するのは難しいです。

なお、自己破産によって解約されるクレジットカードは、破産者の名義のカードだけです。本カードや家族カードは使えなくなりますが、家族の名義で発行されたクレジットカードが解約になることはありません。

自己破産する人が契約している保険が解約される

生命保険や学資保険などの保険に加入しており、20万円以上の解約返戻金がある場合、自己破産の差し押さえ対象になります。解約返戻金が差し押さえられた場合、その保険を解約しなければなりません。

たとえば、学資保険に加入している場合、自己破産によって解約返戻金が差し押さえられてしまうと、子どもの教育資金として貯蓄していたお金を手放さなければならないのです。

連帯保証人になりづらくなるため子どもが奨学金を利用できない可能性がある

自己破産によってブラックリスト入りになる理由は、信用情報として自己破産をした履歴が残ってしまうことにあります。

信用情報とは、クレジットカードやローンなどの利用履歴のことです。

奨学金の連帯保証人になれるのは、返済能力があると判断された人のみです。奨学金の審査では返済能力を調査するために信用情報も確認されており、自己破産の履歴が残っていると返済能力を疑われやすいです。

返済能力がないと判断されれば、連帯保証人になることはできず、子どもが奨学金を借りたくても借りられないということにもなりかねません。

自己破産をしても家族に影響が出ないこと!誤解されがちな項目も紹介

自己破産による家族への間接的な影響はさまざまありますが、インターネットなどでは実際は影響がないことに対しても不安視する人がみられます。

家族への影響として誤解されがちなものもあり、必要以上の不安を解消しておくためにも、自己破産をする場合には影響がないことも確認しておくのがよいでしょう。

- 自己破産をしても家族の現在の仕事に影響することはない

- 家族の就職や転職に自己破産は影響しない

- 子どもの結婚に自己破産が影響することはない

- 家具や家電といった家族が生活を送るうえで必要なものは処分されない

- 自己破産をしても家族がブラックリスト入りになることはない

- 自己破産をしたからといって選挙権がなくなるわけではない

ここからは、自己破産をしても家族には影響がないことについて、それぞれ解説していきます。

自己破産をしても家族の現在の仕事に影響することはない

簡単にいえば、自己破産は債権者とお金を借りた人の問題です。保証人を立てている場合は除きますが、家族であっても第三者として扱われ、自己破産による直接的な影響はありません。

そのため、自己破産をしたからといって、家族の現在の仕事に影響することはありません。

自己破産をした人が士業の場合は一時的に資格が制限される

自己破産をしても家族の仕事に影響はありません。しかし、主に他人の財産や秘密を扱う士業の場合は、一定期間資格が制限されてしまいます。

たとえば、下記のような職業の場合、自己破産によって一定期間資格が制限されます。

- 弁護士・司法書士

- 行政書士

- 公認会計士

- 社会保険労務士

- 警備員

- 税理士

- 宅地建物取引士

資格が制限される期間は裁判所の判断によりますが、自己破産の申し立てから4か月〜6か月程度で制限が解除されるのが一般的です。

家族の就職や転職に自己破産は影響しない

前述したように、自己破産は債権者とお金を借りた人の問題です。そのため、家族が就職や転職をひかえていても、自己破産がそれらに影響することはありません。

子どもの結婚に自己破産が影響することはない

自己破産をしても、その事実が債権者や裁判所から第三者に伝えられることは原則ありません。自己破産の情報は「官報」に掲載されますが、一般の人が官報を確認することはほとんどないため、基本的には自己破産をしたことが知られることはありません。

そのため、自己破産が子どもの結婚に影響することは考えづらいです。

家具や家電といった家族が生活を送るうえで必要なものは処分されない

生活に必要なものであれば、裁判所の判断によっては自己破産をしても差し押さえの対象になりません。そのため、家具や家電といった生活を送るうえで必要なものは、自己破産をしても差し押さえられることはありません。

ただし、アンティーク品などの高級な家具・家電など、生活に必要とはいえないものの場合、差し押さえの対象になる可能性があります。

自己破産をしても家族がブラックリスト入りになることはない

「自己破産をすると家族もブラックリスト入りになるのか?」と考える人もいるかもしれませんが、自己破産によってブラックリスト入りになるのは破産者本人だけです。

自己破産をした履歴は破産者本人の信用情報に登録され、家族の信用情報には記録されません。そのため、自己破産をした後でも、家族であればクレジットカードやローンなどを契約することが可能です。

自己破産をしたからといって選挙権がなくなるわけではない

インターネットでは、「自己破産をすると自分や家族の選挙権はなくなる?」などと考えている人もみられます。自己破産によって一部の資格が制限されるためにこのような考えがあると思われますが、自己破産をしたからといって選挙権がなくなることはありません。

そのため、自己破産後も通常どおり選挙で投票が可能です。

家族に迷惑をかけずに借金問題を解決するための対策

自己破産することを検討している場合、「家族にはなるべく迷惑をかけたくない」と考えている人もいることでしょう。

そのような場合、下記について覚えておくとよいでしょう。

- 財産隠しになるような行為をしない

- 偏頗弁済をしない

- 自己破産で迷惑をかけるからという理由だけで離婚をするのは避ける

- ほかの債務整理手続きで借金問題を解決することも検討する

ここからは、家族に迷惑をかけずに借金問題を解決するための対策について、それぞれ解説していきます。

財産隠しになるような行為をしない

自己破産をする場合、返済不能であることを証明したうえで、免責許可の判断がされます。そのため、自己破産の手続きの際には、所有している財産を申告する必要があります。

「家族に迷惑をかけるかもしれない」と考えて、自動車や預金などを申告しなかった場合、財産を隠したと判断される可能性があります。その場合、裁判所から免責許可がおりず、自己破産が認められません。

財産隠しに該当する行為の例としては、下記が挙げられます。

- 自動車や持ち家の名義を自分以外に変更する

- 財産を第三者に預ける

- 財産分与をして財産を配偶者に渡す

自己破産が認められなければ、借金問題を解決するのが難航してしまいます。結果的に家族へ迷惑をかけてしまう可能性があるため、自己破産をする場合は財産を隠すような行為は避けるようにしてください。

偏頗弁済をしない

自己破産をする場合、「お世話になったから人には返済をしておきたい」「残債が少ない金融機関だけは先に完済しておきたい」などと考えて、特定の人や金融機関に返済をしてから自己破産することを検討しているかもしれません。

しかし、自己破産をするのであれば、特定の債権者に返済をするのは避けてください。自己破産の前、または手続きの最中に特定の債権者に返済をするのは、破産法で定められた「偏頗弁済」という行為に該当するためです。

偏頗弁済を行うと、免責許可が降りないおそれがあり、自己破産が認められない可能性があります。

裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。

一 債権者を害する目的で、破産財団に属し、又は属すべき財産の隠匿、損壊、債権者に不利益な処分その他の破産財団の価値を不当に減少させる行為をしたこと。

引用元 e-Gov「破産法」

特定の債権者にだけ返済をすると、当然財産が減ります。その結果、自己破産の際に他の債権者が受け取れる配当が減るため、破産法第252条1項に抵触するのです。

自己破産が認められなければ借金問題を解決できず、家族に迷惑をかけてしまう可能性があるため、特定の債権者にだけ返済を行うのは避けましょう。

自己破産で迷惑をかけるからという理由だけで離婚をするのは避ける

自己破産をすると迷惑をかけるという理由だけで離婚するのは避けましょう。

離婚をする場合は財産分与をするのが一般的で、基本的には配偶者と財産を分けてから離婚をします。その財産分与の際に配偶者へ必要以上に財産を渡してから自己破産をした場合、財産隠しと判断されてしまう可能性があり、その場合には免責許可がおりません。

自己破産ができなくなってしまうおそれがあるため、迷惑がかかるからという理由だけで離婚をしてしまうのは推奨できません。

ほかの債務整理手続きで借金問題を解決することも検討する

「借金問題を解決したい」「家族に迷惑をかけたくない」という2つの希望を叶える手段は自己破産だけではありません。

確かに、自己破産の「借金返済義務の帳消し」は魅力的です。ただ、自己破産は「家族にバレたくない」という希望と両立させるのは難しいものですし、個人再生・任意整理でも借金問題の解決は可能だということを忘れてはいけません。

| 手続き |

借金減額効果 |

家族にバレるリスク |

| 自己破産 |

大きい

(借金返済義務の免責) |

大きい |

| 個人再生 |

中程度

(借金元本の減額) |

中~大 |

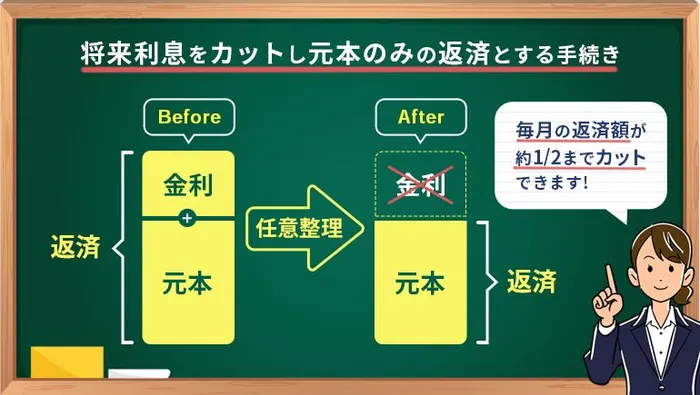

| 任意整理 |

比較的小さい

(将来利息のカット) |

小さい |

まず、個人再生は借金総額に応じて元本自体を最大1/10程度に減額できる債務整理手続きです。自己破産のような財産処分・各種制限事項も生じないため、家族にバレるリスクを大幅に軽減できるでしょう。

ただし、裁判所における手続きが自己破産以上に長期化するリスクがある点にはご注意ください。

次に、任意整理は将来利息をカットして元本のみの分割払い計画を作り直す債務整理手続きです。

自己破産・個人再生に比べると借金減額効果は弱いですが、債務者を苦しめる諸悪の根源である「厳しい利息負担」から解放されるだけでも実質的な減額効果は相当強いと考えられます。裁判所を利用する必要もないため手続きが短期間で終了するのも魅力的です。

そして、債務者の状況次第では、個人再生・任意整理で借金返済状況を改善して家族にバレるリスクを回避するのが最適なこともあるはずです。特に、毎月安定して給与を得ている状況なら、個人再生・任意整理後の分割払い生活を送ることも不可能ではないでしょう。

弁護士・司法書士は、債務者の状況・希望を総合的に考慮し、どの手続きが生活再建に役立つかを丁寧に判断してくれます。債務整理実績豊富な専門家は多様なノウハウを有しているので、借金問題が深刻化する前にご相談ください。

家族にバレずに自己破産をするのは難しい

「家族にバレずに自己破産を利用したい」「実家暮らしで自己破産を利用すると家族に迷惑がかかるか不安」など、自己破産をすることで家族にバレてしまうことを危惧する人もいることでしょう。

家族と同居していたり、家計を同じにしていたりする場合、基本的には家族にバレずに自己破産をするのは難しいといえます。なぜなら、自己破産は次のような制度的特徴がある債務整理手続きだからです。

- 自己破産は裁判所を介した手続きであるため

- 自己破産をすると破産者名義の財産が処分されるため

- 自己破産の手続きをした人にはさまざまな制限があるため

ここからは、家族にバレずに自己破産をするのは難しいと言える理由について、それぞれ解説していきます。

自己破産は裁判所を介した手続きであるため

自己破産は裁判所を利用する手続きです。任意整理のように裁判所を利用せず債権者との直接交渉で柔軟に手続きを進めることができません。

裁判所からの郵便物は債務者が所在する実家宛に届きます。また、債務者が本当に厳しい生活状況に追い込まれているかを確認するために同居家族の収入証明資料の提出を求められたりもするでしょう。

このように、破産手続き・免責手続きが厳格に進められるため、実家で同居中の家族に知られずに手続きを進めるのは困難だと考えられます。

②債務者名義の財産が処分されるから

自己破産をすれば「借金返済義務の免責」という強力なメリットが手に入りますが、その代償として「債務者名義の財産が処分される」というデメリットを受け入れなければいけません。

借金返済義務だけを一方的に消滅させるだけでは債権者の利益が不当に害されるので、債務者の財産を現金に換えて(換価処分)債権者に配当する必要があると考えられているからです。

換価処分の対象になる債務者名義の財産の範囲を知るためには、「自己破産の処分対象外の財産(=自由財産)」を確認するのがポイントです。次に列挙される財産は自己破産後も手元に残せますが、これら以外はすべて手放さなければいけません。

- 破産手続き開始決定後に取得した財産(=新得財産)

- 法律上差し押さえが禁止されている財産(=差し押さえ禁止財産)

- 個別事情を考慮して裁判所が手元に残すことを許可した財産(=自由財産の拡張)

- 破産管財人が放棄した財産

- 99万円以下の現金

分かりやすく表現すると、「自己破産後の生活を送るために最低限必要な財産」だけが手元に残せるということです。マイホーム・マイカー・贅沢品などはすべて自己破産で取り上げられてしまいます。

なお、個人の自己破産の場合には執行官・破産管財人などが自宅にやってきて資産調査をすることは考えにくいですが、不自然に動産がなくなっていると同居家族に知られざるを得ません。

自己破産の手続きをした人にはさまざまな制限があるため

自己破産手続き中は、個人再生・任意整理にはない特有の制限事項が発生します。これらが原因で同居家族に自己破産がバレる可能性があります。

- 債務者本人宛の郵便物が破産管財人に転送される

- 引越し・移動に裁判所の許可が必要になる

- 職業制限の対象になると仕事ができない

自己破産をした人にはこれらの制限がかかり、これらが原因となって家族にバレるリスクがあります。

ここからは、自己破産による制限事項について、それぞれ解説していきます。

債務者本人宛の郵便物が破産管財人に転送される

まず、破産手続き中に届いた債務者宛の郵便物は、破産管財人の元に届きます。

手紙・ハガキ・定形郵便物・定形外郵便物・レターパックなど、ほとんどすべての債務者宛の郵便物が届かなくなるため、同居している家族に不自然に思われてしまう可能性があるのです。

なお、同居している家族宛の郵便物であれば通常通り自宅に届きます。

引越し・移動に裁判所の許可が必要になる

次に、破産手続き中は、裁判所の許可がなければ引越し・旅行・出張ができません。特に、単純な娯楽目的の旅行は許可されない可能性が高いです。

破産手続き中に旅行の誘いを断ることがあれば、家族から不審に思われてしまうリスクがあるといえるでしょう。

職業制限の対象になると仕事ができない

また、免責許可確定によって復権するまでは職業制限が生じる場合があります。士業・警備員など、職業制限の対象になると通常通りに仕事ができなくなりますし、その結果、収入が減少・ゼロになるリスクも生じかねません。

仕事に行かないことを不審に思われると自己破産がバレるリスクが高まります。

自己破産しても家族にバレないケースもある

手続きの性質上、家族にバレる可能性が高い自己破産ですが、次の事情があれば例外的に家族に内緒で自己破産する余地が残されています。

- ①家族と同居していない場合

- ②実家で家族と同居中でも家計が別々の場合

- ③家族で共有する財産が差し押さえの対象にならない場合

- ④家族が連帯保証人になっている借金が存在しない場合

- ⑤家族からお金を借りていない場合

なお、「①~⑤のいずれか1つに該当すれば自己破産を内緒にできる」というわけではありません。基本的には「①~⑤のすべての状況が揃っていれば家族にバレずに自己破産できる可能性がある」という関係にあるとご理解ください。

ここからは、自己破産しても家族にバレない可能性があるケースについて解説していきます。

①家族と同居していない場合

債務者本人が家族と同居していない場合には、親などにバレずに自己破産をやり遂げやすいといえるでしょう。

なぜなら、裁判所から届く郵便物を家族に見られる心配もなければ、換価処分で財産を手放したことを知られる機会もないからです。

裁判所は債務者の現住所以外の場所に書類を発送することはありません。また、悪質な債権者でない限り、自己破産をした報復のような形で別住所の実家に督促等を実施することも考えにくいです。

②実家で家族と同居中でも家計が別々の場合

家族と同居中でも、親世帯と家計が別々の状態なら自己破産がバレるリスクを軽減できます。なぜなら、世帯分離をしているケースでは、同居家族の必要書類の提出を求められない可能性があるからです。

一般的に、同居しており家計を共にしている場合には、債務者の生活状況を把握するために収入がある家族全員分の収入証明資料の提出が求められます。

ただ、家計が別々の場合には債務者の暮らしぶりを把握する際に他の家族の収入を知る必要がありません。

したがって、「同じ不動産に居住しているだけで生活実態は別世帯」という状況であれば、書類関係をきっかけに同居している家族に自己破産を知られるリスクは軽減できるでしょう。

なお、財産処分等が原因で自己破産がバレる可能性は否定できないため、「家計が別だから絶対にバレない」というわけではない点にご注意ください。

ワンポイント解説

同居家族の必要書類は裁判所によって運用が異なる

同居家族の収入証明資料を提出する必要があるか否かは裁判所ごとに運用が異なります。

たとえば、同居家族の収入証明書等が標準資料として提出を求められる場合、裁判所の指示があるまで提出する必要がない場合、「家族に隠したい」などの事情を説明すれば提出が免除される場合など、多様な状況です。

したがって、債務者が自己破産を利用する際には、弁護士・司法書士に提出書類の範囲を確認して家族バレのリスクを事前に推し量るべきでしょう。

③家族で共有する財産が差し押さえの対象にならない場合

自己破産で免責を狙うには債務者名義の財産が処分されますが、「処分対象になる債務者名義の財産がほとんど存在しない状況で、かつ、マイホーム・マイカーなどの主要財産が家族名義のケース」であれば、家族に財産処分を知られずに済むので自己破産を内緒にしやすいでしょう。

なぜなら、財産処分のペナルティを受けるのは自己破産の恩恵を受ける債務者個人だけなので、家族名義の財産には換価処分の効力は及ばないからです

なお、不動産を債務者本人・家族で共有名義の場合には持分が処分対象になるので家族に内緒にすることはできません。

ただし、財産処分を免れる目的で債務者から家族に名義変更をしてはいけません。なぜなら、免責不許可事由の1つである「財産隠し」に該当するため免責許可が得られにくくなるだけではなく、詐欺破産罪に抵触して刑事罰を科される可能性もあるからです。

(免責許可の決定の要件等)

第252条1項 裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。

1号 債権者を害する目的で、破産財団に属し、又は属すべき財産の隠匿、損壊、債権者に不利益な処分その他の破産財団の価値を不当に減少させる行為をしたこと。

(詐欺破産罪)

第265条1項 破産手続開始の前後を問わず、債権者を害する目的で、次の各号のいずれかに該当する行為をした者は、債務者(相続財産の破産にあっては相続財産、信託財産の破産にあっては信託財産。次項において同じ。)について破産手続開始の決定が確定したときは、十年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。情を知って、第四号に掲げる行為の相手方となった者も、破産手続開始の決定が確定したときは、同様とする。

1号 債務者の財産(相続財産の破産にあっては相続財産に属する財産、信託財産の破産にあっては信託財産に属する財産。以下この条において同じ。)を隠匿し、又は損壊する行為

2号 債務者の財産の譲渡又は債務の負担を仮装する行為

3号 債務者の財産の現状を改変して、その価格を減損する行為

4号 債務者の財産を債権者の不利益に処分し、又は債権者に不利益な債務を債務者が負担する行為

2項 前項に規定するもののほか、債務者について破産手続開始の決定がされ、又は保全管理命令が発せられたことを認識しながら、債権者を害する目的で、破産管財人の承諾その他の正当な理由がなく、その債務者の財産を取得し、又は第三者に取得させた者も、同項と同様とする。

引用元:破産法

④家族が連帯保証人の借金が存在しない場合

自己破産ではすべての借金が整理対象です。家族が連帯保証人になっていたり担保を提供している借金が存在すると、主債務者が自己破産に踏み出したタイミングで連帯保証人・担保提供者である家族が残債を一括請求されるという仕組みになっています。

つまり、債務者が抱えている借金のなかに家族が連帯保証人になっているものが存在しなければ、家族が残債の一括返済を求められることがないのでバレる心配はありません。

⑤家族からお金を借りていない場合

家族間でのお金の貸し借りも自己破産の対象です。債務者本人が黙って自己破産を申し立てたとしても、借金関係が調査されて家族から借金していることを秘密にできません。すると、債権者である家族の元に裁判所から通知が届くことになるので自己破産がバレてしまうでしょう。

つまり、家族から借金をしていない状況であれば、自己破産がバレるリスクを軽減できると考えられます。

なお、自己破産申立て前・破産手続き中に債権者である家族にだけ優先的に借金を返済すると免責不許可事由である「偏頗弁済」に該当する結果、免責許可が得られにくくなる点にご注意ください。

(免責許可の決定の要件等)

第252条1項3号 特定の債権者に対する債務について、当該債権者に特別の利益を与える目的又は他の債権者を害する目的で、担保の供与又は債務の消滅に関する行為であって、債務者の義務に属せず、又はその方法若しくは時期が債務者の義務に属しないものをしたこと。

引用元:破産法

※免責不許可事由については、「免責不許可事由に該当すると自己破産が認められない?該当するケースと対処法を解説」で詳しく解説しています。あわせて参考にしてください。

まとめ

自己破産すると家族に対して直接的な影響があることは基本的にありません。ただし、財産の差し押さえやブラックリスト入りになるなどのデメリットが原因で、家族へ間接的な影響が生じてしまうことも少なくありません。

とくに、マイホームや自動車が差し押さえられてしまった場合、家族の生活に悪影響が出てしまうことが予測されます。そのため、自己破産をするのであれば、家族への影響も考慮したうえで、本当に手続きをするべきかを考えるのが大切です。

なお、自己破産を検討する際に最優先で考えるべきなのは、「家族への迷惑を避けつつ適切な手続きで借金問題を解決すること」です。債務整理のタイミングが遅れるほど生活再建は困難になりますし、手続き選択を疎かにすると家族にもデメリットが生じてしまいます。

債務整理実績の豊富な専門家に相談すれば、債務者の状況を総合的に考慮して適切な方法を検討し、慎重に手続きを進めてくれます。これ以上借金問題を深刻化させないためにも、まずはご相談ください。

(参考:債務救済)

最短即日取立STOP!

一人で悩まずに士業にご相談を

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-